Что такое башенный бизнес

МТС решила продать свои сотовые вышки в России

МТС планирует продать свой башенный бизнес, объединяющий около 23 000 антенно-мачтовых сооружений (АМС), рассказал в интервью «Коммерсанту» президент компании Вячеслав Николаев. «Сейчас идет процесс выделения башен в отдельную компанию, после чего возможна продажа», — отметил он.

Николаев сообщил, что ведутся активные переговоры по продаже актива и сделку планируется закрыть уже в первом полугодии 2022 года. Он отказался уточнить, кто является потенциальным покупателем. Но подчеркнул, что состояние актива «позволяет рассчитывать на хорошую цену»: на конец 2021 года у МТС было на 30%больше башен, чем у ближайшего конкурента, а OIBDA бизнеса в 2022 году превысит 10 млрд рублей.

Источник издания уточнил, что башенный портфель МТС может быть оценен в 90–100 млрд рублей.

Решение о выделении башен МТС в дочернее ООО «БИК» было принято на внеочередном общем собрании акционеров 30 сентября. ООО возглавил директор по развитию башенной инфраструктуры оператора Александр Теремецкий.

«Мы долго занимались этим бизнесом как телекоммуникационным наследием. Когда-то это имело смысл и неплохо получалось. Сейчас у нас другие приоритеты», — заявил глава МТС. По его словам, на рынке есть компании, которые хотят сделать этот бизнес профильным.

По данным источников издания на рынке, среди претендентов —«Сервис-Телеком» (75% принадлежат Галине Гуриновой — супруге экс топ-менеджера СИБУРа, основателя «Кордианта» Вадима Гуринова), который может купить актив в партнерстве с Газпромбанком. В сентябре стало известно, что «Вымпелком» договорился с «Сервис-Телекомом» о продаже Национальной башенной компании, управляющей 15 400 вышками, за 70,65 млрд рублей. Другой претендент — Kismet Capital Group Ивана Таврина, которая в октябре договорилась о покупке Первой башенной компании с 17 000 башен у «Мегафона» за 94,2 млрд рублей.

Башни на продажу: как иностранцы создали бизнес, растущий в кризис

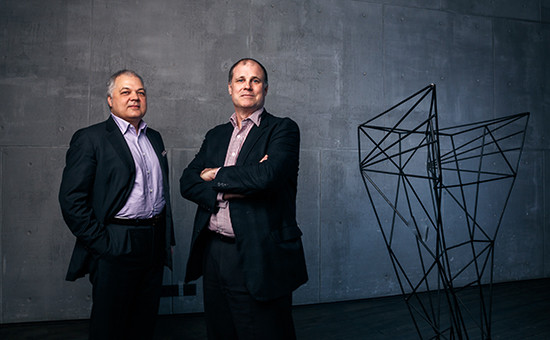

Основатели компании «Русские башни» иностранцы Гарт Селф и Питер Оуэн Эдмундс решили заняться строительством сотовых вышек в России в разгар предыдущего кризиса, в 2009 году. Сейчас у компании крупнейший парк башен в стране, а очередной кризис дает ей возможность стать абсолютным лидером рынка — правда, она стоит очень дорого.

Сейчас «Русским башням» уже не приходится выпрашивать заказы у операторов, а в 2009 году убедить их доверить строительство инфраструктуры сторонней компании было непросто: сработали только доводы, что таким образом можно сэкономить. «С этой точки зрения спад в экономике сыграл нам на руку», — говорит Оуэн Эдмундс.

Идею создания компании основатели позаимствовали за рубежом: в мире уже работали такие независимые башенные компании, как American Tower, которая сейчас является одной из крупнейших в мире, и Россия казалась привлекательным рынком для такого бизнеса. При этом Оуэн Эдмундс и Селф — практически ветераны российской телекоммуникационной отрасли. Оба приехали в Россию в начале 1990-х: Оуэн Эдмундс начинал с работы в холдинге «ПетерСтар», Селф — с должности финансового управляющего и миноритарного акционера легендарной компании San Francisco/Moscow Teleport (SFMT), с участием которой начиналось развитие интернета в России. Позже часть активов SFMT вошла в компанию Golden Telecom, ставшую затем частью «ВымпелКома». Селф также был президентом группы региональных мобильных операторов «Индиго» и миноритарным акционером ее владельца — американского холдинга MCT Corp. Селф также является контролирующим акционером холдинга iKS Media.

«Русские башни» Оуэн Эдмундс и Селф задумали в конце 2007 года, весь следующий год готовили бизнес-план и вели переговоры с операторами и инвесторами. Почти за 20 лет работы в России у партнеров появилось много знакомых, которые могли помочь с развитием такого бизнеса, признается Оуэн Эдмундс. Но годом основания «Русских башен» Оуэн Эдмундс и Селф считают 2009-й, в котором они получили инвестиции от первых акционеров — UFG Private Equity и ЕБРР и заключили первый контракт на строительство и аренду 55 вышек.

«Мы пошли на эту сделку во многом благодаря личности Питера. Это человек, которому можно доверять», — рассказал управляющий партнер UFG Private Equity Доминик Рид, принимавший решение об инвестициях в 2009 году. По его словам, до этого момента UFG Private Equity ни разу не инвестировала в стартапы, поэтому перед подписанием договора попросила компанию получить подтверждение со стороны основного заказчика, которым должна была стать компания Tele2.

«Это были очень сложные переговоры. Мы были уверены в собственных силах, но без поддержки инвесторов оператор мог усомниться в том, что мы сможем построить для него башни», — вспоминает Оуэн Эдмундс. Он рассчитывал, что Tele2 как международный оператор охотнее пойдет на сотрудничество, чем российские игроки. Кроме того, Tele2 активно развивалась в это время и могла быть заинтересована в экономии средств.

«Мы увидели реальную возможность экономии и решили попробовать», — вспоминает технический директор «Tele2 Россия» Ритварс Криевс. Tele2 всегда старалась арендовать инфраструктуру, а не строить собственную, а высвобожденные деньги компания вкладывала в развитие новых услуг и повышение качества, добавил он.

Криевс рассказал, что основатели компании были «достаточно известными людьми на российском телеком-рынке», поэтому отсутствие подписанного договора с инвесторами не остановило Tele2. «Если бы результат нас не устроил, мы бы не стали продолжать сотрудничество», — отметил Криевс. Контракт с Tele2 и соглашение c инвесторами «Русские башни» подписали в самом конце 2009 года. Tele2 до сих пор приносит компании большую часть выручки: по итогам трех кварталов 2015 года ее доля составила 37,6%.

Лидер рынка

«Русские башни» занимаются строительством антенно-мачтовых сооружений, которые затем сдают в аренду операторам: те размещают на них базовые станции. Каждую башню компания сдает в аренду как минимум двум операторам. На горизонте 10–15 лет клиенты компании потратят примерно на 30–35% меньше средств на содержание и обслуживание башен, чем если бы владели ими, утверждает президент «Русских башен» Александр Чуб.

Сейчас «Русским башням» принадлежит более 1,7 тыс. антенно-мачтовых сооружений: в 2015 году компания построила примерно 800 вышек, а в 2016 году планирует ввести в эксплуатацию еще как минимум тысячу, отметил Чуб. По его словам, спрос есть: операторы развивают 4G-инфраструктуру, особенно в городах-миллионниках и вдоль трасс. В ближайшие пять лет в России появится 10–15 тыс. новых базовых станций под стандарт 4G, прогнозирует он. Бизнес «Русских башен» стремительно развивается: выручка компании в 2015 году выросла почти вдвое по сравнению с предыдущим годом — до 1 млрд руб., в 2016 году компания планирует не снижать темпов роста, утверждает Чуб.

Ближайший конкурент — компания «Вертикаль» начала работать в 2013 году, выбрав очередной благоприятный момент: операторы стали активно строить LTE-сети, а Tele2 — выходить в новые регионы, сообщил РБК основатель «Вертикали» Георгий Чумбуридзе через представителя. «Вертикаль» уступает «Русским башням» по количеству сооружений: к концу 2015 года у нее было около 1,6 тыс. вышек, следует из отчета аналитической компании TowerXchange, опубликованного в январе 2016 года. По словам Чумбуридзе, строительство объектов идет каждый день, поэтому у его компании сейчас уже больше 1,7 тыс. башен. Но источник РБК, близкий к одной из башенных компаний, говорит, что у «Вертикали» не больше 1 тыс. башен, а ее выручка в 2015 году составила около 300 млн руб. Оценку в 1 тыс. башен у «Вертикали» дают также аналитики J’son & Partners Consulting. «Вертикаль» не раскрывает финансовых показателей; по данным «СПАРК-Интерфакс», в 2014 году выручка ООО «Вертикаль» превысила 82 млн руб., чистый убыток составил 88 млн руб.

Другой игрок — компания из Санкт-Петербурга «Линк Девелопмент» начинала работать параллельно с «Русскими башнями», в 2008 году. У нее 300 вышек в Северо-Западном регионе, в 2016 году она планирует построить 50–60 новых объектов, в том числе на новом для себя рынке в Москве: компания оформляет земли под строительство, рассказал РБК сооснователь «Линк Девелопмент» Денис Сказов. По его словам, выручка компании в 2015 году составила 400 млн руб.

Почти одновременный выход на российский рынок двух башенных компаний был совпадением, утверждает Сказов: «Отчасти мы помогли друг другу на первом этапе. Наш продукт был незнаком операторам, поэтому аргументировать его преимущества было легче вдвоем». По его словам, выполняя одну и ту же работу, «Русские башни» и «Линк Девелопмент» приучили операторов к новому явлению на рынке и сформировали уровень тарифов.

Строительство башни «с нуля» стоит около 5 млн руб., на ее обслуживание в год тратится около 5% этой суммы, говорит Сказов. Срок окупаемости одной башни стремится к семи годам: аренда для оператора обходится примерно в 25–50 тыс. руб. в месяц в зависимости от высоты конструкции, количества оборудования на ней и региона.

Огромная возможность

80–95 тыс. вышек и конструкций на крышах составляет рынок башенной инфраструктуры в России по итогам 2015 года. По этому показателю наша страна занимает первое место в Европе, где всего около 600 тыс. вышек. 29% из них находятся в руках у независимых башенных компаний.

О намерении продать свои башни в конце октября 2015 года объявил гендиректор «МегаФона» Иван Таврин. Но чуть позже оператор создал стопроцентную «дочку» — Первую башенную компанию (ПБК), которая займется сооружениями: у «МегаФона» около 14 тыс. мачт и антенно-мачтовых сооружений разной высоты. Продажа ПБК в будущем возможна, но приоритет сейчас — создать собственную работающую компанию, рассказала РБК представитель «МегаФона» Юлия Дорохина.

Источник РБК на телекоммуникационном рынке называет одновременный интерес операторов к продаже своей инфраструктуры эффектом домино. Операторы внимательно смотрят друг на друга: кроме МТС переговоры о возможной продаже башен ведет вся «большая четверка», подчеркнул он.

У МТС на данный момент нет планов по продаже инфраструктуры, подтвердил представитель оператора Дмитрий Солодовников. Для Tele2 важна не только стоимость продажи башен, но и условия их последующей аренды, говорит Криевс. В продаже инфраструктуры не будет смысла, если оператор не сможет экономить в долгосрочной перспективе, отметил он.

«Русские башни» будут претендовать на покупку вышек всех операторов, но, если рядом будут стоять три опоры, компании выгодно купить одну из них по рыночной цене и разместить на ней оборудование двух других операторов, объясняет Чуб. Две другие конструкции компания готова приобрести с большим дисконтом, чтобы демонтировать, добавил он. Операторы строили сети в жесткой конкурентной борьбе, игнорируя принципы коммерческой эффективности, говорит Чуб.

За пределами России

Управляющий партнер UFG Private Equity Артур Акопьян считает, что появления в России крупных западных башенных компаний, таких как Cellnex Telecom, SBA Communications Corporation, Crown Castle или American Towers, в ближайшие годы ждать не стоит по целому ряду причин, в числе которых санкции, негативный бизнес-климат в России, падающие цены на нефть и девальвация рубля. При этом появление крупных иностранных игроков помогло бы развивать «Русские башни» быстрее, считает он: мелкие конкуренты отпадут, а рынок будет структурироваться по более четким правилам.

Рынок открыт для новых игроков, но при условии, что у них есть административный ресурс и связи, говорит руководитель департамента беспроводных технологий J’son & Partners Consulting Виталий Солонин. Конкурировать с крупными компаниями вроде «Русских башен» или ПБК они смогут только на ограниченных территориях, поэтому вряд ли займут существенную долю рынка, считает эксперт.

Более $200 млн инвестиций получила компания «Русские башни» с 2009 года.

В свою очередь, «Русские башни» сами решили выйти за пределы России и в феврале 2016 года объявили об интересе к странам бывшего СССР и Монголии. Компания уже провела переговоры со всеми крупными операторами и регуляторами во всех странах, рассказал Чуб.

Основными клиентами «Русских башен» сейчас являются пять компаний: «большая четверка» и «Антарес» Евгения Ройтмана, который участвовал в создании компании и остается ее миноритарным акционером. Поэтому, если, к примеру, МТС работает в странах СНГ, «Русским башням» было бы логично помогать оператору на всех рынках присутствия, рассуждает Акопьян (МТС отказалась комментировать возможное партнерство с «Русскими башнями» за рубежом). По его мнению, выход в страны бывшего СССР позволит «Русским башням» увеличить масштаб бизнеса, а также поддерживать удовлетворенность ключевых клиентов, подчеркнул он. Но модель работы в СНГ будет отличаться от той, что реализована в России. В стране с населением 5 млн человек нет смысла открывать офис, наполнять его людьми и начинать работать по модели built-to-suit (строительство под конкретного заказчика), продолжает Акопьян, рациональнее купить готовую инфраструктуру и начать сдавать ее в аренду операторам.

Вкладывать десятки миллионов долларов на выход на новый географический рынок имеет смысл, возможно, на Украине или в Казахстане, рассуждает управляющий партнер UFG Private Equity. Продажа башни оператору занимает год, а ее строительство еще девять месяцев, говорит Акопьян: «Это трудный, тяжелый, совсем не гламурный бизнес».

Бизнес на башнях

По итогам прошлого года объем рынка телекоммуникаций в России составил 1,73 трлн руб. при росте 2,1%, подсчитали аналитики «ТМТ Консалтинга». Большую часть выручки обеспечили операторы мобильной связи. Так, по данным корпоративной отчетности, выручка МТС в России в 2019 году составила 472,6 млрд руб., «МегаФона» — 343,4 млрд руб., «ВымпелКома» — 289,9 млрд руб., Tele2 — 163,3 млрд руб. По данным «ТМТ Консалтинга», на 147 млн жителей страны приходится 260 млн сим-карт. При этом граждане пользуются гаджетами все активнее: только в первом полугодии трафик в сотовых сетях, по данным Минкомсвязи, вырос в полтора раза, достигнув 5 млрд гигабайт.

В этой ситуации растет нагрузка и на инфраструктуру операторов мобильной связи. Согласно данным AC&M Consulting, по итогам 2019 года число антенно-мачтовых сооружений приблизилось к 79 тыс., при этом ежегодно их количество увеличивается на 7%. По числу вышек, мачт и других конструкций для размещения объектов сотовой связи Россия уже находится на первом месте в Европе, а в мире уступает лишь Китаю, США, Индии, Японии и Индонезии.

Примечательно, что из 5 тыс. введенных в 2019 году в строй вышек половину запустили независимые инфраструктурные компании. По данным AC&M Consulting, их парк растет на 20–30% ежегодно, в то время как сами операторы увеличивают свою базу лишь на 3–4% объектов в год. Лидером прироста среди независимых игроков стала компания «Русские башни», построившая в 2019 году 1,1 тыс. вышек, доведя общий портфель до 5 тыс. объектов (сегодня портфель компании превысил 6 тыс. объектов). Более половины вышек связи инфраструктурные компании ввели в строй в Москве. В AC&M Consulting поясняют, что именно в столице операторы, в частности МТС и «МегаФон», «испытывают самую большую потребность в новых сайтах для сгущения сетей». В 2020 и 2021 годах аналитики ожидают запуска в эксплуатацию не менее 4 тыс. объектов сотовой связи ежегодно, прогнозируя, что половину нового парка обеспечат независимые компании. «Более половины новых станций вводится в строй не для расширения пятна покрытия, а чтобы обеспечить адекватную емкость сети в условиях беспрецедентного роста трафика», — объясняют в AC&M Consulting.

В то же время модернизация и расширение покрытия сотовых сетей укладываются в цели и задачи нацпроекта «Цифровая экономика». Согласно направлению «Информационная инфраструктура», к 2024 году в России все автодороги федерального значения должны быть обеспечены сотовой связью, во всех городах-миллионниках должны быть развернуты сети 5G, причем последние технологии к этому сроку должны использоваться как минимум в пяти отраслях экономики. В исследовании AC&M Consulting говорится о готовности операторов и инфраструктурных компаний к развертыванию сетей 5G. При этом аналитики отмечают присутствие «Русских башен» в 2019 году уже в 63 регионах страны, «Сервис Телекома» — в 17 регионах, компании «Вертикаль» — в десяти.

Вышки и арендаторы

Инфраструктурные компании зарабатывают на сдаче своих объектов в аренду нескольким операторам одновременно. По данным AC&M Consulting, речь идет о среднемесячной ставке 27 тыс. руб. за место на вышке. В «Русских башнях» рассказывают, что еще десять лет назад первых клиентов из Tele2 приходилось уговаривать арендовать стартовые 55 башен. Технический директор «Tele2 Россия» Ритварс Криевс вспоминал в беседе с РБК+, что оператор решил попробовать воспользоваться такими услугами, поскольку «увидел реальную возможность экономии». Развитию бизнеса помогала конъюнктура — кризис 2008 года и переход операторов сотовой связи на LTE-сети в 2013 году. «В годы финансовых кризисов операторы с большим энтузиазмом начали использовать эти возможности. У них всплывает необходимость погашения долгов, и инвестиции в оборудование становятся накладными из-за роста курса валют. Они с удовольствием экономят, если есть на чем», — рассуждает управляющий партнер AC&M Consulting Михаил Алексеев.

Сейчас уговаривать операторов уже не приходится. В 2019 году емкость арендного рынка вышек сотовой связи, по данным AC&M Consulting, приблизилась к 6 млрд руб., причем выручка инфраструктурных компаний может вырасти еще на 600–700 млн руб. в год. Президент группы компаний «Русские башни» Александр Чуб объясняет всплеск интереса к услугам независимых компаний так: «Основное преимущество для операторов от партнерства с нами заключается в том, что они не тратят средства и время на решение стандартных инфраструктурных задач, а могут сосредоточиться на поиске новых способов развития бизнеса и управления клиентскими ожиданиями. Помимо экономической эффективности такого сотрудничества операторы получают гарантированную, стабильную техническую поддержку». Михаил Алексеев согласен с такой оценкой: «Операторам все время требуется существенное уплотнение числа сайтов. Если они будут развиваться быстро, значительная часть объектов может достаться инфраструктурным компаниям. Потому что может оказаться, что с большой скоростью операторы просто не смогут строить». Основатель международной аналитической компании TowerXсhange Кирон Осмотерли говорит, что услуги инфраструктурных компаний снимают с операторов «бремя капитальных вложений и эксплуатационных расходов на техническое обслуживание, позволяя сосредоточить свои инвестиции на новых технологиях, улучшении качества обслуживания клиентов и конкурентоспособных тарифах». Эксперт также считает, что независимые компании эффективнее используют ресурсы — и кадровые, и материальные.

В AC&M Consulting ожидают роста арендной выручки независимых компаний в РФ до 7 млрд руб. по итогам 2020 года, рассчитывая, что их парк в ближайшие год-два достигнет 15 тыс. конструкций. Примечательно, что по ключевому показателю инфраструктурных компаний — tenancy ratio (коэффициент аренды; определяет число операторов на одну вышку) — Россия идет вровень с рынками других стран. По данным TowerXchange, у «Русских башен» и американской American Tower в среднем приходится 1,8 арендатора на одну башню, у испанской Cellnex — 1,4, у немецкой Deutsche Funkturm — 2,3.

Консолидация башен

На продажу была выставлена Национальная башенная компания (НБК), принадлежавшая Veon и управляющая примерно 15,4 тыс. вышек мобильной связи в России. При этом всего в собственности у Veon находится 50 тыс. башен. Как объясняли РБК эксперты, смысл продажи такой инфраструктуры — в оптимизации их использования: «мериться» числом башен для операторов нет смысла после того, как решен вопрос покрытия почти на всей территории России, а после продажи на башне может появиться оборудование сразу нескольких компаний, в том числе конкурирующих. Сейчас на одной вышке оператора, как правило, размещено только его оборудование, хотя операторы практикуют бартер или иные схемы взаимного размещения базовых станций. По данным AC&M Consulting, показатель количества арендаторов на одну башню (Tenancy ratio, TR) у операторских компаний обычно находится в диапазоне 1,1–1,2. У «Сервис-Телекома», например, TR равен двум, а в некоторых регионах 2,5–3,5, рассказал представитель компании.

Ожидается, что сделку компании закроют в четвертом квартале 2021 года.

Как пояснил представитель «ВымпелКома», у них останутся сайты (места, где разворачивается инфраструктура сотовых базовых станций) на крышах и небольшое количество наземных башен, которые не были включены в сделку. Кроме того, компания сотрудничает со всеми инфраструктурными башенными операторами для размещения его оборудования.

По условиям сделки «ВымпелКом» и «Сервис-Телеком» должны будут заключить соглашение о долгосрочной аренде башен на восемь лет с возможностью многократного продления. Кроме того, до 2029 года «ВымпелКом» будет обязан заказать у «Сервис-Телекома» строительство дополнительных 5 тыс. башен.

«ВымпелКом» выделил НБК из своей структуры в 2016 году. Оператор передал «дочке» часть объектов связи: башни на земле, мачтовые сооружения, сайты на крышах, говорила «Ведомостям» представитель «ВымпелКома» Анна Айбашева. Тогда она назвала выделение инфраструктуры в отдельную компанию техническим шагом, который не означает ее автоматической продажи, однако упростит сделку, если та состоится. По данным СПАРК, в прошлом году выручка НБК составила 5,2 млрд руб., чистая прибыль — 135 млн руб.

Возможность продажи инфраструктуры связи «ВымпелКома» обсуждалась с 2015 года, но договориться о сделке с потенциальными партнерами не удавалось. В середине июня этого года Forbes написал со ссылкой на источники, что оператор возобновил переговоры. По информации издания, на НБК помимо «Сервис-Телекома» претендовали «Русские башни» и «Вертикаль».

Что сделка даст «ВымпелКому»

Аналитик Райффайзенбанка Сергей Либин отметил, что «башни оценены со значительной премией к основному бизнесу «ВымпелКома», но это общемировая практика, «поэтому об эффективности такой покупки можно будет говорить только при достижении определенного количества арендодателей на каждую башню». Либин считает, что сделка также может стать ориентиром по цене и формату для дальнейших подобных сделок с башенными активами.

Возможность продажи башен рассматривают все крупные российские сотовые операторы. «МегаФон» еще в 2017 году выделил эту инфраструктуру в отдельную структуру — Первую башенную компанию (ПБК). В начале августа этого года Forbes со ссылкой на источники сообщил, что ПБК вместе с башенной компанией «Вертикаль» ведут переговоры о выходе на американскую биржу через SPAC-компанию Ивана Таврина Kismet Acquisition Two.

В конце сентября акционеры МТС на внеочередном собрании должны рассмотреть выделение ряда активов оператора, в том числе его башен, в отдельные юрлица. Будет ли затем башенная компания выставлена на продажу, будет решено исходя из складывающейся на рынке ситуации, говорил президент МТС Вячеслав Николаев. О возможности продать вышки еще в 2016 году заявляли и глава «Т2 РТК Холдинга» (Tele2). Представитель этой компании сообщил, что они и сейчас готовы рассмотреть такую возможность, если получат «предложение с выгодным соотношением стоимости портфеля антенно-мачтовых сооружений и дальнейшей аренды».

Как говорилось в исследовании AC&M Consulting, операторам предстоит очередной крупный инвестиционный цикл — на этот раз в строительство сетей пятого поколения мобильной связи (5G). Пока в России не выделены частоты под эту технологию. Власти готовы раздать ресурс в диапазоне 4,4–4,9 ГГц, а операторы просят частоты 3,4–3,8 ГГц. Однако выбор любого из двух вариантов предполагает существенный рост числа отдельно стоящих конструкций, указывали в AC&M Consulting. Ранее МТС, «МегаФон», «ВымпелКом» и «Ростелеком» (владеет «Т2 РТК Холдингом») оценивали капитальные и операционные затраты строительства 5G в диапазоне 4,8–4,99 ГГц только для городов с населением более 1 млн человек в 723,3 млрд руб. до 2030 года, а в диапазоне 3,4–3,8 ГГц — в 317,1 млрд руб.

Что сделка даст покупателю

«Сервис-Телеком» была создана в начале 2015 года для развития башенной инфраструктуры. Изначально основными акционерами компании были инвестфонды — российский «Сити Капитал» и шведский Ruric A.B. С 2020 года, по словам представителя «Сервис-Телекома», 75% компании принадлежит Галине Гуриновой, супруге Вадима Гуринова, бывшего топ-менеджера «Сибура» и основателя производителя шин «Кордиант», 20% — у председателя совета директоров «Кордианта» Дмитрия Сокова и 5% — у Ольги Бердиной, супруги гендиректора «Сервис-Телекома» Николая Бердина. Чистый убыток «Сервис-Телекома» в 2020 году, по данным СПАРК, составил 124,4 млн руб., выручка не раскрывалась.

В результате сделки общий портфель «Сервис-Телекома» вырастет почти до 18 тыс. объектов, что сделает компанию крупнейшим независимым владельцем подобной инфраструктуры в России. По оценке AC&M Consulting, на конец прошлого года в России было 85 тыс. опор, мачт и башен, а на конец первого полугодия этого года их число должно было вырасти до 92,5 тыс. штук. Крупнейшим владельцем подобной инфраструктуры в 2020 году была МТС с долей 21%. У ПБК было 20%, у НБК — 17%, у «Т2 РТК Холдинга» (бренд Tele2) — 16%. Остальное приходилось на независимые башенные компании: «Русские башни» (8%), «Вертикаль» (5%) и «Сервис-Телеком» (3%).

Для «Сервис-Телекома» это уже вторая сделка в этом году: в середине августа компания объявила о покупке портфеля сооружений связи ООО «Нева Телеком» в Ленинградской области. Детали сделки не раскрывались.

В сделке с «ВымпелКомом» финансовым партнером «Сервис-Телекома» выступает Газпромбанк. По словам Николая Бердина, после приобретения НБК интерес к другим активам, которые могут быть выставлены на продажу, не пропадет. «Стратегия компании предполагает развитие через органический рост и M&A (слияния и поглощения. — РБК), и сделка с «ВымпелКомом» — наше ключевое достижение. Вместе с тем мы продолжим дальнейшую консолидацию рынка, в рамках которой рассматриваем приобретение еще одного портфеля сотового оператора в России», — сообщил он.