Что такое биржа и как она работает простым языком

Рассказываем о том, что такое биржа, простыми словами: какие бывают площадки, как устроен фондовый рынок, что на нём происходит, как стать трейдером и начать торговать ценными бумагами. Отвечаем на вопросы начинающих инвесторов.

Что такое биржа

Биржа — это место проведения организованных торгов, площадка, где заключаются сделки с финансовыми инструментами, и одновременно — коммерческая структура, которая обеспечивает и регулирует торговые операции. Участники рынка покупают и продают активы: облигации, акции, валюту, фьючерсы, опционные контракты, депозитарные расписки. Организатор торгов взимает комиссию с клиентов и получает взносы от членов биржи.

Первую в мире биржу основала бельгийская семья Ван дер Бурсе в XIII веке. На площадь в г. Брюгге съезжались купцы из Европы, и по звону колокола начинались вексельные торги.

В 1602 г. в Амстердаме была основана первая в мире фондовая биржа, которая впоследствии вошла в группу Euronext. На площадке торговались акции Голландской и Британской торговых компаний, облигации государственных займов Португалии, Англии и Голландии.

В этом же городе в 1608 г. начала работать товарная биржа. Были разработаны стандарты качества и правила, позволяющие торговать, не привозя весь товар.

Сейчас площадки перешли на электронную торговлю, что позволяет совершать миллионы биржевых сделок за короткое время. Деятельность бирж регулирует государство, что обеспечивает безопасность всех участников сделки, в отличие от внебиржевых торгов напрямую.

Виды бирж

По виду активов биржи классифицируются так: фондовые, срочные, товарные, валютные, фьючерсные, опционные, биржи криптовалют.

Фондовые

Фондовая биржа — это биржа ценных бумаг, где торгуются любые ЦБ: акции, облигации, инвестиционные паи. Покупка и продажа биржевых активов на фондовых биржах происходит через аккредитованного посредника — брокера.

Срочные

Срочная биржа — это площадка, где заключаются срочные контракты. Участники покупают и продают фьючерсы, опционы и другие производные активы. Срок исполнения контракта и стоимость актива фиксируются в момент совершения сделки. В России такие сделки совершают на Московской бирже. Другое название срочного рынка — ФОРТС (Фьючерсы и Опционы Российской торговой системы).

Товарные

На товарной бирже происходит покупка и продажа биржевых товаров. Форма сделок — поставочные и беспоставочные (спекулятивные) фьючерсные контракты. Одна из функций товарной биржи — следить за соблюдением требований к товарам. Они должны соответствовать стандартам, быть взаимозаменяемыми, пригодными к хранению и транспортировке, иметь однородную структуру. Требования предъявляются ко всем товарам, независимо от того, где ведутся торги. Основные товары:

Валютные

Валютная биржа — место, где заключаются контракты на покупку и продажу валюты. Стороны зарабатывают на разнице валютных курсов. Сейчас таких площадок мало, торговля валютой происходит в основном на Forex и на межбанковском уровне. Контракты на разницу (CFD) заключаются в основном на площадках Азии и Европы. В России обмен валюты происходит в валютной секции МосБиржи.

Фьючерсные

На фьючерсной бирже происходит торговля фьючерсами (деривативами) — фьючерсными контрактами на поставку товара в определённый срок по указанной стоимости.

Критерии, которым должен соответствовать биржевой фьючерсный контракт:

Криптовалютные

Криптовалютная биржа — площадка для покупки и продажи криптовалюты. Сделки могут оплачиваться как национальной валютой одной из стран, так и криптовалютой. Торговля на таких биржах сопряжена с большими рисками, так как криптовалютные биржи не относятся к официальным, и их деятельность не контролируется и не регулируется уполномоченными органами. Частый вид обмана, с которым можно столкнуться, — манипуляции биржевыми котировками.

Из всех видов биржевых площадок наиболее распространены фондовые. Их функция — обеспечить торговый оборот ценных бумаг и финансовых активов на фондовом рынке внутри страны и на международном уровне. Свободное обращение акций, облигаций и других ценных бумаг необходимо для развития экономики. Кроме того, фондовая биржа выполняет и другие задачи:

Фондовая биржа даёт возможность заинтересованным сторонам встречаться в одном месте, обеспечивает спрос и предложение и гарантирует исполнение всех сделок, заключённых в пределах площадки. Все ценные бумаги проходят процедуру допуска к биржевой торговле.

Выход бумаг на биржу бывает первичным (IPO) и вторичным (SPO). В первом случае в торговлю выпускаются акции и облигации, которые ранее не были в биржевом обороте, во втором происходит дополнительное размещение к уже торгующимся бумагам.

Принцип работы, как происходят торги

Торги происходят в рабочие дни и начинаются с аукциона открытия, который стартует за 10 минут до основной сессии — в 9:50 по московскому времени. Собираются заявки участников, определяется ценовой ориентир для первых сделок, чтобы исключить манипуляции с котировками.

Дневная сессия начинается в 10:00. Участники торгов отправляют заявки на покупку и продажу ценных бумаг. Если два предложения совпали по цене актива, происходит сделка. Заявки на продажу находятся в красной зоне «стакана», на покупку — в зелёной. Чем больше цена продавца, тем выше находится его заявка. В зелёной зоне такой же принцип: чем больше цена покупки акций, тем выше заявка.

Аукцион закрытия стартует в 18:40 и заканчивается в 18:50, одновременно с завершением торгов. Дополнительная сессия стартует в 19:00 и заканчивается в 23:49:59.

На Санкт-Петербургской бирже торги проводятся с 10:00 до 2:00 по мск.

Участники биржи

Участники фондового рынка — обычные владельцы ценных бумаг и те, кого относят к профессиональным посредникам: брокеры, клиринговые компании, депозитарии. Частным инвесторам, в отличие от брокеров и депозитариев, не нужна лицензия, но доступ к биржевым торгам они могут получить только через профессиональных трейдеров.

Интересы инвесторов защищают регуляторы, в России это Центробанк. Компании и иные структуры, выпускающие бумаги на рынок, называются эмитентами.

Чем торгуют

На бирже торгуются акции, облигации, паи биржевых фондов, опционы и фьючерсы.

Акции

Акция — это ценная бумага, купив которую, инвестор становится владельцем активов предприятия и имеет право получать часть прибыли в виде дивидендных выплат.

Облигации

Облигация — долговая ценная бумага с указанным сроком исполнения: 1, 2 года или более. При погашении покупатель получает купонный доход и стоимость облигации.

Паи фондов

Пай представляет собой долю в биржевом портфеле. Деньги нескольких инвесторов объединяются, затем инвестируются в ценные бумаги или недвижимость. Можно купить один пай или несколько. Размер пая пропорционален вложенной сумме.

Опционы

Опцион — биржевой контракт, который даёт право на покупку ценных бумаг или другого товара в обозначенный срок и по указанной цене. Когда подходит срок исполнения, покупатель может совершить сделку или отказаться от покупки. Торговля происходит на опционных биржах.

Фьючерсы

Фьючерсы — это контракты на покупку ЦБ или других активов, но в отличие от опционов, они представляют собой обязательства. Покупатель обязуется приобрести, а продавец продать товар по той цене, которая есть сейчас. Если к моменту исполнения фьючерсного контракта цена вырастет, покупатель получит прибыль.

Контроль деятельности

Над любой биржей осуществляется внешний и внутренний контроль. На Московской бирже внутренний контроль осуществляют ревизионная комиссия и специальная собственная служба. Одна из функций комиссии — давать заключение, без которого собрание акционеров не может утвердить баланс.

Внешний контроль осуществляют контролирующие органы, и этот принцип действует во всех странах.

Крупнейшие фондовые биржи мира

В таблице представлен список самых крупных фондовых бирж мира.

Название биржи

Капитализация акций всех компаний

Количество компаний (эмитентов) — участников биржевых торгов

Нью-Йоркская фондовая биржа

Более 21 трлн долл.

Американская биржа NASDAQ

Шанхайская фондовая биржа (торги ведутся в китайской и иностранных валютах)

Гонконгская фондовая биржа

Токийская фондовая биржа

Лондонская фондовая биржа

Какие биржи есть в России

В России несколько участников финансового рынка с лицензиями на право организации торгов:

Данные о количестве бирж предоставлены Банком России. Также на официальном сайте Банка можно найти более подробную информацию.

Московская

Московская биржа — торговая площадка, объединяющая несколько рынков: фондовый, валютный, срочный, денежный, товарный и рынок стандартизированных производственных финансовых инструментов (ПФИ). В основном представлены ценные бумаги российских эмитентов.

Санкт-Петербургская

На Санкт-Петербургской бирже большая часть сделок заключается с ЦБ иностранных компаний. Также на этой площадке торгуются еврооблигации, бумаги российских эмитентов и товарные инструменты.

Заключение

Физическое лицо может начать торговать на бирже через брокера. Чтобы получить такую возможность, нужно выбрать аккредитованного посредника и заключить с ним договор на обслуживание. Инструкция есть на сайте брокера. Для начала проще выбирать инструменты из списка «голубых фишек» для краткосрочной и среднесрочной торговли. Сделав первые шаги, нужно анализировать ошибки, а по мере приобретения опыта можно формировать долгосрочную стратегию.

Матчасть: как работает биржа?

Самая крупная торговая площадка в России — Московская биржа, основным владельцем которой является Центральный банк. Она проводит торги в электронном режиме, вашего личного присутствия (как в старые добрые времена) не потребуется.

Во всем мире физические лица не могут сами торговать на бирже. Для того чтобы их заявка о покупке или продаже поступила в систему торговой площадки, нужен посредник. В качестве посредника может выступать банк, инвестиционная или брокерская компания. Смысл их существования в том, что они упрощают процесс участия в торгах и платят налоги за своего клиента, но при этом берут с него комиссию. У финансового посредника всегда есть лицензия, выданная Центральным банком. Без нее он не может существовать. Это дополнительная гарантия надежности ваших вложений.

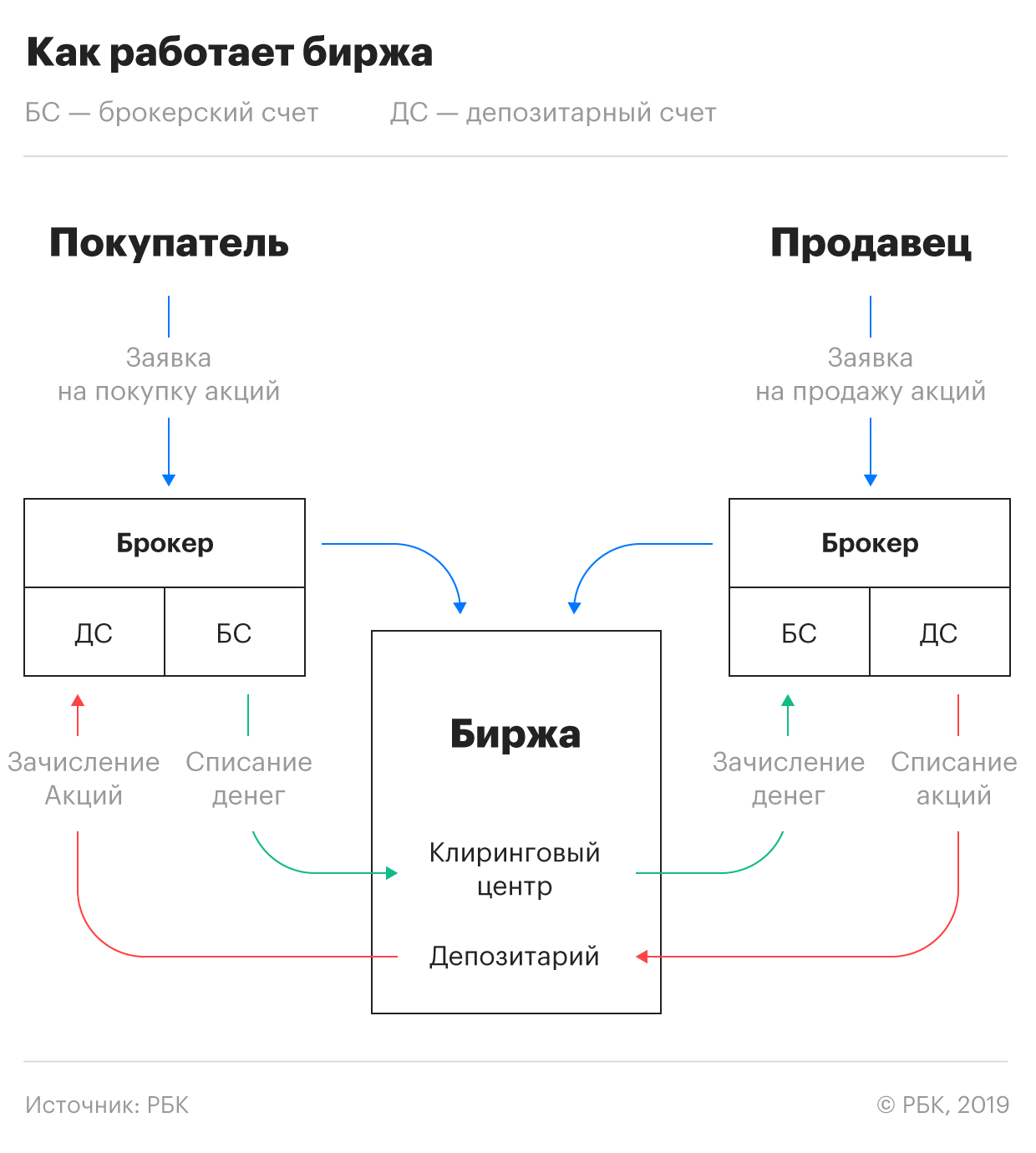

Как происходят сделки?

В наши дни брокеры предоставляют доступ к торгам через мобильные приложения или специальные программы — терминалы. Также заявку на покупку или продажу можно подать «с голоса», то есть позвонить брокеру по телефону и дать ему поручение на совершение операции.

При подаче заявки нужно указать количество ценных бумаг и цену, по которой мы хотим их купить. Например, 100 акций «Газпрома» по цене ₽250. Подаем соответствующую заявку брокеру, а он в свою очередь направляет ее на биржу. Биржа соберет 100 акций среди встречных заявок на продажу и закроет сделку на ₽25 тыс. Интересно, что в одной сделке может участвовать один покупатель и несколько продавцов, например, в нашем случае два продавца с пакетами по 20 и 80 акций. Или наоборот — один продавец и несколько покупателей.

В момент заключения сделки брокер спишет с нашего счета ₽25 тыс., точно такую же сумму получит брокер продавца. Но эти расчеты происходят не напрямую между брокерами, для этого есть еще один специальный институт — Национальный клиринговый центр (НКЦ). Он отвечает за взаимозачет денег и акций по итогам торгового дня. Последующие выплаты и переход прав на ценные бумаги происходят по результатам взаимозачета.

Далее в игру вступает депозитарий, где хранятся купленные ценные бумаги. В нашем случае это Национальный расчетный депозитарий (НРД), который входит в группу Московской биржи. Это максимально надежный институт, который в случае краха брокера или банка сохранит право инвестора на владение активами. По итогам торгового дня депозитарий производит перевод ценных бумаг.

Московская биржа работает по расписанию с выходными и праздничными днями. Основная сессия начинается в 10:00 мск и длится до 18:40 мск. После этого проводится аукцион закрытия.

Открыть счет онлайн за несколько минут можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Регламентированный рынок, где встречаются продавцы и покупатели, торгующие различными активами: акциями, облигациями, валютой, фьючерсами, товарами. Стать участником торгов на бирже может каждый – для этого нужно открыть брокерский счет. Каждая сделка заключается по рыночной цене, совершается практически мгновенно, а также регистрируется и контролируется. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее

Что такое биржа понятным языком – что на ней продается, как получить к ней доступ и возможно ли заработать деньги на бирже

Рынок, на котором продаются три типа товаров: ценные бумаги, валюта, сырье.

Слово «биржа» наверняка слышал каждый. Но не каждый знает, что это такое. А если пытается понять – натыкается на кучу непонятных и запутанных статей с множеством терминов.

В этой статье я попробую понятными словами объяснить вам, что такое биржа, как она работает, зачем люди туда приходят.

Что такое биржа

Это большой базар. На котором продается всякая всячина. Одни люди приходят сюда, чтобы что-то продавать, другие – чтобы покупать.

Что люди делают на базаре кроме покупок и продаж? Торгуются. Продавцы пытаются поднять цены, покупатели – сбить. При этом продавцы конкурируют с другими продавцами, а покупатели – с другими покупателями за лучший товар. Всё это вместе формирует цену, по которой продаются/покупаются товары.

Всех тех, кто приходит на базар, можно поделить на три группы:

На бирже все то же самое.

В разных частях базара могут продаваться разные вещи. Биржи тоже делятся на «сегменты» по типу продаваемых товаров. Давайте их рассмотрим.

Три главных типа бирж

Кратко охарактеризую каждый тип.

Фондовая

Это такая, где продаются ценные бумаги. Самые распространенные среди них – акции и облигации. У меня про них уже были статьи, откройте и пробегитесь глазами. Чтобы хотя бы понимать суть этих финансовых инструментов.

Еще на фондовой бирже продаются фьючерсы и форварды. Про них я скоро расскажу в отдельной статье. Некоторые экономисты выделяют эти два финансовых инструмента в отдельный биржевой сегмент – срочный рынок, некоторые относят к фондовому.

Валютная

Ее другое название – Форекс. Это самая молодая биржа. На ней продаются и покупаются валюты. Например, я решил поехать учиться в Германию и мне понадобились евро. Я иду на Форекс и обмениваю там свои рубли на евро.

Если я решу не ехать в Германию и поступить вместо немецкого в японский вуз – я снова пойду на Форекс и обменяю там евро на японскую иену.

Я, конечно, пойду в банк, а не на биржу. Но вот банки-то будут вести обмен как раз через Форекс.

Товарная

Здесь продаются «товары». Слово «товар» надо понимать в очень широком смысле. К товарам относятся:

Участники биржи

Я вам уже говорил, что на базаре есть продавцы, потребители и спекулянты. То же самое и на бирже.

Производители

Это могут быть, например, владельцы крупных компаний. Они решили выпустить акции своей компании и продать и на бирже (это называется IPO, мы еще поговорим про это слово в будущем).

Еще это могут быть производители в прямом смысле – те, кто добыл уголь, выкачал нефть из земли, собрал чай, вырастил кукурузу.

Сюда же относятся центральные банки государств. Например, Центральный банк России будет продавать на бирже рубли и послеживать при этом за курсом рубля, Центральный банк Японии будет продавать японскую иену и так далее.

Потребители

Это те люди, которые заинтересованы в покупке финансовых инструментов для каких-то своих целей. Например, компании, которые покупают драгоценные металлы, или крупные предприятия, которым нужна нефть.

К потребителям также относятся инвесторы, которые хотят во что-то вложить свои деньги. Например, инвесторы на рынке могут покупать облигации и как бы давать свои деньги в долг компаниям, могут приобретать акции и «выкупать» тем самым часть этих компаний и пр.

Я могу быть потребителем, скажем, на валютном рынке. Когда буду продавать свои рубли и покупать евро. Потому что без евро мне в Германии не прожить и не выучиться.

Спекулянты

Их более красивое название – трейдеры. Эти люди ничего не создают, ничего не покупают для удовлетворения своих потребностей. Их единственная задача – заработать на разнице цен.

Например, трейдеры могут покупать акции Газпрома по 200 рублей, а потом продавать их по 250 и зарабатывать по 50 рублей с каждой акции. Они могут покупать миллионы долларов по 74 рубля и продавать их по 75, зарабатывая по рублю с продажи.

Как выйти на биржу

Через интернет. Смотрите, вот я открываю специальную программу с выходом в Интернет – так называемый торговый терминал. И могу тут совершать покупки тех финансовых инструментов, которые мне нужны. В данном случае – валюты.

До появления интернета люди в прямом смысле «ходили» на биржу. То есть шли в специальное здание, где велись биржевые торги. Сейчас такой необходимости нет, вся информация доступна в онлайн-режиме.

Самый популярный терминал для торговли на валютной бирже – MetaTrader. Он удобный и очень простой. Я скоро напишу отдельную статью по его интерфейсу – изучить все можно буквально за полчаса.

Для совершения финансовых операций на фондовом рынке используется другой терминал – QUIK. Он более сложный, его вы за полчаса вряд ли освоите.

Есть и другие торговые платформы.

Как происходит биржевая торговля

Через посредничество брокера. Брокер – это такая компания, которая выполняет указания продавцов, потребителей и трейдеров.

Когда вы решаете купить акции Газпрома, вы в торговом терминале выбираете их количество и нажимаете на кнопку «Купить». Когда вы ее нажимаете, вашему брокеру поступает сигнал: «Купить столько-то акций Газпрома для такого-то человека».

Брокер смотрит, есть ли эти акции в продаже по нужной вам цене. Если они есть, он их покупает. Купленные акции сразу же отобразятся в вашем торговом терминале.

Если вы каким-то образом заработаете на бирже – например, купите акции по 250 рублей, а продадите по 300 или получите с акций дивиденды – брокер удержит с них налоги.

Короче, вся вот эта «мышиная возня» с покупками, продажами, налогами – ложится на плечи брокера.

За свою работу эти фирмы берут комиссию.

О том, как выбирать брокера для биржевых торгов, я расскажу в отдельной статье. Но сразу отмечу вот что. Хороший брокер – это такой, у которого есть лицензия Центрального банка Российской Федерации. Все остальные компании, тем более, оформленные на каких-то островах и в иных оффшорных зонах – «кухни». Они обманывают трейдеров.

И еще. Вот рейтинг брокеров на инвестиционном портале Smart-lab. Это крупнейший сайт для инвесторов в России и, пожалуй, самый доверенный и надежный. Загляните туда, пробегитесь по списку глазами.

Выйти на биржу без брокера нельзя. Надо сначала выбрать брокера, а потом через него совершать финансовые операции на «базаре».

Как работают биржи

Несмотря на то, что биржевая торговля происходит онлайн, она все равно зависит от реальных «зданий», в которых располагаются биржи. Поэтому важно запомнить следующее:

Сразу отмечу еще один очень важный момент. Цены на рынке меняются постоянно. Они никогда не спят. И если рынок закрыт – это не значит, что цены стоят на месте. Когда рынок «откроется» – цена может быть совсем не там, где была изначально.

В результате возникают вот такие ценовые разрывы, или гэпы.

В отдельной статье я объясню, почему гэпы так опасны.

Как зарабатывать на бирже

Есть два основных способа.

Инвестировать

Это когда вы вкладываете деньги в какой-то финансовый инструмент, чтобы впоследствии получить свои деньги назад с прибылью.

Например, если я покупаю 20 % всех акций компании – я как бы покупаю 20 % этой компании. И получаю право на 20 % ее дохода, соответственно.

Если компания за год заработает миллион рублей, я получу 200 000 рублей. Если она через год получит в десять раз больше – 10 миллионов, я тоже получу в десять раз больше – 2 000 000 рублей.

Еще можно инвестировать в облигации. Например, я покупаю облигацию на 1 000 рублей, а когда она погашается – получаю 1 100 рублей – на 100 рублей больше.

Об этих и других инструментах инвестирования будем говорить в статье про инвестиции.

Спекулировать

То есть пытаться заработать на изменении цен. Сегодня я покупаю акцию за 500 рублей, а завтра ее цена взлетает до 700, и я ее продаю, получаю за день 200 рублей выручки.

Вы наверняка задумывались о том, как зарабатывать на колебании валютных курсов. Например, доллар сегодня стоит 75 рублей, завтра 74, потом опять 75 – можно ведь покупать по 74 и продавать по 75, верно?

Вот это и будут спекуляции.

О разнице между инвестированием и спекулированием

Инвесторам не важно, как меняется цена на финансовый актив. Им важно, сколько он приносит прибыли через определенные периоды времени. Например, сколько дохода ежегодно будет приносить одна акция Кока-Колы или облигации, которые выпускает Российская Федерация.

Трейдеры (спекулянты) все делают наоборот. Им без разницы, какая там будет прибыль. Им важно правильно угадать изменении цены и сорвать на этом большой куш. Не важно, сколько денег принесет акция Кока-Колы, важно, чтобы она сегодня стоила 50 долларов, а завтра, скажем, 70. И можно было «наварить» 20 долларов с каждой акции.

Можно ли заработать на бирже

Смотря что вы будете там делать. Если инвестировать – да, безусловно. Если спекулировать – нет, вы просто сольете все свои деньги.

Доказательством того, что инвестиции могут сделать вас богатым, служит Уоррен Баффет – американский миллиардер, профессиональный инвестор. Несколько лет он входил в пятерку самых богатых людей мира. Пока не решил отдать половину своего состояния в детские дома.

Инвестировать – значит вкладывать в бизнес. Кредитовать бизнес (через облигации) или выкупать его часть (через акции и индексы акций). Бизнес – это то, что может увеличивать само себя. Бизнес ведь может в разы увеличивать свои обороты, производить все больше новых товаров. И если у вас есть часть в этом бизнесе – вы будете богатеть.

Создать состояние на спекуляциях невозможно. Потому что для спекуляций надо предвидеть будущее. А его не может предвидеть никто. Если бы кто-то мог предугадывать изменения цен на основании того же технического или фундаментального анализа, – биржа давно бы исчезла. Кто-то один, очень умный, выкачал бы из нее все деньги.

Посмотрите на список богатейших людей. Вы видите там трейдеров? Я вижу там Маска, Безоса, Гейтса, Цукерберга. Трейдеров что-то не видать.

Что нужно для того, чтобы заработать на бирже

Ответов на этот вопрос три. И каждый человек, который приходит на биржу, выбирает тот ответ, который ему больше по душе. У всех трех вариантов есть кое-что общее – надо вкладывать деньги. Без вложений вообще никак. Если у вас нет денег – сидите дома.

Проводить фундаментальный анализ

То есть углубленно анализировать экономическую ситуацию в государстве, в каком-то сегменте экономики, а также в компании, которая интересует вас как инструмент инвестирования.

Например, вы анализируете ситуацию на мировом рынке нефти, затем планы Правительства РФ в отношении нефтедобычи и пытаетесь спрогнозировать, будет курс нефти расти или падать. А потом думаете, будет ли на основании этого меняться курс рубля по отношению к доллару. И либо покупаете рубли, либо доллары, чтобы заработать на последующем росте цен.

Другой пример. Вы изучаете экономическую ситуацию, связанную с газовыми компаниями, потом изучаете финансовую отчетность Газпрома. И принимаете решение – покупать акции Газпрома или не покупать.

Фундаментальный анализ часто проводят инвесторы-долгосрочники – люди, которые хотят сделать инвестиции на несколько лет вперед.

Проводить технический анализ

Это когда вы смотрите на графики цен и предполагаете, как будет меняться цена в будущем. В теханализе есть куча направлений. Можно чертить на графике уровни поддержки и сопротивления, искать паттерны, накладывать уровни Фибоначчи и много еще чего.

Например, глядя вот на этот график, я предполагаю, что цена пойдет вниз.

А потом смотрю на график более крупного временного интервала и понимаю, что цена все-таки настроена идти вверх.

Я могу либо подождать какого-то отката, чтобы рисковать меньшей суммой денег, либо открыть сделку прямо сейчас и ждать роста цены.

Технический анализ, в основном, используют спекулянты. Инвесторам он не может дать информацию о том, будет ли компания процветать в будущем. Техническая аналитика нужна именно для того, чтобы зарабатывать на разнице цен, находить лучшие моменты для покупки и для продажи финансовых инструментов.

Ничего не делать

Можно не делать вообще ничего, просто вкладывать деньги и все. Например, можно покупать акции ста самых крупных компаний и оставлять их в своем «портфеле» на долгие годы. Какие-то акции не принесут дохода, а какие-то станут источником очень хороших дивидендов.

Подход, когда вы просто приходите на рынок и покупаете финансовые инструменты, не анализируя их, называется пассивным инвестированием.

Вы сейчас думаете, что это глупо? Напрасно. Совсем слепо, конечно, инвестировать не надо, НО. Ни технический анализ, ни фундаментальный анализ не могут предсказать будущего. Ничто не может предсказать будущего. Никто не знает, что будет завтра, сегодня вечером, через час и даже через минуту.

Может выйти какая-то новость и графики скаканут вверх или вниз. Может открыться новое месторождение нефти и цены на акции нефтяной компании взлетят в цене, хотя даже фундаментальный анализ такого не предвещал.

Поэтому пассивное инвестирование – не глупость. Оно выгодно за счет того, что вы не тратите деньги на финансовых аналитиков и не пытаетесь «гадать», то покупая, то продавая активы. Вы спокойно их покупаете и спокойно ждете.

Американский инвестор Уоррен Баффет в 2007 году поспорил с Тедом Сейдсом. Баффет сказал: «Я вложу деньги в индекс S&P-500 (туда входят 505 крупнейших компаний США), а ты вкладывай в фонды (где сидят аналитики и анализируют рынок). Тот, у кого через 10 лет будет большая доходность, платит другому миллион долларов».

То есть Баффет просто вложился в 500 крупнейших компаний, не пытаясь угадать, какая из них будет более выгодной. А Сейдс вложился в «аналитиков», которые должны были подбирать для него самые выгодные компании (пытаясь предугадать будущее).

Через 10 лет Баффет, который ничего не анализировал, не выбирал и не гадал, получил 85,4 процента прибыли.

Сейдс, аналитики которого предугадывали, анализировали, покупали и продавали, получил 22 %.

Вот вам доказательство «разумности» пассивных инвестиций.

Полезные материалы по теме

Подпишитесь на мою рассылку. Скоро я напишу еще много статей про биржу, финансы и инвестиции. Постараюсь объяснить вам всякие сложные вещи простыми словами.

Если вы все-таки интересуетесь трейдингом – вот подборка с курсами по трейдингу. Я ни в коем случае вам не советую покупать ни один курс по этой теме, потому что это выброс денег. В подборке сначала перечисляется несколько бесплатных курсов, которые я лично смотрел, когда заинтересовался биржевой игрой. Посмотрите их, я думаю, этого будет достаточно. Помните, в интернете полно бесплатной информации, не бросайте деньги на ветер.

Вот пример первого бесплатного занятия (из пяти) по трейдингу на валютном рынке. Посмотрите его. Можно смотреть прямо здесь, в статье. Остальные четыре занятия тоже есть в открытом доступе, найдете их и ознакомитесь, если вам интересно.

Я планирую написать несколько ознакомительных статей по трейдингу, чтобы люди могли их читать и не платить никому деньги. Из того, что уже написано, посмотрите вот эти материалы:

Теперь по поводу инвестирования. Я вам очень советую зарегистрироваться в Тинькофф-Инвестициях. Вы можете там не инвестировать, но бесплатное обучение, которое они предлагают, пройти обязательно надо. Оно великолепное – все просто, разложено по полочкам, воспринимается легко. Вот ссылка на первый урок по инвестициям, он, кстати, тоже про биржу. Наслаждайтесь.

Еще из бесплатных материалов советую вам вебинары от компании Ак Барс. Вернее, записи этих вебинаров. Они есть на ютуб-канале банка. Вот ссылка на один из вебинаров, смотреть тоже можно прямо отсюда.

Моим первым знакомством с инвестированием стал курс «Личные финансы и инвестиции». Именно преподаватель курса (Сергей Спирин) объяснил мне, почему бесполезно пытаться зарабатывать на спекуляциях.

На курсе вы узнаете, что вообще такое инвестирование, какие есть типы инвестиционных портфелей и инструментов, во что можно вкладывать деньги с минимальным риском.

Василий Блинов, которому принадлежит этот сайт, изучает правила инвестирования на курсах от Города Инвесторов. Если вы не готовы покупать эти курсы – вот ссылка на три бесплатных книжки от проекта. Скачайте и прочитайте. Читаются они очень легко, вам понравится.

Есть еще два бесплатных вебинара:

Из платных курсов посмотрите вот эти:

Собственно, это всё. Надеюсь, что-то из этих полезностей вас обязательно заинтересует.

Заключение

Уважаемые читатели, сумел ли я вам объяснить, что такое биржа? Понимаете ли вы теперь, кто является участниками биржи, что эти люди/компании там делают?

Если у вас есть вопросы по этой статье – задайте их мне в комментариях. Я проверяю комментарии ежедневно и отвечаю на них в течение суток.

Обо всех недостатках статьи пишите тоже – постараюсь исправить и возьму на заметку.