Что такое брокерский отчет

Урок № 15. Как читать брокерскую отчетность

Брокерский отчет не самое захватывающее чтение. Но оно полезно для понимания, сколько вы реально зарабатываете на инвестициях. Разбираемся, что полезного можно найти в сообщениях вашего биржевого посредника.

Что такое брокерский отчет?

Только в отчете можно найти историю всех ваших биржевых сделок с итоговыми ценами купли и продажи, сумму всех комиссий (брокера, биржи и депозитария), стоимость кредитного плеча, обслуживания терминала и других платных опций.

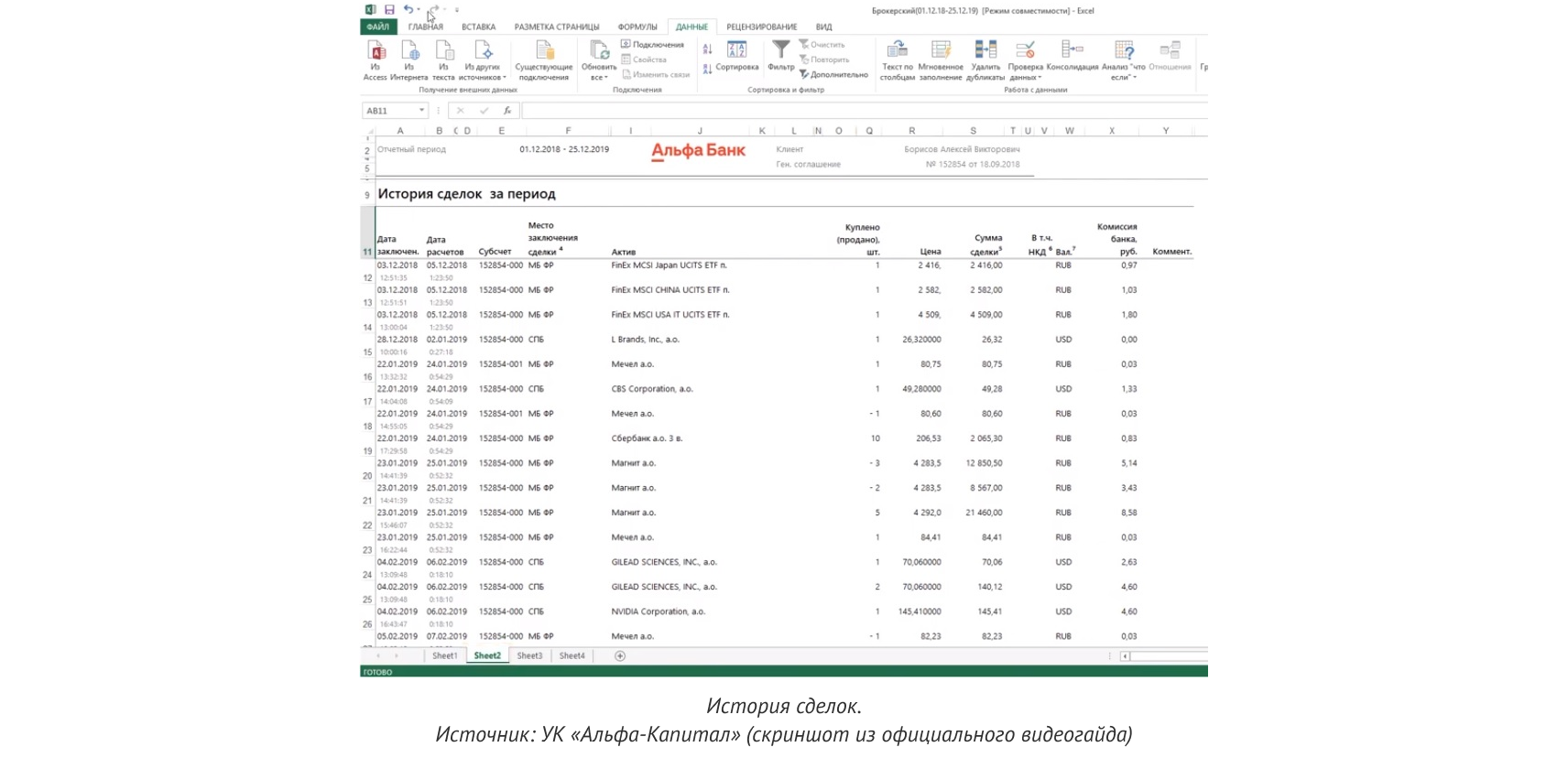

Строгих правил для составления брокерских отчетов не существует. Как и любая выписка по счету, брокерский отчет заполняется на усмотрение организации, которая его выдает. Поэтому брокеры исходят из того, как им самим удобно выгружать данные. Есть достаточно простые и короткие отчеты, например у СберБанка. Их легко поймут даже новички. Есть детальные и объемные, как у БКС и «Альфа-директ», — на нескольких табличных листах. Они актуальны, скорее, для трейдеров и опытных инвесторов.

Где посмотреть отчет брокера?

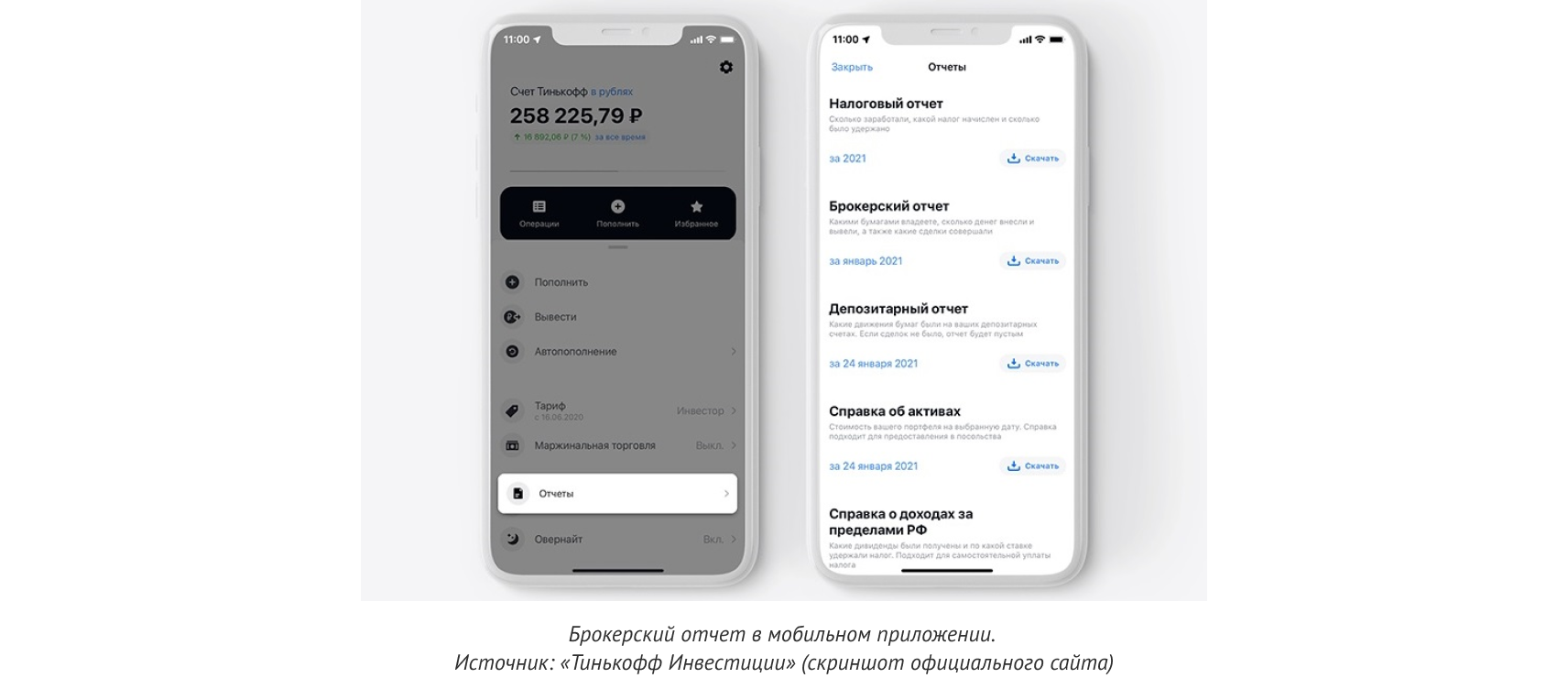

Как правило, его электронную версию отчета можно найти в основном меню личного кабинета брокера. Большинство брокеров позволяет его формировать только в веб-версии своего сервиса (часто на выбор в формате pdf или excel).

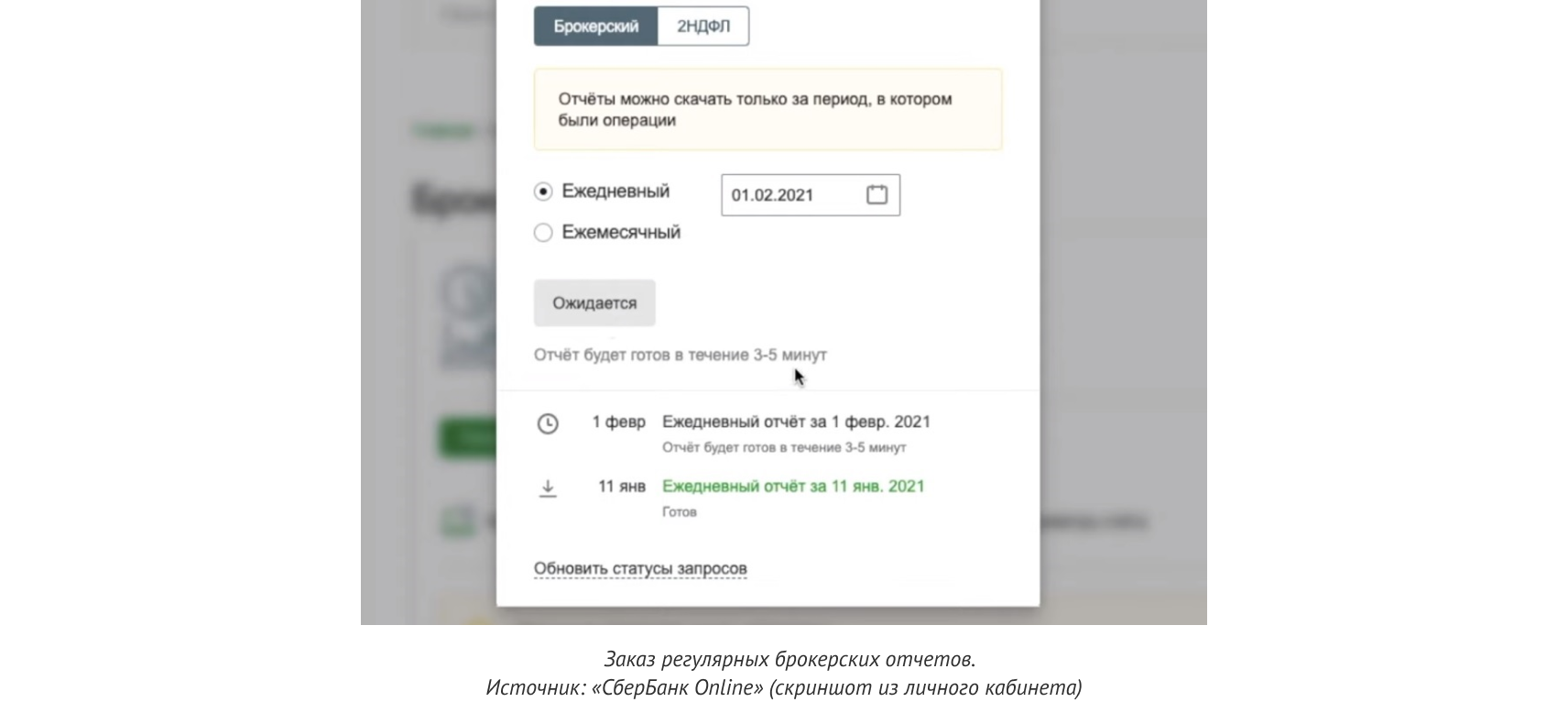

Отчеты бывают автоматическими и формируемыми по запросу. У некоторых брокеров можно подписаться на ежедневные и ежемесячные выписки. Для этого нужно в личном кабинете указать свою электронную почту. Большинство брокеров такой рассылкой не занимается. Клиентам приходят только чеки по оплате комиссий и отчеты депозитариев. Они проще, чем брокерские: в них содержится только информация о приходе/списании ценных бумаг в электронном хранилище данных.

Цифровая версия отчета формируется несколько минут. Как правило, можно заказать выгрузку по любым сделкам за все завершенные торговые дни за последний год. Но и тут бывают исключения: некоторые брокеры выгружают информацию с задержкой в три рабочих дня, чтобы в отчет попадали только полностью завершенные сделки (на бирже расчеты по некоторым инструментам занимают до двух дней).

У ряда брокеров отчеты имеют форму официально выданной справки или квитанции: они заверены печатью и подписью ответственного лица. Такие документы можно отправлять в налоговую службу для получения вычетов либо в другие инстанции. Например, они пригодятся для подтверждения платежеспособности при запросе кредита или подаче на визу. Для таких случаев предусмотрена опция заказа отчета в бумажном виде.

Какую информацию можно найти в отчете брокера?

Чаще задача документа — показать:

Не утонуть в массиве данных можно, если пройтись несколько раз по строкам сверху вниз, стараясь ответить для себя на следующие вопросы:

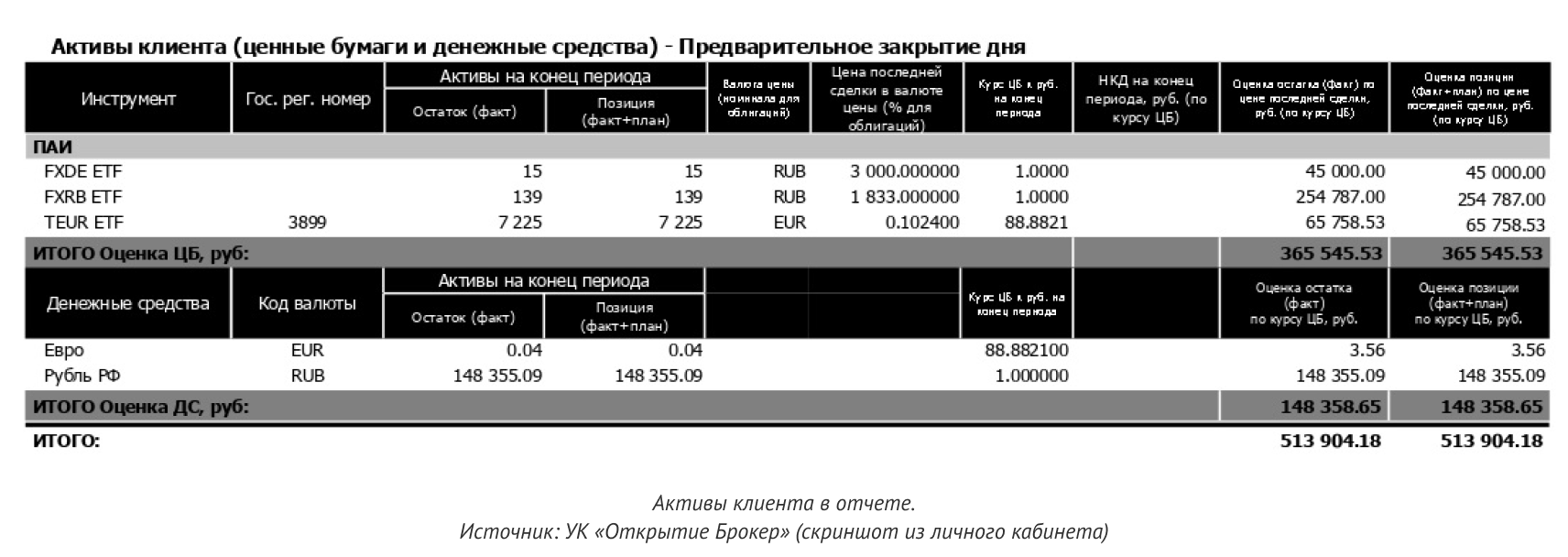

● сколько средств сейчас на счете, то есть определить баланс. Информация об этом находится в табличных блоках, которые обычно называются «Активы» или «Портфель клиента», «Остатки ценных бумаг» и т. п. Сумма всех денежных средств, акций, облигаций и паев фондов, как правило, выделена в строке «ИТОГО» или жирным шрифтом и цветом;

● сколько денег за период было добавлено на счет и выведено с него. За это отвечают блоки и строки в отчетах, которые носят название «движение денежных средств», «зачисления», «списания» и т. д. Разница между суммой добавленных на счет денег и выведенных с него называется «сальдо». Если оно положительное, то на счет поступило больше денег, чем было списано, если отрицательное, то наоборот. Под поступлением денег подразумевается не только пополнение счета, но и доход от продажи ценных бумаг, купоны и дивиденды.

Как узнать про прибыль в брокерском отчете?

Перечень всех покупок и продаж, как правило, занимает основную часть брокерского отчета, их трудно не заметить. Часто они выведены в раздел «Сделки» и могут быть разбиты на классы активов, например «Сделки с ценными бумагами» и «Сделки с валютой». Здесь можно узнать, в какой именно день, по какой цене был приобретен финансовый инструмент и в каком количестве. В личном кабинете или мобильном приложении это не всегда очевидно, например, если купля/продажа растянулась на несколько лотов.

Важно разделять в отчете открытые и закрытые сделки. Закрытыми считаются только те, по которым была совершена обратная операция, например продажа после ранее совершенной покупки. Если активы были только куплены (или только проданы, то есть инвестор совершил короткую сделку) и остались на балансе, то они несут в себе «бумажную» прибыль или убыток, подводить итоги по таким сделкам рано.

Найдя в отчете финансовые инструменты, которые были списаны с баланса (то есть, как правило, проданы после ранее совершенной покупки), можно вычислить размер полученной прибыли или убытка по ним. Это довольно кропотливое занятие. Бывает, что активы проданы только частично и остатки показывают бумажную прибыль или убыток. Случается, что средняя цена покупки и продажи не указана и ее нужно считать самому. А иногда продажа актива по цене ниже покупки не ведет к убытку — нужно смотреть на перечень сделок из предыдущих отчетов.

Что еще можно узнать из брокерского отчета

В зависимости от прилежности брокера в его отчетах можно найти немало другой полезной информации: размер полученных дивидендов по акциям, купонов по облигациям, накопленный купонный доход, размер удержанного налога и комиссий. Если клиент торгует с кредитным плечом либо у него случайно образовался долг по оплате актива (это бывает при переносе сделок через выходные и праздники), то также из документа можно узнать размер уплаченных процентов и схему удержания (обычно в разделе РЕПО).

Отчеты по производным инструментам (фьючерсам, опционам), как правило, выведены в отдельную таблицу или даже целый документ, где показан размер гарантийного обеспечения и вариационной маржи. Если она положительная, то в текущий момент у вас сформировалась прибыль, если отрицательная — убыток. Несмотря на сложность в понимании самого инструмента, это самая простая часть брокерского отчета: она выглядит как ежедневное изменение остатка на накопительном счете — таблица из идущих друг за другом торговых дней с суммой денег на установленный час дня.

Строго говоря, брокерский отчет — это просто склад данных. Они отобраны так, чтобы давать ответы на большинство вопросов, возникающих у инвестора, когда на счете накапливается достаточно большое количество сделок. В первые месяцы, скорее всего, изучение отчета придется совмещать со звонками в службу поддержки. Но со временем эти таблицы перестанут выглядеть пугающе, а нужную информацию в них можно будет найти за считаные минуты.

Перед тем, как выбрать брокера, изучите информацию о тарифах и преимуществах — собрали все по этой ссылке.

Остальные уроки по инвестициям вы можете найти в нашем разделе Обучение.

\n \n\t\t\t \n\t\t\t \n\t\t \n\t»,»content»:»\t\t

Как разобраться в ежедневных брокерских отчётах?

Брокерский отчёт — это специальный документ, в котором отражены сведения о торговых операциях и общем состоянии брокерского счёта. Клиенты «Открытие Брокер» могут сформировать отчёт онлайн в личном кабинете, а полное описание и инструкция по чтению отчёта доступны по ссылке.

Ежедневный брокерский отчёт приходит при наличии сделок по счёту и внешне напоминает банковскую выписку. Состоит из нескольких таблиц, в которых отражены сведения о состоянии брокерского счёта:

Ежедневный брокерский отчёт не формируется, если в этот день не совершалось операций по счёту.

Хотите увидеть в данной рубрике ответ на ваш вопрос? Задайте его через форму обратной связи внизу страницы!

Также напоминаем, что клиенты «Открытие Брокер» могут получить бесплатную консультацию наших экспертов на сайте или в личном кабинете.

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Мы отправим вам письмо со ссылкой

для сброса пароля

Пользователь с такой почтой не зарегистрирован

Войти с этой почтой

Регистрация

Регистрация

Помощь

Здесь вы найдёте ответы на многие вопросы по инвестированию.

Что такое брокерский отчёт и реестр поручений

Брокерский отчёт — это история действий по вашему счёту. Там отображается, когда вы вносили и выводили деньги, покупали и продавали ценные бумаги, какие комиссии и налоги списывались.

Реестр поручений — это электронный документ с информацией о поручениях, которые вы подали дистанционно без использования электронной подписи за выбранный календарный месяц.

Реестр поручений за предыдущий период формируется в начале нового месяца в течение трёх рабочих дней. Подписывать реестр поручений нужно ежемесячно, иначе банк может ограничить доступ к бирже.

Подписать его в можно в приложении в разделе «Прочее» → «Реестры поручений», либо в личном кабинете в разделе «Отчёты» → «Подписать реестры поручений», либо в офисе банка, который оказывает инвестиционные услуги.

Не пропустите важные подборки

Во что и как можно инвестировать

Зачем вообще инвестировать

Если хочется начать, но лень глубоко разбираться

Что надо знать, чтобы торговать как профи

Будьте в курсе новостей Школы

Что-то пошло не так

Добро пожаловать!

На вашу почту отправлено письмо со ссылкой для подтверждения регистрации

Пользователь с такой почтой не зарегистрирован

Согласие на обработку персональных данных

Действуя свободно, своей волей и в своём интересе, а также подтверждая свою дееспособность, я даю свое согласие Банку ВТБ (ПАО) (далее — Банк), расположенному по адресу Дегтярный переулок, д. 11, лит. А, г. Санкт-Петербург:

В указанных целях Банк вправе осуществлять передачу моих персональных данных в объёме, необходимом для достижения указанных в Согласии целей, третьим лицам на основании заключённых с ними договоров, в том числе операторам связи, организациям, входящим в группу компаний ВТБ, Партнёрам Банка.

Согласие дается на обработку следующих персональных данных: фамилия, имя, адрес электронной почты, файлы cookie, иные пользовательские данные в объёме, необходимом для достижения указанных в Согласии целей.

Согласие действует до достижения целей обработки персональных данных и может быть отозвано мной или моим представителем путём направления письменного заявления Банку по электронному адресу info@vtb.ru или направления письменного заявления Банку в любое отделение Банка в соответствии с законодательством Российской Федерации.

Вы уверены, что хотите удалить ваш вопрос?

Мы отправим вам письмо со ссылкой

для сброса пароля

Пользователь с такой почтой не зарегистрирован

Войти с этой почтой

Регистрация

Регистрация

Помощь

Здесь вы найдёте ответы на многие вопросы по инвестированию.

Как сформировать брокерский отчёт

Сформировать брокерский отчёт можно только в личном кабинете. В отчёте вы увидите все операции по вашему счёту.

В личном кабинете откройте раздел «Отчёты» → «Брокерский отчёт» → «Подать поручение». В окне «Запрос на отчёт» выберите нужный период, счёт и формат отчёта, нажмите «Сохранить».

Ваш запрос попадёт в таблицу «Реестр запросов на отчёт». Когда в столбце «Отчёт» будет статус «Отчёт готов», то в соседней графе появится ссылка «Открыть».

Обычно брокерский отчет формируется в течение 5 — 10 минут.

Не пропустите важные подборки

Во что и как можно инвестировать

Зачем вообще инвестировать

Если хочется начать, но лень глубоко разбираться

Что надо знать, чтобы торговать как профи

Будьте в курсе новостей Школы

Что-то пошло не так

Добро пожаловать!

На вашу почту отправлено письмо со ссылкой для подтверждения регистрации

Пользователь с такой почтой не зарегистрирован

Согласие на обработку персональных данных

Действуя свободно, своей волей и в своём интересе, а также подтверждая свою дееспособность, я даю свое согласие Банку ВТБ (ПАО) (далее — Банк), расположенному по адресу Дегтярный переулок, д. 11, лит. А, г. Санкт-Петербург:

В указанных целях Банк вправе осуществлять передачу моих персональных данных в объёме, необходимом для достижения указанных в Согласии целей, третьим лицам на основании заключённых с ними договоров, в том числе операторам связи, организациям, входящим в группу компаний ВТБ, Партнёрам Банка.

Согласие дается на обработку следующих персональных данных: фамилия, имя, адрес электронной почты, файлы cookie, иные пользовательские данные в объёме, необходимом для достижения указанных в Согласии целей.

Согласие действует до достижения целей обработки персональных данных и может быть отозвано мной или моим представителем путём направления письменного заявления Банку по электронному адресу info@vtb.ru или направления письменного заявления Банку в любое отделение Банка в соответствии с законодательством Российской Федерации.

Вы уверены, что хотите удалить ваш вопрос?

Глава 9. Отчетность профессионального участника перед клиентами

Глава 9. Отчетность профессионального участника перед клиентами

9.1. Брокер на основании записей внутреннего учета составляет отчетность перед клиентами в соответствии с требованиями настоящей главы.

9.2. Брокер предоставляет отчетность клиенту в виде отчетного документа, который должен включать общие сведения в соответствии с пунктом 9.3 настоящего Положения и информацию, предусмотренную пунктом 9.4 настоящего Положения.

9.3. Отчетный документ должен содержать следующие общие сведения.

9.3.1. Фамилию, имя, отчество (последнее при наличии), или наименование клиента, или его уникальный код.

9.3.2. Дату составления отчетного документа.

Информация об изменениях:

9.3.4. Номер и дату договора на оказание услуг, предусмотренных подпунктами 6.3.1, 6.3.3 и 6.3.4 пункта 6.3 настоящего Положения.

9.4. Отчетный документ должен содержать следующую информацию за отчетный период.

Информация об изменениях:

9.4.1. Информацию о сделке (сделках), совершенной (совершенных) за счет клиента.

9.4.2. Информацию о предоставленных займах для совершения маржинальных сделок.

9.4.3. Информацию о размере задолженности клиента по активам.

9.4.4. Информацию о сделках, обязательства из которых прекращены, и сделках, обязательства из которых не исполнены.

9.4.5. Входящий остаток по каждому активу на начало отчетного периода.

9.4.6. Исходящий остаток и плановый исходящий остаток по каждому активу на конец отчетного периода.

9.4.7. Операции с активами, проведенные за отчетный период.

Информация об изменениях:

9.4.8. Информацию о вознаграждении брокера и расходах, подлежащих возмещению брокеру, с указанием видов расходов. В случае если в соответствии с договором о брокерском обслуживании размер вознаграждения брокера поставлен в зависимость от совершения каждой сделки, информация о стоимости услуг брокера должна включать информацию о размере вознаграждения за каждую сделку.

9.5. Помимо информации, предусмотренной в пунктах 9.3 и 9.4 настоящего Положения, отчетность брокера может содержать иную информацию, не противоречащую требованиям законодательства Российской Федерации и настоящего Положения.

9.6. Отчетные документы предоставляются клиентам в порядке, сроки и форме, предусмотренные договором с клиентом. Отчетные документы в электронной форме могут быть предоставлены путем предоставления доступа клиента к информационному ресурсу брокера, на котором размещаются (составляются) такие документы, при условии направления клиенту уведомления о возможности ознакомления с отчетными документами или указания на такую возможность в договоре с клиентом.

9.7. По письменному запросу клиента брокер обязан предоставить клиенту отчетные документы в срок, не превышающий десяти рабочих дней со дня получения запроса. В этом случае такие отчетные документы должны содержать отчетность за период времени, указанный в запросе клиента.

Требования настоящего пункта не распространяются на отчетность, составляемую на основании записей внутреннего учета, в отношении которых истек срок хранения.

9.8. Брокер представляет лицу, с которым у него прекращен соответствующий договор, по его письменному запросу отчетные документы, если срок хранения записей внутреннего учета, на основании которых составляется отчетность, не истек.

9.9. При предоставлении отчетных документов клиентам брокер вправе использовать условные обозначения, если брокер в договоре с клиентом либо способами, установленными договором с клиентом, однозначно определяет значения таких условных обозначений.

9.10. Отчетность управляющих перед клиентами составляется и предоставляется в соответствии с требованиями Положения Банка России от 3 августа 2015 года N 482-П «О единых требованиях к правилам осуществления деятельности по управлению ценными бумагами, к порядку раскрытия управляющим информации, а также требованиях, направленных на исключение конфликта интересов управляющего», зарегистрированного Министерством юстиции Российской Федерации 4 декабря 2015 года N 39968 («Вестник Банка России» от 23 декабря 2015 года N 117).

Регистрация

Регистрация