Что такое дисконт банка

Дисконт

Финансовый эксперт с высшим экономическим образованием по специальности «Экономист-менеджер». Имею опыт работы в Сбербанке России. Более 7 лет консультирую читателей по финансовым вопросам.

Термин «дисконт» — широкое значение, применяющиеся в разных экономических сферах, но означающее одно — разница в цене:

Дисконт в торговле

Дисконт применяется в сфере купли-продажи товара или услуги. Продавец объявляет скидку покупателю. Предприниматель, проводящий в настоящий момент политику «разницы в цене», рассчитывает в результате на увеличение своей прибыли.

Рост денежных средств, вырученных из-за продаж, происходит с увеличением клиентской базы за счет применяемого дисконта. Скидка — отличный метод повышения интереса на продукцию или услуги, не пользовавшиеся спросом.

Ценовая разница используется и на основании переговоров между предпринимателями. Политика дисконта применяется в маркетинге, когда стоимость одного товара занижается и позже возвращается к прежней цене или немного выше. При этом покупатели, привлеченные скидкой, продолжают приобретать товары по привычке.

Дисконт в банковской сфере

При выдаче крупных кредитов банк требует их обеспечение — залог. Дисконт в банковской сфере — ценовая разница залога и средств, получаемыми заемщиком.

Величина дисконта, в процентах, отличающаяся от настоящей рыночной стоимости имущества — залоговый коэффициент. Его использование банками зачастую вызывает возмущение у владельцев собственности, когда их личная оценка имущества не равна банковской.

Дисконт выступает своего рода страховкой для финансового учреждения. Используя разницу, сотрудник залоговой службы уменьшает возможную вероятность нехватки средств от продажи заложенной собственности. Это происходит из-за вероятности неисполнения ссудополучателем обязательств по кредиту.

Но рыночная оценка имущества не гарантирует размер ссуды в рамках стоимости залога. Выдавая кредит, финансовые учреждения принимают залог с дисконтом, доходящим до 50%. Логика банка — цена залога обязана превышать размер ссуды с процентами и возможными издержками на судебное взыскание кредита.

Величина дисконта зависит от имущества, его ликвидности (что это простыми словами), степени эксплуатации и других условий.

Дисконт на бирже

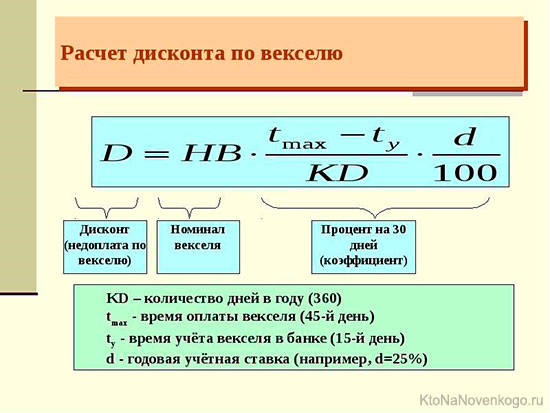

Применение дисконта на бирже схоже с банковской сферой. Скидка — разница рыночной цены векселя и продажной стоимости. Заемщик реализует облигации покупателю по дисконтной цене. В условии соглашения о купли-продажи векселя указывается, что заемщик обязывается продать бумагу спустя некоторое время по рыночной цене. За счет этого получается прибыль, равная дисконту.

Получение прибыли не зависит от времени пользования облигацией. И если заемщик не выкупит вексель вовремя, то кредитор вправе реализовать его другой стороне по номинальной цене и в любом случае получит прибыль. Но этот вид финансовых операций связан с рисками для всех сторон, так как рыночная стоимость ценных бумаг может меняться ежедневно.

Дисконт — что это такое?

Дисконт: понятие и виды

Слово «дисконт» (от англ. discount – скидка) в России имеет несколько значений:

Чтобы понять разницу и не путать все эти понятия, нужно рассмотреть их подробнее.

Торговый дисконт

Дисконт в своем обыкновенном для понимания значении — скидка. Это слово было заимствовано из английского языка. Есть два вида скидок.

Первый вид – это обыкновенная скидка в магазине, где продаются товары или предоставляются некоторые услуги. С помощью скидки продавец привлекает покупателей в магазин и реализует им свои товары намного быстрее, пока есть спрос. Покупатели охотно идут в магазин за покупками, потому что скидка очень хорошо психологически воздействует на людей. Некоторые магазины используют этот прием, сначала завышая стоимость товаров на некоторое время. А потом завышенную цену возвращают к первоначальной, но уже акцентируют на этом внимание с помощью скидки. Это бывает довольно часто в периоды распродаж, даже серьезные брендовые магазины грешат такими нечистыми приемами.

Второй вид – торговая скидка. Она предоставляется оптовым покупателям, тем кто купит у поставщика много его товаров и затем будет предлагать эти товары в своих магазинах. Чем больше товаров куплено, тем больше может быть скидка. Это позволяет крупному поставщику удерживать своих клиентов. Отказываться от выгодных предложений не хочется, поэтому клиент не разрывает договор с поставщиком и продолжает покупать у него.

Кредитный дисконт

Дисконт в сфере банковских услуг – это снижение процентов или задолженности по кредиту. Банки предлагают хорошие условия для получения и пользования кредитами, таким образом, привлекая к себе больше клиентов. Но при этом банки никогда не будут действовать себе в убыток. Чтобы получить скидку, клиент тоже должен выполнить определенные действия.

Например, можно получить выгодную ипотеку под более низкий процент при условии страхования жизни клиента. Еще банк может снизить процент по ипотеке при условии страхования залогового имущества. То есть банк в этом случае получает гарантию получения прибыли, даже если клиент не сможет больше выплачивать кредит по каким-то причинам. Банк сможет выставить на продажу залоговое имущество и все равно будет в выигрыше.

Сумма дисконта зависит от стоимости заложенного имущества и не может быть больше 50%. Оценщики специально могут занижать стоимость имущества, спрогнозировав за сколько можно будет продать это имущество после окончания выплат по кредиту. Имущество всегда оценивают ниже рыночной стоимости.

Залог нужен для того, чтобы гарантировать банку получение прибыли, вне зависимости от любых обстоятельств. При невозможности выплачивать кредит заемщик лишится своего имущества, находящегося в залоге.

Клиенту безопаснее согласиться на дисконты по кредитам, которые не могут повлечь впоследствии потерю имущества. Например, скидка за страхование жизни.

Биржевой дисконт

На бирже можно купить ценные бумаги по более низкой цене при условии, что после определенного срока их нужно будет продать. Чаще можно купить ценную бумагу по более низкой цене на момент ее выпуска.

Например, реальная цена, напечатанная на облигации – 2000 у.е. Покупатель приобретает облигацию за 1500 у.е. После истечения ее срока действия владелец может продать бумагу за 2000 у.е. При этом он получит свою прибыль.

К сожалению, бывает почти невозможно продать ценную бумагу по реальной стоимости. Но все же цена продажи будет в любом случае больше затрат на приобретение облигации и владелец останется в выигрыше. Доход сильно зависит от срока действия облигации и разницы между номинальной и напечатанной на ценной бумаге ценой.

Программа дисконта по кредиту от Альфа-Банка

Дисконт от Альфа-Банка — это, с одной стороны, шанс быстро расплатиться с проблемной задолженностью, а с другой — возможный обман, уловка от сотрудников отдела взыскания в целях получения платежа. Каждый случай индивидуален. В решении ситуации нужно отталкиваться от того, готов ли менеджер заключить дополнительное соглашение в письменной форме. Если сделка произойдет только на словах, никакого подтверждения внесения денег получить не удастся.

Предложение для должников банка

.jpg)

Некоторые проблемные должники Альфа-Банка получают предложение погасить кредит с дисконтом. Это значит, что нужно внести 30-50% задолженности, но в ограниченные сроки. После этого, как уверяют сотрудники Альфы или коллекторского агентства «Сентинел Кредит Менеджмент», с которым у банка заключено партнерское соглашение, кредитный договор закрывают.

Когда может поступить такое предложение от Альфы

Вернуть деньги по кредиту хотя бы частично банк стремится, если взыскание задолженности осложнено, воздействовать на должника проблематично, а подавать в суд невыгодно. Безнадежной считается задолженность, по которой не вносились платежи более 90 дней.

Закрыть кредит со скидкой чаще предлагают заемщикам, которые взяли беззалоговый кредит. По ипотеке или автокредитам банк может обратиться в суд, чтобы изъять недвижимость или транспортное средство. Залоговое имущество впоследствии продается на аукционе.

В чем выгода для Альфа-Банка

Согласно письму Центробанка «О применении положения Банка России № 254-П» от 18 апреля 2017 г., кредитно-финансовые организации должны создавать резерв (вплоть до 100% суммы, предоставленной заемщику) на случай возможных потерь по ссудам населению. Но резервировать деньги невыгодно.

Учитывая, что процент проблемных кредитов растет, это может стать критичным для стабильности и сохранения платежеспособности кредитно-финансовой организации, что ставит под угрозу само существование банка. Поэтому выгодно избавляться от существующей задолженности даже путем предложения скидок заемщикам.

Самостоятельно заниматься проблемными задолженностями Альфа-Банку невыгодно.

После длительного разбирательства и затрат на юридическое сопровождение может оказаться, что взыскать с заемщика ничего и не получится. Поэтому, чтобы хоть что-то забрать, предлагается погашение долга со скидкой.

Стоит ли верить предложению

Клиенты Альфа-Банка сообщают, что дисконтом можно воспользоваться, чтобы закрыть кредит на этапе досудебного разбирательства или после вынесения решения судом. Но некоторые должники после внесения крупной суммы единоразовым платежом не лишались проблем: исполнительное производство (если уже начато) продолжалось, представители кредитно-финансовой организации и приставы продолжали требовать деньги.

Почему банк не может дать документального подтверждения

Сотрудники отдела взыскания Альфа-Банка, с которыми клиенты, имеющие проблемную задолженность, общаются по поводу дисконта, отвечают, что никакого документального подтверждения сделки дать не могут.

.jpg)

Соглашение заключается только на словах.

Иногда предлагают позвонить на горячую линию или обратиться в отделение, чтобы менеджеры дополнительно подтвердили дисконт для клиента.

Сотрудники отвечают, что не могут дать юридическое подтверждение, потому что другие должники массово захотят воспользоваться возможностью списания части кредита. Но это персональное предложение для отдельных категорий проблемных заемщиков.

Как действовать при поступлении предложения от Альфа-Банка

Программа дисконта по кредиту позволяет закрыть проблемную задолженность и перестать быть должником за короткий срок (при условии единоразового внесения 30-50% долга). Но предложить такое могут мошенники, которые возьмут деньги и пропадут.

Отзывы должников Альфа-Банка

Алексей, 34 года, Саратов:

В середине прошлого месяца банк предложил снизить сумму долга на 50 тыс. руб. при условии, что деньги внесу в течение 2 недель одним платежом. По телефону менеджер уверяла, что это не обман, смогу получить справку о закрытом кредите, но никакого официального письменного предложения о дисконте с подробными условиями или приложения к кредитному договору дать не могут. Занял нужную сумму, оплатил. Через день получил справку, отнес приставам, карты разблокировали (были арестованы счета).

Евгений, 42 года, Мурманск:

В период пандемии у меня образовалась задолженность по кредитной карте Альфы. Обратился в отделение с просьбой о рефинансировании, но получил отказ. Мне дали телефон отдела взыскания и сказали по всем вопросам обращаться только к ним. Там предложили оплатить долг со скидкой 25%. Я взял несколько дней на раздумья и обратился в отделение к персональному менеджеру, чтобы уточнить, что возможность оплаты с дисконтом имеется. Но в отделении никто не знал об этом персональном предложении. Подал жалобу в Роспотребнадзор и ЦБ РФ. После этого быстро одобрили рефинансирование.

Закрытие долга с дисконтом: как и когда банку выгодно дать скидку заемщику

Основатель компании «Кабинет финансовой помощи»

специально для ГАРАНТ.РУ

Все чаще и чаще можно наблюдать ситуацию, когда заемщику, который имеет солидную просрочку, предлагают дисконт на закрытие долга. Заплати меньше, но сейчас. Давайте разберемся: почему это происходит и в чем выгода для кредитора.

Банку выгодно продавать долги

В соответствии с Письмом Банка России от 18 апреля 2017 г. № 41-1-3-7/484 «О применении Положения Банка России № 254-П» кредитные организации должны формировать резервы на возможные потери «по ссудам» – в некоторых случаях такой резерв доходит до 100% от выданной ссуды по беззалоговым кредитам, «банкам» невыгодно резервировать деньги. Также большое количество просроченных задолженностей несет риски для существования. За счет формирования солидного резерва при продаже, закрытии или списании «плохого актива» кредитная организация высвобождает резервы и получает прибыль.

Почему банку невыгодно подавать в суд?

Нет гарантии того, что по факту положительного решения суда и дополнительных затрат, с заемщика что-то смогут взыскать – другими словами, банк может остаться в таком же положении, как и «до». Процесс взыскания долгов с клиентов «дорогой» и не гарантирует возврат суммы, а может даже принести убыток.

Какие кредиты продает банк?

Как правило, банк продает потребительские кредиты и кредитные карты.

Какие кредиты банк не продает?

Банк не продает ипотечные кредиты и автокредиты. Квартира, машина – это залоговое имущество, которое он может изъять у клиента. Банку есть что взыскать, в отличие от финансовых кредитов – при отсутствии финансов взыскать их не представляется возможным.

Разрешена ли законом продажа кредитного долга?

Первый вопрос должника, получившего известие о переуступке его кредита агентству – имеют ли право банки отдавать долг? Согласно ст. 382 Гражданского кодекса, банки и МФО имеют право переуступить требования по возврату кредитов коллекторам без согласия заемщика, если договором не предусмотрено иное. В 99% случаев российскими банками в кредитных договорах указывается, что согласие заемщика на переуступку долга не требуется.

Какие статьи регламентируют порядок перехода прав требования?

Прежде всего, это ст. 382 ГК РФ «Основания и порядок перехода прав кредитора к другому лицу», где указано, что право (требование), принадлежащее на основании обязательства кредитору, может быть передано им другому лицу по сделке (уступка требования) или может перейти к другому лицу на основании закона. Что касается самих соглашений и соответствующих правил при переводе долга, данные положения раскрыты в ст. 391 ГК РФ «Условия и форма перевода долга».

Когда банк продает долги?

Сначала – на коротких сроках просроченной задолженности без проведения серьезных мероприятий по взысканию, далее – уже после проведения работы по возврату долга и принятия решения о низкой вероятности его погашения, обычно после 120-180 дней просрочки.

В каких случаях МФО продают долги? Практически во всех. МФО, как правило, не имеют серьезных служб по работе с проблемными кредитами, повышенный риск невозврата изначально заложен в процентную ставку. Но происходит это не ранее, чем через месяц-два просрочки – МФО в течение этого срока надеются на получение высоких штрафов в случае погашения.

Кому банк продает долги?

Продажа долга коллекторским агентствам – обычное явление. Происходит это так: банки объявляют тендер на продажу портфеля должников, на него заявляются организации и предлагают свою цену. После завершения торгов с победителями тендера заключаются договоры цессии и, соответственно, к ним переходят права требования. В этих портфелях, как правило, от 1 тыс. до 20 тыс. кредитных дел, то есть, долги выкупаются большими пулами. Долг номиналом 100 тыс. руб. может быть продан за 1 тыс. руб., то есть за 1% от суммы долга. От количества долгов в пуле зависит и его цена, то есть, чем больше долгов покупается, тем меньше в совокупности они будут стоить. Но помимо этого, выступать третьей стороной могут физические лица.

Как формируется предложение о закрытии долга с дисконтом и почему?

Учитывая проблемы, с которыми сталкивается кредитор при взыскании просроченной задолженности и больших рисках в проведении судебной работы, кредиторы все чаще начали предлагать своим клиентам закрыть долг с дисконтом. Как правило, такой дисконт составляет 30-50%. При этом сумму нужно закрыть разовым платежом, что не всегда выгодно для клиента, но выгодно для кредитора. Кроме того, на рынке вторичных долгов появляются компании-агрегаторы, которые позволяют упростить этот процесс для кредитора и заемщика. Для клиентов в этом случае появляются возможности оплатить долг не только с дисконтом, а также комфортными платежами в рассрочку.

Что такое дисконт в торговле, банковской сфере и на рынках ценных бумаг

Здравствуйте, уважаемые читатели блога KtoNaNovenkogo.ru. Слово дисконт знакомо многим, особенно тем, кто часто совершает покупки в крупных магазинах.

Однако сегодня мы поговорим о том, что это такое не только в сфере торговли, но и в банковской сфере, и на фондовых рынках.

Не переключайтесь, будет интересно и полезно.

Дисконт — это.

Термин discount пришёл к нам из английского языка, он переводится как «скидка», и может относиться к любым финансовым сферам деятельности.

Чтобы понять, что такое дисконт, нужно учитывать контекст, в котором употребляется этот термин.

Например, торговый дисконт — это скидка на покупку товара или услуги.

Скидка образуется при:

В банковской сфере дисконт — это снижение цены залогового имущества при оформлении залогового кредита.

На фондовых рынках дисконт — это разница в стоимости облигаций.

В любой другой сфере деятельности под дисконтом принято понимать совершение коммерчески выгодных сделок. Скидка может быть выражена разными форматами, например, зависеть от объёма товара, или быть полностью фиксированной.

Дисконт в банковской сфере

Часто банковские кредиты выдаются под залог имущества. Если заёмщик не сумеет выплатить задолженность в установленный срок, залоговое имущество отойдёт банку.

Тогда дисконт — это разница в цене между реальной стоимостью залога, и суммой в которую он оценивается банком.

Такой дисконт называется залоговым коэффициентом, и его наличие вызывает серьёзное недовольство заёмщиков, так как оценка стоимости имущества самим собственником и банком имеет значительные различия.

Дисконт выполняет функции страховки для банка, и снижает вероятность того, что стоимости залогового имущества может не хватить для компенсации задолженности.

Банковский дисконт — широко распространённое явление, связанное с тем, что количество долгов по кредитам и просрочкам действительно велико.

Если независимый эксперт оценил залоговое имущество по адекватной цене, и она довольно высока, совсем не обязательно что банк согласится выдать кредит на такую сумму. Размер дисконта всё равно устанавливает банк, и он может быть достаточно большим.

Это понятно, так как реализация имущества, находящегося в залоге, должна покрыть не только сумму самого долга, но ещё и проценты, судебные издержки, и прочие подобные расходы.

Банковские дисконты удобны банкам, а вот заёмщики ими обычно недовольны.

Дисконт на биржах

На фондовой бирже можно приобрести ценные бумаги по низкой цене. Например, облигации (что это такое?) или переводные вексели продаются с условием реализовать их после определённого периода.

Обычно продажи с дисконтом распространяются только на период выпуска бумаг, позже число таких предложений значительно снижается.

Прибыль при покупке зависит от срока действия данной бумаги, и от разницы в цене: той, которая напечатана на векселе, и номинальной.

Продать бумагу по реальной стоимости, напечатанной на векселе, сложно. Намного чаще встречается заниженная цена. Но даже и она оказывается больше, чем начальные расходы на покупку. Следовательно, даже продажи с дисконтом приносят прибыль.

По отношению к валютным курсам дисконт — это разницу между форвардным курсом валюты, зафиксированным на день сделки, но предполагающий оплату в будущем, и курсом при мгновенной оплате.

Дисконт в торговле

Торговый дисконт используется, когда нужно реализовать сезонный товар, или тот товар, который не пользуется спросом. Иногда цели предоставления дисконта маркетинговые, но в любом случае продавец, реализующий товар со скидками, рассчитывает на получение прибыли.

Например, продажа со скидками привлекает новых покупателей, или повышает интерес к товару, невостребованному ранее. Сезонная распродажа одежды повышает выручку (что это?), благодаря интересу покупателей, а заодно освобождает площади для товара к следующему сезону.

Часто магазины сначала делают хорошую скидку на товар, а затем снова постепенно подтягивают цены до рыночных. Покупатель, привыкший приобретать товар у этого продавца, продолжит покупки даже после того, как цена поднимется до рыночной.

Дисконт может предоставляться по накопительной системе, например, на оптовые покупки.

Под такой дисконт чаще всего попадает одежда, обувь, электроника. Такая система привлекает и удерживает распространителей товара.

Многие сетевые магазины имеют свои магазины — дискаунтеры или дисконт-центры, в которых товары продаются по сниженным ценам. При этом это не подержанные товары, как в магазинах секонд-хенда, а обычные товары нормального качества, но из старых коллекций.

Есть и сток-центры — мультибрендовые магазины большой площади, в них для продажи с дисконтом поступает одежда и обувь не из одной сети, а из разных источников; обычно со складов дилеров (кто это такие?).

Заключение

Любой дисконт имеет широкое распространение во всех сферах экономики, он привлекает интерес покупателей и увеличивает число продаж в определённый период.

Удачи вам! До скорых встреч на страницах блога KtoNaNovenkogo.ru

Эта статья относится к рубрикам:

Комментарии и отзывы (1)

Эти торгаши разве что-то будут хорошее делать для людей, это же их бизнес и правила игры они устанавливают сами. На ходовой товар никто никаких дисконтов не даст, ну или только, чтобы приманить покупателей, прощупать рациональную стоимость, чтоб эта цена обеспечила максимальный спрос.

Ещё скидки дают на определенный срок, тем самым создавая ажиотаж, все эти баллы, которые копятся и сгорают, они ведь тоже из этой оперы, всё рассчитано на нашу жадность.