Что такое дополнительный налоговый вычет для самозанятых

Что такое дополнительный налоговый вычет для самозанятых

С октября 2020 года этот налоговый режим работает по всей России. Стать самозанятым можно где угодно: например, работать веб-дизайнером в Краснодаре с заказчиками из Москвы или Сочи.

Налоговый вычет

Всем, кто регистрируется как самозанятый, доступен налоговый вычет 10 000 рублей. А с 1 июня 2020 года — дополнительный налоговый вычет 12 130 рублей, который суммируется с основным.

И основной, и дополнительный вычет применяется автоматически для полной оплаты налога, задолженности и пени. Вам не придётся тратить свой заработок на уплату налога, пока не потратите сумму вычетов.

Для примера: если вы только зарегистрировались, ещё не использовали налоговый вычет и получаете доход от физических лиц, суммарного налогового вычета хватит на уплату налога с 553 250 рублей. Потратьте дополнительный налоговый вычет до конца года — с 1 января 2021 года неиспользованный остаток сгорит.

Основной налоговый вычет для самозанятых (10 000 рублей, если вы зарегистрировались после 1 июня 2020 года, или остаток от этой суммы на 1 июня 2020 года) перейдёт на следующий год, если вы не успеете потратить эту сумму.

Самозанятость + работа по найму

Закон не запрещает совмещать самозанятость с работой по трудовому договору или ГПХ. Если пока не готовы рисковать и оставлять стабильный источник дохода, это ваш вариант. Так поступил самозанятый Дмитрий из Липецка: он работал в логистике продуктового магазина, а на досуге — ведущим на свадьбах. Когда доход от хобби стал основным, он уволился с наёмной работы и теперь посвящает своему делу всё время.

Порядок уплаты налогов не изменится. Работодатель продолжит оплачивать НДФЛ, страховые и пенсионные взносы, а вы будете каждый месяц платить 4 или 6 % налога на профессиональный доход от дополнительного заработка.

Самозанятый может занимать на постоянной работе любую должность — от курьера до генерального директора. Единственное ограничение — нельзя оказывать услуги действующему, а также бывшему работодателю в течение двух лет с момента увольнения.

Режим действует с 14 лет

Девятиклассник Влад Перепёлкин увлекается программированием и на досуге делает сайты, а его одноклассница Лиза Макарова рисует и публикует в личном блоге иллюстрации, которыми заинтересовались онлайн-издания.

Чтобы зарабатывать на своём деле официально, ребята не ждали совершеннолетия: подростки от 14 до 18 лет тоже могут зарегистрироваться как самозанятые. Для этого они должны быть признаны дееспособными: нужно письменное согласие родителей, органа опеки или документ о вступлении в брак (последнее применимо с 16 лет).

Дополнительный заработок от сдачи квартиры в аренду

Своё дело — не обязательно растущий бизнес, которому надо посвящать большую часть времени. Иногда это просто дополнительный доход — например, от сдачи квартиры в аренду.

Физлица в таком случае платят налог по ставке 13 %, для самозанятых она составит всего 4 или 6 %, если вы сдаёте квартиру для сотрудника, за которого платит организация.

Зарегистрироваться в качестве самозанятого можно в день заключения договора найма или заранее, перед публикацией объявления о сдаче жилья. Датой начала уплаты налога считается момент получения денег от нанимателя. С тех пор налог нужно платить раз в месяц, пока есть доход.

Сдавать квартиру и быть самозанятыми могут даже государственные или муниципальные служащие. Такая деятельность не считается предпринимательской, поэтому ограничений для неё нет. Кстати, сдавать можно не только жильё, но и движимое имущество — например, машину.

Кредит или ипотека

Тем, кто работает «в тени», сложнее взять кредит или ипотеку, потому что банк не может убедиться в их платёжеспособности. В статусе самозанятого вы официально подтверждаете свой доход и можете рассчитывать на помощь.

Свободный график

Самозанятость — режим, который подразумевает работу в одиночку, без наёмных сотрудников. А значит, вы можете жить по графику, который удобен именно вам.

Зарегистрироваться как самозанятый можно в приложении СберБанк Онлайн, без документов и не выходя из дома. Вы сможете работать без отчётности и онлайн-кассы: все чеки формируются в приложении, а налог уплачивается через СберБанк Онлайн раз в месяц.

Какие налоговые вычеты есть у самозанятых в 2021 году

Самозанятые также платят налоги на свой доход и могут рассчитывать на специальный налоговый вычет для них. Bankiros.ru расскажет, какой вычет предусмотрен специально для самозанятых и в каких ситуациях они имеют право на стандартные налоговые вычеты.

Какой налог платит самозанятый и какой вычет для него предусмотрен ФНС

Самозанятые лица платят пониженную налоговую ставку: 4% с доходов, полученных от физических лиц и 6% от ИП и юрлиц. Для лиц, которые впервые оформили самозанятость, существует единоразовый налоговый вычет в десять тысяч рублей. Этот вычет нельзя получить деньгами и потратить на собственные нужды. Налоговая служба автоматически применяет вычет к вашим выплатам. Это понижает ваш налог. Так, вы заплатите 3% с доходов от физлиц, вместо 4%, а с доходов от ИП и физлиц – 4% вместо 6%. Такая ставка будет действовать для вас пока вы не потратите всю сумму вычета в десять тысяч рублей.

После для вас будут действовать стандартные ставки в четыре и шесть процентов. Самостоятельно это отслеживать и считать в личном кабинете ФНС не нужно. Все рассчитывается автоматически в приложении «Мой налог».

Возможны ли для самозанятых стандартные налоговые вычеты

Налоговый вычет представляет собой сумму, на которую можно уменьшить налогооблагаемый доход при расчете НДФЛ, как, например, при продаже жилья. Если же вы уже уплатили НДФЛ, то вы можете вернуть его часть на затраты, понесенные на лечение, образование и другое.

Получить часть средств с уплаченного НДФЛ обратно или получить скидку при его оплате можно только с доходов, которые облагаются НДФЛ по ставке 13%. Доход от самозанятости таким не является, поскольку самозанятое лицо платит налог на профессиональный доход по ставке 4 или 6%. Этот налог не равно налогу трудоустроенных граждан, с зарплаты которых удерживают НДФЛ.

Самозанятые не смогут воспользоваться стандартными вычетами с уплаченных налогов на профессиональный доход.

Когда самозанятому придется платить НДФЛ

Налог на профессиональный доход уплачивается только с оплаты услуг от физлиц, ИП и юрлиц. Однако есть виды деятельности, которые под самозанятый режим не попадают. В такие исключения входит, например, продажа недвижимости или автомобиля. Доход от подобных сделок облагается не «самозанятым налогом», а стандартным налогом на доходы физических лиц по ставке 13%.

Как самозанятым применять налоговый вычет: правила меняются

Год заканчивается, а с ним прекращает действие и дополнительный налоговый бонус для самозанятых. Но основной налоговый вычет остаётся! Объясняем, как теперь будут применяться налоговые вычеты.

Было: С 1 июля 2020 года налоговый бонус автоматически применялся для полной оплаты налога, задолженности и пени по налогу на профессиональный доход.

Стало: С 1 января 2021 года государственный налоговый вычет гасит начисленные налоги не полностью.

● В 2020 году самозанятые могли использовать сразу два налоговых вычета. Первый и основной вычет — 10 000 рублей — получают все самозанятые при регистрации, начиная с 2019 года. А второй, дополнительный вычет (налоговый бонус) в размере 12 130 рублей выдавали после 1 июня 2020 года в качестве поддержки из-за пандемии. Дополнительный вычет суммировался с основным. Эти налоговые вычеты каждый месяц автоматически гасили всю сумму налога, поэтому во второй половине 2020 года самозанятым не приходилось тратить свой заработок на оплату налога.

● Основной вычет самозанятые продолжают получать при регистрации. А вот дополнительный налоговый бонус — нет. Фактически он уже не работает, сообщает сайт ФНС: последний раз бонус можно было использовать для уменьшения в полном объёме налогов на ноябрьские доходы. С 1 января 2021 года дополнительный налоговый бонус сгорает, остаётся основной вычет. Его сумма не превышает 10 000 рублей — или сумму остатка по состоянию на 1 июня 2020 года (если вы оформили самозанятость до этой даты).

● С 1 декабря 2020 система вернулась к условиям, которые были до 1 июня. Налоговый вычет в отношении доходов, полученных после 1 декабря 2020 года, будет уменьшать налог по ставке 4% — на 1%, а по ставке 6% — на 2%.

● Что даёт налоговый вычет самозанятым в новом году? Пока вы не исчерпаете основной налоговый вычет, то будете платить налог по ставке 3% вместо 4%, если работаете с физлицами, и 4% вместо 6% — если работаете с юрлицами или ИП. Когда вычет закончится, ставки станут равны 4% и 6%.

Зарегистрироваться как самозанятый легко за пару минут в сервисе «Своё дело» в приложении СберБанк Онлайн. Сервис позволяет автоматически формировать чеки и уплачивать налог, а также вы получите целый пакет бесплатных услуг для самозанятых. Подключайтесь!

Налоговый бонус для самозанятых в 2020 году: как его можно использовать

Вот как это работает и чем новый бонус отличается от обычного вычета для самозанятых.

Что это за бонус

ФНС использует несколько терминов параллельно, из-за этого возникает путаница. Наведем порядок в понятиях для самозанятых.

Как выйти из тени

Как его получить

Дополнительный налоговый бонус автоматически предоставили всем самозанятым с 1 июня 2020 года. Сумма появилась в приложении и личном кабинете. Для этого ничего не нужно делать.

У тех, кто зарегистрируется в 2020 году, налоговый капитал тоже будет.

Как можно использовать бонус

Общую сумму вычета и капитала можно использовать только для уплаты налога на профессиональный доход. Ее нельзя вывести на карту или направить на уплату других налогов.

Суммарный бонус уменьшает налог по другим правилам — не так, как раньше работал налоговый вычет. Общий бонус можно полностью использовать для погашения начисленного налога, задолженности по налогу или пени.

Бонус будет автоматически применяться с 1 июля по 31 декабря 2020 года.

Если самозанятый зарегистрировался после 1 июня или раньше не получал доход и не использовал первоначальный вычет, в 2020 году он сможет легализовать до 553 250 Р дохода, не потратив ни рубля своих денег на налоги.

Считать все это не нужно, налоговая сама все сделает.

Что будет с бонусом после 31 декабря

После 31 декабря неиспользованный остаток дополнительного бонуса сгорит. Если эти 12 130 Р не списались в счет уплаты налога, дальше их использовать будет нельзя.

Остаток первоначального вычета сохранится. Он не может превышать ту сумму, что была на 1 июня 2020 года. С 2021 года вычет будет действовать по старой схеме, уменьшая ставку до 3 или 4%. То есть погашение снова будет частичным, а не полным.

Если за 2020 год потратить и первоначальный вычет, повторно его не предоставят.

Что с налогом, который начислен за май 2020 года

Налог за май самозанятые платят по старым правилам: дополнительный бонус на него потратить нельзя, а первоначальный погашает только часть начислений — 1 или 2% от дохода.

Та сумма, что отобразится в приложении в июне, будет для самозанятого реальными расходами.

Бонус для самозанятых: кому и какой вычет дадут. Примеры расчета

Среди прочих плюшек специального налогового режима для самозанятых, власти предусмотрели налоговый вычет, который еще называют бонусом.

Для новичков на старте бизнеса это служит некоторым подспорьем.

В этом посте своего блога расскажу, что за бонус, и на примерах разберу, как его считать.

Бонус (налоговый вычет) — это сумма, которая уменьшает налог.

Получить этот подарок от государства могут абсолютно все самозанятые.

Как известно, налоговые ставки НПД устанавливаются в следующих размерах:

С помощью бонуса налоговая ставка по доходу, полученному самозанятым налогоплательщиком от физлиц, будет автоматически уменьшена с 4 % до 3%, по доходу, полученному от юрлиц и ИП — с 6% до 4%.

Сколько

Размер бонуса — 10 000 рублей. Он предоставляется государством единожды и расходуется постепенно.

Если налог начислялся по ставке 4%, то вычет будет в размере 1% от полученных доходов (налоговой базы). Если по ставке 6% — в размере 2% от налоговой базы.

Данное уменьшение будет происходить, пока сумма вычетов не достигнет 10 000 рублей.

Налоговики рассчитают вычет самостоятельно нарастающим итогом по окончанию каждого налогового периода.

Остаток бонуса уменьшается автоматически, и самозанятый налогоплательщик всегда может его увидеть на главной странице или в настройках профиля в приложении «Мой налог».

Примеры

Пример № 1

Например, доход за месяц составил 10 000 рублей, и весь доход самозанятый получил от физлиц.

Налог составит 10 000 х 4% = 400 руб.

Бонус составит 10 000 х 1% = 100 руб.

Налог к уплате составит 400 — 100 = 300 руб.

При этом остаток бонуса будет уменьшен с 10 000 рублей до 9 900 рублей.

Пример № 2

Например, доход за месяц составил 50 000 рублей, и весь доход самозанятый получил от юрлиц.

Налог составит 50 000 х 6% = 3 000 руб.

Бонус составит 50 000 х 2% = 1 000 руб.

Налог к уплате составит 3 000 — 1 000 = 2 000 руб.

При этом остаток бонуса будет уменьшен с 10 000 рублей до 9 000 рублей.

Пример № 3

Например, доход за месяц составил 70 000 рублей, из них — 40 000 от юрлиц и 30 000 — от физлиц.

Налог составит 40 000 х 6% + 30 000 х 4% = 3 600 руб.

Бонус составит 40 000 х 2% + 30 000 х 1% = 1 100 руб.

Налог к уплате составит 3 600 — 1 100 = 2 500 руб.

При этом остаток бонуса будет уменьшен с 10 000 рублей до 8 900 рублей.

Пример № 4

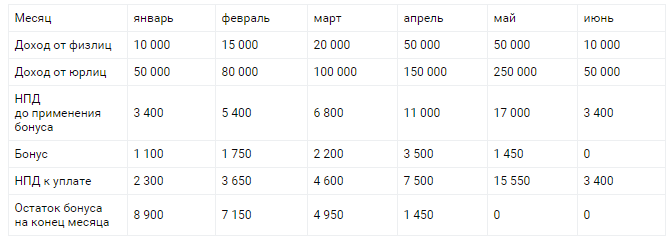

Расчет бонуса нарастающим итогом:

В мае размер бонуса по расчету в процентах от дохода составляет 5 500 руб., но это больше, чем остаток вычета с прошлого месяца. Поэтому применяется остаток вычета в размере 1 450 руб.

В июне в нашем примере вычета уже не осталось, поэтому налог уже рассчитывается по полной программе без скидок.

Нюансы

Еще раз поясню — бонус самозанятому дается только один раз в жизни. Даже если физлицо снялось с учета, не использовав в полном объеме налоговый вычет (например, 5 000 рублей в запасе осталось), а потом вновь зарегистрировалось, то получить вычет можно только на остаток суммы (на 5 000 рублей).

Потратить бонус можно только для уплаты налога.

После того как бонус будет полностью потрачен, налоговые ставки будут 4 % и 6 % соответственно без каких-либо уменьшений. Это видно из таблицы, представленной выше, при расчете налога за июнь.