Что такое дробление инвестиционных паев

Новость о дроблении паев ПИФов

с целью удобства оформления операций с инвестиционными паями, принято решение о дроблении паев ПИФов с коэффициентом дробления 1:100*.

Коэффициент дробления 1:100 означает, что количество инвестиционных паев на лицевых счетах увеличится в 100 раз при этом объем активов, инвестированных в паи, останется прежним. Стоимость каждого пая уменьшится в 100 раз, что позволит совершать любые операции с паями с небольшими суммами.

Дата проведения операции дробления 4 июня 2021.

На сайте АО «УК УРАЛСИБ» обновленная стоимость инвестиционных ОПИФ будет опубликована 7 июня 2021.

В момент дробления заявки на приобретение, погашение и обмен принимаются в стандартном режиме.

Обращаем ваше внимание, что объем имущественных прав и обязанностей владельцев инвестиционных паев, а также срок владения с целью применения налоговой льготы не меняется.

Стоимость инвестиционного пая составляет 21 000 рублей за пай. В момент дробления один пай будет разделен на 100 паев, стоимость каждого пая составит 210 рублей. Если у пайщика на момент дробления стоимость инвестиций составляет 252 000 рублей (12 паев), то после операции дробления стоимость инвестиций не изменится и составит 252 000 рублей, а количество паев увеличится с 12 до 1200 (1:100).

*Сообщение о принятии решения о дроблении инвестиционных паев 20.05.2021 было раскрыто на сайте Управляющей компании в установленном действующим законодательством порядке.

Возможность дробления паёв предусмотрена действующим законодательством о рынке ценных бумаг и об инвестиционных фондах.

Сплит акций: что это и зачем его делают

Дробление акций или сплит – это процесс увеличения их количества при сохранении общей неизменной стоимости. Представим, что инвестор владеет одной акцией стоимостью 100 долларов. Компания принимает решение произвести сплит в соотношении 2:1. Это значит, что у инвестора теперь будет не одна, а две акции по 50 долларов каждая.

Что же тогда поменялось? А поменялась то, что акции по пониженной стоимости стали более доступны для других инвесторов. Говоря в рыночной терминологии, ожидается рост их ликвидности. Компания может произвольно выбирать коэффициент дробления акций – 2:1, 5:1, 50:1 и так далее. Впрочем, очень низкие цены от центов до нескольких долларов за акцию свойственны мелким компаниям (так называемые penny stocks) и слишком мелко дробить свои ценные бумаги лидеры рынка вряд ли станут.

Поэтому если какая-то историческая цена акции кажется вам неоправданно высокой по сравнению с нынешней — не спешите считать, что компанию постиг глубокий кризис. Возможно, она просто провела дробление и вы видите актуальную цену без учета того, какой эта цена была раньше.

Примеры дробления акций

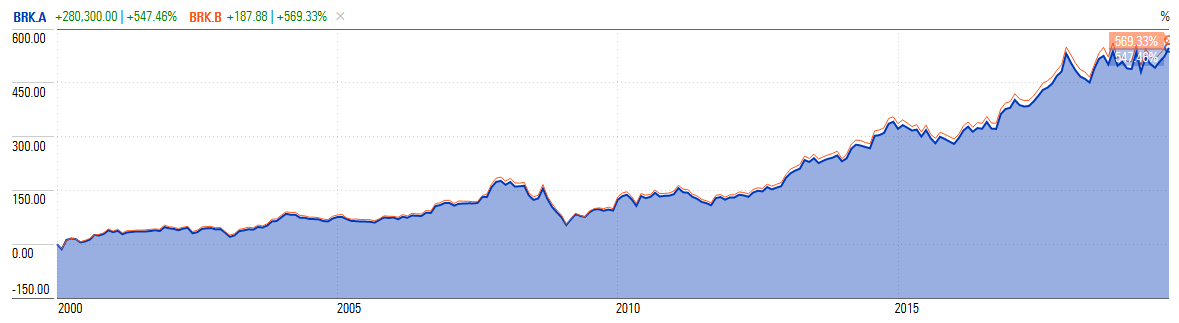

Для начала нужно оговориться, что есть некоторые компании, которые принципиально против уменьшения стоимости своих ценных бумаг посредством сплита. Так, самой дорогой акцией в мире является пай хедж-фонда Баффета «Berkshire Hathaway» с тикером BRK.A, который сейчас стоит около 330 тысяч долларов за штуку. Уоррен Баффет специально не использует сплит, чтобы избежать влияния спекулянтов на рыночную цену своего фонда. Его идея была в том, что такие акции будут покупать лишь серьезные финансовые институты с долгосрочными целями.

Однако впоследствии Уоррен все же выпустил гораздо более дешевые неголосующие акции типа В по актуальной цене лишь около 220 долларов за штуку. К сплиту акций это отношения не имеет, оба типа имеют параллельное хождение. И кстати, их котировки при наложении практически совпадают, так что опасения Баффета были напрасными.

Apple

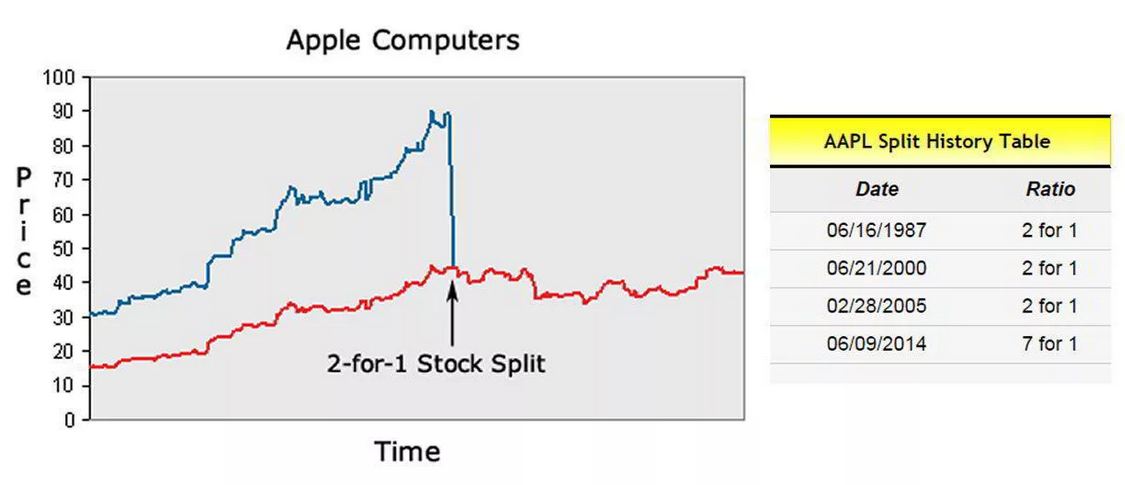

Одним из наиболее ярких примеров сплита можно считать компанию Apple, поскольку та в разные годы производила несколько дроблений акций.

Последний сплит в 2014 году сопровождался самым заметным уменьшением цены в 7 раз: до сплита акции стоили 645$, а после снизились в 7 раз до 92.1$ за штуку. Акционеры корпорации решили произвести дробление по следующим причинам:

Однако в целом причины для проведения сплита и размер его коэффициента индивидуальны — например, приведенная ниже компания Google также сделала сплит, однако цена ее акции после него оказалась близка к уровню, на котором выполнила 7-краткое дробление Apple.

❗ Проблема сплита связана с отображением котировок: даже дробление 2 к 1 выглядит на графике как резкий обвал, более высокие коэффициенты — и подавно. Это отпугивает многих инвесторов, которым не хватает компетенции разобраться в причинах. Для решения проблемы биржевые специалисты придумали так называемую «адаптированную цену закрытия», которая после сплита автоматически перенастраивает кривую, подключая прошлые котировки. В итоге это дает обычный ровный график без резких обвалов (красная кривая на рисунке выше).

Microsoft

Компания также производила многочисленные дробления своих бурно растущих акций в период с 1987 по 1999 год и всегда в соотношении 2:1. Последнее дробление произошло в начале 2003 года и практически совпало с решением компании начать выплачивать дивиденды — которые ни разу не выплачивались в течение 17 лет, что компания была на рынке.

После сплита число свободно обращающихся бумаг компании составило 10,8 млрд. С конца 2004 года Microsoft регулярно выплачивает дивиденды. Хотя своего пика 1999 года акции повторно достигли лишь в 2016 г., последние годы были отмечены бурным ростом котировок: в 2018 году цена бумаг Microsoft превысила 100$ за штуку.

Дробление акций Google проводилось лишь однажды, в марте 2014 года. Обсуждение сплита длилось 2 года, так как акционеры не могли договориться с основателями Ларри Пейджом и Сергеем Брином насчет управления корпорацией. В итоге контроль Пейджа и Грина сохранился, и было принято решение выпускать только неголосующие акции.

Сплит произвели по коэффициенту 2 к 1, то есть акционеры получили удвоенное число бумаг. Цена при этом снизилась с 1135 до примерно 570 долларов. На адаптированном графике, который показывает большинство сервисов, сплит обычно обозначается буквой «S». Кстати, за 5 лет с момента дробления цена акций Google выросла более, чем вдвое:

Samsung

Корейская компания Самсунг впервые объявила о решении произвести сплит акций в 2017 году, который стал для фирмы одним из лучших в плане доходности: корпорация выручила более 53.7 трлн. вон (5.4$ млрд.). Дробление было решено произвести 4 мая 2018 года по коэффициенту 50:1.

Сбербанк

Среди российских компаний знаковым примером сплита стал Сбербанк. Несомненно, что причиной дробления стала высокая цена акций Сбербанка, которая росла как на дрожжах в 2000-е годы и начала отпугивать инвесторов. Даже президент Сбербанка отмечал, что купить себе акции по 100 тыс. рублей за штуку сможет не каждый россиянин.

В итоге сплит был произведен 20 июля 2007 года с уменьшением цены в 1000 (!) раз: до деления акции Сбербанка стоили 107 тыс. рублей, а после 107 р. за штуку. Однако за впечатляющим взлетом последовал мировой кризис и затем многолетний застой, из которого котировки выбрались только в последние годы.

ETF фонды

Сплит возможен не только у акций, но и у паев фондов — например, биржевых. Паи фондов также называются акциями, хотя по факту состоят из ценных бумаг не одной, а многих компаний. Причем базовым активом могут быть и облигации. Так, в 2017 году компания WisdomTree анонсировала дробление фондов

в соотношении 3:1. А 7 декабря 2018 года деление в пропорции 10:1 совершила российская компания FinEX в отношении фонда FXRU (FinEx Tradable Russian Corporate Bonds). Число паев (акций) увеличилось таким образом в 10 раз при соответствующем уменьшении цены до 730 рублей.

Что такое обратный сплит?

Обратный сплит – это консолидация акций, то есть конвертация двух и более штук в одну. Как и при дроблении акций, капитализация компании при этой операции не меняется, зато увеличивается стоимость ценной бумаги. Понятно: при консолидации двух акций ценой по 10 долларов каждая получится одна стоимостью 20$.

Обратный сплит проводят реже, чем дробление (тоже весьма не частое). В основном обратный сплит используют на бирже «Nasdaq», где при стоимости акции на уровне 1-5$ больше одного месяца Nasdaq может исключить бумагу с биржи. С другой стороны, один этот шаг дает лишь отсрочку, а не решение проблемы — акции в долгосрочной перспективе отражают состояние бизнеса, так что при падении котировок надо искать причины в первую очередь там. Собственно, уже само решение об обратном сплите акций как правило негативно воспринимается рынком и дает толчок к их дальнейшему падению.

Из сказанного выше следует, что примеры обратного сплита касаются в основном мелких и малоизвестных компаний. Но можно отметить недавний пример консолидации биржевого фонда iShares MSCI Singapore ETF, который вырос с 10 до 20 долларов в ноябре 2017 года.

Кроме того, обратные сплиты выполнили несколько маржинальных фондов Direxion, которые ставили на падение рынка с трехкратным плечом: например Direxion Daily Emerging Markets Bear 3X Shares, Direxion Daily Energy Bear 3X Shares и др. На растущем рынке эти фонды сильно потеряли в цене, так что им пришлось делать обратный сплит с коэффициентом от 1:5 до 1:10.

Этапы дробления и консолидации акций

Официальное предложение о дроблении или консолидации ценных бумаг выносится на повестку только советом директоров, если иное не регламентировано в уставе общества.

Урок № 27. Как обращаться с паями фондов?

Биржевой фонд дает отличную возможность купить сразу много ценных бумаг за небольшую сумму и не тратить время на управление ими. Правда, это будет стоить дополнительных денег. Взвешиваем за и против.

Что получает инвестор, когда покупает пай?

Пропорционально количеству вложенных средств инвестор получает ценные бумаги — паи. Они подтверждают права пайщика на имущество фонда. Цена пая изменяется вместе со стоимостью всех активов фонда. Таким образом, покупая даже один пай, вы вкладываетесь сразу в десятки разных ценных бумаг и получаете «мини-портфель».

От того, как меняется стоимость пая со временем — снижается или растет, — зависит доход инвестора. Пример. Вы купили три пая фонда «Примерный» в марте 2018 года за 5 рублей каждый. В марте 2021 года стоимость пая фонда достигла 15 рублей. Ваш доход до вычета комиссий будет составлять разницу между ценой покупки и ценой продажи. 45 – 15 = 30 (руб.).

Могут ли паи дробиться?

Обычно инвестор владеет целым числом паев — одним, двумя и т. д. Изредка встречается дробление паев, например, когда такое решение принимает управляющая компания для оптимизации стоимости пая. Аналогичная ситуация может возникнуть, и если пайщик «не доплатил» за пай. Бояться этого не стоит — владение «кусочком» также регулируется законодательством, разница только в удобстве. Например, нельзя погасить (то есть продать) дробную долю без погашения вместе с ней хотя бы еще одного целого пая. Дробный пай может стать целым, если ему найдется пара в рамках портфеля одного инвестора. Однако если еще одной части нет, то она продолжает существовать в виде «кусочка», принадлежащего инвестору.

Где можно купить или продать пай?

Чаще вложения в биржевые фонды (БПИФ), ETF, некоторые закрытые паевые инвестиционные фонды (ЗПИФ) доступны инвесторам онлайн. В этом можно убедиться на сайте Banki.ru, выбирая инвестиционный инструмент в разделе «Фонды». В ряде случаев понадобится визит в инвестиционную компанию для открытия брокерского счета, но у большинства эта услуга уже доступна через сайты и мобильные приложения. Сделки купли-продажи уже давно совершают в личных кабинетах у своей компании-брокера. Но пока еще предусмотрена возможность по телефонному звонку отдать распоряжение персональному менеджеру (еще сотрудники на таких позициях называются финансовыми консультантами или личными советниками) по сделке, установить «стоп-лосс» (команда с ограничением потери по сделке) или «тейк-профит» (команда с ограничителем по величине прибыли). Все значительно проще, если у вас есть подтвержденная учетная запись на «Госуслугах» или вы уже являетесь клиентом банка либо финансовой компании, которая предлагает ПИФ.

Что можно сделать с паем еще?

Иногда пай можно поменять на пай какого-нибудь другого фонда. Обычно это делается для того, чтобы актуализировать портфель. Если обмен предусмотрен правилами доверительного управления, то для его осуществления необходимо подать заявку в управляющую компанию. Помочь с обменом может также специальный уполномоченный агент фонда (например, какой-то конкретный банк, который имеет право продавать паи фонда). Как правило, обмены проходят внутри линейки фондов одной УК. Они удобны тем, что по таким операциям налоги не предусмотрены, однако УК может взимать комиссию.

Если инвестор хочет обменять свои паи фонда на паи фонда под управлением другой управляющей компании, то он фактически должен продать эти активы и на вырученные деньги купить новые.

Какие фонды подойдут начинающим?

Оптимальный вариант для новичков — это БПИФ. По данным Банка России, именно эти фонды были популярны в 2020 году у трети граждан, впервые вышедших на фондовый рынок в качестве инвесторов.

Причины популярности БПИФов просты.

Как выбрать подходящий фонд?

К выбору ПИФа необходимо отнестись с той же тщательностью, что и к выбору любой ценной бумаги. Базовые правила мы изучали здесь. Важно соотносить свое восприятие риска и уровень агрессивности стратегии фонда. Подобрать инвестиционные инструменты из всего многообразия на рынке можно здесь.

Про налоги

Инвестор платит налог в момент получения прибыли, то есть в момент продажи паев. В нашем примере выше, где инвестор заработал 30 рублей, из них 3,9 рубля он должен уплатить в момент продажи как подоходный налог. При этом по ПИФам предусмотрена налоговая льгота: если вы владеете паем свыше трех лет, то вы не платите 13% НДФЛ при его продаже. Льгота действует только на паи открытых ПИФов, которые куплены позднее 1 января 2014 года. От НДФЛ можно освободить доход, предельный размер которого считается как число полных лет владения паями × 3 млн рублей. В большинстве случаев управляющая компания сама удержит налог и перечислит его в бюджет. Напомним, обмен паев в пределах одной УК налогообложению не подлежит.

Выводы

ПИФы — хороший инструмент для первых шагов на рынке и неспешного инвестирования тех, кто не слишком увлечен изучением всех процессов на фондовом рынке. Они представляют собой уже сформированный портфель, который можно купить даже за небольшие деньги. Фонды избавляют от необходимости самому искать активы для вложений и постоянно следить за рынком. Такие инструменты торгуются на фондовом рынке как обычные акции, при этом их стоимость очень демократична: несколько тысяч рублей позволят собрать небольшой диверсифицированный портфель. Подробно о том, как выбирать фонд для себя, мы уже рассказывали здесь.

Остальные уроки по инвестициям вы можете найти в нашем разделе Обучение.

\n \n\t\t\t \n\t\t\t \n\t\t \n\t»,»content»:»\t\t

Уроки для инвестора: как обращаться с паями фондов?

Биржевой фонд дает отличную возможность купить сразу много ценных бумаг за небольшую сумму и не тратить время на управление ими. Правда, это будет стоить дополнительных денег. Взвешиваем за и против.

Что получает инвестор, когда покупает пай?

Пропорционально количеству вложенных средств инвестор получает ценные бумаги — паи. Они подтверждают права пайщика на имущество фонда. Цена пая изменяется вместе со стоимостью всех активов фонда. Таким образом, покупая даже один пай, вы вкладываетесь сразу в десятки разных ценных бумаг и получаете «мини-портфель».

От того, как меняется стоимость пая со временем — снижается или растет, — зависит доход инвестора.

Пример. Вы купили три пая фонда «Примерный» в марте 2018 года за 5 рублей каждый. В марте 2021 года стоимость пая фонда достигла 15 рублей. Ваш доход до вычета комиссий будет составлять разницу между ценой покупки и ценой продажи. 45 — 15 = 30 (руб.).

Могут ли паи дробиться?

Обычно инвестор владеет целым числом паев — одним, двумя и т. д. Изредка встречается дробление паев, например, когда такое решение принимает управляющая компания для оптимизации стоимости пая. Аналогичная ситуация может возникнуть, и если пайщик «не доплатил» за пай. Бояться этого не стоит — владение «кусочком» также регулируется законодательством, разница только в удобстве.

Например, нельзя погасить (то есть продать) дробную долю без погашения вместе с ней хотя бы еще одного целого пая. Дробный пай может стать целым, если ему найдется пара в рамках портфеля одного инвестора. Однако если еще одной части нет, то она продолжает существовать в виде «кусочка», принадлежащего инвестору.

Где можно купить или продать пай?

Чаще вложения в биржевые фонды (БПИФ), ETF, некоторые закрытые паевые инвестиционные фонды (ЗПИФ) доступны инвесторам онлайн. В ряде случаев понадобится визит в инвестиционную компанию для открытия брокерского счета, но у большинства эта услуга уже доступна через сайты и мобильные приложения. Сделки купли-продажи уже давно совершают в личных кабинетах у своей компании-брокера.

Но пока еще предусмотрена возможность по телефонному звонку отдать распоряжение персональному менеджеру (еще сотрудники на таких позициях называются финансовыми консультантами или личными советниками) по сделке, установить «стоп-лосс» (команда с ограничением потери по сделке) или «тейк-профит» (команда с ограничителем по величине прибыли). Все значительно проще, если у вас есть подтвержденная учетная запись на «Госуслугах» или вы уже являетесь клиентом банка либо финансовой компании, которая предлагает ПИФ.

Что можно сделать с паем еще?

Иногда пай можно поменять на пай какого-нибудь другого фонда. Обычно это делается для того, чтобы актуализировать портфель. Если обмен предусмотрен правилами доверительного управления, то для его осуществления необходимо подать заявку в управляющую компанию. Помочь с обменом может также специальный уполномоченный агент фонда (например, какой-то конкретный банк, который имеет право продавать паи фонда). Как правило, обмены проходят внутри линейки фондов одной УК. Они удобны тем, что по таким операциям налоги не предусмотрены, однако УК может взимать комиссию.

Если инвестор хочет обменять свои паи фонда на паи фонда под управлением другой управляющей компании, то он фактически должен продать эти активы и на вырученные деньги купить новые.

Какие фонды подойдут начинающим?

Оптимальный вариант для новичков — это БПИФ. По данным Банка России, именно эти фонды были популярны в 2020 году у трети граждан, впервые вышедших на фондовый рынок в качестве инвесторов.

Причины популярности БПИФов просты.

Как выбрать подходящий фонд?

К выбору ПИФа необходимо отнестись с той же тщательностью, что и к выбору любой ценной бумаги. Важно соотносить свое восприятие риска и уровень агрессивности стратегии фонда.

Про налоги

Инвестор платит налог в момент получения прибыли, то есть в момент продажи паев. В нашем примере выше, где инвестор заработал 30 рублей, из них 3,9 рубля он должен уплатить в момент продажи как подоходный налог. При этом по ПИФам предусмотрена налоговая льгота: если вы владеете паем свыше трех лет, то вы не платите 13% НДФЛ при его продаже. Льгота действует только на паи открытых ПИФов, которые куплены позднее 1 января 2014 года.

От НДФЛ можно освободить доход, предельный размер которого считается как число полных лет владения паями × 3 млн рублей. В большинстве случаев управляющая компания сама удержит налог и перечислит его в бюджет. Напомним, обмен паев в пределах одной УК налогообложению не подлежит.

Выводы

ПИФы — хороший инструмент для первых шагов на рынке и неспешного инвестирования тех, кто не слишком увлечен изучением всех процессов на фондовом рынке. Они представляют собой уже сформированный портфель, который можно купить даже за небольшие деньги. Фонды избавляют от необходимости самому искать активы для вложений и постоянно следить за рынком. Такие инструменты торгуются на фондовом рынке как обычные акции, при этом их стоимость очень демократична: несколько тысяч рублей позволят собрать небольшой диверсифицированный портфель.

НДС – 2022

Лучший спикер в налоговой тематике Эльвира Митюкова 14 января подготовит вас к сдаче декларации и расскажет обо всех изменениях по НДС. На курсе повышения квалификации осталось 10 мест из 40. Поток ограничен, так как будет живое общение с преподавателем в прямом эфире. Успейте попасть в группу. Записаться>>>

Как устроены паевые инвестиционные фонды

И стоит ли с ними связываться

Мало кто знает, как работают ПИФы. Люди впервые слышат эту аббревиатуру, когда начинают интересоваться инвестициями.

Вкладываться в ПИФы предлагают банки и инвесткомпании, но никто не объясняет, как устроены инвестиционные фонды, кому выгодны и кто ими управляет.

Я работаю в управляющей компании, которая инвестирует деньги для пайщиков фондов. Расскажу, что за ПИФы, в чем их преимущества и какие есть риски. Но я лицо в некотором смысле заинтересованное, поэтому относитесь к моим словам скептически. Разговор будет долгим и довольно занудным.

Как устроены ПИФы

Паевой инвестиционный фонд можно сравнить с сейфом, в котором хранятся активы инвесторов: деньги, недвижимость, ценные бумаги, доли в ООО и прочее.

Пай — это условная доля имущества в этом фонде. Это именная ценная бумага, которая подтверждает, что вам принадлежит такая-то доля такого-то фонда.

Имуществом из сейфа распоряжается управляющая компания. Ее задача — зарабатывать деньги для пайщиков от имени ПИФа. Для этого она управляет активами фонда: сдает в аренду недвижимость, выдает займы, покупает и продает ценные бумаги, валюту, доли в организациях. Если стоимость имущества фонда увеличивается, растет и цена пая.

Существует понятие «якорный пайщик». Это крупный инвестор, который готов вкладывать активы сразу на большую сумму, в среднем от 25 миллионов рублей, но хочет, чтобы ПИФ работал на его условиях. Тогда УК создает отдельный фонд, все паи которого принадлежат этому пайщику. Компания управляет имуществом, пайщик получает доход.

Немного объясню, что изображено на схеме.

Как зарабатывать на паях

Забрать вложенное в паевой фонд имущество и деньги нельзя. Но у пайщика есть два способа обменять свои паи на деньги: погасить паи или продать их другому инвестору.

Продажа другому инвестору. Пайщику предстоит найти покупателя и договориться с ним о цене. Некоторые паи ограничены в обороте, поэтому продать их не так легко.

Возможность продажи зависит от того, для каких инвесторов предназначены паи. Если ПИФ для квалифицированных, опытных инвесторов, то нельзя. Если для неквалифицированных — можно.

Паи для неквалифицированных инвесторов называются паями, не ограниченными в обороте. Ими пайщики могут свободно распоряжаться: продавать, передавать в залог, дарить, оставлять в наследство. Любой человек может свободно покупать такие паи, получать с них доход и в любой момент продавать их по рыночной цене.

На паях, как и на любых других ценных бумагах, можно зарабатывать спекулятивным образом: покупать, когда дешевеют, и продавать, когда они подорожали.

Объясню на примере. Допустим, вы владеете паями закрытого ПИФа, его основные активы — жилая недвижимость. Выходит статистика по рынку недвижимости, и оказывается, что рынок пошел на спад. Значит, стоимость жилья, которым владеет фонд, будет снижаться. Следовательно, стоимость ваших паев тоже снизится в ближайшие пару месяцев. Если в этот момент вы решите продать свои паи, то их рыночная стоимость окажется ниже текущей.

Другой пример: ПИФ, паи которого вы приобрели, инвестировал в акции нефтяных компаний. Стоимость барреля растет и тащит за собой весь нефтяной сектор. Если в этот момент вы решите продать паи, их купят выше текущей стоимости.

Доходность и налоги

В ПИФах доходность не гарантирована: пайщики могут ничего не заработать или даже потерять деньги. Доходность зависит от огромного количества факторов: опыта управляющего, понимания происходящих в экономике процессов, сезонности, кризисов, курсов валют, цен на нефть и многого другого.

Статистика от ЦБ за 2017 годPDF, 435 КБ

Результаты инвестирования одного и того же фонда из года в год сильно различаются. Некоторые ПИФы за 2017 год приросли более чем на 25%, а некоторые — потеряли деньги.

Если владеть паями хотя бы 3 года с даты приобретения, можно не платить НДФЛ с дохода от погашения паев.

Квалифицированные и неквалифицированные инвесторы

ПИФы бывают разные. Фонды для квалифицированных инвесторов, или квальные фонды, отличаются от ПИФов для новичков, неквалифицированных инвесторов. Предполагается, что пайщики квалифицированных фондов готовы вкладывать в более рискованные и более прибыльные инструменты.

Квальные фонды предоставляют пайщикам больше возможностей для инвестирования. Например, в квальные фонды недвижимости можно включать имущественные права из договоров реконструкции, а в фонды финансовых инструментов — производные финансовые инструменты, например фьючерсы на покупку биржевых ценных бумаг. Для этого должны соблюдаться определенные условия, перечисленные в приказе Банка России. В неквальные фонды такие рискованные активы включить не удастся.

Регистратор — это специальное юридическое лицо, которое ведет реестр владельцев паев. Все ПИФы обязаны обслуживаться у регистратора

ПИФ недвижимости

Еще ПИФы различаются в зависимости от активов, которые можно включать в их состав.

ПИФы для инвестирования в недвижимость считаются самыми надежными фондами, поскольку имущество застраховано, а какой-то спрос на недвижимость есть всегда.

Инвестиции в недвижимость — это крупные долгосрочные вложения. Порог входа для инвесторов начинается от миллиона рублей, потому что недвижимость дорогая, а УК гораздо удобнее работать с несколькими крупными пайщиками, чем с множеством мелких.

Если все пойдет по плану, стоимость активов фонда будет расти вместе со стоимостью недвижимости, пайщики будут получать долю дохода от аренды, а УК — свое вознаграждение.

ПИФ рыночных финансовых инструментов

Комбинированный ПИФ

Комбинированный ПИФ — это новый инструмент, появившийся на российском рынке в конце 2016 года. В такой ПИФ можно включить что угодно, кроме наличных денег. Например, самолеты, частные дороги, коллекционный коньяк, марки и другие предметы коллекционирования, произведения искусства, опционы на нефть и пшеницу, драгоценные металлы и камни, криптовалюты, зарубежные вклады. Все зависит от того, что УК прописала в правилах фонда.

Но есть нюанс: имущество, за исключением недвижимого, должно находиться на хранении в депозитарии. Поэтому «упаковать» в фонд фабрику по пошиву кроссовок не удастся, а вот сами кроссовки — вполне. Для этого нужно заранее прописать кроссовки в ПДУ и договориться с депозитарием о хранении, а сами кроссовки ПИФу придется покупать у фабрики как товар.

О первых итогах работы комбинированных фондов в специализированном депозитарии «Инфинитум»PDF, 233 КБ

Открытый, интервальный, закрытый ПИФы

В различных типах фондов установлены разные сроки для покупки и погашения паев.

Паи открытых фондов не имеют конечного количества, и их можно купить в любой момент. В интервальных фондах сроки, в которые можно подать заявки на приобретение паев, зафиксированы в правилах.

В открытых фондах погасить паи можно в любой рабочий день, в интервальных и закрытых всё немного сложнее.

Покупка и продажа паев

Чтобы стать пайщиком, нужно сделать несколько шагов.

Выберите ПИФ и узнайте, кто его регистратор: посмотрите в ПДУ на первой странице.

Если покупаете паи у другого пайщика, достаточно заключить договор купли-продажи, заверять у нотариуса его не нужно. Показать договор потребуется только регистратору, чтобы вас внесли в реестр владельцев паев.

Оплатите заявку или договор, например в личном кабинете вашего банка. Все, теперь вы пайщик.

Продать паи сложнее. Пайщик может продать свои паи сам либо через посредников: брокеров, агентов, инвестиционные компании.

Если вы хотите максимально заработать на продаже паев — ищите покупателей и привлекайте посредников. Можно поискать инвестиционные компании, которые занимаются перепродажей паев, найти покупателя через знакомых или на финансовых форумах. Чтобы продать паи, достаточно заключить простой договор купли-продажи и представить его регистратору.

Преимущества ПИФов

Дальше будут недостатки, но сначала — достоинства.

Недостатки ПИФов

Список отчетности УК, составленный авторомDOCX, 26 КБ

В открытых фондах минимальная сумма взноса значительно ниже, встречаются варианты от 5000 рублей и от 50 000 рублей. Чем крупнее и известнее финансовая организация, тем больше средств она может привлечь и тем меньше будут стоить ее услуги в пересчете на одного клиента.

Что не так с ПИФами

За шесть лет я поработал в разных управляющих компаниях. И только одна из них действительно работала с большим количеством пайщиков. Большинство УК были созданы искусственно. Их встраивали в финансово-промышленные холдинги, чтобы экономить деньги компании: ПИФы не платят налоги на прибыль.

Вот как выглядит эта схема для бизнеса в области недвижимости. Все активы, которые предназначены для продажи или сдачи в аренду, передаются карманной УК и становятся имуществом ПИФа. А дальше ПИФ самостоятельно сдает и продает недвижимость — налог на прибыль при этом нулевой.

Если пайщик хочет удостовериться, что он единственный или самый крупный владелец паев фонда, ему могут неофициально показать документы. Но если пайщик хочет узнать, сколько еще человек вложились в ПИФ, то ему, скорее всего, откажут.

Запомнить

Самое главное не указали: средний размер комиссий ПИФов. Тогда бы вопросы «стоит ли вкладываться» сразу отпали.

Павел, минимум! Плата за «вход», за управление, за «выход».

Павел, и какой средний размер комиссий ПИФов?

Павел, только вспомнил о твоей статье:)

Спасибо! Жду продолжения!

Лучше уж вложиться в ОФЗ или ETF.

А еще УК может внезапно решить, что фонд теперь будет вкладываться в другие бумаги. То есть вчера вы были пайщиком фонда облигаций с ETF — iShares JPMorgan USD Emerging Markets, а сегодня фонд стал вкладываться в отдельные облигации вместо ETF. Сбербанк Управление Активами, например.

Markuc, вкладывался в УК Уралсиб, открытый фонд, сбалансированный. Выбирал его по многим критериям. Через 3 года забрал. Доходность

16℅ в год. Ещё вычет можно получить.

Markuc, 1%, это, наверное, после вычета комиссий управляющего, а так бы и 6-7 могло набежать.

Краткий рассказ, как существенно комиссия влияет на среднегодовую доходность

https://www.youtube.com/watch?v=YrTYz-5n5vE

а у меня хороший результат в альфа-капитал.

у меня несколько фондов, открыла в мае 2019 года, все в плюсе. Какие-то более 20%, по каким-то более 10%. я более чем довольна

Автор скромно умолчал об основных рисках ПИФов