Что такое начисленные срочные проценты по кредиту

Как начисляются проценты по кредиту?

Как начисляются проценты по кредиту?

Проценты по кредиту начисляются по формуле с применением ежемесячной или ежедневной процентной ставки. Процентная ставка по потребительскому кредиту (займу) может определяться с применением фиксированной или переменной ставки.

Процентная ставка по кредиту относится к существенным условиям кредитного договора. Ее размер и порядок определения, в том числе в зависимости от изменения предусмотренных в кредитном договоре условий, как правило, устанавливается кредитором по соглашению с заемщиком (п. 1 ст. 819 ГК РФ; ч. 1 ст. 29, ч. 2 ст. 30 Закона от 02.12.1990 N 395-1).

Начисление процентов при ежемесячной и ежедневной процентной ставке по кредиту

В первом случае сумма процентов рассчитывается по формуле:

Во втором случае сумма процентов рассчитывается по формуле:

СП = СКост. x (П / (год. дн.) x дн.),

Иногда в расчетах величина «год. дн.» независимо от високосного года составляет 365. В отдельных банках данная величина всегда равна 360.

Расчетная сумма процентов = (11,5% / 100 / 365 x 31) x 100 000 = 976,71 руб.

Расчетная сумма процентов = (11,5% / 100 / 366 x 9) x 100 000 + (11,5% / 100 / 365 x 22) x 100 000 = 975,94 руб.

Начисление процентов при аннуитетном и дифференцированном способах погашения кредита

Согласно условиям договора кредит может погашаться аннуитетными и дифференцированными платежами.

Так, в соответствии с аннуитетным порядком погашения кредита он подлежит возврату путем ежемесячной уплаты заемщиком фиксированной денежной суммы, которая в первую очередь включает полный платеж по процентам, начисляемым на остаток основного долга, а также часть самого кредита, рассчитываемую таким образом, чтобы все ежемесячные платежи были равными.

Дифференцированный способ погашения кредита предполагает уплату платежей, не одинаковых на протяжении срока кредитования, включающих твердую сумму, составляющую часть основного долга, и процентов сверх нее.

Вне зависимости от способа погашения кредита проценты начисляются по общей формуле, указанной выше.

Особенности начисления процентов по договору потребительского кредита (займа)

Процентная ставка по договору потребительского кредита (займа) определяется с применением одной из ставок (ч. 1 ст. 9 Закона от 21.12.2013 N 353-ФЗ):

В случае применения переменной процентной ставки кредитор обязан уведомить заемщика о ее изменении не позднее семи дней с начала того периода кредитования, в течение которого будет применяться измененная ставка (ч. 4 ст. 9 Закона N 353-ФЗ).

Процентная ставка по договорам потребительского кредита (займа), заключенным с 01.07.2019, не должна превышать 1% в день (ч. 23 ст. 5, ч. 11 ст. 6 Закона N 353-ФЗ).

Данные ограничения не применяются к договорам без обеспечения, заключенным на срок не более 15 дней, на сумму не более 10 000 руб., при соблюдении определенных условий (ст. 6.2 Закона N 353-ФЗ).

По краткосрочным (до года) договорам потребительского кредита (займа) не допускается начисление процентов, неустойки (штрафа, пеней), иных мер ответственности, а также платежей за услуги, оказываемые кредитором заемщику за отдельную плату по договору, после того, как их сумма достигнет 1,5-кратного размера предоставленного кредита (займа) (ч. 24 ст. 5 Закона N 353-ФЗ).

Обратите внимание! В зависимости от того, начисляются ли согласно договору на сумму потребительского кредита (займа) проценты за период просрочки заемщиком его возврата или уплаты процентов по нему, размер неустойки за такую просрочку не может превышать 20% годовых, если проценты за период просрочки начисляются, или 0,1% от суммы просроченной задолженности за каждый день просрочки, если проценты за период просрочки не начисляются (ч. 21 ст. 5 Закона N 353-ФЗ).

«Электронный журнал «Азбука права», актуально на 29.06.2021

Другие материалы журнала «Азбука права» ищите в системе КонсультантПлюс.

Наиболее популярные материалы «Азбуки права» доступны в мобильном приложении КонсультантПлюс: Студент.

Расчет процентов по кредиту

Как производится начисление процентов по кредиту? Понимание этой системы позволит обезопасить себя от переплат и в целом значительно сэкономить. Ведь тогда сотрудникам банка будет непросто ввести вас в заблуждение в надежде «продать подороже». Из этой статьи вы узнаете, от чего зависит процентная ставка, как начисляются проценты и как рассчитать возможную процентную ставку для желаемого кредита.

Что влияет на процентную ставку?

Прежде, чем говорить о подсчете процентов, нужно понимать, из чего складывается ваша процентная ставка. К тому же, зная о том, как начисляются проценты, вы сможете оценить объективность ее формирования. Недобросовестные сотрудники банка в погоне за прибылью и планом могут несправедливо ее завысить. Чтобы избежать этого, нужно знать, что увеличивает стоимость займа, а что наоборот – может ее снизить.

Как начисляются проценты?

Настало время поговорить о схемах, которые банки используют для начисления процентов. Официально их две – аннуитетная и дифференцированная. Отличаются они не тем, как быстро вы вернете долг банку, а тем, на сколько переплатите. Далее мы расскажем об этих системах и поможем рассчитать проценты по кредиту для каждой из них.

Аннуитетная система

Эта система наиболее выгодна для банков – а потому и наиболее востребована. Сумма кредита и проценты, начисленные за выбранный клиентом срок, суммируются и разбиваются на равные доли. Поэтому весь срок кредита вы выплачиваете одну и ту же сумму. Это удобно, но при этом – дорого. Дело в том, что по этой системе вы в первую очередь оплачиваете проценты, а не тело кредита. Поэтому выплачивая равные суммы каждый месяц, вы не вернете основной долг, пока не вернете проценты банку. Другими словами, погасить займ быстрее по аннуитетной системе и тем самым снизить стоимость услуги у вас не получится. В любом случае вы заплатите столько, сколько вам подсчитали и прописали в договоре с банком.

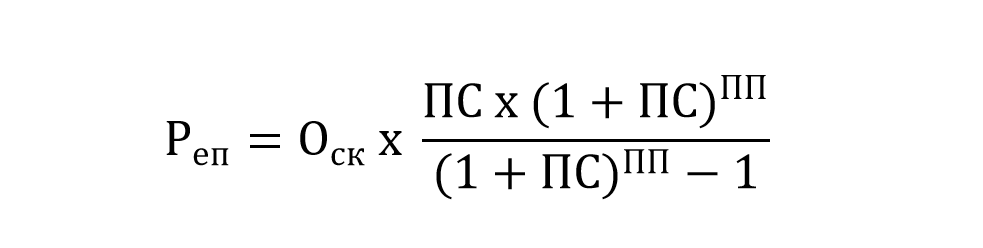

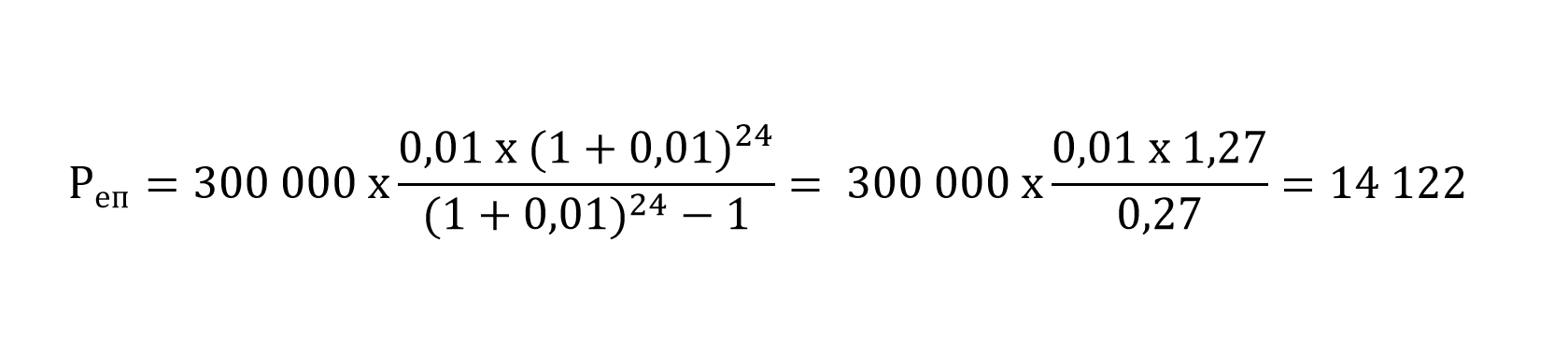

Следующая формула расчета процентов по кредиту поможет вам рассчитать ставки по аннуитетной системе:

Sp = (Sk? P? t)? (100? Y)

Дифференцированная система

Эта система тоже предполагает выплату процентов в первую очередь, однако есть важный момент. Ежемесячный платеж меняется в связи с тем, что проценты насчитываются не на весь срок кредита, а на остаток долга. То есть, если договором предусмотрена возможность платить больше минимального платежа, вы можете платить больше и при этом – экономить на процентах. Их начисление будет проводиться на остаток долга, и чем меньше он будет, тем меньше будет капать процентов.

Для того, чтобы рассчитать проценты по кредиту в дифференцированной системе, воспользуйтесь формулой:

Sp = Sk? P? 12

Сложные проценты

Начисление сложных процентов – незаконная операция, однако некоторые банки продолжают «баловаться» этой схемой. Такой формат начисления процентов делает кредиты выгодными для банков, но оказывается совершенно грабительским для заемщиков. Суть его в том, что ставка меняется на протяжении всего срока действия кредита. Заметить недобросовестное поведение банка можно только в случае образования просрочки даже в тех случаях, когда вы исправно вносите ежемесячные выплаты.Формула сложных процентов подразумевает, что они начисляются сами на себя. В банковской практике этот феномен так же носит название «двойные проценты». По сути, кредитная организация фиксирует просрочку и плюсует к долгу еще процент. Следующее начисление также будет производиться на процент, насчитанный ранее. Прибыль банка растет в геометрической прогрессии – ровно так же, как и долг заемщика.

Формула расчета процентов по кредиту, представленная далее, поможет вам рассчитать наращенную сумму долга за один период.

FV = PV + % = PV + PV? % = PV? (1 + %),

К сожалению, решить проблему с начислением сложных процентов можно разве что через суд. Однако в этом случае судебные органы чаще всего встают на сторону пострадавшей стороны.

Что лучше?

Дифференцированная система выплат позволяет сэкономить в случае, если вы можете погашать кредит досрочно или же платить раньше и больше назначенного срока. В ином случае лучше воспользоваться аннуитетной системой выплат. Однако сказать наверняка, что выбрать, невозможно. Проценты начисляются для каждого индивидуально, и даже если вы можете сэкономить на дифференцированных выплатах, возможно, вы переплатите на других платежах – например, на страховке или комиссиях.

Поэтому стоит внимательно читать договор и обращать внимание на каждую строчку, прописанную мелким шрифтом. Это так же значит, что нельзя опираться лишь на системы расчета.Поэтому прежде, чем обращаться в банк, следует подобрать подходящую кредитную программу. Сделать это можно с Выберу.Ру. На сайте представлены не только потребительские кредиты, но и ипотечные, автокредиты и микрозаймы. Просто задайте нужные параметры, и система автоматически подберет подходящие предложения. Оцените их условия, прочитайте отзывы о программах от реальных пользователей портала – это поможет вам подготовиться к консультации в банке.

Как рассчитать проценты по кредиту и ежемесячный платеж

Учимся рассчитывать процент по кредиту и ежемесячный платеж, чтобы выбрать из предложений банков самый выгодный вариант с наименьшей переплатой.

При выборе кредита мы чаще всего ориентируемся на ставку и, конечно, ищем самую выгодную. Но это можно сравнить с импульсивными покупками в магазине, когда мы хватаем без разбора товары по акции. В итоге оказывается, что мы здорово переплатили или приобрели совсем не то, что было нужно.

На размер переплаты и ежемесячного платежа влияет множество факторов. Один из них – порядок начисления процентов.

Зная, как рассчитать платеж, вы поймете, где и под какие условия лучше взять кредит, чтобы выплаты вас устраивали.

Состав суммы кредита

Кредит состоит не только из основной суммы, которую вы занимаете у банка. А также:

Имейте в виду, что не все страховки обязательны. Например, можно отказаться от страхования здоровья, но, если речь идет об ипотеке, страхование имущества необходимо.

Кредиторы не имеют права прописывать дополнительные выплаты мелким шрифтом и не рассказывать о них клиенту. Если после подписания договора появилась новая переплата, вы имеете право обратиться в суд и вернуть уже уплаченные деньги.

Сумма, которая отражает все вышеперечисленные затраты, называется полной стоимостью кредита или ПСК.

Раньше некоторые банки умалчивали эту информацию, чтобы не распугать клиентов, но с 2014 года они обязаны крупным шрифтом указывать ПСК в отдельной рамке на первой странице договора, а также в графике выплат.

Чтобы рассчитать ПСК, нужно сложить сумму кредита – СК, проценты – %, сумму всех комиссий – СВК.

Допустим, вы хотите взять кредит на 10 000 рублей.

Переплата по процентам – 1 000 рублей.

Комиссии – 500 рублей.

ПСК: 10 000 + 1 000 + 500 = 11 500 рублей.

Что влияет на размер ставки по кредиту

Когда вы видите заманчивое рекламное предложение «Потребительский кредит наличными без залога от 8,9%» имейте в виду, что цифра 8,9% – минимальное значение ставки, которое на практике может оказаться выше.

Рассмотрим факторы, которые позволят снизить ставку:

Чем больше денег вы берете в долг, тем ниже будет размер переплаты.

Чем он больше – тем ниже ставка.

Кредитные организации более благосклонны к своим клиентам.

Кредитной организации выгоднее иметь больше гарантий. Поэтому тип кредита напрямую влияет на ставку. Например, целевой будет выгоднее, чем нецелевой.

Подтвержденный доход тоже является гарантией вашей платежеспособности. Те, кто предоставляет необходимые справки, могут получить более низкую ставку.

Из чего состоит ежемесячный платеж

Расплачиваться за взятые в долг деньги придется ежемесячно. Этот взнос складывается из основного долга и процентов, взятых в разном соотношении. В каком именно – зависит от типа платежей.

Вы можете заплатить меньше или больше установленной выплаты. Если заплатите меньше, вас накажут за просрочку штрафами и пени. Они могут прибавиться к следующей выплате. А если заплатите больше – поможете себе и снизите размер общей переплаты.

Какими бывают ежемесячные платежи

Рассчитать ежемесячный платеж можно двумя способами. От этого будет зависеть размер и характер выплат.

Можно погашать долг одинаковыми взносами каждый месяц. Основной долг разделят на части, увеличивающиеся к концу срока. А процентные части будут начислять на остаток долга.

Получается, в начале ваша выплата будет состоять из малой доли основного долга и из большой доли процентов, которые начисляются на большой остаток. Со временем остаток будет уменьшаться, а вслед за ним и часть начисленных процентов.

Выходит, что ближе к концу срока выплата будет состоять из большой доли основного долга и из меньшей – процентной. Такой способ называется аннуитетным. Для многих он считается наиболее выгодным, так как размер регулярной выплаты в таком случае фиксированный.

Важно: оформление кредита на долгий срок уменьшает размер регулярных выплат, но это значит, что вы долго будете выплачивать проценты на остаток основного долга и доберетесь до погашения основного долга только в конце.

Еще один способ расчета называется дифференцированным. Основной долг делится на равные части, проценты рассчитываются на остаток долга.

В начале вы будете платить фикс по основному долгу и высокую процентную часть, а ближе к концу – фикс по основному долгу и низкую процентную часть.

Важно: не расстраивайтесь, если банк назначил вам аннуитетный способ, а вы хотите дифференцированный. Вы можете платить больше установленных выплат и уменьшать размер переплаты, досрочно погашая кредит.

Какие данные нужны для расчета платежа по кредиту

Ежемесячный платеж – важная характеристика для многих. Хочется найти золотую середину – платить посильный взнос с наименьшей переплатой.

Рассчитать его можно самостоятельно или через специальные сервисы. Для этого вам понадобятся:

Как можно посчитать ежемесячный платеж

Рассчитать размер выплат можно разными способами. По старинке – вручную или в отделении банка. Либо более современным способом – в Excel или через специальные калькуляторы.

Если вас не пугают звонки по телефону, очереди на горячей линии и прогулки до ближайшего отделения – обратитесь к банковским представителям для расчета. Они расскажут вам, на каких условиях предоставляется кредит и помогут посчитать переплату. Вердикт такой консультации не окончательный и в реальном договоре данные могут отличаться.

Предлагаем рассмотреть каждый способ подробнее и сравнить результаты.

В некоторых сервисах можно ввести размер займа, срок и ставку, рассчитать размер взносов, переплату, итоговую выплату, а также получить график ежемесячных платежей.

Вы взяли кредит на 300 тысяч руб. сроком на 2 года по ставке 12%.

Ежемесячная выплата составит 14 122 руб.

Переплата – 38 928 руб.

Общая выплата – 338 928 руб.

Удобный калькулятор вы найдете на сайте Совкомбанка. В нем можно задать две величины и узнать третью. Допустим, задав срок кредита и желаемый размер выплат, можно увидеть, какой заем вам готова предоставить финансовая организация.

Чаще всего банки предлагают аннуитетный способ расчета по потребительским кредитам. Чтобы рассчитать его в Excel, в категории «Финансы», есть специальная функция под названием ПЛТ (PMT). Она рассчитывается следующим образом:

=ПЛТ (ставка; кпер; пс; [бс]; [тип]), где

«ставка» – это % ставка по кредиту в месяц.

В нашем случае это 12%/12

«кпер» – срок кредита в месяцах.

В нашем случае это 12*2=24

В нашем случае это 300 000

«бс» – конечный баланс, равный нулю.

«тип» – способ учета ежемесячных выплат.

1 – если выплаты приходятся на начало месяца, 0 – если на конец месяца.

Проведем расчет для нашего примера:

Результат тот же, что и в калькуляторе.

Что касается дифференцированного платежа, специальной функции для расчета нет. Однако в интернете можно найти развернутые формулы для вычисления.

Формулы достаточно объемные и считать придется много, поэтому разберем отдельные примеры.

Как рассчитать аннуитетный платеж

Формула аннуитетного платежа:

– размер ежемесячных выплат

– остаток – 300 000 рублей

ПС – % ставка в месяц = 12% / 12 = 0,01

ПП — % периоды до окончания срока (в месяцах)

Получили размер выплаты, равный нашим предыдущим вычислениям через Excel и калькулятор.

Итак, мы рассчитали фиксированную ежемесячную выплату двумя разными способами. Теперь узнаем, как подсчитать общий размер переплаты по кредиту.

Для этого размер ежемесячного взноса умножаем на срок кредита в месяцах и вычитаем основной заем.

14 122 х 24 – 300 000 = 38 928 руб.

Как рассчитать дифференцированный платеж

Дифференцированный платеж состоит из двух частей.

Она не изменяется и рассчитывается простым делением размера займа на срок займа.

300 000 / 24 = 12 500 руб.

Чтобы узнать размер ежемесячной процентной переплаты, умножаем остаток тела кредита на процентную ставку по кредиту в месяц (ПС).

Проценты по кредиту = остаток тела кредита х ПС

ПС = % ставка в месяц = 12% / 12 = 0,01

300 000 х ПС = 300 000 х 0,01 = 3 000

Это и есть формула расчета процентов по кредиту.

Итак, наш первый взнос составляет 12 500 + 3 000 = 15 500 рублей. Следующие выплаты будут уменьшаться. Давайте рассмотрим их в таблице.

Расчет ежемесячного платежа при дифференцированном методе

Как рассчитать проценты по займу

Как начисляются проценты по займу?

Какие есть варианты начисления процентов?

— вознаграждение в твердой сумме с единовременной либо ежемесячной выплатой;

— начисление процентов на всю сумму долга в течение срока займа, без учета ее погашения;

— начисление процентов может быть договором не предусмотрено. В этом случае ( но только если это не безвозмездный займ, при котором максимальная сумма долга ограничена 50 МРОТ и который может быть выдан только одним физическим лицом другому), проценты будут начисляться по ставке рефинансирования Банка России, которая с 1 января 2016 года равна ключевой ставке.

Что такое сложные проценты?

Пример расчета процентов

Чтобы правильно рассчитать проценты по договору займа необходимо знать сумму займа, срок, процентную ставку, а также порядок уплаты процентов. Как правило, в большинстве случаев процентные платежи являются ежемесячными и реже – ежеквартальными. Особые условия по начислению процентов могут быть предоставлены при займе безработным, а также когда порядок уплаты процентов в договоре не оговорен. В этом случае по умолчанию проценты начисляются и уплачиваются ежемесячно. Для тех кто решается взять взять займ без работы рекомендуется изучить расчет процентов по займу.

Как рассчитать проценты по займу в зависимости от способа их начисления?

1. Формула для расчета простых процентов выглядит следующим образом:

Сумма процентов по займу = Сумма займа * Процентная ставка / 365 (366) дней * Количество дней пользования займом;

2. Сложные проценты ( иначе говоря капитализированные) рассчитываются путем умножения изначальной суммы займа на величину, равную ( 1+r)n, где r – процентная ставка ( выраженная в долях), а n – количество прошедших платежных периодов.

Следует понимать, что итоговая формула расчета будет отличаться в зависимости от того, фиксированная либо плавающая ставка предусмотрена по договору займа. Расчет процентов с использованием плавающей ставки будет более затруднительным, но займы с подобной ставкой оформляются в настоящее время крайне редко, и наиболее часто ставка является фиксированной.

Крайне важным в процессе обслуживания долга является осуществление всех предусмотренных договором платежей в строго оговоренные сроки. В случае их нарушения условиями всех договоров займа предусмотрена неустойка (пени). Штраф за просрочку также учитывается при расчете итоговой суммы процентов по займу. Согласно закону «О потребительском кредита ( займе)» максимальный размер неустойки не может превышать 20% годовых ( 0,05% в день). В случае, если условиями договора неустойка не оговорена, ее расчет производится по размеру ключевой ставки Банка России, информацию о значении которой возможно узнать на официальном сайте регулятора.

Каким образом начисляются кредитные проценты?

Очень часто, беря наличные средства в банковском учреждении либо получая кредитную карту, физическое лицо не в курсе того, сколько именно он должен будет выплатить, а после наступает шоковое состояние от оглашенной суммы.

Поэтому, перед тем как брать кредит, стоит обязательно ознакомиться хотя бы с общей информацией и узнать подробнее о правиле, согласно которому и происходит начисление процентов по кредиту. Далее – подробнее о правилах и нюансах начисления кредитных процентов, которые обязательно стоит тщательно изучить перед тем, как брать на себя кредитные обязательства.

Правила, согласно которым происходит начисление кредитных процентов.

Временной промежуток, за который происходит начисление денежных средств за использование ссуды, именуется периодом начисления процентов. Если он является обычным, их начисление начинает осуществляться с момента выдачи определенной суммы, а завершение производится в день полного погашения кредита. Данный порядок регламентирован фактически всеми заемными организациями.

Начисление кредитных процентов может осуществляться за использование заемщиком денежных банковских средств (если ему есть от этого какая-либо выгода).

Чем больше времени на погашение кредитной задолженности, тем большее количество процентов должно быть выплачено. Большим значением обладает и схема, согласно которой будет производиться расплата за взятые в кредит денежные средства (у каждой схемы есть свои нюансы).

Виды стандартной и аннуитетной схем проводок для начисления.

Если денежные средства берутся на длительный временной период, лучше всего прибегать к использованию стандартной схемы, поскольку она считается более выгодной для заемщика. Также она является достаточно простой и прозрачной. Заемщиком ежемесячно осуществляется выплата банковскому учреждению одной строго определенной суммы – постепенно происходит ее уменьшение, а, следовательно, происходит и снижение процентов по кредиту. Таким образом, выходит, что у первого платежа будет самый большой размер, а у последнего – самый небольшой.

Весь тот временной период, в который идет погашение задолженности, происходит выплата одной и той же суммы денежных средств. Распределение процентов при этом подвержено следующему принципу: когда срок выплаты начинается, большей частью ежемесячного платежа являются как раз проценты, а когда срок выплаты заканчивается – большая часть уже идет в счет погашения основного долга. Отличаются эти две проводки прежде всего затратами, понесенными заемщиком. К примеру, если физическим лицом, взявшим в кредит денежные средства, выплачивается сумма, превышающая размер ежемесячной выплаты, то при стандартной схеме излишки должны идти в счет погашения основного долга за следующий месяц. Поэтому появляется шанс досрочного погашения кредита, за счет чего сумма переплаты по кредиту уменьшается.

Если же погашение осуществляется с помощью аннуитетной схемы, банковским учреждением сразу же рассчитывается та сумма, которую заемщик будет вынужден переплатить. После этого сразу идет распределение ее на срок, в который необходимо осуществить возвращение денежных средств.

Если же для проводок применяют дифференцированную схему, в таком случае ежемесячные выплаты становятся все меньше и меньше. Если это аннуитетная система – сумма всегда одинакова. Как говорят потребители, данный принцип очень неудобен, так как у многих есть стремление к досрочному погашению собственного долга, а в данном случае это совсем невыгодно.

По аннуитетной схеме выплата кредита раньше срока также возможна, но при ней банковскими учреждениями не осуществляется пересчет, а сумма, превышающая размер платежа, приводит к погашению основного долга с конца. Таким образом, выходит, что клиент вынужден осуществлять выплату процентов полностью. Это приводит к значительной переплате.

Если схема погашения задолженности стандартная – переплата гораздо более низкая. Преимуществом же аннуитетной схемы может считаться планирование собственных расходов, а также уменьшение ежемесячной суммы выплаты.

Какие бывают банковские комиссии за обслуживание?

Процентная ставка может указываться банковским учреждением по-разному. Она может быть указана в виде ежедневных, ежемесячных либо годовых процентов. Последний вариант встречается чаще всех остальных.

Если же процентная кредитная ставка указывается за один месяц, декад либо она является ежедневной, то делается такое либо с целью рекламы, либо для того, чтобы кредитную программу было проще понять. Также возможен вариант со скрытием истинного размера реальной годовой процентной ставки.

Ежемесячная комиссия бывает следующих видов

Вопрос льготного периода и наложения штрафных санкций.

В той ситуации, когда заемщик не обладает достаточным количеством денежных средств для погашения всей задолженности, есть вариант с начальным погашением процентной ставки и начислением всех недостающих денежных средств на основной долг. На него же производится начисление всех штрафных санкций и пеней по взятому на себя кредиту. Срок, когда должно быть осуществлено погашение долга по кредиту, обладает строго фиксированной датой в следующем месяце. Таким образом, выходит, что произведение платы в следующем месяце осуществляется использование денежных средств в месяце текущем. В случае внесения платежной суммы заранее, банковская организация засчитывает ее в счет переплаты за предыдущий месяц, либо поступившие денежные средства зачисляются на специальный транзитный счет – а далее осуществляется их списание в момент наступления новой платежной даты (согласно платежному графику заемщика).

Что необходимо знать о подводных камнях кредитования.

Каждым потенциальным заемщиком при подаче заявления в банковское учреждение на выдачу кредита должна быть тщательно изучена вся информация о комиссии, которую придется заплатить за услуги банковского обслуживания, ведь любое банковское учреждение считает это еще одной возможностью дополнительно подзаработать. Любой же клиент будет рад заплатить комиссионный сбор лишь однажды, нежели каждый месяц тратить на него собственные средства весь тот временной период, в который будет осуществляться выплата кредита.

Любой кредит обладает собственными подводными камнями, даже если физическому лицу-клиенту кажется, что он очень выгоден и привлекателен. Довольно часто банковские учреждения пользуются финансовой безграмотностью большинства отечественных нынешних граждан. Бытует такое мнение, что банковскими учреждениями дается предложение гражданам о потребительском кредите, в котором комиссия составляет 10% от стоимости товара. Но о том, что размер процентной ставки по этому предложению равен 40%, банковское учреждение благоразумно просто не говорит. Поэтому любым человеком, пришедшим в банковскую организацию с целью получения кредита, должен быть внимательно изучен договор. Если возникают любые вопросы, стоит обращаться за разъяснениями – прежде чем подписывать этот договор.