Что такое налог на роскошь в россии

Налог на роскошь: сколько богатые платят за имущество в России

Министр финансов России Антон Силуанов высказался в программе «Познер» на «Первом канале» о возможности повышения налога на имущество для богатых людей. Позднее в пресс-службе Минфина обратили внимание на ошибку при цитировании министра. «Правительство России уже подняло имущественные налоги и ближайшие шесть лет налоги останутся неизменными», — говорится в комментарии пресс-службы.

Тем не менее разговоры о повышении налоговой нагрузки для богатых ведутся не первый год. Обсуждались разные варианты — от введения акциза на дорогие товары до прогрессивной шкалы НДФЛ. Рассказываем, какие налоги сегодня платят собственники дорогого имущества.

Налог на дорогую недвижимость

В России действует трехуровневая ставка налога на имущество. Его платят все физлица и юрлица, владеющие землей, квартирами, домами, дачами, гаражами, машино-местами и другими капитальными сооружениями и помещениями. Правила исчисления налога в зависимости от кадастровой стоимости (вместо инвентаризационной) вступили в силу с 1 января 2015 года. Ранее налог на покупку дорогих квартир в Москве был одним из самых низких в мире. Согласно исследованию Knight Frank, следом за столицей России шел Париж, за ним — Майами, Монако, Барбадос, Дубай и другие города.

Минфин отнес к предметам роскоши квартиры стоимостью свыше 300 млн руб. и большой площади — свыше 300 кв. м. Такое жилье, а также торговые и офисные объекты облагаются налогом по предельной ставке в 2%. Собственников недорогих столичных квартир стоимостью до 10 млн руб. обложили налогом по ставке 0,1%, от 10 млн до 20 млн руб. — 0,15%, от 20 млн до 50 млн руб. — 0,2%, от 50 млн до 300 млн руб. — 0,3%. Для прочих объектов недвижимости ставка налога не должна превышать 0,5%. Для собственников действуют льготы: для квартир в размере кадастровой стоимости 20 кв. м, 10 кв. м — для комнаты, 50 кв. м — для жилого дома.

Квартир с высокой кадастровой стоимостью (свыше 300 млн руб.) не так много в столице. По оценке Savills, их число в Москве составляет около 2 тыс., рынок ежегодно пополняется еще несколькими десятками. В Подмосковье таких дорогих особняков больше, но их точное количество оценить сложно (приблизительно 2–3 тыс.). К тому же там достаточно много крупных объектов площадью более 1 тыс. кв. м и с большими участками земли.

В Москве некоторым собственникам дорогих апартаментов все же удается уйти от повышенного налога на недвижимость. В столице создан и периодически дополняется реестр апартаментов с льготным режимом налогообложения на имущество физлиц. Всего в перечень включено 16 комплексов с апартаментами, 11 из которых можно отнесли к элитным. Среди них четыре небоскреба в деловом комплексе «Москва-Сити», а также известные клубные проекты.

Если сейчас владельцы апартаментов в зданиях торгово-офисного назначения должны платить 2% от кадастровой стоимости, то ставка налога в зданиях из московского перечня снизится на 1,5%, до 0,5% от кадастровой стоимости объекта.

Что такое налог на роскошь и сколько надо платить в 2021 году

Так называемый налог на роскошь касается недвижимости и транспорта. В Налоговом кодексе (НК) РФ обозначена предельная стоимость определенной категории имущества. Лицам, чье имущество стоит дороже указанных в НК РФ значений, при расчете стандартного налога придется учитывать повышающий коэффициент.

В зависимости от вида имущества этот показатель будет разным.

🏠 Недвижимость

Налог распространяется на все недвижимое имущество, оцениваемое в сумму более 300 млн рублей. К нему относятся:

По истечении трех лет с даты начала строительства под налог подпадают и незавершенные объекты, строившиеся для проживания.

С юридической точки зрения, верное название — «повышенный налог на имущество», так как коэффициент используется для расчета налога на имущество. Привести пример расчета сложно, так как процентная ставка зависит от двух строго индивидуальных параметров:

В НК РФ существуют ограничения: налог не должен быть выше 2% от стоимости недвижимости.

🚗 Транспорт

Номинально налог на роскошь распространяется:

При этом распространение ограничено транспортными средствами (ТС), оцененными в сумму 3 млн рублей и выше. На территории РФ наиболее распространенным транспортным средством является автомобиль.

Официальное название — «Повышенный транспортный налог»: как и в случае с недвижимостью, лица, обладающие дорогими ТС, обязаны учитывать повышающий коэффициент при расчете транспортного налога.

Высчитывается он умножением количества лошадиных сил авто на ставку транспортного налога. Если стоимость автомобиля превышает указанные в НК РФ цифры, то в произведение добавляется повышающий коэффициент.

Показатель ставки разнится от региона к региону. Ознакомиться с конкретными значениями можно здесь.

В отличие от недвижимого имущества в налоге на роскошь для ТС предусмотрены льготы. Некоторые слои населения могут быть освобождены от его оплаты, если мощность ТС не превышает 200 л. с. К ним относятся:

💫 Изменения в 2021 году

Изменения коснулись, в первую очередь, автолюбителей. В частности, был расширен список автомобилей, подпадающих под налог — в документе появились модели массовых авто.

Минпромторг регулярно обновляет список автомобилей. Со списком за 2020 год можно ознакомиться на его сайте. Обращайте внимание на комплектацию авто.

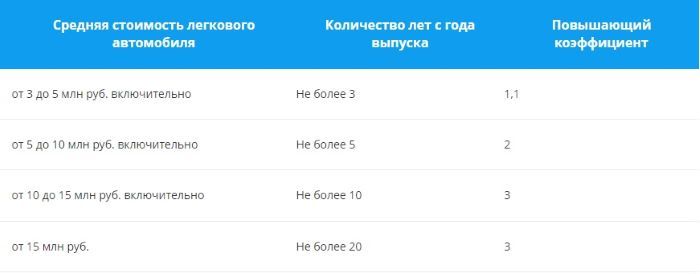

Коэффициент для налога на роскошь и порядок его выплаты контролируются п. 2 ст. 362 НК РФ. На этот показатель оказывают влияние следующие параметры:

После достижения авто определенного возраста надобность в повышающем коэффициенте отпадает. О возрасте наглядно — в таблице ниже.

| Стоимость ТС | Коэффициент | Возраст авто |

| От 3 до 5 млн руб. | 1,1 | До 3 лет |

| От 5 до 10 млн руб. | 2 | До 5 лет |

| От 10 до 15 млн руб. | 3 | До 10 лет |

| Более 15 млн руб. | 3 | До 20 лет |

Ранее коэффициент для ТС стоимостью от 3 до 5 млн рублей понижался со временем использования автомобиля. Согласно последним изменениям, этот пункт недействителен — множитель теперь стабилен (1,1) для всех авто категории младше трех лет.

💰 Как рассчитать налог на роскошь?

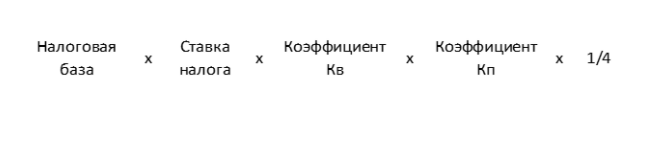

Формула выглядит следующим образом:

Например, в 2021 году вы приобрели автомобиль BMW M235i xDrive Gran Coupe. Стоимость на рынке — 3 490 000 рублей, т. е. применяемый повышающий коэффициент — 1,1. Мощность ТС 306 л. с. Ставка транспортного налога в регионе 80 руб./л. с. Расчет выглядит следующим образом:

Для расчета налога на роскошь нужно лишь узнать необходимые параметры для вашего региона и марки автомобиля.

💸 Налог на вклады физических лиц

С 1 января 2021 года вступают в силу новые правила налогообложения. Теперь физические лица, имеющие банковские вклады свыше 1 млн рублей, должны будут заплатить налог в размере 13% с доходов, полученных с этих вкладов.

Изменения будут применяться ко вкладам, относящимся к налоговому периоду с 2021 года и далее, то есть первый налог придется заплатить в 2022 году. Поэтому за проценты за 2020 год можно не переживать – их нововведения не коснутся.

Нужно понимать, что налогом облагаются не сами вклады, а полученные по ним проценты (доход). Налог придется заплатить не со всей суммы вкладов, а с суммы процентов и остатков по счету и лишь с той части, которая превышает доход в размере ставки ЦБ РФ с 1 млн рублей.

Рассмотрим на примере. Законодательство устанавливает не облагаемый налогом лимит. Он зависит от действующей ключевой ставки ЦБ РФ на начало года. Пока неизвестно, какой будет ключевая ставка в январе 2021 года, но предположим, что 6%.

Считаем не облагаемый налогом лимит:

Это необлагаемый лимит, то есть налоги нужно заплатить с суммы полученных процентов, превышающих данную сумму.

Пример 1: вклад размером 1 млн рублей под 3,5% годовых.

Доход за год составит:

Пример 2: вклад на 3 млн рублей под 4% годовых.

Доход за год составит:

От полученной суммы отнимаем необлагаемый лимит:

Значит, налогом будут облагаться 90 000 рублей.

Считаем налог, который придется заплатить в итоге:

Подавать декларацию для уплаты налога не придется. Все необходимые сведения ФНС получит от банков, а по окончании календарного года разошлет всем вкладчикам налоговые уведомления.

Глава 25.4. Налог на объекты роскоши

«Глава 25.4. Налог на объекты роскоши

Статья 333.43. Налогоплательщики налога на объекты роскоши

2. Не признаются налогоплательщиками:

инвалиды Великой Отечественной войны, а также инвалиды боевых действий;

Герои Советского Союза, Герои Российской Федерации, полные кавалеры ордена Славы;

лауреаты государственных премий Российской Федерации в области науки и технологий, в области литературы и искусства, за выдающиеся достижения в области гуманитарной деятельности;

лауреаты Нобелевской премии.

Статья 333.44. Объекты налогообложения

1. Объектами налогообложения признаются следующие виды имущества:

1) расположенные на территории Российской Федерации стоимостью от 30 млн. рублей и выше жилые дома, части жилого дома, квартиры, части квартир;

2) расположенные на территории Российской Федерации стоимостью от 30 млн. рублей и выше дачи и иные жилые строения, помещения и сооружения, а также земельные участки, на которых находятся указанные объекты недвижимости, дачные и садовые земельные участки, земельные участки (доли в них), выделенные под индивидуальное жилищное строительство;

3) расположенные на территории Российской Федерации стоимостью от 30 млн. рублей и выше объекты незавершенного жилищного строительства вместе с земельными участками, по истечении трехлетнего срока строительства;

4) приобретенные на территории Российской Федерации или впервые зарегистрированные в установленном порядке в соответствии с законодательством Российской Федерации на нового собственника стоимостью от 3 млн. рублей и выше автомобили, пассажирские морские, речные и воздушные суда: самолеты, вертолеты, теплоходы, яхты, парусные суда, катера.

2. Не признаются объектами налогообложения:

1) имущество, находящееся в собственности Российской Федерации, субъектов Российской Федерации, муниципальных образований;

2) общее имущество в многоквартирном доме

3) земельные участки (доли в них), отнесенные к землям сельскохозяйственного назначения или к землям в составе зон сельскохозяйственного использования для сельскохозяйственного производства;

4) находящиеся в собственности юридических лиц и индивидуальных предпринимателей земельные участки (доли в них), строения, помещения и сооружения, которые используются ими для осуществления основного вида деятельности;

5) транспортные средства, пассажирские и грузовые морские, речные и воздушные суда, находящиеся в собственности, на праве хозяйственного ведения или оперативного управления, организаций или индивидуальных предпринимателей, основным видом деятельности которых является осуществление пассажирских и (или) грузовых перевозок;

6) тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения минеральных удобрений, ветеринарной помощи, технического обслуживания), и другая сельскохозяйственная техника;

7) самолеты и вертолеты санитарной авиации, медицинской и пожарной службы;

8) строительная техника.

Статья 333.45. Налоговая база

1. Налоговая база определяется как стоимость указанного в статье 333.44 настоящего Кодекса имущества, исчисленная исходя из рыночных цен, определяемых с учетом принципов, указанных в статье 333.46 настоящей главы, по состоянию на 1 число первого месяца налогового периода.

2. Оценку имущества, указанного в пунктах 1)-3) части 1 статьи 333.44 настоящего Кодекса, для целей обложения налогом на объекты роскоши проводят органы, осуществляющие кадастровый учет, ведение государственного кадастра недвижимости и государственную регистрацию прав на недвижимое имущество и сделок с ним в порядке, определяемом нормативными правовыми актами Правительства РФ, с учетом положений настоящей главы.

Статья 333.46. Принципы формирования методики оценки

1. Оценка объектов налогообложения, указанных в статье 333.44 настоящего Кодекса осуществляется в порядке, определяемом актами Правительства РФ, исходя из оценки рыночной стоимости объектов налогообложения.

2. Для целей налогообложения имущества, указанного в пункте 4) части 1 статьи 333.44 настоящего Кодекса рыночная цена определяется с учетом положений статьи 40 настоящего Кодекса.

3. Оценка рыночной стоимости объектов налогообложения, указанных в пунктах 1)-3) части 1 статьи 333.44 настоящего Кодекса, определяется на основе применения методов массовой оценки с учетом:

сбора и анализа рыночных данных (цен сделок, предложений к продаже, оценок рыночной стоимости объектов недвижимости);

установления статистически достоверной зависимости цен от учетных характеристик объектов недвижимости;

проведения массовой оценки всех объектов, подлежащих налогообложению, на основе учетных характеристик объектов на дату переоценки;

проведения регулярного мониторинга качества оценки и переоценки недвижимости для целей налогообложения не реже одного раза в год.

4. Органы, осуществляющие кадастровый учет, ведение государственного кадастра недвижимости и государственную регистрацию прав на недвижимое имущество и сделок с ним, создают реестр объектов недвижимости и земельных участков, являющихся объектами налогообложения в соответствии с пунктами 1)-3) части 1 статьи 333.44 настоящего Кодекса.

5. Сведения, указанные в пункте 4 настоящей статьи, представляются органами, ведущими реестр объектов недвижимости и земельных участков, являющихся объектами налогообложения в соответствии с пунктами 1)-3) части 1 статьи 333.44 настоящего Кодекса, по форме, утвержденной федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

6. Факт нахождения имущества, указанного в пунктах 1)-3) части 1 статьи 333.44 настоящего Кодекса, в долевой или совместной собственности разных лиц не может рассматриваться в качестве фактора, понижающего стоимость земельного участка или расположенного на нем объекта недвижимости.

7. Неотделимые улучшения объекта недвижимости и земельного участка не могут являться основанием для снижения оценки рыночной стоимости объектов налогообложения.

Статья 333.47. Налоговый период

1. Налоговым периодом по налогу признается календарный год.

2. В отношении объектов налогообложения, указанных в пункте 4) части 1 статьи 333.44 настоящего Кодекса, налог на объекты роскоши уплачивается налогоплательщиками один раз при приобретении налогоплательщиком права собственности на объект налогообложения и постановке на учет в органах, осуществляющих регистрацию транспортных средств, морских, речных и воздушных судов.

Статья 333.48. Налоговые ставки

Устанавливаются следующие ставки налога в процентах от стоимости имущества, являющегося объектом налогообложения:

1) в отношении объектов налогообложения, указанных в пунктах 1)-3) части 1 статьи 333.44 настоящего Кодекса:

Стоимость объекта налогообложения Ставка налога

От 30 млн. рублей до 50 млн. рублей

От 50 млн. рублей до 100 млн. рублей

От 100 млн. рублей до 150 млн. руб.

Свыше 150 млн. руб. 0,3 процента

2) в отношении объектов налогообложения, указанных в пунктах 1)-3) части 1 статьи 333.44 настоящего Кодекса, находившихся в собственности у физического лица на праве безвозмездного срочного пользования, либо на праве бессрочного пользования, или которые были переданы ему по безвозмездному договору аренды в период до 1991 года, и приватизировавшего указанное имущество:

Стоимость объекта налогообложения Ставка налога

От 30 млн. рублей до 150 млн. руб.

Свыше 150 млн. руб. 0 процентов

3) в отношении объектов налогообложения, указанных в пункте 4) части 1 статьи 333.44 настоящего Кодекса:

Стоимость объекта налогообложения Ставка налога

От 3 млн. рублей до 5 млн. рублей

От 5 млн. рублей до 20 млн. рублей

От 20 млн. рублей до 60 млн. рублей

Свыше 60 млн. рублей 1 процент

Статья 333.49. Порядок исчисления и уплаты налогов.

1. Исчисление налога на объекты роскоши производится налоговыми органами.

Налогоплательщики уплачивают налог на основании налогового уведомления, направляемого налоговым органом.

2. За имущество, находящееся в общей долевой собственности нескольких налогоплательщиков, налог уплачивается каждым из налогоплательщиков соразмерно их доле в этом имуществе.

За имущество, находящиеся в общей совместной собственности нескольких налогоплательщиков без определения долей, налог уплачивается одним из указанных налогоплательщиков по соглашению между ними. В случае несогласованности налог уплачивается каждым из налогоплательщиков в равных долях.

3. Органы, ведущие реестр объектов недвижимости и земельных участков, являющихся объектами налогообложения в соответствии с пунктами 1)-3) части 1 статьи 333.44 настоящего Кодекса, обязаны ежегодно до 1 марта представлять в налоговый орган реестр объектов налогообложения по состоянию на 1 января года, следующего за отчётным.

Органы, осуществляющие регистрацию транспортных средств, морских, речных и воздушных судов, обязаны ежегодно до 1 марта представлять в налоговый орган сведения о регистрации имущества, являющегося объектом налогообложения в соответствии с пунктом 4) части 1 статьи 333.44 настоящего Кодекса, по состоянию на 1 января года, следующего за отчётным, по форме, утверждаемой органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

4. Налоговая база для каждого налогоплательщика определяется налоговыми органами на основании реестров, которые представляются в налоговые органы органами, осуществляющими кадастровый учет, ведение государственного кадастра недвижимости и государственную регистрацию прав на недвижимое имущество и сделок с ним, и органами, осуществляющими регистрацию транспортных средств, пассажирских морских, речных и воздушных судов.

5. В случае возникновения (прекращения) у налогоплательщика в течение налогового периода права собственности на имущество, признаваемое объектом налогообложения в соответствии с пунктами 1)-2) части 1 статьи 333.44 настоящего Кодекса, исчисление суммы налога производится с учетом коэффициента, определяемого как отношение числа полных месяцев, в течение которых указанное имущество находилось в собственности налогоплательщика, к числу календарных месяцев в налоговом периоде.

6. За имущество, признаваемое объектом налогообложения в соответствии с пунктом 3) части 1 статьи 333.44 настоящего Кодекса, налог уплачивается с 1 января года, в котором оценочная стоимость указанного имущества превысила 30 млн. рублей.

За имущество, признаваемое объектом налогообложения в соответствии с пунктом 4) части 1 статьи 333.44 настоящего Кодекса, налог уплачивается с 1 января года, следующего за годом, в котором осуществлено приобретение или регистрация права собственности на него.

За имущество, признаваемое объектом налогообложения в соответствии с пунктами 1)-2) части 1 статьи 333.44 настоящего Кодекса, перешедшее по наследству, налог взимается с наследников с момента открытия наследства. Исчисление суммы налога производится с учетом коэффициента, определяемого как отношение числа полных месяцев, в течение которых имущество находилось в собственности налогоплательщика, к числу календарных месяцев в налоговом периоде.

В случае уничтожения (утраты) имущества, признаваемого объектом налогообложения в соответствии с пунктами 1)-3) части 1 статьи 333.44 настоящего Кодекса, взимание налога прекращается начиная с месяца, в котором оно было уничтожено (утрачено), на основании документов, подтверждающих уничтожение (утрату) имущества, выданных уполномоченными органами. Документы, подтверждающие уничтожение (утрату) имущества, предоставляются налогоплательщиком в налоговый орган по месту жительства налогоплательщика, а также в органы, ведущие реестр объектов недвижимости и земельных участков, являющихся объектами налогообложения в соответствии с пунктами 1)-3) части 1 статьи 333.44 настоящего Кодекса.

7. Платежные извещения об уплате налога вручаются плательщикам налоговыми органами ежегодно не позднее 1 августа.

Налог на роскошь: как считать транспортный налог по дорогостоящим автомобилям

За дорогие автомобили стоимостью от 3 миллионов рублей нужно платить повышенный транспортный налог. В народе его называют налогом на роскошь. Составили подробную инструкцию как посчитать, уплатить и отразить его в учёте.

Перечень дорогостоящих автомобилей на 2021 год

Каждый год не позднее 1 марта Минпромторг публикует на официальном сайте перечень легковых автомобилей, по которым транспортный налог уплачивают в повышенном размере. В 2021 году в список добавили ещё 87 автомобилей.

В документе перечислены марки, модели (версии), тип и объем двигателя, количество лет с года выпуска. Автомобили сгруппированы по средней стоимости, начиная от 3 млн руб. Стоимость рассчитана по формулам из Порядка, утвержденного Приказом Минпромторга № 316 от 28 февраля 2014 г.

Не имеет значения, сколько на самом деле вы заплатили за автомобиль при покупке. Если вы нашли его в Перечне, для расчёта налога нужно применить повышающий коэффициент — от 1,1 до 3.

Порядок и формула расчёта транспортного налога

Начиная с отчётности за 2020 год декларацию по транспортному налогу отменили. Но у организаций осталась обязанность самостоятельно его рассчитать и уплатить. С 2021 года налоговые инспекции рассылают письма с рассчитанным транспортным налогом. Можно сверить свои расчёты с ИФНС и при необходимости — оспорить сведения налоговиков в течение 10 дней с даты получения сообщения.

Организации должны перечислять авансовые платежи, а по итогам года — подсчитать и доплатить разницу между суммой годового налога и уплаченными по нему авансами. Местные власти в регионах могут отменять авансовые платежи, тогда нужно уплачивать только годовой налог.

Налог считают отдельно по каждому транспортному средству по следующей формуле.

В неё нужно подставить значения по вашим автомобилям:

Как определить повышающий коэффициент по дорогим автомобилям

Пример расчёта

Организации из Ярославской области с 2019 года принадлежит легковой автомобиль Lexus LX 450D 4.5 Standard:

При расчёте налога за 2021 год с года выпуска прошло 4 года, то есть не более 5 лет. Лексус попал в Перечень дорогостоящих автомобилей (строка № 347) и находится в разделе со средней стоимостью от 5 до 10 млн руб.

Расчёт транспортного налога.

Как считать транспортный налог за неполный месяц

В этом случае для расчёта транспортного налога нужно применить коэффициент владения, который рассчитывается как частное от деления к оличества полных месяцев, в течение которых транспортное средство было зарегистрировано на плательщика, на 12 месяцев. Полученное значение Кв округляют до четырех знаков после запятой.

При расчёте коэффициента владения месяц регистрации или снятия с неё принимают за полный месяц, если автомобиль:

Предположим, автомобиль продали и сняли с регистрации 12 марта 2021 года. Месяц снятия с учёта не учитывают, так как это произошло до 15-го числа.

Транспортный налог за 2021 год = 272 л. с. x 150 руб. x 2 х 0,1667 = 13 603 руб.

Когда и как платить транспортный налог

Транспортный налог и авансовые платежи по нему перечисляют в ИФНС по месту регистрации автомобиля. С 2021 года сроки уплаты стали одинаковы во всех регионах. Организации перечисляют авансовые платежи не позднее последнего числа месяца, следующего за 1, 2 и 3 кварталами. С учётом переносов из-за выходных дней это 30.04.2021, 02.08.2021 и 01.11.2021. Налог за 2021 г. — не позднее 01.03.2022.

Код бюджетной классификации (КБК) для уплаты транспортного налога с организаций — 182 1 06 04011 02 1000 110.

Физические лица уплачивают транспортный налог до 1 декабря следующего года.

Как отражать транспортный налог в бухучёте

Начисление транспортного налога отражают по кредиту счёта 68 «Расчёты по налогам и сборам». Для этого к счёту 68 открывают отдельный субсчёт «Расчёты по транспортному налогу».

Счёт по дебету зависит от того, где и как используют автомобиль:

Например, по автомобилю, который организация сдала в аренду, если это не основной её вид деятельности, нужно сделать проводку:

Дт 91.2 «Прочие расходы» Кт 68 субсчёт «Расчёты по транспортному налогу» — начислен транспортный налог (авансовый платеж по налогу).