Что такое налогообложение кратко

Что такое налогообложение кратко

Код ЕГЭ: 2.13. Налоги.

Один из основных признаков любого государства — налогообложение. Без налогообложения невозможно осуществлять государственные функции, требующие финансовых вложений, так как налоги являются основным источником пополнения государственного бюджета.

Налогообложение — процесс установления и взимания налогов в стране.

Налоги — обязательная плата, которую безвозмездно взимает государство с физических и юридических лиц для финансового обеспечения деятельности государства и муниципальных образований.

Уплата налогов — одна из главных конституционных обязанностей граждан РФ (статья 57 Конституции РФ).

Налоговая политика — система мероприятий в области налогообложения, построенная с учётом компромисса интересов государства и налогоплательщиков.

Налоги не взимаются с: государственных пособий (кроме пособий по временной нетрудоспособности и уходу за больным ребёнком); пенсий; компенсаций, возмещающих причинённый вред (увольнение, потеря трудоспособности, гибель).

Принципы налогообложения

Структура налога

Системы налогообложения

Функции налогов

Виды налогов

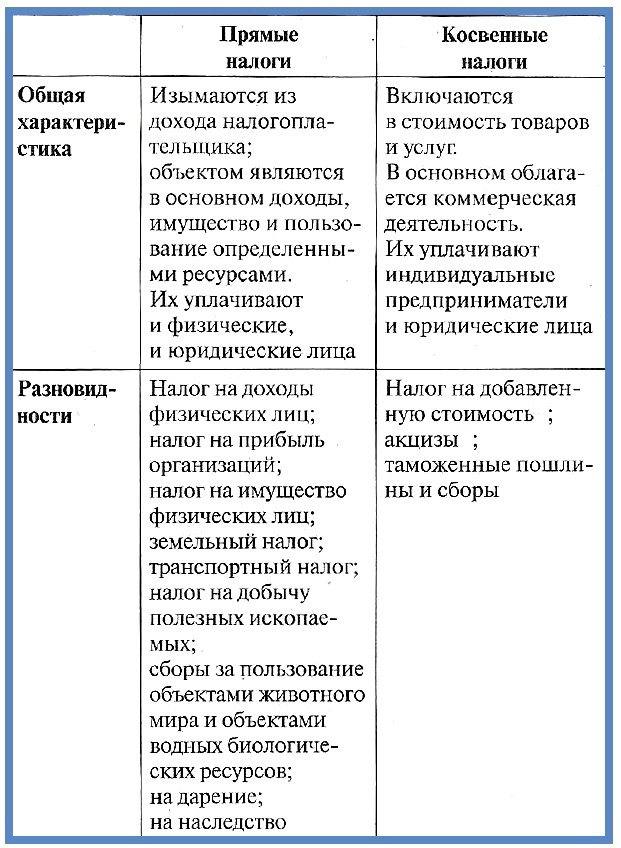

По способу изъятия: прямые и косвенные (табл.).

По виду бюджета, в который поступают налоги: федеральные, региональные и местные.

Федеральные налоги и сборы: налог на добавленную стоимость, акцизы, налог на доходы физических лиц, налог на прибыль организаций, налог на добычу полезных ископаемых, водный, сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов, государственная пошлина.

Налог на добавленную стоимость — это косвенный многоступенчатый налог, при котором в бюджет государства изымается часть стоимости товара, работы или услуги, создаваемой на всех стадиях процесса производства, и вносится в бюджет по мере реализации.

Акциз — вид косвенного налога, устанавливаемый на товары, реализацию которых государство хочет особым образом контролировать (монопольно производимые, высокорентабельные товары и др.).

Региональные налоги: налог на имущество организаций, налог на игорный бизнес, транспортный.

Местные налоги и сборы: земельный, налог на имущество физических лиц, торговый сбор, налог на рекламу, курортный, на содержание жилого фонда.

Вы смотрели конспект «Налоги. Налогообложение». Выберите дальнейшее действие:

Налоги: их виды и функции

Налоги — это обязательные платежи в государственный бюджет на безвозмездной основе. В статье определим, что такое налоги, каковы сущность, функции и виды, принципы налогообложения.

Определимся с понятиями

Совокупность всех фискальных обязательств (налогов, сборов, взносов, пошлин и иных налоговых платежей) представляет собой налоговую систему государства. Исчерпывающий перечень фискальных сборов устанавливается на федеральном уровне. Местные и региональные власти не вправе вводить дополнительные виды налогообложения.

Такое имеют «налоги» понятие; виды и функции фискальных обязательств определяются их ключевым назначением: пополнением доходной части бюджета. То есть основной доход государства — это сборы и взносы граждан и предприятий.

Налоги: сущность, функции, виды

Ключевая сущность фискальных платежей заключается в том, что государство взимает часть доходов налогоплательщиков для обеспечения деятельности органов власти.

Все фискальные обязательства имеют сложную классификацию по различным принципам. Далее рассмотрим основные налоги, их виды, сущность и понятие для каждого платежа.

Классификация налоговых платежей

Ключевая группировка подразумевает разделение всех фискальных обязательств на три группы:

Вторая по значимости группировка — классификация по способу изъятия. Выделяют прямые и косвенные обязательства. К прямым относят те сборы, которые налогоплательщики уплачивают напрямую с полученного дохода, прибыли, имущества. К примеру, НДФЛ, имущественный, земельный, транспортный сбор.

Косвенные — это надбавка определенного рода, которая включается в стоимость товара, работы или услуги. Например, НДС или акциз.

Итоги и выводы

Итак, определим, что такое налоги, их виды и функции, кратко.

Налоговые обязательства — это обязательные платежи в пользу государства, которые имеют индивидуальный, безвозмездный характер. Выполняют четыре основные функции: фискальную (пополнение бюджета), распределительную (перераспределение средств), регулирующую (утверждение норм и правил налогообложения), контрольную (надзор за полнотой и своевременностью расчетов).

Налоговая система РФ: понятие, элементы и структура

Кратко об истории системы налогообложения в России

Налоговая система РФ начала формироваться после распада СССР, а именно в декабре 1991 года. Тогда был принят закон «Об основах налоговой системы РФ». Он вводил в действие новые налоги и сборы, к примеру, НДС, подоходный налог, акцизы на алкогольную и табачную продукцию и другие. В 1998 году была утверждена 1-я часть Налогового кодекса РФ, в 2000-м — 2-я часть. Этот кодекс стал главным законодательным актом в российской налоговой системе. НК РФ определил взаимоотношения государства и налогоплательщиков, структуру и элементы российской налоговой системы.

Отдельно стоит выделить образование государственных органов по надзору за налогообложением в Российской Федерации. В 1990 году была создана Государственная налоговая инспекция, которая затем была преобразована в Государственную налоговую службу. В 1998 году появилось Министерство по налогам и сборам. В 2004 году оно было реорганизовано, и его функции перешли к Минфину РФ. С этого же года начала функционировать хорошо знакомая нам Федеральная налоговая служба, которая осуществляет свою деятельность до сих пор.

Налоговую систему РФ можно определить как совокупность всех налогов и сборов, принятых в России, а также администраторов налогов и сборов (государственных органов) и их плательщиков.

Структура российской системы налогов подразумевает комплексное взаимодействие всех ее составляющих элементов: налогов (а с 2017 года также страхвзносов) и сборов, их плательщиков, правовой основы и государственных органов.

Структура налоговой системы РФ имеет 3 уровня:

Уровень налога определяет соответствующий уровень бюджета, зачислению в который он подлежит.

Поскольку налоговая система РФ имеет 3-уровневую структуру, законодательная база о налогах и сборах также делится на 3 уровня:

Научные сотрудники Нижегородского государственного университета им. Н.И. Лобачевского провели исследование, оценив риски и эффективность различных налоговых систем на разных уровнях бюджетной системы. Ознакомиться с выводами доктора экономических наук М. Ю. Малкиной и ее помощниками можно в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Подробнее о федеральных, региональных и местных налогах читайте в этой статье.

Элементы налоговой системы Российской Федерации

Как уже отмечалось ранее, налоговая система РФ, предполагает взаимодействие всех ее элементов и комплексный подход к решению налоговых задач. Все составляющие элементы образуют налоговую структуру РФ.

В структуру налоговой системы России включены:

Теперь рассмотрим каждый элемент российской налоговой системы более подробно.

Налоги и сборы, установленные в России, обязательны к уплате для тех категорий налогоплательщиков, на которых возложена обязанность по их уплате в соответствии с положениями НК РФ. Понятие налога и сбора определено в НК РФ.

Субъектами налогообложения являются налогоплательщики (юридические и физические лица) и налоговые агенты, то есть те, кто, согласно НК РФ, уплачивает налоги и сборы. В качестве примера налоговых агентов можно привести предприятия и организации, которые рассчитывают и перечисляют НДФЛ с начисленных доходов своего персонала, а также подают соответствующую налоговую отчетность (6-НДФЛ) после окончания налогового периода (года).

К системе налоговых органов РФ относятся:

Минфин РФ определяет главные направления налоговой политики нашего государства, прогнозирует налоговые поступления и вносит предложения по улучшению налоговой системы РФ в целом. В его ведомстве находится ФНС РФ как исполнительный орган государственной власти.

Главными функциями ФНС РФ являются:

О налоговых проверках читайте в нашей одноименной рубрике «Налоговые проверки».

ФНС РФ — это объединенная система всех налоговых органов. Единая централизованная система налоговых органов состоит из:

Какие бывают налоги в РФ

Всего в нашей стране насчитывается 14 налогов: 8 федеральных, в том числе государственная пошлина, 3 региональных и 3 местных. Немного обособленно стоят 5 специальных систем налогообложения. Также обособленно выделим страхвзносы и новый экспериментальный режим налогообложения самозанятых лиц, введенный с 2019 года.

Подробнее об эксперименте по налогообложению самозанятых читайте здесь.

Федеральные налоги на всей территории нашего государства имеют одинаковые налоговые ставки, правила расчета и перечисления в соответствии с НК РФ. К ним относятся:

В эту категорию попадают и специальные налоговые системы: УСН, раздел продукции, ЕСХН и ПСН (патент).

Региональные налоги также утверждаются НК РФ на федеральном уровне. Власти регионов имеют возможность изменять условия налогообложения по своему усмотрению и в пределах, принятых Налоговым кодексом. Например, регионы могут устанавливать налоговую ставку, но не более размера, прописанного в НК РФ. Все изменения закрепляются законами субъектов РФ. Сюда относится транспортный налог, налог на игорный бизнес, на имущество организаций. Органы регионального управления также могут вводить в действие специальные налоговые режимы и вносить в них собственные изменения, но согласно положениям НК РФ.

Местные налоги, впрочем, как и остальные налоги и сборы в России, также утверждаются НК РФ. Местные органы самоуправления могут вносить в них изменения и дополнения в рамках Кодекса. К местному налогообложению относятся:

В зависимости от порядка взимания налоги можно разделить на 2 основные категории: прямые и косвенные. Прямые налоги начисляются непосредственного на доход либо стоимость имущества налогоплательщика. Косвенные налоги включаются в стоимость товаров, услуг и работ. Фактически их уплачивает покупатель продукции, а продавец выступает в роли посредника между косвенным налогом и государством. В Российской Федерации косвенных налога всего 2: НДС и акцизы. Все остальные являются прямыми.

Виды систем налогообложения в РФ: основная, УСНО и т. д.

Выбор системы налогообложения в России для хозсубъектов – важное мероприятие, позволяющее определить налоговое бремя для бизнеса. Рассмотрим основные виды налогообложения в России.

Налоговая система РФ включает в себя 5 режимов налогообложения плюс еще один экспериментальный (с 2019 года):

Данный режим присваивается хозсубъекту автоматически сразу после регистрации в ИФНС. Его могут использовать как ООО, так и ИП. Налогоплательщик вправе перейти на спецрежим при соблюдении установленных налоговым законодательством условий.

УСНО вправе применять налогоплательщики, у которых:

Данный режим вправе использовать только сельхозпроизводители.

О подробностях применения ЕСХН читайте в рубрике «ЕСХН».

ПСН вправе применять исключительно индивидуальные предприниматели. Смысл данного режима заключается в том, что коммерсант покупает патент на определенный срок, не превышающий 12 месяцев.

Подробности см. здесь.

Как лучше выбрать систему налогообложения

Данный режим имеет самую высокую налоговую нагрузку:

Как выбрать систему налогообложения для бизнеса

Алгоритм, как выбрать выгодную систему налогообложения для своего бизнеса — с расчетами всех вариантов для ООО и ИП

Сергей Скрябин

Система налогообложения определяет, сколько бизнес будет платить налогов и сдавать отчетов. Если на старте выбрать ее неправильно, можно потерять много денег.

В статье считаем налоговую нагрузку для разных систем налогообложения и даем алгоритм, как выбрать выгодную для себя.

Что такое система налогообложения

Система налогообложения — это все налоги, взносы и сборы, которые бизнес платит государству.

У любой системы налогообложения есть:

На некоторых системах есть еще налоговые льготы — это уже необязательный элемент.

Льгота может уменьшить сумму налогового платежа для отдельного налогоплательщика или отодвинуть сроки уплаты налога на более позднюю дату.

Какие есть системы налогообложения

Компании и ИП могут использовать пять систем налогообложения — одну основную и четыре специальных:

Компании могут работать только на ОСН, УСН, ЕСХН, а ИП — на всех пяти.

Некоторые налоги нужно платить на любой системе налогообложения, если есть объект налогообложения. Они одинаковы для ИП и компаний:

А еще все предприниматели должны платить страховые взносы:

Фиксированные взносы ИП за себя. Они не зависят от системы налогообложения ИП. Их платят все предприниматели, кроме ИП на НПД.

Фиксированные взносы делятся на обязательное пенсионное страхование — ОПС и обязательное медицинское страхование — ОМС.

Сумма взносов одинакова для всех, ее устанавливает государство. В 2021 году это:

Дополнительные страховые взносы. Их платят, если доход превысил 300 000 ₽ за год. Ставка — 1% с превышения.

Взносы за сотрудников. Если есть сотрудники, все ИП и компании платят за них страховые взносы:

У малого бизнеса из реестра МСП тариф для выплат сотрудникам сверх федерального МРОТ в месяц ниже

Эти расходы есть на любой системе налогообложения. Дальше кратко рассмотрим особенности каждого налогового режима.

ОСН. Подходит всем бизнесам, но выгоднее всего на ней работать тем, кто планирует сотрудничать с крупными компаниями. Большинство крупных компаний работают на ОСН, и если у вас тоже ОСН, они могут получить вычет по НДС. Это имеет значение, если вы, например, собираетесь заниматься оптом и будете работать напрямую с производителями и большими розничными сетями.

На ОСН попадают все компании и ИП сразу после регистрации, если не подают заявление о переходе на спецрежим.

Компании на ОСН ведут бухучет, а ИП нет, но ИП формируют книгу учета доходов и расходов.

Некоторые компании могут получить освобождение от НДС, если за три последних месяца выручка не превысила 2 млн рублей.

Вести учет и сдавать отчетность на ОСН без бухгалтера, скорее всего, не получится. Придется платить несколько налогов и сдавать отчетность по каждому.

УСН. Подойдет малому и среднему бизнесу, но есть ряд ограничений:

Компании и ИП на упрощенке платят один основной налог: налог 6% с объекта «Доходы» или 15% с объекта «Доходы минус расходы».

В регионах ставка УСН может отличаться: например, в Курской области — 5%. В Московской области пониженная ставка при УСН «Доходы» не установлена, поэтому для расчета надо взять общую 6%.

ЕСХН. Подойдет только тем, кто самостоятельно выращивает, перерабатывает, продает сельхозпродукцию. Например, предприниматель выращивает и продает яблоки или делает из них сидр. Или компания ловит рыбу, обрабатывает и поставляет ее в рестораны города. Но если ИП покупает малину и делает из нее варенье, ЕСХН уже использовать нельзя, потому что он не выращивал сырье самостоятельно.

Если бизнес не соответствует двум этим условиям одновременно, работать на ЕСХН нельзя. Например, если сельхоздеятельность составляет 80% от дохода, но в компании работает 400 человек, применять ЕСХН не получится.

Юрлица и ИП на ЕСХН платят:

Компании и ИП могут получить освобождение от уплаты НДС, если их доходы от деятельности на ЕСХН за предыдущий год не превысили:

Патент. На патенте могут работать только предприниматели.

ИП платит фиксированную сумму за год, которую определяет государство, — стоимость патента. Эта сумма не зависит от дохода предпринимателя.

Чтобы работать на патенте, надо учесть ограничения:

На патенте нет отчетности. ИП покупает патент на срок от 1 месяца до года. Все, что нужно, — это вовремя оплачивать патент и вести книгу учета доходов.

НПД. Налоговый режим для самозанятых — на нем платят минимум налогов, не платят страховые взносы. Работать на НПД можно, пока доход не достигнет 2,4 млн рублей за год, потом придется перейти на другой режим, например на УСН.

Подойдет физическим лицам — фрилансерам и ИП: например, няням, присматривающим за детьми, копирайтерам, которые пишут статьи на заказ, кондитерам, которые сами пекут торты, фотографам. То есть тем, кто сам оказывает услуги, выполняет работы или продает товары собственного производства.

Что влияет на выбор системы налогообложения

Выбор системы налогообложения зависит от масштаба бизнеса: вида деятельности, суммы дохода, количества сотрудников, контрагентов и специфики бизнеса.

Вид деятельности. Один из основных критериев выбора системы налогообложения. Например, на ОСН может работать бизнес с любым видом деятельности, а на спецрежимах — патенте и ЕСХН — можно вести только определенную деятельность. Об этом расскажем дальше. Если компания активно расширяет бизнес и планирует новые виды деятельности, то лучше сразу зарегистрировать бизнес на ОСН.

Количество сотрудников. Например, работать на УСН может бизнес, у которого в штате 130 человек, а на патенте — ИП, у которых не больше 15 сотрудников.

Контрагенты. Если большинство ваших контрагентов работают на ОСН, вам, скорее всего, будет выгодно тоже применять эту систему. Дело в вычетах по НДС — когда два партнера на ОСН, они могут сокращать налог на сумму НДС, которую заплатили друг другу. Это может быть важно, если вы работаете с оптовыми компаниями: они почти все на ОСН. Но если у вас небольшой бизнес, то можно не ориентироваться на контрагентов и выбирать ту систему, где вы заплатите меньше.

Специфика бизнеса. Если бизнес сезонный, это тоже надо учитывать при выборе системы налогообложения. Например, если ИП работает только летом и осенью, а зимой — нет, есть смысл выбрать патент, оформить его на полгода и не платить налоги за время простоя.

Пример сравнения налоговой нагрузки на разных режимах для ООО

У ООО есть три варианта системы налогообложения:

Например, ООО «Альфа» зарегистрирована в городе Дмитрове Московской области, продает оптом фрукты и овощи. Компания арендует магазин-склад.

ООО «Альфа» может применять как ОСНО, так и УСН: вид деятельности компании, численность сотрудников, размер выручки укладываются в рамки установленных лимитов.

Расчет налоговой нагрузки при ОСН

Налоги и взносы юрлица на ОСН:

30,2% — страховые взносы за сотрудников для выплат в пределах МРОТ;

15% — страховые взносы для сотрудников для выплат сверх МРОТ;

20% — налог на прибыль;

Для расчета страховых взносов берем федеральный МРОТ — 12 792 ₽.

Для расчета налога на прибыль доходы и расходы берем без НДС.

ООО «Альфа» на ОСН заплатит в бюджет 2 388 665 ₽, чистая прибыль — 1 403 002 ₽.

Расчет налоговой нагрузки при УСН «Доходы». На этой системе налогообложения расходы не учитываются, налог зависит только от доходов.

Налоги и взносы юрлица на УСН «Доходы»:

30,2% — страховые взносы за сотрудников для выплат в пределах МРОТ;

15% — страховые взносы для сотрудников для выплат сверх МРОТ;

Так как у ООО «Альфа» есть сотрудники, компания может уменьшить налог при УСН на сумму страховых взносов за сотрудников максимум на 50%.

Для расчета налога при УСН доход берем без НДС, то есть доход будет 10 000 000 ₽, а не 12 000 000 ₽. Дело в том, что НДС бизнес добавляет как бы сверх своей цены, по которой он готов продавать товар, потому что всю сумму НДС он передает в бюджет. Поэтому если компания работает без НДС, она может позволить себе продавать товар дешевле и оставаться в плюсе.

Значит, ООО «Альфа» на УСН «Доходы» заплатит в бюджет 639 998 ₽, а чистая прибыль составит 3 151 669 ₽.

Расчет налоговой нагрузки при УСН «Доходы минус расходы»

Налоги и взносы юрлица на УСН «Доходы минус расходы»:

30,2% — страховые взносы за сотрудников для выплат в пределах МРОТ;

15% — страховые взносы для сотрудников для выплат сверх МРОТ;

15% — налог при УСН с разницы между доходами и расходами.

Получилось, что ООО «Альфа» на УСН «Доходы минус расходы» заплатит обязательных платежей в бюджет 761 498 ₽, чистая прибыль — 2 388 502 ₽.

Сравним полученные результаты в таблице:

ООО «Альфа» выгодно применять УСН «Доходы»: на этом режиме наименьшая налоговая нагрузка и наибольшая прибыль.

Для индивидуальных предпринимателей расчеты аналогичные, только нужно учесть еще страховые взносы ИП за себя — об этом рассказываем в отдельной статье.

Пошаговый алгоритм, какое налогообложение выбрать

Шаг 1. Определяем, под требования каких налоговых режимов подходит бизнес. У ОСН ограничений нет, у спецрежимов — у каждого свои.

Шаг 2. Узнаем актуальные ставки налогов для региона, где будет работать бизнес. Это можно сделать на сайте налоговой.

Шаг 3. Рассчитываем налоговую нагрузку. Когда выбраны варианты налогообложения, нужно сделать предварительный расчет налоговой нагрузки и узнать про все доступные льготы, которые помогут уменьшить налоги.

Шаг 4. Сообщаем налоговой, какую систему будем применять. При регистрации нового бизнеса налоговая автоматически назначает ОСН. Например, чтобы начать работать на УСН вместо ОСН, нужно подать уведомление в налоговую по форме № 26.2-1 вместе с документами на регистрацию бизнеса. На ЕСХН — уведомление по форме № 26.1-1.

Как сочетать системы налогообложения

Если у бизнеса несколько видов деятельности и для каждого выгоден свой режим, их можно совмещать. Закон разрешает использовать не больше двух систем налогообложения.

ИП может совмещать режимы таким образом:

ООО совмещать налоговые режимы не может.

Предприниматели, которые совмещают два налоговых режима, должны вести учет доходов и расходов отдельно по каждому режиму. Это поможет разобраться, на какие затраты можно уменьшить налоговую базу. Если не соблюдать это правило, могут возникнуть сложности с расчетом налоговой базы на разных режимах.

Что такое прямые налоги

Какие они бывают и чем отличаются от косвенных

Прямые налоги физические и юридические лица платят с дохода и принадлежащего им имущества. Кроме того, такие налоги платят те, кто занимаются определенным видом деятельности — так устроен, например, налог на игорный бизнес или добычу полезных ископаемых.

Владелец имущества или получатель дохода обычно должен сам платить такие налоги. И чем больше доход или стоимость имущества в собственности, тем выше налоги.

Какую функцию выполняют прямые налоги

Прямые налоги не только позволяют государству собирать деньги с тех, у кого они есть. Они выполняют и другие функции:

Отличие прямых налогов от косвенных

Главное отличие косвенных налогов от прямых в том, что прямые налоги компания или гражданин платят из своих денег. Например, человек, который сдает квартиру, сам заплатит 13% НДФЛ; автовладелец — транспортный налог; предприятие — налог на прибыль.

Косвенный налог, например НДС или акциз, перечисляет государству продавец товара или услуги, но, так как налог включен в конечную цену продукта, фактически эти деньги платит покупатель.

Соотношение прямых и косвенных налогов. В разных государствах количество прямых и косвенных налогов соотносится между собой по-разному. Например, в США или Великобритании, где частный бизнес играет заметную роль в экономике, большая часть доходов бюджета приходится на прямые налоги. В странах Латинской Америки и Африки — на косвенные, так как здесь часто происходят финансовые кризисы, и надо синхронизировать сбор налогов с ростом цен.

Российская экономика ближе к латиноамериканской модели: косвенные налоги составляют чуть меньше половины доходов госбюджета, на прямые приходится около трети, остальное — доходы от экспорта энергоносителей.

Виды прямых налогов

Все косвенные налоги зачисляются напрямую в федеральный бюджет. Прямые налоги поступают и в федеральный, и в региональный, и в местные муниципальные бюджеты.

Например, весь собранный налог на добычу полезных ископаемых станет доходом федерального бюджета, транспортный налог — регионального, а земельный — муниципального. А налог на доходы физических лиц разделят между собой регион и муниципалитет, причем большая часть денег попадет на региональный уровень.

В налоговом кодексе налоги делятся на федеральные, региональные и местные. Но эта классификация не привязана к тому, в какой именно бюджет попадают деньги.

Федеральные налоги обязательны на всей территории страны, а их размер и порядок сбора везде одинаковый: например, основная ставка налога на доходы физлиц равна 13%. К федеральным прямым налогам помимо НДФЛ относятся налог на прибыль организаций, налог на добычу полезных ископаемых, водный налог, налог на дополнительный доход от добычи углеводородного сырья, а также сборы от предпринимателей, которые работают по упрощенной системе налогообложения.

Местные налоги — налоги, которые обязательны к уплате на территории отдельных муниципальных образований. Так же, как и в случае с региональными налогами, величина и сроки уплаты местных налогов могут отличаться в разных муниципалитетах. К местным налогам относятся земельный налог, налог на имущество физлиц и единый налог на вмененный доход.

Налог на доходы физических лиц, еще его называют подоходным налогом, рассчитывается как процент, полученный от дохода:

Часть доходов не облагается НДФЛ. Например, этот налог не платят с пенсий, социальных пособий и компенсаций, алиментов, грантов, с дохода от продажи продукции с личных подсобных хозяйств.

НДФЛ можно вернуть, если деньги пошли на покупку или строительство жилья, лечение, образование или хранились три года на индивидуальном инвестиционном счете. Это называется налоговым вычетом.

Налог на прибыль — аналог подоходного налога, но платят его организации. Прибыль, которую облагают налогом, рассчитывают как доходы минус расходы предприятия. Все расходы надо обосновать документами. Затраты, которые государство не признает расходами, перечислены в статье 270 налогового кодекса.

Базовая ставка налога на прибыль в России составляет 20%. Из них 3% уходит в федеральный бюджет, а 17% — в региональный. Раньше налоговый кодекс разрешал снижать региональную ставку налога на прибыль для отдельных категорий организаций до 12,5%, но теперь этого делать нельзя — правда, ставки, которые снизили до 1 января 2018 года, продолжают действовать.

Налог на имущество организаций — региональный налог, ставку которого устанавливает каждый субъект федерации. При этом в налоговом кодексе установлена верхняя граница — 2,2%. Организации платят налог на имущество только с недвижимости. Для этого учитывают кадастровую или балансовую стоимость — в зависимости от региона и вида объекта. Земельные участки таким налогом не облагаются, движимое имущество с 2019 года — тоже.

Налог на имущество физических лиц — местный налог. Ставки на него устанавливают муниципалитеты. Но налоговый кодекс устанавливает пределы ставок, которые зависят от инвентаризационной стоимости имущества.

Налог на имущество платят владельцы недвижимости — жилых домов, квартир, комнат, дач, гаражей и т.п.

Государство освобождает от уплаты налога на имущество льготные категории граждан — инвалидов 1 и 2 групп, героев России, чернобыльцев, военных пенсионеров и т.д. Обо всех льготниках можно прочитать в статье 407 налогового кодекса. Кроме того, муниципалитеты могут устанавливать свои льготы по этому налогу.

Земельный налог — местный налог, который платят собственники земельных участков — и юридические, и физические лица. Участки, которые входят в состав общего имущества в многоквартирном доме, земельным налогом не облагают.

Ставки по этому налогу устанавливают муниципалитеты. При этом ставка не может превышать 1,5% от кадастровой стоимости земли, а для земель сельхозназначения, занятых жилыми домами или коммунальной инфраструктурой, а также дачными и садовыми участками — 0,3%.

Транспортный налог относится к региональным. Ставки по нему, срок уплаты и льготы устанавливают законодательные собрания регионов. Налогом облагаются автомобили, мотоциклы, а также воздушные и водные транспортные средства — например, моторные лодки и гидроциклы. Налоговые ставки на автомобили зависят от мощности двигателя.

Водный налог платят и физические и юридические лица за пользование водными объектами. Налог рассчитывается по-разному, в зависимости от того, с какой целью используется водоем:

Ставки налога устанавливают отдельно для разных морей, рек, озер и других водоемов в зависимости от экономического района страны.

Налог на игорный бизнес — региональный налог. Его платят не только казино и залы с игровыми автоматами, но и букмекерские конторы. Ставки определяют сами регионы, но налоговый кодекс устанавливает ограничения. Например, за один пункт приема ставок букмекерской конторы — от 10 до 14 тысяч рублей.

Букмекеры имеют право работать во всех регионах России, а казино и игровые залы — только в шести специальных зонах, которые расположены в Приморском, Алтайском и Краснодарском крае, Калининградской области, Ростовской области и Крыму.

Налог на добычу полезных ископаемых относится к федеральным налогам, которые платят организации, занимающиеся разработкой недр. При этом налогом не облагается добыча подземных вод и метана из угольных пластов. Виды полезных ископаемых, добыча которых облагается налогом, есть в статье 337 налогового кодекса.

Ставки этого налога бывают двух видов: твердые — конкретная сумма на определенный объем добытых полезных ископаемых, и адвалорные — процент от стоимости добытого.

Твердые ставки применяются для нефти, газа, газового конденсата и угля. Например, при добыче нефти налог составляет 919 Р за тонну, газа — 35 Р за 1 тысячу кубометров.

Для всех остальных ископаемых применяются адвалорные ставки, которые зависят от вида полезных ископаемых. Например, добыча калийных солей облагается по ставке 3,8%, торфа — 4%, 4,8% — железной руды.