Что такое налоговый менеджмент

Содержание налогового менеджмента

Налоговый менеджмент – это часть общей системы управления рыночной экономикой, то есть часть общего менеджмента в целом. В основе налогового менеджмента лежат общие принципы и фундаментальные положения управления экономикой, системного подхода и анализа. Управление в теории менеджмента, с одной стороны, связывается с реализацией основных функций управления (планированием, регулированием, анализом и контролем), а с другой, трактуется как особый вид деятельности, направленный на осуществление руководства людьми (администрирование).

Налоговый менеджмент составляет часть финансового менеджмента. Объектом финансовой науки и практики выступает финансовое хозяйство государства и предприятий. Налоги являются важнейшим элементом государственных финансов. Около 90 % всех бюджетных (государственных и муниципальных) потоков составляют налоговые потоки. Более того, финансовая теория и практика на протяжении длительного времени, до начала ХХ века, развивалась в основном как наука о налогах. Поэтому с полным основанием можно считать науку о финансах в качестве теоретического фундамента налогового менеджмента. Налоговый менеджмент выступает составной частью финансового менеджмента предприятий системы управления их финансовыми (денежными) потоками путем принятия стратегических и тактических решений. В среднем около 45 % валовой добавленной стоимости российских предприятий распределяется (перераспределяется) через налоги. Они составляют существенную часть продажных цен, прибыли, зарплаты и других доходов. Т. е. налоги являются важной составляющей денежных потоков предприятия, влияют на мотивы принятия управленческих решений.

Налоговый менеджмент обычно представляется как особый научно-практический процесс, направленный на обеспечение заданного законом режима функционирования налогового механизма, емкий и многогранный по своему содержанию, целевым установкам и условиям организации. Многогранность налогового менеджмента определяется рядом причин: сложностью его объекта управления, ориентацией на реализацию многих функций управления, многоуровневостью и многоаспектностью системы управления налоговым процессом, как на конкретном предприятии, так и в стране в целом. Налоговый менеджмент, с одной стороны, является результатом применения научных знаний, а с другой, сферой практической деятельности. В первом случае речь идет о разработке концептуальных основ налогового менеджмента: его предмета и объекта, совокупности принципов, подходов и инструментария; во втором случае о конкретных формах, методах и приемах принятия решений по управлению налогами, налогообложением и налоговыми потоками на разных уровнях.

Учитывая, что налоговый менеджмент синтезирует в себе методологию и технику управления налоговыми отношениями (налогами, налоговыми потоками), он представляет собой систему, строящуюся на основе специальных принципов, форм, методов, способов и приемов, с помощью которых осуществляется это управление.

Налоговый менеджмент как система управления имеет свой объект управления и субъект управления.

Субъектами налогового менеджмента выступают государство в лице законодательных и исполнительных органов власти, а также сами налогоплательщики – юридические лица (предприятии, организации).

Объектом налогового менеджмента являются налоговые потоки, совершающие свое движение в результате выполнения налогами своих функций (совокупного эквивалента ценности услуг государства, фискальной, регулирующей и контрольной), а также налогового процесса на макро– и микроуровне. Причем, и для функционирования корпоративного, и для государственного налогового менеджмента объектом управления выступают как входящие, так и выходящие налоговые потоки, несмотря на то, что одни и те же потоки одновременно являются для государства доходом, а для предприятий-налогоплательщиков, расходом. Только комплексное управление входящими и исходящими налоговыми потоками в целом и каждом уровне в отдельности можно достигнуть желаемой цели и обеспечить эффективность налогового менеджмента.

Частные цели государственного и корпоративного налогового менеджмента различные: государство заинтересовано в росте налоговых поступлений, а предприятия, в уменьшении налоговых платежей. Однако общей целью налогового менеджмента, безотносительно к его уровню, является укрепление финансов, повышение экономической эффективности и обеспечение экономического роста.

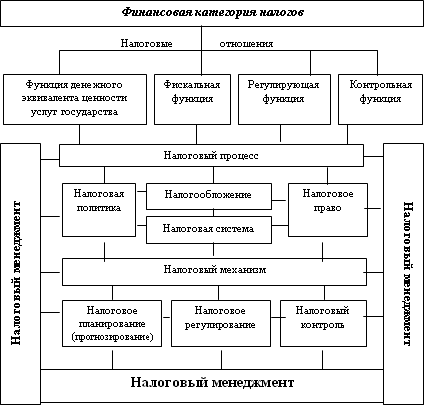

Цель и эффективность налогового менеджмента, движение налоговых потоков обеспечиваются через организацию и функционирование налогового процесса на макро-и микроуровне. На уровне макроэкономики налоговый менеджмент структурно включает в себя налоговое право, налогообложение, налоговую политику, налоговую систему и налоговый механизм (см. Рис. 1). На микроуровне налоговый менеджмент включает в себя только отдельные элементы налогового процесса, являющиеся прерогативой органов управления предприятием, а именно: налоговая политика, налоговое планирование, налоговое регулирование и налоговый контроль самой организации (предприятия).

Налоговый менеджмент предполагает принятие эффективных решений в области управления входящими и исходящими налоговыми потоками. Принятие таких решений осуществляется в рамках налогового процесса, организуемого государством на уровне экономики в целом по всем названным выше составляющим его элементам. В отличие от налогового менеджмента на уровне макроэкономики, принятие управленческих решений на уровне предприятия осуществляется лишь по тем элементам налогового процесса, которые менеджмент предприятия самостоятельно организует и использует в управлении.

Рис. 1. Налоговый менеджмент в системе налоговых отношений и организационно-налоговых категорий управления налоговым процессом на макроуровне

Налоговый менеджмент – сложный, трудоемкий и многостадийный процесс, требующий системного подхода, причем при осуществлении налогового менеджмента полностью избежать рисков невозможно. У государства возникают риски недополучения запланированных налоговых доходов, а у предприятий – риски потери доходов в виде штрафных налоговых санкций, в результате принятия неэффективных управленческих решений и действий. Эта проблема также будет рассмотрена в соответствующих разделах работы. Налоговый менеджмент – это наука, искусство и практика принятия управленческих решений по оптимизации налоговых потоков государством и предприятиями, а также решений по выбору и рационализации форм и методов налогообложения, налогового планирования, регулирования и контроля.

Налоговый менеджмент – это наука, поскольку принятие налогового решения требует знаний как концептуальных основ управления денежными отношениями в обществе в целом и на отдельном предприятии и разработки научно обоснованных методов их реализации, так и общих закономерностей развития всего воспроизводственного процесса. Налоговый менеджмент – это искусство, поскольку большая часть налоговых решений должна быть ориентирована на будущие успехи (высокие результаты) в области оптимизации государственных доходов, прибыли и затрат предприятий, государственных доходов, чистого дохода общества и доходов налогоплательщиков, что предполагает иногда чисто интуитивную комбинацию форм, методов и элементов налогового управления, но основанную на высоком профессионализме и знаниях экономических тонкостей. Наконец, налоговый менеджмент – это практическая деятельность субъектов налоговых отношений по управлению налоговыми потоками рыночными формами и методами с целью укрепления финансов и роста доходов субъектов управления.

Налоговый менеджмент как процесс принятия решения

Чаще всего, ситуации, возникающие у органов государственной власти и на предприятиях, связанные с движением налоговых потоков и управлением налоговым процессом, требуют принятия соответствующих налоговых решений. Управленческое решение предполагает определение цели, задач и программы действий, или их корректировку. При принятии решений важно учитывать изменение и реакцию внешней среды (для государства – поведение налогоплательщиков и предложение ими объектов налогообложения; для предприятий-налогоплательщиков – изменение налогового законодательства и спроса на налоги). Субъекты налогового менеджмента должны приспосабливаться к внешней для них среде на основе обратной связи.

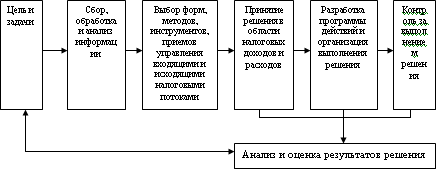

Менеджерские решения принимаются на основе обработки и анализа информации. Вместе с постановкой цели информационное обеспечение составляет важнейший этап технологии налогового менеджмента как процесса принятия управленческого решения. Технология налогового менеджмента представляет собой последовательную совокупность действий субъекта с целью получения ожидаемого результата. Схематично этот процесс представлен на рис. 2.

Рис. 2. Технология налогового менеджмента как процесса принятия управленческого решения

Налоговый менеджмент как система управления

Понимание налогового менеджмента как системы управления расширяет его понимание как процесса принятия управленческого решения на основе системного подхода к взаимодействию субъекта и объекта управления.

Субъектами налогового менеджмента выступают государство в лице законодательных и исполнительных органов власти (Федеральное собрание Российской Федерации, Президент РФ, Правительство РФ, Министерство финансов РФ, Федеральная налоговая служба, Федеральная таможенная служба, другие государственные структуры и учреждения, включая аналогичные органы власти и службы субъектов РФ), а также налогоплательщики – юридические лица (предприятия, организации, корпорации) и их специальные подразделения (отделы, группы лиц), обеспечивающие управление налогами (налоговыми потоками, налоговыми доходами и расходами) на макро– и микроуровне, соответственно.

Объектом налогового менеджмента, как уже отмечалось, являются входящие и исходящие налоговые потоки, выступающие в форме налоговых доходов и расходов субъектов управления, а также совокупность условий функционирования налогового процесса на уровне экономики, региона и отдельных предприятий (организаций, корпораций). Объект налогового управления – сложная, динамичная и относительно открытая система. Относительность открытости налогового менеджмента как системы управления обусловлена монополизмом государства в установлении спроса на налоги (системы налогов, элементов налогообложения отдельных налогов, других правил и условий налогообложения и налогового процесса), скрытностью для внешней среды (конфиденциальностью) попыток и действий организаций – налогоплательщиков по минимизации налоговых платежей и оптимизации налоговых потоков и другими причинами. Динамичность названной системы обусловлена динамичностью (в современной России даже чрезмерной, граничащей с неустойчивостью, а значит с повышенным риском) налогового законодательства, налоговой системы, налоговой политики и всего налогового процесса, изменениями экономики, рыночной среды и т. д. Подвижность внутренней и внешней среды и характера взаимоотношений государства и налогоплательщиков, неоднозначность критериев оценки деятельности субъектов управления делают процесс управления сложным и одновременно творческим.

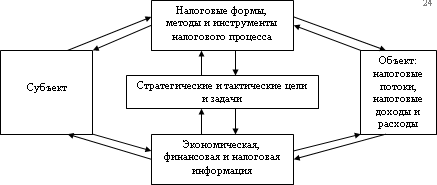

Взаимодействие субъекта и объекта налогового менеджмента осуществляется через постановку стратегических и тактических целей. Это центральное звено системы управления, от которого зависит выбор налоговых форм, методов и инструментов менеджмента. Эффективность налогового менеджмента и определяется, прежде всего, достижением управленческих целей. С учетом вышесказанного можно схематично построить взаимосвязи элементов налогового менеджмента как системы управления налоговыми потоками (налоговыми доходами и расходами), представленные на рис. 3.

Цели определяются субъектом налогового менеджмента исходя из конкретных условий его функционирования и внешней среды, а также качественного состояния налогового процесса. Основной целью налогового менеджмента является получение налоговой прибыли (не надо путать ее с обычной прибылью), обеспечение финансовой устойчивости и доходности на основе применения эффективных налоговых форм, методов и инструментов управления и эффективного вложения (расходования) налоговых доходов и прибыли.

Рис. 3. Взаимосвязи элементов налогового менеджмента как системы управления

При этом важнейшее значение имеет стратегическая цель, в которую закладываются общее направление и способы формирования и использования налоговых доходов (прибыли). В рамках стратегии субъекта налогового менеджмента осуществляется подбор адекватных тактических цели и задач, налоговых методов, инструментов и приемов воздействия на экономику, финансы, налоговые потоки соответствующего уровня. Постановка новой цели означает разработку новой стратегии и тактики, а корректировка первой – корректировку вторых.

Цель должна быть выражена определенными показателями (сумма налоговых доходов и расходов, налоговой прибыли, абсолютные и относительные показатели эффективности, включая экономический роста, уровень налогового бремени и т. п.). Это относится и к стратегическим, и к тактическим целям и к задачам, в реализацию которых подбираются стратегические и тактические налоговые формы, методы, инструменты и приемы налогового менеджмента (диагностика налоговой деятельности, использование элементов налогообложения конкретных налогов, налоговое регулирование и контроль, налоговое планирование, оценка налоговых рисков и эффективности налоговых доходов и расходов и др.). Важнейшим способом управления является налоговое бюджетирование, которое предполагает балансирование налоговых доходов и налоговых расходов. В этой связи, отличительной чертой налогового менеджмента является многовариантность, комбинация стандартных подходов с индивидуальными решениями, учитывающими конкретную ситуацию.

Рассматривая сущность налогового менеджмента, нельзя не сказать о его функциях. Поскольку налоговый менеджмент является системой управления, постольку следует выделять функции субъекта и функции объекта этой системы. Функциями субъекта налогового менеджмента являются традиционные функции управления вообще с учетом налоговой специфики: организация налогового процесса, налоговое планирование (прогнозирование), налоговое регулирование и мотивация, налоговый контроль. Функциями объекта налогового менеджмента выступают функции налогов: совокупного эквивалента ценности общественных благ, фискальная, регулирующая и контрольная. Функции объекта предполагают потенциальную возможность реализации объективной сущности налогов, а функции субъекта налогового менеджмента связаны с деятельностью по реализации функций объекта на практике.

Результатом решения этих задач является обеспечение налогового равновесия и сбалансированности налоговых потоков, т. е. надлежащее выполнение налоговым менеджментом всех своих функций.

Названные принципы являются минимальными общими требованиями к построению рациональной системы налогового менеджмента на макро– и микроуровне.

Основные элементы государственного налогового менеджмента

Налоговый менеджмент — емкое понятие, которое может обозначать экономические процессы на самых разных уровнях — от небольшой фирмы до целого государства. Изучим специфику государственного налогового менеджмента и сопоставим его основные признаки с особенностями менеджмента на уровне частных компаний.

Государственный и корпоративный налоговый менеджмент: соотношение понятий

Термин «налоговый менеджмент» применительно к государству обозначает направление политики социально-экономического развития страны, в рамках которого компетентные органы власти решают задачи, связанные с обеспечением эффективной работы национальной налоговой системы. Часто термин «налоговый менеджмент» отождествляется с понятием налоговой политики государства.

Налоговый менеджмент или налоговая политика — деятельность, которая проводится государством со следующими целями:

В свою очередь, корпоративный налоговый менеджмент — это политика хозяйственного развития отдельно взятого субъекта экономических отношений — ИП, общества, НКО, банка, государственной или муниципальной компании, в рамках которой руководство фирмы решает задачи, связанные с минимизацией либо оптимизацией (с точки зрения тех же социальных задач) налоговой нагрузки на бизнес.

Очевидно, что государственный и корпоративный налоговый менеджмент тесно связаны друг с другом. При этом вовсе не обязательно, что государство в рамках соответствующего тандема будет ведущим игроком: часто те или иные решения органов власти, отвечающих за развитие национальной налоговой системы, продиктованы общественной позицией бизнеса. Она может выражаться в самых разных механизмах — протестных (вывод капиталов в офшоры, забастовки), партнерских (участие бизнеса в правительственных совещаниях, социальных проектах в обмен на налоговые льготы), реализуемых на уровне различных социально-политических коммуникаций (лобби, спонсирование кандидатов на выборах и т.д.).

Рассмотрим, какие ключевые элементы формируют государственный налоговый менеджмент в России.

Каковы ключевые элементы налогового менеджмента, осуществляемого государством?

В рамках налогового менеджмента, как и в случае с большинством других экономических категорий, можно выделить такие ключевые элементы, как:

Рассмотрим подробнее специфику элементов, из которых состоит государственный налоговый менеджмент.

Субъекты государственного налогового менеджмента

Таковыми, прежде всего, являются органы политического управления, представленные на нескольких уровнях и классифицируемые в рамках категорий, соответствующих концепции разделения властей.

Органы государственного управления, осуществляющие налоговый менеджмент в РФ, представлены структурами, которые функционируют на:

В свою очередь, классифицироваться соответствующие структуры могут на:

Субъекты государственного налогового менеджмента решают задачи по разработке (на уровне законодательных органов), реализации (на уровне исполнительных структур) и контролю над законностью реализации (на уровне судебных органов) нормативно-правовых актов, на основании которых осуществляется управление национальной налоговой системой.

Налоговый менеджмент в России также осуществляют органы судебной системы посредством, как мы отметили выше, оценки законности действий субъектов налогового менеджмента. Данная система организована по принципу вертикальной субординации в аспекте всех существующих административно-политических уровней власти.

Верховный суд — высший ее орган, осуществляющий в пределах своих полномочий налоговый менеджмент на федеральном уровне. Он является вышестоящей инстанцией относительно верховных судов субъектов РФ, которые являются вышестоящими относительно районных, городских судов и мировых судей. Тот или иной налоговый спор или правонарушение рассматриваются судами от нижестоящих инстанций к вышестоящим (в рамках механизмов апелляции и кассации).

Муниципалитеты как субъекты налогового менеджмента

Отдельно стоит сказать о муниципальных органах власти, вовлеченных в налоговый менеджмент. Дело в том, что в соответствии с Конституцией РФ местное самоуправление отделено от государственного. Поэтому формально муниципалитеты нельзя считать субъектом государственного налогового менеджмента.

Вместе с тем органам местного самоуправления отведена важная роль в соответствующем направлении государственной политики: муниципалитеты имеют определенные полномочия в части установления ставок по местным налогам, обладают правом распоряжаться денежными средствами, получаемыми за счет местных налогов, а также за счет отчислений от федеральных и региональных — в соответствии с нормативами, которые зафиксированы в Бюджетном кодексе РФ. В рамках отмеченных полномочий органы местного самоуправления также могут издавать и реализовывать НПА, направленные на обеспечение функционирования национальной налоговой системы.

Еще один нюанс, характеризующий муниципальную власть, — соответствующие органы участвуют в государственном налоговом менеджменте в соответствии с нормами права, которые не должны противоречить региональным и федеральным. Решения, принимаемые на уровне местного самоуправления и не основанные на локальных НПА, равно как и основанные на НПА, которые противоречат региональным и федеральным законодательным нормам, рассматриваются как незаконные.

Объекты государственного налогового менеджмента

К числу ключевых объектов государственного налогового менеджмента можно отнести:

Налоговая база — это объект государственного налогового менеджмента, который выражается в фактических величинах капитала либо имущества, располагаемого налогоплательщиками (физлицами, ИП, хозяйственными обществами и иными экономическими субъектами). Предельная расчетная величина налоговой базы в рамках какой-либо административно-политической единицы формирует налоговый потенциал. Задача государства в части взаимодействия с данным объектом налогового менеджмента — обеспечение правовых и инфраструктурных механизмов, позволяющих выявлять текущие показатели объема налоговых баз и эффективно моделировать те, что формируют потенциал.

Что касается входящих бюджетных потоков или, собственно, налоговых платежей, таковые являются объектом государственного налогового менеджмента и непосредственно коррелируют с налоговой базой. Ключевые критерии эффективного управления государством входящими бюджетными потоками — их стабильность и достаточный объем. Для этого органы, отвечающие за налоговый менеджмент, устанавливают посредством правовых механизмов необходимые налоги, ставки по ним, льготы, вычеты и иные параметры, которые определяют фактическую величину входящих бюджетных потоков.

Исходящие бюджетные потоки значимы для государственного налогового менеджмента с той точки зрения, что их величина, предопределяемая социальными задачами, политическими приоритетами, экономическими факторами, а также эффективность использования могут влиять на то, каким образом органы власти будут воздействовать на другие объекты государственного налогового менеджмента. То есть если государство не хочет сокращать финансирование социальных программ, то политика налогового менеджмента в части определения соответствующих баз, потенциалов, налогов и их элементов может быть скорректирована в пользу ужесточения платежной нагрузки на плательщиков. Если государству удается исполнять бюджет эффективно, без существенных переплат (например, в силу изначальной недостаточной проработанности статей расходов), то налоговый менеджмент в части тех или иных сфер налогообложения может характеризоваться мягкостью.

Функции в контексте механизмов государственного налогового менеджмента

Термин «функция» в аспекте государственного налогового менеджмента можно трактовать в нескольких значениях. В экономической науке с его помощью чаще всего обозначают:

Если рассматривать функции государственного налогового менеджмента в контексте первого определения (в этом случае их также можно именовать «функциональными механизмами»), то таковые могут быть представлены в рамках следующего перечня групп:

К функциям государственного налогового менеджмента в рамках первой категории можно отнести:

Примеры нормативных функций налогового менеджмента государства:

К фискальным функциям государственного налогового менеджмента можно отнести разработку:

Контрольными функциями можно назвать:

Функции в контексте ролей государственного финансового менеджмента

Можно выделить следующие примеры функций государственного налогового менеджмента в контексте ролей, которые выполняет соответствующий социально-экономический институт:

Успешное выполнение субъектами государственного налогового менеджмента своих функций зависит от эффективности применяемых методов. Изучим сущность тех методов, которые можно отнести к числу наиболее актуальных для современной экономики.

Методы государственного налогового менеджмента

К таковым исследователи относят:

Метод регулирования предполагает осуществление субъектом государственного налогового менеджмента воздействия на факторы, определяющие содержание отдельных признаков объектов налогового менеджмента (то есть деятельности экономических субъектов, входящих и исходящих бюджетных потоков).

Так, если речь идет о первом объекте, то регулирование может быть направлено на введение норм, меняющих способ исчисления налоговой базы. Иногда — значительно. Пример — введение с 2015 года норм, по которым физлица должны платить имущественный налог, исходя из величины кадастровой стоимости недвижимости, в то время как ранее в расчет бралась инвентаризационная стоимость. Пример, при котором налоговый менеджмент может предполагать менее масштабное регулирование налоговой базы, — корректировка показателей для исчисления ЕНВД.

Регулирование входящих бюджетных потоков в рамках государственного налогового менеджмента может осуществляться за счет корректировок налоговых ставок, изменений в правилах использования льгот, вычетов. Исходящие бюджетные потоки могут регулироваться посредством секвестра бюджета, оптимизации политики дотаций и субвенций.

Метод контроля предполагает реализацию субъектами государственного налогового менеджмента мероприятий, направленных на выявление ошибок и незаконных действий, совершаемых субъектами экономической деятельности. Метод анализа предполагает выявление факторов, повлиявших на совершение соответствующих ошибок и незаконных действий.

Метод планирования в государственном налоговом менеджменте имеет большое значение для обеспечения стабильности выполнения субъектами налогового менеджмента своих функций. В отсутствие грамотно составленных планов непросто обеспечить работу налоговой системы в национальных масштабах.

Метод моделирования важен с точки зрения обеспечения готовности субъекта налогового менеджмента к выполнению своих функций в разных условиях. Государство должно обеспечивать функционирование налоговой системы при значительных корректировках величины налоговой базы, наблюдаемых как временно, так и характеризующихся фундаментальностью. Если подобные сценарии будут смоделированы и отработаны, шансы справиться с возникшими сложностями у государства существенно возрастут.

Отметим, что рассмотренные нами методы государственного налогового менеджмента определенным образом соотносятся с функциями налогового менеджмента, которые мы изучили выше. Фактически если функция определяет форму деятельности субъекта налогового менеджмента, то одноименный метод и те, что релевантны ему, определяют ее содержание.

Цели государственного налогового менеджмента

Другие важнейшие группы элементов государственного налогового менеджмента — это цели и задачи, которые стоят перед его субъектами.

Цели государственного налогового менеджмента могут быть определены, исходя из самого широкого спектра оснований. В среде современных российских экономистов распространена концепция, по которой данные цели могут формироваться в корреляции с уровнем субъекта налогового менеджмента. Выше мы определили, что де-юре таковых 2 — федеральный и региональный, но де-факто — 3, так как значимым субъектом обеспечения работы национальной налоговой системы являются также муниципалитеты.

Если говорить о субъектах, которые выполняют свои функции, формирующие налоговый менеджмент, на федеральном уровне, то цели, которые они будут перед собой ставить, могут быть следующими:

Субъекты государственного налогового менеджмента, представленные на региональном и муниципальном уровнях, могут ставить перед собой такие цели, как:

Задачи государственного налогового менеджмента

Те задачи, которые предстоит решать субъектам государственного налогового менеджмента, также могут классифицироваться по разным основаниям. Многие исследователи обращают внимание на концепцию, согласно которой соответствующие задачи можно разделить на 3 основные группы:

Примеры стратегических задач, решения которых может потребовать налоговый менеджмент:

К тактическим задачам, характеризующим государственный налоговый менеджмент, можно отнести:

Примеры оперативных задач государственного налогового менеджмента:

Итак, мы рассмотрели ключевые элементы, формирующие такую экономическую категорию, как государственный налоговый менеджмент, и выяснили, что он представляет собой важное направление государственной политики, и потому нам будет весьма полезно изучить критерии, на основе которых можно оценить эффективность деятельности субъектов налогового менеджмента.

Каковы критерии оценки эффективности государственного налогового менеджмента?

Российские экономисты выделяют 3 основные группы критериев, посредством которых можно оценить государственный налоговый менеджмент:

Что касается первого пункта, существует ряд показателей, позволяющих охарактеризовать то, насколько успешно государство, осуществляя налоговый менеджмент, взимает налоги, которые определены в отношении конкретной налоговой базы. В числе таковых:

Если оценивать государственный налоговый менеджмент посредством критериев второго типа, то можно использовать такие показатели, как:

Примеры критериев третьего типа, с помощью которых можно оценить государственный налоговый менеджмент:

Исходя из комплексного анализа рассмотренных нами критериев, субъекты государственного налогового менеджмента определяют ключевые приоритеты в достижении поставленных целей, в выборе методов решения возникающих задач, осуществляют оптимизацию своих функциональных механизмов.

Узнать больше о специфике государственного налогового менеджмента в РФ вы можете в статьях: