Что такое номинальная ставка

Что такое реальная ставка. Объясняем простыми словами

Реальная ставка — уровень доходности вложений с поправкой на инфляцию.

Проще говоря, со временем деньги дешевеют, поэтому так называемые номинальные ставки (например, по банковскому вкладу или от полученных инвестиций) не совсем объективно отражают настоящий доход. Поэтому от номинальной ставки вычитают уровень инфляции — и получают реальную ставку.

Например, мы положили в банк 1 млн рублей под 10% годовых на 1 год. В конце срока договора он вернёт 1,1 млн рублей. Но, как правило, за год покупательская способность денег значительно уменьшится. И то, что можно приобрести на 1,1 млн сегодня, через год будет стоить заметно дороже. Поэтому мы делаем поправку на инфляцию. Допустим, за тот же год она составила 7%. Получается, что реальная ставка для нас была 3%, а заработали мы не 100 000 рублей, а всего 30 000.

Если инфляция превысит размер номинальной ставки, то наша доходность будет и вовсе отрицательной. То есть на бумаге мы заработаем, но по факту наш капитал уменьшится.

Пример употребления на «Секрете»

«Реальная доходность по вкладу в безрисковые депозиты в рублях практически соответствовала доходности на депозитах в долларах. Однако вклады в рублевые депозиты с чуть большим риском, а также инвестиции в индекс Мосбиржи, принесли бы за 20 лет больше, чем доллар во вкладах или тем более доллар США в «натуральном виде»».

(Инвестбанкир Евгений Коган — о доходности разных вложений в рублях и в долларах с 2000 по 2020 годы.)

Нюансы

В контексте кредитования термин «реальная ставка» имеет несколько иное значение. Так часто называют полную стоимость кредита (ПСК) — в отличие от ставок, указанных на сайтах банков, она объединяет все платежи заёмщика по основному долгу и процентам, а также дополнительные расходы на страховку и обслуживание карты.

Расчёты

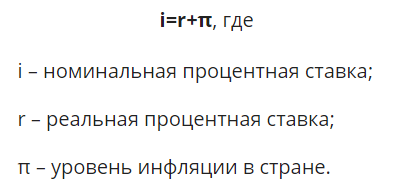

Зависимость реальной ставки и номинальной ставки математически описал американский экономист Ирвинг Фишер. Взаимосвязь между номинальной доходностью, реальной доходностью и инфляцией называют эффектом Фишера, выраженным следующим образом:

где R — номинальная ставка r — реальная ставка h — уровень инфляции

Пример из учебника «Основы корпоративных финансов»:

Если инвесторам требуется 10-процентная реальная доходность, а уровень инфляции — 8%, какова должна быть примерная номинальная процентная ставка? А точная номинальная процентная ставка?

Номинальная ставка приблизительно равна сумме реальной ставки и уровня инфляции: 10% + 8% = 18%.

В соответствии с эффектом Фишера мы получаем: 1 + R = (1 + r) × (1 + h) = = 1,10 × 1,08 = 1,1880.

Следовательно, номинальная ставка фактически будет приближаться к 19%

Предугадать реальную ставку на длинном горизонте сложно — никто не знает, какой будет инфляция. Но, конечно, предприниматели и инвесторы постоянно пытаются прикинуть, какой будет настоящая отдача от их вложений — это называется дисконтированием денежных потоков.

Статью проверил:

Иван Панов, старший аналитик компании «Сбер управление активами»

Номинальная процентная ставка 2021

Table of Contents:

Что такое «Номинальная процентная ставка»

Номинальная процентная ставка относится к процентной ставке до учета инфляции. Номинал может также относиться к рекламируемой или заявленной процентной ставке по кредиту без учета каких-либо сборов или уплаты процентов. Наконец, ставка федеральных средств, процентная ставка, установленная Федеральной резервной системой, также может упоминаться как номинальная ставка.

РАЗРЕШЕНИЕ «Номинальная процентная ставка»

Разница между номинальными и реальными процентными ставками

Чтобы избежать разрастания энергоресурсов через инфляцию, инвесторы рассматривают реальную процентную ставку, а не номинальную ставку. Одним из способов оценки реальной нормы прибыли в Соединенных Штатах является наблюдение за процентными ставками по казначейским ценным бумагам, защищенным от инфляции (TIPS). Разница между доходностью по казначейской облигации и доходностью по TIPS того же срока погашения дает оценку ожиданий инфляции в экономике.

Например, если номинальная процентная ставка, предлагаемая на трехлетнем депозите, составляет 4%, а уровень инфляции за этот период составляет 3%, реальная норма прибыли инвестора составляет 1%. С другой стороны, если номинальная процентная ставка составляет 2% в условиях годовой инфляции в 3%, покупательная способность инвестора снижается на 1% в год.

Федеральная резервная система и номинальные процентные ставки

Центральные банки установили краткосрочные номинальные процентные ставки, которые составляют основу для других процентных ставок, взимаемых банками и финансовыми учреждениями. Номинальные процентные ставки могут проводиться на искусственно низких уровнях после крупной рецессии, чтобы стимулировать экономическую активность за счет низких реальных процентных ставок, которые побуждают потребителей брать кредиты и тратить деньги. Однако необходимым условием для таких мер стимулирования является то, что инфляция не должна быть настоящей или ближайшей угрозой.

И наоборот, в периоды инфляции центральные банки склонны устанавливать номинальные ставки высокими. К сожалению, они могут переоценить уровень инфляции и держать номинальные процентные ставки слишком высокими. В результате повышенный уровень процентных ставок может иметь серьезные экономические последствия, поскольку они, как правило, останавливают расходы.

Разница между эффективными и номинальными процентными ставками

Что такое реальная процентная ставка: формула расчета и варианты применения

Как вы считаете, 20 % годовых по вкладу в банке или инвестициям в ценные бумаги – это много или мало? Чтобы ответить на вопрос, надо сравнить цифру с инфляцией в стране. Если цены растут на 25 % в год, то ваша доходность превращается в обесценивание капитала. Инфляция ее просто “съедает”. Если инфляция равна 5 %, то вы получаете неплохой рост своих денег.

В приведенном примере речь шла о разных процентных ставках, которые надо учитывать при планировании личных финансов. Рассмотрим, что такое реальная процентная ставка, как она рассчитывается и где используется.

Виды процентных ставок

Реальная процентная ставка – это ставка с учетом текущей или прогнозной инфляции в зависимости от цели расчета. Само название намекает, что процент отражает реальную картину с нашим доходом, а не ту, что нарисована на бумаге.

В этом ключе рассматривается еще одна ставка – номинальная. Она отличается от реальной как раз тем, что не учитывает инфляцию. Например, по вкладу банк обещает 5 % годовых. Это номинальная ставка. За год инфляция составила 4,5 %. Получается, что вы заработали 5 %, но при этом на 4,5 % у вас обесценились деньги. Реальная ставка составила всего 0,5 %.

Вы можете самостоятельно определить свой фактический доход или платеж, если хотите учесть обесценивание денег. Проблем не будет, если вы оцениваете свою доходность уже по итогам инвестирования или депонирования средств в банке. Все величины известны, и результат точно покажет, что дали вам ваши вложения.

Но инвестору или вкладчику неинтересны прошлые оценки. Ему надо знать, выгодно или нет вкладывать деньги на текущих условиях, но на несколько лет вперед. И одна величина в таком случае будет всегда прогнозной – уровень инфляции. Никто не сможет вам ее назвать и дать 100 % гарантию, что прогноз сбудется. Остается только принять к сведению мнение экспертных органов. Например, Минэкономразвития России прогнозирует инфляцию до 2030 г. по трем сценариям.

Уже сейчас видно, что специалисты ошиблись в прогнозах как минимум на 2021 г. Это и понятно, ведь разве кто-то мог представить, что не только российская, но и экономики развитых стран в 2020 г. возьмут паузу. Коронавирус внес свои коррективы.

Формула Фишера

Зависимость номинальной и реальной ставок математически описал американский экономист Ирвинг Фишер. Формула расчета:

Реальная процентная ставка = (Номинальная процентная ставка –

– Уровень инфляции) / (100 + Уровень инфляции) * 100 %

Реальная процентная ставка = (1 + Номинальная процентная ставка) /

/ (1+ Уровень инфляции) – 1

Поясню на примере. Предположим, что у вас есть 100 000 руб. Сегодня вы можете купить на нее определенный объем товара А. Вы кладете деньги на вклад под 3,2 % годовых (условия по вкладу “Сохраняй” от Сбербанка). Через год банк начислил вам проценты, сумма превратилась в 103 200 руб. А цены на тот же объем товара А выросли в соответствии с инфляцией в стране на 5,5 %. Следовательно, в конце года товар А стоит уже 105 500 руб.

После закрытия вклада и вывода денег со счета вы можете купить уже меньше товара А, чем в начале года: около 97,82 % (103 200 / 105 500 * 100 %). Покупательная способность денег сократилась на: 100 % – 97,82 % = 2,18 %. То есть вложение денег в Сбербанк привело к потере в 2,18 %.

Применим цифры из нашего примера к формуле Фишера и проверим расчеты:

Реальная процентная ставка = (3,2 – 5,5) / (100 + 5,5) * 100 % = –2,18 %

Часто используют и упрощенную формулу, когда из номинальной ставки просто вычитают уровень инфляции и получают реальный процент. В начале статьи мы как раз ее и применили. При небольших темпах инфляции результат будет почти точным, отличается на десятые доли процента. Но при большом уровне инфляции лучше воспользоваться формулой Фишера. Она ярко иллюстрирует связь между инфляцией, номинальным и реальным процентом именно в странах с нестабильной экономикой.

Где применяется реальная процентная ставка

Везде, где ожидается доход или производится платеж, выраженный в процентах, можно рассчитать реальную процентную ставку. Это не сделает за вас банк или брокер. Процент, который вы увидите в кредитном договоре, договоре на открытие депозита или брокерском отчете, будет номинальным.

Кредиты

Реальную процентную ставку не рассчитывают по кредиту, хотя она точно так же работает при кредитовании, как и при получении дохода, и даже может внушить заемщику чуть больше оптимизма. Например, сегодня вы взяли кредит под 10 % годовых, а в стране прогнозируется инфляция в 4 % в ближайшие 3–5 лет. Значит, ежегодно ваша реальная ставка будет меньше номинальной на эти 4 %. Это ли не повод для радости?

Представьте, что ежемесячно вы вносите 30 000 руб. в счет погашения кредита. Со временем фактический платеж будет “дешеветь”, потому что 30 000 руб. через 5–10 лет – это не те же 30 000 руб. сегодня, а значительно меньше за счет обесценивания денег. Еще лучше, если у вас получится рефинансирование под меньший процент, тогда эффект будет еще сильнее.

Большее распространение расчет реальной ставки получил при определении доходности вложений: в инвестициях или банковских депозитах.

Инвестиции

Для инвестора большую ценность имеет реальный, а не номинальный процент, который поможет определить доходность от инвестирования в различные инструменты. Например, при выборе облигаций в карточке конкретного инструмента вы увидите сразу несколько видов доходности, но все они номинальные.

Чтобы определить реальную доходность, надо воспользоваться формулой Фишера. По облигациям в ней будет только одна прогнозная величина, которая может исказить картину в будущем, – это инфляция. А другой важный параметр точно известен на несколько лет вперед – купонный доход. В примере выше срок погашения облигации ОФЗ-26207-ПД наступит только в 2027 году. Ежегодный купонный доход на все эти годы составит 8,15 % годовых.

По акциям ситуация другая. Будущее мы можем определить только на основе прогнозных значений доходности и инфляции. Всем инвесторам известно правило, что доходность в прошлом не является гарантией ее получения в будущем. Поэтому прогнозировать на основе значений, полученных в предыдущие годы, – неблагодарное занятие. Остается только фундаментальный анализ компании. Но в любой грамотно проведенный анализ может вмешаться случай и обесценить все сделанные выводы.

Это не значит, что реальную доходность вообще не надо учитывать. Для долгосрочного инвестора определить эффективность своих вложений в тот или иной инструмент можно и по итогам года на основе фактически полученных значений. Если на протяжении 2–3 лет вы получаете отрицательную реальную доходность, то, наверное, стоит пересмотреть свой портфель и инвестиционную стратегию.

Депозиты

Не обольщайтесь, когда в очередном рекламном ролике от банка вы увидите приятные глазу проценты по депозиту. Это всего лишь ваш будущий номинальный доход, который может показаться уже не таким привлекательным, когда вы рассчитаете реальный с поправкой на инфляцию.

При расчете реальной доходности депозита вы будете, аналогично облигациям, оперировать не к прогнозной инфляции, а к известному проценту, который указан в договоре. Хорошо, когда экономика страны стабильна на протяжении нескольких лет подряд, а деньги обесцениваются в пределах 1–2 %. Тогда легко рассчитать и свою фактическую прибыль от хранения капитала на депозите. Но эта история не про Россию. Наши граждане видели инфляцию в 4 и 2 500 %, поэтому легко получить нулевую или отрицательную доходность.

Простой пример. Вы положили в банк 1 000 000 руб. на 1 год под 4 % годовых. Инфляция в мае 2021 г. составила 6 % в годовом исчислении. К концу года Банк России ее прогнозирует в районе 5,4–5,8 %. Допустим, что величина составит 5,8 %. Рассчитаем доход вкладчика:

Покупательная способность ваших денег сократилась на 1,70 % или на 14 200 руб.

Заключение

После этой статьи скажите нам, пожалуйста, почему большинство наших сограждан продолжает нести свои деньги в банк? Мы поняли бы это, когда нет других альтернатив. Но сейчас…

Если единственная причина – это надежность вкладов, то почему бы тогда не купить ОФЗ или корпоративные облигации таких компаний, как Сбербанк, ВТБ или Газпром. Дефолт им пока не грозит, а доходность выше, чем по депозиту. Останавливает, что нужен брокерский счет? Его открыть – дело 5 минут. Пишите, какие еще у вас есть аргументы, чтобы не инвестировать.

Процентная ставка: что это такое, для чего применяется и какие виды бывают

Сумма, которую получает кредитор (физическое или юридическое лицо дающие деньги в возмездное пользование) в процентном соотношении от общей суммы займа называется процентной ставкой.

Другими словами если вы занимаете кому-либо 100000 рублей сроком на один год и в конце года получаете 110000 рублей, то процентная ставка при этом составляет 10% годовых (110000-100000=10000 прибыли, 10000/(100000/100%)=10%).

Для каждой валюты существует так называемая базовая процентная ставка определяющая цену соответствующей валюты как средства сбережения (она показывает насколько выгодно держать деньги именно в этой валюте). Базовую процентную ставку устанавливают либо национальное правительство, либо Центробанк.

В общем и целом, процентной ставкой принято называть то вознаграждение (в виде процента), которое выплачивается заёмщиком кредитору, за пользование его деньгами.

Классификация процентных ставок

Все существующие виды процентных ставок можно классифицировать по следующим основным критериям:

Фиксированная и плавающая процентные ставки

В зависимости от того меняется процентная ставка со временем или нет, различают следующие два её вида:

Фиксированная ставка хороша своей предсказуемостью и позволяет заранее спланировать свои действия по её обслуживанию. Например заёмщик решивший взять кредит под фиксированную ставку в процентах годовых, может заранее увидеть полную картину ежемесячных платежей в течение всего срока погашения кредита и оценить, таким образом, свои возможности по его погашению.

Рассмотрим простой пример. Кредит на сумму в 1000000 рублей на один год, под фиксированную ставку в 15% годовых.

В этом случае, при погашении кредита аннуитетными (равными) платежами, сумма каждого из них будет складываться из текущих процентов на остаток долга и части самого долга. При этом с каждым месяцем, по мере приближения окончания срока кредитования, часть возвращаемого долга будет расти, а сумма выплат процентов на остаток, соответственно, будет снижаться:

В отличии от фиксированной, плавающая процентная ставка может измениться как в благоприятную, так и в неблагоприятную для заёмщика сторону. Это означает, что с её помощью можно как сэкономить на обслуживании кредита, так и влезть в ещё большую долговую кабалу (особенно это касается долгосрочных ипотечных кредитов).

Выдавая кредиты под плавающий процент и привязав его, например, к ставке рефинансирования, банки практически полностью снимают с себя процентный риск. Ведь по ставке рефинансирования они могут кредитоваться у ЦБ РФ. Поэтому выдавая своим клиентам кредиты по ставке равной:

Плавающий % по кредиту = Ставка рефинансирования + Фиксированная надбавка

Они закладывают свою гарантированную прибыль в виде фиксированной надбавки, которая обычно составляет величину 2…5%.

Банки всегда учитывают все свои риски и выдавая кредит под фиксированную ставку они изначально делают её несколько завышенной (в отличие от кредитов выдаваемых по плавающей процентной ставке). Например, в одно и тоже время банк может выдавать кредит по фиксированной ставке в 12% годовых и по плавающей ставке в 10%. То есть, получается так, что на момент оформления кредита наиболее выгодной является именно плавающая ставка. Однако, как уже говорилось выше, в процессе погашения займа, значение плавающей ставки вполне может измениться в большую сторону сведя, таким образом, на нет все первоначально полученные выгоды.

** LIBOR — London Interbank Offered Rate, представляет собой средневзвешенный процент по кредитам, предоставляемым крупнейшими банками Лондона. Рассчитывается ежедневно и служит базой для многих других процентных ставок. Например, запись LIBOR+3% будет означать, что предоставляемый процент будет на 3% выше ставки LIBOR.

Декурсивная и антисипативная процентные ставки

В зависимости от того когда будут выплачены проценты по ставке, различают ещё два её типа:

Например для того же кредита в 1000000 рублей под 15%, сроком на один год, выплата процентов будет осуществляться следующим образом:

Таким образом получается, что декурсивная ставка по кредиту больше выгодна заёмщику (он получает больше денег отдавая ту же самую сумму процентов), а антисипативная — кредитору (он получает ту же самую прибыль занимая меньшую сумму денег).

Реальная и номинальная процентные ставки

В зависимости от того учитывается или не учитывается, при расчёте процентной ставки, уровень инфляции, можно выделить ещё два типа:

Реальная и номинальная процентные ставки, а также уровень инфляции связаны между собой определённой зависимостью:

Зависимость эту называют по имени американского экономиста Ирвинга Фишера, и более подробно о ней вы можете прочитать здесь: Эффект Фишера простыми словами.

Простой пример: если с инвестированных денежных средств в размере 1000000 рублей будет получена прибыль в 200000 рублей, то это будет соответствовать номинальной процентной ставке в 20%. А если инфляция при этом составит 3%, то реальная процентная ставка будет равна 17% (20-3=17).

То есть, если за то же самое время (пока эти деньги вложены), средний уровень инфляции в стране составит 3%, то реальный заработок инвестора будет уже на эти три процента меньше. На руки он получит, конечно, 200 тысяч, но их покупательная способность к этому времени уже снизится на процент инфляции. И теперь на полученные 200000 рублей можно будет приобрести столько же товаров и услуг, сколько раньше (до начала периода инвестирования) можно было купить за 170000 рублей.

Безрисковая процентная ставка

Так принято называть процентную ставку по финансовому инструменту с относительно низким уровнем риска. Например, ставку купонного дохода по государственным облигациям, которые считаются наиболее надёжными ценными бумагами. Или же, безрисковой можно считать ставку по банковскому депозиту, ведь все вклады физических лиц подпадают под программу государственного страхования**

Заметьте, что слово «безрисковая» в данном случае вовсе не означает полное отсутствие риска.

В инвестициях риск есть всегда и чем больше их потенциальная доходность, тем выше уровень риска. Именно поэтому доходность финансовых инструментов с безрисковой процентной ставкой находится на минимальном уровне (зачастую она едва превышает уровень инфляции).

Инвестируя даже в самые надёжные государственные облигации и банковские вклады можно столкнуться с такими рисками как:

Для чего введено понятие безрисковой процентной ставки? Дело в том, что всё в этом мире относительно и сильно зависит от той конкретной отправной точки, с позиций которой ведётся оценка. Так и в данном случае, безрисковая ставка служит отправной точкой для расчёта и оценки процентных ставок по другим финансовым инструментам.

Эффективность того или иного вложения можно оценить по тому количеству пунктов, на которое процентная доходность по нему превышает безрисковый уровень. Например, процентная ставка по корпоративным облигациям в 14% годовых смотрится весьма привлекательно относительно 8% которые дают по банковским депозитам.

Безрисковая процентная ставка может быть двух основных видов:

Под нарицательной понимается процентная ставка по финансовым инструментам с максимальным уровнем надёжности и минимальным уровнем риска (как в рассмотренных выше примерах с государственными облигациями и банковскими вкладами). А реальной, называют нарицательную безрисковую ставку за вычетом текущего уровня инфляции.

Оценивая привлекательность инвестиционного проекта смотрят именно на реальную безрисковую процентную ставку, которая в данном случае выступает в качестве той премии за риск, которую получит инвестор в результате удачной реализации рассматриваемого проекта.

** До суммы вклада не превышающей 1400000 рублей.

Форвардная процентная ставка

В тех случаях, когда необходимо захеджировать свои риски возникающие вследствие возможного изменения уровня процентного дохода, используют форвардную процентную ставку. Она устанавливается непосредственно в момент заключения договора, а действует на конкретную установленную дату в будущем.

Иногда форвардные ставки используются ещё и для прогнозирования спотовых ставок в будущем, однако многие экономисты ставят под сомнение точность такого рода прогнозов.

Для расчёта форвардных процентных ставок по купонным выплатам облигаций могут быть использованы следующие формулы:

Хеджирование риска изменения процентных ставок может быть осуществлено посредством форвардного контракта. В этом случае продавец такого контракта хеджирует риск снижения процентных ставок на конкретную (установленную в контракте) дату в будущем. А покупатель, соответственно, страхуется от того, что они возрастут. По наступлению даты экспирации контракта, в зависимости от того в какую сторону произошло фактическое изменение ставок, стороны производят взаиморасчёты между собой. Если ставки снизились, покупатель выплачивает продавцу разницу между текущим их значением и тем, которое было указано в форвардном контракте. Соответственно, при повышении ставок, разница уплачивается уже продавцом контракта.

Зависимость форвардной процентной ставки от того срока на который заключается форвардный контракт по ней

Форма кривой на вышеприведённом рисунке наглядно показывает зависимость форвардной ставки от срока форвардного контракта. Она имеет возрастающий характер в силу того, что стоимость денег сегодня всегда выше их стоимости в будущем, а потому форвардная ставка должна компенсировать эту разницу, а кроме этого она должна обеспечить определённую компенсацию (в зависимости от величины принимаемого риска) именуемую премией за ликвидность.

Изгиб кривой в виде гиперболы объясняется тем, что по мере уменьшения срока до даты экспирации снижается и размер премии за ликвидность.

Процентная ставка овернайт (overnight)

В дословном переводе с английского, слово «overnight» означает — через ночь. Такая ставка предлагается по вкладам размещаемым на срок в одни сутки. Обычно такие депозиты закрываются (с выплатой процентов по ним) на следующий рабочий день после их открытия, а если выпадают выходные дни, то на первый рабочий день.

Депозиты овернайт доступны только относительно крупным клиентам, располагающим достаточно большими суммами средств для их открытия. В основном это крупные компании, банки и другие финансовые организации. Хранение денег на подобного рода депозитах позволяет с одной стороны поддерживать текущую краткосрочную ликвидность на должном уровне, а с другой — извлекать определённый процент прибыли со свободных денежных средств.

Ввиду очень малого срока размещения депозитов, процентная ставка овернайт не слишком велика, однако она обычно выше ставки по счетам до востребования.

Величина ставки овернайт зависит от таких факторов как:

Кроме этого, величина ставки овернайт может расти в периоды финансовых кризисов на фоне снижения доверия банков друг к другу и уменьшения объёмов проводимых ими операций.

Размер данной ставки, а также её устойчивость, оказывают большое влияние на экономическую ситуацию в стране в целом. Если её значения относительно стабильны и не выходят за рамки узкого коридора, то это, помимо доступа участников рынка к краткосрочной ликвидности, даёт им ещё и возможность эффективно перераспределять ликвидность и планировать управление ею.

Именно поэтому центральные банки уделяют значительное внимание вопросу о текущем размере процентных ставок овернайт и стремятся удерживать их значения в рамках определённого процентного диапазона. Особенно актуально это для них становится в процессе проведения инфляционного таргетирования.

В каждой стране есть собственное эталонное значение процентных ставок овернайт. Например в России это — RUONIA, в США — SOFR, в Японии — TONAR и т.п.

Межбанковские процентные ставки

Так принято называть ставки по кредитам на межбанковском рынке. По ним банки могут взаимодействовать между собой как для поддержания собственной ликвидности, так и для размещения временно свободных денег (тех которые не удалось разместить более выгодно, например в виде кредитов населению).

В России к таковым относятся:

Ставки MIBID, MIBOR, MIACR

Межбанковская процентная ставка INSTAR

Наиболее известными межбанковскими процентными ставками в мире являются:

Эффективная процентная ставка

Заявленная номинальная процентная ставка (например по кредиту или депозиту) далеко не всегда в полной мере отражает тот реальный уровень выплат, которые будут в итоге по ней выполнены. Например, ставка по депозиту в 10% годовых вовсе не означает того, что через год с суммы в 100000 рублей вам будут начислены проценты в размере 10000 рублей.

То же самое можно сказать и о кредитах. Заявленная ставка по кредиту в 12% вовсе не означает того, что в итоге ваша переплата по нему будет составлять, например 120000 рублей с суммы займа в 1000000 рублей. В реальности сумма переплаты будет выше.

Вот для того, чтобы отразить реальную сумму процентных платежей (не только для кредитов и депозитов, но и при оценке различных инвестиционных проектов) и было введено понятие эффективной процентной ставки.

Почему реальная сумма платежей оказывается больше той, которая вытекает из указанной номинальной ставки в процентах годовых? Это происходит из-за влияния сложных процентов, а также из-за различных сопутствующих платежей и комиссий.

Так по обычному депозиту размещённому под 10% годовых, прибыль через один год может составлять большую величину, например в том случае, если вклад будет с ежемесячной капитализацией процентов**. Смотрите сами (пример для суммы вклада в 100000 рублей):

| Месяц | Сумма вклада (с капитализацией процентов) | Сумма вклада (без капитализации процентов) |

| 1 | 100833 | 100833 |

| 2 | 101672 | 101666 |

| 3 | 102519 | 102499 |

| 4 | 103373 | 103332 |

| 5 | 104234 | 104165 |

| 6 | 105103 | 104998 |

| 7 | 105978 | 105831 |

| 8 | 106861 | 106664 |

| 9 | 107751 | 107497 |

| 10 | 108649 | 108330 |

| 11 | 109554 | 109163 |

| 12 | 110466 | 110000 |

Как видите, при ежемесячной капитализации процентов итоговая прибыль по вкладу несколько выше и составляет 10466 рублей против 10000 рублей по вкладу без капитализации. То есть, в данном случае можно сказать, что размер эффективной процентной ставки составляет 10,46%.

Аналогичная ситуация складывается и по кредитным платежам, только в данном случае речь идёт уже не о проценте прибыли, а о проценте убытка.

Важно знать, что реальная переплата по кредиту (соответствующая эффективной процентной ставке) всегда выше той, которую можно рассчитать исходя из процентной ставки предлагаемой банком.

Более того, вполне может сложиться такая ситуация, когда переплата по кредиту с меньшей процентной ставкой в итоге окажется выше той, которая была бы в том случае, если бы взяли кредит по большей ставке в другом банке.

Это происходит по следующим причинам:

Следует иметь ввиду, что по закону банки обязаны сообщать клиентам реальную сумму переплаты по кредиту.

** Ежемесячная капитализация процентов предполагает начисление процентов на остаток по вкладу каждый месяц. Например при ставке в 10% годовых, ежемесячно будет начисляться процент в 10/12=0,833%.