Что такое оборот денежных средств

Выручка и оборот — это одно и то же? Разбираемся в финансовых показателях компании

Начальник управления по работе с малым бизнесом в «Райффайзенбанке»

Путаетесь в определении таких терминов, как выручка, прибыль, доход и оборот? Денис Скоков, начальник управления по работе с малым бизнесом в «Райффайзенбанке», максимально кратко объясняет, в чем между ними разница.

Недавно мы провели исследование и выяснили, что больше 50% наших клиентов в малом и микробизнесе ведут бухгалтерию самостоятельно. Плюсы очевидны — экономия. Минусов может и не быть, если предприниматель разбирается в финансовом и бухгалтерском учетах. Иногда это критично.

Вот случай из реальной практики, хорошо иллюстрирующий важность финансовой грамотности предпринимателя. Однажды при заполнении бухгалтерского баланса собственник бизнеса указал остаток денежных средств на счете, стоимость товаров, величину дебиторской и кредиторской задолженности, а в основных средствах написал словами: «Ниссан».

Как думаете, сошлись у предпринимателя активы с пассивами, и что на это сказала бы налоговая?

Путаница в терминах может привести к переплатам или недоимкам, которые грозят налоговыми штрафами. Каждый должен хорошо понимать и уметь отличать друг от друга основные показатели финансовой деятельности: выручку, прибыль, доход, оборот и товарооборот.

Выручка, доход и валовая прибыль

Выручка – объем денежных средств, полученных от реализации товаров, работ, услуг. Может определяться методом «по отгрузке», то есть в момент фактической отгрузки товара или оказания услуги, а может «кассовым» методом, то есть в момент получения оплаты. Кроме средств, полученных непосредственно за продажу товаров и услуг, она может также включать доходы от продажи ценных активов и другие поступления.

В соответствии с положением по бухгалтерскому учету «доходами организации признается увеличение экономических выгод в результате поступления активов (денежных средств, иного имущества) и (или) погашения обязательств, приводящее к увеличению капитала этой организации, за исключением вкладов участников (собственников имущества)».

Выручка — это показатель финансового благосостояния и отправная точка для расчета прибыли предприятия. Она может быть нулевой или положительной величиной, но никогда – отрицательной.

Понятия «выручка» и «оборот» в общем случае тождественны. При этом зачастую «оборот» может быть использован для обозначения безналичного оборота компании, то есть поступлений денежных средств на расчетный счет за реализованные товары, работы и услуги.

В любом случае и выручка, и доход, и оборот — «валовые» характеристики, не учитывающие издержки (расходы) компании.

Валовая прибыль равна разнице между выручкой и расходами (издержками) по основному виду деятельности (себестоимостью проданных товаров или услуг). Финансовый результат, учитывающий расходы по всем направлениям деятельности компании, называется чистой прибылью (положительный финансовый результат) или чистым убытком (отрицательный).

Оборот компании, оборот торговли и выручка

Часто путаница возникает в понятиях «оборот» и «товарооборот». Мы уже выяснили, что оборот компании – это деньги, которыми располагает предприятие, этот термин относится к экономике. Товарооборот – понятие из области бухучета, им обозначают объем средств, вырученный от продажи товаров или услуг.

Товарооборот следует отличать от выручки – помимо непосредственного дохода от торговли, она может включать другие виды поступлений и доходы от реализации имущества. Таким образом, выручка может быть либо больше товарооборота, либо равна ему.

Кроме того, важно, каким образом вы рассчитываете выручку – по методу начисления или кассовым методом. Как было сказано ранее, в первом случае доход или расход учитываются в том периоде, к которому они относятся, во втором – когда они непосредственно оплачены. Если продажа оформляется в рассрочку или отложенным платежом, то, в случае расчета кассовым методом, выручка и товарооборот также могут различаться.

Отличие прибыли от оборота

Если в том, что вы назовете выручку оборотом, нет ничего страшного, то отличать прибыль от оборота очень важно, например, чтобы не переплачивать налог на прибыль.

Отличие очень простое. Чтобы рассчитать прибыль, нужно из выручки (оборота) отнять все возможные издержки и расходы организации, включая налоги, зарплаты, аренду и так далее.

Таким образом, понятие «оборот» характеризует, каким объемом средств компания располагает в принципе, а прибыль — это то, сколько денег компания может вложить в собственное развитие.

Отличие расхода от убытка

Расходы – это все деньги, которые компания тратит на производство и продажу своего продукта. К ним относятся материальные издержки, зарплаты и прочие выплаты сотрудникам, расходы на ремонт оборудования и помещений, арендная плата, налоги.

Когда расходы превышают доходы компании, образуется убыток.

Как узнать, работают ли деньги компании

Рассказываем, зачем и как рассчитывать оборачиваемость средств компании

И снова рубрика о бизнес-показателях простым языком. Еще статьи по теме:

Что такое оборачиваемость средств компании

У каждой компании есть имущество: деньги, выданные займы, вклады, сырье и товары, а еще краткосрочная дебиторская задолженность — деньги, которые скоро заплатят партнеры. Всё вместе это оборотные активы — оборотные, потому что ими пользуются, их становится то больше, то меньше.

Оборачиваемость средств компании показывает, насколько эффективно пользуются этим имуществом. Здесь всё как в обычной жизни: деньги можно хранить под матрасом, а можно вложить и заработать. Товар может лежать на складе, а может активно продаваться и приносить деньги.

Другими словами, оборачиваемость средств компании показывает, как быстро деньги, которые вложили в дело, вернулись в виде реальных денег, а не зависли на счетах, складах, в виде бумаг или долгов.

«СБЧРО» работает с компанией «Одуванчик» пять лет. «Одуванчик» в очередной раз должен за товар 500 000 рублей. По дружбе «СБЧРО» не торопит с оплатой, рассуждает так: «Одуванчик» часто задерживает, но платит всегда, деньги никуда не денутся. И таких, как «Одуванчик», несколько компаний, общий долг — миллион рублей.

Если бы «СБЧРО» посчитал оборачиваемость средств, то понял, что вложил деньги в товар, продал его, а деньги не вернулись. «СБЧРО» мог бы поторопить с долгами, закупить сырье, произвести товар и заработать больше.

Когда имущества у компании немного, оборачиваемость средств считать необязательно — и так понятно, что деньги, например, с дебиторки или расчетного счета неплохо бы вложить в дело. А вот если имущества становится больше, сложно понять, всё ли оно используется и помогает зарабатывать или где-то есть проблемы.

Зачем считать оборачиваемость

Оборачиваемость средств компании влияет на годовой оборот. Чем выше оборачиваемость, тем больше денег крутится в компании. А вот если оборачиваемость низкая, стоит ответить на четыре вопроса:

В целом оборачиваемость показывает, насколько бодро работает компания. С низкой оборачиваемостью вяло всё: товар лежит на складе, сырье покрылось плесенью, сотрудники играют в «Косынку», а дебиторку никто не спешит возвращать.

Как считать

Чтобы рассчитать оборачиваемость средств, нужно выручку разделить на эти самые средства. Вот как выглядит формула:

выручка / оборотные активы = оборачиваемость средств компании

Разберем, что есть что в этой формуле:

выручка — деньги, которая компания получает от основной деятельности;

оборотные активы — деньги на счете и в сейфе, выданные займы, вклады, сырье и товары, краткосрочная дебиторская задолженность.

При этом выручку и оборотные активы берут за один и тот же период. Если считают оборачиваемость за год, берут годовую выручку и среднюю стоимость активов за год. Средняя стоимость считается так: стоимость в начале года складывают со стоимостью на конец года и делят на два.

В 2018 году компания «СБЧРО» заработала 5 000 000 рублей на пряниках;

Еще у «СБЧРО» есть пряники на складе, мука в подвале, один вклад в банке и пять партнеров, которые должны деньги. В начале года общая стоимость всех этих активов была 2 500 000 рублей, в конце — 2 000 000 рублей. Средняя стоимость — 2 250 000 рублей;

Считаем оборачиваемость: 5 000 000 / 2 250 000 = 2,2.

Полученную цифру сравнивают с показателем за предыдущий период.

В 2017 году «СБЧРО» заработал те же 5 000 000 рублей, при этом активов было на 500 000 рублей.

Считаем оборачиваемость: 5 000 000 / 500 000 = 10.

Получается, оборачиваемость компании очень резко упала. Условно можно сказать, что в 2017 году каждый рубль активов «СБЧРО» принес компании 10 рублей, а в 2018 году — всего 2,2 рубля. В 2017 году активов было меньше, но ими активнее пользовались, поэтому оборачиваемость выше.

Чтобы исправить ситуацию, «СБЧРО» придется разбираться со своими активами: собирать дебиторские задолженности; понять, почему товар залежался на складе; уволить ленивого директора; активнее использовать деньги со счетов.

Что такое оборот средств. Объясняем простыми словами

Оборот средств — денежные средства предприятия, вложенные в процесс производства (сырьё, материалы, топливо, упаковку или уже готовую продукцию, которая ещё не оплачена клиентами).

Проще говоря, представьте, что у вас собственный цех по пошиву худи. Чтобы изготовить очередную партию, нужно оплатить:

Так деньги цеха превращаются в ресурсы производства. После того как вы отшили партию худи, она поступает в продажу и благополучно раскупается клиентами. Полученные от реализации деньги (все или только часть) снова вкладываются в производство. И далее начинается новый цикл. Отсюда и название — оборотные средства: деньги расходуются и снова возвращаются. Получается некий «денежный круговорот» на производстве.

Постоянное движение оборотных средств — основа бесперебойного процесса производства и обращения.

Пример употребления на «Секрете»

«Задержанные лжебанкиры использовали для обналичивания счета подконтрольных фирм, получая комиссию не менее 14% от суммы. Как сообщили в МВД, незаконный оборот денежных средств превысил 1 млрд рублей, а доход банды составил более 100 млн рублей».

(Из новости о том, как в Москве накрыли банду подпольных лжебанкиров.)

Ошибки употребления

Часто возникает путаница в понятиях «оборот средств» и «товарооборот». Оборот средств — это деньги, которыми располагает предприятие в принципе, а вот товарооборот обозначает объём средств, вырученных от продажи товара или услуг. А еще не стоит путать «оборот» и «прибыль» — это деньги, которые остаются у предприятия после выплаты всех обязательных расходов по результатам отчётного периода.

Нюансы

Оборотные средства формируются из двух источников:

Денежный оборот и его законы

9.1. Понятие и содержание денежного оборота

Не всякое движение денег можно отнести к денежному обороту, а только такое, в процессе которого денежные знаки переходят от одного субъекта к другому, выполняя таким образом функцию средства обращения либо средства платежа. Очевидно, что к денежному обороту неправомерно относить:

Переход денег из одних рук в другие, или их обращение, составляет кругооборот.

Непрерывно возобновляющийся кругооборот как акт повторения процесса обращения денежных средств и товаров для воспроизводства и получения прибыли есть оборот.

Соотношение между данными понятиями проиллюстрируем с помощью рис. 9.1-9.3.

Видно, что платежный оборот шире денежного оборота за счет инструментов денежного рынка, а денежный оборот шире платежного на налично-денежное обращение за счет тех денег, которые выполняют функцию средства обращения. Рассматривая платежный оборот, необходимо учитывать, что функцию средства платежа выполняют не только деньги, но и замещающие их инструменты денежного рынка, которые имеют кредитную природу, например, депозитные сертификаты, векселя, чеки, кредитные карты.

Как управление оборотным капиталом может спасти ваш бизнес и что для этого нужно знать

Когда масштабы бизнеса и его существование в режиме «выживания» требуют исключительно режима «ручного» управления, предприниматели не задумываются о пользе формализации структуры и типа управления оборотного капитала.

А между тем именно правильное понимание структуры и соотношений показателей оборотного капитала позволяет смоделировать варианты последствий возможных решений, увидеть причинно-следственные связи финансового и экономического управления, а через модель в виде показателей оборотного капитала позволяет вести мониторинги структуры оборотного капитала, своевременно выявлять, реагировать и управлять финансовыми рисками.

Понятие и структура оборотных активов

Как известно, оборотные активы — это активы, которые служат или погашаются в течение 12 месяцев, либо в течение нормального операционного цикла организации (если он превышает 1 год).

Многие оборотные активы используются одномоментно при отпуске их в производство (например, сырье и материалы).

Оборотные активы являются одной из двух групп активов организации (вторая — внеоборотные активы). Еще их называют текущими активами.

Состав оборотных активов

В соответствии с формой бухгалтерского баланса, в состав оборотных активов входят:

Дебиторская задолженность и финансовые вложения относятся к оборотным активам только в том случае, если срок их погашения менее 1 года, либо срок превышает 1 год, но организация уверена в высокой ликвидности данных активов, способности быстро и без потерь обратить их в денежную форму (т.е. продать).

Оборотные активы в принципе обладают более высокой степенью ликвидности, чем внеоборотные. А деньги, как часть оборотных активов, имеет абсолютную ликвидность.

В своем движении оборотные активы проходят последовательно три стадии кругооборота: денежную, производительную и товарную.

Первая стадия кругооборота оборотных средств — денежная. На этом этапе происходит превращение денежных средств в форму производственных запасов.

Вторая стадия — производительная. На этой стадии продолжает авансироваться стоимость создаваемой продукции, но не полностью, а в размере использованных производственных запасов; авансируются затраты на заработную плату, а также перенесенная часть основных фондов.

На третьей стадии кругооборота продолжает авансироваться продукт труда (готовая продукция). И лишь после того, как товарная форма вновь созданной стоимости превратится в денежную, авансированные средства восстанавливаются за счет части поступившей выручки от реализации продукции.

И цикл начинается заново.

Оборотный капитал — наиболее подвижная часть капитала предприятия, которая в отличие от основного капитала является более текучей и легко трансформируемой в денежные средства.

К оборотному капиталу принято относить денежную наличность, легкореализуемые ценные бумаги, материально-производственные запасы, нереализованную готовую продукцию, краткосрочную задолженность.

Собственный оборотный капитал или собственные оборотные средства это величина оборотных активов, остающаяся в распоряжении предприятия после полного, единовременного погашения краткосрочной задолженности предприятия.

На сегодняшний день термины «оборотные активы» и «оборотный капитал» часто используются как синонимы. Вместе с тем, между этими понятиями есть определенная разница:

они находятся по разные стороны бухгалтерского баланса;

оборотные активы (актив баланса) формируются за счет средств оборотного капитала (пассива баланса), источники которого могут быть как собственные, так и заемные, как правило, с целью получения положительного экономического эффекта или другими целями что в конечном итоге диктует требования к организации системы управления оборотными активами.

Чистый оборотный капитал равен разнице между оборотными активами и краткосрочными пассивами (обязательствами).

То есть под чистым оборотным капиталом (ЧОК) понимается разность между величиной текущих активов (ТА) и величиной текущих обязательств.(без долгосрочных текущих обязательств) (ТО) организации по состоянию на отчетную дату:

ЧОК = ТА — ТО

Чистый оборотный капитал является суммой собственных средств предприятия, направленных на финансирование операционной деятельности. Как правило, это ликвидные средства предприятия, которые легко могут быть обращены в денежные средства.

Величина чистого оборотного капитала может принимать нулевое, положительное и отрицательное значение.

Положительный чистый оборотный капитал:

Положительный чистый оборотный капитал уменьшает величину чистого денежного потока и указывает на сумму покрытия текущих нужд долгосрочными источниками финансирования.

Отрицательный чистый оборотный капитал:

Отрицательный оборотный капитал увеличивает величину чистого денежного потока, так как максимально вовлекает во внутрихозяйственный оборот средства кредиторов.

Нулевой чистый оборотный капитал:

Считается, что с точки зрения оценки финансовых потребностей предприятия чистый оборотный капитал представляет собой оценку потребности в оборотном капитале.

Текущими активами для целей расчета величины чистого оборотного капитала (ЧОК) выступают следующие статьи бухгалтерского баланса:

Текущими обязательствами для целей расчета величины чистого оборотного капитала (ЧОК) являются следующие статьи бухгалтерского баланса:

Чистый оборотный капитал можно разделить на операционный и инвестиционный.

Операционный — чистый оборотный капитал, относящийся к операционному циклу.

При этом под операционным циклом принято понимать совокупность стадий:

Величина чистого оборотного капитала операционного складывается из следующих элементов:

ЧОКопер. = ОА — ДС — ФВ — ВХОоа — (КО — КК —КЗинв. — ВХОко ДОпр.)

ОА — оборотные активы;

ДС — денежные средства;

ФВ — финансовые вложения сроком до 12 мес.;

ВХОоа — внутрихозяйственные обороты в части оборотных активов

КО — краткосрочные обязательства;

КК — краткосрочные кредиты и займы;

КЗ инв. — кредиторская задолженность по инвестиционной деятельности;

ВХОко — внутрихозяйственные обороты в части краткосрочных обязательств

ДО пр. — прочие долгосрочные обязательства.

Чистый оборотный капитал инвестиционный — показывает вклад средств в расчетах по инвестиционным договорам в чистый оборотный капитал компании:

ЧОК инв. = АВинв. — КЗинв.

АВинв. — авансы выданные по инвестиционной деятельности;

КЗинв. — кредиторская задолженность по инвестиционной деятельности.

Также нужно сказать об оценке величины чистого оборотного капитала платежного, который отражает вклад средств в расчетах в чистый оборотный капитал компании.

ЧОК пл. = ДЗ — КЗ

ЧОК пл. — чистый оборотный капитал платежный;

ДЗ — дебиторская задолженность;

КЗ — кредиторская задолженность.

Этот показатель можно наряду с другими применять для управления ликвидностью и платежеспособностью.

Также различают постоянную потребность в оборотном капитале и сезонную потребность.

Постоянная потребность определяется как минимальная неснижаемая величина (уровень) оборотного капитала, сезонная потребность является изменяющейся величиной оборотного капитала в связи с действием сезонных факторов и деловой активности.

Контрольные показатели и прогнозная модель

Теперь о системе контрольных показателей эффективности для анализа состояния оборотного капитала на предприятии.

Их много, назовем лишь основные.

Коэффициент оборачиваемости оборотных активов

Период оборота оборотных активов

Период оборота запасов сырья, материалов и других аналогичных ценностей

Период оборота дебиторской задолженности по продажам в разрезах учета

Период оборота авансов полученных по продажам в разрезах учета

Период оборота кредиторской задолженности перед поставщиками и подрядчиками в разрезах учета

Доля просроченной кредиторской задолженности в общем объеме кредиторской задолженности

Доля просроченной дебиторской задолженности

Доля неликвидных запасов

Отдельно скажем про каждый.

1. Коэффициент оборачиваемости оборотных активов — это количество оборотов, которые совершают за анализируемый период оборотные активы.

Коб.ак. = (Доходы за период) / (Оборотные активы на конец периода)

2. Период оборота оборотных активов — длительность одного оборота, которые совершают оборотные активы, в днях.

Поб.ак. = (Оборотные активы на конец периода * Длительность отчетного периода) / (Доходы за период)

3. Период оборота запасов сырья, материалов и других аналогичных ценностей показывает, через сколько дней в среднем происходит их полное списание в производство.

Поб.зап. = (Запасы на конец периода * Длительность отчетного периода) / (Списано в производство за период)

4. Период оборота дебиторской задолженности по продажам всего показывает, через сколько дней в среднем происходит погашение дебиторской задолженности.

5. Период оборота авансов, полученных по продажам, показывает, через сколько дней в среднем происходит зачет полученных авансов.

Поб.ап.= (Авансы, полученные на конец периода * Длительность отчетного периода) / (Доходы за период)

Помимо расчета оборачиваемости дебиторской задолженности и авансов, полученных по продажам, данные показатели могут оцениваться в различных разрезах — по видам деятельности или группам продукции, по группам контрагентов и т.д.

6. Период оборота кредиторской задолженности перед поставщиками и подрядчиками показывает, через сколько дней в среднем происходит погашение кредиторской задолженности.

Поб.кз = (Кредиторская задолженность на конец периода * Длительность отчетного периода) / (Затраты за период)

Помимо расчета оборачиваемости кредиторской задолженности, данный показатель оценивается отдельно в разрезе задолженности по операционной и по инвестиционной деятельности.

7. Доля просроченной кредиторской задолженности в общем объеме кредиторской задолженности показывает степень своевременности оплаты поставщикам за поставленную продукцию либо оказанные услуги.

Расчет данного показателя особенно значим при реализации агрессивной политики управления оборотным капиталом, т.к. высокая доля просроченной кредиторской задолженности несет в себе риск необходимости одновременного погашения существенного объема обязательств.

К пр.кз.= (Просроченная кредиторская задолженность на конец периода) / (Кредиторская задолженность на конец периода)

8.Доля просроченной дебиторской задолженности — показывает степень своевременности оплаты покупателями за поставленную продукцию или оказанные услуги. Необходимо контролировать данный показатель и своевременно реагировать при возникновении положительного значения.

К пр.дз.= (Просроченная дебиторская задолженность на конец периода)/(Дебиторская задолженность на конец периода)

9. Доля неликвидных запасов — показатель, влияющий на ликвидность компании. Данный коэффициент особенно важно контролировать при реализации консервативной политики управления чистым оборотным капиталом.

К нел.зап.= (Объем неликвидных запасов на конец периода) / (Объем запасов на конец периода)

Показатели оборачиваемости оборотных активов и их отдельных элементов, а также качество задолженности оказывают непосредственное влияние на уровень ликвидности. При этом различают ликвидность активов и ликвидность компании.

Под ликвидностью активов понимают способность активов к быстрому вовлечению в денежный оборот. Любая статья активов имеет различный уровень ликвидности. Наиболее ликвидными считаются денежные средства и денежные эквиваленты, а также краткосрочные финансовые вложения. Минимальной ликвидностью обладают материально-производственные запасы, внеоборотные активы.

Ликвидность компании — достаточность имеющихся в распоряжении компании денежных средства для осуществления своей операционной, инвестиционной и финансовой деятельности. Другими словами, ликвидность компании — это ее способность в срок и полностью рассчитаться по своим обязательствам.

Для оценки уровня ликвидности компании используют, как правило, следующие показатели:

К тек.ликв. = (Оборотные активы) / (Краткосрочные обязательства)

К сроч.ликв. = (Оборотные активы — Запасы — НДС) / (Краткосрочные обязательства)

К абс.ликв. = (Денежные сроедства и денежные эквиваленты) / (Краткосрочные обязательства)

Каждый из приведенных выше показателей эффективности управления оборотным капиталом необходимо рассматривать в динамике (за несколько прошедших периодов) и принимать управленческие решения исходя из тенденций их изменения.

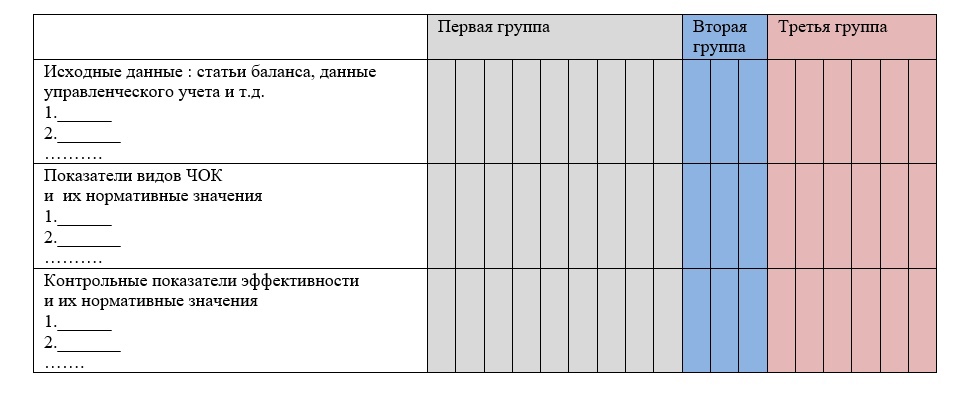

Общий вид расчетных таблиц для мониторинга может быть следующим:

Первая группа — значения за прошлые периоды, например, за два последних года, поквартально.

Вторая группа — текущий период, отклонение от прогнозного значения, оценка тенденции изменения.

Третья группа — ожидаемое (прогнозное) или плановые значения показателей на перспективные периоды. Это может быть квартал, год и т.д.

Выводы

Данную таблицу, построенную для автоматического расчета ЧОК и показателей эффективности, а также автоматического расчета отклонений от нормативных и плановых значений, можно реализовать через Excel либо в других программах. Взаимосвязи исходных данных в виде показателейц статей бухгалтерского баланса, данных управленческого учета и любых других данных преобразуемых через алгоритмы расчета в показатели ЧОК и показатели эффективности формируют модель.

Задавая прогнозные значения исходных данных, возможно получить прогнозные значения показателей ЧОК и показателей эффективности, определить критические значения, оценить риски.

Перечень показателей для анализа состояния оборотного капитала может быть существенным образом расширен огромным выбором показателей для финансового анализа, а также за счет анализа других показателей, формируемых на данных управленческого учета. Перечень и назначение таких показателей не является предметом данного рассмотрения, с ними можно познакомиться в многочисленных статьях по финансовому анализу.

Следует понимать, что многообразие показателей может иметь ценность, только если организация определила для каждого из них собственные индивидуальные (контрольные или нормативные) значения. Эти значения показателей должны быть определены для различным уровней комфортности и успешности функционирования предприятия. Как правило, таких уровней должно быть не менее трех-четырех: высокий, средний, приемлемый и критический.

Постоянный мониторинг уровней показателей позволяет выявить направление тенденций, моделирование отдельных составляющих показателей позволяет выявить приемлемые риски и принять решения по методам управления оборотным капиталом.

ВНИМАНИЕ!

Завтра на «Клерке» стартует обучение на онлайн-курсе повышения квалификации для получения удостоверения, которое попадет в госреестр. Тема курса: управленческий учет.

Повысьте свою ценность как специалиста в глазах директора. Смотреть полную программу