Что такое оборот в портфеле тинькофф

Как узнать и посмотреть свой текущий оборот в «Тинькофф Инвестиции»

Любой инвестор, совершая сделки по купле/продаже активов в Тинькофф инвестиции должен знать оборот за месяц. Эти данные помогут отследить ваши расходы и доходы, и проанализировать состояние счета. Расскажем, как посмотреть оборот в Тинькофф инвестиции, а также о том, какие данные доступны по инвестиционному портфелю и брокерскому счету клиентам Тинькофф Инвестиции.

Что такое оборот портфеля и на что он влияет

По сути, оборот показывает частоту купли/продажи активов инвестором. Для расчета оборота используется несколько показателей:

Инвестор должен учитывать оборот портфеля до принятия решения о покупке финансового инструмента. При высоком коэффициенте оборачиваемости издержки увеличиваются. Выбор активов должен компенсировать дополнительные затраты, и перекрывать расход на комиссию. Оборот отображается в отчетности брокера по таким статьям:

По сути, оборот показывает, сколько денежных средств поступило, а также было истрачено. Следует учитывать и размеры комиссии по сделкам.

Как посмотреть оборот в Тинькофф Инвестиции

В аналитическом разделе можно посмотреть сразу несколько показателей. Инвесторам доступны такие сведения:

Уточнить статистику, показывающую пополнение/вывод, а также поступления на счет по купонным выплатам и дивидендам.

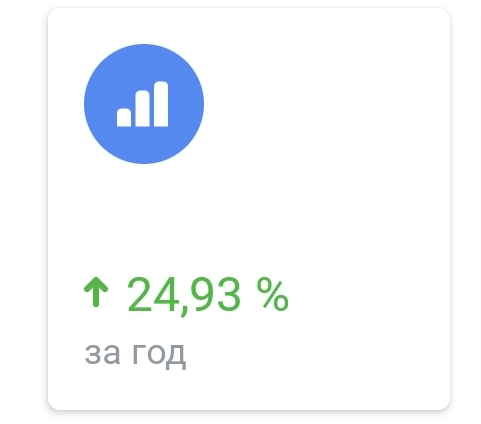

Доходность вашего портфеля вы также можете проанализировать в разделе личного кабинета (или приложения) по вкладке «Профиль». Здесь доступен просмотр доходности в процентах, и именно она является оборотом Тинькофф Инвестиции. В чем особенности этого показателя:

Если вас интересует детализация по месяцам, или конкретным отрезкам времени, то откройте вкладку «Доходность». Установите здесь период времени, и подтвердите свой выбор. Эти данные видят все пользователи, т.к. она доступна не только в профиле, но и в каталоге инвесторов. Если профиль закрыть, вы сможете скрыть эти данные.

Что недоговаривают Тинькофф Инвестиции. Вытаскиваем все данные по портфелю через API в большую таблицу Excel

Однако, когда инвестиции приобретают серьёзный характер, инвестору нужны точные и подробные данные по его портфелю, в частности, для оценки эффективности инвестирования. И вот здесь с приложением возникают неоднозначности.

Описание проблемы

Рассмотрю на примере своего портфеля (не ИИС) в мобильном приложении. (С даты публикации приложение может обновиться).

На главном экране видим ободряющие значения:

У меня здесь сразу возникают вопросы:

Каким образом была посчитана эта зелёная сумма и 12,21%? Причём, несколько дней назад у меня было что-то около +17%, потом я зафиксировал одну бумагу с профитом, стоимость портфеля почти не изменилась, а вот этот зелёный «общий процент» сразу упал до 12,21.

Мой портфель почти полностью в иностранных бумагах и USD. Каким образом это было переведено в рубли: по курсу ЦБ или по рынку?

Сколько от этой суммы у меня реально останется после уплаты налогов и комиссий, если я продам весь портфель и выведу деньги?

Заходим в раздел Портфельная аналитика, и находим там уже другие значения:

Почему на главной странице было +955 644, а здесь почти на 2 миллиона больше?

Кстати, здесь уже можно посмотреть результаты за год, приложение выводит сумму, но не процент.

Пока всё выглядит весьма оптимистично, открываю профиль в Пульсе.

Вот это результат! Посмотрим по-подробнее.

Здесь приведены результаты по месяцам. За 4 месяца текущего года +6,67%, а если посмотреть на 2020 год, там у меня +31,41%. Для сравнения, если не ошибаюсь, S&P 500 за 2020 год вырос на 16,26%. Не совсем понимаю, как я мог его так обогнать, если только дело не в курсовой разнице. В любом случае, это не вяжется с обозначенными на главном экране +12,21% за всё время, т.к. 2019 и 2018 года тоже зелёные. В общем, не понятно, как и в какой валюте они считают, надо разбираться.

Поиск решения

Чтобы внести больше ясности в процесс инвестирования, сделать этот процесс более осознанным, мне нужно:

Разобраться, как вычисляются значения, отображаемые в мобильном приложении

Выяснить реальные показатели эффективности портфеля

Узнать общие суммы налога и комиссий, которые я уплатил за всё время

Вычислить сумму, которую я могу вывести со счёта, после уплаты налогов при продаже портфеля

Это особенно актуально в свете того, что портфель у меня, в основном, валютный, а налог считается в рублях относительно официального курса на день покупки актива. Поскольку я начал покупать бумаги несколько лет назад, когда USD был гораздо дешевле, налог при фиксации прибыли может оказаться огромным сюрпризом и съесть существенную часть отображаемой на главном экране суммы.

Собрать все возможные данные по портфелю и визуализировать их в удобной для меня форме, такой как таблица Excel, с которой я смогу дальше работать средствами самого Excel или Google Sheets.

Есть вариант пытать персонального менеджера и службу поддержки, но переписка с ними бывает утомительна, и они не помогут с визуализацией данных. Лучше написать программное средство, чтобы формировать результат в удобной для меня форме и делать это автоматически.

Проблема только в том, что я не программист и с банковскими API раньше не работал. Видимо, пришла пора попробовать.

Знакомство с API

Находим официальную страницу Open API от Тинькофф:

На странице предлагаются SDK: Java, C#, Go, NodeJS.

Приведены и неофициальные: Python @daxartio,Python @Awethon, Python @Fatal1ty, PHP, Ruby.

Ничего из того, что я умею. В основном, я делал DIY проекты на Arduino-подобных контроллерах с WiFi, проектировал и заказывал для своих электронных устройств печатные платы, делал небольшие одностраничные WEB-интерфейсы и телеграм-боты для взаимодействия с этими устройствами. Т.е., в основном я работал с железом и писал прошивки на Arduino Wiring (на основе C++).

Из представленного списка мне больше всего импонировал Python, я писал на нём что-то на уровне print(‘Hello World’) и давно хотел познакомиться поглубже. Поэтому, я решил, что буду делать проект с Тинькофф API на Python.

Это сильно помогло мне продвинуться на начальном этапе: понять, как получать данные с API.

Если коротко, работает это так:

Устанавливаем и настраиваем его на своей машине

Устанавливаем через PIP библиотеку tinvest

Открываем редактор кода, например Idle, импортируем установленную библиотеку:

Создаём объект для дальнейшей работы с API:

В my_token выше подставлем свой API key, который получаем в личном кабинете брокера.

Я не стал пробовать в демо-счёте, сразу указал API своего реального портфеля.

Создаём объект с позициями портфеля:

positions = client.get_portfolio() Это сложный массив, который содержит информацию по каждой бумаге.

Создаём объект с операциями. Здесь указывается дата начала инвестирования и текущая дата в определённом формате.

operations = client.get_operations(from_=account_data[‘start_date’], to=account_data[‘now_date’])

Получаем рыночные курсы валют (понадобятся для дальнейших расчётов):

course_usd = client.get_market_orderbook(figi=’BBG0013HGFT4′, depth=20

course_eur = client.get_market_orderbook(figi=’BBG0013HJJ31′, depth=20)

И чтобы в нашей будущей таблице появились не только бумаги, но и валюты кэшем, запросим и их тоже:

for pos in positions.payload.positions:

ecxelFileName = ‘tinkoffReport_’ + today + ‘.xlsx’

Так, на этом этапе, у меня получилась небольшая программка, создающая таблицу с базовой информацией по бумагам, получаемой по API, а именно:

Наименование, тикер, валюта бумаги, количество бумаг, средняя цена покупки, ожидаемая выручка.

Из имеющихся данных простой арифметикой высчитывались: текущая рыночная цена одного лота и суммарная стоимость всей позиции.

Писалось всё в Idle, выглядело как-то так: (НЕ ПОВТОРЯТЬ!)

Подглядывая в проекты других разработчиков на Python, я тогда ещё мало что понимал, но было очевидным, что их проекты пишутся совсем по-другому, и мне придётся менять структуру в корне.

Я решил переписать всё заново, как положено, и в более удобной среде разработки.

Знакомство с Python

В качестве более продвинутой среды, ребята с работы посоветовали PyCharm.

С ним дело пошло гораздо продуктивнее, среда автоматически дрессирует писать в соответствии с PEP8 (стандарт оформления кода).

Общие знания по Python я брал из своего любимого справочника: https://www.w3schools.com/

Просто прошерстил все его статьи по питону сверху вниз, и потом периодически обращался за подробностями.

Вообще, чисто субъективно, мне этот язык сразу понравился. Порадовала краткость путей решения задач. Сложилось впечатление, что если просто нужно, чтобы что-то заработало, оно здесь заработает в два счёта, без лишних заморочек. Гуглится всё элементарно, по крайней мере, на моём уровне сложности. Чаще всего, решения находил на https://stackoverflow.com/

Структура программы

Структура таблицы

— Позиции

В левой части таблицы выводится информация по текущему портфелю:

Параметры (базовые, из API):

Параметры, посчитанные на основе базовых:

Сразу после блока с рыночными ценами, располагается самый сложный, с точки зрения расчётов, блок: стоимость активов по ЦБ и расчёт ожидаемого налога при продаже.

Сложность в том, что бумага могла приобретаться частями, в разные дни, а могла частично продаваться. Здесь действует такое правило, что первой продаётся та бумага, которая первой покупалась.

Чтобы решить эту задачу, я придумал сделать для каждой позиции упорядоченный список (массив). Программа пробегает по всем операциям покупки, находя операции с figi данной бумаги, и каждая покупка добавляет в список количество ячеек, соответствующее количеству приобретённых бумаг. Каждая ячейка содержит значение, соответствующее цене покупки в рублях по курсу ЦБ на дату операции. А каждая продажа удаляет нужное количество ячеек из начала списка. Затем считается среднее значение по оставшимся ячейкам, так получается средняя цена покупки в рублях по курсу ЦБ.

Был небольшой подвох, связанный с тем, что в списке операций от Tinkoff API есть не только выполненные, но и нулевые операции, которые пришлось отсеивать.

Чтобы API ЦБ РФ не решил, что мы его ддосим, я поставил небольшую задержку. В итоге, всё считается как надо, но этот этап обрабатывается ощутимо медленно. Чтобы обработались мои 15 позиций и 430 операций, приходится ждать около 1 минуты.

Наверняка это можно как-то оптимизировать, но, в принципе, мы не торопимся.

Разобравшись с самым сложным этапом, можно составить следующие колоночки:

— Операции

Справа от раздела с позициями, выводим колоночки со всем типами операций, которые может нам предоставить Tinkoff API. Их много, на один скриншот не влезают, но на большом мониторе помещается:

Под каждой колоночкой считается сумма. Это как раз то, что нам не покажет брокер. И здесь есть кое-что интересное.

Теперь мы можем сравнить сумму внесённых средств и сумму выведенных (в переводе на рубли по курсу ЦБ)

Ещё можно посчитать сумму всех купонов и дивидендов, а также, внимание:

все комиссии, уплаченные брокеру, и все налоги, удержанные брокером!

Итак, вот мы получили и разложили перед глазами все имеющиеся данные.

Теперь можно сделать из них выводы.

— Аналитика

Я впихнул этот маленький раздел прямо под таблицей с позициями.

Кстати, что касается дат, я не учитывал часовые пояса, и это может где-то выплыть.

Кстати, из-за появления в портфеле позиции «Сегежа» в первый день после IPO программа не могла выполниться и выдавала ошибку. На следующий день по бумаге с API стали приходить нормальные данные и программа снова заработала.

Если что, форма W8BEN, у меня, на данный момент, по некоторым причинам, не действует.

Итого, в российский бюджет я уже уплатил 117 631 руб, и, как было посчитано выше, мне предстоит уплатить ещё порядка 207К, если я зафиксирую портфель сейчас.

В общем-то, это пока всё, что я сделал.

Заключение

Зато, мы разобрались, откуда получаются значения, приводимые в клиентском приложении.

Также, мы узнали суммы комиссий и налогов, как уплаченные, так и ожидаемые.

Нашли реальную сумму, которую сможем вывести со счёта при фиксации портфеля, после удержания налогов.

А главное: получили возможность одним кликом собирать все данные по портфелю со всеми операциями в одну большую таблицу Excel, с которой дальше можем работать средствами самого Excel, можем экспортировать в Google Sheets, или просто сохранить как архив для анализа в будущем.

Это мой первый проект на Python и первая публикация на Хабре.

Надеюсь, информация окажется полезной для улучшения взаимодействия с приложениями Тинькофф, работы с API и разработки подобных программ, а также поспособствует более осознанному инвестированию, а следовательно, повысит ваше благосостояние. Благодарю, что дочитали до конца.

В приложении «Тинькофф Инвестиции» появилась портфельная аналитика

«Тинькофф Банк» объявил о масштабном обновлении брокерского приложения «Тинькофф Инвестиции», в рамках которого на платформе запустится ряд новых функций для пользователей. Об этом пишет пресс-служба банка.

В течение недели сервис откроет доступ к портфельной аналитике, роботу-советнику с инвестиционным профилированием, ордерам стоп-лосс и тейк-профит, опции нескольких значений для цены бумаги, а также к ряду возможностей для премиальных клиентов.

С помощью портфельной аналитики клиенты смогут отслеживать свой инвестиционный портфель и наблюдать за тем, насколько диверсифицированы входящие в него активы. Новая функция будет включать статистику доходности и стоимости портфеля, а также графики по типам активов, по отраслям и компаниям.

Робо-эдвайзер поможет составить диверсифицированный портфель из ценных бумаг под инвестиционный профиль пользователя. Чтобы определить свой профиль, клиенту нужно будет заполнить анкету с вопросами об опыте работы на бирже, допустимой сумме для инвестирования, востребованными инструментами для торговли и другие.

Функции стоп-лосс и тейк-профит позволят защититься от волатильности биржевого рынка и завершить сделку автоматически. Пользователь будет получать пуш-уведомление в случае, если стоимость бумаги достигнет установленного им уровня. Когда позиция будет закрыта, все стоп-лоссы и тейк-профиты по этому активу будут автоматически отменены.

Чтобы упростить контроль диапазона цен на бирже, сервис будет отсылать клиенту пуш-уведомления о достижении бумагой желаемой стоимости. При этом пользователю нужно будет устанавливать несколько значений для цены.

В число премиальных опций вошли: биржевой стакан, веб-терминал и лимитные заявки на внебиржевые бумаги.

Ранее в приложении «Тинькофф Инвестиции» появился сервис «Тинькофф Коллекции», которые избавляют пользователей от необходимости самостоятельно собирать тематические портфели.

Рекомендации

SEC выпустит доступную инструкцию для разделения ценных бумаг и криптомонет

Что такое оборот в портфеле тинькофф

Сервис «Тинькофф Инвестиции» позволяет включать в портфель акции российских и иностранных компаний, облигации (государственные, региональные и корпоративные), иностранную валюту и ETF.

Свой портфель я решил собрать из четырех видов активов:

3) Акции с высокой дивидендной доходностью (ок. 10% годовых) и с потенциалом роста курса на сумму 29,5 тыс.руб. (2 разные компании). Все-таки хочется получать определенный денежный поток от портфеля. К сожалению, дивиденды ожидаются только в середине следующего года.

Для открытия брокерского счета в Тинькофф Инвестиции я оставил заявку (перейдя по ссылке-приглашению, чтобы получить 500 руб.), на следующий день мне позвонили для подтверждения, и еще через день счет был готов.

Что еще нужно знать:

Налогообложение: 13% от дохода от продажи бумаг. Если бумаги пробыли в вашем владении 3 года, то прибыль от их продажи не будет облагаться налогом (но для этого нужно открыть ИИС, что в «Тинькофф Инвестиции» теперь тоже возможно).

Купонный доход по государственным облигациям, кстати, не облагается НДФЛ.

Есть две основные стратегии: долгосрочное инвестирование под рост бумаг и дивиденды или краткосрочная игра на повышение / понижение бумаг. Изначально я выбрал первый вариант, так он предполагает периодическое слежение за курсом бумаг, а не ежедневную активность, и подходит для любой суммы вложений. Для второй стратегии есть специальный тарифный план («Трейдер»), он становится выгоден при стабильном обороте от 182 тыс.руб. в месяц. Это значит не то, что вам нужно держать на нем эти 182 тыс.руб., а то, что общая сумма покупок + продаж за месяц превысит эти 182 тыс.

За три месяца эксперимента с сервисом «Тинькофф Инвестиции» мне пришлось отступить от исходного плана. Дело в том, что я собрал портфель, как мне казалось, на спаде рынка, и какое-то время он действительно рос вверх, но потом упал опять, и я «ушел в минус» по большинству бумаг. В этот момент я продал два пакета акций, которые все же выросли, и расширил другой пакет почти до 50% (чего не стоило бы делать, но в эти бумаги я очень уж верил). В итоге после сильных колебаний (в том числе и дальнейшего снижения) этот пакет вышел в хороший плюс, и я распродал его, оставив лишь исходное количество акций.

Вот мой пакет на текущий момент:

1) Облигации ОФЗ разных выпусков на сумму 10,0 тыс.руб. (10 штук). Еще 5 облигаций я продал, получив по ним полугодовой купонный доход.

2) Акции с высоким потенциалом для роста, но низкой дивидендной доходностью на сумму 19,9 тыс.руб.

3) Акции с высокой дивидендной доходностью и с потенциалом роста курса на сумму 20,8 тыс.руб.

4) ETF на сумму 23,7 тыс.руб.

В целом рынок российских акций в течение этих трех месяцев всеми силами пытался меня убедить в бессмысленности долгосрочного инвестирования. В частности, у меня сложилось устойчивое ощущение, что курс любой российской бумаги зависит от цены на нефть (даже если это банк или IT-компания), что при падении 2-3 ключевых бумаг на рынке (Сбербанк, Газпром, Лукойл, Роснефть) они потянут за собой и весь российский рынок ценных бумаг. Ввод особенно болезненных санкций также может сильно «уронить» курс, причем почти всех бумаг сразу. Более того, порой даже твита президента (сами понимаете какой) страны достаточно, чтобы обрушить рынки почти всего мира (и, соответственно, наш). Особенно меня добил слух о покупке «Сбербанком» доли в «Яндексе», который обрушил курсы обеих компаний. Слух через день опровергли, но акции «Яндекса» так и не достигли «досказочных» значений.

Опасность долгосрочного инвестирования заключается в том, что купленные на спаде акции вместо того, чтобы начинать расти, могут падать еще очень долго, и вырасти только через год-два, при этом продавать их раньше будет бессмысленно, и хорошо, если они хотя бы будут приносить дивиденды. А ведь есть значительный риск, что экономика будет испытывать внешнее давление, и курсы будут снижаться (по отдельным оценкам, российские бумаги сейчас существенно недооценены).

По этим причинам я решил попробовать перейти от долгосрочного инвестирования к краткосрочным сделкам, покупая акции на спаде и продавая их на подъеме. Рисков здесь намного больше, но я все же попробую. Для этого я перешел на тариф «Трейдер», так как тариф «Инвестор» с его 0,3% за покупку и 0,3% за продажу (и еще налог 13% от прибыли) делает операции с маржой менее 5% бесперспективными, в то время как с тарифом «Трейдер» можно немного заработать уже на разнице в 2-3% (а такие скачки бывают даже в течение одного биржевого дня). В общем, надеюсь, что следующий мой отчет будет уже об успешном опыте именно в рамках этой стратегии.

Тинькофф Инвестиции, в чем подвох

Тинькофф Инвестиции — профессиональный участник рынка ценных бумаг, который сегодня занимает все новые позиции на российском фондовом рынке. У этой компании есть свой собственный подход к работе с клиентами. Попробуем разобраться, кому могут быть интересны услуги Тинькофф Инвестиции, и в чем подвох, как выглядит сервис на самом деле.

Как работают инвестиции в Тинькофф

Тинькофф Инвестиции — сервис, который разработан для предоставления клиентам максимально простого доступа к сделкам с валютами, акциями, облигациями и другими ценными бумагами на Московской бирже.

При этом особенность Тинькофф заключается в том, что эта организация не имеет широкой сети офисов, как другие банки. Клиент оформляет заявку и получает все, что требуется, с доставкой на дом или в офис.

Изначально требуется перейти в хранилище мобильных приложений PlayMarket или AppStore, найти Тинькофф Инвестиции, установить программу бесплатно в свой смартфон и запустить ее. Далее клиенту будет предложено подтвердить свой номер телефона при помощи кода через SMS, а затем заполнить анкету.

Далее согласовывается время, приезжает представитель банка, который привозит пакет документов на подпись.

Единожды подписав договор, пользователь получает дебетовую карту с рядом специальных «фишек», таких, как повышенный кэшбэк, проценты на остатки при соблюдении определенных условий, и прочее. Логическим продолжением сервиса стало и появление системы Тинькофф Инвестиции.

Уже существующий клиент может просто подписаться на дополнительную услугу, подтвердить свое решение отправкой SMS в системе клиент-банк или в специальном приложении для телефона, и счет открыт.

Для тех, кто впервые решает работать с Тинькофф, процесс предельно похож на открытие счета. Более того, ему даже и открывают этот самый счет после визита представителя, и выдают обычную дебетовую карту Tinkoff Black.

Отказаться от нее невозможно, потому что именно на этот пластик происходит вывод средств с брокерского счета в дальнейшем.

Особенности торговли через Тинькофф Инвестиции

В отличие от других брокеров, специалисты Тинькофф Инвестиции пошли по своему особенному пути и написали два собственных приложения для торговли ценными бумагами, одно для web, а второе для мобильных устройств. Оба они имеют свои особенности.

Веб приложение устанавливать не нужно, в него можно перейти со страницы Тинькофф. Действует двойная система аутентификации, вход подтверждается не только паролем, но и кодом, полученным через SMS. Торговый терминал выглядит вполне качественно, удобен и даже по многим параметрам производит лучшее впечатление, чем общепринятая программа Quick. Здесь есть все, от котировок в реальном времени с графиками и «стаканом» заявок на покупку и продажу с объемами, до новостей, инвестиционных идей, прогнозов и социальной сети трейдеров в одном месте.

Приложение для мобильных телефонов, работающих на IOS или Android, конечно, попроще, чем для стационарного компьютера, но вполне достойные его дополнения.

Тарифы Тинькофф Инвестиции

За все хорошее, за доставку договора на дом, карту в подарок, за особый специально для клиентов написанный торговый терминал и приложение для телефонов, в общем, за все поздно или рано приходится платить, причем клиенту.

Тарифы системы Тинькофф Инвестиции в общем виде выглядят так

0.25-4% в зависимости от рынка

0 портфель от 3 млн рублей;

990 руб. от 1 до 3 млн;

Базовый тарифный план с комиссией в размере 0.3% от сделки значительно выше, чем у конкурентов Тинькофф, если сравнивать брокера со Сбербанком, ВТБ и другими. Не говоря уже о брокерах-дискаунтерах, изначально рассчитанных на массовых пользователей, таких, как Финам.

Базовым тарифом, по утверждению самих представителей Тинькофф, выгодно пользоваться при объеме сделок до 116 тысяч за месяц. При превышении этой суммы имеет смысл переходить на тариф трейдер, по которому комиссия 0.05% от сделки, но есть ежемесячный обязательный платеж в размере 290 рублей. Чтобы его не платить, надо совершить сделок на 5 млн рублей за прошлый месяц или иметь портфель общей стоимостью не менее 2 млн рублей.

Тинькофф утверждает, что его ставки сопоставимы с платежами другим брокерам. Однако на самом деле, за 0.5% в том же Сбербанке можно получить уже доверительное управление, а это совсем другая услуга.

Вывод денег из Тинькофф Инвестиции считается бесплатным, но на карту самого банка. Если учитывать, что у кредитной организации нет отделений, где можно было бы снять без процентов, то клиентам приходится общаться с банками-партнерами, которые на все выставляют свои собственные условия и ограничения.

Плюсы и минусы Тинькофф Инвестиции

Среди плюсов можно отметить

Однако, помимо достоинств, у Тинькофф Инвестиции есть и свои недостатки.