Что такое офисное оборудование в основных средствах

Что такое офисное оборудование в основных средствах

Машины и оборудование

Средства связи, выполняющие функцию систем коммутации

включая станции сельской и учрежденской связи, аналоговые декадно-шаговые системы; оборудование аналоговых телефонных станций, в том числе международных

Средства связи радиоэлектронные

аппаратура и оборудование проводного радиовещания

Аппаратура коммуникационная передающая с приемными устройствами прочая, не включенная в другие группировки

станции телефонные автоматические и полуавтоматические; станции телефонные междугородные и международные автоматические и полуавтоматические

Прочие машины и оборудование, включая хозяйственный инвентарь, и другие объекты

линии изготовления тары из полимерных и дублированных материалов, металлической и комбинированной тары

Изделия санитарно-технические из керамики

Котлы паровые, кроме водогрейных котлов центрального отопления

кроме основных средств, включенных в другие группы

Устройства охранной или пожарной сигнализации и аналогичная аппаратура

Оборудование для измерения, испытаний и навигации

скоростемеры локомотивные; снаряжение судовое

Устройства электрической сигнализации, электрооборудование для обеспечения безопасности или управления движением на железных дорогах, трамвайных путях, автомобильных дорогах, внутренних водных путях, площадках для парковки, в портовых сооружениях или на аэродромах

машины заправочные аэродромные

Турбины на водяном паре и прочие паровые турбины

Учет малоценных объектов в «1С:Бухгалтерии 8»

* Бухгалтерский методологический центр (Фонд «НРБУ «БМЦ») является субъектом негосударственного регулирования бухгалтерского учета в пределах компетенций, установленных статьей 24 Федерального закона от 06.12.2011 № 402-ФЗ.

Приказом Минфина России от 15.11.2019 № 180н утвержден Федеральный стандарт бухгалтерского учета ФСБУ 5/2019 «Запасы». ФСБУ 5/2019 применяется начиная с отчетности за 2021 год. В приказе № 180н мы сталкиваемся с двумя интересными моментами.

Во-первых, с отменой Методических указаний по бухгалтерскому учету специального инструмента, специальных приспособлений, специального оборудования и специальной одежды (утв. приказом Минфина России от 26.12.2002 № 135н).

Во-вторых, с новой формулировкой в определении запасов: «Для целей бухгалтерского учета запасами считаются активы, потребляемые или продаваемые в рамках обычного операционного цикла организации, либо используемые в течение периода не более 12 месяцев» (п. 3 ФСБУ 5/2019).

Таким образом, в 2021 году понятия спецодежды и спецоснастки в бухгалтерском учете больше нет. Теперь это или материалы, или основные средства (ОС). В этой статье рассмотрим особенности учета основных средств в 2021 году.

О поддержке ФСБУ 5/2019 в «1С:Бухгалтерии 8 КОРП» редакции 3.0 читайте:

Как учитывать основные средства в 2021 году

В 2021 году действуют сразу два нормативно-правовых акта по учету основных средств:

Оба документа предусматривают упрощенный учет малоценных основных средств. Но общий подход к упрощению учета за прошедшие годы серьезно изменился.

Так, в пункте 5 ПБУ 6/01 говорится, что активы, отвечающие всем признакам основных средств, стоимостью в пределах лимита, установленного в учетной политике организации, но не более 40 тыс. руб. за единицу, могут отражаться в бухгалтерском учете и бухгалтерской отчетности в составе материально-производственных запасов (МПЗ).

А согласно пункту 5 ФСБУ 6/2020, организация может принять решение не применять указанный стандарт в отношении активов, отвечающих всем признакам основных средств, но имеющих стоимость ниже лимита, установленного организацией с учетом существенности информации о таких активах. При этом затраты на приобретение, создание таких активов признаются расходами периода, в котором они понесены.

Первое, на что обращаем внимание, — разный порядок учета малоценных основных средств. Прежний стандарт (ПБУ 6/01) предлагает нам учитывать такие объекты в составе МПЗ. Новый ФСБУ 6/2020 — сразу отражать в расходах.

Следующий важный момент — способ определения, какие основные средства достойны инвентарного номера, а какие — нет.

Применяя ПБУ 6/01, бухгалтер устанавливает границу стоимости ОС, и все, что оказывается меньше этой границы, учитывается как МПЗ. В ПБУ 6/01 также определен максимальный размер этой границы — 40 тыс. руб. Получается, что, например, ноутбук за 39 тыс. руб. — это не основное средство, а почти точно такой же ноутбук за 41 тыс. руб. — уже основное средство.

В новом ФСБУ 6/2020 максимальная величина стоимостного лимита в виде конкретной суммы отсутствует. Помимо этого, отсутствуют указания, что лимит устанавливается за единицу актива и что лимит измеряется в денежных единицах. В то же время введено требование, что лимит устанавливается с учетом существенности.

Напомним, что понятие существенности в бухгалтерском учете не новое. Оно приведено в Положении по бухгалтерскому учету «Учетная политика организации» ПБУ 1/2008 (утв. приказом Минфина России от 06.10.2008 № 106н). Причем понятие существенности неразрывно связано с требованием рациональности:

Как применять ПБУ 6/01 для малоценных ОС в 2021 году

Но что делать организациям, которые в 2021 году еще не перешли на применение ФСБУ 6/2020? Как применять ПБУ 6/01 и при этом учитывать малоценные основные средства?

Полагаем, для ответа на вопрос об учете в 2021 году малоценных ОС можно воспользоваться рекомендацией Бухгалтерского методологического центра (БМЦ) № Р-100/2019-КпР «Реализация требования рациональности» (утв. Фондом «НРБУ «БМЦ» 29.05.2019).

В иллюстративном Примере 1 Рекомендации № Р-100/2019-КпР предлагается следующий порядок учета основных средств:

Так, например, руководство завода может решить, что все затраты на приобретение офисной техники и компьютеров для бухгалтерии в пределах определенной суммы в год не являются существенными для бухгалтерской отчетности и могут быть списаны на расходы (даже если отдельный копировальный аппарат стоит 150 тыс. руб.).

А согласно рекомендации БМЦ № Р-122/2020-КпР «Специальные средства производства» (утв. Фондом «НРБУ «БМЦ» 11.12.2020), понятие существенности, приведенное в пункте 7.4 ПБУ 1/2008, может быть применено ко всем малоценным объектам, независимо от срока их использования. Исходя из требования рациональности организация может принять решение с 01.01.2021 относить на расходы по обычной деятельности в момент, когда были осуществлены затраты на приобретение, создание, улучшение специальных средств производства, стоимость которых по отдельности и в совокупности однородной группы является несущественной, независимо от их срока использования.

В то же время активы, удовлетворяющие критериям ОС, со сроком использования более 12 месяцев и стоимостью в пределах лимита, установленного организацией (но не более 40 000 рублей), могут отражаться в бухгалтерском учете в составе МПЗ, как и ранее, т. е. до вступления в действие ФСБУ 5/2019. Такой вывод сделал Минфин России в письме от 02.03.2021 № 07-01-09/14384.

Как классифицировать объекты с учетом понятия существенности

Получается, что с учетом понятия существенности и требования рациональности классификация материальных объектов в бухгалтерском учете может выглядеть следующим образом (п. 7.4 ПБУ 1/08, п. 3 ФСБУ 5/2019, п. 5 ФСБУ 6/2020):

И тут настало время ввести понятие «Малоценное оборудование и запасы» — так мы будем называть объекты, признанные несущественными в бухгалтерском учете.

Что может попадать в эту категорию? Большинство из того, что ранее было спецодеждой и спецоснасткой, а также мебель, оргтехника, компьютеры, электроинструмент, огнетушители и пр.

Как правило, такие объекты требуют дополнительного контроля, то есть оперативного учета — кому, когда и сколько выдали (п. 8 ФСБУ 5/2019, п. 5 ПБУ 6/01, п. 5 ФСБУ 6/2020).

Как учитывать малоценное оборудование и запасы в «1С:Бухгалтерии 8»

Рассмотрим особенности учета малоценного оборудования и запасов.

До сих пор мы анализировали только требования бухгалтерского учета, где такой объект списывается на расходы при приобретении.

Но есть еще и налоговый учет по налогу на прибыль, где для признания расходов следует дождаться момента выдачи конкретного инструмента конкретному сотруднику (пп. 2 п. 1 ст. 254 НК РФ). И неважно, что в бухгалтерском учете этот инструмент уже списали в расходы.

Есть еще складской учет, согласно которому инструмент до выдачи сотруднику лежит на складе вместе с другими материалами.

Так что упростить учет малоценных объектов не так-то просто. Пользователи программ 1С уже сталкивались с разным отражением операций в бухгалтерском и налоговом учете, но в данном случае речь идет не об абстрактных расходах, а о конкретном предмете, который по-прежнему лежит на складе. А складской учет по своей сути всегда единый — сумма может отличаться в бухгалтерском или налоговом учете, но количество должно быть общее.

Для обособленного учета малоценного оборудования и запасов (объектов, признанных несущественными в бухгалтерском учете) в План счетов «1С:Бухгалтерии 8» было решено добавить отдельный счет 10.21 «Малоценное оборудование и запасы» и открыть к нему субсчета:

При поступлении малоценного оборудования и запасов, учтенных на счете 10.21.1, в бухгалтерском учете их стоимость сразу же списывается на расходы, но в корреспонденции с регулирующим счетом 10.21.2. Таким образом, на основном счете 10.21.1 мы видим бухгалтерскую, налоговую стоимость и количество объектов на складе, а на счете 10.21 — обобщенную информацию по этим объектам, которая используется при составлении бухгалтерской отчетности.

При передаче малоценного оборудования и запасов в эксплуатацию или при ином выбытии субсчета 10.21.1 и 10.21.2 автоматически закрываются между собой, а остаток списывается.

Вместе с новыми счетами в программе добавлен новый вид номенклатуры Малоценное оборудование и запасы. Если в документе поступления или в авансовом отчете указать номенклатурную позицию с видом Малоценное оборудование и запасы, то вместо счета учета для такого объекта будет выбираться счет и аналитика затрат, которые будут использованы для отражения расходов в бухгалтерском учете.

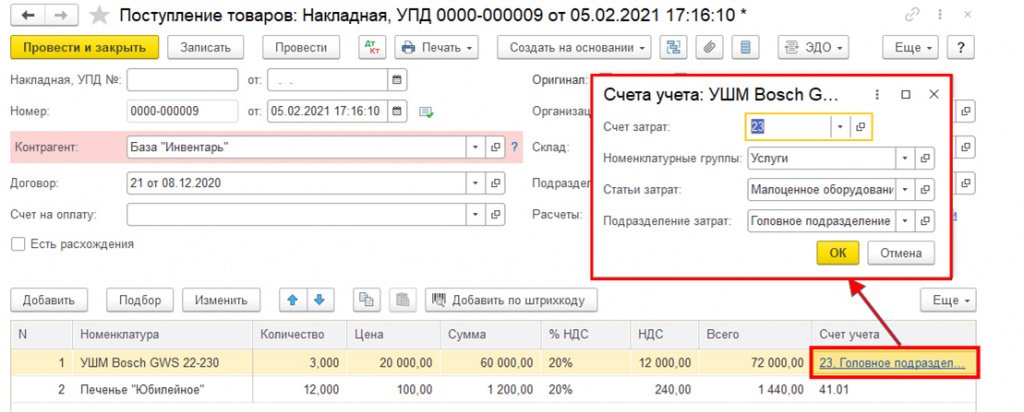

Предположим, наряду с другими товарами и материалами организация приобретает три «болгарки» стоимостью 60 тыс. руб. Эта стоимость признается несущественной для целей бухгалтерского учета и отчетности, поэтому «болгарки» учитываются в качестве малоценного оборудования и запасов (рис. 1). Остальные товары и материалы учитываются, как прежде, — приходуются на счета учета материальных ценностей.

Рис. 1. Поступление малоценных объектов

При проведении документа по малоценным объектам формируются бухгалтерские проводки:

Дебет 10.21.1 Кредит 60.01

— на сумму и количество поступивших малоценных объектов без учета НДС (3 шт. стоимостью 60 тыс. руб.);

Дебет 26 (20, 23, 25) Кредит 10.21.2

— на сумму малоценных объектов, учтенных в расходах для целей бухгалтерского учета (60 тыс. руб.).

Для целей налогового учета заполняются специальные поля регистра бухгалтерии:

Сумма Дт НУ: 10.21.1 и Сумма Кт НУ: 60.01

— на налоговую стоимость поступивших малоценных объектов (60 тыс. руб.).

После приобретения малоценных объектов с ними можно работать как с обычными материалами — перемещать, комплектовать, передавать в производство. При необходимости программа сформирует все необходимые движения по регулирующему счету автоматически.

Предположим, организация передает одну «болгарку» работнику организации — Г.С. Абрамову. При проведении документа Передача материалов в эксплуатацию формируются бухгалтерские проводки:

Дебет 10.21.2 Кредит 10.21.1

— на сумму и количество переданных в эксплуатацию малоценных объектов (1 шт. стоимостью 20 тыс. руб.);

— на сумму и количество переданного сотруднику инструмента, учтенного за балансом (1 шт. стоимостью 20 тыс. руб.).

Напомним, что забалансовый счет МЦ «Материальные ценности, переданные в эксплуатацию» предназначен для обобщения информации о материальных ценностях, переданных в эксплуатацию. Учет материальных ценностей на данном счете позволяет улучшить контроль сохранности таких объектов. К счету МЦ открыты субсчета:

Для целей налогового учета при передаче материалов в эксплуатацию заполняются специальные поля регистра бухгалтерии:

Сумма Дт НУ: 26 (20, 23, 25) и Сумма Кт НУ: 10.21.1

— на налоговую стоимость малоценных объектов, которая включается в расходы для целей налогообложения прибыли (20 тыс. руб.).

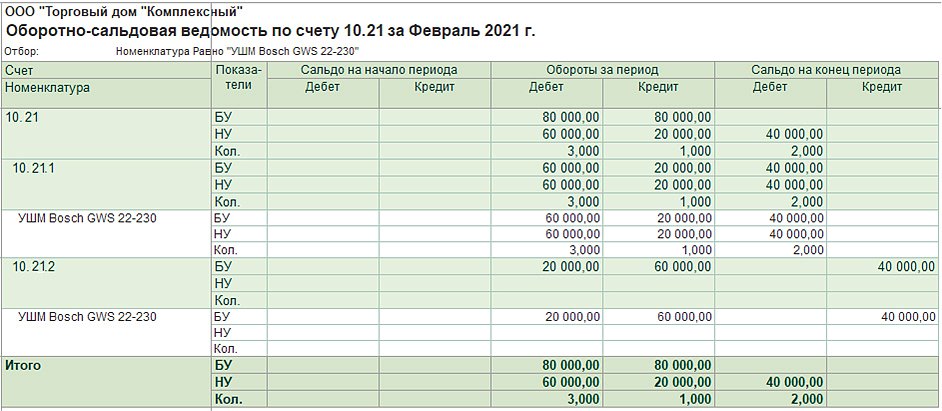

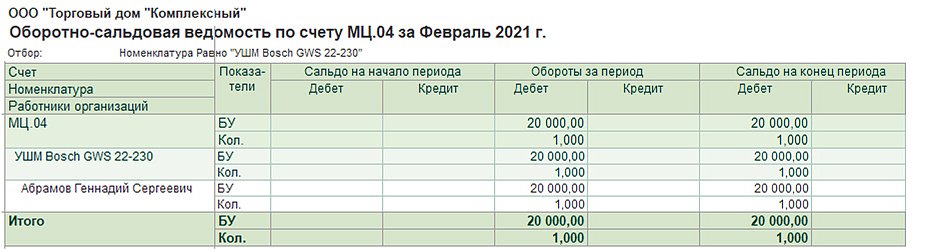

Как и раньше, для анализа наличия и движения материальных ценностей можно использовать стандартные отчеты программы, например Оборотно-сальдовую ведомость (ОСВ) по счетам 10.21 и МЦ.04 (рис. 2 и 3).

Рис. 2. ОСВ по счету 10.12

Оборотно-сальдовая ведомость по счету 10.21 показывает, что в феврале 2021 года куплено три «болгарки» за 60 тыс. руб., причем в бухгалтерском учете эта сумма списана на расходы. На конец февраля две «болгарки» стоимостью 40 тыс. руб. еще лежат на складе. ОСВ по счету МЦ.04 показывает, что одна «болгарка» стоимостью 20 тыс. руб. выдана работнику организации — Г.С. Абрамову.

Рис. 3. ОСВ по счету МЦ.04

Поскольку порядок учета малоценных объектов в бухгалтерском и налоговом учете различается, это может привести к возникновению временных разниц и признанию отложенного налога согласно ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» (утв. приказом Минфина России от 19.11.2002 № 114н). О вариантах применения ПБУ 18/02 в «1С:Бухгалтерии 8» см. статью «Варианты применения ПБУ 18/02 в «1С:Бухгалтерии 8» с 2020 года».

Автоматизированный учет объектов, признанных несущественными в бухгалтерском учете, поддерживается в «1С:Бухгалтерии 8» начиная с версии 3.0.91.

Обратите внимание, что законодательство по бухгалтерскому учету не обязывает организацию применять критерий существенности по отношению к спецодежде и другим специальным средствам производства сроком службы менее 12 месяцев. Их можно учитывать, как и ранее, на счете 10 до выдачи сотруднику. Также не обязательно применять критерий существенности к малоценным основным средствам до перехода на ФСБУ 6/2020. Отмена Методических указаний по учету специальных средств производства и внедрение в бухгалтерском учете понятия существенности позволяют бухгалтеру выстроить свой учет и классификацию объектов так, как это действительно удобно и экономически целесообразно.

От редакции. В 1С:Лектории 04.03.2021 состоялась онлайн-лекция «Учет малоценных объектов в 1С:Бухгалтерии 8» с участием экспертов 1С. Видеозапись см. на сайте 1С:ИТС на странице 1С:Лектория .

ФСБУ 6/2020: как по-новому учитывать основные средства с 1 января 2022 года

Новый стандарт ФСБУ 6/2020 «Основные средства» с 2022 года сильно меняет порядок бухгалтерского учёта основных средств. Рассказываем об изменениях, которые затронут всех, и о послаблениях для малого бизнеса. В конце статьи — видео с вебинара Алексея Иванова и Людмилы Архипкиной по применению нового стандарта.

Кто должен применять ФСБУ 6/2020

Что относится к основным средствам по новому стандарту

Объект можно отнести к основным средствам, если он удовлетворяет п. 4 стандарта:

В общем случае период использования объекта должен быть более 12 месяцев. Если операционный цикл бизнеса превышает 12 месяцев, то организация должна планировать использовать объект в течение времени, превышающего операционный цикл.

Новый стандарт не распространяется на следующие объекты учёта, даже если они обладают перечисленными признаками ( п. 6 ФСБУ 6/2020) :

Как учитывать малоценные основные средства

Организация может исключить отдельные объекты из состава основных средств, если установит в учётной политике стоимостной лимит. Его определяет сама организация с учётом существенности ( п. 5 ФСБУ 6/2020 ). На основные средства, которые стоят меньше этого лимита, ФСБУ 6/2020 не распространяется. Стоимость малоценных объектов основных средств относят на расходы периода.

Однако нужно организовать учёт этих активов. Методику организация разрабатывает сама и отражает в учётной политике. Например, можно учитывать малоценные основных средств на забалансовом счёте или в специальной ведомости.

Никаких суммовых ограничений новый стандарт не предусматривает. Теперь можно установить лимит для основных средств в любой сумме. В частности, если компания работает на ОСНО и хочет свести к минимуму налоговые разницы, она может установить лимит в 100 тыс. руб. как в налоговом учёте.

Лимит для ОС можно установить не только в виде фиксированной суммы, но и в процентах от общей стоимости этого вида активов ( п. 5 рекомендации БМЦ от 29.03.2021 № Р-126/2021-КпР ). Например, можно определить, что группа основных средств является несущественной, пока её доля составляет менее 5% от общей стоимости ОС, принадлежащих компании.

Компания может воспользоваться любым из этих вариантов, отразив его в учётной политике.

Оценка основных средств при признании

Новый объект основных средств оценивают по первоначальной стоимости. Это вся сумма капвложений, связанных с этим объектом ( п.12 ФСБУ 6/2020 ).

Здесь возможны два варианта ( п. 23 ФСБУ 6/2020) :

2. Если же изменилась приведённая стоимость обязательства, то изменение нужно отнести на прочие доходы или расходы периода.

При проверке на обесценение актив нужно оценить две величины:

Стоимость объекта основных средств доводится до наибольшей из этих оценок.

Обесценение основных средств относят на прочие расходы. В соответствии с п. 2 рекомендации БМЦ от 20.02.2015 № Р-56/2015-КпР здесь нужно использовать корреспонденцию со счётом 02, на котором следует завести отдельный субсчёт:

Малые предприятия, которые ведут упрощённый бухучёт, могут не пересчитывать стоимость основных средств при изменении оценочных обязательств и не проверять основные средства на обесценение.

Оценка основных средств после признания

Есть два варианта последующей оценки основных средств после признания ( п. 13 ФСБУ 6/2020) :

1. Продолжать оценивать объект по первоначальной стоимости.

2. Использовать переоценённую стоимость.

Если у организации есть инвестиционная недвижимость, то её обязательно нужно выделить в отдельную группу. Речь идёт о недвижимом имуществе, которое предназначено для сдачи в аренду и (или) последующей перепродажи с наценкой.

1. Переоценивать можно по мере изменения справедливой стоимости, но не реже, чем раз в год.

2. Возможны два варианта переоценки:

3. Сумма дооценки объектов увеличивает добавочный капитал:

Дт 01 Кт 83 — увеличена стоимость ОС;

Дт 83 Кт 02 —амортизация списана за счёт добавочного капитала.

4. Сумма уценки относится на финансовые результаты периода:

Дт 02 Кт 01 — первоначальная стоимость уменьшена за счёт амортизации;

Дт 91.2 Кт 01 — дополнительная уценка сверх накопленной амортизации

Инвестиционную недвижимость переоценивают по отдельным правилам (п. 21 ФСБУ 6/2020):

1. Переоценивать нужно на каждую отчётную дату.

2. Стоимость инвестиционного объекта после любой переоценки должна быть равна справедливой стоимости.

3. Как дооценка, так и уценка объекта относится на финансовый результат:

Дт 03 Кт 91.1 — дооценка;

Дт 91.2 Кт 03 — уценка.

Амортизация основных средств

Общие правила начисления амортизации

Теперь начислять амортизацию по объектам основных средств должны все юридические лица, на которых распространяется новый стандарт — как коммерческие, так и некоммерческие организации. Как и раньше, не нужно амортизировать объекты, свойства которых не меняются со временем, например — земельные участки.

Чтобы применять альтернативный способ начисления амортизации с 1 числа следующего месяца, нужно отразить это положение в учётной политике. Такой вариант позволит избежать отклонений между бухгалтерским и налоговым учётом, но лишь в том случае, когда объект введён в эксплуатацию в том же месяце, что и принят к бухучёту.

Теперь амортизацию нужно начислять вне зависимости от фактического использования основного средства, в том числе при длительных простоях или консервации.

Амортизацию по новым правилам не обязательно начислять ежемесячно. Это можно делать за отчётный период. Но если организация ведёт управленческий учёт и каждый месяц определяет финансовый результат, то логично продолжать считать амортизацию ежемесячно.

Принимая объект основных средств на учёт, организация должна определить для него ликвидационную стоимость, срок полезного использования и способ начисления амортизации. Вместе эти показатели называются элементами амортизации.

Ликвидационная стоимость — это материальная выгода, которую организация предполагает получить от выбытия объекта в конце срока его полезного использования ( п. 30 ФСБУ 6/2020 ).

Ликвидационная стоимость может быть равна нулю, если выполняется одно из следующих условий ( п. 31 ФСБУ 6/2020 ):

1. Материальной выгоды от выбытия объекта в конце срока полезного использования не ожидается.

2. Указанная материальная выгода незначительна или не может быть определена.

Способ начисления амортизации нужно выбирать так, чтобы наиболее точно отразить распределение экономических выгод от использования объекта во времени ( п. 34 ФСБУ 6/2020 ).

Например, офисное или складское здание, как правило, приносит организации одну и ту же пользу и в первый, и в десятый год эксплуатации. Поэтому для здания нужно применять линейный способ амортизации. В этом случае амортизация за каждый период определяется, как отношение разности между балансовой и ликвидационной стоимостью к оставшемуся числу лет полезного использования ( п. 35 ФСБУ 6/2020 ).

Транспортное средство или станок обычно в первые годы использования эксплуатируют интенсивно, а затем — в щадящем режиме. В таких случаях следует использовать один из методов, которые учитывают интенсивность использования.

Если срок полезного использования объекта зависит от длительности работы, но внутри периода интенсивность эксплуатации меняется, то нужно использовать метод уменьшаемого остатка. При этом сумма амортизации за каждый последующий год должна быть меньше, чем за предыдущий. Формулу расчёта организация должна определить самостоятельно.

Если можно привязать срок полезного использования объекта к выпущенной продукции или выполненным работам, нужно применять способ расчёта амортизации пропорционально количеству продукции или объему работ. При этом нельзя определять сумму амортизации исходя из поступившей выручки ( п. 36 ФСБУ 6/2020 ).

Организация построила модульный склад. Его первоначальная стоимость — 12 млн руб. Компания собирается использовать его 10 лет, а затем разобрать и продать конструктивные элементы за 2 млн руб.

Амортизация за первый год использования склада будет равна:

А1 = (12 млн руб. – 2 млн руб.) / 10 = 1 млн руб.

А2 = (12 – 2 млн руб. – 1 млн руб.) / 9 лет = 1 млн руб.

И так далее: если компания не будет пересматривать ликвидационную стоимость или другие элементы амортизации, то до конца срока полезного использования склада нужно каждый год начислять по нему 1 млн руб. амортизации.

Предположим, что после двух лет использования склада из-за роста цен на стройматериалы компания решила увеличить его ликвидационную стоимость с 2 млн руб. до 3 млн руб.

Тогда амортизация за третий и последующие годы уменьшится и станет равна:

А3 = (12 млн руб. – 3 млн руб. – 2 млн руб.) / 8 = 0,875 млн руб.

Элементы амортизации следует проверять и при необходимости пересматривать. По умолчанию это нужно делать раз в год. Также следует менять подход к начислению амортизации в случаях, когда изменились условия ( п. 37 ФСБУ 6/2020 ). Например, оборудование морально устарело из-за появления новых технологий, поэтому его ликвидационную стоимость нужно снизить.

Списание основных средств

Новый стандарт устанавливает следующие причины для списания объекта ОС в бухучёте ( п. 40 ФСБУ 6/2020 ):

1. Фактическое выбытие: передача другому лицу по любым основаниям или физическая утрата, например, из-за стихийного бедствия.

2. Невозможность дальнейшего использования, например, из-за истечения предельного срока эксплуатации.

3. Утрата способности приносить экономические выгоды в будущем. Например, объект физически изношен, морально устарел или больше не нужен компании из-за того, что соответствующая деятельность прекращена. При этом продать объект невозможно. В этом случае основное средство нужно демонтировать или утилизировать иным способом.

Накопленные амортизацию и обесценение нужно отнести на уменьшение первоначальной (переоценённой) стоимости объекта ( п. 42 ФСБУ 6/2020 ):

Если в процессе выбытия организация получила материальные ценности, то их стоимость тоже уменьшает первоначальную стоимость объекта:

Оставшуюся балансовую стоимость следует отнести на расходы периода ( п. 44 ФСБУ 6/2020 ):

Затраты на выбытие также в общем случае списывают за счёт текущих расходов периода ( п. 43 ФСБУ 6/2020 ):

Дт 91.2 Кт 60 (70, 69, 71…).

Если под выбытие объекта основных средств было создано оценочное обязательство, то затраты на выбытие нужно списать за счёт этого обязательства:

Дт 96 Кт 60 (70, 69, 71…).

Организации принадлежит грузовой автомобиль. Первоначальная стоимость — 800 тыс. руб., накопленная амортизация — 120 тыс. руб. После аварии руководитель компании решил не восстанавливать автомобиль, а разобрать его на запчасти. Демонтажом занималась сторонняя организация, стоимость услуги — 50 тыс. руб. Стоимость запчастей, пригодных для дальнейшей эксплуатации — 140 тыс. руб.

Дт 02 Кт 01 120 тыс. руб. — первоначальная стоимость уменьшена на накопленную амортизацию.

Дт 10 Кт 01 140 тыс. руб. — учтена стоимость полученных запчастей.

Дт 91.2 Кт 01 540 тыс. руб. — остаточная стоимость автомобиля списана на затраты.

Дт 91.2 Кт 60 50 тыс. руб. — учтены затраты на демонтаж.

Какую информацию об основных средствах нужно раскрывать в бухгалтерской отчётности

Новый стандарт существенно расширил перечень информации, которую раскрывают в бухгалтерской отчётности с учётом её существенности ( п. 45 ФСБУ 6/2020). В частности, необходимо:

Малые предприятия, которые ведут упрощённый бухучёт, могут существенно сократить объём информации об ОС, раскрываемой в отчётности. В частности, они могут не раскрывать данные о переоценке, обесценении и элементах амортизации ( п. 3 ФСБУ 6/2020 ).

Как перейти на ФСБУ 6/2020

Все, кто обязан использовать ФСБУ 6/2020, должны перейти на него не позднее 01.01.2022 ( п. 2 приказа Минфина от 17.09.2020 № 204н ).

В общем случае организации должны переходить на новый стандарт ретроспективно ( п. 48 ФСБУ 6/2020 ), то есть по требованиям нового стандарта пересчитать всю бухгалтерскую информацию об имеющихся основных средствах за прошедшие периоды.

Однако стандарт допускает и упрощённый вариант перехода (п. 49 ФСБУ 6/2020). В этом случае организация может не проводить ретроспективный пересчёт за прошедшие периоды. Но нужно единовременно провести следующие операции по состоянию на 01.01.2022:

1. Выделить объекты, которые ранее учитывались в качестве основных средств, а по новым правилам — не должны учитываться. Например, это малоценные основных средств со стоимостью ниже лимита. Их остаточную стоимость нужно списать на нераспределённую прибыль:

3. Если организация решила вести учёт всех или отдельных групп ОС по переоценённой стоимости, то кроме корректировки амортизации нужно провести и переоценку тех активов, к которым это относится.

На балансе компании на 31.12.2021 числится станок. Первоначальная стоимость — 500 тыс. руб., накопленная амортизация — 100 тыс. руб., балансовая стоимость — 400 тыс. руб. Срок полезного использования — 5 лет, фактически станок использовался 1 год.

Организация решила установить ликвидационную стоимость станка в сумме 150 тыс. руб. С учётом корректировки амортизация за 2021 год должна быть равна:

А = (500 тыс. руб. – 150 тыс. руб.) / 5 = 70 тыс. руб.

Б = 500 тыс. руб. – 70 тыс. руб. = 430 тыс. руб.

Таким образом, в результате пересчёта балансовая стоимость станка увеличилась на 30 тыс. руб. Эту разницу нужно отнести на нераспределённую прибыль:

Дт 02 Кт 84 30 тыс. руб.

Малые предприятия, которые ведут упрощённый бухучёт, могут переходить на новый стандарт перспективно — без пересчёта данных за прошлые периоды и остатков на начало 2022 года ( п. 51 ФСБУ 6/2020 ).

ФСБУ 6/2020 в деталях

Подарок для наших читателей — запись вебинара по применению ФСБУ 6/2020. Два часа подробного разбора новаций стандарта, конкретных примеров и ответов на вопросы! Спикеры — известные эксперты в бухгалтерии и участники разработки новых ФСБУ: