Что такое операционный и финансовый цикл

Производственный, операционный и финансовый циклы организации: как они рассчитываются и на что влияют

Оборотные активы — наиболее подвижная часть имущества организации. Это объекты, использование которых осуществляется организацией в рамках одного операционного цикла либо в рамках относительно короткого календарного промежутка времени (года). Это вложения в мобильные активы предприятия, которые являются денежными средствами или могут быть обращены в них в течение года или одного операционного цикла, если он превышает год.

Кругооборот оборотных активов охватывает три стадии: заготовительную (закупки), производственную и сбытовую:

1. Время пребывания сырья и материалов на складе вычисляется по формуле

где Зс — стоимость запасов сырья и материалов; МЗ — материальные затраты за год.

2. Продолжительность производственного процесса рассчитывается по формуле

Тпр = [Знп / (Сп * kн) ] * 365,

где Знп — стоимость запасов незавершенного производства; Сп — себестоимость проданной продукции; kн— коэффициент нарастания затрат, характеризующий отношение стоимости незавершенного производства к полной себестоимости продукции, рассчитывается по формуле kн = [МЗ + 0,5 * (Ро — МЗ)] / Ро, где Ро — расходы по обычным видам деятельности, включающие себестоимость проданной продукции, коммерческие и управленческие расходы.

3. Время пребывания готовой продукции на складе:

где Зг — стоимость запасов готовой продукции.

4. Срок погашения дебиторской задолженности:

где ДЗба — дебиторская задолженность без выданных авансов; В — выручка (нетто).

5. Срок погашения кредиторской задолженности:

где КЗба — кредиторская задолженность без полученных авансов.

6. Продолжительность обращения выданных авансов:

где Ав — выданные авансы.

7. Продолжительность обращения полученных авансов:

где Ап — полученные авансы.

Продолжительность производственного цикла:

Продолжительность операционного цикла:

Доп = Тс + Тпр + Тг + Тд

Продолжительность финансового цикла:

Дф = Доп + Тав — Тк — Тап

Для расчета продолжительности производственного цикла допустимо использование и упрощенного алгоритма:

где З — сумма статей «запасы» и «НДС по приобретенным ценностям».

Также возможен расчет срока погашения дебиторской и кредиторской задолженностей без выделения авансов.

Возможны четыре варианта финансовых циклов:

В аналитических целях следует сравнивать выданные авансы с кредиторской задолженностью (без полученных авансов), а также полученные авансы с дебиторской задолженностью (без выданных авансов). Затем с учетом доминирующего показателя следует дать окончательную оценку финансовому циклу.

Чем короче циклы, тем ниже степень обеспеченности организации оборотными активами и тем рискованнее организация. Однако, чем больше продолжительность циклов, тем выше потребность организации в источниках финансирования и тем выше затраты на финансирование. Возможна ситуация, в частности для оптовых посредников, когда продолжительный финансовый цикл приводит к полной потере маржи за счет оплаты процентов по кредитам, привлекаемым для финансирования дебиторской задолженности.

Таким образом, возникает противоречие между эффективностью деятельности, с одной стороны, и финансовой устойчивостью — с другой. Изменение схемы оплаты поставщикам на условия предоплаты по сравнению с расчетами по мере поставки может при определенных условиях рассматриваться как признак утраты организацией своих рыночных позиций и угроза непрерывности ее деятельности, поскольку вызывает дополнительную потребность в финансовых ресурсах. Сокращение времени финансового цикла может быть достигнуто тремя путями:

Укороченный финансовый цикл, который характеризуется значительной кредиторской задолженностью и низкой балансовой финансовой устойчивостью, положительно влияет на прибыль организации и на операционную финансовую устойчивость организации. Кроме того, продолжительность финансового цикла косвенно характеризует рыночное положение организации на рынке сбыта и поставок. Полученные авансы указывают на наличие определенной рыночной власти организации на рынке сбыта, в то время как выданные авансы, наоборот, указывают на наличие этой власти у поставщиков.

Для эффективно управляемой и финансово устойчивой организации характерен классический финансовый цикл, без значительных авансов, со сбалансированной дебиторской и кредиторской задолженностью. Но эффективные организации, обладающие значительной рыночной властью, зачастую целенаправленно уменьшают продолжительность финансового цикла, финансируя значительную часть производственного цикла за счет своих контрагентов через полученные авансы и кредиторскую задолженность перед поставщиками и подрядчиками; при этом финансовая устойчивость остается весьма высокой.

Оценивая динамику продолжительности составляющих операционного цикла и разрабатывая стратегию управления циклом, необходимо учитывать, что она отражает не только степень эффективности управления оборотным капиталом, но и объективные процессы, происходящие на предприятии, которые могут привести к увеличению операционного цикла.

В частности, это может быть изменение номенклатуры производимой продукции, политики в отношении формирования запасов, кредитной политики, др. В этом случае удлинение циклов и, следовательно, снижение оборачиваемости оборотных активов должно компенсироваться увеличением маржи, что в итоге приводит к увеличению рентабельности инвестированного капитала организации и не ухудшает ее позиции в отношении создания стоимости.

Определяя прогнозную продолжительность составляющих циклов, необходимо учитывать выявленные тенденции в ее изменении, а также экспертную оценку будущей динамики этих показателей.

СРОЧНО!

Успейте разобраться в ФСБУ 5/2019 «Запасы», пока вас не оштрафовали. Самый простой способ – короткий, но полный курс повышения квалификации от гуру бухгалтерского учета Сергея Верещагина

Производственный цикл, финансовый цикл, операционный цикл

Производственный цикл

Производственные цикл начинается с момента поступления в компанию сырья и материалов (или товаров в случае с торговой компанией) от поставщиков и завершается отгрузкой готовой продукции (товаров) клиентам.

Понятно, что данный термин не совсем подходит для торговых компаний, но, тем не менее, он уже считается общепринятым, поэтому применяется и для них.

Здесь можно привести аналогию с классификацией расходов. В отчете о прибылях и убытках есть производственные расходы. Несмотря на свое название, такая группа расходов может быть у любых компаний, в том числе и торговых.

Очевидно, что чем меньше производственный цикл предприятия, тем лучше. Любые активы компании требуют финансирования. Поэтому чем дольше деньги компании находятся в товарно-материальных запасах, тем хуже и наоборот.

Поэтому уменьшить производственный цикл можно за счет уменьшения периода оборота товарно-материальных запасов.

Финансовый цикл

Финансовый цикл начинается с момента оплаты поставщикам материалов (товаров) и заканчивается в момент получения денег от покупателей за отгруженную продукцию (товары).

Очевидно, что чем больше длительность финансового цикла, тем больше потребность в оборотных средствах. Поэтому нужно стараться различными способами снижать финансовый цикл.

Необходимо обратить внимание на то, что в отличие от производственного финансовый цикл может быть и отрицательным. Предприятие не может отгрузить готовую продукцию (или товар) пока ее не произведет (или не закупит товар). Поэтому отгрузка готовой продукции (товара) не может быть раньше, чем закупка сырья и материалов (или товара).

Что касается движения денег, то оно может возникать в какое угодно время. Если компания оплачивает поставщикам позже, чем получает деньги от клиентов, то в таком случае финансовый цикл получается отрицательным.

Операционный цикл

Операционный цикл – это промежуток времени, в течение которого текущие (оборотные) активы компании совершают полный оборот.

Очевидно, что операционный цикл не может быть меньше производственного. В большинстве случаев он его превышает.

Также ясно, что операционный цикл, как и производственный, нужно стремиться уменьшать, поскольку чем быстрее оборачиваются текущие активы тем лучше для компании.

Взаимосвязь производственного, финансового и операционного циклов

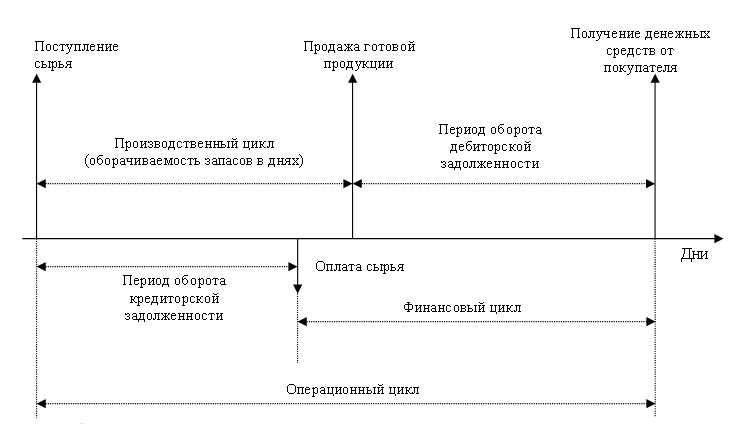

Все эти три цикла взаимосвязаны между собой (см. Рис. 1). На самом деле, на этом рисунке представлен только один из возможных вариантов взаимосвязи.

Рис. 1. Взаимосвязь производственного, финансового и операционного цикла

Не все компании получают материальные ресурсы от поставщиков без предварительной оплаты и отгружают свою продукцию без получения предоплаты от клиентов.

Все возможные варианты взаимосвязи операционного, производственного и финансового циклов представлены в таблице 1.

Таблица 1. Возможные варианты соотношения операционного, производственного и финансового циклов компании

Восьмой вариант является самым лучшим для компании с точки зрения эффективности использования оборотных средств. Ведь в этом случае предприятие сначала получает предоплату от клиентов, затем получает материальные ресурсы от поставщиков, потом отгружает продукцию и только после этого выплачивает деньги поставщикам.

Самым худшим вариантов является седьмой, поскольку при этом компания сначала делает предоплату поставщикам, затем получается материальные ресурсы, после этого отгружает готовую продукцию и только потом получает деньги от покупателей.

Основные принципы повышения эффективности используемых оборотных средств

Данные принципы вытекают из вполне очевидной логики, связанной с самими понятиями операционного, производственного и финансового циклов.

Что касается производственного цикла, то, пожалуй, только одна из его составляющих может не поддаваться какому-то целенаправленному воздействию. Речь, конечно же, идет о периоде оборота незавершенного производства, то есть о сроках производства продукции.

Уменьшить данный параметр порой можно только за счет нарушения технологии производства продукции. Безусловно, этого лучше не делать, поскольку в результате можно получить некачественную продукцию, что, в конечном счете, скажется и на финансово-экономическом состоянии компании.

Хотя, в некоторых случаях оптимизация производственных процессов позволяет снизить сроки производства продукции без нарушения технологии производства. Если же все резервы повышения эффективности работы в данном направлении уже вскрыты, то уменьшить время производства продукции можно только за счет использования более современного оборудования (и то не всегда).

Приобретение нового оборудование может привести к существенным инвестиционным затратам. То есть за счет такого решения компания может сократить потребность в оборотных средствах, но увеличить в инвестиционных.

Причем инвестиционные затраты могут быть значительно больше, чем экономия, которую получит компания за счет уменьшения потребности в оборотных средствах. В некоторых случаях компании придется отработать не один год прежде чем суммарный эффект от экономии на оборотных средствах перекроит инвестиционные затраты.

В отношении остальных двух составляющих производственного цикла можно утверждать, что там поле для маневров, как правило, больше.

Период оборота запасов сырья и материалов в значительной степени зависит от политики компании в области снабжения основными материальными ресурсами. Кроме того, на это могут влиять поставщики, в частности за счет того насколько оперативно они могут поставлять свою продукцию.

Ведь компания может держать на складе большие запасы материалов именно потому, что поставщики не могут оперативно обеспечить компанию нужными ресурсами. В некоторых случаях удается найти других поставщиков, с которыми компании выгоднее работать по данному параметру.

На самом деле, конечно же, выбор поставщиков должен производиться на основе комплексного анализа, включающего оценку и других важных параметров, в частности сроков оплаты.

На период оборота готовой продукции (или товаров) компания также может влиять за счет улучшения качества планирования продаж, а также эффективности реализации самого процесса продаж.

Большие запасы готовой продукции (товаров) могут быть следствием низкого качества процесса планирования продаж. В таком случае компания подстраховывается и держит на складе значительные запасы.

Повышение эффективности процесса продаж также может положительно сказаться на уменьшении периода оборачиваемости готовой продукции. Чем быстрее компании может продавать свою продукцию, тем меньше период ее оборачиваемости.

В части сокращения финансового цикла компании основные усилия нужно направлять на максимально возможное сокращения периода оборота дебиторской задолженности и увеличение периода оборота кредиторской задолженности. Проще говоря нужно стремиться к тому, чтобы деньги от клиентов поступали как можно раньше, а оплата поставщикам производилась как можно позже.

Возможно, для сокращения оборачиваемости дебиторской задолженности придется пойти на какие-то уступки клиентам. Например, за уменьшение сроков оплаты компания может предоставлять своим клиентам скидки.

И наоборот, для увеличения оборачиваемости кредиторской задолженности может возникнуть необходимость в том, чтобы закупать у поставщиков ресурсы по менее выгодным ценам, но зато с отсрочкой оплаты.

Итак, для повышения эффективности управления оборотными средствами предприятию необходимо четко следить за своим операционным, производственным и финансовым циклами. Нужно научиться находить возможности для уменьшения всех этих циклов.

Операционный и финансовый цикл

Любое промышленное предприятие проходит через цикл операционной деятельности, в течение которого закупаются материально-производственные запасы, производится готовая продукция и реализуется за наличные денежные средства или в кредит и, наконец, дебиторская задолженность погашается за счет поступлении денежных средств от клиентов. Этот цикл называется операционным. Операционный цикл отражает промежуток времени, в течение которого оборотные активы совершают полный оборот.

Рисунок №1. Взаимосвязь производственного и финансового циклов

В составе операционного цикла выделяют несколько компонентов:

Цикл оборота материально-производственных запасов (производственный цикл) – среднее время (в днях), необходимое для перевода материально-производственных запасов из формы материалов (сырья) в готовую продукцию и ее реализации. Таким образом, производственный цикл – это период времени, который начинается с момента поступления материалов на склад и заканчивается в момент отгрузки покупателю готовой продукции, которая была изготовлена из данных материалов.

Цикл оборота дебиторской задолженности – среднее время, необходимое для погашения покупателями дебиторской задолженности, возникшей в результате осуществления продаж в кредит.

Цикл оборота кредиторской задолженности – среднее время, проходящее с момента закупки материально-производственных запасов предприятием до момента оплаты счетов кредиторов.

На основе вышеприведенных компонентов рассчитывается финансовый цикл.

Финансовый цикл – это разрыв между сроком платежа по своим обязательствам перед поставщиками и получением денег от покупателей (дебиторов). Иными словами, он характеризует отрезок времени, в течение которого полный оборот совершают собственные оборотные средства.

Сокращение операционного и финансового циклов в динамике рассматривается как положительная тенденция. Оно может произойти за счет ускорения производственного процесса (периода хранения материально-производственных запасов, снижения длительности изготовления готовой продукции и периода ее хранения на складе), ускорения оборачиваемости дебиторской задолженности, замедления оборачиваемости кредиторской задолженности.

В банковской практике операционный цикл рассматривается как:

Операционный цикл характеризует общее время, в течение которого финансовые ресурсы омертвлены в запасах и дебиторской задолженности. Поскольку предприятие оплачивает счета поставщиков с временным лагом, время, в течение которого денежные средства отвлечены из оборота, то есть финансовый цикл, уменьшается на среднее время обращения кредиторской задолженности. Сокращение операционного и финансового циклов в динамике рассматривается как положительная тенденция. Если сокращение операционного цикла может быть осуществлено за счет ускорения производственного процесса и оборачиваемости дебиторской задолженности, то финансовый цикл может быть сокращен как за счет этих же факторов, так и за счет некоторого некритического замедления оборачиваемости кредиторской задолженности.

Производственный, операционный и финансовый циклы организации

Оборотные активы — наиболее подвижная часть имущества организации. Продолжительность производственного, операционного и финансового циклов является важнейшим индикатором эффективности управления оборотными активами. Рассмотрим, из каких отрезков складывается каждый цикл, а затем покажем, как можно просто и наглядно рассчитывать продолжительность каждого из таких отрезков для максимально эффективной работы фирмы.

Оборотные активы — наиболее подвижная часть имущества организации. Это объекты, использование которых осуществляется организацией в рамках одного операционного цикла либо в рамках относительно короткого календарного промежутка времени (года). Это вложения в мобильные активы предприятия, которые являются денежными средствами или могут быть обращены в них в течение года или одного операционного цикла, если он превышает год.

Кругооборот оборотных активов охватывает три стадии: заготовительную (закупки), производственную и сбытовую:

1. Время пребывания сырья и материалов на складе вычисляется по формуле

где Зс — стоимость запасов сырья и материалов; МЗ — материальные затраты за год.

2. Продолжительность производственного процесса рассчитывается по формуле

Тпр = [Знп / (Сп * kн) ] * 365,

3. Время пребывания готовой продукции на складе:

где Зг — стоимость запасов готовой продукции.

4. Срок погашения дебиторской задолженности:

где ДЗба — дебиторская задолженность без выданных авансов; В — выручка (нетто).

5. Срок погашения кредиторской задолженности:

где КЗба — кредиторская задолженность без полученных авансов.

6. Продолжительность обращения выданных авансов:

где Ав — выданные авансы.

7. Продолжительность обращения полученных авансов:

где Ап — полученные авансы.

Продолжительность производственного цикла:

Продолжительность операционного цикла:

Доп = Тс + Тпр + Тг + Тд

Продолжительность финансового цикла:

Для расчета продолжительности производственного цикла допустимо использование и упрощенного алгоритма:

где З — сумма статей «запасы» и «НДС по приобретенным ценностям».

Также возможен расчет срока погашения дебиторской и кредиторской задолженностей без выделения авансов.

Возможны четыре варианта финансовых циклов:

Чем короче циклы, тем ниже степень обеспеченности организации оборотными активами и тем рискованнее организация. Однако, чем больше продолжительность циклов, тем выше потребность организации в источниках финансирования и тем выше затраты на финансирование. Возможна ситуация, в частности для оптовых посредников, когда продолжительный финансовый цикл приводит к полной потере маржи за счет оплаты процентов по кредитам, привлекаемым для финансирования дебиторской задолженности.

Таким образом, возникает противоречие между эффективностью деятельности, с одной стороны, и финансовой устойчивостью — с другой. Изменение схемы оплаты поставщикам на условия предоплаты по сравнению с расчетами по мере поставки может при определенных условиях рассматриваться как признак утраты организацией своих рыночных позиций и угроза непрерывности ее деятельности, поскольку вызывает дополнительную потребность в финансовых ресурсах.Сокращение времени финансового цикла может быть достигнуто тремя путями:

Для эффективно управляемой и финансово устойчивой организации характерен классический финансовый цикл, без значительных авансов, со сбалансированной дебиторской и кредиторской задолженностью. Но эффективные организации, обладающие значительной рыночной властью, зачастую целенаправленно уменьшают продолжительность финансового цикла, финансируя значительную часть производственного цикла за счет своих контрагентов через полученные авансы и кредиторскую задолженность перед поставщиками и подрядчиками; при этом финансовая устойчивость остается весьма высокой.

Оценивая динамику продолжительности составляющих операционного цикла и разрабатывая стратегию управления циклом, необходимо учитывать, что она отражает не только степень эффективности управления оборотным капиталом, но и объективные процессы, происходящие на предприятии, которые могут привести к увеличению операционного цикла. В частности, это может быть изменение номенклатуры производимой продукции, политики в отношении формирования запасов, кредитной политики, др. В этом случае удлинение циклов и, следовательно, снижение оборачиваемости оборотных активов должно компенсироваться увеличением маржи, что в итоге приводит к увеличению рентабельности инвестированного капитала организации и не ухудшает ее позиции в отношении создания стоимости.

Определяя прогнозную продолжительность составляющих циклов, необходимо учитывать выявленные тенденции в ее изменении, а также экспертную оценку будущей динамики этих показателей.

СРОЧНО!

Успейте разобраться в ФСБУ 5/2019 «Запасы», пока вас не оштрафовали. Самый простой способ – короткий, но полный курс повышения квалификации от гуру бухгалтерского учета Сергея Верещагина

Финансы и кредит.

79. Операционный, производственный и финансовый циклы, пути их оптимизации.

К операционным относятся бюджет затрат материалов, бюджет производственных затрат и бюджет управления.

Финансовое и производственное планирование осуществляется в согласованные временные интервалы – от месяца до года.

В процессе управления оборотными активами в рамках операционного цикла выделяют две основные его составляющие:

1) производственный цикл предприятия;

2) финансовый цикл (или цикл денежного оборота) предприятия.

Производственный цикл предприятия характеризует период полного оборота материальных элементов оборотных активов, используемых для обслуживания производственного процесса, начиная с момента поступления сырья, материалов и полуфабрикатов на предприятие и заканчивая моментом отгрузки изготовленной из них готовой продукции покупателям.

Продолжительность производственного цикла предприятия определяется по следующей формуле:

Где ППЦ – продолжительность производственного цикла.

Предприятия, в днях;

ПОСМ – период оборота среднего запаса сырья, материалов и полуфабрикатов, в днях;

ПОНЗ – период оборота среднего объема незавершенного производства, в днях;

ПОГП – период оборота среднего запаса готовой продукции, в днях;

Финансовый цикл (цикл денежного оборота) предприятия представляет собой период времени между началом оплаты поставщикам полученных от них сырья и материалов (погашением кредиторской задолженности) и началом поступления денежных средств от покупателей за поставленную им продукцию (погашением дебиторской задолженности).

Продолжительность финансового цикла (или цикла денежного оборота) предприятия определяется по следующей формуле:

ПФЦ = ППЦ + ПОДЗ-ПОКЗ,

Где ПФЦ – продолжительность финансового цикла (цикла денежного оборота) предприятия, в днях; ППЦ – продолжительность производственного цикла предприятия, в днях;

ПОдз – средний период оборота текущей дебиторской задолженности, в днях;

ПОКЗ – средний период оборота текущей кредиторской задолженности, в днях.

Производственный цикл – начинается с момента поступления материалов на склад предприятия, заканчивается в момент отгрузки покупателю продукции, которая была изготовлена из данных материалов.

Финансовый цикл – начинается с момента оплаты поставщикам данных материалов (погашение кредиторской задолженности), заканчивается в момент получения денег от покупателей за отгруженную продукцию (погашение дебиторской задолженности).

Операционный цикл – начинается с момента поступления материалов на склад предприятия, заканчивается в момент получения оплаты от покупателей за реализованную продукцию.

Поскольку продолжительность операционного цикла больше длительности финансового цикла на период оборота кредиторской задолженности, то сокращение финансового цикла обычно влечет уменьшение операционного цикла, что оценивается как положительная тенденция.

Длительность производственного цикла вычисляется как сумма периодов оборота всех нормируемых составляющих оборотных средств. Длительность операционного цикла рассчитывается как сумма длительности производственного цикла и периода оборота дебиторской задолженности. Продолжительность финансового цикла меньше длительности операционного цикла на величину периода оборота кредиторской задолженности или больше на период оборота выданных авансов.

В более общем случае предприятие с самого начала операционного цикла вкладывает в производство собственные оборотные средства: период оборота кредиторской задолженности есть длительность обращения суммы средств, равной разности стоимости сырья и материалов, получаемых предприятием в кредит, и суммы выданных им авансов.

Сводный бюджет промышленной компании состоит из трех бюджетов первого уровня – операционного, инвестиционного и финансового.

Операционный бюджет фокусируется на моделировании будущих расходов и доходов от текущих операций за бюджетный период. Объектом рассмотрения операционного бюджета, следовательно, является финансовый цикл предприятия. Инвестиционный бюджет рассматривает вопросы обновления и выбытия капитальных активов (основных средств и вложений, долгосрочных финансовых вложений), что составляет основу инвестиционного цикла.