Что такое оплата пзв

Какие НПА регулируют указание вида платежа в платежном поручении

Отправка в банк платежного поручения — юридическое действие, регулируемое отдельными источниками права. Прежде чем осуществлять его на систематической основе, предпринимателю или бухгалтеру полезно будет знать, какими НПА устанавливаются правила оформления. Не считая большого количества ведомственных актов, а также различных подзаконных НПА, основными документами, регулирующими заполнение платежек и правила указания вида платежа, являются:

Первый источник устанавливает нормы, в соответствии с которыми российские кредитно-финансовые организации должны осуществлять перевод денежных средств, в том числе и при задействовании платежных поручений. Второй НПА регулирует правила осуществления перевода денежных средств.

Для чего необходимо указывать вид платежа

Так в чем же заключается предназначение такого реквизита, как «Вид платежа», в платежках? Данный реквизит обозначает то, каким образом кредитно-финансовая организация должна осуществить транзакцию.

Выделяют традиционные способы проведения платежей — по почте, телеграфом, а также инновационные, прежде всего предполагающие задействование инфраструктуры системы банковских электронных срочных платежей (БЭСП). Во втором случае платежи всегда классифицируются как срочные (п. 1.3 гл. 1 указания ЦБ РФ от 25.04.2007 № 1822-У).

В п. 3.12 гл. 3 положения № 384-П указано, что срочный перевод может осуществляться, во-первых, при задействовании электронных каналов и при составлении электронных платежных поручений, а во-вторых — в соответствующем документе реквизит «Вид платежа» должен быть зафиксирован в значении «срочно».

В свою очередь, если банк реализует несрочный перевод, в частности, при задействовании телеграфа, почтовых отправлений, то в распоряжениях в реквизите «Вид платежа» ничего не должно указываться (п. 3.14 гл. 3 положения № 384-П). При этом документ при несрочной транзакции может составляться как в бумажном, так и в электронном виде.

Рассматриваемый реквизит имеет значение также и при осуществлении процедуры контроля достаточности финансовых средств, предусмотренного указаниями ЦБ РФ № 1822-У и регулируемого положением № 384-П. Так, в соответствии с п. 4.5.1 гл. 4 положения № 384-П, данная процедура в режиме поступления осуществляется по каждому документу, для которого в электронном сообщении зафиксированы признак проведения соответствующего контроля либо значение «срочно» в рассматриваемом реквизите.

В соответствии с п. 4.5.2 гл. 4 положения № 384-П такие контрольные мероприятия проводятся в дискретном режиме в отдельные периоды в течение дня по всем распоряжениям, для которых в электронных сообщениях зафиксирован признак проведения соответствующего контроля либо, как и в первом случае, установлено значение «срочно» в реквизите «Вид платежа».

Важно не путать рассматриваемый реквизит с тем, который соответствует номеру 18 в структуре платежного поручения — «Вид операции» — и может быть представлен в значениях:

Реквизит «Вид операции» должен соответствовать ПБУ Банка России либо правилам бухучета в конкретных банках, осуществляющих деятельность в Российской Федерации.

О том, какова форма платежного поручения и его основные реквизиты, читайте в статье «Основные поля платежного поручения в 2020-2021 годах (образец)».

В каких финансовых документах указывается вид платежа

Вид платежа — реквизит, который указывается, в соответствии с п. 1.10 гл. 1 положения № 383-П, в таких документах, как:

Проверьте правильно ли вы заполнили платежное поручение, изучив рекомендации экспертов КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Данные источники могут формироваться как в бумажном, так и в электронном виде (п. 1.9 гл. 1 положения № 383-П). Документы из указанного перечня могут задействоваться как при расчетах с бюджетом, так и при частных денежных транзакциях.

Указание корректного вида платежа — критерий, исключительно важный для налогоплательщика, то есть субъекта, который на регулярной основе направляет в банк распоряжения на перечисление налогов, взносов, сборов, штрафов, пеней, пошлин в силу имеющихся обязательств перед бюджетом. Если налогоплательщик укажет реквизит, не соответствующий требованиям законодательства, платеж не будет принят государством.

Каковы основные требования к указанию вида платежа

В приложении 1 к положению № 383-П сказано о том, что соответствующий реквизит:

Можно отметить, что в положении № 384-П зафиксирована еще одна норма, предопределяющая необходимость отражения в платежных поручениях вида платежа. А именно в случае использования банковских поручений, т. е. документов, применяемых при переводе денежных средств в пользу иностранных субъектов (п. 3.16 гл. 3 положения № 384-П). В этом случае реквизит «5» в платежке (а это и есть вид платежа) может быть указан в 2 вариантах:

Существуют правовые нормы, в соответствии с которыми вид платежа в ряде случаев не следует указывать в платежном получении вовсе, вне зависимости от того факта, установлены ли подобные нормы банком или нет.

Когда реквизит «Вид платежа» указывать не нужно

Федеральное казначейство в письме от 11.06.2013 № 42-7.4-05/5.3-350 устанавливает норму, в соответствии с которой с 01.07.2013 в распоряжениях, поступающих от клиентов ЦБ РФ (представленных как в бумажном, так и в электронном виде):

Федеральное казначейство также отмечает, что в том случае, если рассматриваемый реквизит не соответствует указанным критериям — не заполнен в значении «срочно» (при платежах через БЭСП) или зафиксирован, если того не требовалось, то органы казначейства возвращают платежные поручения без исполнения.

Отмеченная позиция Федерального казначейства нашла отражение в локальных нормативно-правовых актах российских банков. Они в свою очередь в большинстве случаев доводят отмеченные положения письма № 42-7.4-05/5.3-350 до сведения клиентов, самостоятельно формирующих платежные поручения в процессе пользования сервисами РКО.

Можно отметить, что нормы, которые содержатся в письме № 42-7.4-05/5.3-350, корреспондируют с указанными выше положениями п. 3.12 и п. 3.14 гл. 3 положения № 384-П.

Таким образом, на данный момент, исходя из положений регулирующего законодательства, в реквизите «Вид платежа» можно фиксировать только одно значение — «срочно» (при платежах через БЭСП) — либо не указывать в нем ничего.

Что такое система БЭСП

Поскольку проведение платежа через систему БЭСП — один из возможных критериев проставления в реквизите «5» тех или иных значений, полезно будет ознакомиться с ее основными характеристиками.

Главный источник права, регулирующий функционирование системы БЭСП, — положение ЦБ РФ от 25.04.2007 № 303-П. Оно содержит нормы, устанавливающие, что инфраструктура БЭСП функционирует в рамках платежной системы ЦБ РФ и задействуется для осуществления срочных платежей в рублях и проведения непрерывных расчетов в режиме реального времени.

Система БЭСП работает наряду с традиционными банковскими инфраструктурами — ВЭР (системой внутрирегиональных расчетов, осуществляемых в электронном виде), МЭР (системой межрегиональных расчетов, также осуществляемых в электронной форме).

Платежи через БЭСП осуществляются при задействовании расчетных документов, соответствующих как раз требованиям положений № 383-П и 384-П и содержащих реквизиты, необходимые для проведения корректных транзакций, включая, разумеется, реквизит «5» — «Вид платежа».

Участие банка в системе БЭСП может быть прямым либо ассоциированным. В первом случае к системе подключаются кредитные организации, клиенты КБ РФ, которые не соответствуют данному статусу, но имеют БИК. Ассоциированные участники БЭСП — кредитные организации, структурные подразделения ЦБ РФ, не имеющие БИК, а также клиенты, не имеющие статуса кредитной организации.

Основное преимущество системы БИК — оперативность. Финансовые транзакции при ее задействовании должны проводиться банком в течение дня. Можно отметить, что некоторые кредитные учреждения гарантируют их осуществление в пределах 1 часа. Платежи, проведенные через БЭСП, классифицируются как безотзывные — с того момента, когда средства списаны с банковского счета отправителя.

Платежи через БЭСП становятся все более популярными, особенно в бизнес-среде. И это вполне логично — предприятия стараются как можно быстрее осуществлять расчеты по договорам и получать выручку в оборот. Правда, проведение платежей через БЭСП для налогоплательщика, как правило, обходится дороже, чем при осуществлении несрочных транзакций — банковские тарифы на срочные переводы обычно выше.

Насколько критично неверное указание вида платежа

Как мы отметили выше, указание в реквизите «5» значений, не соответствующих критериям, которые зафиксированы Федеральным казначейством, а также положением № 384-П, может привести к отказу данного ведомства в проведении платежа и возврату банковского распоряжения клиенту.

Подобное может случиться, если:

Последствиями возврата Федеральным казначейством платежного документа может быть (если речь идет об уплате налога) признание ФНС обязательств налогоплательщика перед бюджетом неисполненными. В данном случае обязанность субъекта по уплате налога считается невыполненной в силу положений подп. 1 или подп. 2. п. 4 ст. 45 НК РФ, то есть если платежное поручение возвращено банком либо Федеральным казначейством (в принципе возможны оба варианта, так как в системах платежей некоторых банков переводы с неверными реквизитами «5» автоматически отклоняются еще до того, как дойдут до казначейства).

Подробнее о ключевых положениях ст. 45 НК РФ читайте в материале «Ст. 45 НК РФ: вопросы и ответы».

Провод ПЗВ: расшифровка, конструкция, технические характеристики

Гарантия

Гарантийный срок и срок службы любой кабельной продукции устанавливается непосредственно заводом-изготовителем. Компания «Рукабель» обязуется неукоснительно соблюдать эти условия. Конкретная информация предоставляется при оформлении заказа.

Срок гарантии отсчитывается с момента ввода кабеля в эксплуатацию. На протяжении этого периода времени производитель обеспечивает выполнение установленных требований к своей продукции при условии соблюдения правил транспортировки, прокладки и использования.

Срок службы — максимальная продолжительность эксплуатации кабельного изделия до момента его полного выхода из строя. Он отсчитывается с момента получения кабеля заказчиком и зависит от того, насколько строго будут соблюдаться условия хранения, монтажа и эксплуатации.

Гарантия качества

Компания «Рукабель» реализует продукцию, полностью соответствующую требованиям отечественных нормативных документов. Кабельные изделия имеют все обязательные сертификаты, лицензии и паспорта качества.

На все кабели в нашем каталоге также распространяется гарантия от производителя, действующая при соблюдении условий их перевозки, хранения, монтажа и использования.

Доставка и оплата

Компания «Рукабель» принимает оплату следующими способами:

С каждым клиентом работает персональный менеджер. Все документы отправляются как на обычную, так и на электронную почту.

Благодаря широкой сети филиалов и складов мы максимально быстро доставляем заказы в любой уголок России. При этом доставка может быть осуществлена одним из нескольких способов:

Доставляем кабельную продукцию не только по РФ, но и в страны Таможенного союза. Сотрудник нашего логистического отдела обязательно будет информировать вас о каждом изменении статуса заказа (собран, отгружен и так далее).

Честная цена

Мы гарантируем всем своим клиентам не только безусловно высокое качество всей продукции, но и самые честные цены на всем кабельном рынке России. Благодаря прямому сотрудничеству с ведущими производителями наша компания может позволить себе устанавливать наиболее доступные цены на любые кабельные изделия. «Рукабель» всегда поможет вам сэкономить!

Провода с защитной изоляцией для воздушных линий электропередачи на напряжение 35 кВ марки ПЗВ, ПЗВГ ТУ 16. К10-017-2003.

Кабель провод защищен патентом на полезную модель Федеральной службы по интеллектуальной собственности, патентам и товарным знакам № 28274 от 19.10.2002г.

Условия эксплуатации провода ПЗВ:

Для воздушных линий электропередачи в районах с умеренным, холодным и тропическим климатом, в атмосфере воздуха типов III и IV по ГОСТ 15150-69.

Конструкция провода ПЗВ:

1. Уплотненная жила из проволок алюминиевого сплава сечением 35. 240 мм2

2. Слой из изоляционного сшитого полиэтилена

3. Защитная изоляция из атмосферостойкого сшитого полиэтилена

1. Уплотненная жила из проволок алюминиевого сплава

2. Слой из электропроводящего сшитого полиэтилена

3. Слой из изоляционного сшитого полиэтилена

BNPL-сервисы: чем оплата покупок по частям отличается от рассрочки

Что такое BNPL-сервисы

В России подобную услугу запустили два крупных игрока — «Тинькофф» и «Яндекс». BNPL-сервис или «Buy now pay later» дословно с английского языка переводится как «Покупай сейчас, плати потом». Это сервис, который позволяет оплачивать онлайн-покупки равными частями в течение короткого периода времени. При этом покупатели не заключают кредитный договор с банком и не платят дополнительные комиссии.

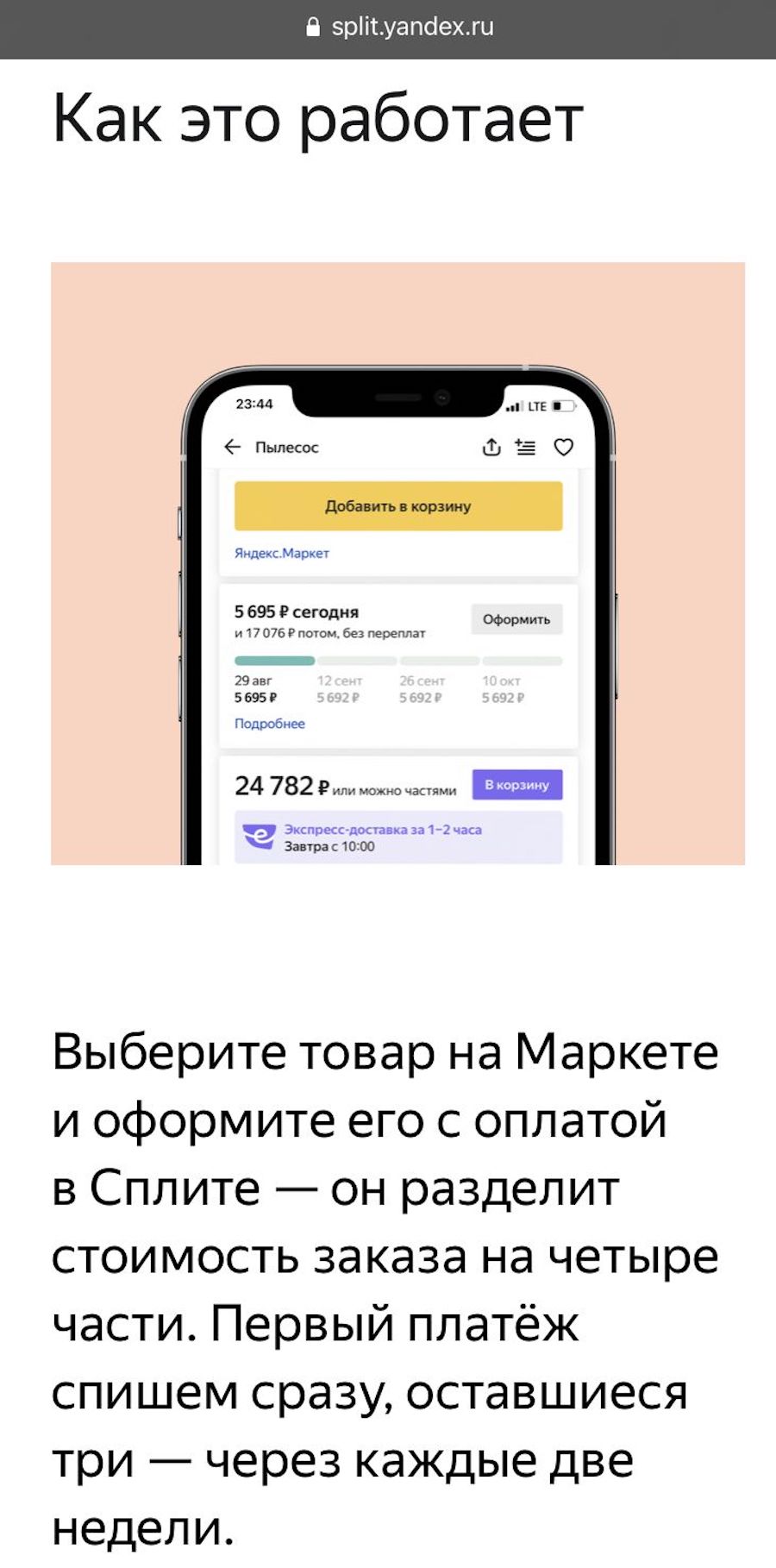

Изначально BNPL-сервисы появились в Европе и США, на российский рынок они пришли в 2021 году. В апреле первым в России такой сервис запустил Тинькофф Банк — «Долями». С его помощью оплату покупки можно разделить на четыре равные части: первые 25% средств спишутся с карты сразу при покупке товара, остальные три четверти будут списываться с карты покупателя каждые две недели до полной оплаты. В конце августа аналогичный продукт появился у «Яндекса» — сервис «Сплит». Он также позволяет разделить покупку на четыре части и выплачивать по 25% от стоимости каждые две недели.

Как работают «Долями» и «Сплит»

Для покупателя процесс оплаты с помощью «Долями» мало чем отличается от оплаты картой:

По словам представителя сервиса, количество партнеров «Долями» непрерывно растет: к нему уже подключились такие магазины как Puma, «Траектория», «Респект», Razor и т.д. В ближайшее время ожидается подключение ряда крупных партнеров, в том числе маркетплейсов. Стоимость сервиса для каждого продавца определяется индивидуально.

«Сплит» пока доступен небольшой части пользователей и только для покупок у продавцов, которые используют службу доставки «Яндекс.Маркета», но список партнеров постепенно будет расширяться. Пока продавцы могут пользоваться «Сплитом» бесплатно, в будущем для них появится комиссия.

На части можно разделить платеж от ₽1 тыс. до ₽30 тыс., но лимит может меняться. Сервис доступен в веб-версии «Яндекс.Маркета» и в приложениях для iOS и Android, а механика оплаты похожа на «Долями».

Так как «Сплит» не является банковским продуктом, то заемные средства предоставляет «Яндекс». «Мы будем напоминать пользователю о том, что близится время очередного платежа. Если же он системно не будет реагировать, платеж может списаться с другой карты, которая привязана к аккаунту на «Яндексе». Если пользователь намеренно не следует правилам сервиса, он больше не сможет пользоваться «Сплитом», — пояснил РБК Трендам представитель компании.

Зачем компании запускают BNPL-сервисы

Международный опыт

В настоящее время крупнейшими игроками на BNPL-рынке являются Afterpay, PayPal, Affirm, Klarna, Splitit, Sezzle, Perpay, Openpay, Quadpay and LatitudePay. Один из самых известных игроков — шведская компания Klarna — насчитывает 90 млн активных пользователей в 17 странах, совершающих около 2 млн транзакций в день. В конце сентября стало известно о том, что на этот рынок выходит международная платежная система Mastercard с программой для рассрочки Mastercard Installments. Компания рассчитывает запустить продукт в первом квартале 2022 года в США, Австралии и Великобритании.

Отличия BNPL от рассрочки

Перспективы сервиса

В условиях дальнейшего роста цифровизации такие сервисы будут привлекать все больше внимания покупателей. У BNPL есть три категории потенциальных пользователей:

По мнению Бородулина, дальнейшая популярность BNPL будет зависеть от роста количества магазинов-партнеров, выходом данных программ в офлайн-зону, наличием положительных отзывов пользователей, а также устранения возможных технических проблем, например, сложностей при возврате продукции.

Пока аудитория подобных сервисов в России мала. Например, карты рассрочки есть у 2% россиян, возможный рынок BNPL-сервисов, скорее всего, не больше. При этом основной, то есть, наиболее часто используемой, карта рассрочки является для 1% держателей карт, а кредитная карта — для 5%. Большинство людей используют дебетовые карты, 93% держателей карт отмечают именно ее как основную, привел статистику Кривошея. «Это хорошо отражает отношение людей к личным финансам. Даже имея возможность разбить платеж на несколько частей большинство россиян, скорее всего, попросту не будут выбирать эту опцию. Крупные покупки, где склонность людей разбивать платежи может быть выше, — не основа трат россиян», — сомневается в популярности новых сервисов Кривошея.

Однако 1 ноября 2021 года Банк России выпустил информационное письмо, в котором предупредил участников финансового рынка о недопустимости участия в подобных сервисах рассрочки. По мнению ЦБ, отсутствие кредитного договора, оформленного в соответствии с законом, «ухудшает положение потребителей», поскольку сервисы не информируют заемщиков о полной стоимости кредита, процентной ставке и вероятности передачи долга сторонним организациям, в том числе коллекторам. Представитель «Долями» ответил, что компания пока изучает письмо и его применимость к их сервису. «Яндекс» не подконтролен финансовому регулятору и от комментариев отказался. По мнению экспертов, речь идет не о запрете таких сервисов, а о регулировании данной отрасли.

В чём разница между постоплатой и предоплатой услуг сотовых операторов

Что же такое предоплата и постоплата? С подобными понятиями абоненты сталкиваются, как правило, при выборе нового тарифа. Специалисты офисов сотовых компаний в один голос твердят, что использовать тарифные пакеты с постоплатной системой расчётов значительно выгоднее и экономичнее. Суть такого предложения состоит в том, что потребитель вначале использует все возможности своего тарифа, а только потом оплачивает все предъявленные счета за использованные услуги. При всём этом пользователи знают, что полагаться на слово консультанта не стоит.

Довольно часто сотовые компании представляют собственные наработки в выгодном для них свете, стеснительно умалчивая об их недостатках и очередных подводных камнях. В итоге абонент получает совершенно противоположные условия на услуги связи, нежели заявлялось при оформлении контракта.

Итак, разбираемся – предоплатная система расчёта либо же постоплатная, что выбрать?

Постоплата и предоплата – какая разница

Все тарифные планы от сотовых компаний условно разделяются на две категории, что напрямую зависит от режима взаимного расчёта между сотовым оператором и потребителем.

На практике это выглядит следующим образом:

Несколько слов о поминутной тарификации

Также можно отметить ещё одну систему расчёта – поминутная тарификация. По сути это разновидность предоплатной системы расчёта, но разница в том, что абоненты здесь оплачивают не предоставляемые пакеты бонусных минут, а каждую использованную фактически минуту.

Подобное предложение будет выгодным для тех потребителей, кто нечасто общается по сотовому телефону.

На нынешний момент тарифные планы с поминутной тарификацией имеются у каждого сотового оператора.

Почему операторы активно продвигают постоплатные тарифные планы?

Постоплатные тарифные планы по существу будут выгодны лишь тем потребителям, кто расходует на услуги связи немало средств. Так почему же тогда сотовые операторы так яро продвигают постоплату на своих тарифах?

По версии сотовых компаний ответ очевиден. Они утверждают, что постоплата обладает такими достоинствами:

Обратите внимание! Предъявленные счета за использованные услуги на постоплате нужно уплатить в течение следующих 20 дней после предъявления.

Методы и формула расчета приведенных затрат

Расчет приведенных затрат позволяет сравнить между собой и выбрать оптимальный вариант использования имеющихся у предприятия ресурсов. На практике данный метод чаще всего используется при принятии инвестиционных решений и оценке эффективности проектов. Применение рассматриваемого метода не требует длительных расчетов и позволяет сделать выбор только на основе расходов. Прибыль будущих периодов им не учитывается.

Приведенные затраты – это…

Приведенные затраты выступают суммой текущих (обеспечивают деятельность оперативную фирмы, они переносятся на себестоимость продукции и возобновляются при каждом обороте) и капитальных (не связаны с операционным циклом и представляют собой вложения в обновления устаревших фондов, разработку товаров и т.д.) вложений, приравненных к одной величине с помощью нормативного коэффициентом. На основе их определяют экономическую обоснованность вложений.

Они показывают расходы будущих периодов, которые будут понесены при реализации проекта. С помощью их расчета можно сравнить между собой следующие варианты:

Применение обеспечивает рациональный подход к оценке экономического эффекта в результате создания и применения новой техники взамен старой.

Метод приведенных затрат

Применяется в случае, если следует сравнить несколько вариантов инвестиционных решений. Он призван выявить проект, которые потребует наименьших расходов, как операционных, так и инвестиционных. От этого будет зависеть будущая прибыльность и рентабельность.

Суть метода заключается в расчете приведенных затрат отдельно по каждому варианту по установленной формуле, которая подробным образом будет рассмотрена далее.

Как указано выше, приведенные затраты включают текущие и капитальные вложения, требуемые для внедрения проекта. Необходимость включения двух видов расходов при оценке обусловлено увеличением объективности анализа, так как при принятии решения следует учитывать не только используемые для производства продукта ресурсы (материалы, труд, коммунальные услуги и т.д.) но и вложения, необходимые для запуска (оборудование, технологии, ремонт). И то, и другое отражается на себестоимости продукции: первое в виде прямого переноса, второе в виде амортизации.

На основе указанного метода рассчитывается значение в годовом выражении. Это возможно благодаря использованию специального дисконтного коэффициента.

В случае, если рассматриваемые вложения осуществляются не единоразово, а в течение нескольких лет частями, то при применении метода важно учитывать данный фактор.

Наиболее целесообразно применять указанную технику в случае, когда следует принять решение реализации проектов по замене устаревших фондов, изменении технологии производства, внедрении новых условий труда, в том числе при замене человеческих усилий техникой и применения новых управленческих приемов.

Рекомендуем вам также ознакомиться с видами, задачами и методами управленческого анализа, который включает в себя множество различных показателей.

Формула расчета приведенных затрат

При применении используется следующая формула:

Пз — это итоговые приведенные затраты;

С – текущие производственные расходы, включая амортизацию или полная себестоимость;

Вк – все капитальные вложения, необходимые для запуска;

Нк – нормативный коэффициент эффективности.

Остановимся подробнее на последней составляющей. Нк обычно представляет собой обратно пропорциональный срок окупаемости, однако, его могут устанавливать лица, принимающие решения самостоятельно в зависимости от сложившейся практики в отрасли. На практике он фиксируется в интервале 0,12-0,3.

При проведении анализа не забудьте включить в Вк затраты не только на покупку самого оборудования, материалов, но и стоимость их доставки и установки.

Не можете определиться с коэффициентом, не знаете, что включить в производственные и капитальные вложения для того, чтобы применить метод, тогда можно заказать детальный бизнес-план под ключ у нас, где будут рассчитаны приведенные и другие виды расходов, либо купить уже полностью готовый бизнес-план со всеми расчетами.

Когда проект длиться более 1 года, как правило, расходы распределяются равномерно на несколько лет. В данном случае формула должна учитывать фактор времени.

Нк – соответствует предыдущей формуле;

Т – количество лет, во время которых осуществляются затраты;

Экономически эффективным является вариант, при котором Пз минимальны.

При сравнении проектов с различными показателями производство, целесообразно оценивать удельные приведенные затраты, то есть осуществляемые на единицу.

Пзуд – удельные приведенные затраты;

Суд – себестоимость в расчете на одну единицу продукции;

Нк – соответствует предыдущим формулам;

Вкуд – удельные капитальные расходы.

Пример расчета приведенных затрат

Необходимо определиться с покупкой оборудования. На выбор три модели: А, Б, и В. У каждой из них разная стоимость, первая стоит 90 000 руб., вторая – 100 000 руб., третья – 120 000 руб. При этом, расходы на годовое обслуживание также отличаются. У А – 40 000 руб., у Б – 30 000 руб., у В – 10 000 руб. Каждый из станков имеет одинаковую производительность в час. В соответствии с методикой, принятой на предприятии, нормативный коэффициент для оборудования составляет 0,13. Рассчитаем приведенные затраты для А, Б и В.

ПзА= 40000 руб.+0,13*90000 руб.=51700 руб.;

ПзБ=30000 руб.+0,13*100000 руб.=43000 руб.;

ПзВ=10000 руб.+0,13*120000 руб.=25600 руб.;

Выбираем вариант с наименьшими затратами, это вариант В. Несмотря на то, что он имеет самую высокую стоимость, приведенные затраты при его использовании минимальны.

Если же А, Б и В имеют разную производительность, то необходимо производить расчет на единицу выпускаемой продукции. Например, в год на модели А можно выпустить 100 шт., на Б – 200 шт., на В – 250 шт. Тогда:

ПзА=(40000 руб./100 шт.)+0,13*(90000 руб./100 шт.)=517 руб. на шт.;

ПзБ=(30000 руб./200 шт.)+0,13*(100000 руб./200 шт.)=215 руб. на шт.;

ПзВ=(10000 руб./250 шт.)+0,13*(120000 руб./250 шт.)=102 руб. на шт.;

Минимальное значение по-прежнему у В, соответственно выбрать стоит именно этот вариант.

Преимущества и недостатки метода приведенных затрат

Он широко используется среди инвесторов, поскольку обладает рядом достоинств:

Однако, данный метод имеет ряд отрицательных моментов, что осложняет процесс его применения и препятствует его широкому распространению:

Имеющиеся отрицательные черты, присущие данной технологии можно нивелировать путем использования ее наряду с другими при принятии решения, такими как расчет срока окупаемости, рентабельности инвестиций, внутренняя норма прибыли, чистая текущая стоимость.

В том случае, если вам нужно будет составить какой-либо бизнес-план, например, бизнес-план рекламного агентства с расчетами, то для вас важное значение будет иметь расчет приведенных затрат, значение этого показателя поможет принять верное управленческое решение.

Выводы

Чистые приведенные затраты позволяют сравнивать между собой несколько близких по характеристикам и объему проектов по количеству необходимых для их реализации издержек без учета прибыльности. Рассматриваемы метод призван определить так называемую сравнительную эффективность как варианта решения инвестиционных задач. Оптимальное использование имеющихся ресурсов способствует развитию компании и обеспечению ее финансовой устойчивости.

Решением проблемы выгодного представления Вашей идеи может служить детальный бизнес-план с анализом всех основных показателей эффективности проекта, который можно заказать под ключ у нас либо купить уже полностью готовый бизнес-план с необходимыми расчетами, в том числе расчетами приведенных и иных видов затрат.