Что такое памм счет

Памм счета на фондовом рынке: новые возможности для инвесторов и трейдеров

Переход капитала из банковских депозитов в России идёт довольно уверенно, хоть пока и не слишком быстро. Ещё 30 с лишним триллионов по-прежнему находятся на вкладах, но тенденция на индивидуальные инвестиционные счета очевидно. Посудите сами, уже открыто более 10 000 000 брокерских счетов, пусть большинство из них пусты или пополнены на жалкие 20-30 тысяч рублей, но тем не менее. Активных клиентов около 2 000 000. Проблема ещё и в том, что новички не всегда понимают как купить ценные бумаги, им кажется это сложно и учиться хотят не все.

Потому то и стали популярны различные варианты автоследования, когда клиент открывает счет, пополняет его, а затем подключает услугу, благодаря которой сделки успешного трейдера повторяются у него. Копирование так называемое. Плюс в том, что деньги вы никуда не отдаёте, а значит нет никакого риска, что их украдёт недобросовестный управляющий. Но сегодня на рынке появилась ещё более интересная услуга — памм счета на фондовом рынке.

Памм счета на фондовом рынке: что это такое и как открыть?

Памм счет это упрощённый механизм передачи денег в доверительное управление, долгое время использовался только на рынке форекс. Из-за высоких рисков на валютном рынке очень часто такой способ вложения денег заканчивался полной потерей средств и по этой причине памм счета стали терять свою актуальность. Да и на сам форекс нормальные инвесторы не лезут, разве что спекулянты и те, кто ничего в этом не понимает. За исключением профессиональных трейдеров, которые торгуют самостоятельно.

И вот сегодня у памм счетов появились вторая жизнь, потому что число клиентов, которые хотели бы вложить в ценные бумаги и заработать на этом процент выше банковского вклада очень большое, а лёгкого решения до сих пор не было. Теперь для открытия памм счета на фондовом рынке достаточно зарегистрировать счет у брокера Just2Trade, внести минимальную сумму и подключиться к любому управляющему. Для инвестора минимальная сумма 100$, для управляющего 250.

Преимущества для инвесторов

Главным преимуществом является то, что новичку не нужно самому совершать действия по составлению инвестиционного портфеля, покупке и продаже ценных бумаг. Пять минут на открытие счета, 1 минута на пополнение без комиссии, 5 минут на подключение к управляющему. Важно учитывать и минимальную сумму. Если автоследование от comon потребует минимум 100 000 рублей, то здесь достаточно 100$.

Я бы порекомендовал соблюдать диверсификацию и здесь. То еть при пополнении, например, на 1000 долларов, лучше подключиться к 5-10 разным управляющим. Платите вы процент от прибыли, что очень удобно. Такой вариант подойдёт всем, кто хочет разместить капитал в акциях, но нет времени на управление счетом.

Преимущества для трейдеров

Трейдер торгует своими деньгами, минимум 250 долларов. Возможность подключить инвесторов позволяет заработать дополнительный доход без лишних усилий. То есть человек просто торгует для себя как обычно, а вместе с этим получает ещё и процент от тех, кто решил повторять за ним в автоматическом режиме. Комиссию управляющий устанавливает сам. Если инвестор с ней согласен, он подключится, если задрать нос, то последователей будет меньше.

После открытия счета нужно перейти во вкладку pamm2 и зарегистрироваться в качестве управляющего. Статистика по вашей работе будет в открытом доступе и если результаты удовлетворят потенциальных инвесторов, они смогут подключиться к вам. Чтобы понимать сколько на этом можно заработать достаточно посчитать.

Если вы зарабатываете на фондовом рынке 20% годовых и при этом установили комиссию в размере 30% от прибыли, а количество инвесторов достигло 100 человек и каждый вложил по 100 долларов (что абсолютно реально, потому что на фондовом рынке в доверительное управление отдают как правило значительно большие суммы). То получается следующее — 10 000 долларов привлеченный капитал, доход за год 2 000 долларов, ваш доход 30%, то есть 600 долларов.

То есть управляющий торгующий своими 250 долларами сам за год заработал 50 долларов и ещё 600 получил с подключенных к нему инвесторов. Неплохо получилось. А вообще конечно у хороших управляющих объём привлеченных денег может превышать сотни миллионов рублей, а это значит зарабатывать дополнительные 5-6 миллионов в год вполне реально. Да и прибыль инвесторам они приносят не 20% годовых, а 50 и более. Это консервативные, естественно рисковые управляющие могут заработать и 100 с лишним процентов в год. Я думаю новый сервис будет стремительно развиваться в ближайшее время. Буду наблюдать, а сам уже зарегистрировался в качестве управляющего, теперь у меня есть своя стратегия не только на comon, но и здесь.

ПАММ-счет: отзывы, инвестирование, мониторинг и рейтинги. Как открыть ПАММ-счет

Он ведет торговлю на международном валютном рынке средствами, которые имеются на счету. ПАММ-счет имеет уникальную особенность. Вся прибыль, которую смог получить трейдер, распределяется между всеми инвесторами пропорциональна размерам их вкладов. Аналогичное правило касается убытков.

Что же это такое?

ПАММ-счет — это счет, который открыт у одного из брокеров для торговли на международном валютном рынке. Он формируется из средств управляющего счета и средств инвесторов. Любой желающий может отдать свои сбережения на управление трейдеру.

В процессе торговли на рынке «Форекс» управляющий увеличивает свой капитал и размер инвестиций инвесторов. Инновационный инвестиционный инструмент представляет собой усовершенствованную версию доверительного управления. Раньше инвесторы самостоятельно искали трейдеров и отдавали им свои деньги лично. Никаких гарантий партнерство не предполагало. Довольно часто трейдеры просто скрывались с деньгами своих инвесторов.

Трейдер заинтересован в том, чтобы увеличить капитал. Чем больше будет прибыль по ПАММ-счету, тем больше будет гонорар трейдера. Мошенничество со стороны управляющего исключено. Инвестировать в счет может неограниченное число людей. Сумма инвестиций может быть любая. Минимальная сумма вклада у некоторых трейдеров составляет 10 долларов.

Специфика работы ПАММ-счета

ПАММ-счет открывается трейдером, который имеет достаточно высокий уровень квалификации для торговли на международном рынке «Форекс». Трейдер вкладывает в свой счет личные средства. Для того чтобы открыть ПАММ-счет, он должен положить на него свои деньги. Минимальный размер стартового капитала у большинства брокеров составляет 500 долларов. Можно сказать, что трейдер является первым инвестором счета. Участники валютного рынка, которые настроены серьезно, кладут на свой счет сумму, намного превышающую установленный минимум.

Когда счет открыт, управляющий создает оферету. Это договор, который накануне инвестирования должен принять инвестор. Электронный документ описывает условия партнерства. В нем находится следующая информация:

Модернизированные версии ПАММ-счетов

Современные ПАММ-счета обман полностью исключают. Тем не менее капитал инвестора может быть подвержен определенным рискам. Если управляющий «сливает» деньги на рынке, убыток несет инвестор. Для сокращения рисков был введен такой торговый инструмент, как индекс ПАММ-счетов.

Он представляет собой партнерские отношения между несколькими хорошими управляющими. Инвестор отдает свои деньги на управление не одному человеку, а одновременно нескольким. Если один трейдер понесет убыток, он будет перекрыт прибылью, полученной от других. Годовая доходность таких финансовых инструментов намного выше, нежели стандартных. Схема распределения прибыли и убытков такая же, как и на стандартном ПАММ-счету.

Вторая модификация ПАММ-счета — это его версия 2.0. Инвестиционный инструмент привлекателен тем, что трейдер готов покрывать определенный объем убытков своих инвесторов. В оферете прописывается дополнительный пункт о том, в каком объеме управляющий готов возместить ущерб. Это может быть 10, 25, 50 и более процентов. Риски потери капитала инвестора минимальны. Размер инвестиций в данный тип счетов ограничивается размером капитала управляющего. Денег на счету должно быть достаточно для возмещения убытков инвестору в случае спуска депозита. По таким счетам устанавливается стоп-аут, денежный лимит счета, при котором он аннулируется.

В чем преимущества ПАММ-счетов?

ПАММ-счет как инвестиционный инструмент имеет ряд преимуществ. Если сравнивать его с банковскими депозитами, он приносит гораздо большую прибыль. Процентная ставка в банке по долларовому депозиту редко превышает 5-7 процентов. Весьма интересен тот факт, что в течение года весь доход съедает инфляция. Хороший ПАММ-счет может принести прибыль от 150 процентов и больше. А вот вкладчик капитала не только не получает прибыль, он может уйти в минус.

Если сравнивать инвестирование в ПАММ-счета и хайпы, тут также имеется ряд отличий. Последние хоть и приносят высокий доход, но отчетность по проделанным операциям не предоставляют. Другими словами, хайпы не афишируют никаких данных относительно своей торговой деятельности. Инвестор буквально отдает деньги неизвестно кому и без каких-либо гарантий.

Торговля на выбранном ПАММ-счете (торговая деятельность) полностью открыта. Инвестор имеет доступ к операциям, совершенным за последнее время. Благодаря статистике удается увидеть, каким объемом торгует трейдер, во сколько он закрывает сделки и в каком направлении. Открыт доступ к данным о прибыли по каждой совершенной сделке. Это позволяет удостовериться в том, что ни брокер, ни выбранный ПАММ не являются мошенниками и полностью выполняют свои обязательства.

Стоит ли ориентироваться на отзывы при выборе ПАММ-счета?

ПАММ-счет будет приносить прибыль, если его правильно выбрать. Доверив деньги первому встречному управляющему, можно и вовсе лишиться капитала. Перед тем как отдать крупную сумму средств в управление, нужно внимательно изучить статистику по имеющемся счетам. Все аналитические и статистические данные предоставляются брокерами и ими же проверяются.

Многие ошибочно полагают, что помогают выбрать ПАММ-счета отзывы. Они, несомненно, полезны, но становиться доминирующим фактором при принятии решения они не могут. Ориентироваться стоит только на цифры, графики и результаты торговли. Важно проводить мониторинг трейдерских счетов и изучать рейтинги, но об этом детальнее ниже. Стоит обратить внимание на тот факт, что вся статистика — это только отчет по результатам торговли в прошлом. Она не является гарантией того, что в будущем трейдер будет успешно торговать. Всю ответственность за капитал несет только инвестор. Ни брокер, ни трейдер такие обязанности на себя не берут.

Мониторинг и рейтинг счетов

Изучая вопрос о том, как инвестировать в ПАММ-счета, нужно начинать с изучения рейтинга последних. У каждого брокера на официальном сайте есть статистика успешности всех ПАММ-счетов. В список попадают все зарегистрированные и активные счета. Чтобы инвестиции в ПАММ-счета приносили неплохие дивиденды и не давали просадок, нужно обращать внимание на ряд параметров, указанных в рейтинге.

В таблицах на сайтах брокеров можно найти следующие данные:

Этой информации более чем достаточно для того, чтобы, проведя мониторинг ПАММ-счетов, принять правильное решение и выгодно вложить средства. В рейтинги встроены фильтры, которые позволяют, установив входные параметры подходящего счета, отбросить все остальные. Имеется даже разделение по категориям: агрессивные счета и консервативные. Фильтр позволяет разделить прибыльные ПАММы и убыточные.

Критерии выбора ПАММ-счетов

Рассматривая рейтинг ПАММ-счетов, обращать внимание нужно на тех управляющих, которые на рынке не менее 2 лет. Чем больше опыта у трейдера, тем более надежным он является. Рассматривая рейтинг ПАММ-счетов, обращать внимание на счета с высокой доходностью, которым всего по несколько месяцев, не стоит. Большую прибыль они вряд ли принесут. Трейдеры только начинают свою карьеру в качестве управляющих. Они стараются разогнать депозит.

Они нарушают все правила мани-менеджмента и получают высокую прибыль. При этом, как показала практика, такие игроки не держатся долго на рынке, и как только капитал удваивается или утраивается, он очень быстро спускается. Риск не стоит издержек. Чем больше возраст счета, тем лучше. Кроме того, исторические данные по молодым счетам отсутствуют, и объективно оценить работу трейдера просто не получается. Рассматривая подобные ПАММ-счета, отзывы брать во внимание не стоит.

Большим плюсом может стать возможность подключения к торговому терминалу управляющего в качестве инвестора. В данном случае должен предоставляться пароль. Такая возможность встречается редко, ведь трейдеры не спешат раскрывать свои торговые стратегии. Если такой шанс выпадает, от него отказываться не стоит. Многолетний ПАММ-счет с среднестатистическим процентом доходности и доступом к терминалу управляющего может не только стать пассивным источником доходов, но и выступить в качестве великолепной платформы для обучения торговли на рынке.

Небольшие хитрости

Идеальный вариант — это одна или две торговые пары. Можно сделать вывод о том, что человек прекрасно знаком со спецификой движения определенной валюты и, благодаря опыту, прекрасно видит ситуацию на рынке.

Насторожить должен факт использования в торговле многообразия инструментов, от 5 и более валютных пар. Это уже свидетельствует о раздробленности знаний трейдера и о его ориентации на счастливый случай. Нет, бывают уникальные управляющие, но они редкость.

Учитывайте каждую мелочь при изучении ПАММ-счета. Как выбрать подходящего управляющего, подскажет информация о том, сколько инвесторов доверяет последнему. Эти данные обычно содержатся на сайте у брокера под оферетой управляющего. Если такой информации нет, нужно отметить для себя размер капитала в управлении. Если он исчисляется сотнями тысяч, то можно сделать соответствующие выводы. Вполне очевидно, что управляющему доверяют.

Секреты успешного инвестирования

Для получения хорошего дохода инвестировать нужно не в один инструмент, а сразу в несколько, в лучшие ПАММ-счета. Рекомендуется делать диверсификацию рисков и формировать инвестиционный портфель из нескольких составляющих.

Нужно выбирать не только разных управляющих, но и разных брокеров. Это связанно с наличием не только торговых, но и не торговых рисков. Часто случается так, что компании признаются банкротами или зачисляются в ряды мошенников. Нужно разделять капитал между управляющими и брокерами таким образом, чтобы утрата части портфеля не отразилась на общем материальном состоянии. Выбор компании брокера так же важен, как и ПАММ-счета.

Положив деньги на счет, расслабляться не рекомендуется. Нужно систематически проводить аналитику деятельности выбранного счета и рассматривать политику ведения дел брокера. Вот тут-то многое расскажут про брокеров и ПАММ-счета отзывы. Если появится информация о том, что ваш брокер приостановил выплаты или кардинально меняет свою политику, нужно немедля снимать деньги. Это первые признаки того, что компания испытывает трудности, и риск в данной ситуации не оправдан.

Как открыть ПАММ-счет и стоит ли это делать?

Ответ на вопрос прост. Конечно, стоит! Разберемся, почему. Инвестирование в ПАММ-счета — это прекрасная возможность приумножить свой капитал. Как упоминалось ранее, доходность будет составлять от 150 процентов в год, а иногда и более.

Профессиональные инвесторы, которые хотят идти дальше в своем образовании, задумываются об открытии своего собственного ПАММ-счета, что вполне разумно. Доходность в данной ситуации удваивается. Подобные мысли посещают и тех, кому приходилось встречать в поисках ПАММ-счета обман. Открытие своего собственного ПАММ-счета рисует хорошие перспективы, но и рассчитывать на то, что все будет, словно в сказке, не стоит.

Как показывает практика, порядка 95 процентов трейдеров проигрывают свой капитал. Только 5 процентов из тех, кто решил покорить валютный рынок, научились извлекать из него прибыль. Процесс обучения не так прост, как пишут во многих рекламах. Иногда на обретение минимальных навыков торговли уходят годы, не говоря уже о разработке своей собственной стратегии.

Альтернативным решением вопроса может стать продолжение инвестирования в ПАММ и параллельное обучение торговле на рынке «Форекс». Только потратив определенное количество времени и солидный капитал на обучение, можно рассчитывать на успешную торговлю и хорошие заработки. Халявы, на которую многие рассчитывают, тут нет. В конечном итоге те, кому удастся понять валютный рынок, смогут стать успешными управляющими и кардинально поменяют свое материальное положение.

Что такое ПАММ-счета: механизм действия и правила минимизации рисков

В своих статьях по инвестициям я стараюсь последовательно описывать существующие инвестиционные инструменты, чтобы новички получили полноценную картину рынка. Не все из них входят в мой портфель по разным причинам: слишком рискованные, малоизученные, требующие большого капитала и пр. Но было бы неправильно не давать им описание. Поэтому сегодня на очереди популярный и относительно новый инструмент. Рассмотрим ПАММ-счета: что это такое, как работает, и что надо сделать, чтобы открыть такой счет и заработать.

Понятие

Впервые ПАММ-счет был создан в 2008 г. компанией Alpari Limited, она и зарегистрировала за собой этот торговый знак. Сегодня эту аббревиатуру используют и другие площадки, но лидерство по количеству счетов, управляемому на них капиталу остается за Альпари.

ПАММ-счет простыми словами – это механизм, с помощью которого несколько инвестиционных счетов инвесторов присоединяются к счету управляющего, создавая единый торговый счет для совершения сделок на финансовом рынке Forex в интересах обеих сторон.

PAMM-счет можно рассматривать как один из вариантов доверительного управления. Инвестор не управляет своими деньгами, а доверяет это делать опытному управляющему. Чтобы отдать деньги в управление банку, надо обладать солидным капиталом в несколько сотен тысяч рублей или другой валюты. А открыть ПАММ-счет можно даже с 1 долларом в кармане.

Почему с каждым годом число владельцев таких счетов неуклонно растет? Потому что, во-первых, привлекают огромные проценты прибыли, во-вторых, получение пассивного дохода не требует от инвестора никаких телодвижений – просто наблюдай, как прирастает твой капитал. Но так ли все радужно, как кажется на первый взгляд? Конечно, нет. Первая истина, которую должны вызубрить новички, – высокий доход подразумевает высокий риск. А доходность в несколько сотен процентов годовых – это очень много.

Но и здесь есть правила, соблюдение которых поможет снизить риски и позволит в случае неудачи частично сохранить капитал. Их мы тоже рассмотрим в статье.

Череда мошеннических компаний, которые оказались финансовыми пирамидами и просто присваивали деньги вкладчиков, подорвала доверие к такому способу инвестирования. Инвесторы стали опасаться отдавать деньги в доверительное управление.

В 2015 году Альпари приняла решение нанять независимого аудитора Baker Tilly Russaudit для проведения всесторонней проверки счетов и трейдеров с обязательной публикацией отчета. Аудит доказал, что все операции прозрачные, правила ввода и вывода не нарушаются, показатели реальные. Эта проверка вернула доверие инвесторов к такому способу инвестирования и подтвердила статус лидера Альпари.

Участники и виды

Механизм работы построен таким образом, что управляющий не может вывести деньги инвестора, а может только совершать от его имени торговые операции. Инвестор в любой момент может полностью или частично снять свой капитал, вывести вообще с площадки или передать его в управление другому трейдеру.

Рассмотрим виды ПАММ-счетов.

По валютам: в рублях, долларах и евро.

Механизм работы

Сервис предлагает два способа инвестирования: ПАММ-счет и ПАММ-портфель. Рассмотрим особенности каждого.

ПАММ-счет

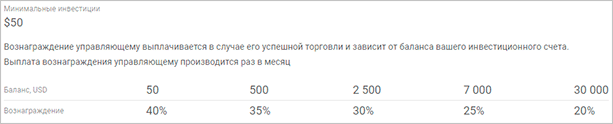

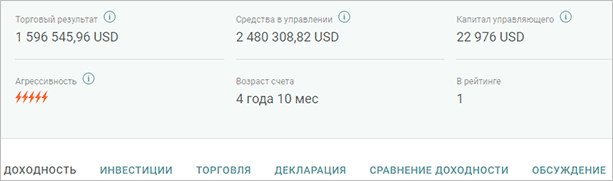

Вот так, например, выглядят условия у трейдера № 1 в рейтинге Альпари:

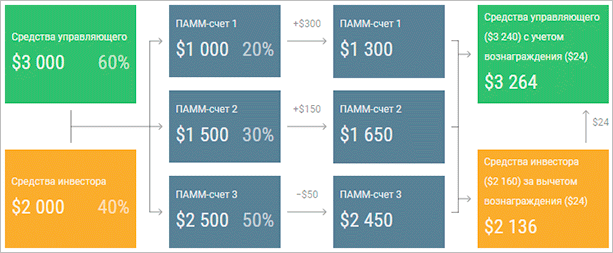

Механизм распределения прибыли представлен на схеме:

ПАММ-портфель

Первое правило инвестора – диверсификация. Оно особенно актуально для рискованных инвестиций, какими являются PAMM-счета. Для снижения рисков управляющий создает портфель, в который включает несколько счетов. Определяет долю каждого, вносит свой капитал и своей торговлей привлекает вкладчиков. Может изменять структуру, удалять и добавлять новые счета, если видит, что стратегия не приносит прибыли.

Главное преимущество для инвестора – диверсификация риска. Просадка по одному счету компенсируется прибылью по другому. Потерять весь вложенный в портфель капитал представляется мало возможным.

Механизм распределения прибыли аналогичен описанному выше:

Как открыть счет

Если вы приняли решение инвестировать в ПАММ-счета, вам необходимо пройти следующие этапы.

Этап 1. Выбор брокера.

К сожалению, официальных рейтингов лучших брокеров, работающих с ПАММ-счетами, нет. Можно руководствоваться только изучением информации на сайтах компаний. Критерии выбора:

Этап 2. Регистрация на площадке.

Зарегистрироваться и открыть счет на сайте выбранного брокера очень просто. Достаточно онлайн заполнить анкету со стандартными вопросами: Ф. И. О., номер телефона, адрес электронной почты. Некоторые компании дополнительно требуют пройти верификацию, т. е. подтверждение вашей личности. В специальные формы надо ввести паспортные данные с фотографией документа, фото платежной карты, которая будет использоваться при расчетах.

Этап 3. Пополнение счета.

Надежные и крупные брокеры дают много способов для пополнения счета: банковские карты, переводы, платежные терминалы, электронные кошельки, через салоны связи и даже криптокошельки. Например, у Альпари 28 способов, InstaForex – 10. Обратите внимание, что при пополнении и выводе средств могут взиматься комиссии.

Этап 4. Формирование портфеля.

После зачисления денег необходимо сформировать портфель. Для диверсификации рисков эксперты рекомендуют включать в него от 5 счетов. У Альпари можно отфильтровать по стратегиям и отобрать, например, только трейдеров с низкой агрессивностью торговли или распределить средства между различными стратегиями.

Далее останется только следить, как трейдер проводит сделки, какой результат вам приносит, и вовремя выводить деньги, если запахло жареным. Сразу скажу, что без опыта и специальных знаний вовремя предугадать, что счет скоро сольется, нельзя. Поэтому и рекомендую распределять деньги между разными трейдерами, общаться на форумах и впитывать новую информацию. Крупные брокеры, кстати, проводят бесплатные онлайн-обучения. Нелишним будет подучиться, если хотите использовать такой рискованный способ инвестирования.

Как минимизировать риски

Несколько рекомендаций, которые помогут снизить риск потери денег и отобрать оптимальные варианты в свой портфель:

Обзор Форекс Брокеров

Я отобрала для обзора три компании, которые лидируют на форумах и в неофициальных рейтингах. Это не значит, что надо работать только на этих площадках. Но эти уже зарекомендовали себя как надежные и стабильные посредники между инвесторами и трейдерами.

Альпари

На рынке уже 21 год. Напомню, что именно Альпари разработал сервис ПАММ-счетов. На сегодня это крупнейшая платформа, на которой открыто 56 000 счетов, участвуют более 550 000 инвесторов. В управлении на сегодня свыше 20 млн долларов.

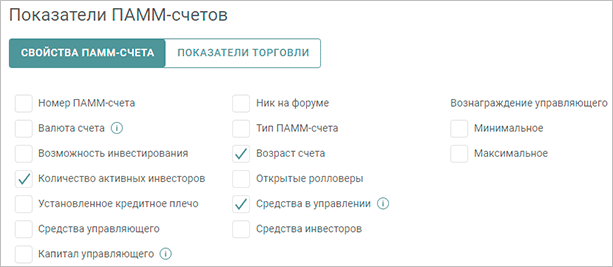

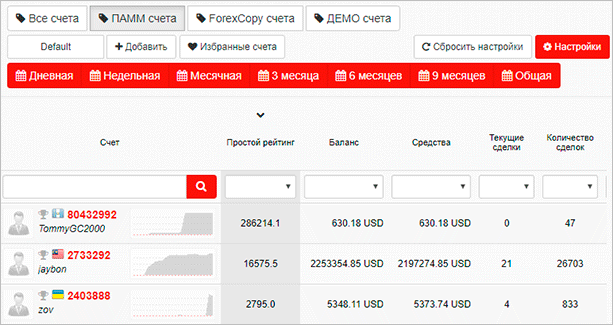

Есть удобный рейтинг, который можно настроить под свои запросы. Чтобы получить доступ к фильтрам, нажмите кнопку “Полный список”. Добавьте показатели, за которыми вам интересно наблюдать. Тогда в таблице рейтинга они будут на экране.

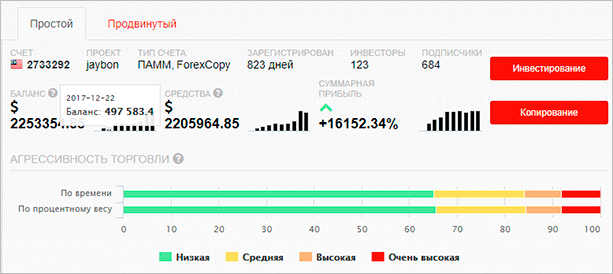

При переходе на конкретного управляющего из таблицы рейтинга мы увидим всю информацию по счету.

Обратите внимание, что внизу есть вкладки, при переходе на которые получаете сведения о доходности, распределении средств, использовании кредитного плеча, декларации и ее соблюдении. Обязательно загляните в каждую при выборе управляющего своими деньгами.

Компания Альпари не только предоставляет возможность торговать на рынке Форекс, но и обучает трейдеров. На сайте во вкладке “Обучение” есть огромное количество курсов для начинающих и продвинутых: очно и онлайн, бесплатно или бесплатно при условии пополнения счета.

AMarkets

Работает с 2007 года. Так же, как и предыдущий брокер, проводит бесплатное обучение начинающих, вебинары с профессионалами. По всему миру у него около 250 000 клиентов, есть международные награды. Ежемесячно проводится аудит, любой желающий может ознакомиться с отчетом.

Представление рейтинга не такое удобное, как у Альпари. Нет фильтров настройки, но все важные параметры есть: доходность, срок, максимальная просадка. Более подробная информация, в том числе и оферта, дается при переходе внутрь каждого счета.

Пополнить и вывести деньги можно разными способами.

InstaForex

Существует 12 лет (с 2007 года) и насчитывает уже 7 млн трейдеров. Имеет 260 представительств по всему миру.

Для новичков есть возможность попробовать свои силы на демо-счете. Доступно платное и бесплатное обучение. Для работы с ПАММ-счетами можно не только инвестировать, но и копировать сделки успешных трейдеров, т. е., по сути, осуществлять самостоятельную торговлю на Форекс.

Рейтинг с фильтрами, что очень удобно.

Аналитика по каждому счету подробная. Есть два режима: простой и продвинутый.

Заключение

Инвестирование в ПАММ-счета не для всех. Оно для активных и склонных к риску инвесторов. Но даже при таком способе есть возможность снизить риски и защитить себя от потери денег. В моем инвестиционном портфеле этого инструмента нет. Но это совсем не означает, что его не должно быть у вас. Если я когда-нибудь и займусь рискованными инвестициями, то отведу для этого специальную сумму (не более 5 % от всего капитала). Это будут деньги, которые не жалко потерять в случае неудачи.

А у вас уже есть опыт работы с ПАММ-счетами? Получается заработать или пока нет?

С 2000 года преподаю экономические дисциплины в университете. В 2002 году защитила диссертацию на присуждение ученой степени кандидата экономических наук.

Обладаю врожденной способностью планировать и управлять личными финансами. С 2017 года повышаю финансовую грамотность других людей, перевожу сложные термины на человеческий язык.