Что такое перевод по банкам трансфер

Bank transfer: расшифровка, виды, особенности

Для осуществления платежей организации и частные лица чаще всего прибегают к услугам банков. Одной из основных функций банковских учреждений является осуществление банковских трансферов «bank transfer».

Этот термин означает перевод денежных средств безналичным образом из любого отделения любого банка с расчетного счета плательщика в любое отделение любого банка на расчетный счет получателя платежа.

Банковский трансфер не имеет ограничений по сумме перевода или по выбору плательщика или получателя кроме тех, что предусмотрены законодательством страны, где находится банк плательщика и банк получателя денежных средств.

Виды банковских трансферов

В зависимости от способа осуществления банковского трансфера их принято разделять на несколько видов:

Необходимо знать, что, в отличие от транзакций по банковским картам, которые обычно совершаются без комиссии, за банковские переводы всегда взимается комиссия.

Неважно, каким образом банковский трансфер был осуществлен, у банка-отправителя платежа существуют тарифы, регулирующие оплату комиссии за осуществление перечисления денежных средств.

Сроки осуществления банковского трансфера

В зависимости от выбранного вида банковского трансфера срок прохождения денежных средств от отправителя к получателю может варьироваться довольно сильно.

При отправке бумажных платежей сроки могут составить до 30 рабочих дней, в то время как средства, отправленные с расчетного счета, зачисляются, как правило, в течение 1-2 рабочих дней.

Это зависит также от местонахождения плательщика и получателя: если банковский трансфер осуществляется в пределах одной страны, то срок минимальный, если же речь идет о международном переводе, то срок увеличивается.

При осуществлении банковских платежей в еврозону срок зачисления составляет 2-5 рабочих дней. Банковский трансфер в США или в другие страны, принимающие платежи в долларах США, может идти до недели.

В случае использования электронных платежей сроки прохождения денежных средств сокращаются до 2-3 рабочих дней при совершении международных платежей. Это применимо в том случае, если платеж прошел процедуру валютного контроля.

Электронные банковские трансферы внутри страны осуществляются в течение нескольких часов.

Особенности банковского трансфера (Bank transfer)

При покупке в интернете следует внимательно изучить способы оплаты.

Многие продавцы и поставщики услуг не принимают онлайн-оплату по банковским картам, так как на сайте не установлена безопасная система обработки онлайн-платежей. Это относится к следующим категориям продавцов:

Эти категории продавцов высылают плательщику счет на безналичную оплату (инвойс), который следует оплачивать при помощи банковского трансфера.

Для осуществления банковского трансфера плательщику потребуется указать реквизиты получателя платежа. Если речь идет о расчетах внутри России, то необходимо знать следующую информацию:

В поле назначения платежа обязательно указывается номер счета (инвойса), дата выставления, сумма к оплате, а также указывается НДС в том случае, если он отражен в счете.

Для того, чтобы отправить международный банковский трансфер, потребуется получить от продавца следующие реквизиты:

Важно знать, что любые валютные переводы с расчетного счета организаций в иностранные банки в Российской Федерации подлежат валютному контролю. Помимо предоставления необходимых бумаг потребуется заплатить дополнительные комиссии за конвертацию средств, проведение валютного контроля и отправку самого банковского трансфера.

Частным лицам не нужно проходить валютный контроль, им потребуется всего лишь оплатить комиссию согласно тарифам банка за отправку международного банковского трансфера.

Может ли трансфер не дойти до получателя?

Если по истечении разумного срока ожидания поступления денежных средств на счет получателя платежа этого так и не произошло, следует обратиться в банк, отправлявший платеж, с заявлением о розыске средств.

Банковские учреждения взимают определенную комиссию за произведение розыска.

В случае внутрироссийского перевода процесс не займет много времени. Обычно денежные средства не доходят до получателя из-за допущенных ошибок в реквизитах, указанных плательщиком. Чаще всего они возвращаются отправителю по истечении 5 рабочих дней.

Если же международный перевод затерялся, то на розыск средств могут уйти недели. Банк-отправитель должен предоставить так называемую «свифтовку» — подтверждение платежа с отметками о прохождении через все банки-корреспонденты. Обычно на этом этапе становится ясно, где «зависли» деньги. Вероятнее всего, денежные средства находятся как невыясненные в банке-получателе также по причине ошибок в реквизитах, допущенных отправителем.

Если же денежные средства по-прежнему не обнаружены, банк-отправитель направляет письменные запросы по внутрибанковским каналам в каждый банк, через которые прошел платеж, с требованием подтвердить дальнейшую отправку денег. На этом этапе денежные средства обязательно будут найдены.

Денежный трансфер

Совокупность операций по погашению долгов, оплате товаров или оказанию финансовой помощи.

Виды

При классификации операции используют два основных критерия:

Внутренний денежный трансфер любого назначения занимает до двух рабочих дней. Внешние и трансграничные платежи, в зависимости от избранного способа перевода, доходят до адресата за 1–30 дней.

Способы проведения

Существует три основных варианта перемещения средств получателю в рамках реализации денежного трансфера:

На электронных переводах специализируются организации, зарегистрированные в США, странах Европы, Азии и бывшего СССР. Наиболее востребованы услуги следующих сервисов:

В России среди электронных систем денежных трансферов набирают популярность Соntact, Почта Банк, Лидер и Золотая Корона. Сервисы отличаются разветвленной сетью контрагентов и современным технологичным оснащением, что позволяет оперативно переводить деньги в пределах страны и за границу по минимальной для отправителя комиссии.

Денежный трансфер — удобный способ безопасной передачи средств получателю, вне зависимости от его места пребывания. Разнообразие сервисов наличных и безналичных платежей позволяет выбрать вариант передачи денег, который устроит всех участников операции по времени исполнения, точке доставки и валюте выдаваемых средств.

Visa Money Transfer — всё о сервисе денежных переводов

Популярные платёжные системы имеют собственные сервисы для совершения внутренних денежных переводов. Для владельцев карт Visa разработана специальная технология Visa Money Transfer. С её помощью клиент может отправить деньги при помощи нескольких способов, как в пределах одного государства, так и за границу. В текущей публикации рассмотрены ответы на следующие вопросы: Visa Money Transfer — что это такое и каким образом можно воспользоваться данным сервисом.

Что такое Visa Money Transfer?

Для осуществления внутренних и международных денежных переводов предусмотрено множество способов. Данная услуга доступна в банковских онлайн-сервисах, на сайтах и в офисах обслуживания банков и платёжных систем, в почтовых отделениях. Однако зачастую, в особенности при отправлении международных переводов, клиент вынужден платить высокую комиссию.

Более лояльные условия предлагаются, если перечисление средств осуществляется между картами платёжной системы Visa International. Для перевода нужен только номер, указанный на пластиковом носителе получателя. Таким образом, Visa Money Transfer — это технология, позволяющая перечислять деньги с карты на карту при условии, что оба платёжных инструмента обслуживаются системой Visa.

Как работает сервис перевода денег?

Перевод денег через Visa Money Transfer осуществляется между картами разных банков, причём не только российских. Например, держатель карты Visa, выпущенной Сбербанком, может с неё отправить деньги в страны СНГ.

Данная услуга не требует отдельной активации. Технология Visa Money Transfer автоматически подключается к карте в момент оформления.

Перечисление средств проводится любым удобным для клиента способом:

Банк-эмитент карточки, с которой списываются средства, может и не поддерживать данную услугу. Однако организация, обслуживающая перевод, должна входить в число партнёров сервиса. Услугу Visa Money Transfer предоставляют следующие учреждения:

Одни партнёры обслуживают только внутрироссийские переводы, другие — предлагают перечислить деньги за границу. Некоторые банки позволяют оформить перевод Visa Money Transfer только в онлайн-сервисах, но при этом не предоставляют такую возможность при обращении в офис. Полный перечень партнёров и актуальный список услуг по каждому из них представлены на официальном сайте платёжной системы Visa.

Как перевести деньги через Visa Money Transfer?

Чтобы воспользоваться сервисом переводов, отправителю достаточно знать только 16-значный номер карты получателя. Порядок проведения операции будет зависеть от выбранного способа.

Для совершения переводов через терминалы QIWI необходимо:

В терминалах сети CyberPlat операция проводится аналогичным образом с той лишь разницей, что сначала требуется в меню «Банковские операции» выбрать опцию «Пополнить карту». Примерно такая же инструкция будет актуальной при совершении переводов через банкоматы с функцией приёма наличных. В некоторых устройствах самообслуживания перечисление можно оплатить со своей карты Visa.

В интернет-банке и мобильном приложении для использования сервиса требуется:

Если перевод проводится через торгово-розничные сети, то порядок действий отправителя будет следующим:

Стоимость переводов

Банки и другие партнёрские организации устанавливают тарифы за перечисление средств по собственному усмотрению. Условия переводов при использовании наиболее популярных способов представлены ниже:

Сроки зачисления денежных средств

На официальном сайте сервиса указано, что обработка операции занимает не более 30 минут. Однако на практике деньги поступают на карту получателя мгновенно. Если банк-эмитент карточки, на которую зачисляются средства, не поддерживает технологию Visa Money Transfer, то в этом случае проведение платежа может занять до 3-х рабочих дней.

Преимущества и недостатки

Отправление денежных переводов с помощью опции Visa Money Transfer даёт клиенту сразу несколько преференций:

К минусам технологии Visa Money Transfer можно отнести отсутствие фиксированной комиссии. Партнёры данного сервиса (банки, платёжные терминалы, торговые сети) самостоятельно устанавливают тарифы по переводам.

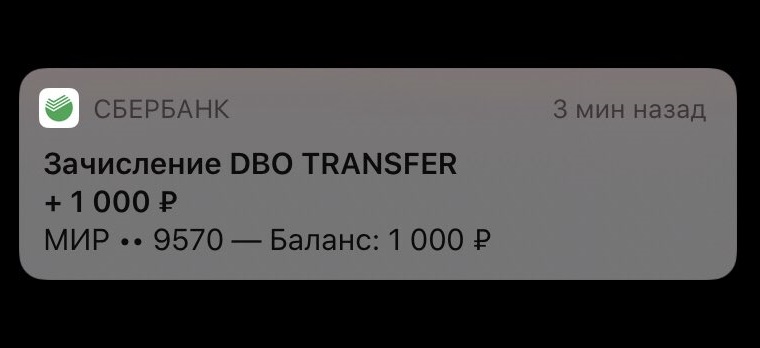

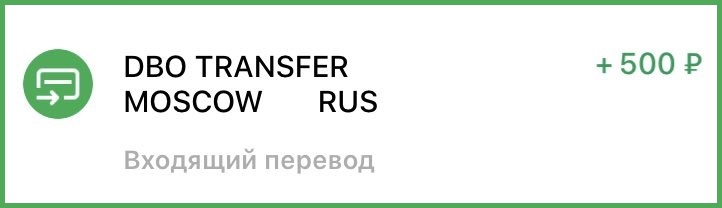

Зачисление DBO Transfer Moscow RUS — что это за деньги

С недавнего времени многим владельцам банковских карт начали приходить странные зачисления, которые обозначаются как DBO Transfer Moscow RUS. Суммы начислений могут быть самыми разными и прямой зависимости между ними нет. В статье мы постараемся ответить на главный вопрос — что это за деньги и можно ли определить источник перевода.

Зачисление DBO Transfer Moscow RUS в Сбербанке

Что это за операция?

Зачисление DBO Transfer Moscow RUS — это банковский перевод на карту, который выполняется при помощи сервиса дистанционного банковского обслуживания (ДБО). Например, перевод выполняется через онлайн-банкинг, платежную систему или при помощи терминала.

Стоит отметить, что подобным сервисом активно пользуются различные организации (компании, юридические лица, индивидуальные предприниматели), которые заключили с банком договор на обслуживание их расчетных операций.

Дистанционное банковское обслуживание для предприятий предоставляется всеми крупными банками России (Сбербанк, ВТБ, Альфа, Тинькофф). Суть работы ДБО достаточно проста: корпоративные клиенты банка имеют возможность удаленно отслеживать движения по счетам, переводить средства контрагентам, выполнять конвертацию валюты, перечислять налоги, выплачивать зарплату своим работникам или переводить деньги на карточные счета. Такой подход позволяет организациям быстро проводить расчеты без посещения банка, используя специальный мобильный банк или платежные терминалы.

Исходя из всего вышесказанного можно сделать вывод: перевод DBO Transfer Moscow RUS был выполнен через банк некоторой организацией, к которой получатель имеет непосредственное отношение.

Чисто технически операция расшифровывается следующим образом:

Входящий перевод DBO Transfer

Как узнать настоящего отправителя?

Не всех получателей устраивает тот факт, что данные по операции DBO Transfer Moscow RUS не содержат информацию об отправителе платежа. Такое происходит очень часто, но не спешите списывать все на мошеннические схемы или ошибочные платежи.

Заключение

Теперь вы знаете, что зачисление DBO Transfer Moscow RUS выполняется через систему ДБО. Важно: вся информация дана в ознакомительных целях, поэтому для выяснения деталей платежа обязательно обратитесь в свой банк. Остерегайтесь любого мошенничества: если с вами свяжутся по поводу ошибочного платежа, опять таки звоните в банк и проинформируйте специалиста. Иногда бывает так, что выполняются переводы с ворованных карт, а потом просят возвратить деньги на другой счет. После того, как владелец карты докажет свою непричастность к платежу — деньги блокируются.

Обзор сервиса международных денежных переводов Wise (Transferwise)

Конкуренция в сфере международных денежных переводов достаточно высока. За последний десяток лет на европейском рынке платежных систем появились несколько сервисов, которые достаточно быстро набрали популярность. В этой статье рассмотрим платежную систему Wise.

Также в нашем блоге вы можете прочитать обзоры других онлайн сервисов денежных переводов, например, TransferGo.

Что такое Wise?

Wise — это онлайн-сервис отправки/получения денег, существующий с 2011 года. До марта 2021 года сервис назывался Transferwise.

Денежные переводы — наиболее значимая часть бизнес-процессов компании. По информации официального сайта, ежемесячно пользователи сервиса отправляют за границу более 5 млрд долларов США.

В описании приложения в Google Play говорится о 10 млн пользователях в 170 странах мира. По данным самого сервиса, их услуги наиболее востребованы среди путешественников, иммигрантов и фрилансеров. Отдельное направление работы ex-Transferwise — это транзакции между бизнес-структурами. Кроме того, сервис предлагает пользователям возможность открыть мультивалютный счет.

Отправить деньги в Wise можно на сайте или через приложение. Время доставки и стоимость перевода зависят от ряда факторов, в том числе от стран отправки и выдачи, суммы и валюты отправления и др.

Согласно заявлениям представителей компании, они не зарабатывают на конвертации валют, применяя так называемый среднерыночный обменный курс. Это якобы делает денежные переводы Wise более выгодными, чем у аналогичных сервисов. Однако с каждого отправления взимается комиссия двух видов (фиксированная и переменная), и в некоторых случаях она может быть настолько значительной, что стоимость онлайн-услуги сопоставима с пересылкой денег через традиционные офлайновые системы типа Western Union. Ниже мы на конкретных примерах оценим стоимость отправки денег в этом сервисе.

Отметим, что все отправления KoronaPay обрабатываются моментально, применяемые условия оплаты крайне просты, а итоговая стоимость денежного перевода минимальна.

Регистрация в приложении

Для регистрации в приложении Wise можно использовать аккаунт в Google или Facebook, а также адрес электронной почты. Далее нужно подтвердить номер телефона, на который установлено приложение, и выбрать тип аккаунта: личный или бизнес.

Для доступа к расширенным функциям сервиса Wise рекомендует пройти процедуру верификации (проверка данных занимает до двух дней), но и без нее пользователь может:

• отправлять деньги за границу,

• получать платежи из-за границы,

• хранить деньги в различных валютах.

KoronaPay позволяет отправлять переводы суммарно до 1000 евро в течение трех месяцев без верификации личности. От пользователя не требуется подтверждать никакую личную информацию, пока указанный лимит не превышен.

Как перевести деньги через Wise

Но продолжим оформление перевода. Выбираем «отправить деньги за границу» и переходим на следующий экран. Сначала нужно отметить свою страну пребывания и рассчитать сумму перевода. Следующий шаг — выбор получателя: отправление можно сделать себе или третьему лицу. После этого необходимо предоставить данные получателя: реквизиты счета, ФИО и адрес.

Чтобы упростить ввод данных, Wise придумал такой ход: отправитель вводит только e-mail получателя, и система отправляет автоматическое письмо с запросом банковских реквизитов. Интересно, что при выборе услуги «перевод себе» сервис снова требует ввести свои данные (ФИО, адрес).

На сегодняшний день сервис Transferwise не предлагает самую быструю и удобную опцию отправки денег с карты на карту. Учитывая развитие конкурирующих сервисов в 2021 году, это существенный минус.

KoronaPay позволяет напрямую отправлять деньги с карты на карту в Россию и Украину, а в Беларуси, Молдове, Узбекистане, Кыргызстане, Грузии, Азербайджане, Казахстане и России у получателя есть возможность зачислить наличный перевод себе на карту.

Как оплатить перевод через Wise

Еще раз отметим, что сервис, в первую очередь, предлагает перевод денег с банковского счета отправителя на банковский счет получателя (кстати, по данным KoronaPay, это крайне непопулярный для России и многих стран СНГ формат). Для этого необходимо сначала заполнить данные адресата платежа, включая ФИО, банковские реквизиты, адрес, а затем данные отправителя.

В целом на сайте/в приложении можно выбирать метод расчета и сразу видеть разницу в стоимости услуги.

Быстрый перевод

Отправления этого типа можно оплатить дебетовой картой либо через Apple Pay или Google Pay. Однако такая услуга стоит довольно дорого. Wise объясняет это возникновением дополнительных операций и расходами на поддержание защиты от мошенничества, которые ее и удорожают.

Простой перевод

Рекомендуется для отправлений до 3000 евро с оплатой через платежный сервис SOFORT. Услуга доступна только в семи странах Европы.

Перевод по низкой цене

Предполагает создание счета внутри системы, затем отправление на него необходимой суммы с банковского счета и только потом оформление пересылки денег получателю. В рамках этого способа оплаты можно отправлять суммы свыше 3000 евро.

Обратите внимание, что KoronaPay предлагает переводы из Европы и с банковского счета по IBAN, и с дебетовой или кредитной карты, и через платежные системы Klarna (SOFORT) и Trustly.

Как получить перевод

Перевод денег Wise можно получить на банковский счет или карту. Здесь следует иметь в виду, что деньги на банковский счет могут идти несколько дней: например, деньги, отправленные в четверг, могут прийти в следующий вторник. Получение на карту выглядит как более простая операция, но сам процесс все равно завязан на номер банковского счета — как минимум для пользователей сервиса в России.

Важно: Wise не дает возможность получить пересланные деньги наличными.

При этом KoronaPay позволяет получать деньги наличными в более чем 50 000 пунктах обслуживания и имеет самую развитую партнерскую сеть в странах СНГ — таких возможностей нет ни у одного из аналогичных сервисов, работающих в Европе.

Лимиты

Согласно информации на официальном сайте сервиса, лимиты на отправку денежных переводов Wise в РФ составляют до 100 000 руб. на карту получателя и до 50 млн руб. на банковский счет.

В Украину на номер IBAN/карту ПриватБанка можно отправить (разово или суммарно) 399 999 гривен. На номера IBAN/карты других банков — до 29 999 гривен за один раз.

Конвертация в обоих случаях займет до двух дней.

При переводе крупных сумм или использовании некоторых валют Wise может потребовать от пользователя пройти процедуру верификации. Однако критерии, которые применяет сервис, непрозрачны.

Условия в KoronaPay намного проще и выгоднее. Существует четкая градация переводов:

• до 1000 евро за 3 месяца без подтверждения личности,

• до 7500 евро с подтверждением личности,

• до 15000 евро с подтверждением места жительства,

• более 15000 евро с подтверждением дохода.

Разовый максимальный лимит отправления составляет 5000 евро (или эквивалентная сумма в другой валюте) независимо от стран отправки и получения и способа оплаты. Кроме того, конвертация переводов всегда происходит моментально.

Тарифы и комиссии Wise

Стоимость перевода денег в Transferwise зависит от нескольких факторов:

• суммы и валюты отправления,

• стран отправки и получения,

Как мы уже упоминали, Wise не зарабатывает на конвертации валюты, применяя так называемые среднерыночные показатели. К слову, при оформлении перевода пользователь видит только итоговую сумму к отправке, но не курс сервиса.

В то же время с каждого перевода взимается комиссия двух видов:

• фиксированная (fixed fee),

• переменная (variable fee).

Величина этих комиссий, во-первых, зависит от того, какие валюты задействованы в транзакции. Для переводов евро — рубль fixed fee составляет 2,01 евро, для евро — гривна — 0,38 евро, а переменная — 0,77% от суммы при рублевых отправлениях и 2,29% при переводах в гривнах. Почему комиссии так резко отличаются, не совсем понятно. Интересно, что, если самостоятельно провести расчет указанных комиссий, итог будет отличаться от данных калькулятора.

Во-вторых, на итоговую сумму значительно влияет тип отправления: простой, по низкой цене или быстрый.

KoronaPay не применяет никаких сложных расчетов. При переводах евро — евро взимается небольшая комиссия по фиксированной ставке, а при отправлениях с конвертацией валюты (например, евро — рубль) плата за услугу отсутствует.

Но давайте рассмотрим тарифы сервиса на примерах.

Так, при отправке 1000 евро в Россию Wise возьмет 2,01 евро фиксированной комиссии и 7,63 евро — переменной при условии, что перевод отправлялся с банковского счета («перевод по низкой цене»). Итого: 9,64 евро.

Если оплата отправления производилась с дебетовой/кредитной карты («быстрый перевод»), то общая стоимость составит 13,68 евро. Отправление из банка онлайн-платежом («простой перевод») будет стоить 10,83 евро.

Иными словами, за самую быструю и комфортную отправку денег с карты Wise берет самую высокую комиссию, а за самый медленный и неудобный — пересылка с банковского счета — самую низкую. Комиссии сервиса за отправления в Украину в разы выше, чем в Россию. Например, за перевод по низкой стоимости при отправке 1000 евро вы заплатите 22,76 евро, за быстрый — 26,75 евро, за простой — 23,93 евро.

KoronaPay не делит страны получателей на «дорогие» и «недорогие». Условия отправки денег из всех стран Европы одинаковые.

Отметим, что, стремясь произвести впечатление на пользователей, Transferwise сравнивает свои тарифы с предложениями по денежным переводам нескольких европейских банков. На их фоне цены Wise действительно выглядят неплохо, но возникает вопрос, насколько корректно такое сравнение. Ведь гораздо более логичным было бы сравнение с аналогичными онлайн-сервисами. Только вот картинка получилась бы совсем другая.

Например, сравнение с KoronaPay было бы таким.

| Наименование сервиса | Сумма к отправке | Комиссия за перевод с банковской карты | Сумма к получению |

|---|---|---|---|

| Wise | 1000 евро | 13,68 евро | 83 778 р. |

| KoronaPay | 1000 евро | комиссии нет | 84 190 р. |

Отзывы о Wise

Перевод денег через Wise пользуется достаточной популярностью у пользователей. Рейтинг сервиса в App Store (Россия) — 4,0, в Google Play — 4,5, а на крупнейшей в Европе площадке отзывов Trustpilot — 4,6. Правда, положительных отзывов о переводах в Россию, Украину, страны СНГ не так много (в российском App Store, например, у Wise всего 330 оценок). По-видимому, это направление не слишком развито в этом сервисе: нет пунктов обслуживания, стоимость услуги достаточно высока и пр.

Рейтинг KoronaPay: App Store Россия — 4,6, Google Play — 4,7, Trustpilot — 4,8.

В своих отзывах о Wise (ранее Transferwise) пользователи отмечают проблемы с блокировкой счета, деактивацией аккаунта и задержкой отправления денег. По статистике Trustpilot, количество резко негативных отзывов у Wise в два раза выше, чем у KoronaPay (4% против 2%).

Если говорить о количестве самых положительных оценок, то здесь Wise уступает KoronaPay сразу 7% (85% против 92%).

Подводя итоги обзора, можно сказать, что это современный и достаточно популярный сервис. Однако в сфере денежных переводов, в особенности из Европы в страны СНГ, а также Украину, Грузию и пр., существуют гораздо более удобные и выгодные решения. Чтобы убедиться в этом, достаточно скачать приложение KoronaPay в App Store или Google Play (ссылки) и сравнить условия отправки.

Количественные данные и показатели, использованные при подготовке материала актуальны на 21 сентября 2021 года.