Что такое период охлаждения в страховании жизни сбербанк

«Период охлаждения» в страховании

Вы купили свитер, но дома поняли, что он вам не подходит — вы можете спокойно отнести вещь в магазин. А можно ли так же «вернуть» договор страховой компании, если вам навязали дополнительную страховку или нашлось предложение еще выгоднее? Да, во многих случаях это действительно возможно!

С 1 января 2018 года

у покупателей страховки появилась возможность отказаться от ненужной услуги, воспользовавшись так называемым «периодом охлаждения».

«Период охлаждения» установлен указанием Банка России от «О минимальных (стандартных) требованиях к условиям и порядку осуществления отдельных видов добровольного страхования».

Текст официального документа смотрите здесь

У «периода охлаждения» есть ограничения: он действует минимум 14 календарных дней с момента заключения договора, страховая компания может продлить этот период.

Правило действует, только если вы заключали договор как физическое лицо (не как организация) и покупали услугу добровольного страхования. Условия «периода охлаждения» обязательно прописываются в правилах страхования компании, в самом договоре страхования или дополнительном соглашении к нему — если такой информации нет, это нарушение закона.

На какие виды страховок действует «период охлаждения»?

Вы можете отказаться от большинства видов добровольной страховки:

Страхование от несчастных случаев и болезней

Гражданская ответственность за причинение вреда

Добровольное медицинское страхование (ДМС)

Страхование финансовых рисков

От каких страховых договоров нельзя отказаться?

Возможные риски

Будьте внимательны, если вы хотите отказаться от дополнительного страхования жизни, которое часто предлагают вместе с ипотечным кредитом, или от полиса каско в дополнение к кредиту на автомобиль. С помощью такой страховки банк снижает свои риски, и это дает ему возможность предложить вам более выгодные условия кредитования.

Поэтому в вашем договоре может быть закреплено, что в случае отказа от дополнительного страхования даже по «периоду охлаждения» вырастет процентная ставка по кредиту или договор даже могут расторгнуть в судебном порядке.

Нельзя отказаться от страховки, которую вы приобретаете для путешествия в другую страну, чтобы покрыть возможные медицинские расходы.

Нельзя вернуть деньги за отказ от «Зеленой карты». Для этого полиса действуют свои условия расторжения — поэтому внимательно читайте договор.

Страхование профессиональной ответственности

Договор не расторгается, если без этого вида страховки вас не допустят к работе по профессии (аудитор, нотариус и другие).

Страхование для иностранцев

Вы не можете отказаться от медицинской страховки по «периоду охлаждения», если у вас нет российского гражданства и вы заключили договор медицинского страхования, чтобы получить разрешение на работу или патент.

Как отказаться от полиса и вернуть деньги?

Использовать «период охлаждения» очень просто. Мы подготовили для вас карточки, которые подскажут, как действовать, если вы хотите отказаться от ненужной страховки.

Мне не нужна страховка, которую я купил, что делать?

Для начала определите, попадает ли ваша страховка под «период охлаждения»: какой у страховки тип и сколько рабочих дней прошло с момента заключения договора. Оцените возможные риски, если эта страховка — одно из условий договора кредитования.

Страховка попадает под правило, но договор я заключил больше 14 дней назад. Как быть?

14 дней — это минимальный срок действия «периода охлаждения». Страховая компания может установить и больший срок, но обязательно должна прописать условия «периода охлаждения» в правилах страхования или в договоре. Перечитайте эти документы или уточните в компании. Когда «период охлаждения» у вашей страховки закончится, деньги вам не вернут, если это дополнительно не оговорено в договоре.

Страховка попадает под правило и сроки подходят, но страховой случай уже наступил. Правило еще действует?

Нет, если ваша страховка уже действует и по ней наступил страховой случай, деньги вам не вернут.

Моя страховка — исключение из правила. Я не смогу вернуть деньги?

Страховой договор, не попадающий под правило «период охлаждения», расторгают на общих условиях. Они установлены Гражданским кодексом РФ. В статье 958 прописано, что при отказе от договора страхования премия не возвращается, если сам договор не предусматривает иное. Поэтому советуем внимательно читать условия, когда вы приобретаете страховку.

Какую часть денег мне вернут?

Это зависит от того, начал ли ваш договор действовать или еще нет. Если страховка еще не действует, вам вернут полную стоимость полиса. В обратном случае из суммы вычтут часть, покрывающую прошедшие дни действия страховки. Повторим: условия возврата каждая компания обязана указать в договоре или правилах страхования.

Мой договор попадает под правило и срок еще не вышел. Как оформить отказ?

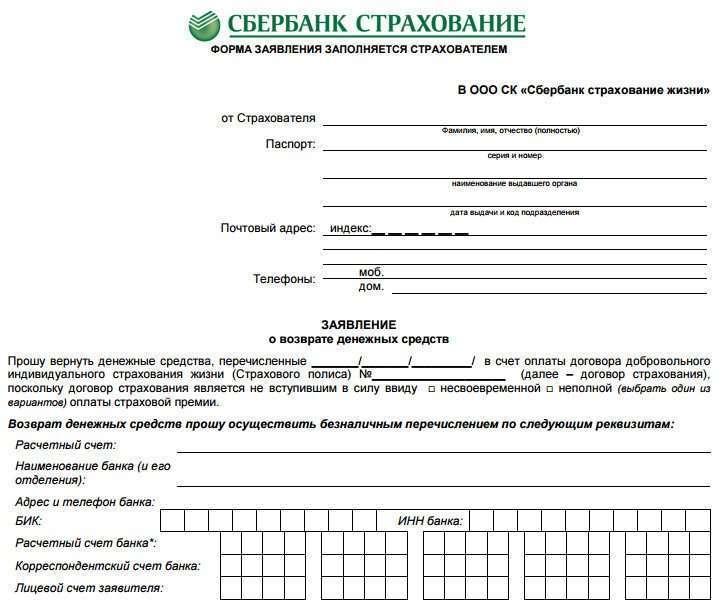

Это просто. Подайте в компанию, у которой вы купили страховку, письменное заявление об отказе. Это обязательное условие — звонка в компанию будет недостаточно. Вы можете лично прийти в офис или отправить документы по почте — выбирайте, что вам удобнее.

Как выглядит это заявление и где его найти?

Форма заявления — свободная. Некоторые компании для удобства клиентов сделали бланки заявления для отказа. Если у компании есть такая форма, вам дадут ее при личном визите в офис. Но это не обязательное условие, у вас должны принять и заявление не на бланке.

Мне нужно взять с собой что-то, кроме заявления?

Я напишу отказ, а когда страховка прекратит действовать?

В тот же день, когда компания получила отказ, договор расторгается, и страховка перестает действовать.

А как и когда мне вернут деньги?

Деньги вам обязаны вернуть в течение 10 рабочих дней со дня получения письменного отказа. Вы сами выбираете, как вам вернут деньги: наличными в кассе офиса, в который вы обратились, или безналичным переводом. Тогда у вас спросят банковские реквизиты.

ЦБ разрешил отказываться от страховки в течение двух недель после покупки

Банк России увеличил «период охлаждения» для договоров добровольного страхования. Сейчас вернуть деньги за полис можно в течение пяти рабочих дней, а с 1 января 2018 года на раздумья дадут две недели.

Как было раньше?

До 2016 года по общим правилам при оформлении добровольного страхования нельзя было отказаться от полиса и вернуть деньги. Даже если страховка оказалась не нужна или где-то нашелся вариант дешевле. Неважно, был у вас страховой случай или нет, передумали вы через неделю или через пять минут.

То есть договор страхования расторгнуть можно, а потребовать назад деньги было нельзя. Страховая компания имела полное право не отдавать всю сумму. Это и сейчас закреплено в гражданском кодексе. Есть исключения, но их мало и они редкие.

Если до 2016 года вы приходили, например, за ипотекой или кредитом наличными, банк мог предложить вам застраховать жизнь и здоровье. Это добровольная страховка, но она значительно уменьшала риски для банка и заемщика. Иногда менеджеры не объясняли все условия. Или заемщик их не понимал и платил деньги. Расторгнуть договор и забрать стоимость страховки по закону было нельзя.

Сначала читать, потом подписывать

Центробанк решил навести порядок и защитить заемщиков и страхователей. Придумали период охлаждения — это такое короткое время, за которое человек может передумать, расторгнуть договор и вернуть деньги за страховку.

Как работает период охлаждения?

Допустим, вы взяли кредит и оформили полис на страхование жизни или от потери работы. У вас будет два документа: отдельно — договор на кредит, отдельно — страховой полис. И вы поняли, что условия или цена страховки вам не нравятся.

Смотрите в договор или правила. Там обязательно будет пункт о том, что в течение как минимум пяти рабочих дней можно отказаться от страхования и вернуть деньги. Так работает период охлаждения.

По закону можно отказаться от добровольной страховки и вернуть деньги. Иногда одновременно придется купить другую страховку на такую же сумму, потому что такие условия в договоре — например, если берете ипотеку. Но по общим правилам от добровольного страхования можно попробовать отказаться. Если, конечно, вам на самом деле не нужна защита и вы готовы сами нести риски.

Сейчас период охлаждения длится пять рабочих дней. Это минимальный срок, когда страхователь может расторгнуть договор. Он может быть и больше — на усмотрение страховой компании, — но не меньше.

Для договоров, которые заключат после 1 января 2018 года, минимальный период охлаждения составит 14 дней. Будет больше времени подумать, посчитать и отказаться от полиса.

Период охлаждения действует для всех видов страхования?

Нет, не для всех. Это работает только для добровольного страхования. Например, для страхования жизни, имущества или от несчастных случаев. Полис ОСАГО так вернуть нельзя — он обязательный.

Когда берешь ипотеку, нужно застраховать имущество. Но иногда банки просят страховать еще жизнь, здоровье и трудоспособность заемщика на весь срок кредита. Такое страхование добровольное — оно предусмотрено договором. Период охлаждения для таких страховок всё равно действует, хотя и с ограничениями.

Нельзя взять ипотеку и вообще не оформлять страхование жизни, здоровья и трудоспособности, если такое требование есть в договоре. Даже если захочется вернуть полис, придется одновременно оформить новый. Так сказал Центробанк.

В добровольном страховании тоже есть исключения, когда период охлаждения не действует:

Если вернуть полис в период охлаждения, можно забрать всю сумму?

Можно забрать всю сумму, но есть нюансы. Если договор страхования уже начал действовать или наступил страховой случай, могут удержать часть премии пропорционально сроку. Иногда придется сразу же купить новый полис, потому что такие условия договора.

Но в любом случае вернут остаток. После того как период охлаждения закончится, забрать деньги будет сложнее или невозможно.

При оформлении кредитов обязательно покупать страховку?

Это зависит от условий договора. По закону банки могут включить в договор условие о страховании жизни и трудоспособности заемщика, даже если это не ипотека, а обычный потребительский кредит. Если банк прямо прописывает условие о страховании жизни в договоре, а заемщик с этим соглашается и подписывает договор, всё законно.

Но заставить заемщика купить эту страховку банк не может. Она добровольная. Если заемщик откажется, ему нужно предложить кредит на сопоставимых условиях.

Для таких страховок тоже действует период охлаждения. Даже если кредит уже выдали, можно расторгнуть договор и вернуть деньги за полис.

При этом важно изучить условия договора. От них зависит, придется ли покупать новую страховку или можно вообще обойтись без нее. Часто можно обойтись без страховки. Например, если вместе с кредитом менеджер продает стандартную услугу «из коробки» — это полис по фиксированной цене на фиксированную сумму.

Обычно страховую премию включают в сумму кредита. Банк зачисляет деньги на счет заемщика и сразу списывает стоимость полиса. В результате заемщик получает меньше денег, но его жизнь застрахована.

Если полис не начал действовать, можно на следующий день отказаться от него и забрать всю сумму. Деньги вернет не банк, а страховая компания.

Как вернуть деньги за страховку?

Стоит подумать, действительно ли страховка не нужна. Пока всё хорошо, кажется, что это лишние траты. На самом деле это защита не только банка, но и заемщика. Если человек заболеет или потеряет работу, страховая компания будет погашать за него кредит. Если случится что-то страшное, наследники не останутся с долгами и даже смогут получить достойную выплату.

Как долго и на какую сумму защищен заемщик, зависит от правил страхования и условий договора в конкретной компании.

Если страховка нужна, но банк навязал невыгодные условия, можно вернуть деньги за полис и сразу купить другой. Сейчас у вас точно есть пять рабочих дней или больше: в некоторых страховых период охлаждения уже сейчас длится две недели или даже месяц.

Если страховка не нужна, напишите заявление в страховую компанию: попросите расторгнуть договор и вернуть деньги. Контакты страховой и бланки заявлений можно найти на сайтах. Если найти не получается или боитесь ошибиться, позвоните на горячую линию — там всё объяснят.

Важно понимать, что хоть вы и получили страховой полис в банке, но продала его страховая компания. По умолчанию требовать что-то от банка бессмысленно — общайтесь со страховой. Если банк и страховая связаны, заявление могут принять в банке, но так бывает не всегда.

В вашем городе может не оказаться офиса страховой, которая продала полис. Это не проблема: отправьте документы заказным письмом.

Я оформил страховку и погасил кредит досрочно. Деньги пропадут?

Если период охлаждения уже прошел, это зависит от условий кредитного договора и правил страхования. Чаще всего деньги можно вернуть пропорционально сроку кредита. Но если в условиях страхования написано, что нельзя, это тоже законно.

Одновременно с досрочным погашением напишите заявление на возврат денег за полис. В банке вам могут этого не предложить — если вы сами не будете знать и ничего не предпримете, деньги пропадут.

Как вернуть страховку по кредиту Сбербанка?

Возврат денег за страховку возможен при расторжении договора страхования или при досрочном погашении кредита. Однако не все знают, что от полиса можно отказаться. В статье мы узнаем, как вернуть страховку по кредиту Сбербанка.

Что такое страховка по кредиту?

Страховка – это финансовая защита заемщика. В Сбербанке ее предоставляет дочерняя компания «Сбербанк. Страхование». При наступлении несчастного случая она будет выплачивать долг за клиента.

Какие риски покрывает страховая фирма:

Выгодна ли эта услуга?

При страховом случае кредит продолжает выплачиваться за счет страховой компании.

Клиент может бесплатно воспользоваться дистанционной консультации врача-терапевта через специальный сервис Сбербанка.

Пустая трата денег, если за все время действия соглашения несчастный случай так и не наступил.

Вероятность одобрения заявки выше (хотя банк всячески отрицает связь решения по заявкам и согласие человека на страховку).

Ограниченный перечень страховых случаев.

Ставка по кредиту меньше.

Существует много условий, при которых компания может отказать в выплате компенсации в случае потери клиентом трудоспособности или его смерти: отравление алкоголем, причинение вреда здоровью в результате военных действий и пр.

Такая услуга защищает и заемщика, и финансовое учреждение. Например, если клиент уйдет на длительный больничный, то платежи в течение этого времени будет вносить страховая компания. Если заемщик умирает, то кредитный долг не вешается на его родственников – за долговые обязательства отвечает страховщик. Банк при этом не понесет убытков в связи с болезнью или смертью своего клиента. Он получает сумму с процентами в полном объеме.

Страхование жизни и здоровья – необязательное условие для получения кредита. Покупка полиса – добровольное решение человека. Однако нередко сотрудники Сбербанка навязывают эту услугу, пугая тем, что заявку могут не одобрить без финансовой защиты.

Условия и стоимость страхования

Тариф составляет 1% в год от суммы, взятой в банке. Условия предоставления этой услуги следующие:

В договоре указано, что клиент может отказаться от страховки по кредиту, расторгнуть соглашение и вернуть деньги. Правда, условия довольно жесткие, и финансовое учреждение очень часто не хочет идти навстречу клиентам.

Как вернуть страховку по кредиту после подписания договора?

Уточним, что обязательному страхованию подлежит только ипотека. Все остальные кредитные продукты клиенты банков страхуют на добровольной основе. Есть одно «но». В период подачи и рассмотрения заявки на кредит, менеджеры кредитных отделов тонко намекают, что без страховки кредит могут не одобрить и многие подписывают кредитный договор на условиях банка. На самом деле это грубое нарушение Закона РФ «О защите прав потребителей», где прописано, что отказ от страховки не является поводом для отказа в кредитовании.

Существует два механизма возврата страховки, уплаченных за приобретение страхового полиса по кредиту:

Деньги за страховку по кредиту в Сбербанке можно вернуть в первые 14 дней после оформления в 100% объеме.

Возврат страховки после погашения кредита в Сбербанке

Клиент вправе досрочно погасить кредит в любое время и этом случае можно вернуть страховку по кредиту Сбербанка. Cмысла в страховке нет, ведь финансовые риски банка по конкретному кредиту в прошлом. Для начала, нужно изучить договор страхования и убедиться что аккредитованная страховая компания, с которой заключен договор, предусматривает такой ход событий. Если в договоре все прописано, то страховка возвращается заявителю, но не в полном объеме. Перестает полис действовать при:

В 2021 году возврат денег за страховку Сбербанка по кредиту происходит пропорционально сумме полиса на оставшийся срок кредита

Какую сумму можно вернуть?

Компенсация зависит от того, когда было подано заявление на возврат страховки по кредиту Сбербанка:

Представим в виде таблицы процент компенсации стоимости страховки в зависимости от срока подачи заявления.

Получая кредит в Сбербанке, каждый заемщик должен знать, от каких видов страховки он сможет отказаться и как это сделать. Может ли банк отказать в выдаче кредита, если заемщик отказался от страховки. Как можно расторгнуть действующий договор страхования, к каким последствиям это может привести.

Получая кредит в Сбербанке, каждый заемщик должен знать, от каких видов страховки он сможет отказаться и как это сделать. Может ли банк отказать в выдаче кредита, если заемщик отказался от страховки. Как можно расторгнуть действующий договор страхования, к каким последствиям это может привести.