Что такое платежный календарь

Платежный календарь предприятия: как разработать и применять

Платежный календарь предприятия: как разработать и применять

Кандидат экономических наук, доцент. Автор двух монографий, шести учебных пособий и нескольких десятков статей по вопросам бухгалтерского учета, финансового менеджмента и анализа. Лауреат премии губернатора в сфере науки, техники и инновационной деятельности за 2012 г. За плечами — опыт работы главбухом бюджетного учреждения и преподавателем государственного вуза.

Платежный календарь – это

Как разработать и применять платежный календарь

Этап 1. Разрабатываем форму платежного календаря

Совет 1.1. Для строк берите за основу БДДС. Детализируйте, но не выделяйте лишнее

Платежный календарь – это своеобразная расшифровка бюджета на ближайший период. Логично, что названия строк в документах должны совпадать.

Крупные статьи БДДС детализируйте подстатьями, но в разумной мере. Иначе календарь станет громоздким и неудобным в заполнении и анализе. Воспользуйтесь принципом существенности: когда суммарный оборот по статье не более 5% за отчетный период, то для нее не нужна отдельная строка. Включайте ее значения в прочие платежи или поступления. Подход не касается стратегически важных или особых для компании операций, например, трат на благотворительность.

Избегайте и другой крайности: раздувание статей «Прочее». Они не должны оказаться больше 10% от общих поступлений и выплат.

Совет 1.2. В колонках указывайте все предстоящие дни

Даже выходные и те, в которые не ожидается движение денег в организации. Так проще не запутаться.

Если формируете календарь в Excel или Google Таблицах, то колонки для нерабочих дней выделяйте другим цветом.

Совет 1.3. Обеспечьте связь с БДДС по суммам лимитов

Добавьте колонку, в которую будут переноситься бюджетные остатки по конкретной статье. Этим реализуете оперативный контроль за тем, допустимы ли траты и сколь велико на данный момент отклонение от ожидаемых за год поступлений.

Совет 1.4. Если расчетных счетов несколько, то продумайте механизм включения их в календарь.

В Excel это можно реализовать так:

Этап 2. Определяемся с методикой заполнения платежного календаря

Совет 2.1. Установите, что будет информационной базой

В календаре – два основных блока: поступления и платежи. У каждого – свои особенности формирования.

Поступления от контрагентов заполняются на основании:

Предпочтительнее первый вариант, ведь он точнее. Но он работает не для всех организаций. Например, в розничной торговле неизвестно заранее, какая сумма придет от покупателей на счета и в кассу организации в каждый день. Проблему решают так: из БДДС берут поступления за конкретный месяц и делят их на количество рабочих дней в нем.

Платежи формируются по следующим документам:

Рисунок 1. Заявка на платеж и реестр платежей: реквизиты

Совет 2.2. Делайте поправку по суммам поступлений

Если в организации покупатели часто нарушают сроки оплаты, то откорректируйте поступления.

В некоторых компаниях намеренно переносят договорные даты в платежном календаре на более поздние. При этом ориентируются на сложившийся средний процент задержек. Например, деньги от контрагента должны прийти в течение 20 дней после отгрузки. Средняя задержка по оплате составляет 10%. Значит, сумму сдвигают на два дня по отношению к крайней договорной и ставят на 22-й день. Такой подход снижает риск наступления кассового разрыва.

Совет 2.3. Если составляете календарь в Excel, то ведите его в течение года в одном файле или даже на одном листе.

Это поможет видеть повторяющиеся платежи и быстрее их планировать. Чтобы данные за предыдущие месяцы не мешали, сверните их с помощью функции «Скрыть».

Совет 2.4. Вносите в календарь цифры в рублях

Так точно не проглядите нехватку денег, которая исчисляется десятками тысяч.

При необходимости перевести рублевый формат в Excel в тысячный или миллионный, воспользуйтесь алгоритмом со схемы.

Рисунок 2. Перевод цифр в тысячный или миллионный формат в Excel

Совет 2.5. Напишите регламент формирования платежного календаря

Для небольшой организации такой документ может оказаться излишним. Когда все договоры, счета и платежи сосредоточены в руках одного или максимум двух бухгалтеров, то регламентировать попросту нечего. Для крупного предприятия – это, напротив, возможность четко определить правила игры для всех сотрудников и достичь бесперебойности в процессе формирования календаря.

В регламенте зафиксируйте:

Дальше некоторых из этих моментов мы рассмотрим подробнее.

Этап 3. Устанавливаем частоту корректировок календаря и проведения план-фактного анализа

Распространенная практика – это ежедневная актуализация документа. В конце рабочего дня плановые цифры меняются на фактические на основании банковских выписок и кассовой книги. Благодаря этому остаток на начало всегда показывает реальную ситуацию с деньгами.

Но такой подход – не единственный. Есть немало специалистов, предпочитающих делать еженедельные корректировки. Этим экономится время, но снижается информационная отдача от календаря.

Важный момент его применения – систематические проведение анализа отклонений. Он помогает:

Сложности при формировании платежного календаря

Рассмотрим лишь два момента. Они оба технического характера.

Первый. Поступления не всегда следует полностью выбирать платежами

Не планируйте нулевое сальдо по деньгам на конец дня, если по договору с банком оговорен неснижаемый остаток на счете. Помните о нем и фиксируйте его в календаре. Если счетов несколько, значит, отмечайте лимиты по каждому из них.

Второй. Продумайте, кому платить первому, когда денег на покрытие текущих обязательств не хватает

Для этого ранжируйте кредиторов исходя из следующего:

Исходя из полученных ответов определите, чей платеж не может ждать, а с кем попробовать договориться об отсрочке. На схеме мы привели один из подходов к ранжированию контрагентов. Используйте его для разработки своего варианта.

Рисунок 3. Вариант ранжирования предстоящих платежей кредиторам

Платежный календарь: пример составления

Скачайте наш пример платежного календаря в Excel. В нем мы учли все то, что написали выше. Например, ввели колонку с лимитами из БДДС и возможность выбирать расчетный счет по каждой денежной операции. А еще заполнили типовой набор поступлений и платежей для производственной компании.

Возможно, для кого-то это лишние опции. А кому-то, напротив, потребуется что-то добавить. Помните: платежный календарь не имеет унифицированный формы. Он настраивается под потребности конкретной организации и предпочтения специалиста.

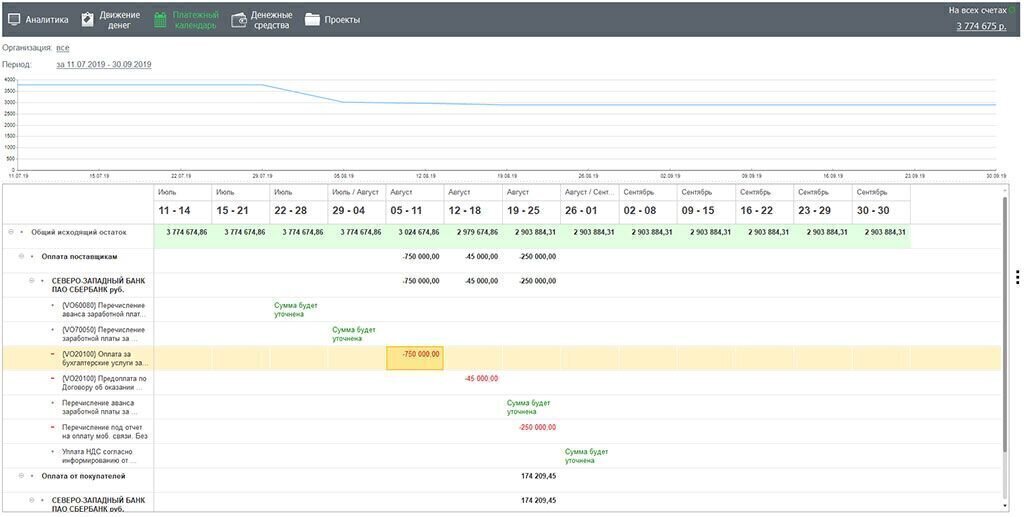

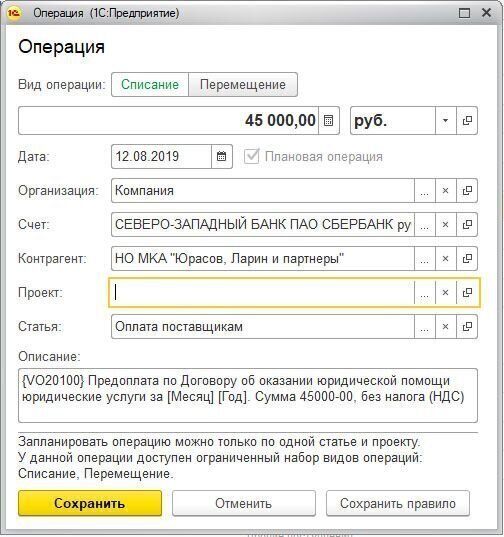

На рисунке 4 – скриншот созданного документа.

Рисунок 4. Платежный календарь: образец

Платежный календарь – важный инструмент для предотвращения кассовых разрывов. Кроме того, он помогает оперативно контролировать соблюдение бюджетных лимитов в отношении трат. Время, потраченное на его формирование и актуализацию, с лихвой окупится снижением риска блокировки счетов, получения административных штрафов за несвоевременные расчеты с бюджетом и работниками, а также пеней за несоблюдение договорных условий.

Платёжный календарь для бухгалтера: пошаговый алгоритм

Платёжный календарь помогает избежать кассовых разрывов даже при нехватке выручки. Обычно его составляет директор. Но бухгалтер может взять это на себя, чтобы повысить свой профессиональный рейтинг и помочь владельцу сохранить бизнес. Расскажем, как это сделать.

Что такое платёжный календарь и кому он нужен

Платёжные календари представляют собой план на будущее в виде таблицы со всеми поступлениями и платежами. По календарю видно, в какие дни не хватит денег, чтобы покрыть расходы. Вы сможете заметить это заранее и придумать, где взять средства для оплаты или как её перенести. Так календарь помогает избегать кассовых разрывов и сохранять репутацию надёжного партнёра, который не допускает просрочек.

Этот инструмент используют не только те, кто регулярно сталкивается с кассовыми разрывами из-за нехватки денег, но и крупный прибыльный бизнес.

Например, развитие нового направления требует больших вложений. Нужно арендовать производственное помещение, склад, закупить оборудование и сырьё для производства, нанять hr-менеджера для поиска сотрудников и выделить деньги на зарплату. Бездумно тратить деньги со счёта нельзя. Каждый крупный платёж подбивайте под поступление от контрагента — планируйте покупку оборудования на следующий день после получения оплаты от крупного заказчика.

Как составить платёжный календарь

Разработать форму платёжного календаря не сложно. В ней должна быть следующая информация:

Список можно дополнять или урезать. Например, в поступлениях выделить особо крупных покупателей, а при наличии нескольких производственных участков разбить их по цехам. Можно дополнить информацией о центрах ответственности, ставках НДС, номере счета и так далее.

Обычно платёжный календарь составляется на месяц — по каждому дню. Это связано с тем, что любой платёж нужно совершить до конкретной даты. Например, платить проценты за кредит по графику. Даже один день просрочки ведёт к начислению пени и ухудшению кредитной истории.

Пример платёжного календаря:

.png)

.png)

.png)

.png)