Что такое подоходный налог в истории 9 класс определение

Подоходный налог

Полезное

Смотреть что такое «Подоходный налог» в других словарях:

Подоходный налог — Налог на доходы физических лиц (НДФЛ) основной вид прямых налогов. Исчисляется в процентах от совокупного дохода физических лиц за вычетом документально подтверждённых расходов, в соответствии с действующим законодательством. Противники… … Википедия

Подоходный налог — (income tax) Прямой налог на доход. Основной прямой налог в большинстве стран, которым облагаются отдельные налогоплательщики или семьи. При взимании этого налога удобно осуществлять принципы налоговой платежеспособности и прогрессивного… … Финансовый словарь

ПОДОХОДНЫЙ НАЛОГ — (income tax) Налог на доход. Подоходный налог обычно равен нулю в некотором диапазоне небольших доходов как по соображениям справедливости, так и из за расходов по сбору мизерных налоговых сумм. Обычно до некоторого верхнего предела он носит… … Экономический словарь

ПОДОХОДНЫЙ НАЛОГ — основной вид прямых налогов, взимаемых с доходов физических лиц (заработная плата, доплаты и премии, дивиденды, проценты, доходы от недвижимости и др.) и юридических лиц (налог на прибыль). Введен в Великобритании в 1842, в Японии в 1887, в… … Большой Энциклопедический словарь

Подоходный налог — основной вид прямых налогов, взимаемых с доходов физических лиц (заработная плата, доплаты и премии, дивиденды, проценты, доходы от недвижимости и др.) и юридических лиц (налог на прибыль). Введен в Великобритании в 1842, в Японии в 1887, в… … Политология. Словарь.

ПОДОХОДНЫЙ НАЛОГ — (income tax) Прямой налог на доход. Основной прямой налог в большинстве стран, которым облагаются отдельные налогоплательщики или семьи. При взимании этого налога удобно осуществлять принципы налоговой платежеспособности и прогрессивного… … Словарь бизнес-терминов

подоходный налог — — [http://www.eionet.europa.eu/gemet/alphabetic?langcode=en] подоходный налог Основной вид прямых налогов; взимается с доходов физических и юридических лиц. См. Налог на доходы с физических лиц; Налог на вмененный доход; Налог на прибыль… … Справочник технического переводчика

Подоходный налог — ПОДОХОДНЫЙ НАЛОГ, основной вид прямых налогов, взимаемых государством с доходов физических (подоходный налог с населения) и юридических (налог на прибыль) лиц по прогрессивным ставкам. Базой подоходного налога с населения выступает совокупный… … Иллюстрированный энциклопедический словарь

Подоходный налог — (income tax) основной вид прямых налогов; взимается с доходов физических и юридических лиц. См. Налог на доходы с физических лиц; Налог на вмененный доход; Налог на прибыль организаций … Экономико-математический словарь

Подоходный налог — (income tax), денежные платежи, взимаемые гос вом с доходов физ. лиц. В Англии П.н. впервые стали облагаться доходы имущих классов в дек. 1798 г. (по распоряжению Уильяма Питта Младшего); предполагалось, что это поможет финансировать войну с… … Всемирная история

ПОДОХОДНЫЙ НАЛОГ — в РФ основной вид прямых налогов, взимаемых с доходов физических лиц. Плательщиками П.н. являются граждане РФ, иностранные граждане и лица без гражданства. Объектом налогообложения является совокупный доход, полученный в календарном году: у… … Юридический словарь

Подоходный налог

Смотреть что такое «Подоходный налог» в других словарях:

Подоходный налог — Налог на доходы физических лиц (НДФЛ) основной вид прямых налогов. Исчисляется в процентах от совокупного дохода физических лиц за вычетом документально подтверждённых расходов, в соответствии с действующим законодательством. Противники… … Википедия

Подоходный налог — (income tax) Прямой налог на доход. Основной прямой налог в большинстве стран, которым облагаются отдельные налогоплательщики или семьи. При взимании этого налога удобно осуществлять принципы налоговой платежеспособности и прогрессивного… … Финансовый словарь

ПОДОХОДНЫЙ НАЛОГ — (income tax) Налог на доход. Подоходный налог обычно равен нулю в некотором диапазоне небольших доходов как по соображениям справедливости, так и из за расходов по сбору мизерных налоговых сумм. Обычно до некоторого верхнего предела он носит… … Экономический словарь

ПОДОХОДНЫЙ НАЛОГ — основной вид прямых налогов, взимаемых с доходов физических лиц (заработная плата, доплаты и премии, дивиденды, проценты, доходы от недвижимости и др.) и юридических лиц (налог на прибыль). Введен в Великобритании в 1842, в Японии в 1887, в… … Большой Энциклопедический словарь

Подоходный налог — основной вид прямых налогов, взимаемых с доходов физических лиц (заработная плата, доплаты и премии, дивиденды, проценты, доходы от недвижимости и др.) и юридических лиц (налог на прибыль). Введен в Великобритании в 1842, в Японии в 1887, в… … Политология. Словарь.

ПОДОХОДНЫЙ НАЛОГ — (income tax) Прямой налог на доход. Основной прямой налог в большинстве стран, которым облагаются отдельные налогоплательщики или семьи. При взимании этого налога удобно осуществлять принципы налоговой платежеспособности и прогрессивного… … Словарь бизнес-терминов

подоходный налог — — [http://www.eionet.europa.eu/gemet/alphabetic?langcode=en] подоходный налог Основной вид прямых налогов; взимается с доходов физических и юридических лиц. См. Налог на доходы с физических лиц; Налог на вмененный доход; Налог на прибыль… … Справочник технического переводчика

Подоходный налог — ПОДОХОДНЫЙ НАЛОГ, основной вид прямых налогов, взимаемых государством с доходов физических (подоходный налог с населения) и юридических (налог на прибыль) лиц по прогрессивным ставкам. Базой подоходного налога с населения выступает совокупный… … Иллюстрированный энциклопедический словарь

Подоходный налог — (income tax) основной вид прямых налогов; взимается с доходов физических и юридических лиц. См. Налог на доходы с физических лиц; Налог на вмененный доход; Налог на прибыль организаций … Экономико-математический словарь

ПОДОХОДНЫЙ НАЛОГ — в РФ основной вид прямых налогов, взимаемых с доходов физических лиц. Плательщиками П.н. являются граждане РФ, иностранные граждане и лица без гражданства. Объектом налогообложения является совокупный доход, полученный в календарном году: у… … Юридический словарь

История развития подоходного налогообложения граждан в России

Вы будете перенаправлены на Автор24

Что такое подоходный налог?

Подоходный налог — это один наиболее важных прямых налогов, исчисляемый в процентах от валового дохода, полученного частными лицами, экономическими субъектами за вычетом расходов, которые подтверждены документально.

Стоит отметить, что в некоторых странах подоходным налогом называют исключительно налог на доходы физических лиц, а для юридических используют термины налог на прибыль корпораций. Такой же подход применяется и на территории РФ.

Важнейшим достоинством подоходного налога можно назвать тот факт, что он, больше чем прочие виды налогов и обязательных платежей, связан с платежеспособностью налогоплательщика.

Среди необходимых условий введения подоходного налога можно назвать:

Появление подоходного налога в России

На территории России одним из прототипов современного подоходного налога была дань, под которой понимали платеж в пользу отдельного князя, взимаемый весной и летом его военачальниками.

Также в качестве одного из прототипов такого налога можно рассматривать взимаемое подворное обложение, а также подушную подать, которой облагались мужчины из числа крестьян и посадских людей. В дальнейшем от подобных методов начали отходить, а история именно подоходного налога на территории России началась в феврале 1812 года, когда был принят манифест «О преобразовании комиссий по погашению долгов».

Готовые работы на аналогичную тему

В соответствии с основными положениями данного манифеста по которому был введен сбор с доходов помещиков, при этом ставки данного сбора были прогрессивными. Стоит отметить, что государство не осуществляло надзор над корректностью исчисления такого сбора. В соответствии с положениями манифеста не допускались доносы об утаивании доходов или неправильной уплаты бора, в связи с чем и расчеты по доходным книгам для проверки уплаты сбора не были реализован. Однако, в подобной форме налог просуществовал относительно непродолжительный период времени, т.к. соблюдение требований законодательства налогоплательщиками ни в прежние времена, ни ныне без контроля практически не осуществимо, в связи с чем сбор без надзора со стороны государства не просуществовал долго.

К подобному налогу на территории России начали возвращаться в лишь в 1905 г., что в значительной степени было обусловлено дефицитом финансовых ресурсов в государственной казне. Так, 6 апреля 1916 г. был обнародован закон «О государственном подоходном налоге». В соответствии с основными положениями данного документа налогообложению подлежали как российские, так и зарубежные подданные, которые проживали на территории России более двенадцати месяцев. Стоит отметить, что налогами облагались все члены семьи, а не только глава.

Наиболее важным нововведением в отношении подоходного налога было то, что он исчислялся по прогрессивной шкале, состоящей из нескольких десятков разрядов, при этом каждый ряд устанавливал конкретную величину дохода, а также и размер платежа. Ставки подоходного налогообложения в тот период варьировались и составляли от 7 до 12%.

После революции 1917 г. подоходный налог получил дальнейшее развитие. Так, 12 июня 1917 г. было принято постановление «О повышении окладов государственного подоходного налога», в рамках которого изменились основания для налогообложения и увеличен необлагаемый минимум до 1000 руб. Также была дополнена прогрессивная шкала по категориям доходов, которая после 1917 года насчитывала 90 разрядов, при этом ставка налогообложения варьировались от 1% до 33%.

В период реализации Новой экономической политики на территории СССР были проведены реформы в сфере налогообложения. Так, наиболее распространенным видом налога стал подоходно-поимущественный, в рамках которого величина взимаемого налога в значительной мере зависела от размера имущества, прогрессивно увеличиваясь вслед за увеличение последнего

Следующие 20 лет, вплоть до 1950-х годов, характеризовались ростом ставок налога, а также изменением порядка его исчисления, увеличением долговой нагрузки на лиц, которые получали так называемые нетрудовые доходы (например, владельцы зданий, сдаваемых в аренду, кустари, ремесленники и т.д.)

В ходе так называемого переходного периода, который характеризовался не только сменой государственного строя, но и переходом к рыночной модели экономики, изменения затронули и системы налогообложения с подоходным налогом. В 1991 г. согласно основных положений Закона РСФСР от 7 декабря 1991 г. за № 1998-1 «О подоходном налоге» был принят новый порядок налогообложения. В соответствии с основными положениями данного закона основой перехода к исчислению подоходного налога являлось налогообложение всех категорий плательщиков в зависимости от получаемого годового дохода. В отношении всех видов доходов были установлены единая система льгот и единая прогрессивная шкала ставок, которая практически на ежегодной основе изменялась.

Плательщиками подоходного налога на сегодняшний день признаются граждане Российской Федерации, а также иностранные граждане и лица без гражданства.

Наиболее важной отличительной особенностью применяемой системы исчисления налога на доходы частных лиц стало лишение его прогрессивного характера. Была введена минимальная налоговая ставка 13%, которой облагалась большая часть доходов населений, а в качестве максимальной ставки на сегодняшний день принята ставка 35%.

Подоходный налог

Налог на доходы физических лиц (НДФЛ) — основной вид прямых налогов. Исчисляется в процентах от совокупного дохода физических лиц за вычетом документально подтверждённых расходов, в соответствии с действующим законодательством.

Содержание

Особенности исчисления и взимания

В ряде стран подоходным налогом называют только налог на доходы физических лиц, а для юридических применяют термины налог на прибыль корпораций или налог на прибыль.

В зависимости от системы обложения различают глобальный и шедулярный подоходный налог. В первом случае облагается налогом доход в целом за вычетом установленных законом скидок и льгот.

Шедулярный подоходный налог уплачивается по разделам (шедулам), соответствующим различным источникам доходов, и состоит из основного и дополнительного. Основной налог является пропорциональным, а дополнительный — прогрессивным.

Глобальный подоходный налог имеет гораздо большее распространение.

Согласно законодательству большинства стран не подлежат обложению рассматриваемым налогом: амортизационные отчисления; средства, направляемые в благотворительные учреждения; прибыль, направляемая на капитальные вложения и научно-исследовательские цели. В некоторых странах на определённый период уменьшается или вообще отменяется налог на прибыль новых компаний.

Налоговые скидки в сфере промышленного производства распространяются на доходы от истощённых недр, от предприятий, поглощённых крупными корпорациями, мелких, малорентабельных или убыточных и т. д.

Ставки подоходного налога строятся, как правило, по сложной прогрессии.

Российская практика

В России подоходный налог официально называется налог на доходы физических лиц (НДФЛ).

Налогоплательщиками налога на доходы физических лиц согласно статье 207 НК РФ признаются физические лица, являющиеся налоговыми резидентами Российской Федерации, а также физические лица, получающие доходы от источников в Российской Федерации, не являющиеся налоговыми резидентами Российской Федерации.

Объектом налогообложения (статья 209 НК РФ) признается доход, полученный налогоплательщиками:

При определении налоговой базы (статья 210 НК РФ) учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды. Если из дохода налогоплательщика по его распоряжению, по решению суда или иных органов производятся какие-либо удержания, такие удержания не уменьшают налоговую базу.

Налоговая база определяется отдельно по каждому виду доходов, в отношении которых установлены различные налоговые ставки. Налоговый период регламентируется статьей 216 НК РФ и составляет календарный год. Налоговые вычеты по налогу на доходы на физических лиц делятся на: cтандартные, социальные, имущественные и профессиональные.

Основная налоговая ставка — 13 %.

Некоторые виды доходов облагаются по другим ставкам:

Вопросы истории

Юрист и депутат Вячеслав Марков объяснял сумму налога следующим образом:

— Вы можете установить любую ставку, но люди не заплатят больше того, что они готовы заплатить. Первый вопрос: откуда взялась цифра 13 %? Что это? Кому-то понравилась цифра тринадцать? — Нет! — 12 % подоходного налога плюс 1 % пенсионного фонда, это то, что было эффективной ставкой собираемости, то есть эту ставку установили, как ту, что люди платили — исключительно на основе обобщений.

— Дебаты Вячеслава Маркова и Владимира Жириновского в 2011, Россия-24.

Авансовые платежи по подоходному налогу

Уплата налога осуществляется в виде фиксированных авансовых платежей в размере 1000 рублей в месяц. Однако в случае превышения суммы налога, рассчитанного исходя из доходов иностранного гражданина, работающего на основании патента, над суммой уплаченных авансовых платежей, недостающая часть должна быть перечислена иностранным работником в бюджет.

Доходы, освобождаемые от налогообложения в РФ

Федеральный подоходный налог в США

Федеральный подоходный налог в США узаконен 16-й поправкой к Конституции США и Налоговым Кодексом США (Internal Revenue Code), который принимается Конгрессом.

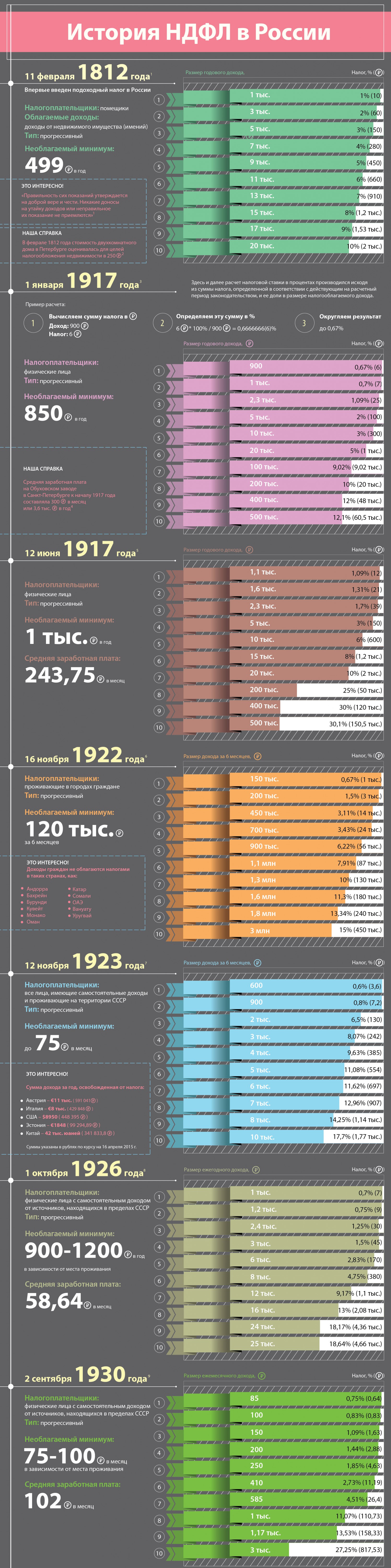

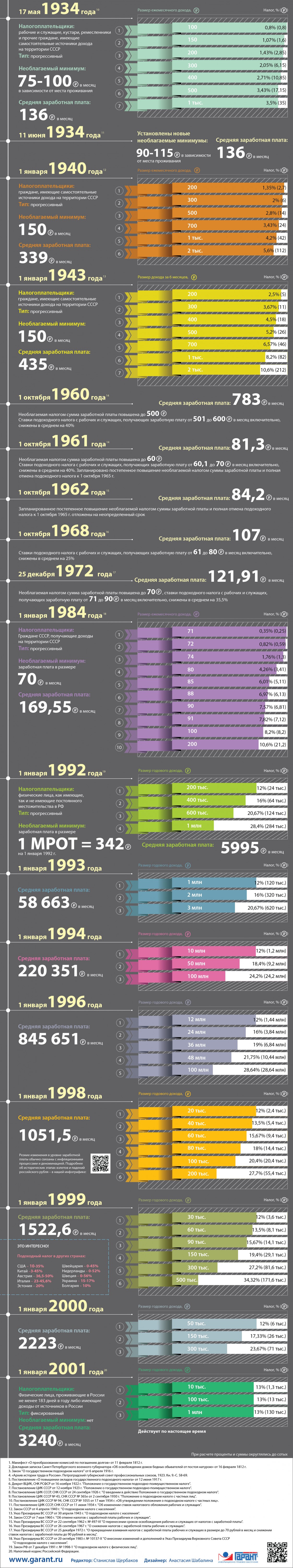

История НДФЛ в России

За свою историю налог на доходы граждан пережил множество изменений, но практически всегда высокие доходы облагались повышенным налогом, а минимально необходимые для жизни заработки налогом не облагались вообще. Но с момента вступления в силу части второй НК РФ в 2001 году в России действует фиксированная ставка налога в размере 13% и отсутствует минимальный не облагаемый налогами размер доходов.

Впервые подоходный налог был введен в России 11 февраля 1812 года в форме налога на доходы помещиков от принадлежащего им недвижимого имущества. Его ставка являлась прогрессивной и варьировалась от 1% до 10%, а не облагаемый налогом минимум дохода составлял 500 руб. в год. Для сравнения, на тот момент стоимость двухкомнатного дома в Петербурге оценивалась для целей налогообложения недвижимости в 250 руб.

В годы существования СССР ставки подоходного налога многократно менялись, предпринимались даже попытки его полной отмены. Последнее изменение произошло в 1984 году, когда необлагаемый минимум был установлен в размере 70 руб., а сумма налога стала фиксированной – она варьировалась от 25 коп. с доходов в размере 71 руб. до 8,2 руб. при уровне заработной платы в 101 руб. и выше. А сумма дохода, превышающая 100 руб., дополнительно облагалась по ставке 13%.

Этот уровень налога продержался до 1992 года, когда в России было принято новое налоговое законодательство, которым также была установлена прогрессивная шкала подоходного налога. Она менялась от 12% при доходе до 200 тыс. руб. (при этом минимальный размер оплаты труда налогом не облагался) до налога в размере 124 тыс. руб. с заработков, превышающих 600 тыс. руб. Сумма дохода сверх 600 тыс. руб. также дополнительно облагалась налогом по ставке 40%.

В дальнейшем ставки налога почти ежегодно корректировались по мере роста инфляции, пока в 2001 году не был введен в действие современный НК РФ, впервые в России установивший плоскую шкалу налогообложения доходов физических лиц в размере 13% независимо от суммы дохода. Эта ставка действует и в настоящее время, подвергаясь постоянной критике сторонников прогрессивной шкалы налогообложения.

В марте 2015 года на рассмотрение Госдумы поступили сразу три законопроекта об изменении ставок НДФЛ и порядка его исчисления.

Первый законопроект 1 был внесен 16 марта депутатом от фракции КПРФ Николаем Рябовым и предполагает повышение ставки НДФЛ до 16% при одновременной освобождении от налогообложения суммы в размере прожиточного минимума. Как поясняет автор, это позволило бы снизить налоговую нагрузку на наименее защищенные слои населения.

Практически сразу после него, 18 марта, был внесен второй законопроект 2 от фракции КПРФ, предлагающий ввести в России прогрессивную шкалу налогообложения по НДФЛ, при которой доходы в сумме свыше 1 млн руб. в месяц будут облагаться налогом по ставке 50%.

Третий законопроект 3 поступил в Госдуму 26 марта от депутатов Сергея Миронова, Василия Швецова, Валерия Гартунга, Михаила Емельянова и Александра Тарнавского. Он также предусматривает введение прогрессивной шкалы налога на доходы физических лиц, превышающие 24 млн руб. в год. Максимальная ставка НДФЛ в случае принятия этого законопроекта достигнет 50% по доходам, превышающим 200 млн руб. в год.

История развития подоходного налога в России – в инфографике.