Что такое размещение облигаций

Как купить облигации при первичном размещении

Что такое первичное размещение облигаций?

Прежде чем ценные бумаги начнут участвовать в торгах, они обязательно должны быть размещены эмитентами (то есть заёмщиками) на первичном рынке.

Справка. В качестве эмитента может выступать компания, муниципалитет, регион либо государство.

Порядок первичного размещения бумаг:

Внимание! Покупатель, приобретающий впервые размещённые бонды, становится их держателем и впоследствии может либо продать их на рынке обращения бумаг (вторичном), либо дождаться погашения, получая до наступления срока определённый доход (в %).

В какой форме проходит?

Размещение облигаций возможно по открытой подписке, когда их продают любому числу покупателей в результате публичного предложения на первичном рынке, а также по закрытой, когда бумаги не предлагаются публично, а их продажа производится конкретным инвесторам через посредника, организующего размещение.

Размещают бонды чаще всего способом букбилдинга, но также проводят и аукционы (конкурсы).

Аукцион

Проведение аукциона, в процессе которого устанавливается цена размещения, обычно применяют при крупной эмиссии и благоприятной рыночной ситуации, надеясь на хороший спрос.

Ставку первого купона определяют на конкурсной основе: инвесторы выставляют в системе купон на своё усмотрение, а далее организаторы, подсчитав, по какому купону закрывается весь объём эмиссии, определяют размер купона на установленный срок. Инвестор может лишь единожды выставить в системе купон, и тот, кто поставил наиболее низкий, получает, тем не менее, более высокий купон отсечения.

Важно! При поступлении большого количества заявок с одной и той же ценой (ставкой) преимущество отдаётся поданным раньше.

Букбилдинг

При этом способе заранее проводится премаркетинг эмиссии, когда эмитент общается с инвесторами, предоставляя им информацию о себе, а в дату размещения организатор рассылает диапазон по купону и формирует книгу заявок на покупку облигаций, чтобы их цена была определена наиболее эффективно.

Заявки принимаются в течение определённого времени (обычно нескольких часов, если эмитента хорошо знают на рынке).

Если заявителей слишком много, диапазон доходности бумаг, объявленный изначально, может быть снижен организатором, а при обратной ситуации создаётся синдикат профессиональных участников рынка, гарантов (андеррайтеров), которые на оговоренных условиях обеспечивают размещение выпуска бондов с заранее определённой доходностью.

Различают биржевой и внебиржевой букбилдинг:

Справка. В отличие от аукциона, при котором результат предсказать заранее невозможно, букбилдинг уже в период поступления заявок даёт заёмщику и организатору понимание о том, с какой доходностью и в каком объёме будут проданы бумаги в день размещения.

Первичное размещение ОФЗ

Там же можно получить информацию об итогах процедуры.

Заявки подают через брокера по телефону, либо при посещении офиса.

При подаче сообщают трейдеру, что подают в аукцион по ОФЗ, а также:

О том, как купить облигации федерального займа на вторичном рынке, мы уже рассказали.

Первичное размещение муниципальных и корпоративных облигаций

Информацию о сроках приёма можно получить на сайте эмитента или Московской биржи.

При подаче сообщают:

Когда приём окончен, объявляют аллокацию (размер купона и долю заявок, которые будут исполнены). При высоком спросе возможно снижение величины купона, и сделка состоится при условии, если размер купона заявителя соответствует объявленному или же более низкий.

При подходящей величине купона инвестор выставляет в дату размещения заявку на приобретение облигаций представителю эмитента.

О том, на что обратить внимание при выборе корпоративных облигаций, можно узнать у нас на портале.

Может ли физическое лицо поучаствовать в первичном размещении облигаций?

В последние годы отмечается заметный рост доли физических лиц среди инвесторов, и корпоративные эмитенты, выпуская свои облигации, всё больше ориентируются именно на таких покупателей.

Справка. Комиссия за участие в размещении на первичном рынке составляет около 1500 рублей. Денежные средства предварительно резервируются на брокерском счете.

Условия, по которым размещаются эти бумаги на первичном рынке, привлекают физических лиц, но их покупка доступна только клиентам данного банка.

Внимательно изучив все за и против, потенциальный инвестор, будь то юридическое или физическое лицо, может поучаствовать в покупке ценных бумаг на первичном размещении, чтобы обеспечить себе стабильный дополнительный доход. А чтобы избежать ошибок, в качестве посредника лучше выбрать надёжного проверенного брокера.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Облигации: доходнее вклада, надежнее акции

В апреле 2017 года государство начало продажу облигаций ОФЗ-н. Буква «н» в их названии расшифровывается как «народные». Министерство финансов разрабатывало эти бумаги так, чтобы непрофессиональные инвесторы могли понять, в чем прелесть такого вида инвестиций.

Одна бумага стоит 1 тыс. руб., минимум, который можно приобрести — 30 штук. Вложенные деньги государство возвращает в апреле 2020-го, однако продать бумагу по цене приобретения можно в любой момент в офисе Сбербанка и ВТБ.

Раз в полгода инвестор получает процент от вложений — купонный доход. Этот процент постепенно увеличивается от 7,5% до 10,5% годовых, в среднем он составит 8,5% годовых. То есть покупка таких облигаций равносильна размещению трехлетнего банковского вклада со ставкой 8,5%. При этом в январе 2018 средняя ставка в топ-10 российских банков составила 7,83% и ближайшие два года будет только падать — вслед за снижением ключевой ставки ЦБ.

Трехлетние ОФЗ имеют самый высокий уровень надежности внутри России. Выплаты по ним гарантированы государством — как и по вкладам. Получаем инструмент, сопоставимый с депозитом по надежности, и более выгодный с точки зрения доходности.

Строго говоря, выбирать и не нужно.

Акции обычно позволяют больше зарабатывать, но и вероятность получить убыток при инвестициях в них выше. Поэтому сравнивать игру на акциях и облигациях бессмысленно: они дополняют друг друга. Если инвестор решил составить грамотный портфель, включающий акции, без облигаций ему не обойтись. Они — своеобразный амортизатор рисков.

Из чего сделана облигация

У облигации есть три основных параметра:

Существует много разновидностей облигаций. У некоторых, например, вообще нет купонов: во время размещения их продают со скидкой, а доход инвестор получает в момент погашения — по полному номиналу. Есть бумаги с амортизацией долга, по ним эмитент выплачивает не только купоны, но и часть номинала. Есть бессрочные («вечные») облигации, по которым эмитент вообще не обязан выплачивать номинал, а платит только купоны. У облигаций с переменным купоном выплаты привязаны к какому-нибудь макроэкономическому параметру, например, ставке межбанковского кредитования. Пока мы остановимся на наиболее распространенных параметрах этого инструмента: бумага с фиксированным купоном и сроком выплаты.

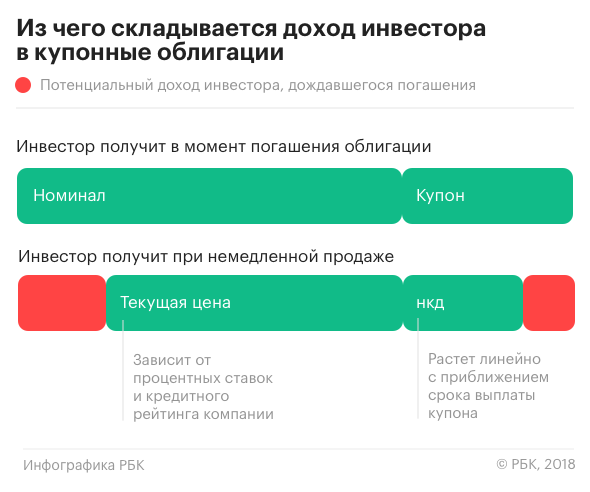

Как считается доходность облигации

Таких доходностей используется две, и обе они, как правило, указаны на сайте биржи или в торговом терминале:

Сколько стоит облигация

Облигации, как и акции, торгуются на бирже. Расчеты происходят в рублях или иностранной валюте, но курс этой бумаги обычно измеряется в процентах от номинала. Перейти от процентов к деньгам, впрочем, несложно: если на сайте биржи текущий курс бумаги равен 95,5%, а номинал — 1000 руб., то цена облигации 955 руб. На РБК Quote цена облигаций сразу рассчитана в рублях.

Бумага, за которую эмитент обещает 1000 руб., стоит 955 руб. Возможно ли такое вообще, и нет ли подвоха? Да, такое возможно, и да, подвох тоже вполне может быть.

Цена облигации зависит от трех факторов:

Облигации как Оракул

Доходность облигаций зависит от сроков погашения. Если выстроить доходности государственных бондов с различными сроками погашения в один ряд, получится такой график:

Как на них заработать

Первый способ пассивный: купить облигации и получать купонные выплаты вплоть до погашения. Такой способ почти не требует усилий: если эмитент надежен, а рыночные ставки стабильны, инвестор поможет получить небольшую, но почти гарантированную реальную (то есть выше инфляции) доходность. На РБК Quote мы специально ограничили набор доступных инструментов несколькими выпусками с ближайшими датами погашения.

Более агрессивный путь — выбирать бумаги с ценой заметно менее 100% в расчете на то, что эмитент будет стабильно выплачивать купоны, а в конце срока вернет и номинал. Доходность таких облигаций заметно выше рыночных ставок, и риски тоже немалые. В какой-то момент они становятся сопоставимы с рисками инвестиций в акции, и возникает вопрос в целесообразности таких вложений.

Как определить надежность эмитента

Надежность эмитентов облигаций неодинакова.

Итак, на облигациях можно зарабатывать, получая купоны, или купить дешевле, продать дороже. Кроме того, облигации могут быть государственными (федеральными, региональными, муниципальными) или корпоративными. От вида дохода и типа эмитента зависит налогообложение.

В случае с государственными облигациями инвестор полностью освобожден от уплаты налогов.

Если облигация корпоративная, 13%-ным налогом облагаются:

В целом подходы к налогообложению дохода от облигаций и банковского вклада максимально похожи. И это еще один повод задуматься о том, как распорядиться накоплениями.

Макроэкономический термин, обозначающий значительное снижение экономической активности. Главный показатель рецессии – снижение ВВП два квартала подряд. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее