Что такое реестр операций по брокерскому счету

Мы отправим вам письмо со ссылкой

для сброса пароля

Пользователь с такой почтой не зарегистрирован

Войти с этой почтой

Регистрация

Регистрация

Помощь

Здесь вы найдёте ответы на многие вопросы по инвестированию.

Что такое брокерский отчёт и реестр поручений

Брокерский отчёт — это история действий по вашему счёту. Там отображается, когда вы вносили и выводили деньги, покупали и продавали ценные бумаги, какие комиссии и налоги списывались.

Реестр поручений — это электронный документ с информацией о поручениях, которые вы подали дистанционно без использования электронной подписи за выбранный календарный месяц.

Реестр поручений за предыдущий период формируется в начале нового месяца в течение трёх рабочих дней. Подписывать реестр поручений нужно ежемесячно, иначе банк может ограничить доступ к бирже.

Подписать его в можно в приложении в разделе «Прочее» → «Реестры поручений», либо в личном кабинете в разделе «Отчёты» → «Подписать реестры поручений», либо в офисе банка, который оказывает инвестиционные услуги.

Не пропустите важные подборки

Во что и как можно инвестировать

Зачем вообще инвестировать

Если хочется начать, но лень глубоко разбираться

Что надо знать, чтобы торговать как профи

Будьте в курсе новостей Школы

Что-то пошло не так

Добро пожаловать!

На вашу почту отправлено письмо со ссылкой для подтверждения регистрации

Пользователь с такой почтой не зарегистрирован

Согласие на обработку персональных данных

Действуя свободно, своей волей и в своём интересе, а также подтверждая свою дееспособность, я даю свое согласие Банку ВТБ (ПАО) (далее — Банк), расположенному по адресу Дегтярный переулок, д. 11, лит. А, г. Санкт-Петербург:

В указанных целях Банк вправе осуществлять передачу моих персональных данных в объёме, необходимом для достижения указанных в Согласии целей, третьим лицам на основании заключённых с ними договоров, в том числе операторам связи, организациям, входящим в группу компаний ВТБ, Партнёрам Банка.

Согласие дается на обработку следующих персональных данных: фамилия, имя, адрес электронной почты, файлы cookie, иные пользовательские данные в объёме, необходимом для достижения указанных в Согласии целей.

Согласие действует до достижения целей обработки персональных данных и может быть отозвано мной или моим представителем путём направления письменного заявления Банку по электронному адресу info@vtb.ru или направления письменного заявления Банку в любое отделение Банка в соответствии с законодательством Российской Федерации.

Вы уверены, что хотите удалить ваш вопрос?

Как я навела порядок в брокерских счетах

У меня пять брокерских счетов и однажды я запуталась в операциях по ним.

Я не смогла найти в интернете инструменты, которые помогли бы мне разобраться в своих инвестициях. В итоге сама сделала свой журнал сделок и отчет по операциям в экселе.

В статье расскажу про свой подход и покажу, как он делает прозрачнее состояние счета и помогает действовать на рынке ценных бумаг осознанно.

Зачем мне столько счетов

Сами по себе несколько брокерских счетов — это как несколько банковских, которые разделяют деньги на разные кучки. Например, один банковский счет — подушка безопасности, на втором лежат накопления на какую-то дорогую вещь, на третьем — деньги на отдых.

Аналогично и с брокерскими счетами: в каждом своя логика. У меня один из счетов — ИИС, на втором подключена стратегия автоследования, третий для торговли американскими акциями, четвертый удобно привязан к банковскому счету — я использую его для конвертации валюты, пятый — ну так, для души.

Когда шесть лет назад я открывала брокерский счет первый раз, мне пришлось провести час в отделении у брокера, подписывать бумаги и искать компьютер с Виндоусом, чтобы воспользоваться флешкой с электронной подписью. Сейчас счет открыть легко: все мои брокеры позволяют сделать это в интернете и достаточно быстро.

Когда у банка моего первого брокера начались сложности, я решила не закрывать в нем счет, но новые деньги туда не вносить. А потом открыла второй брокерский счет в другой компании. Когда у меня возникали новые идеи, я открывала под них другие счета у новых брокеров.

Два года назад я узнала про индивидуальный инвестиционный счет и сразу решила его открыть. ИИС позволяет получать налоговый вычет. Например, можно получить у государства 52 000 Р просто за то, что положил 400 000 Р на ИИС. Я понимала, что у меня нет никакого опыта. Я ничего не знала про акции, поэтому на ИИС выбрала наиболее безопасные и простые ценные бумаги — государственные облигации, ОФЗ. Поведение ОФЗ предсказуемее других ценных бумаг, колебания стоимости меньше.

Еще один счет я открыла под стратегии автоследования. Автоследование работает так: счет подписывается на действия трейдера — автора стратегии — и копирует их. Если автор стратегии покупает акции Сбербанка, мой счет тут же выставляет заявку на покупку таких же акций. Действия по счету происходят автоматически, а решения принимает другой человек — трейдер. Есть надежда, что он профессиональнее, чем я.

Сами по себе разные счета не создают проблемы, но им нужна продуманная организация и контроль.

Где я ошиблась

Было крайне неприятно осознать, что я так легко и необдуманно потеряла деньги.

Так я поняла, что к ошибке привели спонтанные действия, сделанные в суете, и страх, что акция может упасть сильнее и потери вырастут. Можно дать себе совет не делать спонтанных решений, но лучше найти подход, при котором такая ситуация будет невозможной.

Так я решила ввести планирование и отчетность по своим брокерским счетам. Задача была такая: понимать, что творится с моими личными финансами, какие решения я принимала и почему, знать, что планирую делать дальше.

Планирование при помощи журнала сделок

Главное, что я хотела — начать принимать взвешенные решения, учиться на своем опыте и не делать резких движений, основанных на эмоциях.

Психолог Даниэль Канеман в книге «Думай медленно, решай быстро» советовал завести специальный блокнот, чтобы научиться принимать решения. Этот блокнот он так и называл — журнал решений. В журнале нужно фиксировать ваше решение, его причины, ожидаемые позитивные последствия и то, от чего пришлось отказаться ради этого решения.

Журнал решений помогает не действовать сгоряча и учиться решать, куда инвестировать деньги. Это такая ретроспектива своим прошлым действиям.

Мой журнал сделок — это такой план действий и история уже совершенных операций. Допустим, я решила купить привилегированные акции «Сургутнефтегаза». Вот что я запишу в журнал сделок:

Этой информации мне достаточно, чтобы выставить заявку на покупку у брокера. Также она отвечает на вопрос, при каких условиях акцию нужно продать. Комментарий про причины покупки будет полезно прочитать спустя несколько месяцев после сделки и сделать выводы для себя, было ли это хорошим решением.

Вот другой пример с продажей акций. Допустим, я хочу продать акции «Мечела». Я и правда очень хочу их продать, потому что их покупка была не лучшей идеей. Записываю в журнал сделок, что продам 178 акций «Мечела» на сумму 23 000 Р по цене, например, 69 Р за акцию, и также пишу причину этой продажи.

С журналом я поняла, что если ждать нужной цены акции, то ее вполне можно дождаться. А еще случалось так: ранее все брокеры говорили про рост какой-то акции в два раза, а вместо этого она только потеряла свою стоимость.

Журнал сделок снимает необходимость принимать решения на ходу: все принятые решения в нем уже есть, а если решение не записано в журнал — значит, его следует обдумать в специально отведенное для этого время.

Урок № 15. Как читать брокерскую отчетность

Брокерский отчет не самое захватывающее чтение. Но оно полезно для понимания, сколько вы реально зарабатываете на инвестициях. Разбираемся, что полезного можно найти в сообщениях вашего биржевого посредника.

Что такое брокерский отчет?

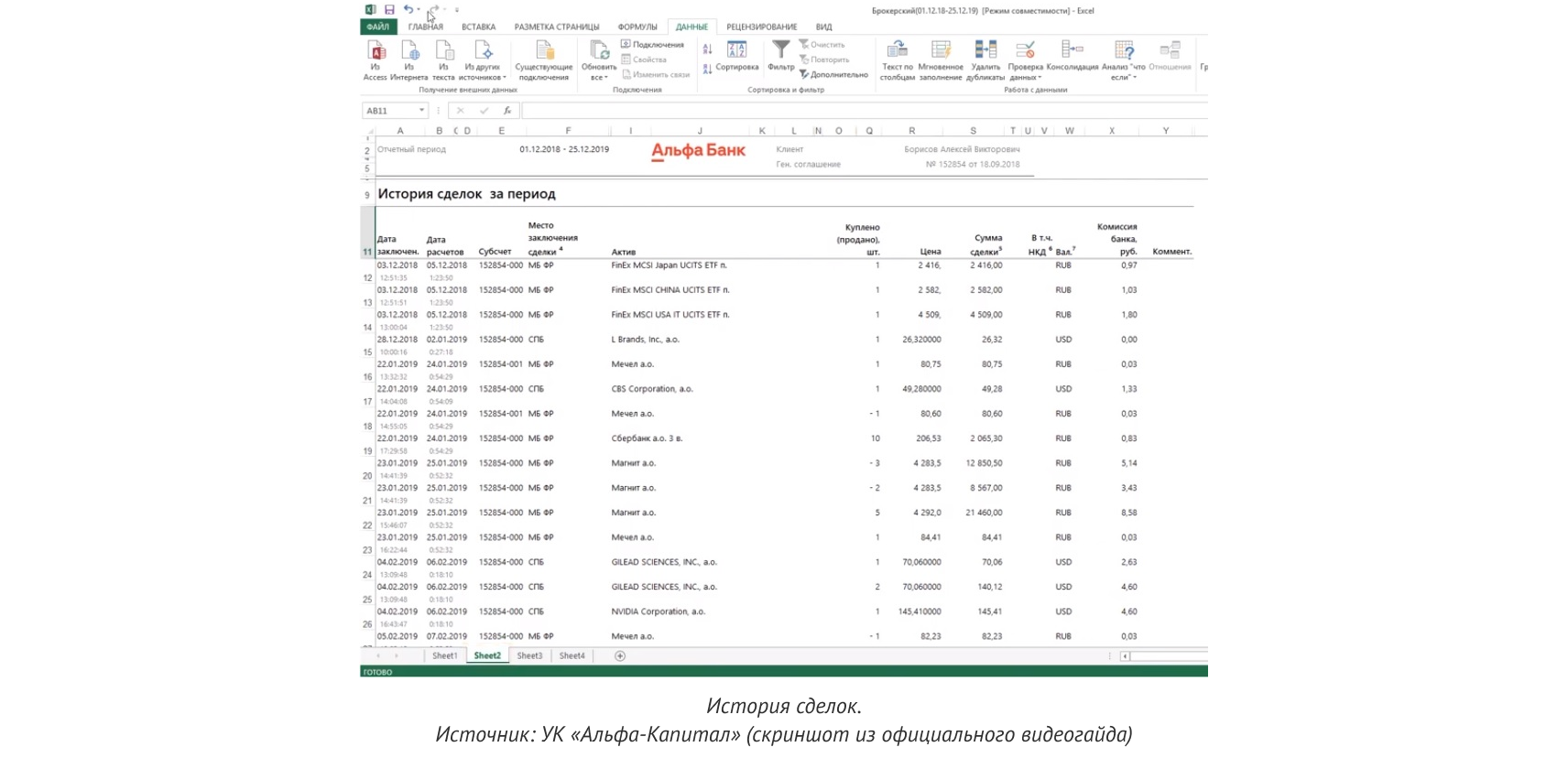

Только в отчете можно найти историю всех ваших биржевых сделок с итоговыми ценами купли и продажи, сумму всех комиссий (брокера, биржи и депозитария), стоимость кредитного плеча, обслуживания терминала и других платных опций.

Строгих правил для составления брокерских отчетов не существует. Как и любая выписка по счету, брокерский отчет заполняется на усмотрение организации, которая его выдает. Поэтому брокеры исходят из того, как им самим удобно выгружать данные. Есть достаточно простые и короткие отчеты, например у СберБанка. Их легко поймут даже новички. Есть детальные и объемные, как у БКС и «Альфа-директ», — на нескольких табличных листах. Они актуальны, скорее, для трейдеров и опытных инвесторов.

Где посмотреть отчет брокера?

Как правило, его электронную версию отчета можно найти в основном меню личного кабинета брокера. Большинство брокеров позволяет его формировать только в веб-версии своего сервиса (часто на выбор в формате pdf или excel).

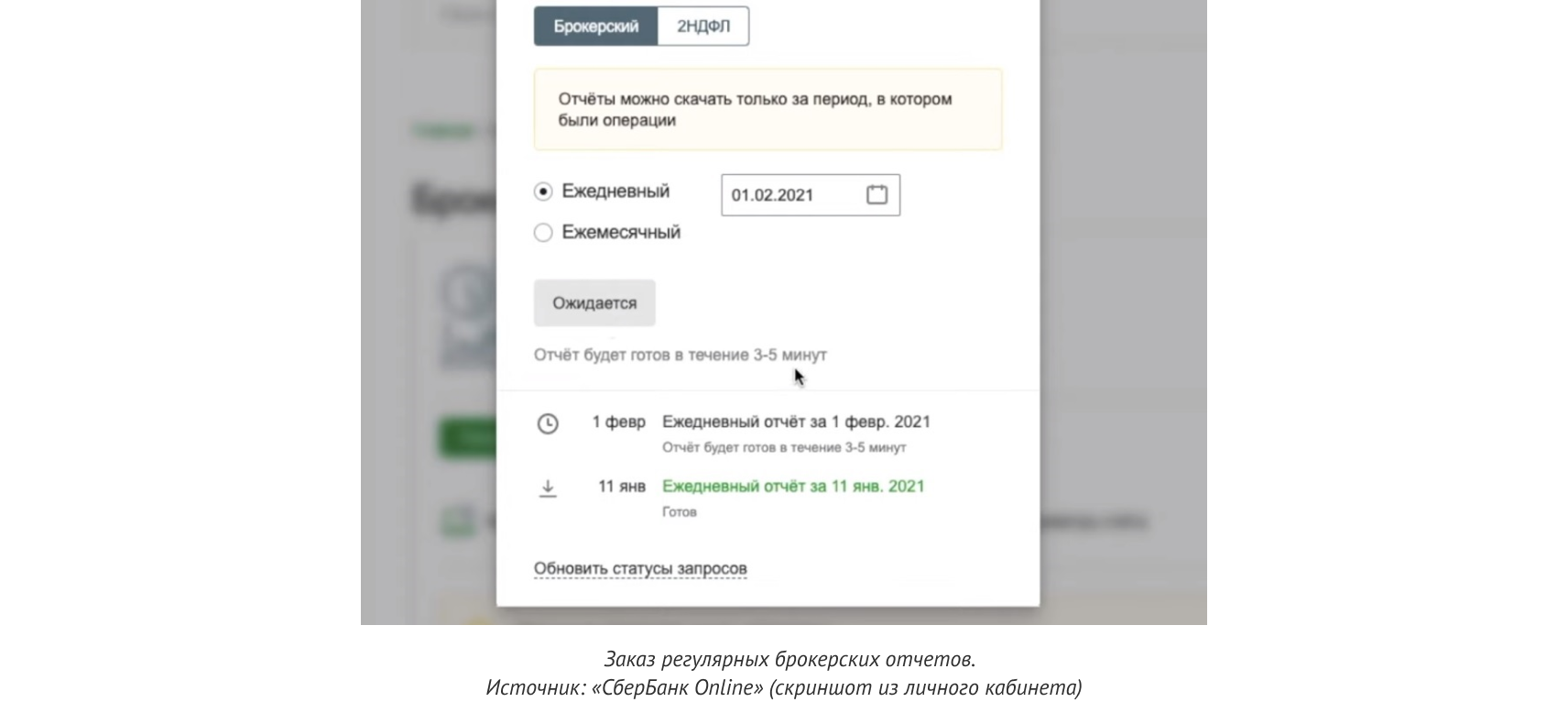

Отчеты бывают автоматическими и формируемыми по запросу. У некоторых брокеров можно подписаться на ежедневные и ежемесячные выписки. Для этого нужно в личном кабинете указать свою электронную почту. Большинство брокеров такой рассылкой не занимается. Клиентам приходят только чеки по оплате комиссий и отчеты депозитариев. Они проще, чем брокерские: в них содержится только информация о приходе/списании ценных бумаг в электронном хранилище данных.

Цифровая версия отчета формируется несколько минут. Как правило, можно заказать выгрузку по любым сделкам за все завершенные торговые дни за последний год. Но и тут бывают исключения: некоторые брокеры выгружают информацию с задержкой в три рабочих дня, чтобы в отчет попадали только полностью завершенные сделки (на бирже расчеты по некоторым инструментам занимают до двух дней).

У ряда брокеров отчеты имеют форму официально выданной справки или квитанции: они заверены печатью и подписью ответственного лица. Такие документы можно отправлять в налоговую службу для получения вычетов либо в другие инстанции. Например, они пригодятся для подтверждения платежеспособности при запросе кредита или подаче на визу. Для таких случаев предусмотрена опция заказа отчета в бумажном виде.

Какую информацию можно найти в отчете брокера?

Чаще задача документа — показать:

Не утонуть в массиве данных можно, если пройтись несколько раз по строкам сверху вниз, стараясь ответить для себя на следующие вопросы:

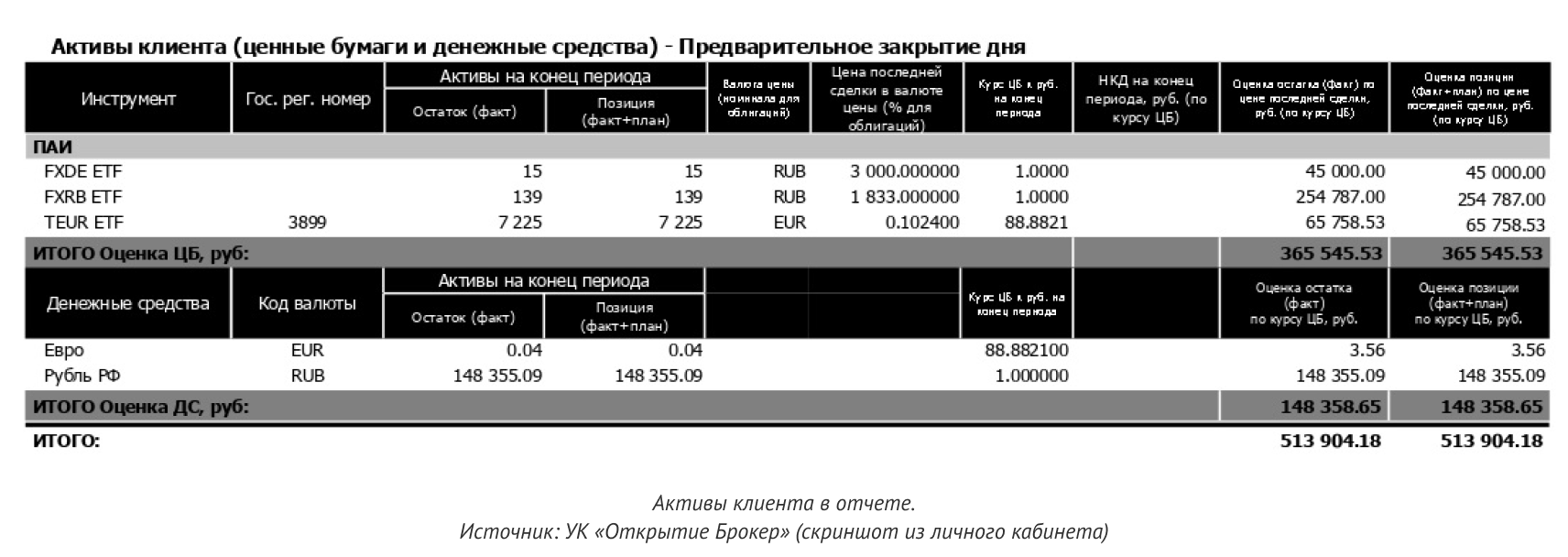

● сколько средств сейчас на счете, то есть определить баланс. Информация об этом находится в табличных блоках, которые обычно называются «Активы» или «Портфель клиента», «Остатки ценных бумаг» и т. п. Сумма всех денежных средств, акций, облигаций и паев фондов, как правило, выделена в строке «ИТОГО» или жирным шрифтом и цветом;

● сколько денег за период было добавлено на счет и выведено с него. За это отвечают блоки и строки в отчетах, которые носят название «движение денежных средств», «зачисления», «списания» и т. д. Разница между суммой добавленных на счет денег и выведенных с него называется «сальдо». Если оно положительное, то на счет поступило больше денег, чем было списано, если отрицательное, то наоборот. Под поступлением денег подразумевается не только пополнение счета, но и доход от продажи ценных бумаг, купоны и дивиденды.

Как узнать про прибыль в брокерском отчете?

Перечень всех покупок и продаж, как правило, занимает основную часть брокерского отчета, их трудно не заметить. Часто они выведены в раздел «Сделки» и могут быть разбиты на классы активов, например «Сделки с ценными бумагами» и «Сделки с валютой». Здесь можно узнать, в какой именно день, по какой цене был приобретен финансовый инструмент и в каком количестве. В личном кабинете или мобильном приложении это не всегда очевидно, например, если купля/продажа растянулась на несколько лотов.

Важно разделять в отчете открытые и закрытые сделки. Закрытыми считаются только те, по которым была совершена обратная операция, например продажа после ранее совершенной покупки. Если активы были только куплены (или только проданы, то есть инвестор совершил короткую сделку) и остались на балансе, то они несут в себе «бумажную» прибыль или убыток, подводить итоги по таким сделкам рано.

Найдя в отчете финансовые инструменты, которые были списаны с баланса (то есть, как правило, проданы после ранее совершенной покупки), можно вычислить размер полученной прибыли или убытка по ним. Это довольно кропотливое занятие. Бывает, что активы проданы только частично и остатки показывают бумажную прибыль или убыток. Случается, что средняя цена покупки и продажи не указана и ее нужно считать самому. А иногда продажа актива по цене ниже покупки не ведет к убытку — нужно смотреть на перечень сделок из предыдущих отчетов.

Что еще можно узнать из брокерского отчета

В зависимости от прилежности брокера в его отчетах можно найти немало другой полезной информации: размер полученных дивидендов по акциям, купонов по облигациям, накопленный купонный доход, размер удержанного налога и комиссий. Если клиент торгует с кредитным плечом либо у него случайно образовался долг по оплате актива (это бывает при переносе сделок через выходные и праздники), то также из документа можно узнать размер уплаченных процентов и схему удержания (обычно в разделе РЕПО).

Отчеты по производным инструментам (фьючерсам, опционам), как правило, выведены в отдельную таблицу или даже целый документ, где показан размер гарантийного обеспечения и вариационной маржи. Если она положительная, то в текущий момент у вас сформировалась прибыль, если отрицательная — убыток. Несмотря на сложность в понимании самого инструмента, это самая простая часть брокерского отчета: она выглядит как ежедневное изменение остатка на накопительном счете — таблица из идущих друг за другом торговых дней с суммой денег на установленный час дня.

Строго говоря, брокерский отчет — это просто склад данных. Они отобраны так, чтобы давать ответы на большинство вопросов, возникающих у инвестора, когда на счете накапливается достаточно большое количество сделок. В первые месяцы, скорее всего, изучение отчета придется совмещать со звонками в службу поддержки. Но со временем эти таблицы перестанут выглядеть пугающе, а нужную информацию в них можно будет найти за считаные минуты.

Перед тем, как выбрать брокера, изучите информацию о тарифах и преимуществах — собрали все по этой ссылке.

Остальные уроки по инвестициям вы можете найти в нашем разделе Обучение.

\n \n\t\t\t \n\t\t\t \n\t\t \n\t»,»content»:»\t\t

Отчет брокера — что это?

Если инвестор разбирается в отчетности, которую ему предоставляет брокер, он на шаг ближе к достижению своей финансовой цели. Такой подход говорит о том, что сделки на бирже проходят не хаотично, а по четкому плану, который можно скорректировать, если появились отклонения. Как анализировать отчет брокера и что содержится в документе, который ежемесячно получает инвестор, разобрался специалист сервиса Бробанк.ру.

Кто такой брокер

Брокер – это посредник инвестора и профессиональный участник рынка, без которого частному лицу невозможно выйти на фондовую биржу и провести сделку купли-продажи актива. Брокер работает по специальной лицензии Банка России. За проведение сделок профессиональный представитель берет комиссию. Кроме того, брокер удерживает налоги с тех трейдеров и инвесторов, которые получили прибыль от операций, проведенных на фондовом рынке.

Обязательная функция биржевого брокера – ведение отчетности для своих клиентов. Как правило, раз в месяц частные инвесторы получают готовый отчет. Периодичность отсылки документа указана в договоре на брокерское обслуживание счета.

О том, как выбрать брокера и начать инвестировать, читайте в отдельной статье Бробанка.

Что такое брокерский отчет и где его найти

Отчет брокера – официальный документ, в котором зафиксирована информация о сделках и остатках на брокерском или индивидуальном инвестиционном счете за установленный период. В нем содержатся все данные с итоговыми ценами покупки и продажи активов, а также комиссии:

Также в отчете видна информация о размере «кредитного плеча», стоимость обслуживания торгового терминала и дополнительные платные услуги.

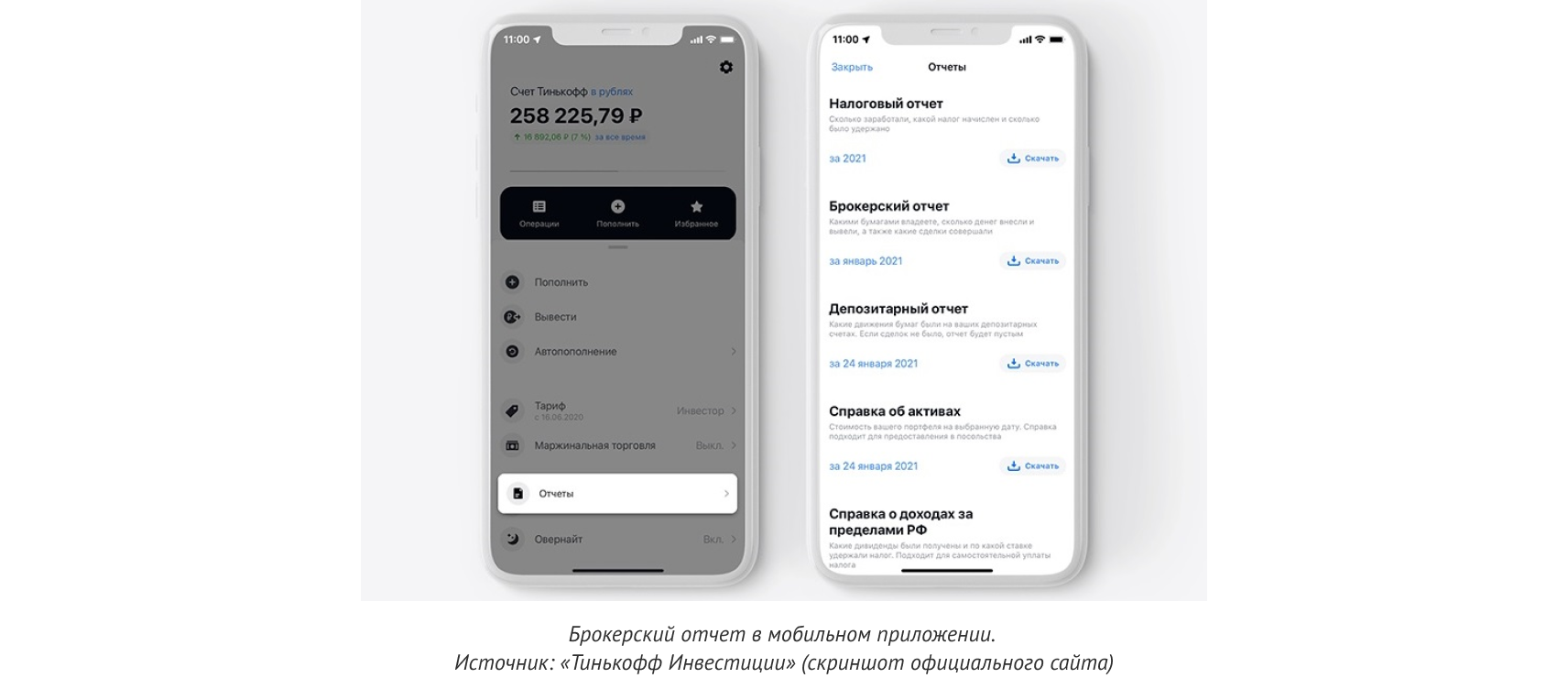

Если отчет не пришел на электронную почту или его не удалось найти в личном кабинете инвестора, информацию можно сгенерировать самостоятельно. Такая функция доступна всем, кто пользуются мобильным приложением брокера:

Чаще всего отчет формируется в виде pdf или xls файла. С данными можно работать с компьютера или смартфона, если установлено приложение для чтения.

Типы брокерских отчетов

У каждого брокера может быть несколько типов отчетов – автоматических и сформированных по запросу. Встречаются:

Ежедневная отчетность формируется в два этапа:

Ежедневного отчета может не быть у некоторых брокеров, если инвестор в указанную дату не проводит на рынке ни одной сделки.

Не все операции, заявки на которые подавал инвестор в текущую дату, попадают в отчет. Многие операции проходят в режиме Т+2. Значит, информация пропадет в документ только 2 дня спустя. До этого момента сделка будет незавершенной. В этом случае данные в отчете брокера могут отражаться даже через 3 дня после подачи распоряжения на сделку.

Некоторые брокеры создают очень простые формы отчетов, так делает Сбербанк. В представленной информации разберутся даже новички.

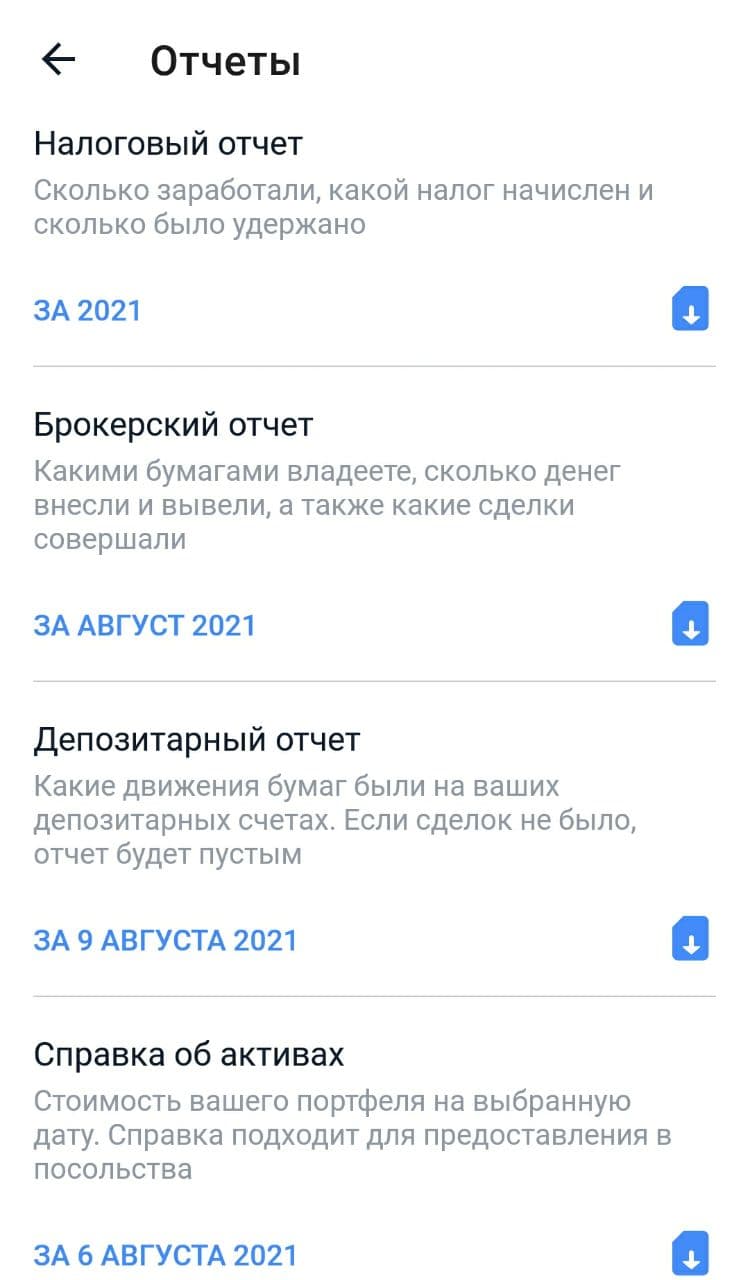

У Тинькофф Банка в разделе отчетов 4 типа документов:

У большинства крупных брокеров отчет размешен на нескольких печатных листах. Для их чтения и анализа могут потребоваться более глубокие знания.

О чем отчитывается брокер

Единых правил для составления брокерского отчета нет. Но при этом он, как и банковская выписка, содержит набор обязательных сведений:

По общей структуре отчет брокера содержит два раздела:

Общий раздел

Первый раздел включает:

Данные о сделках и операциях

Раздел отчета о сделках и операциях может состоять из нескольких таблиц с разными сведениями:

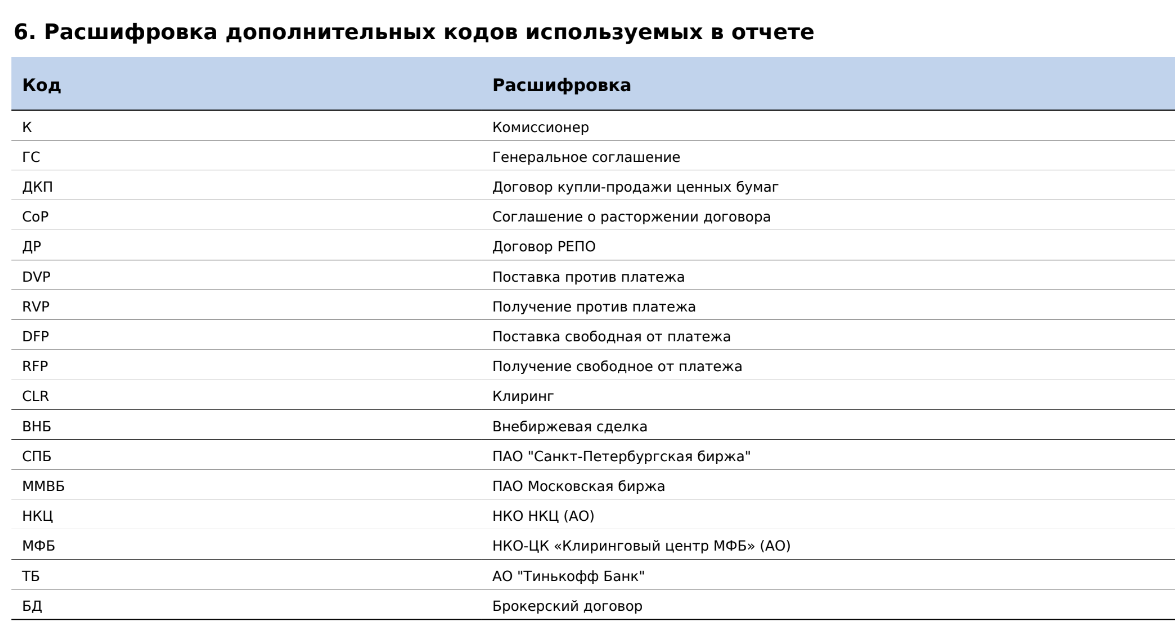

Некоторые таблицы могут быть пустыми, если в отчетном периоде по указанным активам не было никакого движения. Дополнительно брокер предоставляет расшифровку кодов, которые использованы в отчете. Эти данные помогут начинающим инвесторам разобраться в данных, которые представлены в таблицах.

У некоторых брокеров документ даже в электронном виде подписан руководителем отдела брокерских услуг, а также сотрудником, ответственным за ведение внутреннего учета. Такой отчет можно использовать для предоставления в налоговую службу. У других брокеров придется дистанционно или лично в офисе заказывать документ на бумажном носителе, если он нужен для ФНС или посольства.

Зачем инвестору брокерский отчет

Отчет брокера нужен не только для инвестора, чтобы ознакомиться с перечнем заключенных сделок или проведенных операций. Это официальный документ, который может понадобиться в нескольких ситуациях:

Навык чтения брокерского отчета пригодится каждому инвестору. С помощью этого документа удобно анализировать доходы, расходы и операции по брокерским счетам, а также планировать будущие сделки и следить за динамикой инвестиционного портфеля.

Брокерский отчет – это попросту говоря склад информации по сделкам инвестора. На начальных этапах разобраться с некоторыми данными может быть непросто. Инвестору придется не раз звонить брокеру или писать в службу поддержки. Но после нескольких десятков сделок информация станет более понятной для восприятия, и отчет будет легко читаться без посторонней помощи.

Где еще искать информацию о доходах и расходах по брокерскому счету

Отчет брокера всегда содержит информацию за предыдущий период. Значит, на момент его предоставления состав портфеля изменится. К примеру, переоценят валюту по текущему курсу, начислят дивиденды или остаток средств на счете увеличится за счет выплаты купона по облигациям. Общая стоимость портфеля тоже изменится с учетом текущей рыночной ситуации и переоценки активов. Поэтому самую актуальную информацию инвесторы отслеживают в личном кабинете.

На сегодняшний день для доступа к брокерскому счету не нужно подключать тяжеловесный торговый терминал типа Quik. Достаточно установить мобильное приложение и можно просматривать портфель в режиме реального времени, если есть доступ в интернет. Но для ретроспективного анализа все же удобнее работать с отчетом. Можно задавать большие периоды времени и просматривать информацию сразу за год. Заказать брокерский отчет можно в любой момент, главное учесть, что сведения по текущим сделкам и за предыдущие 2-3 дня могут отображаться некорректно.

Что такое депозитарий

И какую роль он играет в инвестициях

Депозитарием называют профессионального участника рынка ценных бумаг, чья основная функция — учет прав собственности на активы. Проще говоря, депозитарий хранит ваши акции и облигации.

С недавнего времени депозитарий также оказывает услуги в отношении цифровых прав. Об этом и других особенностях депозитария я расскажу в статье.

Зачем нужен депозитарий

Суть деятельности депозитария — учет сделок с ценными бумагами. Депозитарий ведет специальные счета, на которых хранятся активы. Такие счета еще называются счетом депо. Депозитарий фиксирует и удостоверяет право собственности на активы как физических, так и юридических лиц.

Деятельность депозитария чем-то напоминает банковскую услугу по хранению денег, только в этом случае вместо денег — ценные бумаги.

Еще один участник рынка ценных бумаг — регистратор.

Отличие регистратора от депозитария

Регистратор тоже учитывает права на ценные бумаги, но в отличие от депозитария он нацелен на отношения с эмитентом — компаниями, которые выпускают ценные бумаги.

В частности, регистратор предоставляет эмитенту список лиц, имеющих право на участие в общем собрании акционеров или право на получение дивидендов.

В целом схема хранения ценных бумаг с участием депозитария и регистратора выглядит так:

Виды депозитариев

Расчетный депозитарий, или просто депозитарий — участник фондового рынка, который ведет расчеты по сделкам и учет прав инвесторов на ценные бумаги.

Например, Вася покупает на Московской бирже лот акций «Газпрома». При этом его покупка означает продажу этих акций другим инвестором — Петей. Последний перестает быть собственником акций. По результатам сделки депозитарии Васи и Пети отразят операцию в своих реестрах: акции зачислятся на счет Васи и спишутся со счета Пети.

По состоянию на март 2021 года в России действуют 254 депозитария без учета специализированных. Деятельность депозитариев лицензируется Банком России. При этом часто можно встретить, что брокер и депозитарий — одна и та же организация.

Специализированные депозитарии — учитывают права на имущество, в числе которого могут быть ценные бумаги. В отличие от обычных депозитариев они контролируют участников рынка.

Например, такие депозитарии ведут учет имущества ПИФов, акционерных инвестиционных фондов, негосударственных пенсионных фондов, хранят документы на недвижимость, контролируют эмитентов облигаций с ипотечным покрытием, а также направляют в ЦБ РФ уведомления о нарушениях. На дату написания статьи в России действует 25 специализированных депозитариев.

Центральный депозитарий — это центральный узел обработки информации по операциям с ценными бумагами. Он выполняет функцию одного окна для всех депозитариев и регистраторов.

Центральный депозитарий обеспечивает прозрачность операций и минимизирует риски потери ценных бумаг. Как итог — обеспечивает надежность для инвесторов.

В России центральный депозитарий один — Небанковская кредитная организация НКО АО «Национальный расчетный депозитарий».

Центральный депозитарий открывает счет номинального держателя у регистраторов эмитентов. Например, он это делает, когда компания проводит первичное размещение на бирже — IPO.

Что такое счет номинального держателя

Для учета прав на ценные бумаги регистраторы открывают различные типы счетов: счет владельца, счет доверительного управляющего, счет номинального держателя и т. д.

Счет номинального держателя предназначен для «промежуточных» держателей ценных бумаг — как правило, это центральный депозитарий или просто депозитарий. Этот счет служит связующим звеном между регистратором и депозитариями.

Центральный депозитарий в рамках своей базы данных открывает счета другим депозитариям. Последние в свою очередь заводят счета для конечных инвесторов — они еще называются депонентами.

Например, эмитент выпустил 1000 обыкновенных акций, которые торгуются на бирже. Тогда регистратор эмитента открывает счет номинального держателя для центрального депозитария. На этот счет зачисляется 1000 акций.

Допустим, с акциями нашего эмитента работают два депозитария. Они открывают счета у центрального депозитария — по 500 акций каждый.

Депозитарии в свою очередь открывают клиентам счета депо, на которых учитываются права конкретных владельцев ценных бумаг — Васи, Пети, Коли и т. д. Суммарное количество акций у всех владельцев равно 1000 акций.

Благодаря такой цепочке счетов центральный депозитарий имеет возможность получать всю информацию о собственниках ценных бумаг и передавать ее регистраторам эмитентов.

Функции депозитария

Как происходит учет и хранение ценных бумаг. Депозитарий ведет систему учета в виде регистров, которые содержат информацию о депоненте, ценных бумагах и операциях с ними.

Депонент всегда может получить информацию от депозитария о количестве ценных бумаг на его счете. Современные депозитарии предоставляют информацию в личном кабинете, но при желании можно получить подтверждение на бумаге.

Ту же информацию имеет возможность получить и регистратор для дальнейшего предоставления ее эмитенту. Например, это делается в дату дивидендной отсечки для формирования реестра акционеров, которым положена ближайшая дивидендная выплата.

Здесь стоит напомнить про режим торгов Т+2 для акций, торгующихся на бирже. Если реестр закрывается в понедельник, то акционер должен приобрести акцию на торгах в четверг, чтобы попасть в реестр на выплату дивидендов.

Дело в том, что депозитарий передает поручение центральному депозитарию на списание или зачисление акций в день сделки, но исполняется оно на второй рабочий день. Именно на эту дату центральный депозитарий составит список владельцев ценных бумаг и предоставит регистратору. Полное описание этой процедуры приведено в условиях осуществления депозитарной деятельности НКО АО НРД.

Как победить выгорание

Выплата дивидендов или купонного дохода. Компания перечисляет денежные средства напрямую в конечный депозитарий или при посредничестве центрального депозитария. Депозитарий распределяет денежные средства по депонентам пропорционально количеству ценных бумаг, которые учитывались на их счетах на дату дивидендной отсечки с учетом правила Т+2 — для акций. Для облигаций с расчетами в рублях и юанях действует режим торгов Т+1, а с расчетами в долларах и евро — также Т+2.

Порядок передачи депозитарием депоненту выплат по ценным бумагам устанавливается депозитарным договором, при этом срок выплаты не может быть больше 7 рабочих дней.

Обратный выкуп акций. Иногда акционерные общества могут выкупать собственные акции у акционеров — это так называемый байбэк. Например, недавно об обратном выкупе объявил МТС, байбэк регулярно проводит «Лукойл». Байбэк может проходить в разных формах: акции может скупать с биржи дочернее общество компании, либо компания выкупает бумаги у акционеров. О последнем пойдет речь в статье.

Такое решение принимается общим собранием акционеров или советом директоров в зависимости от положений устава.

Решение о байбэке должно содержать:

Заявление о продаже своих бумаг акционер подает соответствующим указанием депозитарию. А тот передает волеизъявление акционера регистратору эмитента. Далее компания перечисляет депозитарию денежные средства за ценные бумаги. Акционер получает деньги, а депозитарий дает распоряжение регистратору о переходе прав на акции к эмитенту.

Участие в голосовании акционеров. Акции могут переходить от одного участника рынка к другому по несколько раз за день. Чтобы определить участников общего собрания акционеров, эмитент просит регистратора подготовить список инвесторов, имеющих такое право на определенную дату. Если акции торгуются на бирже, то учитывается режим торгов Т+2.

Регистратор запрашивает список владельцев ценных бумаг у депозитария. Такой список среди прочего содержит:

Перевод активов при сделках вне биржи. На организованных торгах сделка заключается в результате полного или частичного совпадения заявок на покупку или продажу. При этом подающий заявку, как правило, не знает, кто будет покупателем.

Возможен и другой вариант сделки — передача акций вне биржи. Для этого продавец подает депозитарию поручение на списание ценных бумаг и зачисление их на счет приобретателя.

Внебиржевые сделки чаще проводятся в случае непубличных компаний. Например, в случае небольших акционерных обществ или в рамках венчурных проектов. Так, бизнес-ангел, вложившийся в стартап на ранних стадиях, через несколько лет может зафиксировать свою прибыль, не дожидаясь IPO компании — путем продажи своей доли другому венчурному игроку. И сделает он это внебиржевой сделкой.

Преимущественное право покупки акций. Компании время от времени могут размещать дополнительные акции. Чтобы текущие акционеры имели право защитить свои доли от «размытия», им дается преимущественное право покупки новых выпускаемых акций. Если права на акции учитываются в депозитарии, то чтобы воспользоваться таким правом, акционер дает поручение своему депозитарию.

Сдача ценных бумаг в аренду. В личном кабинете брокера иногда можно увидеть поступление денежных средств за «овернайт». Речь о том, что некоторые называют займом или арендой ценных бумаг. На самом деле, это не то и не другое.

Такая операция позволяет дополнительно зарабатывать инвестору, если он держит бумаги продолжительное время. Депозитарий ведет учет сделок репо.

На овернайт инвестор дает разрешение — обычно галочкой в настройках брокерского счета. Теоретически это опасно для инвестора, так как если брокер вдруг обанкротится в выходные, он не сможет выполнить обязательство по возврату акций.

Период, в течение которого ценные бумаги выбывают из собственности налогоплательщика в связи с исполнением сделок репо, не включается в срок нахождения ценных бумаг в собственности налогоплательщика — согласно п. 2 ст. 219.1 НК РФ. Это означает, что срок владения ценной бумагой не меняется, и льгота на долгосрочное владение для инвестора будет по-прежнему действовать.

Обязанности депозитария

Все профессиональные участники рынка ценных бумаг несут общие обязанности по предоставлению отчетности, соблюдению законодательства, получению лицензии, раскрытию информации и т. д.

Депозитарная деятельность регламентируется ФЗ № 39-ФЗ «О рынке ценных бумаг».

В том числе в обязанности депозитария входят:

Услуги депозитария

Какими ценными бумагами занимается депозитарий. Депозитарий учитывает права на бумаги, которые были переданы ему на хранение. Обычные депозитарии ведут учет прав на акции и облигации, специальные — на фонды ETF и БПИФ.

Учет прав ведется как в отношении бездокументарных ценных бумаг — которые учитываются в реестрах и не существуют в материальном виде, так и для обездвиженных документарных активов, то есть на физическом носителе.

Стоимость хранения ценных бумаг. Цена за хранение ценных бумаг зависит от конкретного депозитария. Несколько лет назад многие депозитарии брали фиксированную сумму, некоторые в том случае, если были операции по счету. Сейчас зачастую депозитарии хранят ценные бумаги бесплатно.

Брокеры и депозитарии стали конкурировать между собой, улучшая брокерский сервис и предлагая клиентам более простые решения. Чтобы не платить кучу абонентских плат, брокер часто зашивает траты на депозитарные операции в единую комиссию. Например, брокер Тинькофф на тарифе «Инвестор» сделал единую комиссию 0,3% за сделки — но нет ни абонентской платы, ни платы за депозитарий.

Тарифы на депозитарные услуги можно уточнить у конкретного депозитария. Если брокер и депозитарий представляет одна организация, то в момент открытия брокерского счета заключаются два договора — на брокерские и депозитарные услуги. Каждый из этих договоров будет содержать условия и тарифы.

Тариф на депозитарные услуги СбераPDF, 106 КБ

Стоимость депозитарного перевода ценных бумаг. Еще одна услуга депозитария — перевод ценных бумаг со счета на счет. Цена зависит от того, осуществляется ли перевод внутри одного депозитария или между разными.

Такая услуга может потребоваться, если инвестор использует вычет на ИИС типа А и по истечении трех лет при закрытии счета хочет применить ЛДВ — льготу на долгосрочное владение ценными бумагами. Дело в том, что если инвестор возвращал налоговый вычет на взнос, он не может воспользоваться ЛДВ при продаже активов даже после трех лет владения.

Но существует лайфхак: не продавать бумаги перед закрытием ИИС, а перевести их на обычный брокерский счет в рамках того же депозитария. При таком переводе запись о дате покупки ценной бумаги в депозитарии не меняется, поэтому при ее реализации на брокерском счете будет применена ЛДВ. То есть брокер, как налоговый агент, не удержит с положительного финансового результата 13% НДФЛ, как сделал бы это на ИИС типа А. Это подтверждает Минфин.

Как выбрать надежный депозитарий

Выбор депозитария мало чем отличается от выбора брокера. У депозитария должна быть лицензия. Проверить ее наличие можно на сайте Банка России. Можно также руководствоваться рейтингом Мосбиржи, проверить отчетность, раскрытие информации и сколько по времени депозитарий осуществляет свою деятельность.

Ниже я привел топ-10 операторов на фондовом рынке по количеству зарегистрированных клиентов согласно данным Мосбиржи.

Регистрация

Регистрация