Что такое рефинансирование сбербанк

Что такое рефинансирование сбербанк

Задолженность по дебетовой карте с разрешенным овердрафтом

Задолженность по кредитной карте

Своевременное погашение задолженности в течение последних 12 месяцев и отсутствие реструктуризации за весь период действия рефинансируемого(ых) кредита(ов)

1 Кредит может быть предоставлен Банком на погашение как одного, так и нескольких рефинансируемых кредитов, полученных у одного/нескольких сторонних первичных кредиторов и Банка. Рефинансирование задолженности по кредиту(ам) Банка возможно при условии одновременного рефинансирования минимум одного кредита, выданного сторонним банком. Рефинансируемый кредит Банка должен обслуживаться на территории того же территориального банка, где будет производиться выдача кредита.

4. Документы, необходимые для рассмотрения кредитной заявки

1 Допускается наличие временной регистрации, при этом дополнительно представляется документ, подтверждающий регистрацию по месту пребывания.

2 Документы, подтверждающие финансовое состояние и трудовую занятость заемщика могут не предоставляться, если запрашиваемая сумма кредита равна остатку задолженности по рефинансируемым кредитам.

5.1. При рефинансировании потребительского кредита/автокредита

Помимо указанной выше информации заемщиком должны быть предоставлены следующие данные по рефинансируемым кредитам:

При отсутствии указанных данных в справке/выписке заемщиком может быть предоставлен любой из следующих документов:

Если текущим кредитором по рефинансируемому кредиту является кредитная организация, которая приобрела права требования по данному кредиту, дополнительно предоставляется уведомление об уступке прав требования по рефинансируемому кредиту или иные документы, подтверждающие права текущего кредитора по рефинансируемому кредиту.

5.2. При рефинансировании кредитных карт/дебетовых банковских картам с разрешенным овердрафтом

Заемщиком должны быть предоставлены следующие данные:

Указанные данные могут быть предоставлены в любом из следующих документов:

· документ, подтверждающий изменение реквизитов первичного кредитора.

6. Получение и обслуживание кредита

Кредит предоставляется в отделениях Банка физическим лицам по месту регистрации.

Физическим лицам, получающим зарплатные зачисления на счет зарплатной карты/вклада, открытый в Банке (в т.ч. в рамках зарплатных проектов), и физическим лицам, получающим пенсию на счет в Банке, кредиты предоставляются в любом кредитующем подразделении, независимо от места постоянной/временной регистрации на территории Российской Федерации.

Срок рассмотрения заявления о предоставлении кредита

От 2-х минут и не более 2-х рабочих дней 1 со дня предоставления в Банк полного пакета документов.

Способ предоставления кредита

Единовременно в безналичном порядке путем зачисления суммы кредита в день заключения кредитного договора на текущий счет/счет дебетовой банковской карты 2 (за исключением счета виртуальной 3 банковской карты) 4 заемщика, открытый в Банке.

Одновременно с зачислением денежных средств Банк по распоряжению заемщика осуществляет их безналичный перевод в счет погашения рефинансируемых кредитов (без взимания комиссии).

Условия полного или частичного досрочного погашения кредита

Осуществляется без предварительного уведомления Банка на основании поданного в отделении Банка заявления о досрочном погашении кредита в текущую дату, содержащего сумму и счет, с которого будет осуществляться перечисление денежных средств. Минимальная часть досрочно возвращаемого кредита не ограничена.

Дата исполнения заявления о досрочном погашении кредита может приходиться на любой день (рабочий/выходной/праздничный). При этом осуществляется уплата процентов за фактический срок пользования кредитом.

Подача заявления о досрочном погашении возможна также с использованием системы «Сбербанк Онлайн».

Комиссия за досрочное погашение не взимается.

Порядок предоставления информации о целевом использовании кредита

Предоставление информации не требуется.

Периодичность платежей при возврате кредита, уплате процентов

Указано в «Информации об условиях предоставления, использования и возврата потребительского кредита»

Неустойка за несвоевременное погашение кредита

Виды и суммы иных платежей по договору потребительского кредита

Способы возврата кредита, уплаты процентов по нему

Сроки, в течение которых заемщик вправе отказаться от получения кредита

Обязанность заемщика заключить иные договоры

Условие об уступке третьим лицам прав (требований) по договору потребительского кредита

1 Срок рассмотрения заявления на предоставление кредита может быть увеличен по усмотрению Банка.

2 После проведения доработок автоматизированных систем, обеспечивающих возможность зачисления кредита исключительно на счет банковской карты, при зачислении кредита на новую банковскую карту может использоваться только банковская карта «Momentum».

3 Банковская карта, не имеющая материального носителя.

4 Зачисление на счет карты возможно после проведения соответствующих доработок автоматизированных систем.

· Пополнение счета переводом денежных средств с других своих счетов, открытых в Банке, с использованием удаленных каналов обслуживания:

o с помощью системы Сбербанк Онлайн ;

o с помощью устройств самообслуживания ( банкоматов и информационно-платежных терминалов (ИПТ ) при наличии подписанного договора банковского обслуживания (ДБО));

· Безналичный перевод денежных средств на ваш счет в Банке из другого банка;

· Оформление постоянного поручения в бухгалтерии вашего предприятия о регулярном перечислении части вашей заработной платы на счет;

· Пополнение счета наличными денежными средствами:

o через удаленные каналы обслуживания – банкоматы и информационно-платежные терминалы (ИПТ) с депозитным модулем (купюро-приемником);

o в дополнительном офисе Банка – через операционно-кассового сотрудника.

1 Счет, к которому оформлено поручение на списание средств в погашение кредита.

[1] К справке/выписке об остатке задолженности по рефинансируемому кредиту, подготовленной с помощью интернет банк первичного кредитора/с использованием шаблона, размещенного на сайте Банка, требование о наличии подписи не предъявляется.

Что такое рефинансирование сбербанк

Как рефинансировать кредит для бизнеса

С помощью специальных банковских программ можно уменьшить ставку по имеющемуся кредиту, увеличить срок выплаты или упростить общую схему расчёта. Объясняем, как рефинансировать кредит под более низкий процент.

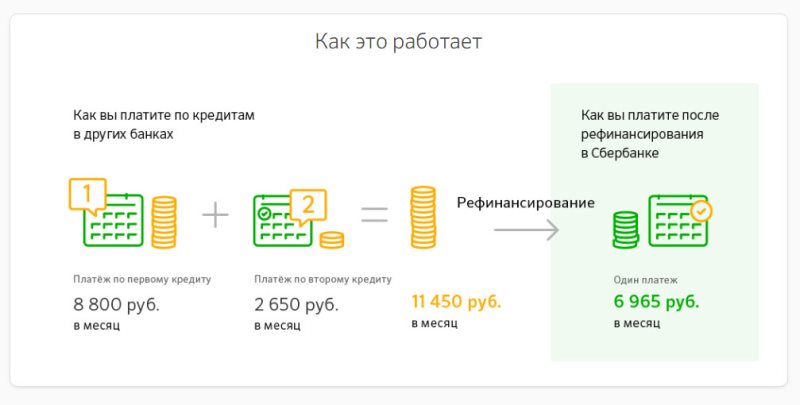

Как это работает

Рефинансирование кредита — это фактически смена одной кредитной организации на другую: должник берёт заём у другого банка, как правило, на более выгодных условиях, чтобы погасить имеющийся кредит.

Не стоит путать рефинансирование и реструктуризацию:

Зачем обращаться в другой банк

Первая причина — уменьшение процентной ставки. Так, ещё в 2015 году банки выдавали кредиты под 20–30 % годовых, а в 2019-м существуют программы под 9–10 %.

Есть и другие поводы поменять банк:

Какие кредиты можно рефинансировать

С вопросом о том, какие кредиты можно рефинансировать, а какие нет, нужно обращаться в выбранный банк. В законодательстве никаких ограничений и критериев в отношении должников нет.

Например, для участия в программах рефинансирования СберБизнеса необходимо выполнить два требования:

Рефинансируются целевые займы на покупку недвижимости и техники, кредиты на оборотные средства и доверительные займы — это когда банк выдаёт деньги предпринимателю с правом использовать их на любые цели (аналог обычного потребительского кредита).

Как получить новый кредит

Банки устанавливают алгоритм самостоятельно. Чаще всего процесс проходит в 4 этапа.

Шаг 1. Обратитесь в новый банк

Среди банковских кредитных программ выберите подходящее вам предложение. Изучите как можно больше вариантов и уделите особое внимание условиям рефинансирования кредита: требованиям к заёмщикам, ставкам и сопутствующим платежам.

Определившись с программой, оставьте заявку на странице рефинансирования на сайте выбранного банка или зайдите в отделение и сообщите менеджеру, что хотите получить средства для погашения действующего кредита.

Шаг 2. Погасите старый кредит с помощью нового банка

Дождитесь одобрения заявки. При необходимости донесите в отделение нужные документы (точный список зависит от кредитной программы).

Скорее всего, потребуется финансовая отчётность, чтобы подтвердить платёжеспособность. Специалисты кредитного учреждения могут устроить и выездную проверку. Тогда придётся предоставить и бухгалтерскую отчётность, и документы на право пользования помещениями для бизнеса.

Нужно передать новому банку все данные о старом кредите: оставшуюся сумму долга и реквизиты счёта для перечисления денег. После одобрения заявки и подписания договора банк зачислит деньги на указанный счёт. Затем нужно написать заявление на досрочное погашение.

Шаг 3. Передайте в новый банк справки о погашении

Подтвердите, что деньги по новому кредиту пошли на рефинансирование. Для этого возьмите специальную справку в старом банке о том, что кредит погашен, и принесите её в новый.

В зависимости от условий займа может потребоваться перерегистрация залогового имущества. Это прописывается в анкете при обращении за новым кредитом. Сначала, после того, как старый кредит будет погашен, с имущества снимается обременение (оно выводится из залога), а затем снова становится залоговым — уже у нового банка.

Почему банк может отказать в рефинансировании

Банку не обязательно аргументировать отказ в выдаче нового кредита. Вероятных причин две:

Банк может отказать в рефинансировании кредита на любом этапе до подписания нового кредитного договора. Так, даже получив предварительное одобрение, вы можете не пройти по условиям конкретной программы.

Если это произошло, попробуйте взять заём в том же банке, но по другой программе, с более мягкими требованиями и большей процентной ставкой. Или обратитесь в другое учреждение.

Рефинансирование кредита в Сбербанке

Допустим, вы оформили кредит, но быстро поняли, что условия по нему не такие выгодные, как казалось. Можно ли платить меньше? Да, если оформить рефинансирование займа. Переоформление кредита на более выгодных условиях – со сниженной ставкой или увеличенным сроком выплат – позволяет разгрузить семейный бюджет. Такую услугу предлагают многие кредиторы, но в этой статье речь пойдет о Сбербанке.

Особенности рефинансирования в Сбербанке

СБ РФ позволяет объединить до пяти займов разных видов, полученных в других банках. И если раньше вы платили по полученным ссудам несколько раз в месяц и каждый раз – разные суммы, то объединение позволяет собрать все расчетные даты в одну. Естественно, и сумма ежемесячных взносов становится единой.

Однако здесь стоит упомянуть, что из своих программ Сбербанк на условиях перекредитования работает только с потребительскими и автомобильными займами. Что касается рефинансирования ссуд, полученных в других банках, то принимаются:

В итоге СБ РФ погасит все ваши задолженности в других банках, после чего вы будете возвращать долг уже одному кредитору по единой ставке. Как правило, программа подразумевает снижение процентной ставки и увеличение срока договора. Однако некоторые заемщики рефинансируют ссуду, чтобы затем погасить ее досрочно и поскорее «расправиться» с долгом.

Условия

И заемщик, и кредит должны подходить под определенные требования. Во-первых, у заемщика не должно быть просрочек по действующему договору. Много задолженностей или их длительный срок – главное основание для отказа в перекредитовании. Если же у вас есть небольшой долг за текущий месяц, стоит сначала погасить его – а уже затем обращаться в банк.

Если у вас были или есть долги по текущим кредитам, убедитесь в том, что полностью погасили их перед подачей заявки.

Требования к заемщику

В целом они соответствуют требованиям стандартного кредитования:

*Стаж для участников зарплатных проектов СБ РФ – от 3 месяцев на текущем месте работы, для пенсионеров – от 3 месяцев на текущем месте и не менее 6 месяцев общего стажа за последние 5 лет.

Необходимые документы

В пакет документов для перекредитования входят:

Обратите внимание на справку об остатке долга. В ней обязательно должны быть указаны данные:

О клиенте и задолженности

О банке

Дата подписания и окончания

Сумма и валюта, в которой получен заем

Номер расчетного счета

Размер ежемесячных платежей

Остаток задолженности на момент выдачи справки

Номер счета заемщика для перевода средств

Если рефинансируется автокредит или другой заем, в котором в качестве залога использовался автомобиль, нужно предоставить справку о транспортном средстве. В ней указываются модель, марка, рыночная стоимость и другие характеристики.

Для ипотеки, кроме вышеперечисленных бумаг, нужны:

Порядок перекредитования в Сбербанке

Для этого есть два способа – лично в отделении организации или с помощью онлайн-заявки.

Подбор программы с помощью Выберу.ру

На нашем портале собраны все действующие предложения от Сбербанка. Пройдя по ссылке, вы можете сравнить их в одном месте. А онлайн-калькулятор поможет рассчитать рефинансирование на нужную вам сумму и удобный срок для каждого из представленных продуктов с учетом действующей ставки.

Выбрав подходящую программу, перейдите в личный кабинет или обратитесь в отделение.

Как погашать новый заем

Любые кредиты СБ РФ погашаются равными (аннуитетными) платежами. Совершать взносы можно несколькими способами:

Заем можно погасить досрочно. Для этого достаточно подать заявление о досрочном погашении. В нем должны быть указаны сумма и счет, с которого совершается перевод. Сбербанк не ограничивает минимальную сумму взноса, а дата списания средств может быть назначена на любой день – рабочий, выходной или праздничный. Проценты при досрочном погашении начисляются только за фактический срок использования заемных средств. Также вам не нужно платить комиссию.

Рефинансирование в Сбербанке в 2021 году

Представляет собой рефинансирование обычную процедуру, направленную на предоставление целевого кредита, целью которого является погашение уже существующего займа. Предлагает рефинансирование Сбербанк на максимально выгодных условиях, средства могут быть направлены на погашение, как кредитов, выданных ранее самим банком, так и другой банковской организацией.

Для заемщика это, возможно, единственная вероятность снизить общую нагрузку на заемщика, не выплачивать установленную высокую комиссию за использование кредитных средств. Ключевым преимуществом можно назвать применение процесса рефинансирования для сохранения положительной кредитной истории. В свою очередь, для банковской организации это наиболее выгодная сделка, при которой организация соглашается немного снизить проценты, но предоставляет клиенту в распоряжение большую сумму.

Услуга рефинансирования в Сбербанке

Условия рефинансирования в 2021 в Сбербанке будут выгодными для потенциальных клиентов в следующих случаях:

Если клиент решит все же воспользоваться услугой и заполучить в распоряжение кредит по рефинансированию, можно получить в Сбербанке услугу «одним махом» погасить порядка до пяти выданных ранее ссуд.

Особенности программы рефинансирования

Рассматривая, как сделать рефинансирование кредитов в Сбербанке, важно проанализировать следующие особенности предоставленной услуги:

Оформление заявки на рефинансирование

Предоставляет Сбербанк рефинансирование кредитов других банков в 2021 году после получения от клиента корректно оформленной заявки. Стоит отметить, услуга не предоставляется в режиме онлайн, клиенту необходимо обратиться исключительно в офис компании. Правда, можно без проблем скачать бланк документа, заполнить его в установленном порядке. При подаче заявки обязательно прикладывается и соответствующий пакет сопроводительных документов, удостоверяющих личность получателя средств, дающих возможность оценить все обстоятельства дела. Прибытие в офис Сбербанка позволит запросто сэкономить собственное время, если все корректно заполнено, администрация организации предоставляет конечное решение не позднее двух суток. В конечном счете, сотрудник свяжется с потенциальным клиентом и ответит, будут выданы средства, а, возможно, в кредите будет отказано.

Особенности рефинансирования средств, выданных другими банками

Сбербанк активно предлагает услугу рефинансирования выданных другими банковскими организациями кредитов. Обязательным условием данного процесса является их расположение на территории Российской Федерации. К тому же, предусматривает подобное рефинансирование Сбербанком процентные ставки в 2021 году сравнительно невысокие.

Подобное предложение позволит запросто рефинансировать одновременно несколько кредитов (пять), которые были выданы другими организациями, что примечательно, вне зависимости от того, один это банк, а, возможно, несколько. В дальнейшем это позволяет без проблем экономить на проведенной переплате по процентным средствам. Также, клиент сможет рассчитывать на уменьшение платежа, проводимого каждый месяц, в итоге, это позволит без последствий снизить общую нагрузку на клиента, связанную с возвратом денежных средств. Кредит может быть получен без предоставления справки о доходах. Для любого заемщика это станет настоящим облегчением, даст возможность легко возвращать кредиты.

Рефинансирование ипотеки от 9,6%

от 300 000 ₽

до 30 лет

Рефинансирование ипотеки —

простой способ платить меньше. Объедините ипотечные кредиты, которые взяли

в другом банке, в один кредит со сниженной ставкой:

ежемесячная нагрузка или общая переплата будут ниже.

Какие кредиты можно рефинансировать

Ипотека в другом банке

Можно рефинансировать ипотечный кредит, оформленный в другом банке

Ипотека + любой кредит в другом банке

Например, долг по кредитной карте, автокредит или потребительский кредит в другом банке

Один кредит — удобнее, чем несколько

Платить будет проще: одна дата платежа, один платёж, один счёт

Сэкономьте на платежах

Один общий платёж будет меньше, чем отдельно по каждому кредиту. Посчитайте выгоду на калькуляторе ниже

Без справок

Заявка онлайн без справки об остатке задолженности

Дополнительные деньги

При желании вы можете получить дополнительные деньги на личные нужды

Посчитайте выгодные для вас условия рефинансирования

Ставки рефинансирования

От 9,6%*

* Ставка от 11,6% годовых действует до погашения рефинансируемого ипотечного кредита в другом банке и регистрации ипотеки в СберБанке.

Как это работает

Требования к заёмщику

Возраст

Не младше 21 года и не старше 75 лет на момент возврата кредита

Стаж работы

От 3-х месяцев на нынешнем месте работы

Созаёмщик

Супруг(а) — всегда созаёмщик, если собственность не разделена по брачному договору

Сумма кредита под рефинансирование может состоять из нескольких частей.

Обязательная часть – это погашение ипотеки в другом банке:

Дополнительно в сумму кредита можно включить:

Таким образом, максимальная сумма кредита:

При этом, общая сумма кредита не должна превышать меньшую из величин:

от 1 года до 30 лет

С помощью одного кредита «Рефинансирование под залог недвижимости» можно рефинансировать:

— Один ипотечный кредит, предоставленный иной кредитной организацией, на цели:

Сбербанк не ограничивает количество предыдущих рефинансирований (перекредитований) по ипотечному кредиту. Главное, чтобы первичный кредит в рамках рефинансируемой ипотеки был предоставлен на цели приобретения или строительства недвижимости.

— До пяти различных кредитов:

Рефинансирование ипотечного кредита обязательно для получения кредита по продукту «Рефинансирование под залог недвижимости».

Залог недвижимости (апартаменты/квартиры/комнаты/дома/таун-хауса), на приобретение которой предоставлен рефинансируемый ипотечный кредит либо залог недвижимости, которая является обеспечением по рефинансируемому ипотечному кредиту:

— на этапе строительства – залог прав требования участника долевого строительства (иных прав, приобретенных по договору инвестирования), при этом недвижимость должна находиться в объекте, аккредитованном Сбербанком;

— после государственной регистрации права собственности на закладываемую недвижимость или при приобретении готового объекта недвижимости – залог (ипотека) приобретенного/построенного объекта недвижимости.

Если недвижимость приобретена за счет рефинансируемого ипотечного кредита, она может быть обременена ипотекой в пользу первичного кредитора. Это обременение снимается после погашения рефинансируемого ипотечного кредита, после чего недвижимость передается в залог банку.

Если по рефинансируемому кредиту оформлен залог иной недвижимости, то приобретенный за счет кредита объект должен быть свободен от обременения правами третьих лиц/ не состоять под арестом (запретом).

Добровольное страхования жизни и здоровья заемщика в соответствии с требованиями Банка.

Требования к заемщикам

От 3-х месяцев на нынешнем месте работы.

Заемщик/Титульный созаемщик должен являться заемщиком/одним из созаемщиков по Рефинансируемым кредитам по рефинансируемому жилищному кредиту (только в случае, если он является супругом заемщика по рефинансируемому жилищному кредиту). При наличии в кредитных документах по рефинансируемому жилищному кредиту условий, в соответствии с которыми все действия, связанные с его оформлением, получением, сопровождением возлагаются на конкретного созаемщика, Заемщиком/Титульным созаемщиком должно выступать данное физическое лицо. Требования к Созаемщику(кам) аналогичны требованиям, предъявляемым к Заемщику. Супруг(а) Титульного созаемщика является созаемщиком в обязательном порядке вне зависимости от его(ее) платежеспособности и возраста. Супруг(а) Титульного созаемщика не включается в состав Созаемщиков только в случаях:

* Срок возврата кредита полностью приходится на трудоспособный или пенсионный возраст заемщика/каждого из платежеспособных созаемщиков.

Для рассмотрения кредитной заявки необходимы:

Данные сведения необходимо подтвердить путем предоставления в банк любого из указанных документов: кредитный договор, график платежей, уведомление о полной стоимости кредита, документ, подтверждающий изменение реквизитов Первичного кредитора.

Банк оставляет за собой право в ходе рассмотрения заявки на кредит дополнительно запросить у клиента сведения о рефинансируемом кредите:

Такие сведения должны быть подтверждены документом от банка-кредитора по рефинансируемому кредиту (справкой, выпиской или иным документом). Сведения должны быть актуальными на дату предоставления в Сбербанк.

О реквизитах для погашения рефинансируемых кредитов:

Платежные реквизиты, по которым будет направляться сумма для погашения кредита в другом банке, необходимо предоставить при предоставлении в банк первичного пакета документов. Если эти реквизиты изменятся в период времени между подачей заявки и выдачей кредита Банком, выдача кредита не состоится и кредитную заявку нужно будет подать повторно с указанием новых реквизитов.

Если рефинансируемый кредит был переведен/ продан в другой банк (другую организацию: например в АИЖК), то при подаче заявки необходимо предоставить в Банк документ, подтверждающий изменение реквизитов для погашения рефинансируемого кредита.

Документы, которые могут быть предоставлены после одобрения кредитной заявки:

В случае если Вы частично погашали рефинансируемый жилищный кредит средствами материнского (семейного) капитала или материнский капитал использовался при покупке недвижимости, передаваемой в залог Банку, Вам необходимо получить в органах опеки и попечительства согласие на залог недвижимости (на основании п. 3 ст. 6 ФЗ-102 «Об ипотеке (залоге недвижимости)».