Что такое реинвестирование в инвестициях

Понятие реинвестирования

Получение дополнительного дохода без значительных трудовых затрат – задача, на решение которой нацелено реинвестирование. Этот процесс предполагает осуществление выгодных вложений средств в финансовые инструменты повторно или вдобавок к уже имеющемуся инвестиционному портфелю. Объекты реинвестирования могут быть каждый раз разными.

Что такое реинвестирование

Под реинвестированием понимается повторное вложение ресурсов, которые были получены по итогам уже завершенных инвестиционных проектов. Главная цель этих мероприятий – извлечение прибыли в кратко- и долгосрочной перспективе. Реинвестиции могут подразделяться на:

СПРАВОЧНО! Полное от частичного реинвестирования отличается объемом повторных вложений. Если вся полученная от проекта прибыль заново направляется в оборот, то это будет полная реинвестиция, если часть полученных ресурсов остается у инвестора для текущих трат, а остаток переводится в инвестиции, то это частичное реинвестирование.

Под реальными инвестициями понимают вложение денег в создание активов, участвующих в операционной деятельности предприятий. Они могут выступать в форме:

Бюджетные организации не являются плательщиками НДС, поскольку платные формы деятельности не рассматриваются в качестве предпринимательской, если доход от них реинвестируется в уставную деятельность учреждения. ЭЧто по этому поводу думают суды?

Посмотреть мнение суда

Финансовое реинвестирование направлено на эксплуатацию ряда финансовых инструментов: депозиты в банковских учреждениях, Форекс, торговля ценными бумагами. Такие вклады могут быть долгосрочными или носить спекулятивную составляющую.

Разновидностью финансового реинвестирования являются сложные проценты (реинвестирование процентов).

Суть этого способа заработка в постоянном увеличении суммы инвестиций, на которые начисляются доходные проценты. Наращивание инвестиционного ресурса происходит за счет причисления заработанных процентов за предыдущий период к основному «телу» вклада. Яркий пример – банковские депозиты с капитализацией процентов.

Вложения на фондовых рынках можно осуществлять через ПАММ-счета. Средства со счета передаются трейдерам на условиях доверительного управления. Особенность этого вида реинвестирования – доступный начальный уровень вложений, лояльные условия пополнения средств и их вывода. Дополнительный плюс – наличие мотивационного фактора для трейдеров, которые получают процент от прибыли по инвестиционным проектам своих клиентов.

Регулярная прибыль может быть получена от таких форм реинвестирования:

ВАЖНО! Для достижения успеха надо не изымать всю прибыль из инвестиционного оборота, а хотя бы часть ее пускать в новый инвестиционный портфель.

Следующая разновидность вложения средств – реинвестирование дивидендов. В этом случае вложения ресурсов не имеют признаков диверсификации, все средства направляются на один проект. Схема действий такая:

Плюсом такого метода является возможность регулярного получения пассивного дохода, наращивая объемы инвестирования без дополнительных затрат со стороны инвестора. В долгосрочной перспективе объем дивидендов становится значительным, вес голоса в Совете директоров возрастает в разы. Главный минус – риски, связанные с отсутствием диверсификации инвестиционного портфеля. Вкладывая повторно средства в одно и то же предприятие, можно оказаться без дивидендов и своих сложений, если проект потерпит крах.

Ставки, коэффициент, формула

Процесс реинвестирования связан с такими ключевыми понятиями:

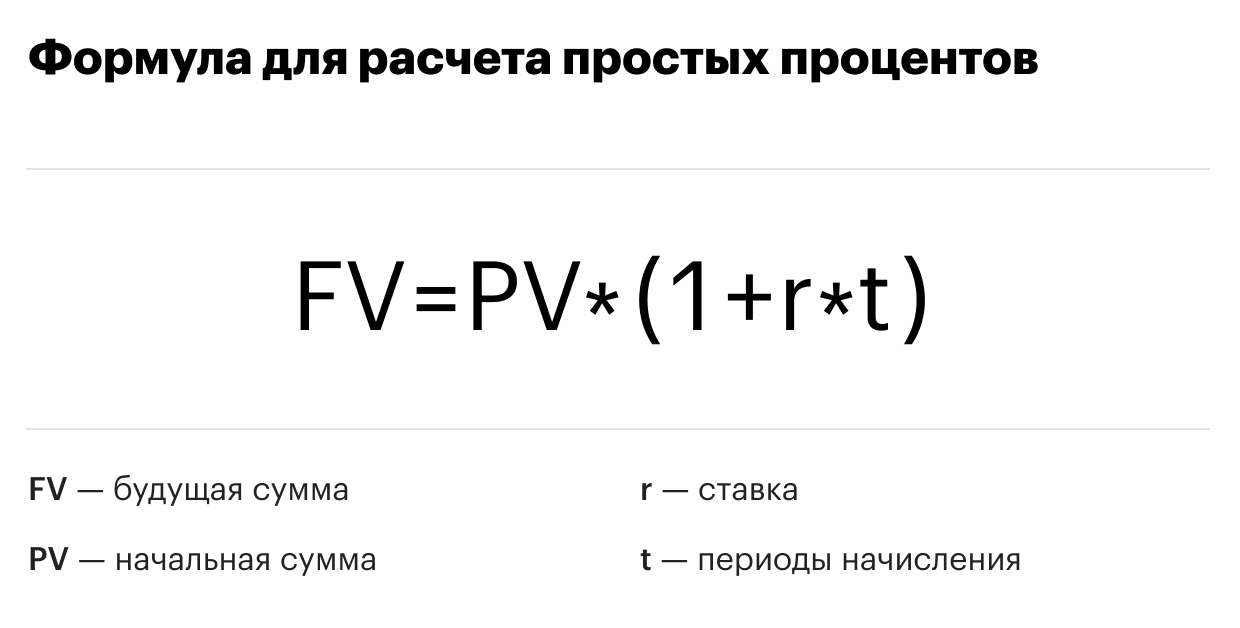

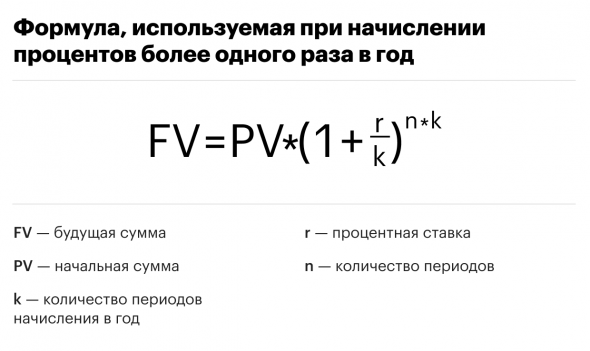

При реинвестировании процентов используется термин сложных процентов. Расчеты таких процентных ставок ведутся по формуле:

Формула для определения показателя ставки по процентным вкладам с капитализацией выглядит так:

Ставка = p * d / y, где:

Пример расчета сложных процентов

При вложении средств на депозит со сложным процентом в сумме 78 000 рублей под годовой процент 7% будут такие итоговые показатели доходности:

ОБРАТИТЕ ВНИМАНИЕ! При реализации мероприятий по реинвестированию необходимо анализировать значение нормы реинвестирования.

Норма реинвестирования отражает планку, в пределах которой можно продолжать эффективно вкладывать средства по второму кругу. Она характеризует рентабельность проекта.

При реинвестировании прибыли юридическими лицами в собственные предприятия коэффициент реинвестирования помогает оценить степень рентабельности проекта и эффективность действующей политики распределения ресурсов. При высоком показателе коэффициента говорят о значительном возврате прибыли в активы предприятия в форме реинвестиций для обновления оборудования, модернизации производства и повышения производительности технологий и наращивания интенсивности сбытовой деятельности.

ВАЖНО! Реинвестировать прибыль в предприятие необходимо с целью укрепления рыночных позиций и роста уровня сбыта. При преследовании иных целей в итоге будет получено снижение общей рентабельности.

Формула для вычисления коэффициента реинвестирования:

Коэф-нт = (Резервный капитал на конец года + Нераспределенная прибыль или непокрытый убыток на конец года – Резервный капитал на начало года – Нераспределенная прибыль или непокрытый убыток на начало года) / Прибыль (чистая) или убыток * 100%

При получении значения коэффициента ниже нуля можно говорить о серьезных финансовых проблемах предприятия и неэффективности инвестиционного проекта. Показатель, равный нулю, свидетельствует о том, что реинвестирования не происходит, вся прибыль направляется на выплату дивидендов. При желании изменить ситуацию необходимо пересмотреть дивидендную политику организации.

Если коэффициент по результатам вычислений оказался близким к 100%, то большая часть получаемой прибыли пускается в оборот путем реинвестирования. В динамике стабильное увеличение коэффициента реинвестирования свидетельствует о том, что инвесторы и учредители предприятия считают этот проект интересным и перспективным.

Как и куда реинвестировать дивиденды

Зачем реинвестировать дивиденды

Стоит ли реинвестировать дивиденды

Некоторых инвесторов всерьез беспокоит вопрос, есть ли смысл реинвестировать дивидендные выплаты или лучше истратить полученный доход на свои нужды.

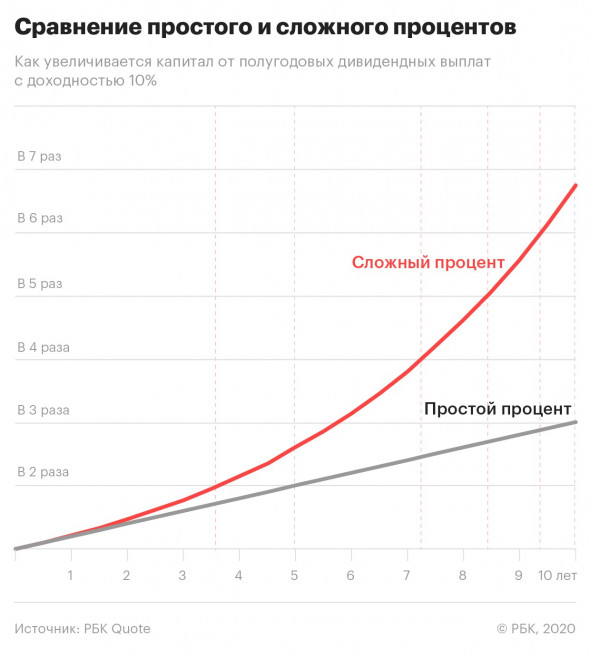

Оказывается регулярные вложения в акции на размер дивидендов приводят к более высокой доходности инвестиций к окончанию инвестиционного срока. Особенно заметна разница на длинной временной дистанции.

По подсчетам аналитиков доходность ценных бумаг с учетом реинвестирования может более чем в 1,5 раза выше доходности тех же активов с простым накоплением дивидендов.

Такой результат объясняется тем, что после каждой дивидендной выплаты и реинвестирования дохода количество акций в портфеле инвестора увеличивается. В следующий раз с возросшего пакета получается и реинвестируется еще большая сумма дивидендов. В результате реинвестирования доходность растет, как снежный ком, и вы становитесь не только обладателем все большего количества акций, но и получателем возрастающего дохода от дивидендов.

Минус налоги

Некоторые инвесторы думают, что платить налог по реинвестируемым дивидендам не обязательно, но это не так. Дивиденды являются доходом, как бы ими не распорядились после их получения.

НДФЛ по дивидендам с российских акций удерживает брокер, и на ваш счет они поступают уже после налогового вычета.

По американским акциям удерживается 10 % от дохода, по оставшимся 3 % инвестору придется самому отчитываться в налоговой инспекции по форме 3-НДФЛ. Но это только в том случае, если инвестор подписал декларацию, чтобы избежать двойного налогообложения.

За нарушение налогового законодательства полагаются санкции:

ВНИМАНИЕ! Обычно зарубежные брокеры не подают сведений о доходах по своей инициативе, но предоставляют при запросе со стороны налоговой инспекции РФ.

Способы реинвестирования

Для инвесторов, которые выбрали реинвестирование для пополнения своего портфеля, важно сделать это удобно и малозатратно.

Через компанию

В США самым популярным и выгодным вариантом является реинвестирование через компанию-эмитент. При этом не берется комиссия за покупку дополнительных акций, брокерская комиссия.

ВАЖНО! Такой вариант предлагают далеко не все американские компании.

Через брокера

Реинвестирование через брокера в США называется Dividend Reinvestment Plan (DRIP). По программе DRIP дивиденды автоматически реинвестируются в акции в день выплаты дивидендов.

ВАЖНО! Очевидным преимуществом программы DRIP является возможность быстро реинвестировать полученные средства, сэкономив при этом на комиссиях. Минусом будет принудительная докупка акций даже в момент обвала котировок или фондового кризиса.

Реинвестирование в России

В России программ аналогичных DRIP не существует. Те, кто выбрал реинвестирование, проводит его в «ручном режиме». Появляется такая услуга для начинающих инвесторов у некоторых крупных брокеров. Но высокая комиссия за нее способна оттолкнуть потенциальных пользователей.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Сложный процент в инвестициях. Как превратить ₽1 млн в ₽2 млн за 3,5 года

«Сложный процент — восьмое чудо света. Тот, кто понимает его, зарабатывает его, тот, кто не понимает, его платит», — такие слова о силе сложного процента приписываются Альберту Эйнштейну. Действительно, сложные проценты ускоряют рост ваших сбережений и инвестиций с течением времени. И наоборот, со временем точно также увеличивают размер вашей задолженности. Простыми словами, сложный процент — это начисление процентов и на основную сумму, и на проценты за предыдущий период.

Как работает сложный процент

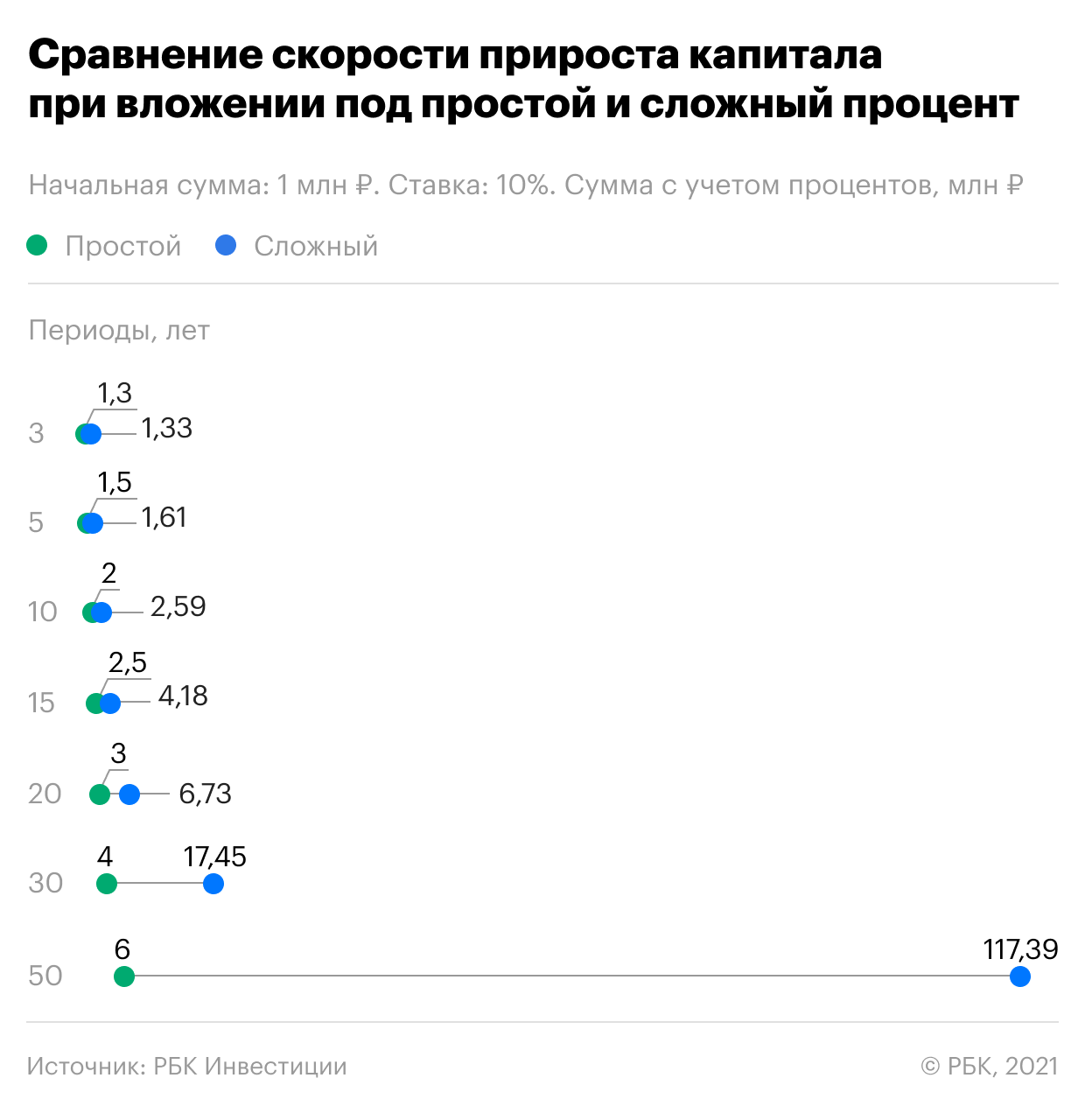

Может показаться, что разница не такая уж и большая, но чем больше ставка и горизонт инвестирования, тем ощутимее разница. Ниже представлена таблица для сравнения доходности при вложении ₽1 млн под простой и сложный процент на разные периоды, ставка — 10%.

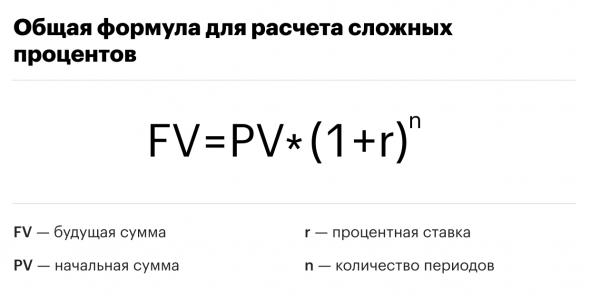

Для того, чтобы посчитать будущую сумму при инвестировании под определенную ставку и период, необходимо воспользоваться следующей формулой:

В случаях, как в нашем примере с дивидендами, когда выплаты происходят более одного раза в год, формула становится чуть сложнее:

Где еще можно использовать сложный процент

Также сложный процент может помочь и в спекулятивной торговле. Предположим, текущая рыночная цена фьючерса РТС составляет ₽150 тыс., а гарантийное обеспечение — ₽15 тыс. Если у вас на брокерском счете ₽35 тыс., то вы можете приобрести два контракта. Допустим, через неделю цена возрастает на 5%, и вам начисляется вариационная маржа: 2 * ₽150 тыс. * 5% = ₽15 тыс. Теперь на счете ₽50 тыс., а вы можете купить уже не два, а три контракта. Таким образом, ваш будущий доход будет больше, так как при торговле используется на один контракт больше. С увеличением дохода можно будет приобретать еще больше фьючерсов. Однако нужно помнить, что в таком случае увеличивается размер возможных убытков, так как используется большее количество контрактов.

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале

Словарь

Большой энциклопедический словарь в редакции 2002 года определяет слово «инвестиции» как долгосрочные вложения капитала в отрасли экономики внутри страны и за границей.

Людей, которые занимаются инвестированием, называют инвесторами. Частным инвестором может стать кто угодно — менеджер среднего звена, финансист, врач, преподаватель, студент или пенсионер, для этого не требуется специальное образование. Для них это способ получить дополнительный доход. Трейдеры — противоположность инвесторов; они постоянно проводят краткосрочные сделки, этот вид деятельности является для них основным источником дохода.

При том, что инвестиции направлены на получение инвестором прибыли, они не являются гарантированным способом ее получить. Разные способы инвестирования обеспечивают разные гарантии получения дохода, но во всех случаях существует риск того, что вместо прибыли инвестор получит убыток.

Способы частных инвестиций

На бирже существует множество способов вложить деньги. Одни не требуют глубоких познаний работы финансовых рынков, другими занимаются только профессионалы.

К самым распространенным предметам для инвестиций на бирже можно отнести:

Сроки инвестирования

Для удобства частные инвестиции разделяют на группы в зависимости от сроков. Всего их три:

Стиль инвестирования

В наше время сформировалось два основных стиля инвестирования. Первый — пассивное инвестирование. Для него характерны вложения на долгий срок. Такой стиль предполагает, что человек вложил деньги, например, в акции компании, и несколько лет держит их, не продавая. Как правило пассивные инвестиции производятся в крупные сырьевые, технологические, финансовые компании — у них ниже риск резкого падения котировок, часто такие компании платят дивиденды.

Второй стиль — агрессивное инвестирование. Здесь подразумевается, что инвестор вкладывает деньги в более рискованные инструменты. Например, в акции не локомотивов индустрии, а в акции компаний поменьше — при колебаниях рынках такие бумаги сильнее растут или падают (то есть, обладают высокой волатильностью), но за счет этого же качества можно больше заработать. Такой вид инвестиций требует глубокого понимания рынка и готовности потерять вложенные средства.

Как инвестировать частному лицу

Также брокеры предоставляют услуги профессионального управляющего. Вместе со специалистами вы выбираете стратегию инвестирования, договариваетесь, при каких условиях какие акции покупать/продавать, а дальше ситуативные решения по вашему портфелю принимает управляющий.

Нужно ли платить налоги с инвестиций

Законодательством учитываются ситуации, когда инвестор с одной сделки получил прибыль, а с другой — убыток. Например, если вы купили ценные бумаги на сумму ₽100 тыс., а продали за ₽140 тыс., ваша прибыль составит ₽40 тыс. Затем вы купили также на ₽100 тыс., но продали за ₽90 тыс., то тут ваш убыток составит ₽10 тыс. В итоге вам нужно будет заплатить налог с суммы ₽30 тыс.

Если вы налоговый резидент России, то вам придется заплатить 13% со своей прибыли; если вы иностранец — 30%. Брокер удержит за вас налог и перечислит его в государственный бюджет по итогам года. Если вы покупаете иностранные акции, то доходом считается разница между суммой покупки и продажи в рублях.

С 1 января 2021 года налог нужно будет платить со всех облигаций, как государственных, так и корпоративных. Исключений нет. Ставка — 13% для резидентов и 30% для нерезидентов.

Если вы обычный российский частный инвестор, то брокер сначала заплатит государству с ваших дивидендов налог в 13% и потом переведет вам уже чистые деньги. Когда вы получаете дивиденды, например, по американским акциям, то 10% пойдут в американский бюджет, а 3% — в российский.

Кроме обычного брокерского счета инвестор может открыть индивидуальный инвестиционный счет (ИИС). Он представляет собой тот же брокерский счет, но с возможностью получить налоговый вычет. Возможность его открыть есть только у граждан РФ.

ИИС появился в России 1 января 2015 года. Он бывает двух типов — А и Б. В случае со счетом А вы можете вернуть 13% от суммы, которую внесли на ИИС в течение года. Сумма, от которой будут рассчитаны эти 13%, не может превышать ₽400 тыс. Поэтому максимально вы можете получить от государства по этой льготе ₽52 тыс. в год. Счет типа Б освободит вас от налога на прибыль. То есть весь доход, который вы смогли заработать, торгуя ценными бумагами на ИИС, не будет облагаться подоходным налогом в 13%.

Доходность и риски

Инвестиции обладают двумя ключевыми качествами, которые имеет прямую взаимосвязь. Это доходность и риск. Чем выше риск, с которым связана инвестиция, тем выше может быть потенциальная доходность. И наоборот — относительно надежные инвестиции никогда не позволяют рассчитывать на высокий заработок.

Например, банковский вклад, который тоже вполне можно считать инвестицией, или покупка государственных облигаций — это вложения с низким риском. Банковские вклады страхуются, а в случае с гособлигациями гарантом возврата денег выступает государство. Но и доходность таких инвестиций ниже, чем потенциальная доходность акций, на которые могут повлиять самые разные причины от рыночных до корпоративных.

Для иллюстрации связи рисков с доходностью можно привести другой пример. Облигации с 10-летним сроком погашения приносят покупателю больший доход, чем, например, трехлетние облигации. Здесь действует следующий принцип: чем выше срок погашения облигации, тем больший риск берет на себя инвестор (все-таки за 10 лет даже с гособлигациями многое может произойти) и соответственно тем больше его нужно за этот риск вознаграждать.

Портфель инвестиций и его диверсификация

Помимо диверсификации по активам, портфель также важно распределить по секторам или отраслям экономики. Важность такого принципа хорошо прослеживается при внимательном изучении любого экономического кризиса. В такие периоды когда одни акции падают, другие растут. Это создает баланс и позволяет свести потери к минимуму.

Какие бывают инвестиции

Понятие инвестиций не ограничивается частными инвестициями в ценные бумаги или производные финансовые инструменты. В широком смысле термин «инвестиции» можно распространить на любые вложения частным лицом или компанией будь то деньги, материальные средства или нематериальные активы.

Основные классы инвестиций:

Противоположностью инвестиции является дивестиция. Так в экономике называют сокращение актива. Дивестицией можно назвать продажу части существующего бизнеса — компании так поступают в случае, если хотят сосредоточиться на основном направлении своей деятельности.

Дивестиции могут совершаться, в том числе, по морально-этическим причинам. В последние годы к дивестициям связанных с нефтяной промышленностью активов призывают экологические активисты.

Иногда дивестиция становится результатом антимонопольной политики. Один из таких случаев произошел в 1984 году, когда власти США обязали телекоммуникационную корпорацию AT&T разделить и продать одно из подразделений.

Известные инвесторы

Питер Тиль — американский инвестор немецкого происхождения. Сооснователь платежной системы PayPal, первый внешний инвестор Facebook, сооснователь и управляющий фондом Founders Fund.

Джордж Сорос — американский трейдер и инвестор. За Соросом закрепилась репутация дерзкого финансового спекулянта. Он приобрел известность после 1992 года, когда принял активное участие в обвале британского фунта.

Братья Уинклвоссы — близнецы Кэмерон и Тайлер Уинкловоссы, американские инвесторы, известные в первую очередь судебной тяжбой с Марком Цукербергом (Уинклвоссы утверждали, что Цукерберг использовал их идею при создании Facebook) и как одни из первых инвесторов в биткоин. Уинкловоссы стали первыми криптовалютными миллиардерами.

Масаёси Сон — японский бизнесмен, основатель компании SoftBank. Созданный SoftBank фонд Vision Fund Investments, вкладывающий деньги в новые технологии, искусственный интеллект и робототехнику, стал одним из крупнейших инвестфондов Кремниевой долины последних лет.

Период с очень низким или отсутствующим ростом в экономике. Основной признак стагнации – замедление темпов роста ВВП в пределах 0-3%. Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее набор активов, собранных таким образом, чтобы доход от них соответствовал определенным целям инвестора. Портфель может быть сформирован как с точки зрения сроков достижения цели, так и по составу инструментов. Идея формирования эффективного портфеля находится в сфере грамотного распределения рисков и доходности. Подробнее

Реинвестирование это

У инвестора есть несколько способов использовать прибыль от инвестиционной деятельности. Он может потратить все деньги на собственные нужды или же реинвестировать средства.

Повторное вложение денег является наиболее эффективным подходом с точки зрения роста капитала и получения дохода в будущем. Реинвестировать прибыль — значит использовать её для новых инвестиций в те же или другие активы.

Основные плюсы и минусы реинвестирования

Повторное вложение средств в финансовые инструменты имеет ряд преимуществ и недостатков. К плюсам относятся:

К минусам реинвестирования относятся:

Решение о целесообразности реинвестирования и объеме средств для новых вложений следует принимать исходя из текущих финансовых потребностей и долгосрочных целей.

Принципы реинвестирования

Вкладывать полученный ранее доход повторно следует, придерживаясь таких принципов:

Придерживаясь этих принципов, можно эффективно реинвестировать прибыль с целью получения дополнительного дохода.

Куда можно реинвестировать прибыль?

Выбор объекта вложений зависит от многих факторов, включая размер вашего капитала. Далее мы рассмотрим финансовые инструменты, которые доступны большинству инвесторов.

Депозиты

Банковские вклады с капитализацией процентов — один из классических примеров реинвестирования прибыли. Процентный доход по депозиту добавляется к основной сумме вклада, что позволяет получать более крупный доход в будущем.

Увидеть преимущество такого подхода можно сравнив доход по банковским вкладам с капитализацией и без неё. Возьмём для примера вклад в размере 100 000 рублей на 5 лет под 10% годовых. С капитализацией процентов в конце срока инвестор получит 161 050 рублей. Без капитализации инвестор получит 150 000 рублей. Сумма 11 050 рублей — дополнительный доход от реинвестирования процентного дохода по депозиту.

Альтернативой капитализации также может быть вложение дохода от банковского вклада в другие финансовые инструменты. Такой подход максимально соответствует принципу диверсификации инвестиций.

Акции

Реинвестирование — неотъемлемый элемент торговли акциями на бирже. Их цена постоянно меняется и инвестору нужно регулярно пересматривать свой портфель для внесения соответствующих изменений. Часть акций можно продать, а на вырученные средства купить более перспективные ценные бумаги. Таким образом инвестор сможет сохранить необходимый уровень риска вложений, а также увеличить капитал, если он продал бумаги с прибылью.

Инвестиции в акции могут принести потенциально высокий доход, но и риск потери части средств тоже высокий. Здесь нужно регулярно анализировать рыночную ситуацию и своевременно принимать решения о покупке или продаже ценных бумаг.

По некоторым акциям выплачиваются дивиденды. Это открывает инвестору дополнительные возможности для реинвестирования. Он может использовать полученные дивиденды для покупки новых ценных бумаг этой же или других компаний.

Облигации

Реинвестирование — эффективный способ вложить деньги на рынке облигаций. Инвестор может приобрести новые облигации за счёт прибыли от купленных ранее бумаг. Повторное вложение средств позволяет добиться эффекта подобного капитализации процентов. С увеличением объема активов, потенциальная прибыль инвестора также растёт.

На рынке облигаций есть ряд инструментов с низким уровнем риска. К таким, например, относятся облигации федерального займа. Реинвестируя деньги в ценные бумаги с низким риском, инвестор может обеспечить себе надёжный долгосрочный источник дохода.

Прибыль от облигаций можно реинвестировать и в другие финансовые инструменты, включая акции и депозиты.

Фонды ETF

Для максимальной диверсификации вложений, инвестор может приобрести ации ETF. Такие фонды по сути являются готовой корзиной ценных бумаг, которая может включать широкий спектр активов – от акций и облигаций до золота и нефти. Покупая ETF, инвестор вкладывает деньги сразу во все ценные бумаги, входящие в портфель фонда.

Успешность вложений зависит от эффективности работы фонда. Риск инвестиций в ETF также зависит от типа инструментов, в которые данный фонд вкладывает средства.

ETF подойдут инвесторам, которые хотят вложить деньги в широкий набор активов, но у них для этого недостаточно большой капитал. Кроме того, инвестору не нужно самостоятельно изучать рынок и формировать инвестиционную стратегию.

Выводы

Большой капитал даёт инвестору возможность получать стабильный доход при успешном вложении денег. Один из эффективных способов увеличения капитала — реинвестирование прибыли.

С помощью реинвестирования можно диверсифицировать инвестиционный портфель, добавив в него новые типы активов, что позволит снизить риски. Еще один вариант – вложить деньги в рисковые активы с более высоким потенциальным доходом. Реинвестировать средства можно в различные финансовые инструменты, включая акции, депозиты, облигации и ETF.