Что такое резервный фонд россии

Резервный фонд РФ

Резервный фонд РФ был создан в начале 2008 года путем разделения Стабилизационного фонда на фонд национального благосостояния и резервный фонд. Задачей создания нового стало размещение нефтегазовых доходов в ликвидных иностранных валютах или иных активах, выраженных в инвалюте.

Часть средств Резервного фонда являлись частью золотовалютных резервов России. За счет резкого скачка валюты в 2015 году, средства Фонда подскочили с 300 до 400 млрд.долларов. При этом часть ЗВР в Резервном Фонде упала с 70 до 16 млрд.р.

Что такое Резервный фонд РФ?

В результате огромных потоков от нефтегазового сектора в 2008 году было принято решение разделить Стабфонд на ФНБ и Резервный Фонд. В последний фонд направлялись потоки доходов от роста цен на углеводороды. В случае резкого падения прибыли казны и увеличения дефицита бюджета, Резервный Фонд должен быть источником финансирования. Таким образом, в Резервном Фонде хранилась часть федеральных бюджетных денег. Их учет проводился обособленно. В июле 2017 года был одобрен законопроект, согласно которому все средства резервного фонда должны быть переведены в собственность Фонда Благосостояния до конца 2017 года.

С 1 января 2018 года Резервный Фонд присоединился к ФНБ и все дополнительные доходы теперь будут направляться именно сюда. В этом году ФНБ пополнится валютой, которая была закуплена Минфином на валютообменных операциях в течение 2017 года на сумму, свыше 800 млрд.руб. По расчетам властей, этот год также станет последним годом, когда дефицит бюджета будет финансироваться из фонда благосостояния.

На эти цели, а также на софинансирование пенсионных накоплений, будет выделено в 2018 году колоссальная сумма – свыше 1 трлн.руб. С 2019 года на эти цели из ФНБ планируется направлять не более 4 млрд.р. При этом пополнение фонда будет идти также – Минфин ежегодно будет направлять сюда валюту, приобретенную по бюджетным правилам.

Управление резервным Фондом РФ.

Управлением дел Фонда занимается министерство финансов России, согласно установленному порядку. Отдельные полномочия могут осуществляться Банком России. Основной целью управления средства Фонда является обеспечение сохранности бюджетных средств и получение стабильного дохода от размещения в долгосрочной перспективе. На краткосрочных периодах допускается получение отрицательных результатов вложения, поскольку размещение денег идет в инвалюте.

Размещение средств Фонд идет также в иностранных активах. При этом рейтинг долгосрочной кредитоспособности выбранного актива должен быть не ниже АА- по стандартам ведущих рейтинговых агентств, например, S&P.

Откуда поступают деньги в Резервный Фонд?

Формирование фонда идет за счет доходов нефтегазового сектора, а также доходов, полученных от управления деньгами фонда. В ФЗ №245 «О внесении изменений в Бюджетный Кодекс РФ…» с 1 января 2010 года отменена нормативная величина Резервного фонда. Средства фонда направляются только на обеспечение бюджетных расходов. Ранее норматив составлял 7% от прогнозируемого ВВП на следующий год. При наполнении фонда резервов, деньги направлялись в ФНБ.

Сколько составляет резервный фонд РФ?

Динамику средств Резервного Фонда можно увидеть из приложенной таблицы:

| Дата | в млрд. долл. США | в млрд. рублей | в %% к ВВП |

|---|---|---|---|

| 01.02.2008 | 125,19 | 3 057,85 | 7,4 % ▬ |

| 01.01.2009 | 137,09 | 4 027,64 | 9,8 % ▲ |

| 01.01.2010 | 60,52 | 1 830,51 | 4,7 % ▼ |

| 01.01.2011 | 25,44 | 775,21 | 1,7 % ▼ |

| 01.01.2012 | 25,21 | 811,52 | 1,4 % ▬ |

| 01.01.2013 | 62,08 | 1 885,68 | 3,0 % ▼ |

| 01.01.2014 | 87,38 | 2 859,72 | 4,3 % ▼ |

| 01.01.2015 | 87,91 | 4 945,49 | 6,8 % ▲ |

| 01.01.2016 | 49,95 | 3 640,57 | 6,0 % к ВВП-2015 |

| 01.01.2017 | 16,03 | 972,13 | 1,1 % ▼ |

| 01.12.2017 | 17,05 | 994,64 | 1,1 % ▬ |

Как видно, год от года резервы менялись. Отношение к ВВП также менялось от положительного до отрицательного. Объем денег, выраженный в долларах и рублях, соответствует остаткам на счетах Казначейства в ЦБ. С ноября 2008 года по 2011 год в резервы фонда включались средства, размещенные в МВФ.

Куда используются деньги с Резервного Фонда РФ?

Их основная цель – восполнять дефицит бюджета страны на случай резкого падения доходов казны, а также досрочно погашать внешний долг страны и обеспечивать нефтегазовый трансферт. Лимиты утверждаются каждый финансовый год. Использование денег Резервного фонда на трансферт во времена неблагоприятных колебаний мировых цен на энергоносители позволяет вести благоприятную бюджетную политику и обеспечивать социальное и экономическое развитие страны. Также это снижает зависимость от нестабильности на мировых сырьевых рынках.

Погашение внешнего госдолга России средствами Фонда позволяет снизить долговую нагрузку на бюджет и сократить расходы на обслуживание долговых обязательств России.

Тем не менее, Счетная палата объявила, что средства Резервного Фонда используются нерационально. Много миллиардов потерялось на курсовой разнице при размещении денег Фонда на валютных счетах ЦБ.

После обвала цен на нефть, Резервный фонд пополняться перестал, поэтому было принято решение об расходовании остатков средств и передать Резервный фонд на баланс ФНБ. За счет объединения, объем ФНБ на начало 2018 года составит 3,7 трлн.р., а свободные остатки, не вложенные в какие-либо активы, составят 2,3 трлн.р.

По итогам прошедшего года, дефицит бюджета по предварительной оценке не должен превысить 2%. Объединение двух фондов закончится не позднее 1 февраля 2018 года. Такое решение было принято в условиях резкого снижения цен на нефть за последние 2 года. Новый объединенный фонд будет по-прежнему формироваться за счет дополнительных нефтегазовых доходов.

Если объем средств нового фонда превысит 5% ВВП, то его использование будет ограничено объемом недополученных нефтяных доходов. Если остаток фонда будет меньше 5% ВВП, то использование денег фонда ограничится 1% ВВП, чтобы сохранить минимально-допустимый объем в суверенных фондах. На ежемесячной основе Минфин обязан публиковать информацию о величине активов объединенного ФНБ, об объемах зачисления и использования.

Резервный фонд РФ

С началом 2018 года закончил существование Резервный фонд РФ, в котором аккумулировалась значительная часть нефтегазовых доходов. Означает ли это истощение резервов страны, каковы причины и последствия опустошения и ликвидации мультимиллиардной «кубышки»? Сколько денег поступило в фонд за десять лет и куда они делись?

Формирование Резервного фонда

Его история началась в феврале 2008 года, когда действующий с 2004 г. Стабилизационный фонд РФ был разделен на два новых: Резервный фонд и ФНБ, или Фонд национального благосостояния.

Средства Резервного фонда представляли собой ту часть поступлений в казну от экспорта нефти, нефтепродуктов, газа и конденсата, которая превышает цифру утвержденного нефтегазового трансферта на новый финансовый год (сейчас определяется как 3,7% прогнозируемого властями объема ВВП РФ). При превышении нормативной величины Резервного фонда остальные доходы зачислялись в другой национальный фонд — ФНБ. Нормативная (максимальная) величина первоначально определялась как 10% объема ВВП РФ, прогнозируемого на очередной финансовый год. Еще одним источником средств помимо нефтегазовых поступлений являлись доходы от управления резервами фонда.

Согласно принятым 30.09.2010 г. поправкам в Бюджетный кодекс (закон № 245-ФЗ) с 1 января 2010 до 1 января 2015 года максимальная величина Резервного фонда не устанавливалась, а нефтегазовые доходы направлялись в федеральный бюджет на обеспечение расходов. Пополнение фонда после 3-х летнего перерыва случилось лишь в 2012 году. Также с 1 января 2010 Резервный фонд РФ перестал пополняться доходами от управления его средствами — до февраля 2016 они также направлялись в федеральную казну.

Управление средствами Резервного фонда

Управление средствами Резервного фонда РФ возлагалось на Минфин, но часть этих полномочий позволялось делегировать Центробанку. Согласно правительственному постановлению от 29.12.2007 г. № 955 управление средствами надлежало осуществлять в целях:

В краткосрочной перспективе допускалось получение в процессе управления средствами отрицательных финансовых результатов. Установленный правительством порядок обязывал размещать средства:

в иностранной валюте

в номинированных в инвалюте активах с рейтингом не ниже «АА-» по Fitch-Ratings и Standard & Poor’s

Средства Резервного фонда являлись частью золотовалютных резервов России, которой распоряжался Минфин, а не Центробанк. Приказом министерства была утверждена валютная структура запасов:

Инвалюта зачислялась на счета в Банке России, который уплачивал проценты, эквивалентные доходности упомянутых активов. Из-за высокой консервативности вложений (возможно, вызванной сильным кризисом 2008 года, который случился всего через несколько месяцев после начала самостоятельного существования Резервного фонда) доходность от инвестиций оказалась примерно на уровне валютной инфляции. Сбалансированный портфель из акций и облигаций позволил бы получить в разы больший доход.

Ликвидация Резервного фонда РФ

1 февраля 2018 Резервный фонд РФ перестал существовать, слившись с упомянутым ФНБ (закон от 29.07.2017 г. № 262-ФЗ). Таким образом, Резервный фонд просуществовал ровно 10 лет с точностью до дня.

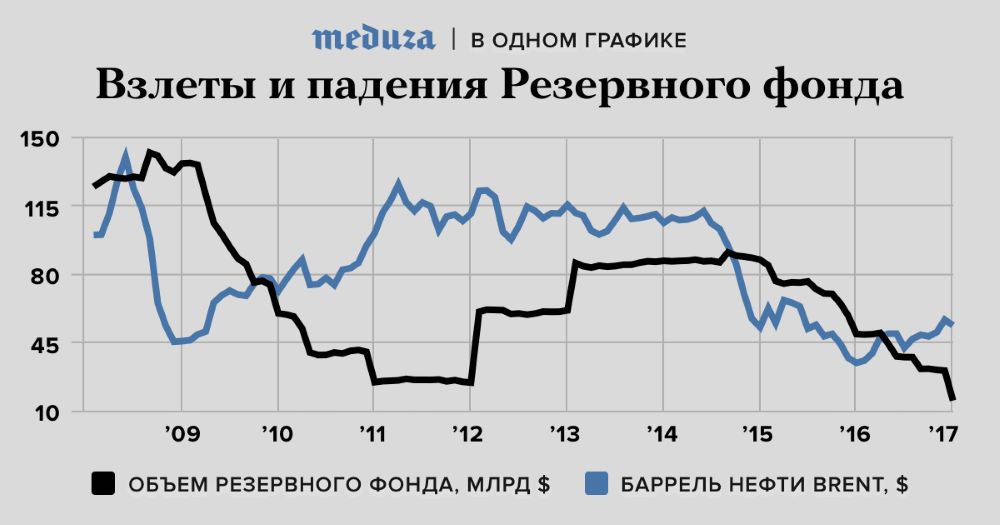

На нем видна заметная корреляция объема резервного фонда с курсом нефти. Когда в период мирового кризиса 2008-09 годов нефть резко пошла вниз, это с небольшим опозданием отразилось и на Резервном фонде. Однако если в начале 2009 года нефть начала восстанавливать прежние позиции, то фонд продолжал активно уменьшаться и к 2011 году сократился более чем в 6 раз до 20 млрд. долларов…

Если бы не высокая цена на нефть в то время, то его история могла бы быть заметно короче. Но благодаря ценам на уровне 115 долларов за баррель фонд еще смог вырасти в 4 раза, перешагнув за 80 млрд. Вторая волна падения нефти с 2014 года, наложенная на санкции, оказалось уже критической.

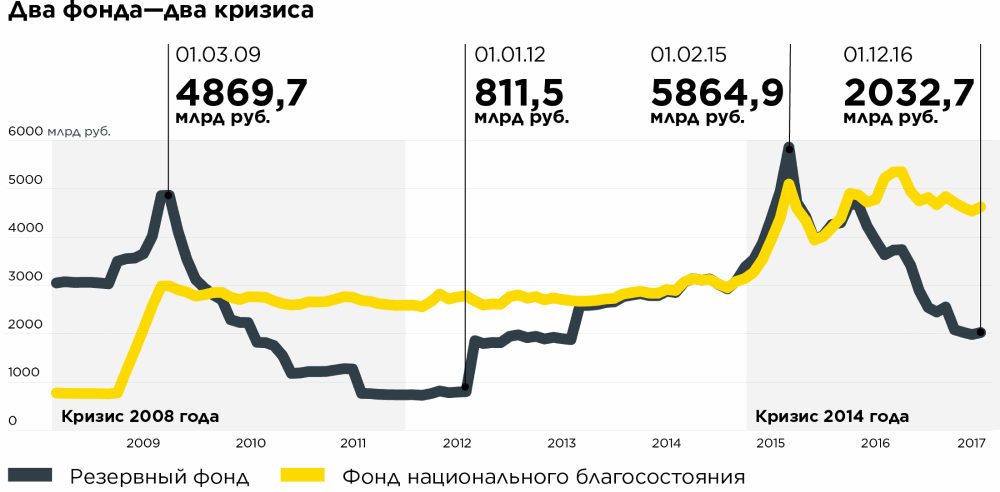

Довольно интересно, что хотя цена барреля нефти в долларах выглядит довольно хаотично, в рублях ситуация иная: с начала 1998 по начало 2018 года стоимость барреля подорожала со 100 до 3800 рублей, т.е. в 38 раз. При этом рубль обесценился к доллару менее чем в 10 раз: с 6 до 56 рублей. В результате динамика Резервного фонда в рублях выглядит несколько иначе:

Два пика соответствуют времени девальвации рубля — и так как девальвация конца 2014 года была сильнее, чем в 2009, то и рублевая капитализация фонда оказалась максимальной в начале 2015 (тогда как в долларах средств было заметно больше в 2009). Т.е. начальная фаза кризиса даже приводила к росту рублевых активов, однако затем следовал сильный спад.

Что дальше?

Эксперты, оппонирующие действующей российской власти, винят ее в нерациональном расходовании резервов и утверждают, что ликвидация Резервного фонда не сулит россиянам ничего хорошего.

Согласно расчетам властей 2018 год должен стать последним, когда дефицит бюджета будет покрываться из ФНБ. В дальнейшем его обещают превратить в настоящий фонд благосостояния, который будет пополняться валютой, купленной Минфином по бюджетному правилу, и тратиться только на софинансирование пенсионных накоплений российских граждан. Удастся ли?

Что такое резервный фонд России, зачем он нужен, как его формируют

Резервный фонд России — часть денег федерального бюджета, которая подлежит обособленному управлению и учету. По данным на июнь 2021 года, объем этих средств составил почти 14 трлн рублей. Расскажем подробнее, как формируют капитал и на что его можно тратить.

Для чего нужен резервный фонд

В 2004 году в России для регулирования экономики был создан стабилизационный фонд. Спустя 4 года его разделили на две службы: резервный фонд и фонд национального благосостояния (ФНБ). 1 января 2018 года структуры вновь объединили, и теперь оба термина обозначают одно и то же — запас федеральных денег, которые инвестируют в различные активы.

Резервный фонд РФ пополняют за счет избыточных нефтегазовых доходов. Компании Роснефть, Газпром и другие экспортеры углеводородов платят в бюджет налоги. Часть финансовых поступлений называют нефтегазовым трансфертом, он идет на погашение федеральных расходов. Остаток непотраченных денег отправляют в ФНБ. Еще один способ пополнения — прибыль от управления активами.

Нефтегазовые доходы получают из нескольких составляющих:

Доходы считают заранее, исходя из прогнозируемых цен на сырье и ожидаемого курса рубля по отношению к доллару. Если денег в бюджет поступает больше, чем планировалось, государство получает прибыль. Когда средств зачислено в казну меньше, то речь идет о нефтегазовых расходах, и тогда ФНБ не пополняют.

На что тратят средства резервного фонда

Средства ФНБ учитывают отдельно от прочих финансов государства. Их тратят исключительно на целевые нужды:

В 2020 году деньги из ФНБ потратили на следующие нужды:

В качестве инвестиций правительство выбрало покупку привилегированных акций и облигаций РЖД.

ФНБ: условия работы

Фонд национального благосостояния формируют в рублях. Но для размещения средств используют разные варианты: приобретение иностранной валюты, инвестирование в облигации, акции, депозиты, ПИФы. Деньги разрешено вкладывать только в долгосрочные надежные проекты.

В 2020 году почти 80% от общего объема средств находилось на счетах ЦБ РФ в евро, долларах США, британских фунтах. Этим высоколиквидным капиталом при необходимости быстро погасят дефицит бюджета государства или ПФР.

Особенности резервного фонда

Деньгами фонда управляет Министерство финансов, но отдельные вопросы доверяют Центробанку. Когда Минфин покупает иностранную валюту, то размещает ее на счетах ЦБ РФ. На остаток начисляют проценты в рублях.

Размер резервного фонда превысил 7% от ВВП страны? Тогда средства инвестируют в крупные проекты и покупку активов. Если показатель меньше 7%, капитал можно вкладывать лишь в уже начатые программы. Почему именно 7%? Такое количество денег принято считать оптимальной подушкой безопасности государства.

По данным ЦБ РФ, за 10 лет объем резервных средств вырос на 31% в долларовом эквиваленте. К недостаткам ФНБ относят то, что отчетность по его работе непрозрачна. Обычным гражданам не доступна информация, куда распределяли активы и какую прибыль получило государство от инвестирования.

Кредитно-потребительские кооперативы предлагают более выгодные ставки по вкладам, по сравнению с банками. Поэтому граждане охотно размещают деньги на счетах КПК и получают пассивный доход с процентов. Но что делать, если финансовое учреждение закрыли или лишили лицензии? Как вообще проходит процедура банкротства КПК? И могут ли пайщики рассчитывать на возврат своих средств? Разберемся в статье. Особенности работы кредитно-потребительских кооперативов По принципу работы КПК напоминают кассы взаимопомощи. Физические и юридические лица совместными усилиями создают кооператив и размещают свои деньги на счетах фонда. Сформированный капитал позволяет выдавать займы под определенный процент. Выручку делят между пайщиками. СПРАВКА: Кредиты выдают только участникам кооператива. Значит, если вы захотите взять ссуду в КПК, то сначала вступите в фонд. Ставки по займам и вкладам КПК устанавливает сам. Чтобы привлечь новых клиентов и увеличить денежный оборот, некоторые кооперативы предлагают очень выгодный процент по депозитам. Но будьте внимательны: когда условия чересчур заманчивы, это чревато обманом. Под видом КПК часто работают мошенники: собирают с доверчивых граждан средства, а потом просто закрывают организацию и съезжают из офиса. СПРАВКА: Работу всех КПК контролирует государственный регулятор. На сайте Центробанка размещен список фондов, у которых есть лицензия на финансовую деятельность. Прежде чем подписать договор с кооперативом, проверьте, входит ли учреждение в реестр. В отличие от банков и МФО, кредитно-потребительский кооператив не может занять деньги у ЦБ РФ. Капитал создают исключительно за счет средств участников. В каких случаях КПК признают банкротом Компанию, регулярно нарушающую закон, ликвидируют или признают банкротом. Инициаторами процедуры могут выступать руководители, кредиторы, проверяющие органы или сами пайщики, когда им долгое время не начисляют дивиденды. Перечислим наиболее частые причины лишения лицензии: сумма задолженности перед участниками по вкладам превышает 100 тыс. рублей; после жалоб от пострадавших вкладчиков прошло более 2 недель, а ситуация не исправлена; денег в резерве КПК недостаточно, чтобы исполнить обязательства перед клиентами. Процедура банкротства состоит из 4 этапов: Назначение временной администрации. Она наблюдает за работой КПК и отчитывается о результатах в вышестоящие органы. Финансовое оздоровление. Кооперативу дают шанс восстановить платежеспособность и погасить накопившиеся долги (рефинансировать займы или провести их реструктуризацию). Максимальный срок 2 года. Назначение конкурсного управляющего. Он продает имущество, принадлежащее организации. Полученные средства идут на погашение долгов перед кредиторами и вкладчиками. Внесение записи о ликвидации КПК в ЕГРЮЛ. Процедура проходит так же, как и банкротство любого юридического лица. Банкротство КПК: действия пайщиков Как быть пайщикам, когда в отношении фонда начали процедуру банкротства? Предлагаем пошаговую инструкцию: Подайте заявление в арбитражный суд, чтобы вас включили в список кредиторов. Приложите все финансовые документы: договор, выписку со счета, квитанции о внесении денежных средств. Отправьте копию заявления арбитражному управляющему. Он должен опубликовать информацию в Едином реестре сведений о банкротстве. Дождитесь ответа. Если банковские вклады по умолчанию застрахованы АСВ, то на депозиты в КПК государственную страховку не распространяют. Однако это не значит, что пайщики потеряют деньги. Возместить убытки можно через суд, правда, иногда процесс занимает несколько месяцев и даже лет.

Резервный фонд Российской Федерации

Добавлено в закладки: 0

Резервный фонд РФ создали 01.02.008 года при разделении Стабилизационного фонда на Фонд нацблагосостояния России и Резервный фонд.

Этот фонд образуется сегодня из таких доходов:

избыточные доходы от продажи газа и нефти;

доходы от управления Резервным фондом;

нефтегазовых доходов (налогов на добычу полезных ископаемых, пошлин, которые взымают за вывоз товаров, которые изготовлены из нефти, экспортных пошлин на сырое топливо).

Резервные фонды, помимо РФ, учреждаются большинством зависимых от цен на сырье стран, к примеру, Оманом, Венесуэлой, Норвегией, Азербайджаном, Нигерией.

Согласно последних данных Министерства финансов, сумма Резервного фонда Российскрй Федерации на 01.05.2015 был 3 950,49 миллиарда рублей.

Описание

Резервный фонд являет собой некоторые средства федерального бюджета, которые подлежат обособленному управлению и учёту для проведения нефтегазового трансферта при недостаточности нефтегазовых доходов для обеспечения финансово данного трансферта.

Наибольшая величина Резервного фонда

Образование Резервного фонда

Резервный фонд формируют благодаря:

нефтегазовым доходам федерального бюджета в сумме, которая превышает величину нефтегазового трансферта, которая утверждена на необходимый финансовый год, когда накапливаемый объём Резервного фонда не больше его нормальной величины;

доходов от управления средствами Резервного фонда.

Управление Резервным фондом

Цели управления средствами Резервного фонда — это обеспечение сбережения средств Фонда и стабильной степени доходов от его помещения в длительной перспективе. Управление в указанных целях средствами фонда позволяет получить негативные финансовые результаты в короткосрочном периоде. Управление средствами Резервного фонда производится Министерством финансов РФ в порядке, который установлен Правительством РФ. Особые полномочия по управлению Резервным фондом могут производиться Центральным банком РФ.

В страховании

В страховании создают несколько типов резервных фондов, которые называются обычно страховыми резервами и отличаются по способу формирования и назначению. В страховых обществах отличают:

резерв убытков, которые заявлены, но неурегулированы;

резерв незаработанной премии;

резерв состоявшихся, но не заявленных убытков;

прочие виды резервов.

Предназначение

Резервный фонд благоприятствует стабильности развития экономически страны, снижая инфляционное давление и уменьшая зависимость нациэкономики от колебаний поступлений от экспорта заканчивающихся природных ресурсов.

Резервный фонд заменил собой фактически стабилизационный фонд РФ. В отличие от Стабилизационного фонда РФ кроме доходов федерального бюджета от экспорта и добычи нефти источники образования Резервного фонда – это также доходы федерального бюджета от экспорта и добычи газа.

Наибольший размер Резервного фонда закрепляется на уровне 10 % от прогнозируемого на необходимый финансовый год объема внутреннего валового продукта РФ.

Образование

Нефтегазовые доходы федерального бюджета образуются благодаря:

налогу на добычу полезных ископаемых, как углеводородного сырья (конденсат газа, горючий природный газ, нефть);

вывозным таможенным пошлинам на сырую нефть;

вывозным таможенным пошлинам на природный газ;

вывозным таможенным пошлинам на товары, которые выработаны из нефти.

Некоторая часть данных нефтегазовых доходов, как нефтегазового трансферта каждый год направляют на финансирование расходы федерального бюджета. Величина нефтегазового трансферта утверждает федеральный закон в отношении федеральном бюджете на следующий финансовый год и планируемый период в абсолютном размере, который исчислен, как 3,7 % прогнозируемого на необходимый год объема внутреннего валового продукта, который указан в федеральном законе в отношении федерального бюджета на определенный плановый период и финансовый год.

После образования в полном объеме нефтегазового трансферта нефтегазовые доходы могут поступить в Резервный фонд.

С 01.01.2010 до 01.01.2015 нормативную величину Резервного фонда не определяли, нефтегазовые доходы федерального бюджета не применяются для обеспечения финансово нефтегазового трансферта и для образования Фонда национального благосостояния и Резервного фонда, а направлены на финансовое снабжение расходов в федеральном бюджете.

Другой источник образования Резервного фонда — это доходы от управления средствами.

С 01.01.2010 до 01.02.2016 доходы от управления Резервным фондом не зачисляют в Фонд, а направляют на финансовое снабжение расходов федерального бюджета.

Средства нефтегазовых доходов в федеральном бюджете, Резервном фонде и Фонде национального благосостояния учитывают на отдельных счетах, учитывая средства федерального бюджета, которые открыты в Центральном банке Россий РФ Федеральным казначейством.

С 01.01.2010 до 01.01.2015 не осуществляется обособленный учет средств нефтегазовых доходов в федеральном бюджете.

Перечисления и расчеты средств ввиду формирования и использования нефтегазового трансферта, нефтегазовых доходов в федеральном бюджете, средств Фонда национального благосостояния и Резервного фонда производятся Министерством финансов РФ в порядке, который установлен Правительством РФ.

С 01.01.2010 до 01.01.2015 порядок произведения перечислений и расчетов средств ввиду формирования и использования нефтегазового трансферта.

Цели управления

Структура управления

Управление Резервным фондом производится Министерством финансов РФ в порядке, который установлен Правительством РФ. Некоторые полномочия по управлению средствами Резервного фонда может осуществлять Центральный банк РФ.

Управление Резервным фондом производится такими методами (как одновременно, так и каждым по отдельности):

1) при помощи получения благодаря средствам Фонда зарубежной валюты и ее помещения на счетах, учитывая средства Резервного фонда в зарубежной валюте (фунтах стерлингов, евро, долларах США) в Центральном банке РФ. За использование денежных средства на указанных счетах Центральный банк РФ оплачивает проценты, которые установлены договором банковского счета;

2) при помощи помещения средств Фонда в зарубежную валюту и денежные активы, которые номинируются в зарубежной валюте, список которых определяктся законодательством РФ.

Министерство финансов РФ управляет средствами Резервного фонда соответственно с первым методом, то есть при помощи помещения средств на валютных счетах Центрального банка РФ так: согласно порядку зачисления и расчета процентов, которые начислены на счета по средствам Резервного фонда в зарубежной валюте, который утверждается Министерством финансов РФ. Банк России оплачивает на остатки на данных счетах проценты, которые эквивалентны доходности индексов, которые сформированы из финансовых активов, в которые можно разместить средства Резервного фонда, к которым требования утверждаются Правительством РФ.

Общие правила инвестирования

Разрешенные денежные активы, которые определены Бюджетным кодексом РФ

Граничные доли, которые установлены Правительством РФ

Нормативные доли, которые утвержденные Минфином РФ

Долговые обязательства зарубежных государств

долговые обязательства зарубежных госагентств и центробанков

депозиты в кредитных организациях и зарубежных банках

Правительство РФ установило такие требования к данным финансовым активам:

1. средства Резервного фонда можно размещать в долговые обязательства, как ценные бумаги зарубежных государств, зарубежных государственных агентств и центробанков таких стран:

2. долговые обязательства обязаны отвечать следующтаким требованиям:

эмитент долговых обязательств обязан иметь рейтинг длительной кредитоспособности не меньше степени «АА-» по типу рейтинговых агентств «Фитч Рейтингс» или «Стандарт энд Пурс» или не меньше степени «Аа3» согласно классификации рейтингового агентства «Мудис Инвесторс Сервис». Если эмитенту долговых обязательств данные агентства присвоили различные рейтинги длительной кредитоспособности, то, как рейтинг длительной кредитоспособности принимают самый меньший из присвоенных;

сроки по погашению выпусков долговых обязательств фиксированные, условия обращения и выпуска не преполагают права эмитента производить их выкуп (погашение) досрочно и права собственника долговых обязательств предъявить досрочно их к погашению (выкупу) эмитентом;

нормативы максимального и минимального сроков до того, как погасят выпуски долговых обязательств, установленные Министерством финансов РФ обязательны;

ставка купонного дохода, который выплачивается по долговым купонным обязательствам и достоинства долговых обязательств фиксированные;

номинал долговых обязательств выражают в фунтах стерлингов, долларах США, евро, платежи по долговым обязательствам проводятся в валюте номинала;

объем выпуска долговых обязательств, которые находятся в обращении, составляет не меньше 1 миллиарда долларов США для долговых обязательств, которые номинируются в долларах США, не меньше 1 миллиарда евро – для долговых обязательств, которые номинированы в евро, и не меньше 0,5 миллиарда. фунтов стерлингов – для долговых обязательств, которые номинированы в фунтах стерлингов;

выпуски долговых обязательств — это не выпуски, предназначенные для непубличного (частного) размещения.

3. к финансовым международным организациям, у которых в долговые обязательства можно размещать средства Резервного фонда, относят:

Северный инвестиционный банк (NIB);

Банк развития при Европейском Совете (СЕВ);

Азиатский банк развития (ABD);

Европейский инвестиционный банк (EIB);

Европейский банк развития и реконструкции (EBRD);

Международная финансовая корпорация (IFC);

Межамериканский банк развития (IADB);

Международный валютный фонд (IMF);

Международный банк развития и реконструкции (IBRD).

К долговым обязательствам МВФ относят финансовые средства в специализированных правах заимствования (СДР), которые учитываются им ввиду формирования и корректировки резервной позиции РФ. Общая сумма денежных средств, которые перечислены в границах данных операций, должна быть не менее суммы, которая предусмотрена МВФ, как минимальная для начисления процентов за использование данных средств. Требования, которые указаны в пункте 2, не распространяются на долговые обязательства МВФ.

Соглашением между Банком России и Минфином России и Законодательством РФ предусматривается, что функции Минфина РФ по образованию резервной позиции РФ в МВФ передают Банку России.

4. при помещении средств Резервного фонда на депозитах в зарубежных кредитных организациях и банках обязаны исполняться такие требования:

зарубежная кредитная организация или банк обязаны иметь рейтинг длительной кредитоспособности не меньше уровня «АА-» согласно классификации рейтинговых агентств «Фитч Рейтингс» или «Стандарт энд Пурс» или не меньше уровня «Аа3» согласно классификации рейтингового агентства «Мудис Инвесторс Сервис». Когда кредитной организации или банку данными агентствами присваивают различные рейтинги длительной кредитоспособности, то, как рейтинг длительной кредитоспособности принимают самый меньший из присвоенных;

нормативы максимального и минимального сроков помещения средств Резервного фонда на депозитах в зарубежных кредитных организациях и банках, установлены Министерством финансов РФ, являются обязательными;

суммарный объем Резервного фонда, который размещен на депозитах в одной зарубежной кредитной организации или банке, не должен быть больше 25 % суммарного объема Резервного фонда, которые размещены на депозитах в зарубежных кредитных организациях и банках.

5. Министерство финансов РФ имеет право устанавливать добавочные требования к депозитам и долговым обязательствам в зарубежных кредитных организациях и банках в границах требований, которые установлены Правительством РФ.

Мы коротко рассмотрели резервный фонд Российской Федерации: описание, наибольшая величина, образование, управление, в страховании, предназначение, образование, цели, структура, общие правила инвестирования. Оставляйте свои комментарии или дополнения к материалу