Что такое сертификат банка

Банковский сертификат

Банковский сертификат — это ценная бумага, которая является аналогом вклада. Это документ, подтверждающий вложение средств в конкретный банк на конкретных условиях. Как и по вкладам, есть проценты и сроки размещения денег. Но механизм этого инструмента инвестирования несколько другой.

Что такое банковский сертификат, какими они бывают, актуально ли вообще такое вложение средств. Самое главное — чем он отличается от вклада, какой инструмент инвестирования выбрать. Важная для вкладчиков информация — на Бробанк.ру.

Что такое банковский сертификат

Это ценная бумага, подтверждающая, что гражданин вложил средства в определенный банк. То есть любые финансовые операции будут проводиться только при предъявлении этого документа. Без него ни снять деньги, ни вернуть вложенное невозможно.

При открытии сертификата к нему “прикрепляются” основные характеристики:

То есть все те же параметры, что характерны для обычного вклада. Только периодичности выплаты процентов нет, они выдаются клиенту разово при погашении (возврате) сертификата.

Сберегательные банковские сертификаты — продукт для физических лиц. Юридические получают депозитные сертификаты.

Именные банковские сертификаты

Это значит, что ценная бумага принадлежит конкретному человеку, и только он сможет обратиться в банк и обналичить средства. Точно также, как и со вкладом. Единственное отличие от вклада — погасить сертификат можно в любом отделении банка, хоть в другом регионе. Вклад же закрывается только в том отделении, где был открыт.

Именной банковский сертификат может быть передан другому человеку в рамках цессии (переуступки прав). Например, отец решил отдать документ и права на деньги ребенку. На обратной стороне ценной бумаги вписывается новый владелец, передача фиксируется в банке.

Именной сертификат оформлен на конкретного гражданина, поэтому может быть изъят в рамках исполнительного производства.

Неименные сертификаты

Иначе их называют на предъявителя. То есть ценная бумага не регистрируется на конкретного человека. Кто ее в банк принесет, тот и получит в итоге деньги. Такие документы были весьма популярными, их могли оформлять и передавать в качестве подарка.

Но банковские сертификаты на предъявителя несли большой риск. В случае кражи или утери кто угодно мог обратиться в банк и забрать деньги раньше отведенного срока. Сертификат, как и вклад, можно погасить досрочно с потерей процентов, и преступники этим пользовались.

Если человек терял сертификат на предъявителя, ему предстояла сложная судебная процедура восстановления своих прав. Первым делом гражданин должен был незамедлительно обратиться в банк и по регистрационным данным заблокировать ценную бумагу, а после идти в суд ее восстанавливать.

В связи с большим ворохом проблем и тем, что сертификаты на предъявителя не были защищены АСВ (система страхования вкладов), с 1 июня 2018 года Центральный Банк запретил выдачу неименных бумаг.

То есть действующие пока что сертификаты на предъявителя погасить можно, а новые получить уже нельзя. Если учесть, что документ действует только 3 года, то вскоре они вообще исчезнут.

Сертификат как инструмент инвестирования

Банковский сертификат — это инструмент по хранению собственных средств. Его покупку рассматривают граждане, изучающие инструменты инвестирования. Но если изучить статистику, россияне отказываются от приобретения этой ценной бумаги в пользу вклада.

Объем действующих сберегательных сертификатов по данным Центрального Банка:

То есть отчетливо прослеживается динамика кардинального снижения количества действующих сберегательных банковских сертификатов. Можно сделать вывод, что люди сдают ценные бумаги и новые не покупают.

Рынок банковских сертификатов контролирует ЦБ РФ. Банки обязаны передавать ему информацию о выданных и погашенных ценных бумагах.

Если рассмотреть предложения крупных российских банков, то они больше не занимаются выдачей и обслуживанием банковских сертификатов. Так, в Сбербанке, ВТБ и Газпромбанке этой услуги для физлиц нет.

Получение и обслуживание сертификата

Если вам удалось найти банк, выдающий такие ценные бумаги, вы можете обратиться в его отделение с паспортом, где на месте будет оформлен сертификат. Банковские сертификаты могут выпускаться только как именные продукты, на выданном бланке будут отражены данные держателя и параметры обслуживания.

Важные моменты:

Сертификаты банков можно оставлять в наследство (по завещанию, наследование в общем порядке). Также их можно использовать в качестве залога для финансовых сделок с банками.

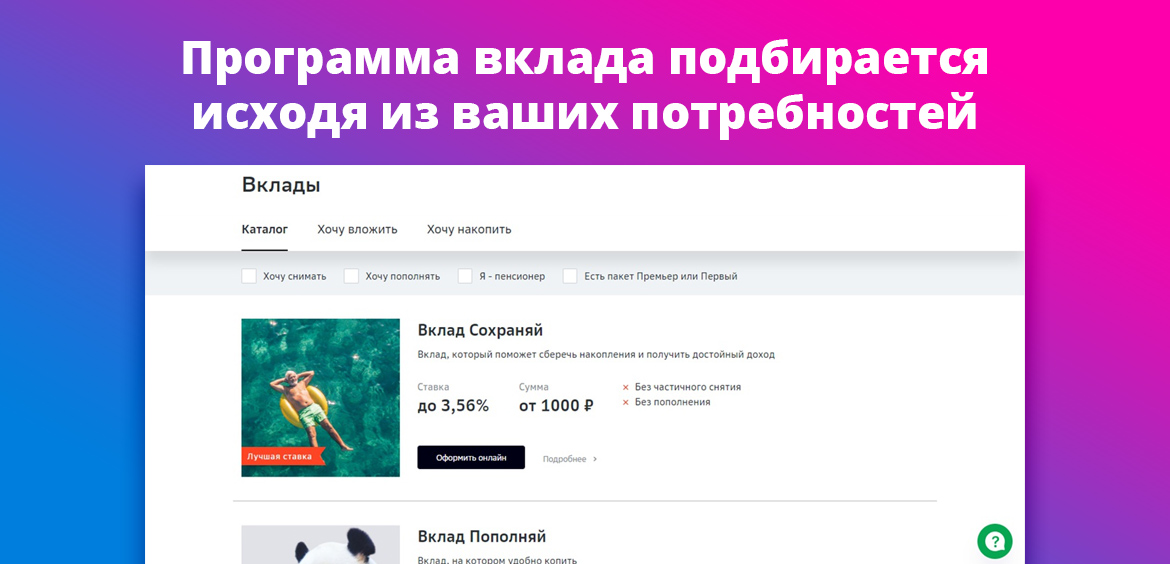

Вклад или сертификат

В последнее время россияне практически полностью отказались от сертификатов в пользу вкладов. Доходность по ценной бумаге может оказаться несколько выше, но это превышение несущественное, то есть критической роли в выборе не играет.

Чем стандартный вклад лучше:

Банковский вклад — более удобный и функциональный инструмент инвестирования, поэтому граждане стали выбирать именно его. Раньше востребованность сертификатов была продиктована возможностью выпуска их на предъявителя, но с 2018 года выдаются только именные ценные бумаги.

Как сдать ценную бумагу

Спешить не нужно, для получения заявленной доходности нужно подождать окончание срока действия ценной бумаги. Даже если это сертификат на предъявителя, то он все равно действующий, несмотря на то, что такие бумаги больше не выпускаются.

Что такое сберегательный сертификат

Сберегательный (депозитный) сертификат – ценная бумага, удостоверяющая сумму вклада, внесенного в банк, и права вкладчика (держателя сертификата) на получение по истечении установленного срока суммы вклада и обусловленных в сертификате процентов. Сертификат может быть предъявлен к оплате как в самой кредитной организации, так и в любом ее филиале. Такое определение сберегательного сертификата установлено в пункте 1 статьи 844 главы 44 Гражданского кодекса Российской Федерации.

Депозитные и сберегательные сертификаты выпускаются только кредитными организациями. Порядок их выпуска и обращения регламентируется указанием Банка России от 31 августа 1998 года № 333-У «О внесении изменений и дополнений в письмо Центрального банка России от 10 февраля 1992 года № 14-3-20 «О депозитных и сберегательных сертификатах банков».

Условия выпуска и обращения депозитных и сберегательных сертификатов в целом одинаковы. Но есть одно существенное различие. Депозитные сертификаты применяются для обслуживания только юридических лиц, а сберегательные – только для физических.

Сберегательные сертификаты могут быть на предъявителя или именными. Выпускаются на специальном бланке, обладающем высокой степенью защиты. Бланк ценой бумаги должен содержать в себе все условия выпуска, оплаты и обращения ценной бумаги.

Сберегательные сертификаты выпускаются в российских рублях, на любое количество дней в диапазоне от трех месяцев до трех лет. Срок хранения ценной бумаги не продлевается. Владельцами сертификатов могут быть как резиденты, так и нерезиденты.

Банковский сертификат имеет фиксированную процентную ставку, которую кредитная организация не имеет права изменить в одностороннем порядке. Выплата процентов осуществляется одновременно с погашением сертификата при его предъявлении. При досрочном обналичивании сертификата банк выплачивает доход в соответствии с процентными ставками, установленными по вкладу до востребования.

Процентные ставки по сберегательному сертификату выше, чем по вкладам. Стоит отметить, что сберегательные сертификаты на предъявителя не участвуют в системе страхования вкладов физических лиц.

Сертификат можно завещать наследникам или использовать в качестве залога при кредитовании. Ценная бумага может быть восстановлена при утрате.

С 1 июня 2018 года вступили в силу поправки в Гражданский кодекс, которые исключают возможность реализации ценных бумаг на предъявителя. Теперь сберегательные сертификаты могут быть только именными и включаются в систему обязательного страхования вкладов. Держателями депозитных сертификатов могут быть только юридические лица, и такие сертификаты не застрахованы.

Ранее сберегательные сертификаты на предъявителя предлагали клиентам Сбербанк России, АК Барс, Уральский Банк Реконструкции и Развития, ББР Банк.

Что такое банковский сертификат, зачем он нужен, как работает

Если вы хотите стать инвестором, но не знаете, во что выгодно вложить деньги, можете выбрать банковский сертификат. Это разновидность ценных бумаг, которая представляет собой аналог обычного вклада. Здесь тоже есть определенные сроки, а на сумму начисляют проценты. Расскажем подробнее, как работает сертификат и в чем его отличие от депозита.

Виды и особенности банковских сертификатов

Банковский сертификат — документ, который подтверждает: человек вложил деньги в то или иное кредитное учреждение. Его открывают только в рублях. В отличие от вклада, доход от процентов выдают клиенту один раз, когда он погашает (возвращает) сертификат.

В ценной бумаге прописывают следующие условия:

Сертификаты в банках бывают разных видов: именные и на предъявителя, сберегательные и депозитные. Именные ценные бумаги принадлежат конкретному человеку: только он вправе снимать проценты или закрывать счет. Если с обычным депозитом работают исключительно в одном отделении — там, где его открывали, то погашать сертификат разрешено в любом офисе банка, даже в другом регионе.

Активы на предъявителя работают иначе. Их не регистрируют на определенного клиента. Деньги получает тот, кто приносит документ в финансовое учреждение. Такие ценные бумаги долгое время пользовались большой популярностью в нашей стране: их часто преподносили в качестве подарка. Но из-за того, что сертификаты на предъявителя легко можно было украсть и получить по ним деньги, ЦБ РФ в 2018 году запретил их выпуск. То есть ранее открытые активы сейчас погасить разрешено, а приобрести новые нельзя.

Банковский сертификат — актуальный продукт или устаревший способ инвестирования?

По данным ЦБ РФ, количество действующих сертификатов стремительно уменьшается. В 2017 году таких ценных бумаг в стране было почти полмиллиона, а в 2020-м их число снизилось до 21 тысячи. Старые активы погашают, а новые не открывают. Дело в том, что банки постепенно прекращают оказывать подобную услугу. Поэтому люди вынуждены выбирать стандартные вклады.

Преимущества обычного депозита перед сертификатом:

В случае с сертификатами дело обстоит сложнее. Снимают деньги лишь один раз, когда срок договора подходит к концу. Обязательно нужно предъявить саму ценную бумагу, иначе средства не выдадут. При потере документа необходимо восстановить его — это сложно и долго.

Лицензия основной документ любого финансового учреждения. Без разрешения госрегулятора ни один банк не имеет права выдавать кредиты, открывать сберегательные счета, обменивать валюту. Как проверить, есть ли у организации лицензия ЦБ РФ? Зачем нужны разные виды лицензий и что делать, если у компании отозвали разрешение на работу? Разберемся с вопросами по порядку. Виды банковских лицензий Главную лицензию называют генеральной. Она разрешает совершать любые финансовые операции, предусмотренные российским законодательством. Такой документ есть далеко не у всех кредитных учреждений. Обязательные условия выдачи ; безупречная работа банка и участие в государственной системе страхования вкладов. Чаще Банк России выдает отдельные лицензии на каждый вид операций: финансовые транзакции в рублях без права открывать вклады для физлиц; работа с рублями и валютой без права привлекать средства граждан; размещение драгоценных металлов без права оформлять депозиты для частных клиентов; открытие сберегательных счетов для физлиц в рублях; оформление вкладов для граждан в рублях и валюте; банковский клиринг; инкассация. Лицензия на банковский клиринг означает: учреждение может проводить безналичные расчеты между предприятиями, странами, международными банками. Если банк имеет официальное разрешение на инкассацию, то он принимает, перевозит и сдает наличку; в кассу от разных учреждений. Как проверить лицензию банка Информация о всех российских банках размещена на официальном сайте ЦБ РФ. Здесь же указан вид лицензии каждого финансового учреждения. Предлагаем пошаговую инструкцию, как проверить лицензию банка: Введите в поисковую строку запрос: Проверить лицензию банка;. Когда система выдаст результаты поиска, перейдите на официальный сайт ЦБ РФ (напротив адреса стоит синяя галочка признак подлинности). На открывшейся странице выберите пункт меню Проверить информацию о банке или другой кредитной организации;. Введите один из известных реквизитов: название (полностью либо частично), ОГРН, регистрационный номер. Нажмите кнопку Найти;. Ознакомьтесь с результатами. Напротив наименования компании будет примечание о том, действительна ли лицензия. ПРИМЕР: Надежде позвонили от лица Мордовпромстройбанка с предложением оформить выгодный вклад. Девушка помнила название: несколько лет назад это было одно из самых крупных кредитных учреждений Мордовии. Но гражданка решила на всякий случай проверить компанию и вбила ее название на сайте ЦБ РФ. Оказалось, МПСБ ликвидирован в 2019 году. Значит, Надежде звонили мошенники. Что делать, если у банка отозвали лицензию Банковскую лицензию выдают без указания срока действия. ЦБ РФ вправе в любой момент отозвать у компании разрешение на работу. Обычно такое случается, если финансовое учреждение нарушает закон, допускает ошибки в отчетах, или когда величина собственного капитала опускается ниже установленного предела. Перед крайней мерой следуют предупреждения и проверки. Ситуацию не исправляют? Лицензию отзовут без предварительного уведомления. Что в таких случаях делать клиентам? Тем, у кого открыты кредиты в банке, не стоит ждать списания долгов. В течение нескольких рабочих дней пришлют новые реквизиты для внесения платежей по графику. У вас открыт депозит в этой компании? Все вклады суммой до 1,4 млн рублей застрахованы АСВ. Деньги клиентам начинают выплачивать через 14 дней после ликвидации учреждения. По каким признакам можно понять, что у банка скоро отзовут лицензию: приостановлена выдача денег вкладчикам; средства между счетами переводят с задержками; массово закрывают дополнительные офисы и филиалы; резко повышают ставки по депозитам. Эксперты Банкирофф.ру рекомендуют: чтобы сохранить все деньги, открывайте сберегательные счета на членов семьи (по 1,4 млн рублей на каждого). Второй вариант оформить депозиты в разных банках. Тогда вы не останетесь без финансов в самый неожиданный момент.

Что такое сертификат банка

(введена Федеральным законом от 23.04.2018 N 106-ФЗ)

Сберегательный и депозитный сертификаты являются именными документарными ценными бумагами, удостоверяющими факт внесения вкладчиком в кредитную организацию суммы вклада на условиях, указанных в соответствующем сертификате, и право владельца такого сертификата на получение по истечении установленного сертификатом срока суммы вклада и обусловленных сертификатом процентов в кредитной организации, выдавшей сертификат. Сберегательный и депозитный сертификаты выдаются кредитной организацией на руки первому владельцу соответствующего сертификата, за исключением сберегательного и депозитного сертификатов, выданных на условиях обездвижения.

Кредитная организация не вправе выдавать сберегательные и депозитные сертификаты до внесения Банком России информации о зарегистрированных условиях выдачи таких сертификатов в реестр, ведение которого осуществляет Банк России в установленном им порядке.

Сберегательные сертификаты выдаются кредитными организациями только физическим лицам, в том числе индивидуальным предпринимателям. Обращение сберегательных сертификатов осуществляется между физическими лицами, в том числе индивидуальными предпринимателями.

Депозитные сертификаты выдаются кредитными организациями только юридическим лицам. Обращение депозитных сертификатов осуществляется между юридическими лицами.

Кредитная организация, имеющая право на привлечение во вклады денежных средств физических и юридических лиц в соответствии с лицензией, выдаваемой Банком России, вправе выдавать сберегательные и депозитные сертификаты. Кредитная организация, имеющая право на привлечение во вклады денежных средств юридических лиц (без права на привлечение во вклады денежных средств физических лиц) в соответствии с лицензией, выдаваемой Банком России, вправе выдавать только депозитные сертификаты.

Переход прав на сберегательный и депозитный сертификаты осуществляется только при условии соблюдения ограничений на обращение соответствующего сертификата, установленных настоящей статьей.

Кредитная организация, выдавшая сберегательный или депозитный сертификат, ведет учет выданных сберегательных или депозитных сертификатов и прав на них.

Права владельца сберегательного или депозитного сертификата удостоверяются записями в системе учета выдавшей его кредитной организации. Внесение в систему учета записи, удостоверяющей права владельца сберегательного или депозитного сертификата, отражается в соответствующем сертификате, за исключением сберегательного и депозитного сертификатов, выданных на условиях обездвижения. Права, удостоверенные сберегательным или депозитным сертификатом, передаются в порядке, установленном для уступки требования (цессии), а также по основаниям, установленным законодательством Российской Федерации. Права на сберегательный или депозитный сертификат переходят к приобретателю с момента внесения соответствующей записи в систему учета выдавшей сберегательный или депозитный сертификат кредитной организации.

Кредитная организация, выдавшая сберегательный или депозитный сертификат, обязана по требованию владельца сберегательного или депозитного сертификата предоставить ему выписку или иной документ, подтверждающие факт внесения записи о его праве на сберегательный или депозитный сертификат в систему учета.

Кредитная организация представляет в Банк России по его требованию список лиц, являющихся владельцами сберегательных и депозитных сертификатов на определенный в указанном требовании день, не позднее чем в течение шести дней со дня поступления указанного требования.

Кредитная организация вправе выдавать сберегательные и депозитные сертификаты, содержащие условие отказа владельца соответствующего сертификата от права на получение вклада по его требованию.

Сберегательный или депозитный сертификат, удостоверяющий внесение вклада на условиях отказа владельца соответствующего сертификата от права на получение вклада по его требованию, должен содержать в своем тексте указание на отказ владельца соответствующего сертификата от права на получение вклада по его требованию.

Если сберегательный или депозитный сертификат предусматривает право владельца соответствующего сертификата на получение вклада по его требованию, кредитной организацией при досрочном предъявлении сберегательного или депозитного сертификата к погашению выплачиваются сумма вклада и проценты в размере, выплачиваемом кредитной организацией по вкладам до востребования, если условиями сберегательного или депозитного сертификата не установлен иной размер процентов.

Состав обязательных реквизитов сберегательных и депозитных сертификатов устанавливается нормативным актом Банка России.

Что такое сберегательный сертификат

И можно ли его купить сейчас

Сберегательные сертификаты на предъявителя были очень популярны до 1 июня 2018, но в 2020 году я не смогла их купить ни в одном банке.

Расскажу, о каких сертификатах речь и как можно распоряжаться этими ценными бумагами, если у вас они еще остались.

Что такое сберегательный сертификат

Сберегательный сертификат — это ценная бумага, которая удостоверяет, что у человека есть вклад, по которому он может получить проценты вместе со всей суммой в любом филиале этого банка. Размер процентов зависит от срока.

Проценты по ним начисляются в конце срока и выплачиваются при погашении. Банк может проводить расчеты по сберегательным сертификатам наличными деньгами или в безналичном порядке. Но сертификат — это не деньги, расплатиться им в магазине нельзя.

Сберегательные сертификаты выпускались сериями и только в рублях. Купить сертификаты мог любой человек, резидентом Российской Федерации для этого быть необязательно.

Центробанк России в письме о паспортизации финансовых продуктов от 11 сентября 2020 года упоминает вклады, удостоверенные сберегательным сертификатом, как один из видов банковских продуктов.

Письмо Центробанка России от 11.09.2020 № ИН-06-59/130PDF, 1,48 МБ

Нормативное регулирование

По закону сберегательные сертификаты могут быть только именными. Раньше сберегательные сертификаты могли быть и на предъявителя, но 1 июня 2018 года вступили в силу изменения в гражданском кодексе и сберегательные сертификаты на предъявителя перестали продавать.

Основная информация о сберегательных сертификатах и кредитных организациях, которые могут их выпускать, есть в статье 36.1 федерального закона «О банках и банковской деятельности».

Обязательные реквизиты сберегательных сертификатов, правила их выпуска и оформления есть в положении Банка России от 3 июля 2018 г. № 645-П.

Отмена сберегательных сертификатов на предъявителя в 2018 году произошла после того, как Госдума приняла поправки в гражданский кодекс и в закон «О банках и банковской деятельности». После этих изменений продажи сберегательных сертификатов резко сократились.

Сертификаты на предъявителя были анонимными, и их можно было передать любому человеку. Поэтому Минфин беспокоился, что их использовали для отмывания теневых доходов или давали ими взятки. Когда сертификаты стали именными, их невозможно подарить, передать, то есть они стали очень похожи на депозиты.

Чем отличается от вклада. В 2020 году вклады можно открыть через отделение банка или онлайн через банковское приложение. Сберегательный сертификат можно было купить только в отделении банка. Хотя сберегательный сертификат — это ценная бумага, доход по нему ничем не отличается от дохода по вкладу с точки зрения налогов.

По сертификату можно переуступить права другому человеку в порядке цессии — это основное отличие сберегательного сертификата от вклада. Вклад переуступить другому человеку нельзя.

Банк не может изменить процент ни по сертификату, ни по вкладу в течение срока их действия. В отличие от вклада, пополнить, частично погасить или пролонгировать сертификат нельзя. Когда заканчивается срок действия сертификата, банк перестает начислять по нему проценты.

Виды сберегательных сертификатов. С 1 июня 2018 года сберегательные сертификаты могут быть только именными, сертификаты на предъявителя отменили.

Обязательные реквизиты

Полный состав обязательных реквизитов сберегательных сертификатов можно найти в главе 1 положения Банка России от 03.07.2018 № 645-П.

На каждом сертификате обязательно должно быть:

Сертификат подписывают два уполномоченных работника кредитной организации, на их подпись ставят печать.

Если какого-то обязательного реквизита не хватает, значит, сертификат недействителен. Кроме того, данные в сертификатах нельзя исправлять.

Кто может продавать

Если у банка есть лицензия на открытие вкладов физическим лицам, он может продавать и сберегательные сертификаты.

Такие банки должны существовать больше двух лет, публиковать годовую отчетность, заверенную аудиторами, соблюдать банковское законодательство и нормативные акты Банка России. Кроме того, они должны поддерживать резервный фонд, выполнять экономические нормативы и участвовать в системе обязательного страхования вкладов.

Как оформить сберегательный сертификат

По статистике Центробанка, именные сберегательные сертификаты все еще существуют, но в сентябре 2020 года я не нашла ни одного банка, который предлагал бы клиентам купить сберегательный сертификат. Купить и погасить сберегательный сертификат можно только лично.

Как получить проценты

Проценты по сберегательному сертификату выплачиваются в конце срока при его погашении. Чтобы погасить сертификат, владельцу надо лично прийти в офис банка.

Как обналичить

С сертификатами есть несколько нюансов:

Что делать, если сберегательный сертификат утерян

Если владелец потерял сертификат на предъявителя, права по нему придется восстанавливать через суд. Например, в Оренбурге суд признал утерянный из-за ремонта сберегательный сертификат на предъявителя недействительным и восстановил права по нему.

Владелец может обратиться в суд, если сертификат украли. Такие дела сложнее, потому что придется доказывать, что владелец никому не передавал сертификаты и не получал деньги после их погашения. Например, в 2019 году суд в городе Ярославле рассматривал такое дело. Помощница забрала у женщины два сберегательных сертификата на предъявителя без разрешения и погасила их в банке. Суд решил взыскать деньги только за один сертификат, потому что по второму сертификату ситуация была спорная.

Если владелец потерял именной сертификат, то он может получить дубликат там, где покупал сертификат. Если кредитная организация отказывается выдать дубликат, тоже придется обращаться в суд.

Делится ли сертификат при разводе

С точки зрения закона ценные бумаги — это имущество. Если имущество нажито во время брака, оно делится поровну между супругами. Если они не могут мирно договориться, деньги по сертификату поделит суд.

Даже если сертификат именной, но его покупали в браке, он считается совместно нажитым имуществом. Если сертификат купили до заключения брака, то делить его не придется: совместно нажитым имуществом это не считается.

Наследование сертификатов

Пока существовали сберегательные сертификаты на предъявителя, завещать их было легко: можно было просто передать их наследнику, а наследник мог получить деньги в любой момент.

Если сертификат хранится в банке, чтобы его получить, наследнику понадобится свидетельство о праве на наследство. Если наследников несколько и сберегательные сертификаты нельзя физически поделить между ними согласно завещанию, то наследники должны договориться о разделе наследственного имущества. Они заключают письменное соглашение и указывают, к кому переходят сберегательные сертификаты. Если письменного соглашения нет, то все наследники должны присутствовать при выдаче сертификатов с хранения.

С именными сертификатами все гораздо сложнее. Они должны быть включены в наследственную массу. Нотариус делает отметку на сертификате о переходе прав наследнику. Эта отметка имеет силу передаточной надписи. Получить деньги по именным сберегательным сертификатам до вступления в наследство не получится.