Что такое сложная процентная ставка

Что такое сложный процент и как инвестору на нём заработать

Команда мобильного приложения «БКС Премьер» рассказывает о том, как увеличить доход от инвестиций с помощью сложного процента.

Оценивая доходность вложений, большинство из нас смотрит на ставку годовых. Но опытные инвесторы знают секрет: важен не только размер, но и метод начисления процентов. Даже небольшая сумма может стать колоссальной, если задействовать всю силу сложного процента.

Это процент, который начисляется на начальную сумму вложений и на проценты, накопленные за предыдущие периоды. Чтобы применить сложный процент, достаточно реинвестировать доход. Вот как это работает на примере банковского вклада.

Предположим, вы положили в банк 50 000 рублей под 10% годовых. Через год ваш доход составит 5 000 рублей. Если вы закроете вклад и снова откроете его на тех же условиях, прибавив к основной сумме заработанные 5 000 рублей, в следующем году ваш доход составит 10% от 55 000 рублей, то есть 5 500 рублей. Ещё через год доход вырастет до 6 050 рублей. Это и есть сложный процент, в банковских вкладах его называют капитализацией.

Благодаря сложному проценту накопления растут как снежный ком: ваши инвестиции приносят доход, а затем этот доход приносит новый доход и так далее.

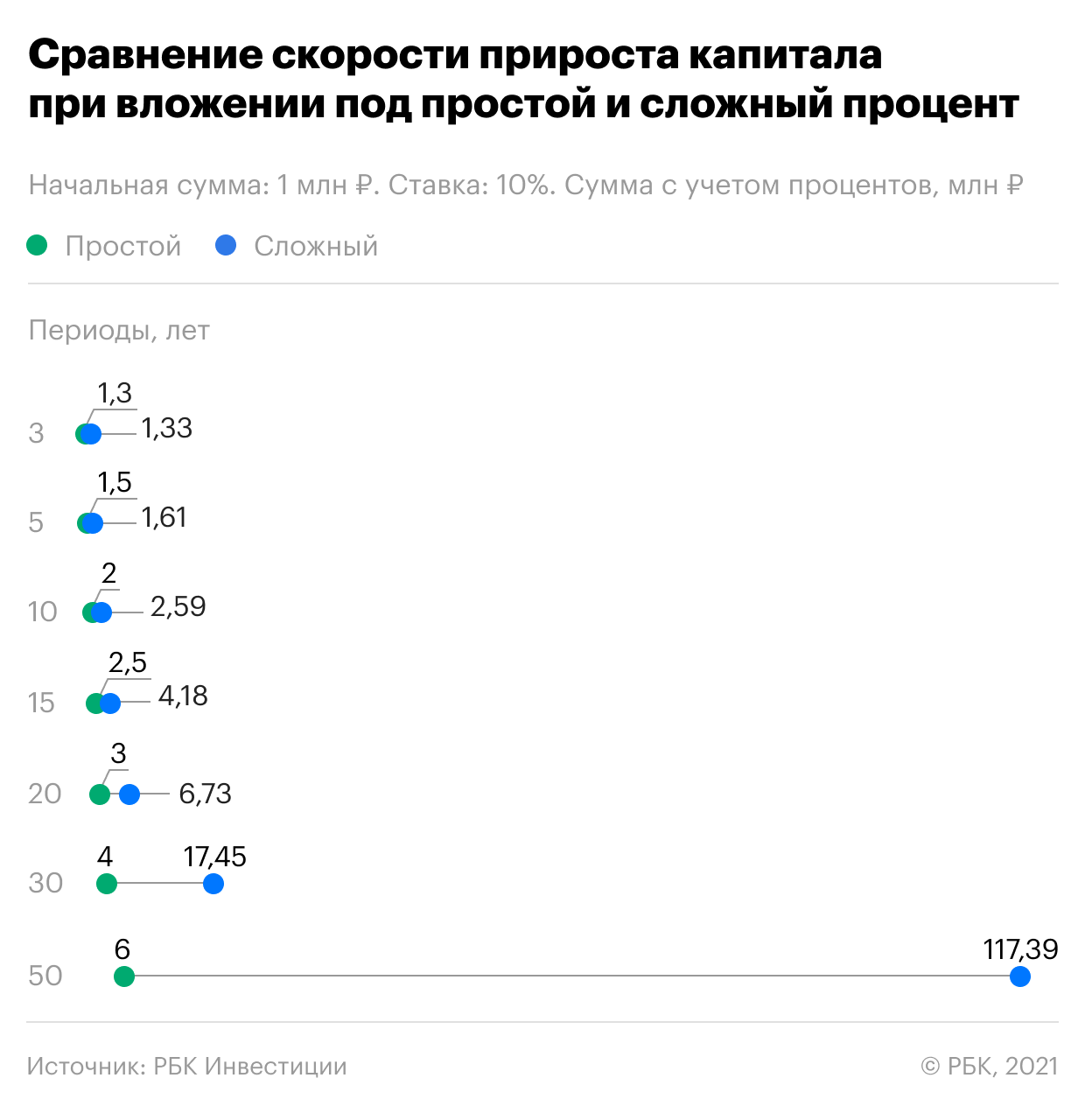

Сравним, как будет расти вклад при начислении простого и сложного процента в течение нескольких лет.

Из примера очевидно, что сложный процент приносит максимальный эффект на длинной дистанции. Чем раньше вы начнете инвестировать, тем больше сможете заработать к намеченной дате.

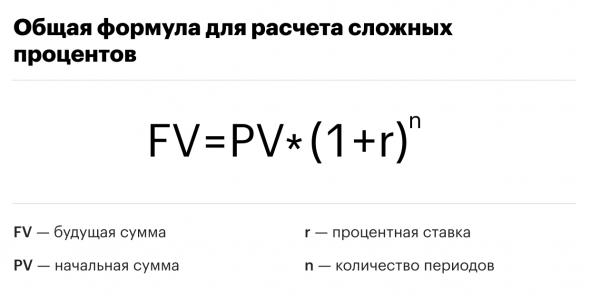

Рассчитать сложный процент можно по формуле:

где Sₙ — размер вашего капитала в конце срока инвестирования, Р — процентная ставка, S — начальная сумма вложений, а N — количество периодов реинвестирования.

Чтобы не считать вручную, воспользуйтесь калькулятором сложного процента. Просто скопируйте таблицу на свой гугл-диск и укажите свои условия инвестирования.Как сложный процент работает в инвестициях

Эффект сложного процента применим не только к банковским вкладам, но и к другим инвестиционным инструментам. Рассмотрим, как его использовать при вложениях в облигации и акции.

Владельцы облигаций получают процент от вложений — купонный доход. Он выплачивается раз в квартал, полгода или год. Инвестируя в облигации с фиксированным купоном, вы можете спрогнозировать денежный поток и заранее подумать о том, как его использовать. Если вы не планируете жить на купонный доход, лучшее решение — вложить его в покупку той же или похожей облигации. Это позволит существенно увеличить заработок в долгосрочной перспективе.

Реинвестировать купонный доход получится только в том случае, если его хватает на покупку дополнительных ценных бумаг. Если вы купили одну ОФЗ-ПД 26227 и получили по ней купон в размере 36,9 рублей, приобрести ещё одну такую же облигацию федерального займа не удастся — на данный момент бумага стоит 1070 рублей. Но совсем другое дело, если у вас 50 шт. ОФЗ-ПД 26227. Годовая купонная выплата по ним составит 3 690 рублей. На эти деньги можно купить ещё 3 таких же ОФЗ и увеличить следующий купонный доход. Схему можно повторять сколько угодно, получая от сложного процента максимум выгоды.

Доходность облигаций с учетом реинвестирования купонов называется эффективной доходностью. Считать её вручную необязательно — гораздо проще воспользоваться облигационным калькулятором на сайте Мосбиржи. Например, эффективная доходность ОФЗ-ПД 26227 на данный момент составляет 7,54%.

Покупать облигации и реинвестировать купонный доход ещё выгоднее на ИИС — так вы можете не только повысить доходность вложений, но и получить налоговый вычет в размере 13% от внесенной на счет суммы. Открыть ИИС можно в приложении БКС Премьер. Это быстро, бесплатно и полностью онлайн.

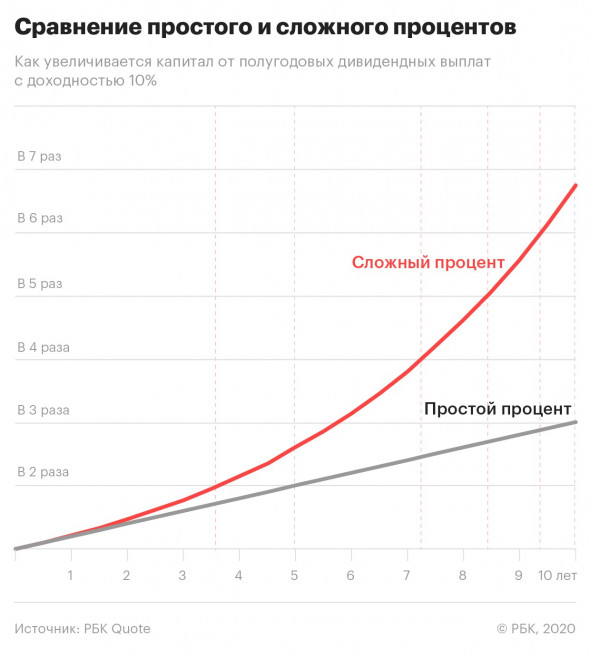

Аналогичным образом сложный процент работает и при инвестировании в дивидендные акции. Допустим, вы вложили 1000 рублей в акции со стабильной годовой доходностью 10%. В случае с простым процентом ваша доходность всегда будет 10% — вы удвоите свой капитал за 10 лет. Если же вы будете реинвестировать полученные дивиденды в те же акции, в будущем получите ещё больше дивидендов, а удвоить капитал удастся примерно за 7 лет. Но обратите внимание: приведенный пример достаточно условен, в реальности доходность акций будет меняться в зависимости от экономической ситуации и финансовых результатов компании.

Многие инвесторы предпочитают держать капитал в акциях с умеренной, но стабильной дивидендной доходностью, а на полученные дивиденды покупать ценные бумаги с высоким потенциалом роста. Такая схема позволяет достичь баланса между защитой капитала и возможностью увеличить доход за счет высокорисковых инструментов.

Применять сложный процент можно не только при получении дивидендов. Если вы зарабатываете на росте стоимости акций — покупаете дешевле, а продаете дороже, — вы также можете реинвестировать прибыль в покупку новых ценных бумаг, увеличивая тем самым доходность вложений. Но в этом случае результат инвестирования сложно предсказать — он будет зависеть от того, насколько выгодно вы продаете и покупаете акции и в какие бумаги реинвестируете прибыль.

Чтобы зарабатывать на инвестициях больше, задействуйте механизм сложного процента. Для этого достаточно реинвестировать полученный доход в те же или другие финансовые инструменты. Например, вы можете потратить купонный доход на покупку дополнительных облигаций или вложить полученные дивиденды в новые акции того же эмитента. Такой подход позволит значительно увеличить капитал в долгосрочной перспективе и гораздо быстрее достичь финансовых целей.

Эта статья не является инвестиционной рекомендацией.

Сложный процент — главный секрет богатства! Формулы, Excel-калькулятор

Привет всем читателям Блога Вебинвестора! Думаю, каждый из вас сталкивался с начислением процентов на денежную сумму — по депозиту, по кредиту, расчётом доходности инвестиций и так далее. Так вот, если повторить эту процедуру много раз, вложения начинают расти всё быстрее и быстрее благодаря эффекту сложного процента! Воистину, это один из главных секретов, как с помощью инвестирования увеличить количество нулей в сумме на вашем банковском счёте.

Эта статья входит в бесплатное обучение инвестициям с нуля на Блоге Вебинвестора. В комментариях к статье вы можете оставлять любые вопросы по теме и я постараюсь подробно на них ответить.

Спасибо за внимание, продолжаем!

Что такое простой и сложный процент

и чем они отличаются

Понятие простых и сложных процентов — один из самых важных уроков по финансовой грамотности, которые вы должны знать. Они встречаются в нашей жизни повсюду: от ежедневных покупок (кэшбек, бонусы) до инвестирования (проценты на депозит, дивиденды, комиссии и т.д.) и оказывают незаметное, но существенное влияние на ваш кошелек на длинной дистанции. Чтобы наглядно увидеть различия между простыми и сложными процентами, давайте рассмотрим примеры.

Простой процент — прибыль в % начисляется только на первоначальную сумму вклада и сразу выводится.

Допустим, вы открыли депозит 10000$ под 10% годовых, проценты начисляются раз в год. По схеме простого процента каждые 12 месяцев вы будете получать 1000$ прибыли, но она не остаётся на депозите и сразу же выводится. В итоге прирост прибыли будет выглядеть так:

Всё «просто» — каждый год плюс тысяча в карман. Простой процент используется в случаях, когда база начисления процентов не изменяется. Это могут быть специальные банковские депозиты, проценты по кредиту. Также простой процент используется, когда инвестор регулярно выводит прибыль — в каждый период времени работает первоначальная сумма.

Сложный процент — проценты начисляются на первоначальную сумму вклада плюс всю полученную до этого прибыль. Понятия «реинвестирование» и «капитализация» по сути означают использование сложного процента.

Для сравнения пусть будет тот же депозит 10000$ под 10%, но банк в этот раз разрешает оставить прибыль на счёте. Вот что произойдёт с вкладом за 10 лет:

В первый год разницы нет — всё та же тысяча, но поскольку сумма на депозите теперь растёт, уже на втором году прибыль увеличивается: 2100$ вместо 2000$, за третий год 3310$ вместо 3000$ и так далее. За 10 лет доходность нашего депозита составила 159% вместо 100% когда мы выводили прибыль. Неплохая прибавка, не так ли? А вот что случится еще через несколько десятилетий:

Впечатляет! Чем дольше открыт депозит, тем сильнее работает эффект сложного процента — за 50 лет можно увеличить депозит не в 6, а более чем в 100 раз. Вот как это выглядит на графике:

без капитализации депозит растёт линейно,

а с капитализацией — по экспоненте

Теперь киношные истории про забытые банковские счета, на которых накопились миллионы долларов выглядят вполне реальными 🙂 Конечно, 50 лет это много, но правило сложного процента неплохо работает и на более коротких промежутках времени — всё зависит от доходности вклада. Если хочется заработать больше, стоит использовать более прибыльные способы инвестирования: акции, драгоценные металлы, криптовалюты, валютный рынок и так далее.

Думаю, суть понятна, теперь давайте пройдемся по математической стороне вопроса, а потом рассмотрим несколько типичных примеров задач.

Формулы простых и сложных процентов

Поскольку простые и сложные проценты чаще всего используются при расчете прибыли от банковских вкладов, продолжим на их примере. Для решения задач нам понадобится такая информация:

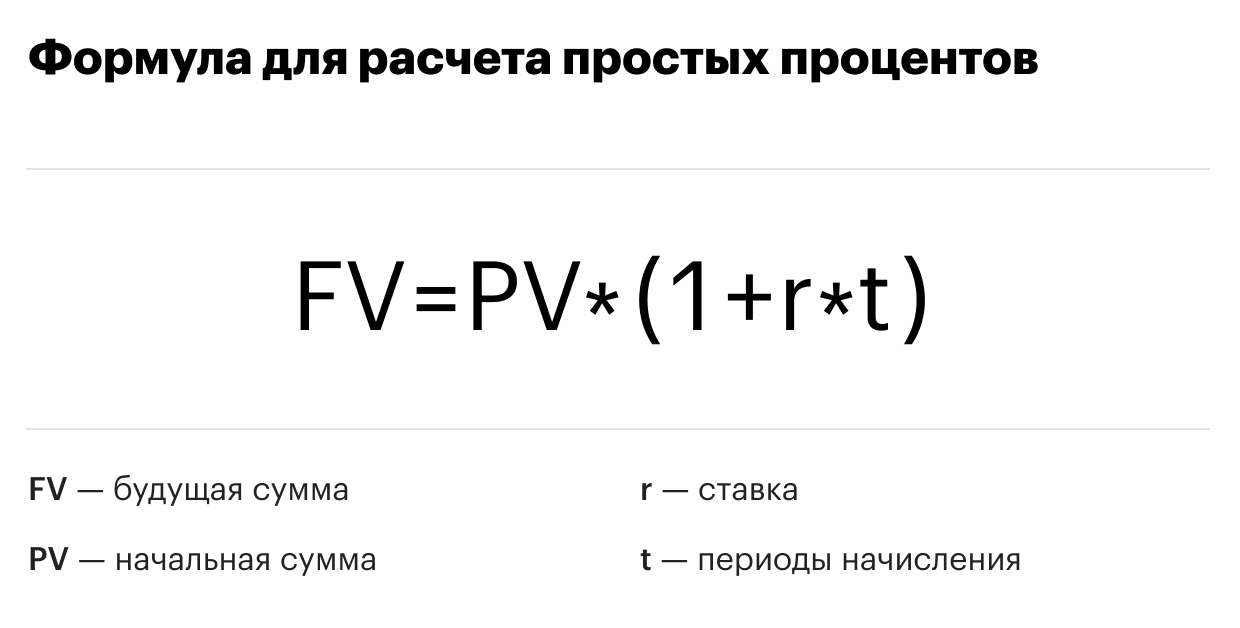

Формула простого процента

По этой формуле мы можем рассчитать конечную сумму вклада без капитализации полученной прибыли. Для этого нужно знать начальную сумму вклада, процентную ставку за 1 период инвестирования и временной интервал. Если конечная сумма задана сразу и нужно найти другую неизвестную переменную, используйте производные формулы простого процента:

Формула сложного процента

По этой формуле мы можем посчитать конечную сумму вклада с учётом капитализации полученной прибыли, зная начальный депозит, процентную ставку и нужный временной интервал. Для решения задач также можно использовать производные формулы сложного процента:

На практике часто дело не заканчивается первоначальным депозитом — многие пользуются регулярными пополнениями, например делают регулярные инвестиции из зарплаты. Для этих случаев формула сложного процента становится длиннее:

где D — сумма регулярных пополнений банковского депозита. Обратите внимание, степень N-1 означает, что доливки начинаются со второго инвестиционного периода (если сумма дополнительных инвестиций вносится сразу, то N-1 меняется на N).

Ну что, удачи на экзаменах всем читающим меня студентам 🙂 Для закрепления далее мы разберем несколько примеров задач на сложные проценты.

Примеры решения задач

по сложным процентам

В этом разделе мы пройдемся по некоторым типичным задачам на сложные проценты. Также вы найдете шаблоны расчётов в Excel, в которых можно поменять вводные данные и получить нужное вам решение.

Задача №1. Рассчитать прибыль по вкладу на 5 лет под 10% годовых, начальная сумма вложений 100000 рублей (с капитализацией).

Находим конечную сумму вклада по формуле сложных процентов:

Результат: инвестор через 5 лет получит 61051 рублей прибыли.

Задача №2. Рассчитать прибыль по вкладу на 10 лет под 10% годовых с капитализацией. Начальная сумма вложений 50000 рублей, дополнительно каждый год начиная с первого счёт пополняется на 10000 рублей.

Сначала находим конечную сумму по формуле сложного процента с регулярными пополнениями:

Учитывая, сколько инвестировано за 10 лет (50000 сразу и еще 9 раз по 10000), вычисляем прибыль:

Результат: инвестор через 10 лет получит 139061 рубль прибыли, инвестировав 140000 рублей.

Задача №3. Рассчитать, сколько времени понадобится инвестору, чтобы увеличить капитал с 500000 до 1000000 рублей. Средняя доходность портфеля — 12% годовых, прибыль реинвестируется.

У нас есть все необходимые данные, используем одну из производных формул сложных процентов:

Решение: инвестору понадобится чуть больше 6 лет.

Задача №4. Посчитать среднюю процентную ставку, которая позволит превратить 100000 рублей в 500000 рублей за 10 лет путём инвестирования. Прибыль реинвестируется.

Используем одну из производных формул сложных процентов:

Решение: инвестору нужно вложить деньги под 17.5% годовых (довольно сложно на практике, кстати).

Думаю, этого достаточно. Если ваша задача не похожа ни на одну из предыдущих, возможно вам поможет информация из следующего раздела статьи.

Калькулятор сложных процентов в Excel

Конечно же, задачи на сложные проценты целесообразнее решать в MS Excel по уже известным вам из предыдущих разделов формулам. По ходу статьи вы уже могли скачать некоторые примеры типичных задач, но если этого мало — предлагаю полную подборку калькуляторов по сложным процентам, реализованную в одном Excel-файле. Получить его можно бесплатно, просто заполните форму ниже:

Если письмо не пришло, проверяйте папку «Спам», иногда попадает туда. Если не видите форму подписки, оставьте комментарий к статье и я добавлю ваш электронный адрес вручную.

Вот какие задачи по простым и сложным процентам может решать «Коллекция калькуляторов для инвестора»:

В будущем я планирую добавить много калькуляторов по самым разным темам, оставляйте свои пожелания в комментариях!

Пример одного из калькуляторов для расчёта сложных процентов в Excel:

Дополнительно к каждому калькулятору автоматически строится график доходности вклада с капитализацией и без:

А также уже знакомые вам таблицы:

Думаю, файл будет полезен и для практического использования, и в обучающих целях — в готовом виде есть все формулы, по которым можно считать сложные проценты в Excel.

Как использовать сложные проценты

в инвестировании

Как вы уже знаете, получаемая от инвестиций прибыль — это важный инструмент, который на большой дистанции может во много раз увеличить доходность ваших вложений. Метод повторного вложения прибыли называется реинвестированием.

Безусловно, использовать эффект сложного процента должен каждый инвестор, однако на практике это не так просто как кажется. Существует несколько проблем, которые мешают теоретически супервыгодное реинвестирование реализовать в реальных условиях. Например, вряд ли вы слышали о людях, ставших миллиардерами через банковские депозиты. Дело в том, что деньги постоянно обесцениваются из-за инфляции — постоянного повышения цен на товары и услуги. На самом деле ставка банковских депозитов обычно примерно равна инфляции или даже ниже, поэтому реальная доходность вкладов не впечатляет:

Даже если оставить удачный бескризисный отрезок 2010-2020 годов, доходность банковского вклада с учётом инфляции была в районе 1-2% годовых в рублях. Не говоря уже о доходности в долларах, которая после 2014 года, очевидно, находится в еще большем минусе.

Кроме инфляции сильно повлиять на итоговую доходность инвестиций могут разнообразные комиссии. Если их размер зависит от суммы инвестиций, убытки накапливаются по правилу сложных процентов, но уже с негативным эффектом. Это значит, что за несколько десятков лет инвестор может потерять сотни или даже тысячи процентов прибыли.

Такое часто встречается при инвестициях в ETF, где комиссия за управление достигает несколько процентов от депозита в год. Один из самых старых ETF под тикером SPY (инвестиционная стратегия — следование за индексом S&P 500) работает с 1993 года и берет с клиентов 0.09% в год — немного, по сравнению с другими биржевыми фондами. Эта ставка со временем может меняться, но давайте для эксперимента представим что она всегда была такой — и сравним, как будет отличаться доходность инвестиций при комиссиях от 0 до 2% в год:

Как видите, даже из-за несчастных 0.09% инвестор на дистанции 27 лет потерял 25% прибыли. А вроде бы небольшая комиссия в 2% годовых срезает доходность почти в 3 раза — с 723% до 270%, и это еще не учтена инфляция. По причине скрытых комиссий высокая доходность активов на самом деле может оказаться в разы ниже, поэтому перед принятием решения об инвестировании важно учитывать даже мизерные расходы.

Куда же стоит инвестировать, чтобы использовать эффект сложного процента на максимум и минимизировать влияние инфляции и комиссий? Я бы выделил такие инструменты:

Оптимальный портфель инвестора предполагает использование всех этих инструментов, поскольку генерируемый ими денежный поток позволяет гибко управлять вложениями: делать ребалансировку, выводить прибыль или реинвестировать. Использовать правило сложных процентов можно в любых инвестициях, но не везде это рекомендуется делать. Чем выше риски вложений, тем выгоднее просто выводить прибыль, поскольку при неудачных раскладах депозит может быть потерян.

Использование сложных процентов — теоретически очень выгодное занятие, но как всегда дьявол кроется в деталях. Тем не менее, реинвестирование/капитализация остаётся одним из главных инструментов для накопления большого капитала, грех его игнорировать. И даже вне инвестирования начисление процентов по простому или сложному принципу встречается часто, поэтому полезно знать как это все работает. Надеюсь, подробный разбор формул и решения задач будут вам полезны.

Сложный процент в инвестициях. Как превратить ₽1 млн в ₽2 млн за 3,5 года

«Сложный процент — восьмое чудо света. Тот, кто понимает его, зарабатывает его, тот, кто не понимает, его платит», — такие слова о силе сложного процента приписываются Альберту Эйнштейну. Действительно, сложные проценты ускоряют рост ваших сбережений и инвестиций с течением времени. И наоборот, со временем точно также увеличивают размер вашей задолженности. Простыми словами, сложный процент — это начисление процентов и на основную сумму, и на проценты за предыдущий период.

Как работает сложный процент

Может показаться, что разница не такая уж и большая, но чем больше ставка и горизонт инвестирования, тем ощутимее разница. Ниже представлена таблица для сравнения доходности при вложении ₽1 млн под простой и сложный процент на разные периоды, ставка — 10%.

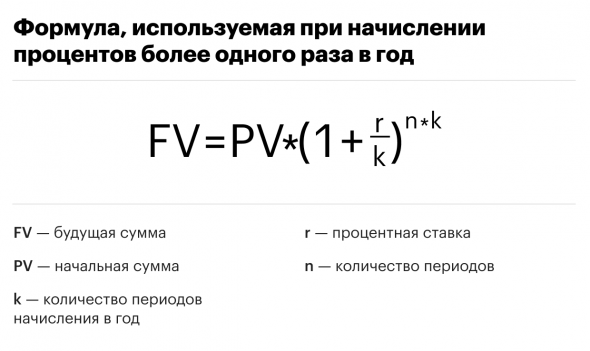

Для того, чтобы посчитать будущую сумму при инвестировании под определенную ставку и период, необходимо воспользоваться следующей формулой:

В случаях, как в нашем примере с дивидендами, когда выплаты происходят более одного раза в год, формула становится чуть сложнее:

Где еще можно использовать сложный процент

Также сложный процент может помочь и в спекулятивной торговле. Предположим, текущая рыночная цена фьючерса РТС составляет ₽150 тыс., а гарантийное обеспечение — ₽15 тыс. Если у вас на брокерском счете ₽35 тыс., то вы можете приобрести два контракта. Допустим, через неделю цена возрастает на 5%, и вам начисляется вариационная маржа: 2 * ₽150 тыс. * 5% = ₽15 тыс. Теперь на счете ₽50 тыс., а вы можете купить уже не два, а три контракта. Таким образом, ваш будущий доход будет больше, так как при торговле используется на один контракт больше. С увеличением дохода можно будет приобретать еще больше фьючерсов. Однако нужно помнить, что в таком случае увеличивается размер возможных убытков, так как используется большее количество контрактов.

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале

Объясните, как работает сложный процент в инвестициях?

Откуда берется сложный процент при инвестициях в ETF или в компании, не платящие дивиденды? Когда и в каких случаях сложный процент появляется?

И есть ли смысл инвестирования в акции, если корпоративные облигации дают большую доходность и, соответственно, прирост сложного процента, чем дивиденды?

Сложный процент — это начисление процентов и на основную сумму, и на проценты за предыдущее время.

Простой пример — банковский вклад с ежемесячной капитализацией процентов. Проценты за первый месяц начисляются на основную сумму вклада, во втором месяце проценты начисляются на сумму вклада и проценты за первый месяц и т. д. Чем выше доходность и чем дольше работает сложный процент, тем сильнее эффект.

Реинвестирование дохода

На фондовом рынке сложный процент тоже работает.

По облигациям выплачен купон — на него можно купить дополнительные облигации. В следующий раз купон будет с большего числа облигаций. По акциям выплачены дивиденды — покупаем еще акции, в следующий раз получаем больше денег в виде дивидендов.

Вложение дохода от инвестиций называется реинвестированием. Если хотите побыстрее создать капитал, старайтесь реинвестировать прибыль. Если у вас открыт ИИС с вычетом на взносы типа А, то возвращенный НДФЛ тоже имеет смысл вложить в ценные бумаги.

Правда, не все компании и фонды платят дивиденды. Но это не значит, что сложный процент не работает.

Прибыль, развитие и дивиденды

Компания может по-разному использовать прибыль. Можно отдать ее акционерам в виде дивидендов или потратить все на развитие компании. Можно часть денег направить на дивиденды, а часть — на развитие бизнеса.

Компания может закупить оборудование, сырье, организовать научные исследования и заказать рекламу. Логично выделить деньги на это из прибыли, а не брать кредит.

Если компания успешно развивает свой бизнес, ее акции могут вырасти в цене. Например, у компании было пять фабрик, она заработала много денег и построила на них шестую фабрику. У компании теперь больше активов, производство масштабнее. Объем продаж вырастет, и можно рассчитывать на рост прибыли. Весьма вероятно, что акции подорожают.

Если компания вместо выплаты дивидендов тратит прибыль на развитие, она сама реинвестирует деньги — без участия инвестора. Ему надо только продать подорожавшие акции.

Правда, цена акций может повыситься не сразу. На цену влияет много факторов, и увеличение активов и прибыли — лишь один из них, хотя и очень важный. Кроме того, не всегда компания правильно использует прибыль: можно развить компанию, а можно впустую потратить деньги.

Преимущество дивидендов в том, что инвестор может делать с ними что хочет: потратить их на жизнь, купить акции этой компании или другой, вложить в облигации или золото.

Минус в том, что дивиденды надо самостоятельно реинвестировать, то есть совершать сделки, платить комиссии. Еще с дивидендов удерживается налог, а доход от продажи акций облагается налогом не всегда.

Доходность акций и облигаций

В случае с акциями можно заработать на дивидендах и росте цен. Иногда цена акций повышается на десятки процентов за год, правда, и падения не редкость. А вот по облигациям обычно стоит рассчитывать только на купоны.

По исследованиям, среднегодовая реальная доходность акций как класса активов на несколько процентных пунктов выше, чем доходность облигаций.

Доходность активов за 1900—2017 гг. Credit Suisse Global Investment Returns Yearbook, февраль 2018PDF, 4 МБ

Если для краткосрочных вложений лучше выбрать депозиты или надежные облигации, то для долгосрочных стоит подумать об акциях. Это более рискованный вариант инвестиций, но и потенциальная доходность заметно выше.

Хорошее решение — создать портфель, в котором будут и акции, и облигации: первые могут дать высокую доходность, вторые снизят риск. При составлении портфеля обязательно учитывайте цель вложений, на какой срок вкладываете деньги и свою готовность к риску.

На облигациях, кстати, тоже можно потерять деньги. Будьте внимательны.

Кратко

Реинвестирование купонов и дивидендов запускает механизм сложного процента. Это ускоряет рост капитала, и этим стоит пользоваться.

Если компания развивает свой бизнес, ее акции могут дорожать. И рост цены акций, и дивиденды означают рост капитала частного инвестора, но есть нюансы, в том числе с налогообложением.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.