Что такое специальный карточный счет в банке

Что такое карточный счет в банке

Карточный счет в банке — это счет, привязанный к карте. То есть сначала клиенту открывают стандартный счет, а после привязывают к нему карту. Платежное средство становится удобным инструментом доступа к счету, клиент может круглосуточно выполнять любые приходные и расходные операции.

Специалист Бробанк.ру подробно изучил вопрос, что такое карточный счет, как он заводится и привязывается к банковской карте. Какие операции можно проводить со счетом с помощью карты, важные моменты и особенности.

О карточном счете

Например, у вас открыт в банке какой-либо счет. Вы можете получать на него пособие, пенсию, зарплату. Чтобы клиенту было более удобно пользоваться реквизитами, банк предлагает выпустить к ним пластиковую карту. Вы соглашаетесь и получаете карту, к которой будет привязан все тот же счет, только теперь он называется карточным.

То есть по факту это обычный клиентский счет, просто он привязан к банковской карте. Пополнил кто-то ваши реквизиты — можете тут же использовать карту для обналичивания. Пополнили карту, значит, пополнен и карточный счет.

Какие операции можно выполнять с карточным счетом:

Номер карты

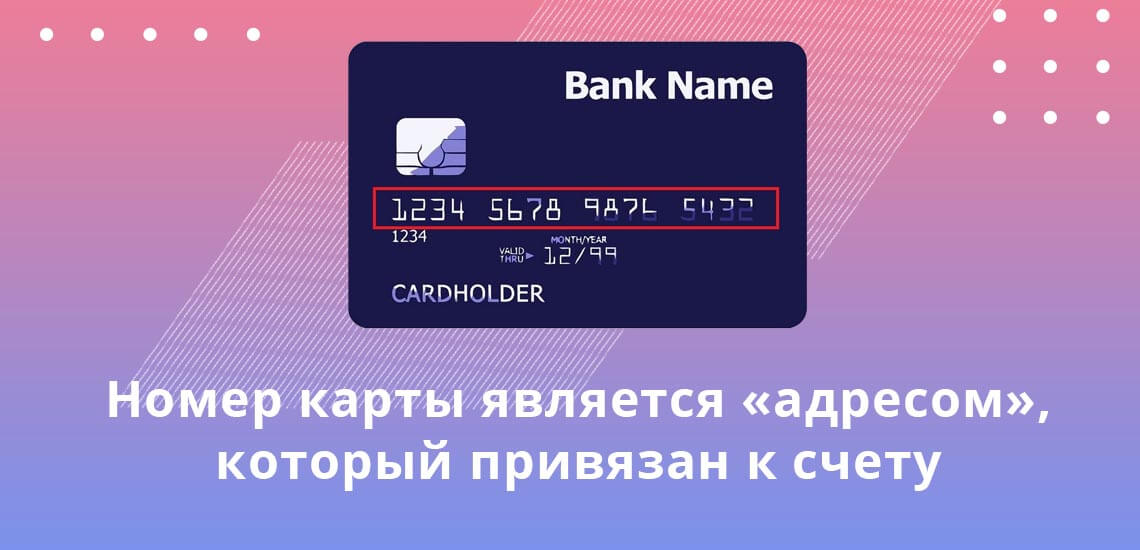

Номер карты и карточный счет — это два совершенно разных понятия. На самой карте отображается номер из 16 цифр, это уникальный номер пластика, который и привязан к карточному счету.

Вы можете передать кому-то этот номер, чтобы вам сделали перечисление. Это гораздо удобнее, чем использовать для этого банковский счет. На номера карт зачисления проводятся моментально, тогда как при указании расчетного счета перевод выполняется в течение 3 дней.

Номер карты уникальный, в нем зашифрована индивидуальная информация:

То есть фактически это адрес, на который можно сделать перевод. Это же номер — ключ к карточному счету. То есть все операции, проводимые по номеру, автоматически отражаются и на привязанном счете. Все операции завязаны именно на него.

Все операции все равно проходят через счет

Номер карты — инструмент быстрого доступа к карточному счету клиента. При совершении любой расходной операции деньги списываются именно с него. И если оплата визуально для клиента проводится моментально, то по факту все выглядит совершенно иначе.

Например, вы оплатили в магазине покупку, и тут же получили сообщение от системы СМС-банкинга о том, что с вашей карты, то есть с карточного счета, списана эта сумма. Но в реальности деньги пока никуда не ушли, они просто заблокированы. Переводы между счетами не делают быстро, банкам нужно согласовать операцию.

Если вы загляните в онлайн-банк, то увидите, что все платежные операции, совершенные картой в последние 2-3 дня, находятся в подвешенном состоянии. После согласования всех действий и проверок они будут выполнены окончательно.

Где найти карточный счет

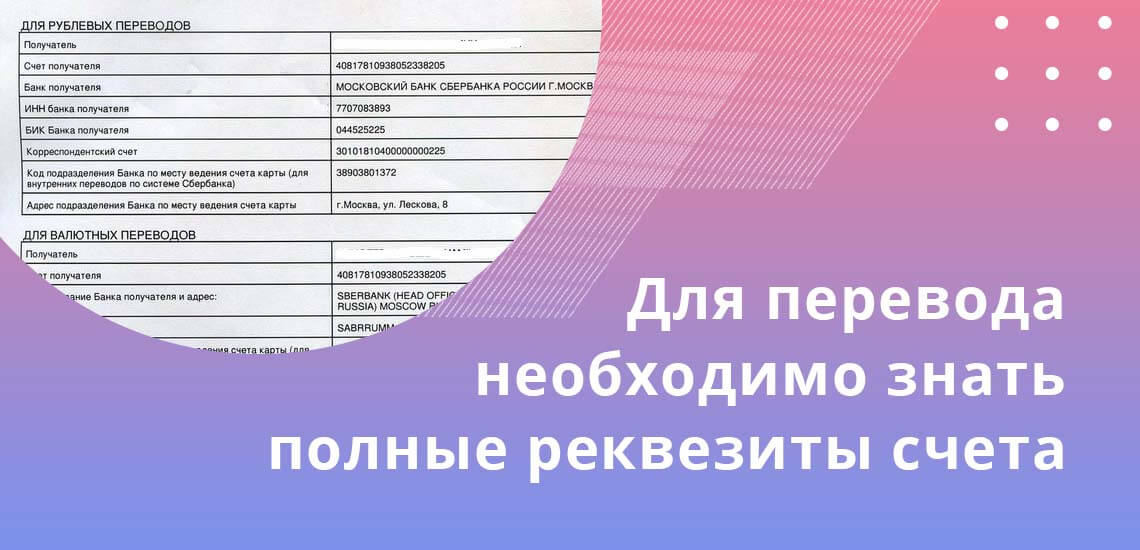

Чаще всего для выполнения операций граждане используют либо саму карту, либо ее номер. Например, можно передать кому-то номер пластика, и тот человек выполнит вам перевод. Но в некоторых ситуациях нужен именно банковский счет. Он может требоваться при работе с юридическими лицами. Например, если вам нужно указать реквизиты для страховой компании, для Пенсионного Фонда и пр. В этом случае номер пластика не подойдет.

Для этого вам нужен не только сам карточный счет, а полные реквизиты этого банковского счета, чтобы вторая сторона смогла сделать вам перевод. Номер счета — это ваш личный номер в конкретной организации, но нужно еще знать, что это за организация, ее реквизиты.

Как получить информацию:

Если перевод вам делают по реквизитам карточного счета, он стандартно выполняется 2-3 рабочих дня. После вы получите деньги соответственно на свою карту.

Где найти номер карты

Он нанесен на самом платежном средстве, поэтому запрашивать его в банке не нужно. Если вы пожелаете выполнить онлайн-операцию перевода на другую карту через специальный сервис или оплатить покупку в интернете, реквизиты карточного счета будут не нужны, система попросит указать следующие данные:

После введения реквизитов на телефон, привязанный к карте, поступит сообщение с кодом безопасности. Его нужно ввести, чтобы подтвердить платеж. Деньги тут же списываются, но фактически будут просто заблокированы и уйдут с карточного счета через 2-3 дня.

Виды карточных счетов

Так что, карточный счёт в банке — это непосредственный номер клиентского счета, к которому привязано платежное средство.

Карты бывают нескольких видов, поэтому и реквизиты к ним привязываются разные:

Обратите внимание, что если срок действия карты истекает, это не означает, что после этого автоматически будет закрыт карточный счет. Все обязательства гражданина перед банком сохраняются до тех пор, пока он не закроет счет. А карта — это просто пластик, к которому привязаны реквизиты.

Корпоративная карта: плюсы и минусы

Корпоративные карты — популярный у бизнеса банковский продукт. По функционалу они похожи на обычные персональные, но использовать их надо по определенным правилам. В статье расскажем, как оформить такую карту, в чем нюансы использования для ИП и ООО, проанализируем плюсы и минусы этого средства платежа.

Что такое корпоративная карта?

Корпоративная карта — платежный инструмент, привязанный к расчетному счету ИП или компании. Это современный аналог выдачи денег под отчет, только быстрее, без бумажного оформления и кассы.

Как оформить корпоративную карту?

Выпускает корпоративную карту банк, где у клиента есть расчетный счет или где клиент планирует его открыть под карту. Порядок оформления корпоративных карт зафиксирован в Положении ЦБ РФ от 24.12.2004 № 266-П «Об эмиссии платежных карт и об операциях, совершаемых с их использованием».

Чтобы получить карту, будущий держатель пишет заявление и прилагает к нему определенный перечень документов, который банк устанавливает самостоятельно.

К одному карточному счету можно выпустить несколько корпоративных карт. Пользователями могут быть директор, бухгалтер, секретарь, а также работники, которые регулярно ездят в командировки. Чтобы сотрудники не тратили лишнего, на корпоративных картах устанавливают лимит на снятие и расходование средств. Определяет его размер либо банк, либо владелец расчетного счета.

Корпоративные карты бывают:

На что можно тратить деньги с корпоративной карты

Правила расходования средств с карты зависят от формы собственности и выбранной системы налогообложения.

Правила для ИП

Деньги на расчетном счете принадлежат ИП, и тратить их можно как на личные нужды, так и для предпринимательской деятельности. Это признал Конституционный суд в п. 4 Постановления от 17.12.1996 № 20-П и подтвердили Банк России в Письме от 02.08.2012 № 29-1-2/5603 и Минфин РФ в Письме от 19.04.2016 № 03-11-11/24221. Тонкости заключаются в режиме налогообложения:

Правила для юрлиц

Юридические лица вправе оплачивать корпоративной картой только потребности компании: товары, работы, услуги, мебель в офис, канцтовары, офисную технику, командировочные расходы, ГСМ для автомобилей и др. Главное — сохранять чеки и квитанции, которые подтвердят расходы с корпоративной карты. Они понадобятся при сдаче авансового отчета. Факт оплаты в интернете можно подтвердить выпиской из банка и письменной объяснительной. За снятые с карты наличные тоже нужно отчитаться.

Непотраченную наличку нужно вернуть в компанию — бухгалтер зафиксирует это в приходном ордере.

Онлайн-бухгалтерия для самостоятельных предпринимателей, которые не разбираются в бухгалтерии. Начинающим ИП — год в подарок!

Нельзя использовать корпоративную карту для следующих операций:

Корпоративные карты: плюсы и минусы использования

Минусов не так много, но они есть:

Подведем итоги. Плюсов у карты значительно больше, чем минусов. Если соблюдать все правила пользования, то корпоративная карта — достаточно удобный платежный инструмент. Большую часть финансовых операций выполняет банк, а вы можете сконцентрироваться на развитии своего бизнеса.

Опрос

Пройдите небольшой опрос и помогите сделать действительно нужную карту для бизнеса.

Использует ли ваша компания корпоративную карту банка?

Какие существуют отличия между специальными и расчетными счетами

Назначение спецсчетов

Специальный счет оформляется в одном из 25 разрешенных властями банков. Данный тип банковского счета нужен поставщикам, чтобы участвовать в государственных закупках.

Поставщики хранят на спецсчетах собственные средства, которые автоматически блокируются, когда происходит процесс выявления победителя. Придумано это для того, чтобы выигравшая компания после победы в конкурсе не уклонялась от заключения контракта. После его подписания деньги размораживаются.

У проигравших участников торгов разблокировка наступает почти сразу – в течение 1 часа после рассмотрения заявки заказчиком.

Таким образом, банк, взаимодействуя с электронной торговой площадкой, где проходят торги, блокирует на спецсчете средства поставщика. Это главная функция спецсчета для госзакупок.

Отличия между спецсчетом и расчетником

Как известно, расчетный счет (он же «РКО») предназначен для ведения предпринимательской деятельности. С его помощью отправляются и принимаются платежи от контрагентов согласно заключенным ранее договорам. Все операции при этом происходят в безналичной форме.

Спецсчет и расчетный счет мало чем отличаются между собой. Связано это с тем, что спецсчет – частный случай расчетного счета. Когда сотрудник банка выполняет процедуру по его открытию, он по сути создает расчетный счет с дополнительным функционалом, о котором было написано вначале.

Поэтому специальный счет способен на 100% выполнять те же задачи, что и РКО (оплата налогов, страховых взносов, аренды, получение или перечисление средств за выполненные работы и т.д.).

Несмотря на это, участники закупок не ограничиваются одним только спецсчетом, а пользуются им в связке с РКО. На это есть ряд причин:

Управление и отслеживание событий также осуществляется с помощью общих инструментов. Это не только интернет-банк, где расчетный и специальный счета расположены рядом в одном списке, но и одинаковые SMS-сообщения о списании или пополнении.

Также, как и на некоторых тарифах по РКО, на остаток по специальным счетам начисляются ежемесячные проценты.

Можно ли отличить спецсчет по номеру

Короткий ответ – нельзя. Так как спецсчет от расчетного фактически ничем не отличается, то генерация его номера происходит по общим правилам формирования номеров РКО.

Так номер любого расчетного и специального счета всегда начинается с восьми первых одинаковых цифр: либо «40802.810», либо «40702.810» (зависит от того ИП это или ООО). Далее за ними идет одна цифра, означающая контрольную сумму (проверочный код), по которой программы вычисляют корректность введенного номера. Следующие четыре цифры – номер отделения, открывшего счет банка. Последние семь цифр – номер счета внутри отделения.

Таким образом разницы между номерами специальных и расчетных счетов нет. А значит отличить их методом сравнения или расшифровки не удастся.

На портале госзакупок в едином реестре поставщиков также не содержится информации о специальных счетах. Поэтому воспользоваться этой базой данных для проверки также не получится.

Расчетный и специальный в одном лице

Есть банки, которые вместо открытия отдельного спецсчета, создают расчетный с функцией специального (сразу два в одном). К ним относятся: Совкомбанк, Санкт-Петербург и ВБРР.

Банковский счет

Банковский счет — это индивидуальный счет физического или юридического лица, который позволяет совершать различные безналичные операции и выполнять хранение личных средств в банке. Клиент имеет полный доступ к счету, может выполнять с ним любые финансовые операции.

Практически каждый гражданин РФ и каждая компания имеют банковский счет. В последнее время все больше лиц предпочитают именно безналичное обслуживание, так как оно и удобнее, и безопаснее. Все банки с сервиса Бробанк.ру предлагают открытие расчетных счетов, параллельно оказывая клиентам и другие свои финансовые услуги.

Что такое банковский счет

На первый взгляд это простой набор цифр, причем это уникальный набор конкретного клиента. Точно такого же номера просто не существует. Фактически номер — один из атрибутов расчетных реквизитов, в котором зашифрована важная информация.

Пример банковского счета — 11122333455556666666. Мы специально разделили цифры номера на шесть групп. Каждая группа несет определенную информацию:

Банковский счёт физического лица начинается с цифры 408, юридического — с 407, счет вклада физлица-резидента РФ начинается с числа 423.

Если рассмотреть стандартный банковский счет физлица, то он начинается с цифр 40801810. Первые три цифры — код этого вида реквизитов, число 01 говорит о том, что счет открыт именно в банке. И число 810 свидетельствует о том, что расчеты ведутся в рублях.

Виды и назначение счетов

Если рассматривать, что такое банковский счёт, нельзя не сказать и о классификации реквизитов. Виды счёта в банке определены законодательно и отражены в инструкции Банка России №153-И гл 2. В итоге действует такое распределение счетов:

Как видно, вариантов много. Дело в том, что сейчас все сферы деятельности неразрывно связаны с финансовыми операциями. И для каждого вида счета установлены свои условия пользования, применяются свои законодательные акты и предписания Центрального Банка.

Виды счетов физического лица

Теперь рассмотрим отдельно виды банковских счетов, которыми пользуются простые граждане. Это тоже большая классификация реквизитов с разными целями открытия%

Вне зависимости от вида счета клиенту всегда предлагается бесплатный доступ в онлайн-банк. Человек всегда может зайти в систему, просмотреть состояние счетов, проведенные с ними операции. Там же можно делать различные платежи и переводы, оплачивать коммунальные услуги и пр.

Счета для юридических лиц

Это тоже — большое поле деятельности, компаниям и ИП счета нужны для разных целей, поэтому и видов их предостаточно. Основные типы и классификации:

Это основные виды, но есть и другие. В последнее время бизнес практически не может существовать и вести полноценную деятельность без банковского сопровождения. Да и банки стали предлагать все более лучшие условия для юрлиц.

Полные реквизиты счета

Полные реквизиты можно получить в онлайн-банке, банкомате или путем посещения офиса. В последнем случае данные предоставляются только при предъявлении паспорта.

Как завести в банке реквизиты

Стандартно банки предлагают сразу выпустить к счету дебетовую карту. Тут уже вам решать — нужна она или нет.

Если же речь о юридическом лице, тогда для заведения реквизитов нужно собрать требуемый пакет документов о компании. Важен и выбор банка. Услуги РКО платные, нужно сравнивать тарифы разных организаций, делая выбор.

Мы рассмотрели понятие и виды банковских счетов, что это такое. Как видно, типов реквизитов предостаточно. Самые популярные варианты — это простые расчетные/текущие, депозитные и кредитные.

Что такое банковская карта

Банковская карта — инструмент, дающий возможность доступа к своему личному счету в банке. Такой счет называют специальным карточным счетом (СКС). Он открывается банком для отражения всех совершаемых клиентом операций с использованием банковской карты. Карты не будут иметь своего специального карточного счета только в том случае, если в банке все пластиковые карты одного типа «привязаны» к единому счету, либо если карта является предоплаченной.

Банковские карты используются для безналичных платежей, в том числе и через Интернет, а также для снятия наличных или пополнения счета через банкомат или пункт выдачи наличных (ПВН). Их также иногда называют кредитными картами или кредитками, но это обобщенное название не соответствует действительности, так как карты могут быть как кредитными, так и дебетовыми.

Тип карты, кредитная или дебетовая, определяется счетом, к которому она прикреплена, или который является для карты основным. Карта может быть прикреплена сразу к нескольким счетам (такие карты называют мультивалютными) и, наоборот, к одному счету может быть прикреплено несколько карт. Некоторые кредитные организации дают возможность своим клиентам заменять основной счет карты другим своим карточным счетом, открытым в том же банке.

Предоплаченные карты не предполагают наличие счета. Чаще всего они используются в качестве подарочных, или как альтернатива дорожным чекам. Такие карты не требуют при выпуске обязательной идентификации владельца и могут использоваться анонимно.

В России наибольшее распространение имеют карты международных платежных систем Visa и Masterсard. Карта является собственностью банка-эмитента. Клиент — держатель карты обязан вернуть ее в кредитную организацию по первому требованию. Стандартная карта изготавливается из пластика (ширина — 86 мм, высота — 54 мм, толщина — 0,76 мм) и оснащается носителем информации — магнитной полосой. В настоящее время в России существуют также карты с микропроцессором, с бесконтактной технологией и с транспортным приложением.

Карта может быть выпущена как на материальном носителе, так и в электронном виде (виртуальная карта).

На лицевой стороне карты может быть нанесено какое-либо изображение. В обязательном порядке на карте присутствуют ее номер и срок действия. Если карта выпущена на материальном носителе, то на нее также наносится название банка, логотип платежной системы и имя держателя (не всегда). На обратной стороне находятся магнитная полоса и бумажная полоса для подписи держателя. На картах некоторых категорий указывается код CVV2 или CVC2.

Банковская карта может одновременно использовать ряд технологий и работать сразу в нескольких платежных системах.