Что такое спред в инвестициях

Правда о спредах: чем они опасны?

Содержание

Спред – это продукт, в котором смешано несколько видов жиров: животный и растительный.

Например, сливочное масло состоит из животного жира, который для здоровья вреднее, чем растительные масла. Дело в том, что в животном (в частности, и в молочном) жире от природы содержатся трансжиры, а также много насыщенных жиров, которые в большом количестве вредны.

Существующее ограничение по содержанию трансжиров до 2 % распространяется только на те случаи, когда трансжиры образуются в результате технической обработки масел, и не касается тех продуктов, где трансжиры были изначально.

– Для того чтобы избежать риска развития сердечно-сосудистых заболеваний, Всемирная организация здравоохранения рекомендует чаще употреблять растительные жиры и реже животные. Комбинация разных жиров позволяет снизить вероятность инсульта и инфаркта. Спред, в сравнении со сливочным маслом (в молочном жире от природы содержится около 60 % насыщенных жиров), содержит меньше насыщенных жиров, холестерина и трансизомеров жирных кислот. В то же время он может быть обогащен некоторыми биологически активными веществами.

– Это придумано не в России. Такой продукт входил в проект «Северная Карелия» в Финляндии, посвященный оздоровлению и увеличению продолжительности жизни жителей этой страны. В числе прочего в него входила и замена сливочного масла спредами, для того чтобы снизить уровень смертности от сердечно-сосудистых заболеваний.

Владимир Бессонов поясняет, что жители этой страны употребляли много соли, насыщенных жиров, ели мало овощей. В итоге для них был разработан продукт с пониженным содержанием жира. И эффект был достигнут, смертность действительно снизилась. Сейчас доля сливочного масла среди всех масел вообще на финском рынке составляет 2–4 %. В России же сливочное масло занимает целые полки в магазинах.

В России к спредам относятся как к суррогату сливочного масла, потому что не было подготовлено общественное мнение, считает эксперт. В Финляндии, перед тем как ввести в продажу спреды, хозяйкам объясняли, что это за продукт и чем он полезен. В России же такого не было, и появление на рынке нового, более дешевого продукта вызвало недоверие и породило массу безосновательных слухов. Сегодня выбор спредов в России заметно снизился, потому что спроса на него по вышеописанным причинам нет.

Для кого спреды полезны?

Владимир Бессонов поясняет, что примерно с сорока лет риск развития сердечно-сосудистых заболеваний возрастает, и для людей этого возраста особенно важно переходить на продукты со сниженным содержанием насыщенных жиров.

– В отдельных случаях – мужчинам после 40 лет и женщинам после менопаузы – количество потребляемого (сливочного) масла лучше уменьшить. Стоит помнить и о том, что все хорошо в меру: чрезмерное употребление сливочного масла может привести к повышению веса и проблемам с сердечно-сосудистой системой, — поясняет Римма Мойсенко.

Какие бывают спреды?

Екатерина Нестерова приводит три типа спредов:

Почему спреды дешевые?

Потому что растительное масло дешевле сливочного. Разница в цене спреда и сливочного масла может составлять 30–40 %, поясняет Владимир Бессонов. Но спреды, обогащенные какими-либо биологически активными веществами, могут быть и дороже сливочного масла.

Есть ли в спредах трансжиры?

Есть, но, как уже было сказано, их не так много, как в сливочном масле, в котором количество трансжиров может доходить до 8 %. С растительным маслом все немного проще: в нем трансжиры содержатся не от природы, а появляются в результате обработки (частичной гидрогенизации), которая делает консистенцию масла более твердой. В ходе производства регулировать уровень содержания трансжиров в растительных маслах возможно – и сейчас он по закону ограничивается двумя процентами. Контролировать и уменьшать количество трансжиров в продуктах с животным жиром – невозможно.

Есть еще один более здоровый аналог сливочному маслу, и это даже не спред, а просто масло, на котором написано «растительно-сливочное». Оно обогащено ненасыщенными жирными кислотами, витамином Е и так далее.

Как выбирать спред

– Сам спред должен иметь пластичную однородную консистенцию, сухую на вид, а поверхность среза должна быть блестящей. Форма должна сохраняться при комнатной температуре, при этом спред должен легко мазаться на хлеб, – заключает Екатерина Нестерова.

Узнавайте о новых материалах Роскачества первыми, подписывайтесь на нашу рассылку!

Спред на бирже: что это такое и как учитывать в биржевой торговле

Для трейдеров одним из критериев выбора активов является ликвидность. Ведь они зарабатывают на изменении котировок, которые будут меняться только тогда, когда идет активная торговля на бирже. Возникает вопрос, а как определить, ликвидность? Ее можно оценить по объему торгов. На сайте Московской биржи есть эта информация по каждому торгуемому инструменту. А можно рассчитать спред на бирже. Что это такое простыми словами, какие факторы влияют на его величину и как учитывать инвестору в биржевой торговле – рассмотрим в нашей статье.

Понятие спреда

Инвестор покупает и продает активы на фондовом, валютном или срочном рынках. Ключевое слово здесь для нас – рынок. Признаюсь, что не люблю рынки в обычной жизни, потому что там надо торговаться. Для меня комфортнее, когда продавец назначает цену, а мое дело, согласиться с ней и купить товар или пройти дальше. И особенно напрягает меня, когда торговля возводится в ранг какого-то искусства, национальной особенности и обязательного атрибута. Я предпочитаю торговые точки с фиксированными ценниками.

Но финансовый рынок – тоже рынок со всеми присущими этому механизму особенностями. И в отличие от обычной жизни здесь я активно участвую в торговле, потому что процесс обезличен и автоматизирован. Продавец товара (в нашем случае это какой-то актив) хочет продать как можно дороже. Покупатель хочет купить как можно дешевле. Между их желаниями формируется ценовой разрыв, который в инвестициях как раз и называется спред. Участники рынка начинают торговаться, идти на уступки друг другу до тех пор, пока их цены не совпадут. Тогда заключается сделка.

Итак, спред – это разница между лучшей ценой продажи, которую называют ask, и лучшей ценой покупки, которую называют bid. Может измеряться в денежных единицах, процентах и пунктах. Последний параметр применяется, в основном, на валютном рынке Форекс.

Допустим, вы хотите купить акции конкретной компании не дороже 100 руб. за штуку. Формируете заявку своему брокеру и ждете ее исполнения. В это время на бирже есть заявка на продажу акций того же эмитента, но по 101 руб. за штуку. Разница составляет 1 руб. или (101 – 100) / 101* 100 % = 0,99 %. Это и есть спред. Когда найдется продавец по вашей цене, тогда вы и закроете сделку. Или до тех пор, пока не согласитесь купить за 101 руб. Иногда обе стороны идут навстречу друг другу – вы повышаете свою, а продавец снижает свою цену.

Главное назначение спреда – это возможность оценить ликвидность актива. Чем меньше его значение, тем ликвиднее инструмент. В идеале, он должен измерять сотыми или десятыми долями процента. Для спекулятивных сделок этот параметр будет иметь первоочередное значение.

Спред не формируется хаотично. На бирже есть специальные компании, которые называются маркет-мейкерами. Они являются профессиональными участниками рынка ценных бумаг и работают по договору с биржей. Обеспечивают высокую ликвидность активов и поддерживают значение спреда в определенных рамках.

Где посмотреть

Спред можно посмотреть в биржевом стакане. Это очень удобный инструмент для торговли, особенно для активного инвестора, который зарабатывает на колебаниях котировок. Биржевой стакан представляет собой таблицу, где видны выставленные продавцами и покупателями заявки с ценами и объемами сделок.

Инвестор может в своей заявке указать одну из двух цен:

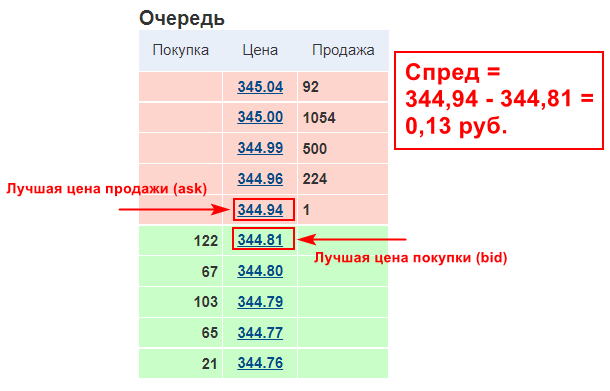

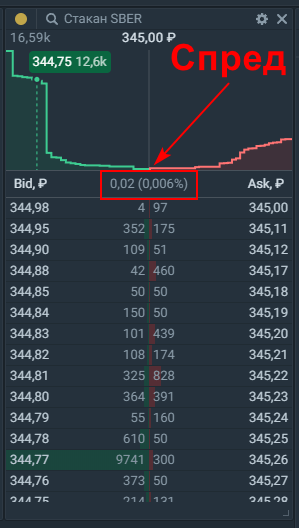

Рассмотрим на примере акции Сбербанка, где находится спред. Его значение равно 0,13 руб. (344,94 – 344,81) или 0,038 % (0,13 / 344,94 * 100 %).

Биржевой стакан имеет разное визуальное представление. Пример выше – от брокера ВТБ. Пример ниже – от брокера Тинькофф.

У ликвидного инструмента разрыв будет минимальным. Это хорошо видно и по стакану, когда цены меняются ежесекундно, а объемы сделок имеют значения в сотни и тысячи штук. Иногда спреда может вовсе не быть, если в очереди, например, только заявки на покупку или только на продажу. В этом случае вы можете выставить свою цену и ждать, найдется ли на нее желающий.

Спред есть в торговле любыми биржевыми инструментами: акции и облигации, акции ETF и паи БПИФов, производные инструменты, валюта. Некоторые трейдеры зарабатывают на разнице, когда одновременно выставляют заявки на покупку и продажу актива.

Виды спреда

На финансовом рынке выделяют следующие виды спреда:

Фиксированный. Значение заранее оговорено в договоре между брокером и трейдером, что позволяет последнему спрогнозировать возможную прибыль от сделки. Оно не меняется под влиянием спроса и предложения. Применяется на валютном рынке и измеряется в пунктах, которые еще называют пипсами.

Плавающий. Имеет более широкое распространение, чем фиксированный. Зависит от ситуации на рынке и действий продавцов и покупателей. Границы все равно есть и регулируются маркет-мейкерами.

Межрыночный. Возникает между одним активом, который торгуется на разных рынках. Например, акции одной и той же иностранной компании на Московской и Санкт-Петербургской биржах или акции российской компании на Мосбирже и Nasdaq.

Внутрирыночный. Возникает между активами, которые связаны между собой. Например, между обыкновенными и привилегированными акциями одной компании.

Календарный. Возникает на срочном рынке между производными инструментами на один и тот же базовый актив, но с разными сроками исполнения контрактов.

Как формируется и что влияет на величину спреда

Спред формируется следующим образом:

На величину спреда оказывают влияние следующие факторы:

Ликвидность. Чем выше ликвидность, тем меньше спред. Она может меняться. Например, перед выходом важных новостей участники снижают активность на биржевом рынке или вовсе уходят в состояние “ожидания”. В периоды летних отпусков, праздничных и после праздничных (например, в период новогодних каникул) дней ликвидность тоже может быть низкой.

Текущие новости и события. Любые ожидаемые или неожиданные новости/события могут увеличить или уменьшить значение спреда. Выход финансовой отчетности о состоянии дел в компании, информация о показателях развития отрасли или экономики в целом, политические события, стихийные бедствия влияют на спрос и предложение на рынке, а значит, и на разницу между ценами заявок.

Объемы заявок. Представим, поступает рыночная заявка на покупку очень большого количества ценных бумаг. Она не может исполниться по одной цене из-за своего объема. В результате, брокер частично удовлетворит заявку по одной, частично по другой и так далее ценам в порядке их очередности в биржевом стакане. Все это временно приведет к увеличению разрыва.

Как учитывать спред инвестору в своей торговле

Наибольший интерес спред представляет для трейдера. Для долгосрочного инвестора, который покупает активы не чаще одного раза в месяц и собирается владеть ими годами, ликвидность инструмента не так принципиальна.

Как еще могут учитывать спред инвесторы в своей торговле:

Величину спреда лучше оценивать в процентах, а не в рублях. Одно дело, когда разница в 1 рубль для акции стоимостью 1 000 руб. И совсем другое дело, когда та же разница для бумаги стоимостью 10 руб. Ориентироваться надо на десятые, а лучше сотые доли процента.

Заключение

Еще одно понятие в наш словарь начинающего инвестора. Пригодится оно вам или нет, решать только вам. Однозначно, будете использовать, если решите стать трейдером, а не инвестором. Или просто будете знать, что за разницу в ценах показывает вам биржевой стакан, когда вы покупаете какой-то актив в свой долгосрочный портфель. А знание – это всегда меньше страхов, которые так мешают новичкам инвестировать в удовольствие.

Спрэд: влияние на оборот капиталов

В условиях движения цен спрэд позволяет сопоставлять разные объекты торговли, оценить рыночную обстановку. По прогнозам показателя управляют рисками совершения сделок, стремясь выиграть на ценовых отличиях.

Спрэд: индикатор перемен

Разница в ценах спроса и предложений на активы с учетом временного фактора – спрэд. Участники торгово-денежного процесса зависимы от насыщенности экономики ценными бумагами и продукцией, устойчивости рынка. Чем выше разбег между ценами покупки и продажи на определенные товары и услуги, тем ниже ликвидность финансового сектора.

Широкий спрэд характерен ситуациям с большими накладными расходами, повышенными рисками. Выбор менее рискованной политики распоряжения средствами ведет к потенциально меньшим прибылям.

При сравнении неоднородных предметов обмена как единицу измерения используют пункты, иначе – проценты.

Величина спрэда: зависимость от рыночных факторов

Состояние рынка, ликвидность актива, объем операций, статусы контрагентов и заказчиков влияют на размер доходности торговых отношений. Фиксированная величина спрэда повышает прогнозируемость финрезультата независимо от предложений поставщиков на дату выполнения договорных обязательств.

Расширение постоянного показателя при низких ценах стимулирует активность участников бирж, фоновых рынков и наоборот. Плавающий спрэд из-за гибкости и регулярного контроля малоизменчив на спокойном рынке, чувствителен к резким скачкам.

Продажа спрэда: выигрыш от изменений

Коммерческая операция с возможностью повышения прибыльности вложений за счет ценовых отклонений в условиях неопределенности – продажа спрэда. Возможно одновременное приобретение и реализация одинаковых или взаимозаменяемых активов по согласованным ценам с разными сроками поставки, одинаковыми периодами исполнения.

Варианты торговли основаны на компенсации отрицательных для инвестора отклонений в доходности срочных договоров с фиксированной стоимостью актива. При увеличении объема контрактации извлекают большую прибыль в общем выражении.

Процентный спрэд в кредитном учреждении: задача

Разница между взвешенными средними ставками по активам и выплаченным обязательствам финорганизации – процентный спрэд. Анализ позволяет учесть тенденции движения ставок, увеличить чистую процентную маржу.

Степень согласованности кредитной и депозитной политик анализируют в динамике по средним результатам оплаченных, полученных и предполагаемых ставок.

Влияет на выбор источников заимствования при нехватке операционных средств, структуру кредитного и депозитного портфелей, соотношение и величину фиксированных, плавающих процентных ставок.

Спрэд банка: соответствие вызовам рынка

Для определения эффективности размещения платных ресурсов, принципов ценообразования и уровня клиентской лояльности рассчитывают спрэд банка. Подъем ставок по вкладам влечет продление сроков размещения сбережений, что защищает от неожиданного изъятия денег из оборота. Целесообразно увеличить долю кредитов с фиксированными ставками, если предполагают падение их размера.

Для снижения зависимости от скорости изменения банковской процентной политики увеличивают разнообразие предполагаемых условий сотрудничества, снижая убытки при потере сегмента бизнеса.

Что такое спред в биржевой торговле

Понятие спреда

Например, одна сторона желает приобрести акции конкретной компании по стоимости 900 руб. за штуку. В случае если на рынке отсутствуют более выгодные предложения, эта цена становится лучшей и именуется бид (bid). Вторая сторона желает продать эти акции по 910 руб. за каждую. Если это самая низкая цена на рынке, она именуется аск (ask). Разница между ценами ask и bid является спредом и в данном конкретном случае составляет 910 − 900 = 10 руб.

Спред на рынке

Только после достижения взаимного согласия между продавцом и покупателем по поводу итоговой стоимости лота происходит автоматическое заключение соглашения по предстоящей сделке.

В отличие от валютных бирж, согласно правилам фондовых рынков, спред имеет установленные максимально допустимые границы. Если цена достигает этого порога, торги автоматически закрываются.

Спред на бирже

Спред на бирже зависит от возможностей продавца, который желает реализовать актив по стоимости, отличной от последней рыночной цены. Торги на бирже совершаются путем достижения сторонами взаимного согласия и уменьшения величины спреда.

Если рыночная цена продолжает возрастать, покупатель, оценивая ситуацию, автоматически повышает bid.

При обратном развитии событий текущие котировки акций падают. Продавец, понимая, что покупатель откажется приобретать активы по завышенной цене, снижает ask.

Стандартная величина спреда представляет собой сумму размером в несколько копеек. В трейдинге данный показатель измеряется не в денежных единицах, а в пунктах.

Виды спреда

На рынке существует два вида спреда:

Плавающий спред подвержен влиянию различных ситуаций, и его размер может измениться в любую минуту. Данные колебания выглядят спонтанными, но на самом деле они регулируются маркетмейкерами, в обязанности которых входит поддержание ликвидности рынка и обеспечение относительной стабильности спреда.

Процесс выглядит следующим образом. Брокер устанавливает нижнюю границу спреда. Далее показатель может меняться в направлении роста под воздействием колебания котировок активов.

Фиксированный спред имеет строго установленный размер. Он не зависит от влияния колебаний курсов валют, показателей спроса и предложения. Фиксированный спред позволяет спрогнозировать изменение цен и рассчитать приблизительную сумму прибыли от сделки. Иногда он увеличивается брокером вручную, в зависимости от текущих прогнозов в сфере инвестиций, финансов или экономики.

Фиксированный спред заранее оговаривается и отражается в условиях договора между брокером и трейдером. Он наиболее подходит для торговли через автоматические терминалы.

Самое широкое распространение получил плавающий спред. Под влиянием экстренных ситуаций он может достигать 50 пунктов и более. В периоды, когда рынок находится в спокойном состоянии, средний показатель спреда варьируется в диапазоне 2–5 пунктов.

Что оказывает влияние на размер спреда

Размер спреда зависит от следующих факторов:

Варианты работы со спредом

В период торгов трейдеру предоставляется информация о ценах в виде таблицы. Это так называемый «стакан». Стоимость активов указана с учетом заявок продавцов и покупателей.

На рынке существуют облигации, по отношению к которым можно установить цену продажи, но при этом не найти цену покупки. В этом случае, если актив достаточно надежен, можно внести в «стакан» собственную планку его покупной стоимости и ожидать исполнения заявки.

Отслеживание и учет величины спреда позволяет определить ожидаемую прибыль от сделки. Он также помогает оценить волатильность активов и составить прогноз наиболее выгодных ставок.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Что такое спрэд и как его учитывают в торговле

Здравствуйте, дорогие друзья! Многие трейдеры не до конца понимают, что такое спред в трейдинге и уж тем более слабо представляют, как он учитывается в торговле. В итоге из-за неверно выставленных SL получают необязательные убытки, тейк-профит может не сработать, хотя по идее должен был исполниться. Да и с отложенными ордерами происходят чудеса – то исполнится при недоходе графика до него, то не сработает, хотя свеча четко дошла до нужного уровня.

Никаких манипуляций со стороны брокера нет. Причина этих явлений — спред, а то, что ордер исполнился не по той цене, объясняется неправильной его установкой. Предлагаю таких ошибок больше не совершать и раз и навсегда разобраться, что такое spread и как с ним грамотно работать.

Определяемся с терминологией – что такое spread

Слово спрэд (от англ. spread) означает разницу между ценой покупки/продажи какого-либо актива. Его еще называют разницей между Bid и Ask:

Для лучшего понимания разберем детальный пример:

В нашем примере спред составил бы 154,50 — 154,00 = 0,5 рублей или 50 копеек. Хотя пример описан предельно простым языком, но представление о сути этого явления уже должно сформироваться.

Классификация спреда и факторы, влияющие на его величину

Разделение на группы можно выполнить по нескольким критериям. В зависимости от его величины выделяют:

По типу выделяют:

Не путайте разницу между ценами Бид и Аск с комиссией – это совершенно разные вещи.

Факторы, влияющие на спред

О разнице цен Бид и Аск на фондовом рынке поговорим чуть позже. Есть в этом вопросе ряд особенностей.

Спред в торговом терминале МТ4

С тем, что такое спрэд на рынке Форекс уже разобрались, теперь переходим к практике. При запуске терминала отображается только одна цена – Бид. Чтобы активировать отображение Аск на графике, в настройках отмечаем соответствующий пункт. В примере на рисунке ниже спред по USDCHF оказался равен 0,7 пункта по 4-значным котировкам.

Спред может отображаться и в окне Символ. В контекстном меню достаточно выбрать соответствующий пункт, и помимо цен Бид и Аск по всем инструментам будет отображаться и разница между ними в пунктах. Учтите только, что рассчитываться он будет с учетом разрядности котировок.

В спецификации контракта указывается только тип спреда. В нашем случае он плавающий.

Также spread можно увидеть в окне, в котором задаются параметры сделки. Там приводятся цены Bid, Ask, и в левой части окна они же показаны в виде графика.

Так как в нашем примере он плавающий, то постоянно меняется.

Открыть счет в Exness с низкими спредами

Как учитывать спред в торговле

Разница между ценами Бид и Аск – заработок брокера. Независимо от того, как торгует трейдер, компания заработает на каждой его сделке пару пунктов. На сайте скоро выйдет обзор на качественных брокеров с низкими спредами, они – отличный выбор для интенсивной торговли.

Для понимания того, как брокер зарабатывает на трейдерах, разберемся по каким ценам исполняются сделки:

Это нужно учитывать, когда выставляется защитный спред в тейк профите и стоп-лоссе.

Примеры

Для понимания этого принципа нужно просто запомнить, по каким ценам исполняются сделки.

Типы валютных пар в зависимости от спреда

Разница между ценами Бид и Аск – величина непостоянная. Нет какого-то стандарта, который бы устанавливал ограничения по этому параметру. В итоге наблюдаем отличия даже по одному и тому же инструменту. Например, днем по EURUSD у Альпари на демо-аккаунте спред доходит до 0,5-0,6 пунктов, а у Forex4You по той же паре – 2 пункта на счете Classic.

Несмотря на это можно привести следующую классификацию:

Большой спред – одна из причин, по которым я не рекомендую новичкам торговать на экзотических валютных парах. На старте желательно ограничиться мажорами, максимум – включить в торгуемые пару кроссов. Попрактиковаться можно на демо или небольшом реальном депозите. Ранее публиковался пост о том, где выгодно открыть центовый счет – внести можно всего $5-20 и тренироваться работать с реальными деньгами.

Открыть центовый счет в Exness

На myfxbook можно отслеживать статистику по разным брокерам. Данные изменяются в режиме реального времени.

Спред на фондовом рынке

Несмотря на то, что работа здесь ведется с акциями компаний и прочими инструментами, суть спреда не меняется, это по-прежнему разница между лучшей ценой продавца и покупателя. Коротко пройдусь по особенностям фондового рынка.

Здесь возникает понятие так называемого календарного спреда. Подробнее разбирали выше в пункте с классификацией (фьючерсы на один актив с разными сроками исполнения).

Что касается факторов, влияющих на спред на фондовом рынке, то они примерно те же, что и на Форекс:

При слишком сильном росте этого показателя биржа может остановить торги.

Можно ли уменьшить спред?

Напрямую на его величину вы никак не повлияете. Но можно организовать торговлю так, что величина спреда не будет критической. Рекомендую:

Что касается того, как рассчитать спред, то вычисления делать не придется. Посмотрите торговые условия на сайте брокера, а также отслеживайте его изменение через терминал в течение дня и будете иметь представление о его среднем значении.

Брокеры с минимальным спредом

По каждой из трех компаний подробный обзор можете прочесть на сайте. Я же ограничусь кратким описанием торговых условий.

Exness

Начнем именно с этой компании.

Отмечу, что спред действительно один из самых низких в отрасли по мажорам. По кроссам — на уровне других брокеров.

Открыть счет в Exness с низкими спредами

FxPro

Следующий брокер в моем личном топе.

Открой счет в FxPro

Замыкает список Just2Trade (для фондового рынка — почти безальтернативный вариант):

Детали даются по каждой торговой площадке. Этот брокер идеально подходит трейдерам, начинающим работать на фондовом рынке. Входной порог невелик, а торговать можно буквально на любых площадках мира.

Открыть счёт для рынка США на just2trade

Резюме

Главное, что вы должны вынести из моей статьи:

В сети периодически проскакивают сообщения, что был отрицательный спред, но в большинстве случаев это объясняется сбоем в работе ПО. Подобное может быть на демо-счете при очень крупном объеме виртуального депозита. В теории это может случиться и на реальном счете, когда на одной ECN-платформе остались лимитные ордера крупного объема, а на другой их уже разобрали и цена изменилась. Но разбирают их за несколько тиков, и поймать такой момент почти нереально.

Если вы только начинаете торговать, ограничьтесь мажорами и не гонитесь за числом сделок. В этом случае влияние спреда на результат снизится до статистической погрешности, и профит будет зависеть исключительно от ваших торговых навыков.

Наверняка у вас остались какие-то вопросы после ознакомления с материалом. Их можно и нужно задавать в комментариях – с удовольствием отвечу на них. И не забывайте оформлять подписку на мой блог, с ней гарантированно не пропустите выход новых материалов. На этом ненадолго прощаюсь с вами. До скорой встречи и успехов вам в трейдинге!

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше!