Что такое срок амортизации

Амортизация

Процесс, при котором стоимость основных средств и нематериальных активов постепенно включают в себестоимость товара, работы или услуги.

Бизнес потратил деньги на недвижимость или дорогое оборудование. Это могут быть затраты на покупку основных средств — например, новое здание или станок — или на нематериальный актив — патент на разработку или компьютерную программу. Со временем здание обветшает, детали в станке сотрутся, а программа устареет — накопится износ.

Чтобы себестоимость товара не увеличивалась резко при покупке дорогостоящих активов, их первоначальную стоимость делят на части и включают в себестоимость постепенно. Это и есть амортизация.

Что можно амортизировать

Не все активы можно амортизировать.

✅ Амортизируют основные средства и нематериальные активы. Например, здания и сооружения, транспорт, оборудование, компьютеры, дорогостоящие программы, патенты и так далее.

❌ Водные ресурсы, земельные участки и объекты природопользования, музейные предметы и музейные коллекции не амортизируют. У них нет срока полезного использования, они не устаревают и не изнашиваются.

Где учитывают амортизацию

Амортизацию считают в налоговом и бухгалтерском учете.

В налоговом учете. Амортизацию используют для расчета налога на имущество организаций, налога на прибыль, НДФЛ для ИП на ОСН.

У ИП на УСН и ПСН амортизации нет.

Для целей налогообложения амортизируют основные средства со сроком полезного использования больше одного года и стоимостью выше 100 000 ₽.

Все основные средства разбивают на группы по срокам полезного использования. Всего таких групп 10. Они указаны в постановлении правительства от 01.01.2002 № 1.

Если актива там нет, используют срок полезного использования из его технической документации.

Медцентр купил медицинские инструменты стоимостью 120 000 ₽ 20 декабря 2021 года. Инструменты входят в первую группу основных средств с полезным сроком использования свыше одного года и до двух лет. Конкретный срок в этом диапазоне выбирает владелец основных средств. Минимальный — 13 месяцев, максимальный — 24 месяца. Допустим, медцентр выбрал срок полезного использования 24 месяца. Это значит, что стоимость инструментов можно списывать на затраты каждый месяц в течение этого срока.

В бухгалтерском учете. Амортизацию используют для формирования себестоимости, расчета износа и остаточной балансовой стоимости активов. С 2022 года компании будут устанавливать лимит по первоначальной стоимости основных средств сами. Чтобы избежать разницы в налоговом и бухгалтерском учете, в последнем можно установить такой же лимит — 100 000 ₽.

ИП бухучет не ведут и амортизацию не начисляют.

При определении срока полезного использования в бухучете обычно применяют налоговую классификацию по группам.

Как рассчитывать амортизацию

Амортизацию начисляют ежемесячно с первого числа месяца, следующего за вводом актива в эксплуатацию, и прекращают с первого числа месяца, следующего за выбытием.

Сломался станок. 5 декабря 2021 года его вывели из эксплуатации и продали на металлолом. Компания купила новый. Его ввели в эксплуатацию 20 декабря 2021 года.

На старый станок не начисляют амортизацию с 1 января 2022 года. А на новый начинают начислять с этой же даты.

В налоговом учете есть два способа начисления амортизации, а в бухгалтерском учете их три.

В бухгалтерском учете:

Самый простой — линейный способ начисления амортизации. Он подойдет для всех видов учета. О нем подробнее расскажем дальше.

Если хотите сделать расчет амортизационных отчислений другим способом, рекомендуем проконсультироваться с бухгалтером, чтобы все учесть правильно.

Линейный метод начисления амортизации. Для расчета нужно знать срок полезного использования и первоначальную стоимость. В первоначальную стоимость входит цена приобретения, стоимость доставки, установки и наладки и любые другие расходы, которые нужны для начала полноценной работы.

Разберем на примере. Пекарня купила оборудование для выпечки хлеба за 1 000 000 ₽. Доставка обошлась в 3000 ₽, а установка и наладка — в 150 000 ₽. Срок полезного использования печи — код ОКОФ: 14 2945000, свыше пяти и до семи лет. Собственник выбрал семь лет, или 84 месяца. Сделаем расчет амортизации:

Нормы амортизации основных средств

Норма амортизации по группам основных средств — это часть стоимости объекта, которая учитывается организацией в расходах в определенный промежуток времени. Она выражается, как правило, в процентах. Для ее расчета используется группировка основных средств по амортизационным группам, утвержденная правительством Российской Федерации.

Что подлежит амортизированию

По российскому законодательству, амортизации подлежит имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности хозяйствующего субъекта. Такие объекты должны находиться в собственности компании, использоваться для извлечения дохода и эксплуатироваться не менее 12 месяцев.

Различают два вида такого имущества:

Остановимся на том, как определяются нормы амортизации основных средств. Для бухгалтерского и для налогового учетов в РФ установлены разные правила.

Определение срока полезного использования основных средств

И в бухгалтерском, и в налоговом учетах стоимость амортизируемого имущества учитывается путем равномерного списания в течение срока полезного использования. Кем устанавливаются нормы амортизационных отчислений? Их величина зависит от срока полезного использования (СПИ) основного средства. В бухгалтерском и налоговом учетах порядок определения срока разный.

По п. 20 ПБУ 6/01, продолжительность полезного использования объекта определяется, исходя из:

Для разных объектов установлены различные сроки использования. Что такое норма амортизации основных средств? Это процентная величина. Она показывает, какую долю стоимости объекта в определенный период разрешается учесть в расходах организации.

Статья 258 НК РФ требует распределять имущество по амортизационным группам и, исходя из этого, определять СПИ. Классификация ОС по амортизационным срокам утверждена правительством РФ в постановлении № 1 от 01.01.2002.

Амортизационные группы

Классификатор предусматривает деление всех ОПФ на десять амортизационных групп. По группам ОС норма амортизации определяется с учетом длительности эксплуатации оборудования, зданий, сооружений, иных объектов. Организация вправе устанавливать продолжительность полезного использования исходя из временного интервала.

Если в классификаторе не упомянуто ОС, которое организация вводит в эксплуатацию, срок его использования устанавливается на основании рекомендаций производителей и технических условий.

Налогоплательщиком может быть изменена годовая сумма и норма амортизации. Это допускается, если срок использования увеличивается в результате реконструкции, модернизации или технического перевооружения.

Как рассчитать при линейном методе

Применяя линейный метод, организация должна рассчитывать сумму амортизационных отчислений по каждому объекту основных средств. Для каждого объекта норма амортизации зависит от срока полезного использования и определяется индивидуально.

При линейном методе расчет установлен пунктом 2 статьи 259.1 НК РФ и имеет вид:

На практике применяется годовой и ежемесячный процент амортизационных отчислений. Как рассчитать годовую норму амортизации? В знаменателе расчетной формулы поставьте СПИ в годах. Если необходимо определить ежемесячный норматив, СПИ следует указать в месяцах.

Нелинейный метод

При применении нелинейного метода норма амортизации находится в прямой зависимости от того, к какой амортизационной группировке относится объект. Установлены они в пункте 5 статьи 259.2 НК РФ.

Срок полезного использования основных средств, лет

Сумма начислений за месяц определяется по каждой группе по формуле:

Пример

Ежемесячно на расходы будет списываться амортизационная сумма в размере:

Как считать амортизацию

Основные средства и нематериальные активы — это имущество и нематериальные ценности организации, которое используется в её деятельности и способны приносить организации доход от владения ими и их использования в течение долгого периода времени — не менее 1 года (станки, инструмент, автомобили, недвижимость, патенты на изобретения, лицензионные или авторские права, товарные знаки и т.д).

Содержание статьи

Со временем станки устаревают, инструмент изнашивается, здания разрушаются, старые патенты заменяются на новые, более технологичные. А если вы, например, захотите продать свой станок или здание, то возникает вопрос — а какова же его реальная стоимость с учетом активного использования? Не может же 3-летняя «Газель» стоить по цене новой. Так мы приходим к необходимости учитывать износ основного средства (нематериального актива) или его обесценивание со временем. С учетом нам поможет амортизация.

Что же такое амортизация?

Амортизация — это процесс периодического переноса начальной стоимости основного средства или нематериального актива на производственные, коммерческие или общехозяйственные расходы — в зависимости от того, как этот актив используется.

Есть несколько способов амортизации, но юрлицам на УСН, вероятно, стоит выбирать самый простой — линейный способ амортизации.

Линейный способ заключается в том, что в течение всего срока полезного использование основное средство или нематериальный актив списываются равными долями. Амортизацию начисляют ежемесячно, начиная со следующего месяца после введения имущества в эксплуатацию, и до тех пор, пока не амортизируют полностью первоначальную стоимость основного средства или нематериального актива.

Как мы можем посчитать амортизацию?

Как видно из формулы, необходимо будет определить первоначальную стоимость и срок полезного использования для расчета ежемесячной суммы амортизации. Если с суммой первоначальной стоимостью проблем нет, то определить срок использования — порой сложная задача.

30 дней Эльбы в подарок

Оцените все возможности онлайн-бухгалтерии бесплатно

Определяем срок полезного использования

Для нематериального актива срок полезного использования устанавливает сама фирма. Это срок в течение которого НМА будет использоваться и тем самым приносить доход.

Для основных средств в бухгалтерском учете предприятие тоже может установить срок использования самостоятельно, но не лишним будет согласовать этот срок с уже разработанными нормами и классификаторами.

Поэтому для определения срока полезного использования мы рекомендуем воспользоваться классификатором основных средств по амортизационным группам, утвержденным Постановлением Правительства №1 от 01.01.2002.

Если основное средство относится к нескольким группам амортизации — выбор срока полезного использования рекомендуем делать из диапазона тех групп, к которым оно относится, исходя из предполагаемого времени эксплуатации объекта основных средств.

Таким образом, станет возможным получить сумму ежемесячной амортизации.

Если необходимо определить сумму амортизационных отчислений за период, например, на 01.01.2021, то следует сначала определиться с датой ввода в эксплуатацию, а затем посчитать, сколько ежемесячных сумм амортизации должно было быть произведено. Таким образом, можно ежемесячную сумму амортизации умножить на количество месяцев с момента ввода в эксплуатацию.

Пример расчета

ООО «Ромашка» купила легковой автомобиль за 600 000 руб 22.02.2018 и ввела его в эксплуатацию 10.03.2018.

На 01.01.2021 необходимо определить сумму амортизации за период использования.

Автомобили легковые согласно классификатору относятся к третьей амортизационной группе со сроком полезного использования от 3х до 5 лет. Мы выбираем, например, 5 лет — автомобиль надежный, и мы собираемся долго его эксплуатировать.

Годовая норма амортизации получается равна: 100% / 5 лет = 20 %

Ежегодная сумма амортизации равна 600 000 руб * 20 % = 120 000 руб.

Ежемесячная сумма амортизации равна 120 000 руб / 12 мес. = 10 000 руб.

Ввели основное средство в эксплуатацию 10.03.2018, таким образом, до 01.01.2021 оно эксплуатировалось в течение 9 + 12 + 12 = 33 полных месяцев.

На 01.01.2021 сумма амортизации составит 33 мес. * 10 000 руб = 330 000 руб.

Статья актуальна на 08.02.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур

Амортизация основных средств в бухгалтерском учете

Большинство основных средств, имеющихся у компаний, нужно амортизировать. Как рассчитать амортизацию, какой способ амортизации подходит тому или иному имуществу, расскажем в данной статье.

Что такое амортизация

Любое основное средство (ОС) со временем теряет свои первоначальные качества. Происходит его износ — как физический, так и моральный. Амортизация — это некий способ покрытия износа, процесс переноса стоимости ОС на счета затрат. По сути начисление амортизации влияет на конечную стоимость производимой продукции. Это лишь одна из составляющих учета основных средств, подробнее о правилах бухучета — в статье.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Срок полезного использования

ОС имеют разные сроки полезного использования (СПИ). Зачастую СПИ прописывает изготовитель в техническом паспорте основного средства. Если срок в документации не указан, владелец ОС вправе самостоятельно определить срок.

СПИ — один из основных параметров, который требуется для вычисления суммы амортизации.

Способы начисления амортизации

Бухгалтерский учет насчитывает четыре варианта начисления амортизации. Ознакомиться подробно с методами расчета амортизации можно в ПБУ 6/01.

Амортизацию следует начислять с месяца, идущего за месяцем постановки на учет ОС. Допустим, компьютер оприходован в октябре 2018 года, амортизацию бухгалтер начнет начислять с 01.11.2018.

Методы начисления амортизации:

Обратите внимание, что перечисленные способы относятся к амортизации ОС в бухучете. В налоговом учете есть только два способа расчета амортизационных отчислений — линейный и нелинейный.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Линейный способ

Чаще всего практикующие бухгалтеры применяют именно этот способ. Он очень прост и понятен.

Чтобы узнать сумму ежемесячной амортизации, следует найти произведение первоначальной стоимости ОС и нормы амортизации.

Норма амортизации = 1/СПИ (месяцы) х 100 %.

Пример. ООО «Фунтик» поставило на учет компьютер марки «Самсунг». Первоначальная стоимость — 49 320 рублей. СПИ — 5 лет (60 месяцев).

Норма амортизации компьютера марки «Самсунг» = 1/60 * 100 % = 1,67.

Ежемесячная амортизация = 49 320 х 1,67 % = 823,64 рубля.

За счет округления сумма амортизации в первые месяцы будет отличаться от суммы амортизации в последний месяц (общая сумма амортизации за весь срок должна быть не более первоначальной стоимости).

На практике принято рассчитывать амортизацию более простым и точным способом.

Ежемесячная амортизация = 49 320: 60 = 822 рубля.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Способ уменьшаемого остатка

Чтобы узнать искомую сумму, понадобится остаточная стоимость ОС на начало года, СПИ. Также компании вправе использовать коэффициент ускорения от 1 до 3.

Пример. ООО «Фунтик» использует в производстве ОС, остаточная стоимость которого на 01.01.2018 — 49 320 рублей (эта же сумма и является первоначальной стоимостью). СПИ — 60 месяцев. Коэффициент установлен в размере 1,3.

2018 год

49 320: 60 х 1,3 = 1068,60 рубля в месяц

Сумма амортизации за 2018 год составит 12 823,20 рубля (1068,60 х 12).

2019 год

Остаточная стоимость на 01.01.2019 = 49 320 — 12 823,20 = 36 496,80 рубля.

36 496,80: 60 х 1,3 = 790,76 рубля в месяц.

Таким способом рассчитывают и амортизацию в последующие годы. Всегда за основу берут остаточную стоимость ОС. Таким образом, каждый год амортизационные отчисления уменьшаются.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Способ списания стоимости по сумме чисел лет срока полезного использования

За основу расчета берут первоначальную стоимость и сумму чисел лет, остающихся до конца СПИ.

Пример. ООО «Фунтик» использует в производстве ОС, первоначальная стоимость которого — 49 320 рублей. СПИ — 48 месяцев (4 года). Амортизация начисляется с 01.01.2017.

Для начала определим нормы амортизации.

2017 год = 4 / (1 + 2 + 3 + 4) х 100 % = 40 %.

2018 год = 3 / (1 + 2 + 3 + 4) х 100 % = 30 %.

2019 год = 2 / (1 + 2 + 3 + 4) х 100 % = 20 %.

2020 год = 1 / (1 + 2 + 3 + 4) х 100 % = 10 %.

Этот способ позволяет списать на затраты большую часть стоимости ОС в первые годы.

Сумма амортизации определяется путем умножения первоначальной суммы на исчисленную норму.

Сумма амортизации за 2017 год = 49 320 х 40 % = 19 728 рублей.

Ежемесячная амортизация в 2017 году = 19 728: 12 = 1 644 рубля.

Способ списания стоимости пропорционально объему продукции (работ)

При данном методе за основу берутся количественные показатели производства (штуки, килограммы и т.п.), первоначальная стоимость и планируемая производительность ОС.

Пример. ООО «Фунт» производит запчасти на станке А458. Станок куплен в апреле 2018 года и тут же введен в эксплуатацию. Первоначальная стоимость станка А458 — 589 000 рублей. За весь срок использования планируется изготовить на данном станке 350 000 единиц продукции. В мае на станке произвели 4 200 деталей, в июне — 3 100 единиц.

Амортизация в мае = 589 000: 350 000 х 4 200 = 7 068 рублей.

Амортизация в июне = 589 000: 350 000 х 3 100 = 5 216,86 рубля.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Какой способ начисления амортизации выбрать

Выбирая способ начисления амортизации, следует помнить о том, что начислять амортизацию придется и в налоговом учете. Идеально, когда способ амортизации и в бухгалтерском, и в налоговом учете одинаков. Это упрощает учет.

Если амортизацию выгоднее списывать равными долями, подходит линейный способ. Если выгоднее списать большую часть стоимости в начале эксплуатации, подойдут второй и третий способы, описанные выше.

Выбранный способ должен быть зафиксирован в учетной политике.

Учет начисленной амортизации

Все операции по начислению амортизации нужно отражать в учете проводками.

Дебет 20 (26, 44 и другие затратные счета) Кредит 02 — начислена амортизация по ОС.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Вопрос-ответ

Где в балансе отражается амортизация основных средств?

Начисление амортизации отражают в учете проводками. Дебетуемый счет зависит от вида деятельности организации, от ее структуры и особенностей учетной политики, а также от того, где используется амортизируемое имущество. Дебет 20 (26, 44 и другие затратные счета), Кредит 02 — начислена амортизация по ОС.

Как учитывать амортизацию при выбытии основного средства?

Эксперты Экстерна рассказали в статье «Выбытие основных средств», как отразить в бухгалтерском учете амортизацию при списании основного средства по причине износа, продажи, дарения и передачи в уставный капитал сторонней организации.

Что такое ускоренная амортизация?

Компании вправе использовать коэффициент ускорения амортизации от 1 до 3. Его применяют при соблюдении определенных условий (ст. 259.3 НК РФ). Это работа в агрессивной среде, в промышленно-производственной или туристско-рекреационной зоне, ведение сельскохозяйственной промышленной деятельности, нахождение основного средства на балансе лизингодателя или использование его для морской добычи углеводородов. Ускоренная амортизация предусмотрена также для объектов с высокой энергоэффективностью и предприятий, которые используют основные средства для научно-технической деятельности.

Когда начинает начисляться амортизация основного средства?

Амортизацию основного средства начисляют с месяца, который следует за месяцем постановки его на учет. Допустим, компьютер оприходован в мае 2021 года, амортизацию бухгалтер начнет начислять с 01.06.2021.

Как амортизация влияет на налог на прибыль?

Амортизация — инструмент снижения налога на прибыль.При расчете налога на прибыль из доходов компании вычитают суммы начисленной амортизации по основным средствам и нематериальным активам.

Как начисляется амортизация по нематериальным активам?

Начисление амортизации по нематериальным активам с определенным сроком полезного использования бухгалтер начинает с 1 числа месяца, который следует за месяцем постановки актива на учет. Амортизацию производят до полного погашения стоимости либо списания актива с учета. По нематериальным активам с неопределенным сроком полезного использования амортизацию не начисляют.

Амортизация ОС по ФСБУ 6/2020: важные детали и нюансы для бухгалтера

Поскольку корректировки при переходе на ФСБУ 6/2020 «Основные средства» напрямую зависят от того, насколько правильно пересчитана амортизация по ОС, разбираем подробно, начиная с новых понятий, установленных этим стандартом, а также элементы, формулы, правила начисления амортизации.

Что такое элементы амортизации

По ФСБУ 6/2020, в процессе начисления амортизации участвуют 3 элемента:

Если СПИ и способ начисления бухгалтеру более-менее знакомы, то ликвидационная стоимость для многих — новое понятие.

Чтобы лучше понимать то, о чём пойдёт речь далее, разберём, зачем она нужна.

Цель новых стандартов учёта — сближение подхода и принципов, по которым готовят бухотчетность в РФ, с международными подходами и принципами. В первую очередь, с МСФО. И по МСФО отчетность делают с конкретной целью — предоставить информацию пользователю. Кто же пользователь отчетности по МСФО, а теперь и по ФСБУ?

Не налоговая и не Росстат, как привыкли считать поколения наших бухгалтеров. Главный пользователь бухотчетности — это лицо, которое либо уже вложило свои деньги в компанию, либо размышляет над тем, чтобы это сделать.

Термин «вложило» трактуем широко — это и приобрело долю в капитале, и купило ценные бумаги, и выдало заем, и т. п. Причем, не просто так по доброте душевной, а с намерением получить от такого вложения доход.

Предполагается, что пользователь, вкладывая деньги, анализирует отчетность компании на предмет получения выгод от такого вложения, а компания старается предоставить наиболее подробную и полную информацию путем раскрытия в отчетности соответствующих показателей.

Да, на текущий момент в России не так много пользователей, которые на «ты» с МСФО и новыми ФСБУ. Но, как только бухгалтеры научатся готовить отчеты по новым правилам, так и пользователи со временем научатся в них разбираться.

А пока же, изучая тонкости начисления амортизации по ФСБУ 6/2020, нужно держать в уме, для чего это делать. И тогда будет гораздо понятнее.

Ликвидационная стоимость

Начнем разбирать элементы амортизации с нового и возможно пока не очень понятного — ликвидационной стоимости (далее для краткости будем сокращать ЛС).

Представим, что компания раз в 7 лет обновляет парк машин, которые использует в своей деятельности. К концу этого срока машины, как правило, еще вполне годятся для эксплуатации частниками. И их продают по стоимости, составляющей порядка 40% от покупной цены.

Пусть компания в очередной раз обновила автопарк и одно новое авто стоит 1 млн рублей. Компания готовит отчетность, которую в том числе планирует показать банку для предоставления крупного кредита.

В этой ситуации списывать через амортизацию в затраты для бухгалтерской прибыли всю стоимость каждой новой машины — не самая лучшая идея. Ведь примерно 400 000 рублей вернутся обратно при продаже авто через 7 лет эксплуатации. То есть, фактически, расход на закупку одного авто составляет только 600 000 рублей.

Как показать все это банку в отчетности?

Надо установить, что возможная сумма «к возврату» — 400 000 рублей — не уменьшает бухгалтерскую прибыль компании. А именно — на нее не начисляется амортизация.

Вот эти 400 000 и будут ликвидационной стоимостью объекта (автомобиля).

Теперь уточним несколько важных моментов по определению ЛС.

Устанавливая ЛС, нужно отталкиваться от настоящего момента.

Ну и не забыть, что продажа может быть связана с определенными действиями, которые стоят денег. Например, демонтажом объекта, оплатой регистрационных действий, пошлин и тому подобного.

Такого рода траты нужно вычесть из возможной стоимости продажи, чтобы получился «чистый» результат — сколько денег практически поступит в компанию от продажи объекта.

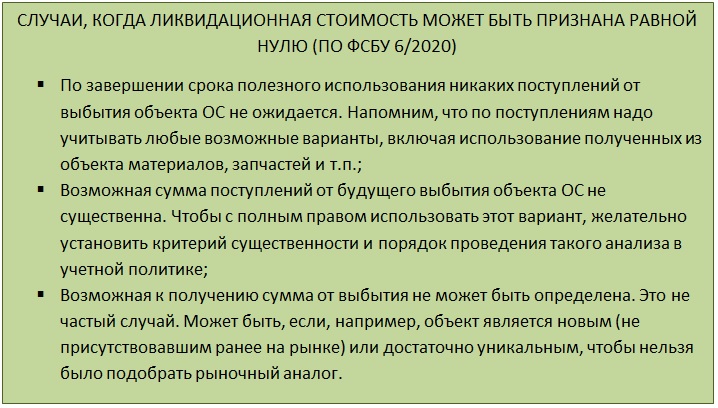

По требованию ФСБУ 6/2020, ликвидационную стоимость нужно устанавливать для каждого объекта, по которому начисляется амортизация.

Срок полезного использования

Второй элемент, который разберем, это СПИ. ФСБУ 6/2020 предлагает 2 метода его определения.

Первый привычен — срок, в течение которого объект ОС (далее будем говорить просто «объект») будет приносить экономические выгоды.

Но ФСБУ 6/2020, как и МСФО, требует, чтобы и этот показатель давал как можно больше информации пользователю.

Так, если имеют место:

то они должны быть учтены при определении срока СПИ. Вплоть до того, чтобы вообще отказаться от определения СПИ по времени и применить второй метод — по выгодам, которые может принести объект. Например, общее количество продукции, которое на нем можно выпустить.

Отметим, что подобный подход — не нововведение. Определение СПИ как объема продукции (работ), которые могут быть получены с помощью объекта, для «отдельных групп ОС» прописано еще в ПБУ 6/01. Однако без расшифровки и указания на обязательность такого выбора.

А вот ФСБУ 6/2020 требует при определении СПИ проводить ряд оценок (п. 9).

То есть, устанавливая СПИ, бухгалтеру надо собрать, проанализировать и вынести оценочное суждение по комплексу фактов, чтобы решить, какой вариант амортизации с этим СПИ будет более показательным для пользователя отчетности.

Кроме того, далее надо периодически отслеживать факторы, на основании которых был установлен СПИ. И если что-то заметно поменялось, СПИ нужно пересмотреть. По смыслу ФСБУ 6/2020, такой пересмотр надо проводить не реже чем один 1 раз в год — на дату, на которую готовите отчетность.

Способ начисления амортизации

К способу, каким будет начисляться амортизация, предъявляют такие же требования, что и к СПИ. Он должен не упрощать работу бухгалтеру, совпадая с тем, что принят в налоговом учете, а наиболее точно показывать пользователю через бухотчетность распределение экономических выгод, получаемых от объекта.

Способ списания стоимости по сумме чисел лет срока полезного использования для начисления амортизации ФСБУ 6/2020 не предусмотрен.

Как можно догадаться, если СПИ определен как период, то выбирать надо из первых двух приведенных на рисунке способов расчета. А третий вариант предназначен для случая, когда СПИ установили в натуральных единицах.

В ФСБУ 6/2020 есть еще несколько важных моментов, о которых нужно помнить:

Расчет амортизации

Как вы уже поняли про ликвидационную стоимость, формулы для расчета амортизации сами по себе не поменялись. Изменилась величина, которую в них нужно подставлять.

Если определена ЛС, то в формулу для расчета амортизации по выбранному методу надо ставить выражение:

(БАЛАНСОВАЯ СТОИМОСТЬ — ЛИКВИДАЦИОННАЯ СТОИМОСТЬ)

ФСБУ 6/2020 не содержит прямого упоминания о праве проводить ускоренную амортизацию. Однако при амортизации способом уменьшаемого остатка допустимо использовать коэффициенты ускорения.

Напомним еще раз, что просто так применить ускоряющий коэффициент нельзя. Должны быть объективные факторы вроде особых условий эксплуатации. И информацию об ускорении амортизации и подтолкнувших к этому причинах нужно раскрыть в отчетности.

Формула, по которой проводить расчет по уменьшаемому остатку и применять коэффициент ускорения, компания определяет самостоятельно. При этом должны выполняться 2 условия:

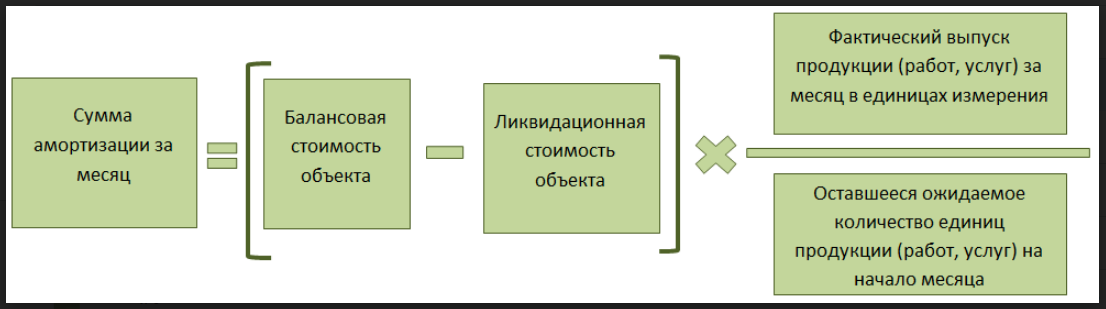

В завершение темы расчетов немного поясним начисление амортизации в натуральном выражении.

Базовая формула привязывает амортизацию к объему того, что произведено с помощью объекта.

Объем продукции (работ, услуг) для подстановки в формулу надо определять именно по тому, что выпущено. Не по отгрузке и не по выручке от продажи!

Обратим внимание, что ФСБУ 6/2020 не требует начислять амортизацию ежемесячно. Период, за который надо начислить амортизацию, компания устанавливает самостоятельно. Только периоды для амортизации должны соответствовать периоду, за который готовите отчетность — укладываться в финансовый год.

По этой причине формулу для расчета амортизации за месяц мы и назвали базовой. Ее можно адаптировать и для ежеквартального, и, например, полугодичного начисления амортизации.

Несколько важных моментов

В завершение разберем несколько нюансов и ответов на вопросы, которые возникают у бухгалтеров, переходящих на ФСБУ 6/2020.

Как амортизируют ОС, бывшие в употреблении

Есть ли какие-то особенности для определения элементов амортизации для б/у объектов?

Каких-то особых указаний в отношении объектов б/у в ФСБУ 6/2020 нет. Значит, при приеме таких объектов к учету нужно определять элементы амортизации и далее начислять ее так же, как и для любых других объектов.

Есть ли случаи, когда амортизацию по ФСБУ начислять не надо

ФСБУ 6/2020 предусматривает несколько ситуаций, когда амортизацию не надо начислять. Так, не амортизируют:

По всем остальным объектам, даже временно не используемым или находящимся на консервации, амортизацию начисляют (п. 30 ФСБУ 6/2020). Хотя при этом надо пересмотреть элементы для ее начисления таким образом, чтобы амортизация отражала текущее состояние и режим использования объекта.

Согласно ФСБУ 6/2020, по основному способу амортизацию начисляют с даты признания объекта в учете.

Допустимо начать амортизировать ОС с 1-го числа месяца, следующего за месяцем признания объекта, закрепив такой вариант в учетной политике.

Ни проведение госрегистрации, ни фактическое начало использования на дату начала исчисления амортизации не влияет. Для госрегистрации сделано одно исключение: если без нее в принципе нельзя начать использовать объект по назначению.

Когда заканчивать начислять амортизацию

Если начисления начаты с момента признания объекта в учете, то и заканчивать начисление надо с момента снятия объекта с учета.

Если начисления идут с 1-го числа месяца, следующего за месяцем признания объекта, то заканчивать начисления надо аналогично — с 1-го числа месяца, следующего за месяцем снятия с учета.

Если балансовая стоимость объекта, определенная по ФСБУ 6/2020, стала равна или меньше установленной ликвидационной стоимости, то начисление амортизации нужно приостановить. Термин «приостановить» использован неспроста, поскольку стоимость ОС можно пересматривать (например, при переоценке) и снова стать больше ЛС. В таком случае начисление амортизации надо возобновить до того момента, как балансовая стоимость снова сравняется с ликвидационной.

НДС – 2022

Лучший спикер в налоговой тематике Эльвира Митюкова 14 января подготовит вас к сдаче декларации и расскажет обо всех изменениях по НДС. На онлайн-практикуме осталось 10 мест из 40. Поток ограничен, так как будет живое общение с преподавателем в прямом эфире. Успейте попасть в группу. Записаться>>>