Что такое ставка процента

Процентная ставка: что это такое, для чего применяется и какие виды бывают

Сумма, которую получает кредитор (физическое или юридическое лицо дающие деньги в возмездное пользование) в процентном соотношении от общей суммы займа называется процентной ставкой.

Другими словами если вы занимаете кому-либо 100000 рублей сроком на один год и в конце года получаете 110000 рублей, то процентная ставка при этом составляет 10% годовых (110000-100000=10000 прибыли, 10000/(100000/100%)=10%).

Для каждой валюты существует так называемая базовая процентная ставка определяющая цену соответствующей валюты как средства сбережения (она показывает насколько выгодно держать деньги именно в этой валюте). Базовую процентную ставку устанавливают либо национальное правительство, либо Центробанк.

В общем и целом, процентной ставкой принято называть то вознаграждение (в виде процента), которое выплачивается заёмщиком кредитору, за пользование его деньгами.

Классификация процентных ставок

Все существующие виды процентных ставок можно классифицировать по следующим основным критериям:

Фиксированная и плавающая процентные ставки

В зависимости от того меняется процентная ставка со временем или нет, различают следующие два её вида:

Фиксированная ставка хороша своей предсказуемостью и позволяет заранее спланировать свои действия по её обслуживанию. Например заёмщик решивший взять кредит под фиксированную ставку в процентах годовых, может заранее увидеть полную картину ежемесячных платежей в течение всего срока погашения кредита и оценить, таким образом, свои возможности по его погашению.

Рассмотрим простой пример. Кредит на сумму в 1000000 рублей на один год, под фиксированную ставку в 15% годовых.

В этом случае, при погашении кредита аннуитетными (равными) платежами, сумма каждого из них будет складываться из текущих процентов на остаток долга и части самого долга. При этом с каждым месяцем, по мере приближения окончания срока кредитования, часть возвращаемого долга будет расти, а сумма выплат процентов на остаток, соответственно, будет снижаться:

В отличии от фиксированной, плавающая процентная ставка может измениться как в благоприятную, так и в неблагоприятную для заёмщика сторону. Это означает, что с её помощью можно как сэкономить на обслуживании кредита, так и влезть в ещё большую долговую кабалу (особенно это касается долгосрочных ипотечных кредитов).

Выдавая кредиты под плавающий процент и привязав его, например, к ставке рефинансирования, банки практически полностью снимают с себя процентный риск. Ведь по ставке рефинансирования они могут кредитоваться у ЦБ РФ. Поэтому выдавая своим клиентам кредиты по ставке равной:

Плавающий % по кредиту = Ставка рефинансирования + Фиксированная надбавка

Они закладывают свою гарантированную прибыль в виде фиксированной надбавки, которая обычно составляет величину 2…5%.

Банки всегда учитывают все свои риски и выдавая кредит под фиксированную ставку они изначально делают её несколько завышенной (в отличие от кредитов выдаваемых по плавающей процентной ставке). Например, в одно и тоже время банк может выдавать кредит по фиксированной ставке в 12% годовых и по плавающей ставке в 10%. То есть, получается так, что на момент оформления кредита наиболее выгодной является именно плавающая ставка. Однако, как уже говорилось выше, в процессе погашения займа, значение плавающей ставки вполне может измениться в большую сторону сведя, таким образом, на нет все первоначально полученные выгоды.

** LIBOR — London Interbank Offered Rate, представляет собой средневзвешенный процент по кредитам, предоставляемым крупнейшими банками Лондона. Рассчитывается ежедневно и служит базой для многих других процентных ставок. Например, запись LIBOR+3% будет означать, что предоставляемый процент будет на 3% выше ставки LIBOR.

Декурсивная и антисипативная процентные ставки

В зависимости от того когда будут выплачены проценты по ставке, различают ещё два её типа:

Например для того же кредита в 1000000 рублей под 15%, сроком на один год, выплата процентов будет осуществляться следующим образом:

Таким образом получается, что декурсивная ставка по кредиту больше выгодна заёмщику (он получает больше денег отдавая ту же самую сумму процентов), а антисипативная — кредитору (он получает ту же самую прибыль занимая меньшую сумму денег).

Реальная и номинальная процентные ставки

В зависимости от того учитывается или не учитывается, при расчёте процентной ставки, уровень инфляции, можно выделить ещё два типа:

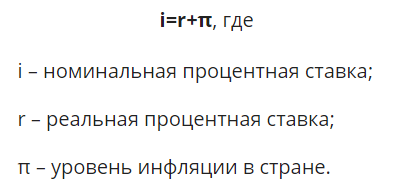

Реальная и номинальная процентные ставки, а также уровень инфляции связаны между собой определённой зависимостью:

Зависимость эту называют по имени американского экономиста Ирвинга Фишера, и более подробно о ней вы можете прочитать здесь: Эффект Фишера простыми словами.

Простой пример: если с инвестированных денежных средств в размере 1000000 рублей будет получена прибыль в 200000 рублей, то это будет соответствовать номинальной процентной ставке в 20%. А если инфляция при этом составит 3%, то реальная процентная ставка будет равна 17% (20-3=17).

То есть, если за то же самое время (пока эти деньги вложены), средний уровень инфляции в стране составит 3%, то реальный заработок инвестора будет уже на эти три процента меньше. На руки он получит, конечно, 200 тысяч, но их покупательная способность к этому времени уже снизится на процент инфляции. И теперь на полученные 200000 рублей можно будет приобрести столько же товаров и услуг, сколько раньше (до начала периода инвестирования) можно было купить за 170000 рублей.

Безрисковая процентная ставка

Так принято называть процентную ставку по финансовому инструменту с относительно низким уровнем риска. Например, ставку купонного дохода по государственным облигациям, которые считаются наиболее надёжными ценными бумагами. Или же, безрисковой можно считать ставку по банковскому депозиту, ведь все вклады физических лиц подпадают под программу государственного страхования**

Заметьте, что слово «безрисковая» в данном случае вовсе не означает полное отсутствие риска.

В инвестициях риск есть всегда и чем больше их потенциальная доходность, тем выше уровень риска. Именно поэтому доходность финансовых инструментов с безрисковой процентной ставкой находится на минимальном уровне (зачастую она едва превышает уровень инфляции).

Инвестируя даже в самые надёжные государственные облигации и банковские вклады можно столкнуться с такими рисками как:

Для чего введено понятие безрисковой процентной ставки? Дело в том, что всё в этом мире относительно и сильно зависит от той конкретной отправной точки, с позиций которой ведётся оценка. Так и в данном случае, безрисковая ставка служит отправной точкой для расчёта и оценки процентных ставок по другим финансовым инструментам.

Эффективность того или иного вложения можно оценить по тому количеству пунктов, на которое процентная доходность по нему превышает безрисковый уровень. Например, процентная ставка по корпоративным облигациям в 14% годовых смотрится весьма привлекательно относительно 8% которые дают по банковским депозитам.

Безрисковая процентная ставка может быть двух основных видов:

Под нарицательной понимается процентная ставка по финансовым инструментам с максимальным уровнем надёжности и минимальным уровнем риска (как в рассмотренных выше примерах с государственными облигациями и банковскими вкладами). А реальной, называют нарицательную безрисковую ставку за вычетом текущего уровня инфляции.

Оценивая привлекательность инвестиционного проекта смотрят именно на реальную безрисковую процентную ставку, которая в данном случае выступает в качестве той премии за риск, которую получит инвестор в результате удачной реализации рассматриваемого проекта.

** До суммы вклада не превышающей 1400000 рублей.

Форвардная процентная ставка

В тех случаях, когда необходимо захеджировать свои риски возникающие вследствие возможного изменения уровня процентного дохода, используют форвардную процентную ставку. Она устанавливается непосредственно в момент заключения договора, а действует на конкретную установленную дату в будущем.

Иногда форвардные ставки используются ещё и для прогнозирования спотовых ставок в будущем, однако многие экономисты ставят под сомнение точность такого рода прогнозов.

Для расчёта форвардных процентных ставок по купонным выплатам облигаций могут быть использованы следующие формулы:

Хеджирование риска изменения процентных ставок может быть осуществлено посредством форвардного контракта. В этом случае продавец такого контракта хеджирует риск снижения процентных ставок на конкретную (установленную в контракте) дату в будущем. А покупатель, соответственно, страхуется от того, что они возрастут. По наступлению даты экспирации контракта, в зависимости от того в какую сторону произошло фактическое изменение ставок, стороны производят взаиморасчёты между собой. Если ставки снизились, покупатель выплачивает продавцу разницу между текущим их значением и тем, которое было указано в форвардном контракте. Соответственно, при повышении ставок, разница уплачивается уже продавцом контракта.

Зависимость форвардной процентной ставки от того срока на который заключается форвардный контракт по ней

Форма кривой на вышеприведённом рисунке наглядно показывает зависимость форвардной ставки от срока форвардного контракта. Она имеет возрастающий характер в силу того, что стоимость денег сегодня всегда выше их стоимости в будущем, а потому форвардная ставка должна компенсировать эту разницу, а кроме этого она должна обеспечить определённую компенсацию (в зависимости от величины принимаемого риска) именуемую премией за ликвидность.

Изгиб кривой в виде гиперболы объясняется тем, что по мере уменьшения срока до даты экспирации снижается и размер премии за ликвидность.

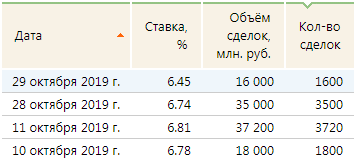

Процентная ставка овернайт (overnight)

В дословном переводе с английского, слово «overnight» означает — через ночь. Такая ставка предлагается по вкладам размещаемым на срок в одни сутки. Обычно такие депозиты закрываются (с выплатой процентов по ним) на следующий рабочий день после их открытия, а если выпадают выходные дни, то на первый рабочий день.

Депозиты овернайт доступны только относительно крупным клиентам, располагающим достаточно большими суммами средств для их открытия. В основном это крупные компании, банки и другие финансовые организации. Хранение денег на подобного рода депозитах позволяет с одной стороны поддерживать текущую краткосрочную ликвидность на должном уровне, а с другой — извлекать определённый процент прибыли со свободных денежных средств.

Ввиду очень малого срока размещения депозитов, процентная ставка овернайт не слишком велика, однако она обычно выше ставки по счетам до востребования.

Величина ставки овернайт зависит от таких факторов как:

Кроме этого, величина ставки овернайт может расти в периоды финансовых кризисов на фоне снижения доверия банков друг к другу и уменьшения объёмов проводимых ими операций.

Размер данной ставки, а также её устойчивость, оказывают большое влияние на экономическую ситуацию в стране в целом. Если её значения относительно стабильны и не выходят за рамки узкого коридора, то это, помимо доступа участников рынка к краткосрочной ликвидности, даёт им ещё и возможность эффективно перераспределять ликвидность и планировать управление ею.

Именно поэтому центральные банки уделяют значительное внимание вопросу о текущем размере процентных ставок овернайт и стремятся удерживать их значения в рамках определённого процентного диапазона. Особенно актуально это для них становится в процессе проведения инфляционного таргетирования.

В каждой стране есть собственное эталонное значение процентных ставок овернайт. Например в России это — RUONIA, в США — SOFR, в Японии — TONAR и т.п.

Межбанковские процентные ставки

Так принято называть ставки по кредитам на межбанковском рынке. По ним банки могут взаимодействовать между собой как для поддержания собственной ликвидности, так и для размещения временно свободных денег (тех которые не удалось разместить более выгодно, например в виде кредитов населению).

В России к таковым относятся:

Ставки MIBID, MIBOR, MIACR

Межбанковская процентная ставка INSTAR

Наиболее известными межбанковскими процентными ставками в мире являются:

Эффективная процентная ставка

Заявленная номинальная процентная ставка (например по кредиту или депозиту) далеко не всегда в полной мере отражает тот реальный уровень выплат, которые будут в итоге по ней выполнены. Например, ставка по депозиту в 10% годовых вовсе не означает того, что через год с суммы в 100000 рублей вам будут начислены проценты в размере 10000 рублей.

То же самое можно сказать и о кредитах. Заявленная ставка по кредиту в 12% вовсе не означает того, что в итоге ваша переплата по нему будет составлять, например 120000 рублей с суммы займа в 1000000 рублей. В реальности сумма переплаты будет выше.

Вот для того, чтобы отразить реальную сумму процентных платежей (не только для кредитов и депозитов, но и при оценке различных инвестиционных проектов) и было введено понятие эффективной процентной ставки.

Почему реальная сумма платежей оказывается больше той, которая вытекает из указанной номинальной ставки в процентах годовых? Это происходит из-за влияния сложных процентов, а также из-за различных сопутствующих платежей и комиссий.

Так по обычному депозиту размещённому под 10% годовых, прибыль через один год может составлять большую величину, например в том случае, если вклад будет с ежемесячной капитализацией процентов**. Смотрите сами (пример для суммы вклада в 100000 рублей):

| Месяц | Сумма вклада (с капитализацией процентов) | Сумма вклада (без капитализации процентов) |

| 1 | 100833 | 100833 |

| 2 | 101672 | 101666 |

| 3 | 102519 | 102499 |

| 4 | 103373 | 103332 |

| 5 | 104234 | 104165 |

| 6 | 105103 | 104998 |

| 7 | 105978 | 105831 |

| 8 | 106861 | 106664 |

| 9 | 107751 | 107497 |

| 10 | 108649 | 108330 |

| 11 | 109554 | 109163 |

| 12 | 110466 | 110000 |

Как видите, при ежемесячной капитализации процентов итоговая прибыль по вкладу несколько выше и составляет 10466 рублей против 10000 рублей по вкладу без капитализации. То есть, в данном случае можно сказать, что размер эффективной процентной ставки составляет 10,46%.

Аналогичная ситуация складывается и по кредитным платежам, только в данном случае речь идёт уже не о проценте прибыли, а о проценте убытка.

Важно знать, что реальная переплата по кредиту (соответствующая эффективной процентной ставке) всегда выше той, которую можно рассчитать исходя из процентной ставки предлагаемой банком.

Более того, вполне может сложиться такая ситуация, когда переплата по кредиту с меньшей процентной ставкой в итоге окажется выше той, которая была бы в том случае, если бы взяли кредит по большей ставке в другом банке.

Это происходит по следующим причинам:

Следует иметь ввиду, что по закону банки обязаны сообщать клиентам реальную сумму переплаты по кредиту.

** Ежемесячная капитализация процентов предполагает начисление процентов на остаток по вкладу каждый месяц. Например при ставке в 10% годовых, ежемесячно будет начисляться процент в 10/12=0,833%.

Что такое процентная ставка

Процентная ставка по кредиту, займу, банковской карте, вкладу — одно из существенных условий соглашения между клиентом и кредитором. Оно напрямую определяет, насколько затратен или выгоден тот или иной продукт для клиента. Также ставка помогает проводить классификацию заемщиков на основе скоринга.

Что значит «процентная ставка»

Процентная ставка — сумма, указанная в процентном выражении к сумме кредита: вознаграждение, которое получает банк за выдачу кредитных средств заемщику. Сервис Бробанк.ру напоминает, что эту величину по кредитным договорам принято также называть переплатой по кредиту. Именно ставка определяет, сколько заемщику потребуется вернуть денег банку, без учета тела кредита. В этом же виде термин используется в сфере микрозаймов.

По вкладам физических лиц действует обратный механизм. В этом случае ставка определяет сумму вознаграждения, которую вкладчику должен выплатить банк. Выше ставка — больше доход. Остальные сферы применения процентной ставки:

В большинстве случаев ставка исчисляется в годовом выражении. По отдельным продуктам проценты устанавливаются в годовых, но рассчитываются за каждый день пользования средствами.

Что такое процентная ставка по кредиту

В наиболее общем смысле — это плата за пользование кредитными средствами. Кредитная организация выдает деньги заемщику, который обязуется их вернуть в срок и с процентами. Именно из процентов по выдаваемым кредитам складывается один из источников дохода любого банка, сотрудничающего с физическими лицами.

В соответствии со ст. 29 ФЗ «О банках и банковской деятельности», кредитная организация не имеет права в одностороннем порядке изменять размер процентной ставки, указанной в договоре. Это же правило распространяется на кредитные карты, по которым изменение ставок в одностороннем порядке допускается только в сторону их уменьшения, что достаточно редко встречается на практике.

Как работают процентные ставки по микрозаймам

Предложения микрофинансовых организаций условно делятся на несколько категорий: краткосрочные займы на небольшую сумму (до зарплаты) и среднесрочные займы на сумму до 500 000 рублей — для МКК и до 1 000 000 рублей — для МФК. Микрофинансовый сегмент представляет собой важный сегмент экономики страны, но определенная часть населения Российской Федерации по-прежнему считает, что займы придуманы для того, чтобы узаконить один из видов мошенничества. Причина этого — высокие процентные ставки, которые таковыми не являются.

Годовая ставка по кредиту или займу обязательно указывается в договоре, так как это существенное условие соглашения. В случае с кредитом все предельно понятно: деньги берутся на несколько лет, поэтому исчисление процентов в годовых выглядит логично.

Что касается займов (микрозаймов), то они оформляются на короткие сроки, но компания обязана указывать в договоре полную ставку в годовых. Как итог: на титульной странице соглашения может фигурировать цифра в 365% годовых и более. Получается, что за день пользования средствами заемщик заплатит 1% от суммы займа.

К примеру, оформив 1000 рублей на 10 дней, заемщик вернет 1100 рублей (100 рублей — проценты за 10 дней при ставке в 365% годовых). То есть, полная ставка носит информационный характер, и перед оформлением займа необходимо проводить подобную несложную калькуляцию. При этом за заемщиком сохраняется право на досрочное погашение задолженности с перерасчетом процентов.

Виды процентных ставок

Не во всех случаях процентные ставки бывают фиксированными в течение всего срока действия соглашения. Хотя именно этот вид применяется российскими банками на практике. Виды процентных ставок:

Помимо этого встречаются нулевые и отрицательные процентные ставки. Впервые в Российской Федерации они появились в после экономического кризиса августа 2008 года.

Как работает нулевая процентная ставка

Российские банки не придерживаются подобной практики: кредит под 0% для отечественного потребителя — недоступен. Подобные условия можно встречаются на межгосударственном уровне, когда одна страна предоставляет беспроцентную ссуду другому государству.

В сегменте микрокредитования бесплатные займы под 0% за последние несколько лет стали особенно распространены. Крупнейшие МФО, работающие в онлайн-режиме, новым клиентам предлагают подобный продукт — без процентов и переплат по займу.

Смысл данного предложения заключается в том, что компания, таким образом, разворачивает рекламную кампанию по привлечению клиентов. Оценив качество обслуживания и сервиса, клиент, с большей долей вероятности, обратится в компанию во второй и последующий разы. Именно на это и делается основной упор.

Что такое «отрицательная процентная ставка»

На первый взгляд, отрицательная процентная ставка — термин, противоречащий здравому смыслу. При этом это достаточно распространенный инструмент, который применяется при наступлении всевозможного рода финансовых катаклизмов. Его суть заключается в том, что кредитор, предоставляя заемщику средства, должен ему (заемщику) заплатить за оформление кредита.

Мировая практика знает примеры, когда центральные банки государств выдавали местным кредитным организациям кредиты с отрицательной процентной ставкой. То есть, главный банк страны не только ничего не получает взамен, а еще и должен заплатить за то, чтобы находящиеся под его контролем организации согласились этот кредит принять. Смысл этого заключается в следующем:

ЦБ максимально возможно снижает процентную ставку, делая банковские кредиты более доступны для физических лиц.

Люди все чаще обращаются в банки за дешевыми кредитами, способствуя восстановлению экономики страны.

Таким образом, ЦБ преследует цель: чтобы банки не выжидали лучших времен, а получали ссуды с отрицательной процентной ставкой и за счет этих денег выдавали кредиты населению. Подобная мера является временной, но в ряде случаев она помогла целым государствам избежать финансового краха.

Процентная ставка

Процентная ставка — это сумма, выраженная в процентном выражении к сумме заимствованного кредита, которую платит получатель данного кредита за пользование им в определённый период времени (месяц, квартал, год). Общая сумма процентов по кредиту, зависит от процентной ставки, частоты начисления процентов и продолжительности времени, в течение которого она предоставляется.

Он определяется как доля заемной суммы, которую кредитор начисляет в виде процентов заемщику, обычно выражается в процентах годовых. Это ставка, которую банк или другой кредитор взимает за заимствование своих денег, или ставка, которую банк платит своим вкладчикам за хранение денег на счете.

Годовая процентная ставка — это ставка в течение одного года. Другие процентные ставки применяются в разные периоды, например, месяц или день, но обычно они рассчитываются в годовом исчислении.

Факторы, влияющие на ставку

Процентные ставки зависят от:

Пример

Компания заимствует капитал у банка на покупку активов для ведения своего бизнеса. Взамен банк начисляет проценты компании. (Кредитор может также потребовать права на новые активы в качестве обеспечения).

Родственные термины

Базовая ставка обычно относится к годовой ставке, предлагаемой по депозитам центральным банком или другим монетарным органом.

Годовая процентная ставка и эффективная процентная ставка или эквивалентная годовая ставка используются для того, чтобы помочь потребителям сравнивать продукты с различными структурами платежей на общих основаниях.

Ставка дисконтирования применяется для расчета приведенной стоимости.

Процентная ставка по купону представляет собой отношение годовой суммы купона (купон выплачивается за год) к номинальной стоимости, тогда как текущая доходность — это отношение годового купона, деленное на его текущую рыночную цену. Доходность к погашению — это ожидаемая внутренняя норма доходности облигации, при условии, что она будет удерживаться до погашения, то есть ставка дисконтирования, которая приравнивает все оставшиеся денежные потоки к инвестору (все оставшиеся купоны и погашение номинальной стоимости при погашении) с текущей рыночной ценой.

Денежно-кредитная политика

Целевые показатели процентных ставок являются жизненно важным инструментом денежно-кредитной политики и учитываются при работе с такими переменными, как инвестиции, инфляция и безработица. Центральные банки стран обычно стремятся снизить процентные ставки, когда они хотят увеличить инвестиции и потребление в экономике страны. Тем не менее, низкая процентная ставка как макроэкономическая политика может быть рискованной и привести к возникновению экономического пузыря, при котором крупные инвестиции будут вкладыватся в рынок недвижимости и фондовый рынок. В развитых экономиках, таким образом, корректируются процентные ставки, чтобы держать инфляцию в целевом диапазоне для здоровой экономической деятельности или ограничивать процентную ставку одновременно с экономическим ростом для сохранения экономического благополучия.

История

Процентные ставки, установленные Комитетом по денежно-кредитной политике Банка Англии в 1997–2010 годах

Причины изменения процентных ставок

Нерыночные теории

Некоторые экономисты, такие как Карл Маркс, утверждают, что процентные ставки на самом деле не устанавливаются исключительно рыночной конкуренцией. Скорее процентные ставки в конечном итоге устанавливаются в соответствии с социальными обычаями и правовыми институтами.

Реальная и номинальная процентные ставки

Номинальная процентная ставка — это процентная ставка без учета инфляции.

Например, предположим, что кто-то вносит 100 долларов в банк на 1 год, и получает проценты в размере 10 долларов, поэтому в конце года их остаток составляет 110 долларов. В этом случае, независимо от уровня инфляции, номинальная процентная ставка составляет 10% годовых.

Реальная процентная ставка измеряет рост реальной стоимости кредита плюс проценты с учетом инфляции. Иными словами, реальная ставка процента — это номинальная ставка процента минус ожидаемый уровень инфляции. Погашение основной суммы плюс процентов измеряется в реальном выражении по сравнению с покупательной способностью суммы на момент ее заимствования, предоставления или дачи на хранение или инвестирования.

Если инфляция составляет 10%, то 110 долларов на счете в конце года имеют такую же покупательную способность, что и 100 долларов год назад. В этом случае реальная процентная ставка равна нулю.

Реальная процентная ставка определяется при помощи уравнения Фишера:

где \pi — уровень инфляции.

Для низких ставок и коротких периодов применяется линейное приближение:

По предварительным данным, ставки являются прогнозируемыми, тогда как по факту ставки являются историческими.

Рыночные ставки

Существует рынок инвестиций, который включает денежный рынок, рынок облигаций, фондовый рынок и валютный рынок, а также розничный банкинг, где устанавливаются свои процентные ставки.

Данные процентные ставки отражают:

Согласно теории рациональных ожиданий, заемщики и кредиторы ожидают инфляцию в будущем. Приемлемая номинальная процентная ставка, по которой они хотят и могут брать или одалживать денежные средства, включает реальную процентную ставку, которую они хотят получить или хотят и могут заплатить, а также ожидаемый уровень инфляции.

Предполагается, что более рискованные инвестиции, такие как акции и облигации, принесут более высокую прибыль, чем более безопасные, такие как государственные облигации.

Дополнительная доходность, которая ожидается от рискованных инвестиций является премией за риск. Премия за риск, которую инвестор получает от своей инвестиционной деятельности, зависит от предпочтений инвестора в отношении риска. Факты свидетельствуют о том, что большинство кредиторов не склонны к риску.

Предпочтение ликвидности

Большинство инвесторов предпочитают более ликвидные средства (например, наличные деньги). Наличные денежные средства могуб быть потрачены немедленно, если вдруг возникнет такая необходимость. Но бывает что некоторые инвестиции требуют времени или усилий для перевода их в более ликвидную форму. Например, 1-летний кредит является очень ликвидным по сравнению с 10-летним. Тем не менее, 10-летняя казначейская облигация США является ликвидной, поскольку ее легко можно продать на рынке.

Модель рынка

Базовая модель оценки процентной ставки для актива:

Распологая точной информацией, \pi_e одинаково для всех участников рынка, и это идентично:

где i_n — это номинальная процентная ставка по данной инвестиции;

i_r — безрисковый возврат капитала;

i_n^\ast — номинальная процентная ставка по краткосрочным безрисковым ликвидным облигациям;

p_r — премия за риск, отражающая продолжительность инвестиций и вероятность дефолта заемщика;

p_l — премия за ликвидность, отражающая сложность преобразования актива в деньги и, следовательно, в товары.

Распространение

Разброс процентных ставок — это кредитная ставка за вычетом депозитной ставки. Этот спред охватывает операционные расходы банков, предоставляющих кредиты и депозиты. Отрицательный спред — это когда депозитная ставка выше, чем кредитная ставка.

В макроэкономике

Эластичность замещения

Эластичность замещения влияет на реальную процентную ставку. Чем больше величина эластичности замещения, тем больше обмен и тем ниже реальная процентная ставка.

ВВП и безработица

Более высокие процентные ставки увеличивают стоимость заимствований, что может сократить инвестиции и ВВП, увеличив безработицу. Расширяющиеся предприятия, как правило, являются чистыми должниками. Тем не менее, представители Австрийской школы считают, что более высокие ставки приводят к увеличению инвестиций для получения процентов, чтобы заплатить своим кредиторам. Более высокие ставки обеспечивают больше сбережений и снижают инфляцию.

Операции на открытом рынке в США

Федеральная резервная система (ФРС) проводит денежно-кредитную политику, в основном, за счет повышения ставки по федеральным фондам. Это ставка, которую банки взимают друг у друга за однодневные кредиты федеральных фондов, которые являются резервами, хранящимися в банках ФРС. Операции на открытом рынке являются одним из инструментов в рамках денежно-кредитной политики, проводимой ФРС, для управления краткосрочными процентными ставками, используя полномочия покупать и продавать казначейские ценные бумаги.

Математическая модель

Поскольку процентная ставка и инфляция, как правило, задаются в процентах, вышеприведенные формулы являются линейными приближениями:

является только приблизительным. На самом деле, можно записать следующей формулой:

Политика нулевой ставки

Так называемая политика нулевой процентной ставки — это макроэкономическая политика очень низкой, почти нулевой, ставки, устанавливаемой центральным банком. При этом центральный банк сталкивается с трудностями, так как не имеет возможности для дальнейшего ее снижения. Подобная политика применяется в США и Японии.

Отрицательные номинальные ставки

Номинальные процентные ставки обычно положительные, но не всегда. Напротив, реальные процентные ставки могут быть отрицательными, когда номинальные процентные ставки ниже инфляции. Когда это случается вследствии государственной политики (например, с помощью обязательных резервов), то это считается финансовым подавлением и практикуется такими странами, как Соединенные Штаты и Великобритания после Второй мировой войны с 1945 года до конца 1970-х или начала 1980-х годов.