Что такое ставка риска по длинным позициям

Шорт и лонг. Как заработать на коротких и длинных позициях

Что такое длинная позиция

К такому способу торговли инвесторы прибегают тогда, когда ожидают роста котировок. Cмысл длинной позиции состоит в том, чтобы купить акции, пока они стоят дешево, и продать их, когда они подорожают.

Инвестор открывает длинную позицию, когда покупает акции. Пока инвестор держит акции, то говорят, что он «держит длинную позицию». Продавая акции, инвестор длинную позицию закрывает. Прибыль получается как разница между ценами покупки и продажи.

Такая позиция называется длинной, потому что ее можно держать сколь угодно долго. Название происходит от английского long — «длинный, долгий». С помощью длинной позиции можно извлекать прибыль, даже если инвестировать на долгосрочный период — не менее года.

Что такое короткая позиция

Ожидается, что затем инвестор покупает то же количество акций, но уже по сниженной цене, и возвращает их брокеру. А разница между ценой продажи и ценой покупки остается у инвестора в качестве прибыли.

В отличие от длинной, короткую позицию можно открыть только на небольшой срок. Это связано с тем, что инвестор обязан вернуть ценные бумаги, которые он одолжил, причем не бесплатно, брокеру.

Короткой продажей не является продажа акций из портфеля инвестора. Когда инвестор продает приобретенные ранее бумаги — это всего лишь закрытие длинной позиции.

Короткую позицию трейдеры еще называют шорт — от английского short («короткий, краткосрочный»). Шорт также открывают, держат и закрывают. Об инвесторе, который играет на понижение, говорят, что он шортит (ударение на последний слог). Пока инвестор не выкупит акции и не закроет позицию, про него говорят: «он в короткой позиции», «он в шортах».

Почему короткая позиция рискованнее длинной

Биржевые эксперты не рекомендуют начинающим трейдерам торговать на заемные средства, поскольку это очень рискованная стратегия. Риск состоит в том, что цена акции может вырасти вопреки ожиданиям. И инвестор оказывается в сложной ситуации. Он должен отдать брокеру взятые взаймы бумаги, а для этого вынужден их купить по более высокой цене, чем продавал ранее.

Если же вы все-таки решились попробовать заработать на короткой продаже, лучше подстраховаться. Биржевые эксперты советуют обязательно ставить стоп-лоссы и не брать слишком много взаймы.

Предоставляя трейдеру акции взаймы, сильно рискует и брокер. Поэтому брокерские компании вводят ограничения для желающих заработать на падении акций. Инвесторам разрешается открывать короткие позиции только по самым ликвидным акциям на рынке. Полный список таких бумаг находится на сайте брокера.

Также брокер вводит специальные коэффициенты. С их помощью он определяет сумму, которая должна лежать на брокерском счету клиента перед открытием короткой позиции. Данная сумма превышает совокупную стоимость взятых взаймы акций. Это нужно, чтобы клиент смог покрыть их стоимость, если вместо снижения рынок вдруг начинает расти.

На случай такого развития событий брокер также задает цену, по достижении которой трейдер или брокер могут принудительно закрыть позицию. Это происходит, если брокер видит, что денег, которые инвестор оставил в залог, может не хватить на выкуп акций.

К стратегии коротких продаж могут прибегать манипуляторы рынком. Обычно это крупные инвесторы, у которых достаточно средств, чтобы направить динамику рынка в нужное им русло. Поэтому за игрой на понижение следят специальные комиссии. В США это SEC или Комиссия по ценным бумагам и биржам, в России — Центральный банк.

Как влияют на рынок короткие и длинные позиции

Инвесторов, предпочитающих открывать длинные позиции, называют игроками на повышение. И вот почему: если на рынке больше тех, кто верит в дальнейший рост акций и открывает длинные позиции, рынок растет. То же самое верно и в отношении отдельных компаний.

Аналогичным образом стратегия, основанная на открытии коротких позиций, называется игрой на понижение, а самих трейдеров именуют игроками на понижение. Соответственно, если на рынке преобладают игроки на понижение, рынок падает.

Однако если на рынке накапливается слишком много длинных позиций, то образуется так называемый навес и возрастает вероятность, что участники рынка начнут массово закрывать позиции, то есть продавать акции. А это грозит обвалом котировок.

То же верно и в отношении коротких позиций. Если на рынке становится слишком много коротких позиций, любая новость может вызвать массовый выкуп акций инвесторами. При этом фондовые индексы (или котировки акций) буквально взлетают вверх в короткий срок.

«Быки» и «медведи»

Участники фондового рынка любят давать прозвища игрокам, стратегиям и даже результатам торговли. Причем сравнивают их часто с представителями животного мира. На рынке есть «лоси», «зайцы», «волки», «овцы» и даже «свиньи».

Игроков на повышение зовут «быками». Этимология этого слова доподлинно неизвестна, однако его можно запомнить по ассоциации: «бык поддевает рынок на рога, подбрасывает вверх, и цены растут». Соответственно, если на рынке сложился тренд к росту, о нем говорят как об «бычьем».

Если фондовые индексы падают в течение продолжительного времени, то рынок становится «медвежьим». Игроков, подталкивающих его вниз, зовут «медведями». Откуда пошло это прозвище — также неизвестно. Но ассоциация такова: медведь встает на задние лапы, наваливается на рынок, придавливает его к земле — и цены падают.

Торговая позиция при биржевых операциях. Она возникает, когда инвестор покупает ценные бумаги, валюту или товар в ожидании роста цен на них. В этом случае инвестор не ограничен во времени и может владеть инструментом (бумагой, валютой, товаром, контрактом и пр.) сколь угодно долго, отчего такая позиция получила название «длинной» Способ торговли на бирже, когда инвестор заимствует у брокера акции, которыми сам не владеет, чтобы продать их по текущей рыночной цене с тем, чтобы купить эти же акции по более низкой цене и извлечь выгоду. В этом случае инвестор ограничен сроками расчетов, а открытие короткой позиции сопряжено с высоким риском. Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее

Что такое маржинальная торговля: плюсы, минусы, риски

Что такое маржа и какой она бывает?

Когда инвестор хочет потратить на сделку больше денег, чем у него есть, он может взять деньги в долг у брокера. Тогда залогом будут собственные средства на брокерском счете — они заблокированы как некий страховой депозит. Эта сумма называется маржой. Маржа пересчитывается каждый раз, когда трейдер открывает позицию.

Рассчитывают два вида маржи: начальная и минимальная.

Начальная маржа — начальное обеспечение для совершения новой сделки. Она рассчитывается путем умножения стоимости актива на ставку риска.

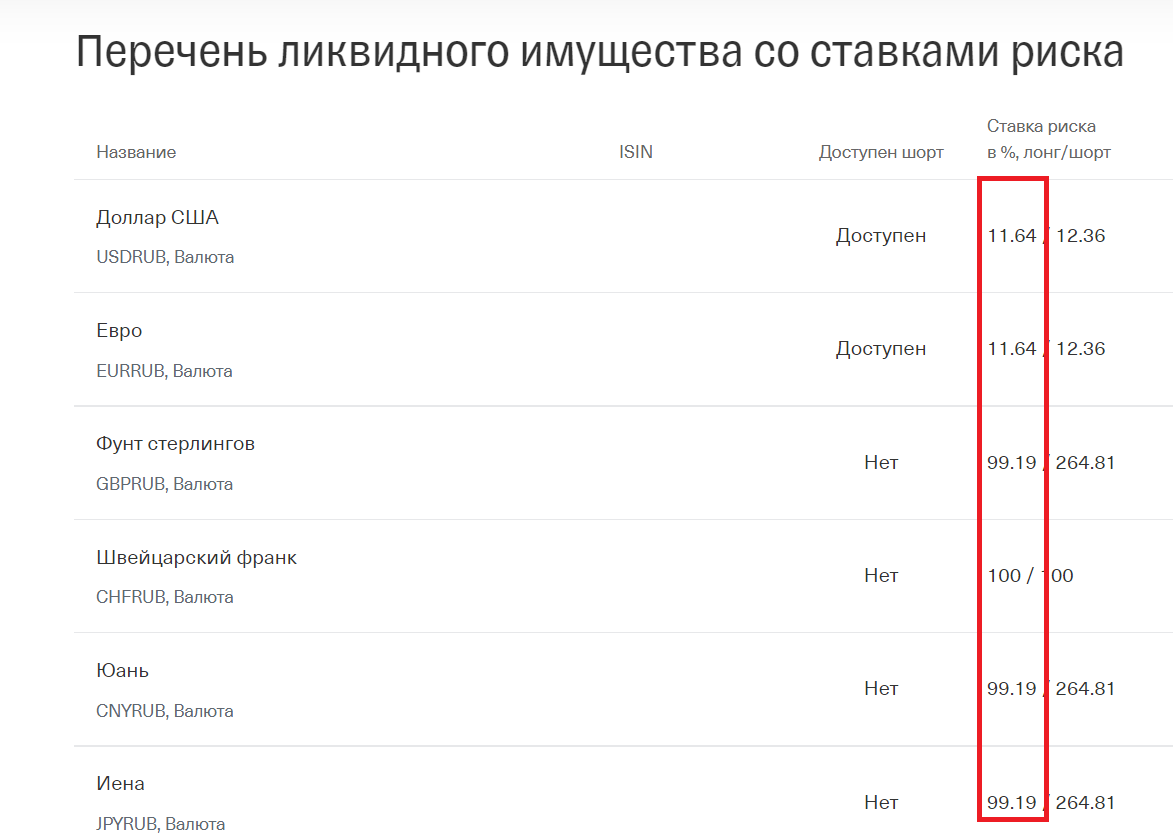

Ставка риска — это вероятность изменения цены актива на бирже. Как правило, чем выше волатильность инструмента, тем выше ставка риска. Обычно брокеры публикуют ставки риска по активам на официальных сайтах. Обратите внимание, что ставки риска по сделкам в шорт всегда выше, чем в лонг.

Минимальная маржа — минимальное обеспечение для поддержания позиции, которую вы уже открыли. Обычно минимальная маржа одного ликвидного актива равна половине начальной маржи.

Чтобы рассчитать начальную и минимальную маржу в целом по портфелю, нужно сложить начальную и минимальную маржу по каждому ликвидному активу. Если стоимость ликвидного портфеля опустится ниже начальной маржи, вы сможете выкупить часть активов в непокрытой позиции, но не сможете заключать новые сделки.

Важно! При расчете начальной и минимальной маржи всего портфеля рубли на брокерском счете НЕ учитываются

Ликвидный портфель — это совокупная стоимость валюты и ликвидных ценных бумаг на вашем брокерском счете. Акции иностранных компаний, валюта и еврооблигации учитываются в рублях по текущему биржевому курсу.

Но если стоимость ликвидного портфеля опустится ниже минимальной маржи, то тогда брокер будет вправе принудительно закрыть часть ваших позиций, чтобы стоимость ликвидного портфеля не упала до нуля и не ушла в минус. Брокер вправе сам выбирать позиции, которые считает нужным закрыть.

Перед тем как закрыть ваши сделки, брокер отправит уведомление о необходимости пополнить счет на нужную сумму. Такое сообщение называют маржин-коллом.

Что такое торговля в лонг?

Длинная позиция (long position) — сделка в расчете на рост котировок. Cмысл длинной позиции в том, чтобы купить акции, пока они стоят дешево, и продать их, когда они подорожают. Трейдеры могут участвовать в сделках в лонг не только на свои средства, но и на заемные — то есть предоставленные брокером.

3. Как устроена маржинальная торговля в лонг?

Далее брокер рассчитает начальную и минимальную маржу.

После этого брокер пересчитает стоимость нашего ликвидного портфеля, его начальную и минимальную маржу. Это происходит каждый раз, когда меняется состав ликвидного портфеля или цена активов, которые в него входят.

Как уже писали выше, если стоимость ликвидного портфеля выше начальной маржи, то мы сможем заключать новые сделки. Если ниже начальной, но выше минимальной маржи, то мы сможем выкупить часть активов, но не заключать новые сделки. Если же стоимость ликвидного портфеля опустится ниже минимальной маржи, то брокер будет вправе принудительно закрыть часть наших активов.

А как устроена торговля в шорт?

Все расчеты относительно минимальной и начальной маржи, а также ликвидного портфеля аналогичны торговле в лонг, но в ставке риска берется значение « шорт ».

За каждый день использования активов брокера мы платим определенную сумму, с условиями маржинальной торговли необходимо ознакомится у брокера. Впрочем, это касается и торговли в лонг, поэтому маржинальную торговлю лучше использовать для краткосрочных сделок.

Торговля в шорт гораздо более рискованна, нежели в лонг. В случае игры на понижение математическое ожидание играет против нас: акции максимально могут упасть до 0, то есть минус 100%. А расти могут неограниченно, и 100%, и 200%, и даже 500%. При торговле в шорт инвестор ставит себя в заведомо опасную позицию, поэтому здесь еще более важно заранее оценивать свои риски, определить максимально возможные убытки по сделке и выставить стоп-лосс.

4. Плюсы и минусы маржинальной торговли

Плюсы:

Минусы:

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Распоряжение брокеру о покупке или продаже бумаги при достижении определенных показателей. Способ торговли на бирже, когда инвестор заимствует у брокера акции, которыми сам не владеет, чтобы продать их по текущей рыночной цене с тем, чтобы купить эти же акции по более низкой цене и извлечь выгоду. В этом случае инвестор ограничен сроками расчетов, а открытие короткой позиции сопряжено с высоким риском. При маржинальной торговле на рынке инвестор фактически берет кредит под залог на осуществление сделки. В качестве залога выступает небольшая часть собственных средств инвестора — так называемая маржа. Подробнее

Сделки лонг в Тинькофф Инвестиции

Зарабатывать на росте стоимости акций или других активов можно не только на свои деньги, но и взятые взаймы у брокера. Но если полагаться на «кредитное плечо» слишком часто, можно значительно уменьшить свой доход. Так происходит, потому что при маржинальной торговле придется оплачивать комиссию брокера за сделки. А также каждый день отдавать фиксированные суммы за перенос непокрытой позиции. Как купить акции в лонг у брокера Тинькофф, разобрался специалист сервиса Бробанк.ру.

Что такое маржинальная торговля в лонг

Лонг или «длинная» сделка означает открытие непокрытой позиции с расчетом на рост цены акции, облигации или валюты. Непокрытая позиция лонг – это деньги, которые вам дал взаймы брокер под залог валюты и ценных бумаг, которые у вас уже есть в портфеле.

Обратите внимание, что лонг только называется «длинной» сделкой. В реальности к продолжительности по времени он не имеет никакого отношения. Сделка может открываться как на месяц, так и на несколько минут или часов. Операции лонг также называют «игрой на повышение».

Смысл сделок лонг в том, чтобы купить акции по более низкой цене, а продать по более высокой. Такие операции позволяют инвесторам и трейдерам многократно увеличить прибыль, по сравнению с торговлей только на свои деньги. Однако очень важно помнить, что клиент несет полную ответственность и за все полученные по сделкам убытки.

Пример сделки в лонг

Например, вы решили купить 10 акций Alibaba по 150 долларов, в надежде, что цена по ним вырастет через 10 дней до 170 долларов. Если ваш расчет оказался верен, вы заработаете 200 долларов. Если вы рискнете, откроете «длинную» позицию у брокера Тинькофф и купите не 10, а 100 акций, размер прибыли будет в 10 раз выше – 2000 долларов. При этом не забывайте о комиссиях. Брокер спишет процент или фиксированную сумму за сделки по покупке-продаже акций, а также за перенос непокрытой позиции в течение всех 10 дней до закрытия сделки.

Учтите, что возможен и негативный сценарий. К примеру, акции Alibaba не выросли, а упали до 130 долларов. В этом случае вам придется выбирать:

Если решили идти первым путем, при покупке 100 акций с «плечом» брокера ваш убыток составит 2000 долларов. Комиссии брокера увеличит ваши расходы еще сильнее. Если решите ждать роста цены, брокер каждый день будет списывать деньги за перенос непокрытой позиции и увеличивать сумму долга. Очень важно трезво оценивать ситуацию и сопоставлять риски, иначе можно потерять весь капитал.

Маржинальную или торговлю «с плечом» чаще используют активные инвесторы и трейдеры для спекуляций. Помните, что очень рискованно проводить сделки на заемные деньги брокера без специальных знаний и четкого понимания, как устроен процесс.

О том, как подключить маржинальную торговлю, читайте подробнее в статье Бробанка «Как шортить в Тинькофф Инвестиции».

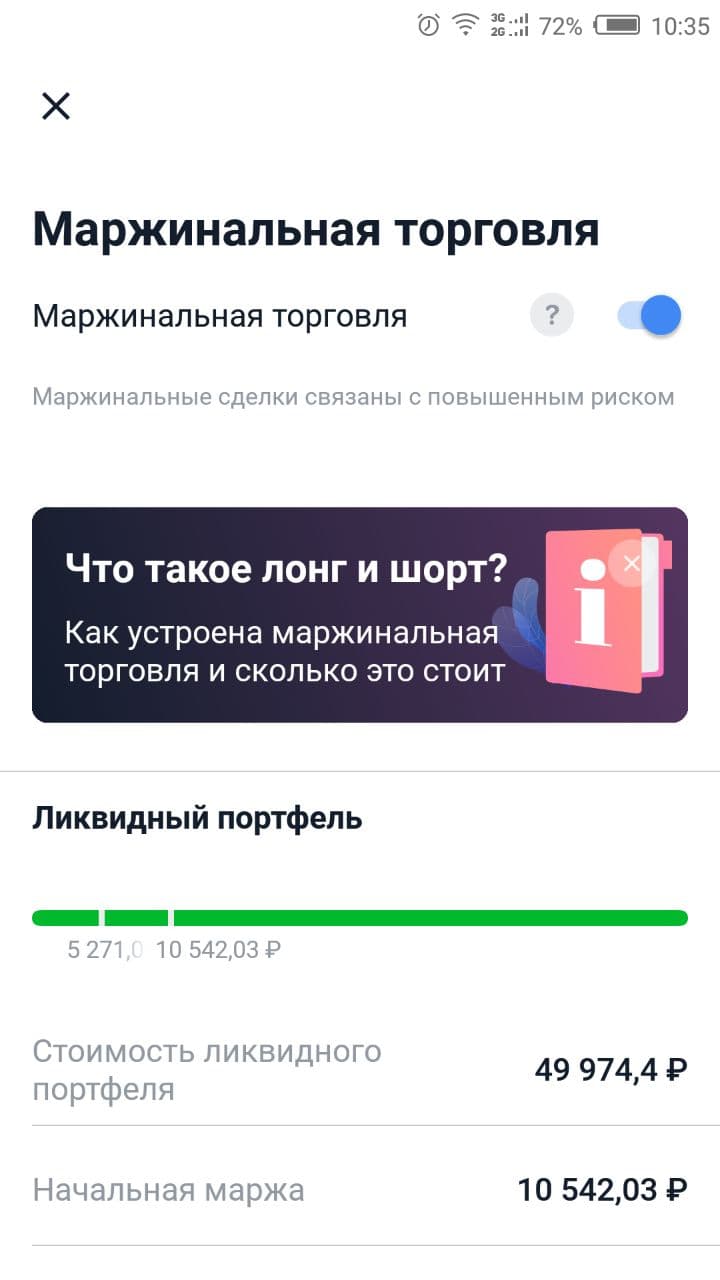

Ликвидность портфеля

Размер ликвидного портфеля – это стоимость всех ликвидных активов на вашем брокерском счете или ИИС в российских рублях. В подсчете участвуют валюта, акции и облигации, которые брокер включил в список ликвидных, а также рубли. Деньги, которые хранятся на других счетах или картах Тинькофф не входят в состав ликвидного портфеля.

При покупке нового актива, пополнении счета или изменении цены акций и облигаций, стоимость ликвидного портфеля меняется. Актуальную информацию можно найти в личном кабинете или мобильном приложении Тинькофф Инвестиции.

Размер ликвидного портфеля меняется в режиме реального времени. Его стоимость зависит от биржевых котировок валют и ценных бумаг.

Перед любой маржинальной покупкой проверяйте цвет индикатора ликвидного портфеля у Тинькофф брокера:

Маржа – это залог, который служит гарантией, что брокер сможет вернуть заемные деньги, выданные инвестору или трейдеру для сделок.

Начальная маржа – обеспечение, для открытия новой сделки. Для одного актива вычисляется как стоимость актива, умноженная на начальную ставку риска лонг.

Минимальная маржа – минимум, при котором брокер не станет закрывать уже открытую позицию. Составляет половину начальной маржи.

Ставки риска для «длинных» позиций у Тинькофф брокера размещены по ссылке.

Параметр указан в третьем столбце таблицы в процентах.

Комиссии брокера Тинькофф при сделках лонг

За сделки с «плечом» брокер Тинькофф берет два типа комиссий:

Если вы откроете сделку лонг и закроете в течение одного торгового дня, платежа за перенос непокрытой позиции не будет. Также брокер не снимает плату, если сумма меньше 3000 рублей.

Непокрытую позицию пересчитывают в рубли по биржевому курсу. Комиссия, которую спишет брокер за перенос, зависит от суммы сделки «с плечом».

| Сумма непокрытой позиции инвестора, в рублях | Комиссия брокера в день, в рублях |

| До 3 000 | Бесплатно |

| До 50 000 | 25 |

| До 100 000 | 45 |

| До 200 000 | 85 |

| До 300 000 | 115 |

| До 0,5 млн | 185 |

| До 1 млн | 365 |

| До 2 млн | 700 |

| До 5 млн | 1700 |

| Более 5 млн | 0,033% от суммы непокрытой позиции |

Если сделка лонг проведена в четверг, а закрыта в понедельник, комиссию посчитают за субботу и воскресенье. Также плата предусмотрена за выходные дни на бирже, праздничные и другие нерабочие дни.

Как определить максимальную сумму для торговли в лонг

Максимальная сумма, на которую вы сможете претендовать для проведения сделки в лонг, зависит от трех параметров:

Итоговая формула максимальной суммы для сделки лонг выглядит так:

(ЛП – НМ) / НСРл

Разобраться с расчетами проще на примере. Допустим, вы хотите открыть лонг по акциям Endo International PLC (ENDP). При этом стоимость вашего ликвидного портфеля 50 000 рублей, а начальная маржа 8 000 рублей. Начальная ставка риска лонг у Тинькофф брокера для этой акции 51%. Максимальная сумма непокрытой сделки лонг будет рассчитываться так:

(50 000 – 8 000) / 51% = 82 352 рубля

То есть именно на 82 352 рубля вы сможете купить акции компании Endo International PLC.

Для акций «Детского мира» (DSKY) начальная ставка риска лонг – 20,08%. Максимальная сумма «длинной» сделки:

(50 000 – 8 000) / 20,08% = 209 163 рубля

Из примеров видно, что начальная ставка лонг значительно влияет на максимальную доступную сумму сделки.

Не обязательно использовать весь доступный лимит для сделки в лонг. Можно открыть непокрытые позиции по нескольким разным активам, главное не выйти за предел максимальной суммы для вашего портфеля.

Ставка риска для «длинных» позиций

Ставка риска для сделок лонг показывает вероятность изменения цены актива. Нулевая ставка риска только у российского рубля, так как он не может подорожать или подешеветь относительно самого себя. У всех остальных активов этот показатель выше 0. Чем выше значение ставки риска лонг, тем вероятнее, что цена актива пойдет вниз, а не верх, как на это рассчитывает инвестор или трейдер.

При оформлении сделки лонг всегда учитывайте ставку риска лонг. Актуальные значения у брокера Тинькофф для всех активов опубликованы по этой ссылке. Если ставка риска лонг у актива равна 100%, значит, брокер потребует полного обеспечения при оформлении непокрытой позиции. Чем выше значение, тем менее ликвидный актив вы рассматриваете и тем сильнее рискуете.

Например, вы хотите купить в лонг акции компании Энел Россия с тиккером ENRU. В таблице ставок риска лонг у Тинькофф брокера указано значение 20,08%. Это означает, что для покупки одной акции у вас на брокерском счете должно быть не меньше 20,08% от цены акции. То есть, если размер вашего ликвидного портфеля 1 000 рублей, вы сможете купить 49 акций и еще 16,08 рублей останется. При этом для покупки швейцарских франков или акций China Mobile на вашем брокерском счете должна быть сумма не меньше текущей стоимости этих активов. Так как по ним ставка риска лонг – 100%.

Как проходит сделка в лонг

Для открытия сделки в лонг в Тинькофф Инвестициях:

Брокер регулярно сопоставляет стоимость ликвидного портфеля с начальной маржой. Если обеспечения достаточно, можно проводить новые сделки в лонг. Если ликвидный портфель становится меньше и приблизится к критическому значению, придет маржин-кол.

Пример лонга у Тинькофф брокера

Рассмотрим открытие лонга в Тинькофф Инвестиции на примере. Допустим, вы предполагаете, что акции Сбербанка вырастут, и хотите на этом заработать, хотя собственных средств недостаточно. Для сделки лонг:

За проведенные сделки брокер удержит комиссию по вашему тарифу. А также снимет оплату за перенос непокрытых позиций за каждый календарный день. Всю информацию обо всех списаниях вы можете посмотреть в отчете брокера в личном кабинете.

Что такое маржин-кол при сделках в лонг

При возникновении риска обнуления портфеля или ухода в минус брокер Тинькофф пришлет уведомление – маржин-кол. В сообщении будет указано, на какую сумму нужно пополнить портфель. Если этого не сделать брокер начнет принудительно закрывать непокрытые позиции и продавать валюту и ценные бумаги для компенсации убытков.

Маржин-кол пришлют на мобильный телефон в виде push-уведомления или СМС. Также сообщение появится в личном кабинете и мобильном приложении. После этого у вас несколько вариантов действий:

Маржин-кола можно избежать. В этом поможет постоянный мониторинг размера ликвидного портфеля и технические средства, которые настраиваются в приложении или терминале Тинькофф брокера.

Как избежать маржин-кола

Предотвратить маржин-кола можно разными способами:

Стоп-лосс – буквально означает остановить потери. Фактически stop-loss – это приказ брокеру, чтобы он продал или купил ценные бумаги или валюту, если цена изменится не в ту сторону, в которую вы прогнозировали. К примеру, вы открыли лонг по Газпрому, при этом акции вы купили по 350 рублей и ждете дальнейшего роста. Но, чтобы минимизировать риски, вы можете отдать распоряжение брокеру продать акции, если цена упадет до 330 рублей или любого другого критичного для вас уровня. У Тинькофф брокера выставить стоп-лосс можно только в личном кабинете на сайте. В мобильном приложении эта опция недоступна.

Если хотите установить ограничение через приложение Тинькофф Инвестиции придется настроить одновременно стоп-лимит и стоп-маркет.

Тейк-профит – это приказ брокеру продать или купить бумаги, когда цена на них достигнет указанного значения. Например, вы купили акции Газпрома по 350 рублей, а ждете повышения до 370 рублей. Если установите тейк-профит на этом уровне, брокер продаст ваши акции на выполнении условия, и вы получите прибыль.

Перед тем, как проводить сделки «с кредитным плечом» брокера, научитесь контролю рисков. Будет полезно проверить, насколько вы готовы фиксировать убытки на небольших суммах. Кроме того, разберитесь, как устанавливать тейк-профит и стоп-лосс, чтобы минимизировать свои потери.

Маржинальное кредитование и плечи. Что нужно знать инвестору

Размер сделки на бирже всегда являлся одним из важнейших параметров для инвестора. Чтобы ее совершить, как правило, используются собственные средства, но можно взять кредит у брокера. Соотношение собственных и заемных средств на бирже называется «плечом».

Размер плеча и от чего оно зависит

Для использования плеча брокеру необходим залог. На бирже им являются ценные бумаги и деньги. Размер предоставляемого кредита зависит не только от размера залога, но и от его ликвидности, то есть возможности быстро и без значительных потерь в цене быть обмененным на деньги. Для оценки размера плеча существуют 3 параметра:

1. Ликвидность ценных бумаг в вашем портфеле (рассмотрели).

2. Категория клиента, присваиваемая брокером.

3. Ликвидность актива, который собираетесь приобрести.

Исходя из первого и второго параметров, брокер определяет какой процент (ставка риска) от стоимости ценной бумаги ему необходим для обеспечения гарантий. Уточнить, какова же ставка, можно у Вашего брокера. В БКС Брокер есть следующие способы:

— обратиться на линию поддержку по номеру 8-800-100-55-44, необходимо будет назвать Ваше ФИО и номер брокерского счета;

— написать в чат через приложение БКС Премьер, БКС Банк, Мой Брокер или сайт online.bcs.ru.

Для самостоятельного разбора необходимо определиться с категорией клиента и в соответствии с ней уже посмотреть ставку риска. Чем выше уровень риска, тем больше заемных средств можно привлечь.

Категорий клиентов несколько:

О ставках информация не является персональной и может находиться в открытых источниках. В БКС Брокер достаточно пройти на сайт broker.ru. в разделы FAQ – Поддержка – Маржинальное кредитование и займы – Список Маржинальных бумаг. При просмотре стоит использовать начальные ставки риска Dlong (покупка) и Dshort (сделка шорт). Это и есть тот самый процент от ценной бумаги, который берется в залог.

Теперь давайте разберем пример с использованием ставки Dlong (покупка):

У Вас есть 10 тыс. руб. и вы хотите приобрести акции на 100 тыс. руб. То есть 10 тыс. руб. предоставить в залог и 90 тыс. руб. взять в кредит. Ставка по интересующей вас акции с учетом ее ликвидности и вашей категории риска составляет 5%. Это говорит о том, что от суммы сделки вам нужно иметь своих средств всего 5%. Исходя из нашего примера, вы можете приобрести акций на сумму 200 тыс. руб. (10/0,05=200). В итоге после покупки акций на 100 тыс. руб. ваш запас кредита составит еще 100 тыс. руб.

Если на счете уже есть ценные бумаги, то для расчета плеча нужно будет и по ним посмотреть ставки риска и использовать при расчете. Рассмотрим следующий пример:

У Вас 1000 акций конкретной компании и 50 т. руб. Общая рыночная стоимость ваших акций составляет 100 тыс. руб., ставка Dlong по ним 20%. По бумаге, которую хотите приобрести – 40%. Тогда максимальный размер плеча будет состоять из:

1. 50/0,4=125 тыс. руб.

2. 100*(1-0,2)/0,4=200 тыс. руб.

Итого брокер оценит максимальный размер вашего плеча в 325 тыс. руб.

Шорт и продажа. В чем разница

Сделка шорт немного сложнее в своем расчете, но достаточно проста в использовании. Она подразумевает, что вы берете у брокера в займы ценные бумаги и продаете их на рынке. Все это происходит в момент совершения сделки.

Теперь ключевой момент: брокер в любой срок готов вернуть себе ценные бумаги, которые были вами одолжены, вне зависимости от их рыночной цены. Если вы совершили сделку продажи при цене акции 100 руб., а после путем покупки того же объема по цене 90 руб. ее вернули, то ваша прибыль составила 10 руб. Появляется она от того, что при продаже (сделки шорт) вы получили 100 руб., а при покупке (возврате акции) потратили только 90 руб.

Однако по сделкам шорт также нужен залог и есть предел по размеру плеча. Для его расчета, как и со ставкой Dlong, применяется ставка Dshort. Разберем ситуацию на условиях предыдущего примера:

У нас есть ставка Dshort по выбранной для сделки бумаге – 40%. Ставка по активу, который уже есть в вашем портфеле – 50%. В таком случае максимальный размер плеча будет следующим:

1. 50/0,5=100 тыс. руб.

2. 100*(1-0,4)/0,5=120 тыс. руб.

Где можно увидеть размер плеча

Мы разобрали примеры, где в наличии акции только 1 эмитента. Узнать размер плеча с учетом множества акций вручную достаточно сложно. В таком случае брокер обычно предоставляет информацию по размеру плеча через технические средства. В торговом терминале Quik можно его посмотреть в 2-х местах:

1. При выставлении заявки указывается максимально возможное количество лотов для сделки по вашему портфелю.

2. Нажав правой кнопкой мыши по таблице клиентский портфель можно открыть раздел Купить/Продать. Здесь в столбцах Покупка и Продажа отражается максимальный размер плеча по каждой вашей ценной бумаге.

Что если все пошло не туда

Для успешной торговли необходимо понимать рамки ваших кредитных возможностей и иметь «подушку» безопасности на случай резких скачков рынка. Для определения этих рамок используются понятия:

1. Стоимость портфеля = Активы + Денежные Средства — Задолженность

2. Начальная маржа = Активы*Начальная ставка риска

3. Минимальная маржа = Активы*Минимальная ставка риска

Под активами понимаются только те, которые могут выступать обеспечением. Важно учитывать, что при принудительном закрытии риск-менеджер сам выбирает позиции, которые считает нужным закрыть, чтобы уравновесить размер плеча. В терминале Quik за расчет этих параметров отвечает УДС (уровень достаточности средств):

1. =>1 – зеленая зона.

2. От 0 до 1 – желтая зона.

3. 3

Последние новости

Рекомендованные новости

Итоги торгов. Внешний фон помог ускориться

Рынок США. «Ралли Санта-Клауса» стартовало

Самые слабые валюты года. Перспективы 2022

5 идей в российских акциях: выделяем привлекательные бумаги

SoFi Technologies. Есть ли перспективы у популярного финтеха

Ралли Деда Мороза в России: какие компании вырастут под Новый год

Дивидендный портфель 2022

Исследование. Как менялась доля голубых фишек на рынке

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.