Что такое ставка в инвестициях

87. Виды процентных ставок. Расчет доходности инвестиций (начало)

87. Виды процентных ставок. Расчет доходности инвестиций (начало)

Номинальная процентная ставка – ставка, устанавливаемая кредитором; задается в процентах (в год или в месяц). Реальная процентная ставка – ставка, начисленная в постоянных ценах (при отсутствии инфляции), – величина, которая обеспечивает такую же доходность от займа, что и номинальная ставка при наличии инфляции.

Связь номинальной и реальной процентных ставок определяется по формуле Фишера :

где Р° – реальная процентная ставка; Р – номинальная процентная ставка; j – темп инфляции.

По этой формуле делают вычисления к периоду начисления процентов, который отличается от года, поэтому реальную ставку по этой формуле пересчитывают в «годовые проценты» :

В числителе – разность между конечной величиной долга (кредита, займа) с учетом инфляционного уменьшения стоимости денег и начальной величиной долга.

Все финансовые расчеты могут вестись с использованием двух видов процентных ставок – простых и сложных.

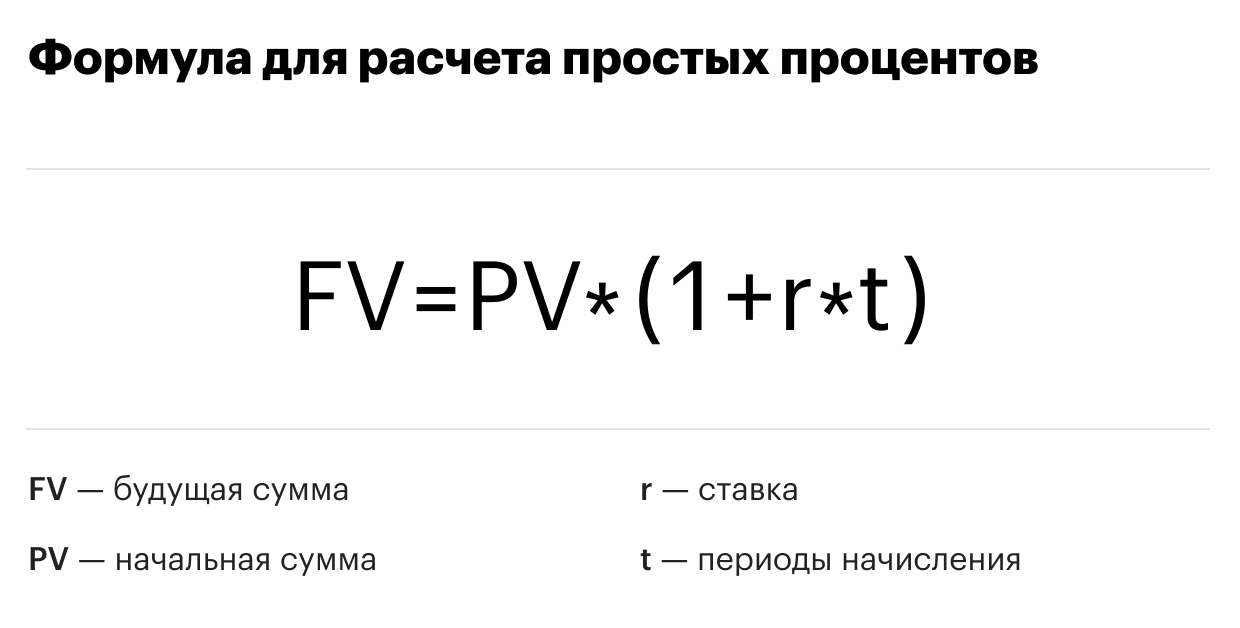

Простые проценты – проценты, которые начисляются в течение расчетного периода времени на первоначальную сумму инвестиций.

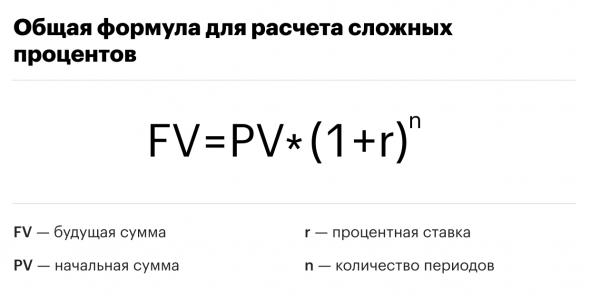

Сложные проценты – проценты, начисленные на первоначальную сумму и проценты реинвестирования с предыдущих периодов.

В схеме простых процентов база, с которой происходит начисление, неизменна. Если Р – исходный инвестируемый капитал, а требуемая доходность – r (в долях единицы), то инвестиция сделана на условиях простого процента, если инвестированный капитал ежегодно увеличивается на величину (Р r).

Таким образом, размер инвестированного капитала через n лет (Rn) будет равен:

Rn = Р + Р r + …+ Р r = P (1 + n r).

Данный текст является ознакомительным фрагментом.

Продолжение на ЛитРес

Читайте также

Последствия для процентных ставок

Последствия для процентных ставок В условиях «шаткого» ресурсного фонда и невидимого циклического подъема можно предположить, что ФРС продолжит и дальше понижать процентные ставки. В результате разница между процентным доходом по 10-летней казначейской облигации и

Риски, связанные с колебаниями процентных ставок

Паритет процентных ставок

Паритет процентных ставок Теория паритета процентных ставок гласит: если у двух валют разные процентные ставки, то эта разница будет отражена в премии/дисконте форвардных валютных курсов с целью предотвратить безрисковый арбитраж.Если ставки США равны 3%, а Японии — 1%,

Модель реальных процентных ставок

Модель реальных процентных ставок Теория разных реальных процентных ставок гласит, что движения валютных курсов обусловлены уровнем процентных ставок в стране. Если ставки высокие, то курс национальной валюты должен расти. Если ставки низкие, то валюта должна

Расчет процентных дифференциалов и следование за трендами валютных пар

Расчет процентных дифференциалов и следование за трендами валютных пар Наилучший способ использования процентных дифференциалов в торговле — отслеживание одномесячных ставок LIBOR или доходности 10-летних облигаций. Эти ставки доступны для публики на интернет-сайтах

36. Виды номинальных процентных ставок

36. Виды номинальных процентных ставок 1.базовая банк овскаяставка (прайм-рейт) – минимальн ставка, усьанавливаемая каждым банком по предоставляемым кредитам.2.% ставки денежного рынка – ставки по краткосрочным долговым финансовым инструментам.3.% ставки по межбанковским

3.1.4. Угроза повышения процентных ставок

3.1.4. Угроза повышения процентных ставок Это право предусмотрено большинством кредитных договоров, и Вы должны найти и внимательнейшим образом проштудировать заключенный Вами договор. Те детали, которые Вы о нем помните, не имеют ни малейшего значения, так как менеджеры

36. Статистика процентных ставок

36. Статистика процентных ставок Статистика процентных ставок или проценты за кредит – это статистика цен особого вида.Задача статистики процентных ставок – краткосрочный учет условий выплаты процентов по выбранным видам вложений, кредита и ценных бумаг для того,

3. Величина процентных ставок

3. Величина процентных ставок В простом сбережении и в капиталистическом сбережении изолированных экономических субъектов разница оценки ценности удовлетворения потребности в различные периоды будущего проявляет себя в том, насколько обильно люди

5. Расчет эффективности инвестиций

5. Расчет эффективности инвестиций Для оценки эффективности проекта используются следующие показатели:1) чистый доход;2) чистый дисконтированный доход;3) индекс доходности;4) внутренняя норма доходности.Чистый доход предприятия от реализации инвестиционного проекта –

37. Расчет эффективности инвестиций

37. Расчет эффективности инвестиций Для оценки эффективности проекта используются следующие показатели:1) чистый доход;2) чистый дисконтированный доход;3) индекс доходности;4) внутренняя норма доходности.Чистый доход предприятия от реализации инвестиционного проекта

12. Классификация инвестиций по форме собственности и другие виды инвестиций

12. Классификация инвестиций по форме собственности и другие виды инвестиций Инвестиции по форме собственности: 1) частные – вложения средств, осуществляемые гражданами, а также предприятиями негосударственных форм собственности; полностью сосредоточены на получении

23. Виды инвестиций на предприятии (начало)

23. Виды инвестиций на предприятии (начало) Планирование инвестиций на предприятии – важный и сложный процесс: необходимо учитывать многие факторы, в том числе и непредвиденные, а также степень риска вложения инвестиций. При планировании инвестиций предприятие

88. Виды процентных ставок. Расчет доходности инвестиций (продолжение)

88. Виды процентных ставок. Расчет доходности инвестиций (продолжение) Инвестиция сделана на условиях сложного процента, если очередной годовой доход исчисляется не с исходной величины инвестированного капитала, а с общей суммы, которая также включает и ранее

89. Виды процентных ставок. Расчет доходности инвестиций (окончание)

89. Виды процентных ставок. Расчет доходности инвестиций (окончание) В практических финансово-кредитных операциях процессы наращения денежных сумм непрерывны, т. е. наращение за бесконечно малые промежутки времени применяется редко.С помощью непрерывных процентов

Вопрос 76. Статистика процентных ставок. Простые и сложные проценты

Вопрос 76. Статистика процентных ставок. Простые и сложные проценты Статистика процентных ставок является составной частью статистики финансов. Базисным понятием статистики процентных ставок являются процентные деньги или проценты.Процентные деньги – это абсолютная

Процентная ставка и инвестиции

Когда предприниматель решает использовать в целях инвестирования капитал, взятый у другого участника инвестиционных отношений, часть полученной прибыли он должен будет передать обратно тому, кто владеет правом на владение вложенными денежными средствами. На рынке капитала передача части прибыли происходит путем начисления ссудного процента. Примеров подобного «обмена» капиталовложениями довольно много, один из самых распространенных — ставки на спорт. Вкладываясь в спортивные ставки, вы должны понимать, что букмекеры заранее закладывают в вашу ставку процент, который они заберут себе с целью получения прибыли. Так, если контора выставила в качестве ссудного процента 0,1% от выигрыша, на руки, вложив в ставку 100 у.е. и выиграв, вы получите не 200, а 190 у.е., остальные 10 уйдут к букмекеру. Тоже самое происходит при вложении в ценные бумаги, где часть прибыли так или иначе уходит к владельцу компании, где они были куплены или в производство.

Процентная ставка и инвестиции имеют тесную взаимосвязь, так как именно эти факторы влияют на полученный инвестором капитал. Инвестиционный спрос, которым определяется желание инвесторов вкладывать свои деньги в проект, имеет обратную связь с процентной ставкой, однако зависит не только от нее, но находится в прямой зависимости от других факторов — инфляции, величины налогов, издержек и рисков. Если инвестиции очень чувствительны к колебаниям этих величин, это может быть сигналом к тому, что нужно поменять стратегию поведения на рынке.

Дополнительную информацию об инвестировании денег под проценты, вы сможете узнать из данной статьи.

Ставка доходности инвестиций

Доходность инвестиций — это способ наращивания или снижения заданной суммы инвестиций за указанный временной отрезок. Доходность выражается в процентах. Именно на этот фактор инвесторы, как правило, обращают внимание в первую очередь, порой забывая об инвестиционных рисках.

При базовом расчете доходность рассчитывается при помощи деления суммы прибыли, полученной в ходе инвестиционной деятельности, на сумму вложенного капитала. Полученный результат умножают на 100% и получают доходность. Под суммой вложений понимают стартовый денежный ресурс, к которому прибавляются дополнительные вливания капитала. Инвестиционная прибыль представляет собой разницу цены покупки и продажи актива. В это же понятие включаются и внеплановые выплаты по счетам.

Важно! Способов расчета доходности выведено немало, мы рассмотрели лишь базовый вариант, который используется основной массой инвесторов. В том случае, если вам необходимо рассчитать доходность за несколько временных периодов, придется использовать второй расчет, позволяющий оценить доходность в нескольких временных промежутках.

Важно понимать, что вложиться и получить доход, не рискуя при этом потерей капитала — практически невозможно. Чем выше риски, тем выше будет полученный доход. Инвестор должен уметь находить баланс между величиной рисков и суммой полученной прибыли.

Для того, чтобы не запутаться в процессе инвестирования, специалисты советуют вкладчикам вести график доходности. Это инструмент, который позволит вам проанализировать все варианты вложения капитала, при этом, с его помощью можно ознакомиться не только с общими результатами капиталовложения, но и понять, что будет происходить во время инвестирования в принципе. Обычно, используется накопительный график доходности, который демонстрирует рост стартового вклада, основываясь на доходах, полученных за определенное количество времени. На оси икс такого графика отмечаются временные периоды инвестирования, на оси игрек — процентные ставки. Для того, чтобы построить график, необходимо отметить соответствующие временным периодам ставки и соединить их линией. Колебания этой линии позволяют понять, насколько равномерно растет прибыль, как сильно «просаживается» капитал, то есть, какие потери могут ожидать инвестора.

О том, что такое процентная ставка и инвестиции, вы узнаете в этом видео:

Сложный процент в инвестициях. Как превратить ₽1 млн в ₽2 млн за 3,5 года

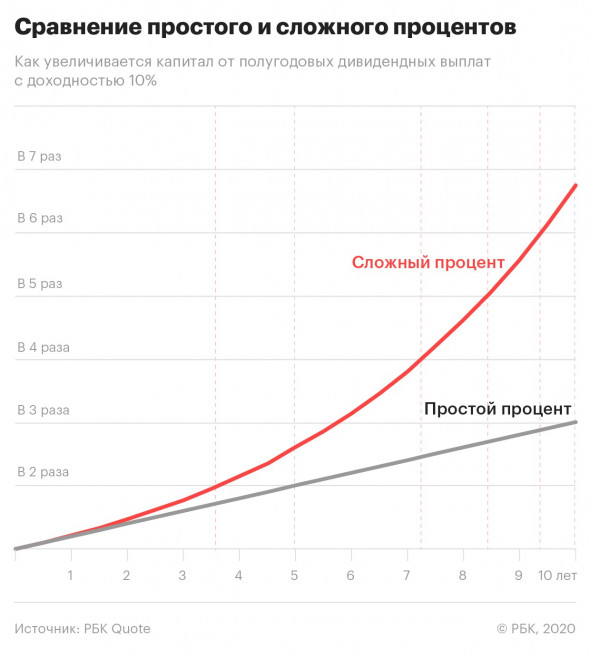

«Сложный процент — восьмое чудо света. Тот, кто понимает его, зарабатывает его, тот, кто не понимает, его платит», — такие слова о силе сложного процента приписываются Альберту Эйнштейну. Действительно, сложные проценты ускоряют рост ваших сбережений и инвестиций с течением времени. И наоборот, со временем точно также увеличивают размер вашей задолженности. Простыми словами, сложный процент — это начисление процентов и на основную сумму, и на проценты за предыдущий период.

Как работает сложный процент

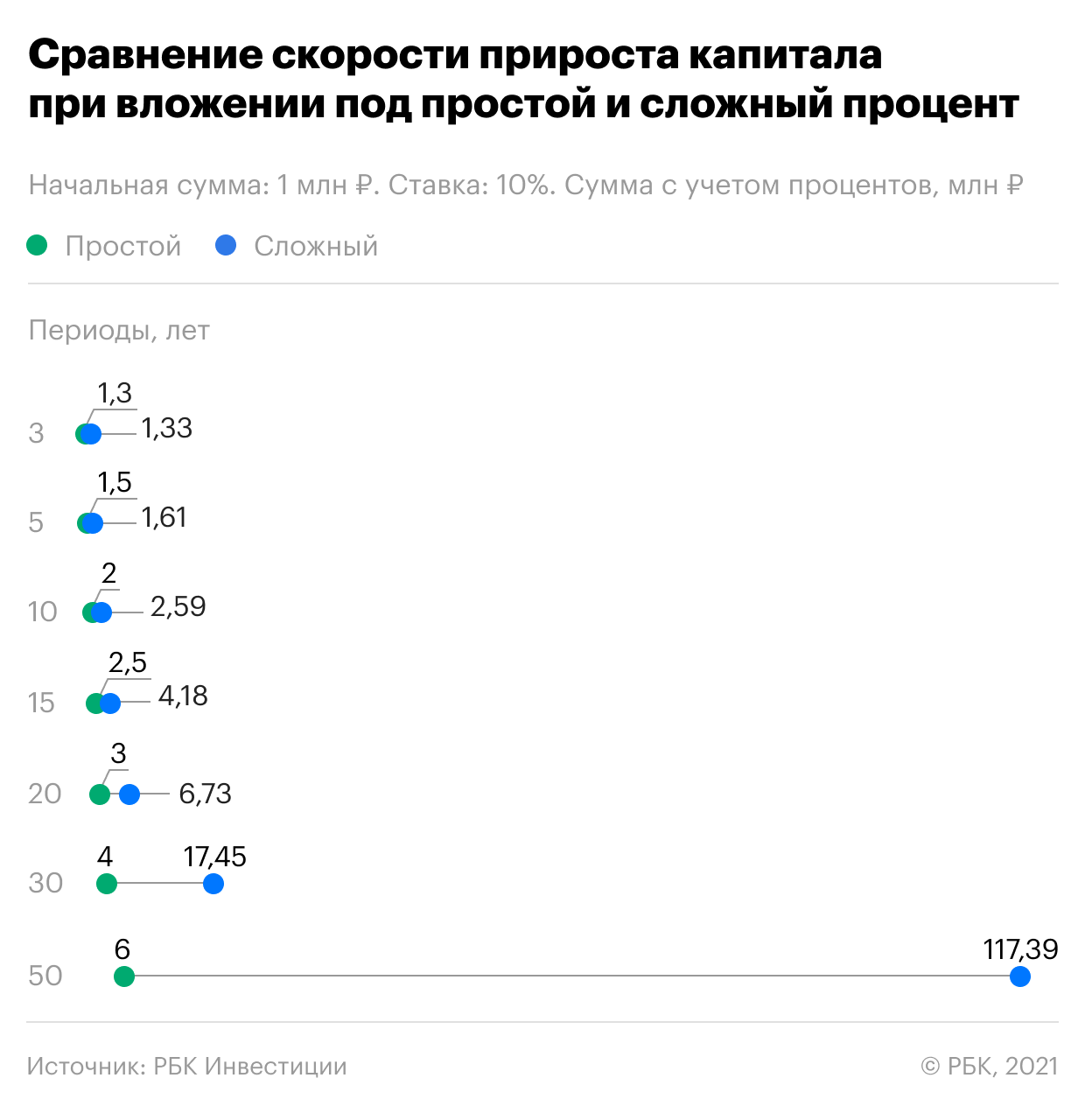

Может показаться, что разница не такая уж и большая, но чем больше ставка и горизонт инвестирования, тем ощутимее разница. Ниже представлена таблица для сравнения доходности при вложении ₽1 млн под простой и сложный процент на разные периоды, ставка — 10%.

Для того, чтобы посчитать будущую сумму при инвестировании под определенную ставку и период, необходимо воспользоваться следующей формулой:

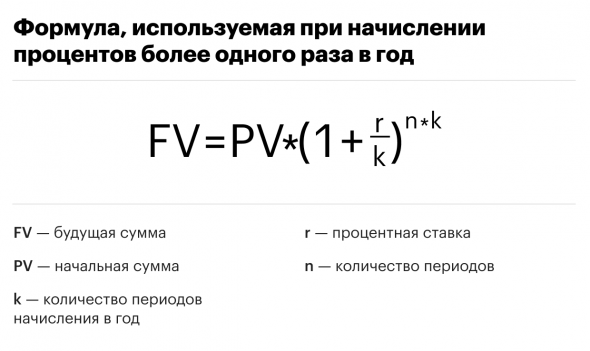

В случаях, как в нашем примере с дивидендами, когда выплаты происходят более одного раза в год, формула становится чуть сложнее:

Где еще можно использовать сложный процент

Также сложный процент может помочь и в спекулятивной торговле. Предположим, текущая рыночная цена фьючерса РТС составляет ₽150 тыс., а гарантийное обеспечение — ₽15 тыс. Если у вас на брокерском счете ₽35 тыс., то вы можете приобрести два контракта. Допустим, через неделю цена возрастает на 5%, и вам начисляется вариационная маржа: 2 * ₽150 тыс. * 5% = ₽15 тыс. Теперь на счете ₽50 тыс., а вы можете купить уже не два, а три контракта. Таким образом, ваш будущий доход будет больше, так как при торговле используется на один контракт больше. С увеличением дохода можно будет приобретать еще больше фьючерсов. Однако нужно помнить, что в таком случае увеличивается размер возможных убытков, так как используется большее количество контрактов.

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале

Ключевая ставка простыми словами для новичков в инвестициях

Привет! В прошлой статье я рассказывал о том, чем отличаются инвестиции и трейдинг. Судя по комментариям, читателей больше всего впечатлил раздел про трейдерский сленг, а точнее — абзац про «хомяков».

Сегодня вернёмся к более практической тематике и поговорим о таком важном понятии, как ключевая ставка. Тем более, что в своих постах я уже пару раз упоминал её, но ведь не все новички знают, что это такое. Поехали 🚀

На самом деле, бывает ещё обратная ситуация, когда у банка есть свободные средства, и он может их разместить в ЦБ на депозитном счёте, причём опять же под Х%, не более.

Таким образом, ставки по вкладам в банках зависят от ключевой ставки: чем больше ключевая ставка, тем выше ставки по вкладам в банках. И наоборот.

1. Давайте сразу на примере рубля. Когда рубль падает относительно доллара (и других валют), ЦБ стремится увеличить ключевую ставку, чтобы рубль стало выгоднее положить на депозит (под высокий процент), чем купить за него долларов «пока не поздно».

И то, и другое замедляет экономический рост: компаниям тяжелее создавать продукцию (ведь на это нужны кредиты, а они дорогие) и продавать продукцию (т.к. люди кладут свои деньги на вклады, отказываясь от многих покупок). Кстати, по этой причине в такое время едва ли можно ожидать быстрого роста цен акций большинства российских компаний.☝

3. ЦБ хотел бы снизить ключевую ставку до минимума, чтобы разогнать экономический рост, но при снижении ключевой ставки начинает расти инфляция.

Это явление проще объяснить на двух примерах:

☝ Ещё раз для закрепления: чем выше ключевая ставка, тем ниже инфляция, и наоборот.

И наоборот, когда ключевая ставка идёт вниз, то дорожают старые облигации, а новые становятся менее привлекательными.

После истории с Крымом, некоторые страны ввели экономические санкции против России (фактически стали меньше покупать у России товаров и услуг). Из-за этого инвесторы стали меньше верить в экономический рост России, и начали избавляться от рубля (и покупать что-то более стабильное).

Биржевым спекулянтам, кстати, в начале падения было выгодно буквально брать рубли в кредит, менять их на доллары, ждать немного, когда курс рубля ещё снизится, и покупать назад рубли дешевле (чтобы вернуть кредит с прибылью). Вспоминаем трейдерский сленг из прошлой статьи: медведи зашортили рубль 🐻😅

Так вот, при высокой ключевой ставке такие спекуляции перестают быть выгодными. Рубль опять выгодно положить на депозит под высокий процент, чем покупать доллары по диким ценам.

Итого, ключевая ставка балансирует между низкой инфляцией и стабильным курсом рубля, причём, чем стабильнее экономика, тем ниже может быть ключевая ставка и инфляция, а курс национальной валюты оставаться стабильным.

Напоследок приведу значения ключевых ставок в разных странах:

🤨 Банк Японии —0.1% (да, действительно минус, банк доплачивает за кредит)

Если статья показалась вам полезной, не забудьте поставить лайк 😉

Ещё больше материалов для новичков в инвестировании ищите в моём телеграм-канале, буду рад вас там видеть!

Спасибо! Очень интересно 👍

Инфляция растёт не из-за того что депозиты начинают тратить, а из-за дешевых кредитов. Денег становится больше, а товаров столько же. По сути бедняки с дешевыми кредитами обкрадывают богатеньких толстосумов.

автор, вроде бы, так и пишет: низкая ставка (дешевый кредит) —> рост инфляции.

Низкая ставка — это статичное событие. Напрямую низкая ставка сама по себе ничего не делает с инфляцией. Все эти США, ЕС и Японии тому доказательство. Тут важна именно динамика — процесс снижения ставки.

Например, ставка была 10%, а в течение года её снизили до 5%. Пришли на рынок новые заёмщики и разогнали инфляцию. Ставка теперь держится на 5% ещё 2 года — рынок уравновесился и инфляция замедлилась. Потом ставку снизили за пол года до 3% — опять разогнали инфляцию. Спустя какое-то время инфляция опять замедляется и вернётся в норму.

Это очень легко объясняется.

Допустим, человек не может взять кредит под 10% на телевизор, дорого. Ставка становится 5%, он успевает взять телевизор по примерно старым ценам. Цены начинают расти вверх из-за спроса, но теперь тот же самый человек не сможет взять кредит на телевизор под 5%, т.к. цены выросли сильно и платёж для него опять неподъёмный. Тут то невидимая рука рынка и решает, т.е. резкий рост цен замедляется и приходит в норму.

Товаров тоже больше становится, деньги от продажи идут в бизнес. Так что богатенькие толстосумы тоже своё возьмут от дешевых денег)

особенно дающие кредит

«да не оскудеет рука дающего»

Инфляция растёт не из-за того что депозиты начинают тратить, а из-за дешевых кредитов.

И из-за депозитов тоже. Их же тоже тратят. Те деньги, которые просто лежали мёртвым грузом, начинают тратиться на товары повышая спрос.

Вообще там очень много факторов, которые влияют на инфляцию.

Процентная ставка и инвестиции

В экономической литературе имеет место толкование процента в узком смысле (как платы за предоставленный кредит) и в широком смысле (как дохода, получаемого в результате использования фактора капитала)[5].

В марксистской литературе процент рассматривается как одна из форм прибыли. Последняя имеет два вида — предпринимательский доход и ссудный процент. Та часть прибыли, которую выплачивает заемщик собственнику капитала, называется ссудным процентом, оставшаяся часть — предпринимательским доходом.

Процент в современной экономической теории чаще всего рассматривается как цена капитала независимо от того, получает ли его промышленник в виде предпринимательского дохода или собственник ссудного капитала. Таким образом, процент представляет собой разновидность дохода наряду с прибылью. Процент — эта та часть дохода, которую получает владелец капитала в течение года. Если она выражается в процентах, то такой доход называется процентной ставкой. Например, вы кладете в банк 100 тыс. долл. под 15% годовых. Ваш доход (или процент) составит 15 тыс. долл., и ставка процента в этом случае будет равна 15%.

Необходимо различать среднюю ставку процента, которая определяется за длительный период времени, и рыночную ставку процента, складывающуюся ежедневно и подверженную частым колебаниям.

На величину процента и его колебания оказывают влияние несколько основных факторов, к важнейшим из которых относятся:

1) величина капитала;

2) производительность капитала;

3) соотношение между предложением и спросом на капитал.

Различают номинальную и реальную ставки ссудного процента.

Номинальная ставка показывает, на сколько сумма, которую заемщик возвращает кредитору, превышает величину полученного кредита.

Реальная ставка — это ставка процента, скорректированная на инфляцию, т.е. выраженная в денежных единицах постоянной покупательной способности.

Именно реальная ставка определяет принятие решений о целесообразности (или нецелесообразности) инвестиций.

В хозяйственной практике в России наибольшее распространение получило следующее понимание инвестиций.

Инвестициями называют все виды активов (средств), вкладываемых в хозяйственную деятельность в целях получения дохода. Это их финансовое определение.

По экономическому содержанию инвестиции — это расходы на создание, расширение и техническое перевооружение основного капитала, а также на связанные с этим изменения оборотного капитала.

В экономической литературе различают инвестиции валовые и чистые.

Валовые инвестиции представляют собой общий объем производства капитальных товаров в течение определенного периода времени, обычно за год.

Чистые инвестиции — это ежегодное увеличение основного капитала. Они определяются так: Валовые инвестиции — Амортизация = Чистые инвестиции.

По динамике инвестиций можно судить об инвестиционной активности фирмы.

Структуру инвестиций можно рассматривать по следующим направлениям:

• производственная структура инвестиций — это распределение их по отраслям;

• воспроизводственная структура инвестиций— это соотношение между вложениями в новое строительство, в расширение действующих предприятий или в их реконструкцию и техническое перевооружение;

• технологическая структура капиталовложений — это соотношение затрат на строительно-монтажные работы (пассивная часть инвестиций) и на приобретение оборудования, машин, инструмента (активная часть);

• концентрация инвестиций: чем меньше стоимость незавершенного строительства по отношения к годовому объему инвестиций, тем лучше.

Существуют разные классификации инвестиций.

По объекту инвестирования выделяют:

Реальные инвестиции (прямая покупка реального капитала в различных формах):

· в форме материальных активов (основных фондов, земли), оплата строительства или реконструкции;

· капитальный ремонт основных фондов;

· вложения в нематериальные активы: патенты, лицензии, права пользования, авторские права, товарные знаки, ноу-хау и т. д.;

· вложения в человеческий капитал (воспитание, образование, наука).

Финансовые инвестиции (косвенная покупка капитала через финансовые активы):

· лизинг (для лизингодателя).

Спекулятивные инвестиции (покупка активов исключительно ради возможного изменения цены):

· драгоценные металлы (в виде обезличенных металлических счетов);

· ценные бумаги (акции, облигации, сертификаты институтов совместного инвестирования и т. п.).

По основным целям инвестирования:

· прямые инвестиции (вложения денежных средств в материальное производство и сбыт с целью участия в управлении предприятием, в которое вкладываются деньги, и получения дохода от участия в его деятельности);

· портфельные инвестиции (инвестиции в ценные бумаги, формируемые в виде портфеля ценных бумаг);

· интеллектуальные инвестиции (связаны с обучением специалистов, проведением курсов и многим другим).

По срокам вложения:

· краткосрочные (до одного года);

· среднесрочные (1-3 года);

· долгосрочные (свыше 3-5 лет).

По форме собственности на инвестиционные ресурсы:

Считается, что для привлечения инвестиций предприятие должно:

1. Иметь хорошо отработанный и перспективный план деятельности на будущее. Инвесторы хотят знать, что их вклады принесут в дальнейшем прибыль.

2. Иметь хорошую репутацию в обществе. Инвестируя в теневое предприятие, инвесторы рискуют остаться без прибыли, поэтому выбирают только те предприятия, которые вызывают доверие.

3. Вести открытую, то есть прозрачную деятельность. Для этого необходимы бухгалтерская отчётность и работа со СМИ.

4. Многое зависит от внутренней политики, проводимой в той стране, в которой находится предприятие. Для вкладов инвесторы выбирают наиболее стабильные страны.

Однако на практике эти условия необходимы для портфельных инвесторов. Инвестиции вполне могут привлекаться и без этих условий, но при уверенности инвестора в соблюдении своих прав на распоряжение капиталом и прибылью. Такую уверенность могут гарантировать не только законы и прозрачность учёта, но и личные связи, например, в правительстве или парламенте, получение права непосредственного контроля за ситуацией на предприятии через контрольный пакет акций и назначение подконтрольного директора или личное непосредственное руководство. Существенным фактором привлечения инвестиций является соотношение прибыли и риска. Часть инвесторов выбирают меньший риск и соглашаются на меньшую прибыль. Часть инвесторов выберут более высокую прибыльность вложений, несмотря на повышенные риски. Сырьевым компаниям вообще выбирать не приходится: идут туда где есть ресурс.

Кроме того, для привлечения инвестиций иногда создаются особые условия. Примером создания таких особых условий являются особые экономические зоны (ОЭЗ). Например, в России созданы и действуют в настоящее время ОЭЗ «Липецк», ОЭЗ «Елабуга», ОЭЗ «Тольятти» и другие.

Совокупность условий для инвестора иногда называют «инвестиционным климатом».

На начальном этапе внешние инвестиции дают компаниям два основных преимущества:

· капитал, позволяющий перейти на следующий этап развития;

· улучшают качество управления, в частности за счёт укрепления дисциплины и корректировки стратегии.

II Переходная экономика России. Сущность, закономерности, этапы.

Переходная экономика по своей природе есть особое состояние в эволюции экономики, когда она функционирует именно в период перехода общества от одной исторической ступени к другой. Переходная экономика характеризует «промежуточное» состояние общества, переломную эпоху, время экономических, политических и социальных преобразований. Основными чертами переходной экономики являются[6]:

Типы переходной экономики могут различаться по масштабам. При классификации по масштабам выделяют локальную и глобальную переходные экономики. Локальная переходная экономика характеризует переходное состояние в каком-либо регионе или отдельной стране. В ее основе лежит особенность развития каждой экономики и вытекающая отсюда неравномерность развития различных регионов и стран. Глобальная переходная экономика представляет собой единый процесс изменений в масштабах всего мирового хозяйства. Глобальные переходные процессы характерны для всей истории человечества. На их развитие определяющее воздействие оказывают изменения на локальных уровнях, вследствие которых складываются и определенные глобальные тенденции. В то же время глобальные процессы развиваются и под воздействием самостоятельных (глобальных) факторов, в частности углубления общественного разделения труда, ведущего к интернационализации хозяйственной жизни.

Переходный процесс в России происходит в особых исторических условиях развернувшихся глобальных переходных процессов. Развитые индустриальные страны находятся в полосе перехода от индустриального к постиндустриальному обществу, что означает глубокие качественные изменения в функционировании общественного организма: существенно возрастает роль нематериального производства; в отличие от индустриального общества на первый план выдвигается человек по сравнению с технико-технологическими факторами; по некоторым определениям от эры энергетической общество переходит к эре информационной. Страны с существенным развитием элементов традиционной экономики в настоящее время быстро прогрессируют на пути к современным формам рыночной экономики. Государства Центральной и Восточной Европы, Россия и другие республики бывшего СССР осуществляют переход от административно-командной системы к социальному рыночному хозяйству.

Особенность современной переходной экономики в России состоит в исторической беспрецедентности перехода, выступающего как переход к рыночной экономике не от традиционной, а от особой, существовавшей в относительно небольшом числе стран плановой экономики. Россия в этом смысле, как и после 1917 г., во многом вновь выступая первопроходцем, должна решать проблемы, не известные до настоящего времени. Все это составляет особые трудности переходных процессов. Опыт других бывших социалистических стран, начавших переход несколько раньше, не может быть использован в полной мере и в силу иных масштабов их экономики, и в силу меньшего срока действия в них плановой системы. Уникальность российских проблем означает, что в их решении нельзя полагаться на какие-либо «наигранные модели», разработанные для переходных процессов.

Рыночные реформы в России начались в сложной экономической обстановке. Страна приступила к переходу к рынку в условиях экономического и политического кризиса. Кризисные явления в экономике начались со второй половины 1987 г. и были отмечены резким ростом дефицита государственного бюджета: с 1,5% ВНП в 1985 г. до 3% в 1987 г., 10% в 1989 г. и, наконец, до 21% в IV квартале 1991 г. Такие показатели свидетельствовали о полном расстройстве государственных финансов и невозможности нормального функционирования экономической системы в целом. Причинами этого явились: известная антиалкогольная кампания, осуществленная типично административными методами и приведшая к резкому сокращению доходов бюджета; кампания «ускорения» экономического развития на базе научно-технического прогресса, повлекшая за собой ущерб для потребления населения в результате искусственного нагнетания инвестиций в машиностроение; резкое сокращение золотого запаса страны; повышение закупочных цен на сельскохозяйственную продукцию при фиксировании розничных цен на продовольствие, что привело к росту дотаций, а следовательно, к увеличению бюджетного дефицита; резкое увеличение внешней задолженности страны; распространение хозрасчета на отдельные территории, в результате чего те перестали платить налоги в общегосударственную казну; всеобщий переход на бартер и ограничения на вывоз товаров с отдельных территорий. Кроме того, отрицательно повлияли на экономику страны такие факторы, как падение мировых цен на нефть, чернобыльская катастрофа, землетрясение в Армении, забастовки шахтеров и этнические конфликты.

Ключевую роль в восстановлении экономики России должно играть государство как важнейший гарант вывода ее из кризиса. Необходимо создать целостную, внутренне непротиворечивую систему законодательных актов, обеспечивающих государственное регулирование экономики. В целом у России есть все возможности, чтобы встать на путь стабилизации и экономического роста на новой для нее социально-экономической основе.

Список литературы

1. Булатов, А.С. Экономика [Текст] / А.С.Булатов. – М.: Юрист, 2002

2. Басовский, Л.Е. Экономика [Текст] / Л.Е Басовский. – М.: Инфра, 2002

3. Деветьярова, И. П. Микроэкономика [Текст] / И. П. Деветьярова. – Киров:

ПРИП ФГБОУ ВПО «ВятГУ», 2012.

4.Журавлева, Г.П. Экономика [Текст] / Г.П Журавлева. – М.: Юрист, 2001