Что такое страховые взносы в личном кабинете налогоплательщика

Информация о перечисляемых работодателем страховых взносах – в Личном кабинете гражданина на сайте ПФР

Что делать, если Вы сомневаетесь, что работодатель в полном объеме уплачивает за Вас страховые взносы? Узнать сведения о стаже, заработке и отчисляемых работодателем страховых взносах можно из выписки о состоянии индивидуального лицевого счёта, который ведёт Отделение Пенсионного фонда на основании номера СНИЛС.

На индивидуальном лицевом счёте каждого гражданина содержится информация о периодах трудовой деятельности, местах работы, о количестве пенсионных коэффициентов, о размере начисленных работодателями страховых взносов, которой располагает ПФР. Эти сведения в дальнейшем будут необходимы для назначения страховой пенсии, поэтому важна их полнота и достоверность.

Получать такую выписку рекомендуется хотя бы раз в год для контроля своих сбережений в счет будущей пенсии. Быстрее всего это сделать через сайт ПФР www.pfrf.ru в Личном кабинете гражданина, где есть функция формирования и печати извещения о состоянии индивидуального лицевого счета, или с помощью Портала государственных услуг. Для входа в Личный кабинет гражданина нужно использовать логин и пароль для сайта госуслуг. Напоминаем, что все клиентские службы ПФР Архангельской области регистрируют граждан на Портале госуслуг, подтверждают учётную запись и выдают простую электронную подпись для работы на портале gosuslugi.ru.

Также за выпиской можно обратиться в территориальный орган ПФР по месту жительства или в многофункциональные центры оказания государственных и муниципальных услуг.

Если гражданин считает, что какие-либо сведения не учтены или учтены на его индивидуальном лицевом счёте в ПФР не полностью, у него появляется возможность заблаговременно обратиться к работодателю для уточнения данных и представить их в ПФР.

Информацию о страховых взносах можно получить в Личном кабинете физлица на сайте ФНС России

|

| S_L / Shutterstock.com |

Налоговики сообщили, что сведения о страховых взносах граждане могут посмотреть в интерактивном сервисе «Личный кабинет налогоплательщика для физических лиц» на сайте ФНС России (письмо ФНС России от 14 июля 2017 г. № БС-18-11/645@).

Напомним, что Личный кабинет налогоплательщика – это информационный ресурс на официальном сайте ФНС России. Его ведение осуществляется в установленном налоговым ведомством порядке (ст. 11.2 Налогового кодекса).

Данный ресурс используется физлицами для получения от налогового органа документов, а также передачи в налоговый орган документов (информации) и сведений в электронной форме (п. 2 ст. 11.2 НК РФ).

В то же время пользователи личного кабинета физлица одновременно могут являться и застрахованными лицами в системе обязательного социального страхования. С помощью сервиса они могут получить необходимую информацию, связанную как с самостоятельной уплатой физлицом страховых взносов, так и сведения, представляемые в налоговые органы в отношении данного физлица работодателями.

Узнать, в каких случаях налоговый орган должен подтвердить факт получения документов, отправленных через личный кабинет физлица, путем передачи налогоплательщику квитанции о приеме в электронной форме, можно в «Энциклопедии решений. Налоги и взносы» интернет-версии си стемы ГАРАНТ. Получите полный доступ на 3 дня бесплатно!

Представители ФНС России также обратили внимание на то, что сведения об исчисленных страховых взносах в Личном кабинете соответствуют представленным расчетам по страховым взносам за I квартал 2017 года. В связи с этим данные на сайте налогового ведомства и фактический объем сформированных пенсионных прав физлица, опубликованный на сайте ПФР в «Личном кабинете застрахованного лица», имеют разное значение.

Напомним, что плательщиками страховых взносов являются:

Страховые взносы: что это такое, виды, плательщики, расчет

01. Что такое страховые взносы и когда возникли

Страховые взносы – это обязательные платежи на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, на обязательное медицинское страхование, взимаемые с организаций и физических лиц в целях финансового обеспечения реализации прав застрахованных лиц на получение страхового обеспечения по соответствующему виду обязательного социального страхования (ст. 8 НК РФ).

История страховых взносов довольно молодая. Появлению социального страхования способствовало развитие экономики, появление трудовых отношений, вследствие чего наемные работники стали нуждаться в социальной защите. Первые упоминания о социальном страховании уходят в 19 век, в это время в Германии появляется Бисмарский «Свод имперских законов».

В России значительным скачком в развитии страхования явилась отмена крепостного права. В это время принимается первый закон в этой области страхования «Об обязательном учреждении вспомогательных товариществ на казенных горных заводах».

Для обеспечения более прогрессивных экономических механизмов и для урегулирования пенсионного обеспечения 22 декабря 1990 года создается Пенсионный фонд. Еще до образования Пенсионного фонда бюджет пополнялся из общего фонда заработной платы организаций.

1 января 1991 года создается Фонд социального страхования, призванный регулировать отношения в области социального страхования граждан.

24 февраля 1993 года для финансирования медобслуживания создается Фонд медицинского страхования.

02. Чем регулируются страховые взносы

03. Кто обязан платить страховые взносы

Страхователь, выплачивающий заработную плату и иные выплаты в пользу застрахованных лиц обязан уплачивать страховые взносы (п.1 Ст. 419 НК).

Уплачивает страховые взносы страхователь из денежных средств организации, не вычитая данную сумму из заработной платы сотрудника.

К страхователям в данном случае относятся:

Например, ИП, имеющие в своем штате наемных работников обязаны уплачивать страховые взносы с выплат сотрудников по общепринятым тарифам.

Обратите внимание, что помимо страховых взносов за сотрудников, ИП обязаны уплачивать страховые взносы и за себя (п.2 Ст. 419 НК РФ).

04. Виды страховых взносов

Различают следующие виды страховых взносов (ст. 8 НК РФ):

Данные виды взносов рассчитываются с заработной платы и иных выплат, начисленных по каждому сотруднику.

К иным выплатам, по которым необходимо начислить и уплатить страховые взносы относятся (ст. 420 НК РФ):

Пример 1. С какой суммы рассчитать страховые взносы

Сотруднику ООО «Империя» Иванову И. И. были начислены следующие выплаты за месяц:

| Вид выплаты | Сумма, руб. | База | |

| налогооблагаемая | не подлежащая налогообложению | ||

| Заработная плата | 10000 | 10000 | 0 |

| Премия | 5000 | 5000 | 0 |

| Материальная помощь | 7000 | 3000 | 4000 |

| Итого | 22000 | 18000 | 4000 |

Таким образом, страховые взносы необходимо оплатить с суммы 18000 рублей, т.е. с заработной платы, премии и материальной помощи свыше 4000 рублей.

05. Какие выплаты не облагаются страховыми взносами

К выплатам, не подлежащим обложению страховыми взносами относятся (ст. 422 НК РФ):

06. Как рассчитать страховые взносы. Ставки. Срок уплаты

Начисляются и уплачиваются ежемесячно

Страховые взносы начисляются ежемесячно по каждому сотруднику на последнее число месяца, исходя из базы для исчисления страховых взносов. А уплачиваются не позднее 15-го числа следующего календарного месяца. То есть страховые взносы за февраль необходимо оплатить не позднее 15 марта. Если 15 число выпадает на выходной день, то страховые взносы платятся в следующий рабочий день за выходным. Например, страховые взносы за март необходимо оплатить до 15 апреля, но так как 15 апреля нерабочий день, оплата переносится на 16 апреля.

Расчет страховых взносов

Рассчитываются страховые взносы, исходя из ставки и базы для исчисления страховых взносов. База для исчисления страховых взносов определяется как сумма выплат и иных вознаграждений, начисленных отдельно в отношении каждого физического лица с начала года нарастающим итогом (Ст. 421 НК РФ).

Ставки и предельная база 2021 по каждому виду взносов установлены следующим образом (см. таблицу). Как изменялась база страховых взносов (график)

| База для исчисления страховых взносов | Пенсионное страхование | Социальное страхование | Медицинское страхование | |

| Предельная величина базы на год | 1 465 000 | 966 000 | нет макс размера | |

| Предельная величина базы на мес=База/12 мес | 122 083 | 80 500 | нет макс размера | |

| Ставка | 22,00% | 2,90% | 1,80% | 5,10% |

| Размер взноса =База*Ставка | 322 300 | 28 014 | 17 388 | |

| Ставка, если база превышена | 10% | 0% | 0% | 5,10% |

Пример 2. Пример расчета страховых взносов

Пониженные тарифы страховых взносов 2021

С 2021 года плательщики страховых взносов, включенные в реестр субъектов малого и среднего предпринимательства, начисляют страховые взносы по пониженному тарифу (ст. 427 НК РФ).

Пониженные тарифы применяются только с суммы заработной платы свыше МРОТ, даже если сотрудник работает на неполную ставку. Например, заработная плата составляет 24000 руб на полную ставку, сотрудник работает на 0,5 ставки, соответственно его зарплата составит 12000 руб. Это меньше МРОТ, а это значит, что страховые взносы с данной зарплаты начисляются в полном размере.

Вид страхования

Ставка с зарплаты свыше МРОТ

Пример 3. Расчет страховых взносов с пониженным тарифом

7 сотрудников * 12792 руб. = 89544 руб. С этой суммы мы рассчитываем страховые взносы в полном размере.

07. Куда уплачиваются страховые взносы

Каждый вид страховых взносов уплачивается отдельными платежными документами. Обратите внимание на правильность КБК, который указываете в платежном поручении, для каждого страхового взноса оно своё.

08. Как проверяется уплата страховых взносов

Правильность и своевременность уплаты взносов осуществляется с помощью камеральных и выездных проверок. С 2017 года контроль за уплатой страховых взносов осуществляют налоговые органы, за исключением взносов на травматизм, данные взносы контролирует ФСС. Мы рассказывали об этом подробно в статье «Реформа страховых взносов».

За Фондом социального страхования также остаются:

Контроль правильности и своевременности уплаты страховых взносов налоговые органы осуществляют с помощью:

Пример 4. Какие документы могут истребовать при проверке страховых взносов

Для проведения проверки были затребованы следующие документы:

Также налоговой и ФСС могут быть запрошены и другие документы, относящиеся к проводимой проверке. В день окончания проверки была подписана справка о проведенной проверке.

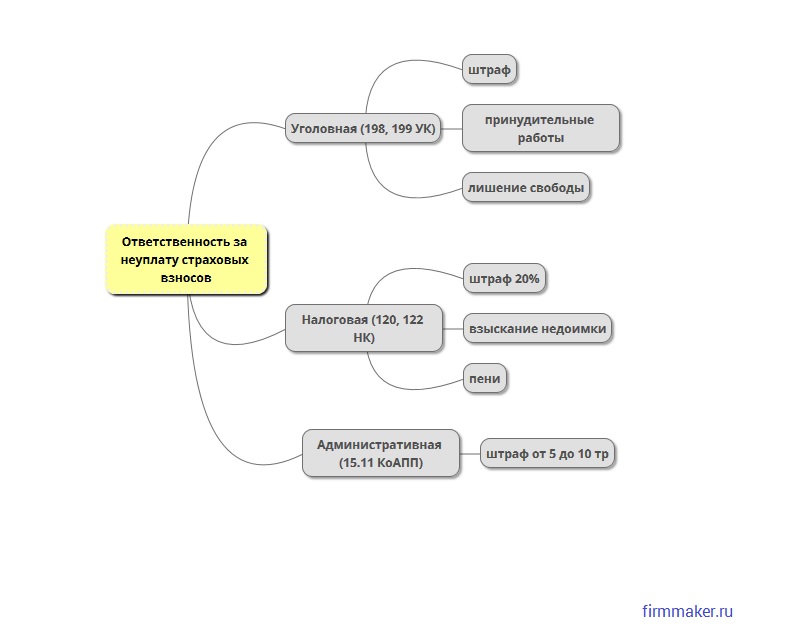

09. Какую ответственность несет работодатель за неуплату страховых взносов

В случае неуплаты страховых взносов работодатель несет налоговую, административную и уголовную ответственность.

Административная ответственность за неуплату страховых взносов установлена только для должностных лиц госорганов, а также других организаций и учреждений, которые ведут бюджетный учет (ст. 15.15.6 КоАП РФ).

Для директоров и других ответственных лиц остальных организаций административное наказание прямо не предусмотрено, хотя есть мнение, что их могут привлечь по ст. 15.11 КоАП РФ, которая устанавливает ответственность за неуплату налогов и сборов.

Таким образом, если Вы несвоевременно оплатили страховые взносы, но верно отразили начисления и вовремя сдали расчет, штраф не назначается. Вам необходимо будет оплатить только недоимку и начисленные пени. Избежать штрафа можно и в случае, если вы неверно отразили начисления, что привело к занижению налоговой базы. Для этого необходимо вначале погасить возникшую недоимку и пени, а затем сдать уточненный Расчет по страховым взносам. При этом, организация должна обнаружить ошибку до того, как ее найдет налоговая и до того, как узнает, что инспекция назначила выездную проверку (ст. 81 НК РФ).

Пример 5. Что будет, если ООО не уплатила страховые взносы

Уголовную ответственность несут работодатели, которые, как и в случае с налоговой ответственностью, не уплатили (оплатили не полностью) страховые взносы, не представили расчет или включили в него заведомо ложные сведения, повлекшие за собой искажение налоговой базы в крупном или особо крупном размере. Если же работодатель совершил данное преступление впервые и полностью оплатил штраф, все суммы недоимки и пеней, то он освобождается от уголовной ответственности.

Данный вид ответственности является довольно молодым. Перспективы введения уголовной ответственности за неуплату страховых взносов рассматривалась еще с 2013 года, однако статья, определяющая данный вид ответственности была введена Федеральным законом № 250 – ФЗ лишь 29 июля 2017 года.

Уголовная ответственность для физических лиц по страховым взносам (ст. 198 УК РФ):

Если данное деяние совершено в особо крупном размере, то физическое лицо наказывается:

Итоги

Страховые взносы – это обязательные платежи на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, на обязательное медицинское страхование, взимаемые с организаций и физических лиц в целях финансового обеспечения реализации прав застрахованных лиц на получение страхового обеспечения по соответствующему виду обязательного социального страхования.

Данные виды взносов рассчитываются с заработной платы и иных выплат, начисленных по каждому сотруднику ежемесячно на последнее число месяца исходя из базы для исчисления страховых взносов. А уплачиваются не позднее 15-го числа следующего календарного месяца.

В случае неуплаты страховых взносов работодатель несет налоговую, административную и уголовную ответственность.

Фирммейкер, июль 2018 (актуализировано в марте 2021)

Ольга Круглова (Усс)

При использовании материалов ссылка обязательна

Переплата по налогам в личном кабинете ИП

Читатель Игорь спрашивает:

Зашел недавно в личный кабинет ИП на сайте налоговой, а там висит переплата: двадцать тысяч с копейками. Я вроде лишнего не платил, но переплата есть. Рядом с суммой переплаты одна кнопка — «зачесть», не знаю, стоит ли на нее нажимать и куда эти деньги зачтутся, да и кажется, что есть какой-то подвох. Помогите разобраться.

В личном кабинете переплата не настоящая

Игорь, переплата есть не только у вас. Ее можно увидеть в личных кабинетах на сайте налоговой у других ИП и организаций:

Но эта переплата ненастоящая. Дело в том, что налоговая под заголовком «Переплата» показывает авансовые платежи. Работает это так:

ИП или организация в течение года платит налоги или взносы авансом;

налоговая записывает, сколько заплатили, но в личном кабинете показывает эту сумму не в разделе «Авансовые платежи» — такого раздела нет, — а в колонке «Переплата»;

ИП или организация сдает декларацию за предыдущий год;

налоговая сверяет сумму авансовых платежей с суммой из декларации и закрывает год;

переплата, которая на самом деле не переплата, а авансовые платежи, исчезает из личного кабинета.

Путаницы бы не было, если бы в личном кабинете налоговая использовала заголовок «Авансовые платежи» или «Вы уже заплатили».

Лучше не нажимать кнопку «Зачесть»

Под суммой переплаты в личном кабинете есть кнопка «Зачесть»:

Если ее нажать, деньги не придут на счет, но в личном кабинете всё будет выглядеть так, будто нет ни долгов, ни переплаты. Но на самом деле могут быть долги, и ИП их не увидит. Поэтому кнопку «Зачесть» лучше не нажимать.

Узнать реальную переплату можно из выписки

Бывает реальная переплата, например, если случайно напечатали в платежке два ноля в конце вместо одного и заплатили больше, чем нужно. Узнать, есть ли такая переплата, можно из выписки или акта о расчетах с налоговой.

Если пользуетесь онлайн-бухгалтерией, выписку можно заказать через банк. А чтобы получить выписку в личном кабинете ИП или организации, нужно с главной страницы перейти в раздел «Справки, выписки»:

Затем выбрать выписку, акт сверки расчетов или справку о состоянии расчетов:

Проще всего анализировать платежи по справке о состоянии расчетов. По ней можно увидеть, что сумма, которая в личном кабинете из нашего примера показывается как переплата, — это страховые взносы:

Реальную переплату можно вернуть только в конце расчетного периода после сдачи декларации. Например, если переплатили в 2020 году, переплату можно будет получить назад в апреле-июне 2021 года. Для этого нужно написать заявление в налоговую, получить ответ, а потом — деньги.

Но, если есть долги, налоговая деньги не вернет: сначала надо будет зачесть переплату в счет долга, а потом уже подавать заявление на возврат.

Подробнее о том, как вернуть переплату, мы рассказывали в другой статье.

Как вернуть деньги из налоговой, если заплатили лишнее

Бесплатный зарплатный проект в Модульбанке

Зарплата на любые карты в 1 клик и без комиссии

Задолженность ИП по страховым взносам в Пенсионный фонд

Как узнать долги по страховым взносам ИП:

Какие взносы платит ИП

Согласно статьям 419 и 430 НК РФ индивидуальные предприниматели обязаны перечислять в ПФР взносы на ОПС и ОМС. К добровольным взносам относятся только перечисления на случай временной нетрудоспособности и материнства. В НК РФ указано, как ИП узнать отчисления в Пенсионный фонд, — проверить размер страховых взносов к уплате в текущем году по ч. 1 ст. 430 Налогового кодекса РФ.

Эксперты КонсультантПлюс разобрали, как ИП считают и платят налоги и взносы. Используйте эти инструкции бесплатно.

В настоящее время алгоритм расчета размера платежей в ПФР для ИП значительно упрощен, поскольку все они носят фиксированный характер. Если доход ИП менее 300 000 руб. в год, то платеж на ОПС составит:

Если доход выше 300 000 руб. в год, предпринимателю придется доплатить 1% от суммы, превышающей указанный лимит. Размер взносов на ОПС не превышает:

Размер фиксированного взноса на ОМС составляет:

Что грозит ИП за долги

Для каждого вида платежей установлен срок уплаты, за его нарушение начисляют пени. Взносы на ОМС и ОПС с доходов, не превышающих 300 000 руб., надлежит перечислить до 31 декабря. Платежи за ОПС с суммы доходов, превышающей 300 000 руб., необходимо отправить до 1 июля года, следующего за отчетным. Например, взнос за 2020 год перечисляют до 01.07.2021.

За несвоевременную уплату или неуплату страхвзносов ИП ожидают не только пени, но и штраф. За нарушение предусмотрена налоговая, административная и уголовная ответственность (за особо крупные нарушения). Предпринимателю придется заплатить:

Как ИП проверить задолженность по ИНН

На официальном сайте Пенсионного фонда поясняется, как узнать задолженность в Пенсионном фонде для ИП через интернет, — это можно сделать по идентификационному номеру налогоплательщика. Для этого на портале существует «Кабинет страхователя». Его опции позволяют дистанционно получать необходимые сведения.

Инструкция, как узнать по ИНН задолженность по страховым взносам в Пенсионный фонд ИП:

Другой вариант, как узнать задолженность в ПФР для ИП, — воспользоваться сайтом «Госуслуги». После регистрации или авторизации на портале доступно взаимодействие с ПФ РФ. Проведите сверку и посмотрите, есть ли налоговые долги на текущую дату.

Третий вариант — воспользоваться сайтом ФНС, где так же, как и в предыдущих вариантах, нужна регистрация. Напомним, что с 2017 года администрированием платежей в Пенсионный фонд занимается ФНС.

Еще один способ — запустить проверку долгов на сайте ФССП — службы судебных приставов. Здесь, в отличие от остальных перечисленных ресурсов, необходимую информацию получают без предварительной регистрации.

Однако на этом портале будут содержаться сведения лишь о тех долгах ИП, которые уже переданы в службу для принудительного взыскания.

Каковы другие способы проверки

Большинство способов контроля долгов привязано к электронным ресурсам. А вот как проверить задолженность по страховым взносам, если нет электронного ключа и технических возможностей онлайн-проверки, — нужно прийти лично в ПФР и получить у специалиста всю необходимую информацию. Информацию о долгах в форме сверки предоставят и в том случае, если запросить ее по почте.

Что делать, если есть долги

Если есть задолженность, ее необходимо погасить. Чем раньше индивидуальный предприниматель отправит платежное поручение, тем меньше штрафов и пеней он заплатит. Обязательно укажите корректный КБК при уплате долгов и штрафов. Все коды бюджетной классификации для предпринимателей на 2021 год представили в таблице: