Что такое страна эмитент

Эмитент – что это такое простыми словами

Что такое эмитент

Эмитент — частная или государственная организация, осуществляющая выпуск эмисионных ценных бумаг с целью финансирования и развития предприятия.

Выпуск таких бумаг предприятием-эмитентом называется эмиссией.

Если дать понятию определение без использования финансовой терминологии, то можно сказать, что эмитент, это организация, которая пользуется вашими деньгами, при этом выплачивая вам проценты от собственной прибыли, полученной благодаря совершению успешных сделок.

В зависимости от типа ценной бумаги, она может либо принадлежать вам пожизненно, давая стабильный ежегодный доход, либо может быть обратно выкуплена предприятием, вернув ваши деньги со значительной доплатой.

Кто может быть эмитентом

Эмитентами могут считаться только юридические лица, получившие соответствующие разрешения. Индивидуальные предприниматели и другие физические лица не могут собственнолично выпускать ценные бумаги.

Среди юридических лиц, имеющих право на выпуск в обращение акций или облигаций:

При этом, если облигации могут выпускать любые юридические лица, право на эмиссию опционов и акций предоставляется только предприятия с акционерным обществом.

Важно отметить, что с юридической точки зрения все эмитенты равноправны и имеют общие для всех требования для допуска к торгам на фондовой бирже.

Однако, это не гарантирует идентичный интерес к таким бумагам со стороны потенциальных инвесторов. Очевидным выбором для них станут предприятия с наибольшими темпами роста, наивысшей общей стоимостью компании и прибыльностью.

Не последнюю роль играет и безопасность вложений. В случае инвестирования ожидаются стопроцентные гарантии по возмещению вкладов и выплат по ним.

Вместе с получением права выпуска ценных бумаг и документов эмитент берет на себя обязательства по выполнению всех прав и условий, предусмотренных эмиссируемыми бумагами.

Допускается делегирование права на эмиссию от юридического лица, получившего все соответствующие разрешения, третьей стороне.

В таком случае третье лицо получает все привилегии и финансовую прибыль выпуска документов, в то время, как обязательства по выполнению полного списка обязательств остаются за изначальным обладателем права эмиссии.

По этой модели к примеру, происходит выпуск криптовалют (Bitcoin, Litecoin, Dogecoin, Ethereum и многие другие) и эмиссия евроцентов.

Для чего эмитенту выпускать ценные бумаги

Основным поводом стать эмитентом является, очевидно, финансовая выгода. Рассматривая вопрос более подробно, эмиссия ценных бумаг эмитентами предполагает соответствие одной или нескольким заданным целям, среди которых:

Центральный банк как крупнейший эмитент

Наиболее крупным эмитентом каждой страны является государство, поскольку Центральный банк является монополистом в праве эмиссии денежных знаков.

Путем дополнительных вливаний свежеотпечатанных денег в экономику страны, государство контролирует уровень цен и инфляции, не давая той возрасти выше предполагаемых значений.

В зависимости от экономической ситуации в государстве, деньги могут не только печататься, но и изыматься из оборота. Решение об этом принимает не глава банка, а Министерство финансов РФ.

Хоть Центральный банк и государство и тесно связаны, юридически они не обязуются выполнять обязательства, данные одним из них третьей стороне. Это обеспечивает частичную независимость ЦБ от власти в вопросах развития.

Характеристики ценных бумаг

Признаки, характерны для каждого типа ценных бумаг, выпускаемых юридическими лицами по праву эмиссии:

Что такое эмитент: разбираем экономическое понятие простыми словами

Продолжаю знакомить читателей нашего блога с базовыми экономическими терминами, которые помогут облегчить жизнь в интересном, но часто непонятном финансовом мире. В статье разберем простыми словами, что такое эмитент, какие он выполняет функции, его цели, права и обязанности.

Значение слов “эмитент” и “эмиссия”

Официальное определение эмитента есть в Федеральном законе № 39-ФЗ “О рынке ценных бумаг”. Означает юридическое лицо, исполнительный орган государственной власти, орган местного самоуправления, которые несут от своего имени или от имени публично-правового образования обязательства перед владельцами ценных бумаг по осуществлению прав, закрепленных этими ценными бумагами.

В переводе на бытовой русский язык эмитент – это организация, которая от своего имени выпускает ценные бумаги и несет в связи с этим определенные обязательства перед держателями.

С термином связано понятие “эмиссия” – это процедура выпуска и размещения ценных бумаг. Например, акционерное общество провело эмиссию акций на фондовой бирже. Это значит, что оно выпустило ценные бумаги и разместило их на бирже, тем самым получив капитал на дальнейшее развитие или финансирование других задач, стоящих перед компанией. А инвесторы получили возможность совершать с ними сделки (покупка или продажа) и тем самым зарабатывать деньги и/или копить на свои цели.

Определения справедливы для эмитентов акций, облигаций, опционов и пр. Но сегодня используется более широко. Термины применяют по отношению и к другим инструментам. Ниже рассмотрим, что может выпускать эмитент, более подробно.

Основные функции, которые выполняет эмитент независимо от вида выпускаемого актива:

Кроме функций, есть права и обязанности, которые также рассмотрим в статье отдельно по каждому виду эмитента.

Что подлежит эмиссии

Классификация эмиссионных активов выглядит так:

Кратко рассмотрим определения перечисленных выше активов:

Виды эмитентов и их цели

Перечисленные выше эмиссионные инструменты могут выпускать разные эмитенты. Рассмотрим их основные виды и цели, которые преследуют, выпуская в обращение активы.

Государство в лице Министерства финансов и Банка России

Государство – самый большой и надежный эмитент. Выпускает облигации федерального займа (ОФЗ) и еврооблигации через Министерство финансов. Такие бумаги считаются низкорискованными и часто используются консервативными инвесторами для защиты от колебаний фондового рынка.

Доходность по ОФЗ всегда чуть выше инфляции. Если Минфин не может погасить их в назначенный срок, объявляется дефолт. Это крайний шаг, который надолго подорвет доверие к стране как со стороны собственного населения и бизнеса, так и со стороны зарубежных инвесторов, а также лишит ее возможности дальнейших крупных заимствований.

Цели, которые преследует государство процедурой выпуска ОФЗ:

Еще одним крупным игроком на рынке является Центробанк. Его главный эмиссионный инструмент – банкноты и монеты. Никто, кроме него, не имеет права осуществлять эмиссию денежных знаков. Цели понятны – предоставление удобного платежного средства всем желающим, а также поддержание приемлемого уровня цен и инфляции путем вливания в экономику денежной массы.

Муниципальные органы власти

Более рискованным, но все равно считающимся надежным вариантом являются муниципальные органы власти. Они выпускают облигации с доходностью чуть выше ОФЗ.

Ожидание минимального риска основано на том, что государство вряд ли даст объявить дефолт какому-нибудь региону. Всегда поддержит и поможет расплатиться с долгами. К тому же любое муниципальное образование обладает имуществом. В случае катастрофы его можно продать и погасить задолженность перед владельцами облигаций. Но возможен технический дефолт – когда погашение ценной бумаги по номиналу происходит не в то время, которое обозначено в проспекте эмиссии, а позднее.

Основными целями выпуска муниципальных облигаций являются получение дополнительных средств на развитие региона, выполнение социальных обязательств.

Банки

У банков широкий спектр эмиссионных инструментов. Это банковские карты, векселя, дорожные чеки, депозитные сертификаты, а также акции и облигации. С одной стороны, банковская эмиссия позволяет банкам получить капитал на свое развитие. С другой – обеспечить экономику современными и эффективными платежными средствами.

Не стоит забывать, что большинство банков являются коммерческими организациями, поэтому их главная цель – получение прибыли. Вспоминайте об этом, когда видите выгодные предложения по кредитным или дебетовым картам. Правила обращения ценных бумаг (акций и облигаций) одинаковы для всех эмитентов.

Коммерческие предприятия

Коммерческие предприятия выпускают ценные бумаги на фондовом и срочном рынках с целью финансирования своих инвестиционных проектов, увеличения уставного капитала.

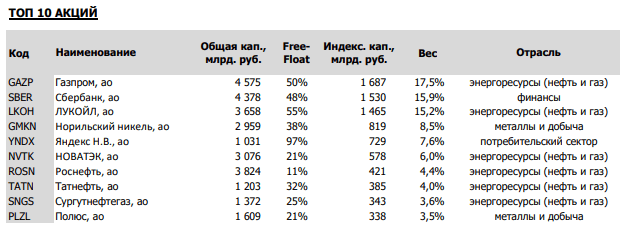

Риск инвестирования в такие инструменты выше, чем в государственные. Однако степень риска имеет широкие границы. Например, акции и облигации голубых фишек считаются наименее рискованными, а ценные бумаги третьего эшелона имеют максимальную степень риска. Дефолты среди последних случаются с регулярной периодичностью, но и доходность по таким инструментам заметно выше. Инвестор самостоятельно должен принять для себя решение, стоит или не стоит вкладывать деньги в ценные бумаги эмитентов, предлагающих высокий доход.

Список голубых фишек состоит из 15 крупнейших компаний разной отраслевой принадлежности. В топ-10 входят Газпром, Сбербанк, Лукойл, Норникель и др. Полный список можно посмотреть на сайте МосБиржи.

Права и обязанности эмитента ценных бумаг

Эмитент имеет права и обязанности, связанные с выпуском инструментов.

Эмитенты ценных бумаг на фондовом рынке обязаны сделать свою деятельность прозрачной для потенциальных инвесторов. Это значит, что подлежит раскрытию существенная информация: финансовая отчетность, сведения о событиях, которые могут повлиять на стоимость активов (например, смена собственника, собрание акционеров, ликвидация предприятия и пр.).

Заключение

Эмитент – важнейший участник экономического процесса в любом государстве. Без него невозможно функционирование фондового или банковского рынка. А без эмиссии денег в лице Центробанка – и всей экономики в целом. При выборе инструмента, инвестиционного или банковского, надо прежде всего смотреть на надежность и эффективность деятельности каждого эмитента. В этом случае мы дадим заработать не только предприятию или банку, но и себе.

Что такое эмитент: объяснение человеческим языком на простом примере

Добрый день, уважаемый читатель!

Сегодня мы поговорим об эмитенте. У далеких от фондовой биржи людей это понятие вызывает весьма смутные ассоциации.

Мы много знаем о ценных бумагах, но редко задумываемся о том, какую роль играет эмитент: что это такое, какие у него функции, права и обязанности. Мы достаточно наслышаны об эмиссии, но не знаем, чем отличается банковская эмиссия. Усаживайтесь поудобнее, будем разбираться!

Что это такое

Успей воспользоваться удвоением налогового вычета до 31 декабря 2021 г.

Кто может быть эмитентом

Особенность государственных структур в том, что только они имеют право выпускать денежные знаки. Компаниям-эмитентам доступен выпуск:

Организация-эмитент выполняет следующие функции:

Страна-эмитент: что это такое

Долговые обязательства подразделяются на:

Для чего эмитенту выпускать ценные бумаги

Главным мотивом для выпуска активов является получение финансовой выгоды. Но цели могут различаться:

Формы эмиссии

Различают формы эмиссии ценных бумаг:

Обязанности эмитентов

Выделяют следующие обязанности эмитентов:

Характеристики ценных бумаг

Ценные бумаги имеют ряд признаков:

Раскрытие информации эмитентами

Правила публикации информации законодательно установлены. Эмитенты постоянно и доступным способом публикуют сведения о своей работе. Соблюдение данного правила обязательно для публичных и непубличных компаний.

Публикации подлежат квартальные, годовые, бухгалтерские отчеты, этапы развития, аффилированные лица, а также прочая информация, которая может повлиять на стоимость активов.

Солидные публичные эмитенты с удовольствием раскрывают информацию о себе, поднимая доверие потенциальных акционеров с целью успешной реализации ценных бумаг.

Функция банка-эмитента

Функции банка-эмитента отличаются от функций эмитента остальных активов. Банк, как любая иная организация, наделен полномочиями эмитента. Он также выпускает активы (облигации, депозитные и сберегательные сертификаты, акции).

Но банк осуществляет еще выпуск денежной массы в обращение (банк первого уровня – центральный банк), а также банковских платежных карточек (банк второго уровня – сберегательный/коммерческий банк).

Банк-эмитент, если сказать простыми словами, – это финансовая компания, которая выпускает в обращение ценные бумаги, деньги и другие активы, используемые для расчетов и платежей.

При работе с банковскими платежными карточками банк выполняет следующие функции:

Как происходит эмиссия банковских карт

В процессе эмиссии и использования карта проходит несколько этапов:

Эмиссия включает следующие особенности:

Центральный банк как крупнейший эмитент

Деньги могут изыматься из обращения в зависимости от экономической ситуации в стране. Полномочия на принятие соответствующего решения принадлежат Министерству финансов.

Центральный банк тесно связан с государством, однако они не выполняют обязательств друг друга по обязательствам с третьими лицами. Поэтому он в вопросах развития наделен частичной независимостью.

Заключение

Итак, дорогой читатель, я ознакомил вас с понятием «эмитент». Постарался кратко изложить информацию обо всем, что связано с эмиссией.

Благодарю вас за прочтение статьи. Надеюсь, информация была полезна. Подписывайтесь на нас и делитесь информацией в соцсетях. До встречи!

Что такое страна эмитент при покупке авиабилетов

Эмитент — это… Что значит банк-эмитент карты? Кто такие эмитенты

Эмитент — это…

Эмитент — это организация, которая выпускает (эмитирует) ценные бумаги, денежные знаки или платежно-расчетные документы, включая банковские карты. Ударение ставится на последний слог: эмит е́ нт.

Единственный эмитент наличных денег в России — Центральный банк РФ. Только ЦБ может выпускать в обращение денежные знаки. Таким образом, самый крупный эмитент в стране — это государство, которое печатает деньги.

Что такое банк-эмитент

Банк-эмитент карты — это банк, который выпустил данную кредитную или дебетовую карточку. Он выступает гарантом финансовых обязательств, возникающих в ходе использования данной карты держателем.

Если на вашей пластиковой карточке написано «Сбербанк», то это и есть банк-эмитент. Если вам выдали карточку в «ВТБ», эмитентом является «ВТБ», если в «Альфа-банке» — эмитентом является «Альфа-банк». И так далее.

Банковская карточка является собственностью банка-эмитента, клиент только пользуется ей.

Банк, обслуживающий банкомат или терминал, осуществляющий расчеты и платежи в этой точке, называется банк-эквайер.

Представим, что вы снимаете наличные с карточки в банкомате «чужого» банка и видите на экране предупреждение: «Комиссия не взимается, возможна комиссия со стороны банка-эмитента». Это значит, что банк-эквайер не будет брать с вас денег. А спишет ли комиссию банк-эмитент, зависит от правил «вашего» банка, выпустившего карту. Лучше ознакомьтесь с ними заранее!

Эмитенты ценных бумаг: акций и облигаций

Эмитентами могут быть юридические лица, органы исполнительной власти или органы местного самоуправления, несущие от своего имени обязательства перед владельцами выпущенных ценных бумаг. Для осуществления эмиссии нужно соответствующее разрешение.

Ценная бумага — это документ, удостоверяющий имущественные права, осуществление или передача которых возможны только при предъявлении данного документа.

Ценные бумаги делятся на долевые ( акции ), и долговые ( облигации и векселя ).

В России деятельность по эмиссии ценных бумаг регулируется федеральным законом № 39-ФЗ «О рынке ценных бумаг».

Эмитентом акций могут быть акционерные общества — они осуществляют эмиссию для образования и увеличения уставного капитала.

Эмитентом облигаций для привлечения средств взаймы могут быть органы исполнительной власти, органы местного самоуправления, общества с ограниченной ответственностью, акционерные общества и другие юридические лица.

На рынке эмитент выступает в роли продавца ценных бумаг. Попав в свободную продажу, эмитированные ценные бумаги начинают торговаться по собственному курсу — их цену регулируют законы спроса и предложения.

Раскрытие информации эмитентами ценных бумаг

Закон обязывает юридические лица, выпустившие акции или облигации, регулярно публиковать данные о своей деятельности. Раскрытие информации обязательно и для публичных, и для непубличных акционерных обществ.

Эмитенты акций должны публиковать годовые отчеты, квартальные бухгалтерские отчеты, списки аффилированных лиц, сообщения о существенных фактах в их деятельности и прочие сведения, способные повлиять на котировки — курс ценных бумаг.

Ryanair регистрация на рейс, возврат билетов, отзывы о сервисе

самостоятельные путешествия, дешевые авиабилеты, виза самостоятельно, отзывы туристов, погода на курортах, аренда авто, туристическая страховка, маршруты достопримечательности

Re: Ryanair регистрация на рейс, возврат билетов, отзывы о сервисе

Re: Ryanair регистрация на рейс, возврат билетов, отзывы о сервисе

Отдельное спасибо за оперативные ответы!

Помучаю Вас еще немного.

На автовокзале остановка ryggeekspressen находится отдельно в определенном месте или там какая-то другая система?

Билет покупать в кассе автовокзала или в самом автобусе?

Как я понял с их сайта, под каждый рейс отдельный автобус, есть смысл подстраховаться и сесть на автобус под более ранний рейс?

Re: Ryanair регистрация на рейс, возврат билетов, отзывы о сервисе

Re: Ryanair регистрация на рейс, возврат билетов, отзывы о сервисе

2013-12-23 18:15:31

«Воздушные ворота Северной столицы»: лоукостеры заинтересованы в полетах из Петербурга

Интерес к сотрудничеству с Пулково проявляют многие бюджетные авиаперевозчики, в частности, Wizzair и Easy Jet. Но пока соглашение достигнуто лишь с Ryanair, об этом «Телеграфу» сообщили в «ВВСС».

Низкобюджетный перевозчик Ryanair может начать совершать вылеты из Петербурга уже в феврале будущего года. Авиакомпания намерена провести в феврале 2014-го несколько пробных рейсов для того, чтобы изучить спрос и интерес пассажиров к своим рейсам.

Пока, правда, на сайте самого ирландского перевозчика Петербург в качестве доступной для самолетов Ryanair точки не указан. Но это может говорить о том, что авиакомпания пока не определилась с ценовой политикой на этом направлении и начнет продажу билетов на пробные рейсы уже в начале января.

«Интерес к Петербургу проявляют многие компании — лоукостеры, — отметил источник в «ВВСС». – Речь, например, о венгерском перевозчике Wizzair, который уже совершает рейсы из Москвы в Будапешт и очень заинтересован в расширении географии полетов, компании Easy Jet и других».

Стоит отметить, что из Пулково уже сейчас летают некоторые лоукостеры. Например, компании German Wings (низкобюджетный перевозчик, принадлежащий Lufthansa) и AirBerlin. Впрочем, низкобюджетными в полном смысле слова их назвать нельзя, так как стоимость билетов на их самолеты значительно превышает цены на полеты в лайнерах того же Ryanair.

Если ирландский перевозчик сумеет закрепиться на петербургском рынке, то петербуржцы получат возможность летать по низкой цене в Дублин, а также, возможно, в Лутон и Манчестер. Дело в том, что российское законодательство позволяет иностранным авиакомпаниям совершать прямые перелеты исключительно в аэропорты приписки, а уже из них пассажир может отправляться куда угодно. Именно эти три города официально являются портами приписки Ryanair.

Кроме того, как сообщили в «ВВСС», сейчас рассматривается вариант, по которому через несколько лет аэропорт Пулково-2 отдадут полностью под нужды лоукостеров.

Что такое эмитент: объяснение человеческим языком на простом примере

Добрый день, уважаемый читатель!

Сегодня мы поговорим об эмитенте. У далеких от фондовой биржи людей это понятие вызывает весьма смутные ассоциации.

Мы много знаем о ценных бумагах, но редко задумываемся о том, какую роль играет эмитент: что это такое, какие у него функции, права и обязанности. Мы достаточно наслышаны об эмиссии, но не знаем, чем отличается банковская эмиссия. Усаживайтесь поудобнее, будем разбираться!

Что это такое

Кто может быть эмитентом

Особенность государственных структур в том, что только они имеют право выпускать денежные знаки. Компаниям-эмитентам доступен выпуск:

Организация-эмитент выполняет следующие функции:

Страна-эмитент: что это такое

Долговые обязательства подразделяются на:

Для чего эмитенту выпускать ценные бумаги

Главным мотивом для выпуска активов является получение финансовой выгоды. Но цели могут различаться:

Формы эмиссии

Различают формы эмиссии ценных бумаг:

Обязанности эмитентов

Выделяют следующие обязанности эмитентов:

Характеристики ценных бумаг

Ценные бумаги имеют ряд признаков:

Раскрытие информации эмитентами

Правила публикации информации законодательно установлены. Эмитенты постоянно и доступным способом публикуют сведения о своей работе. Соблюдение данного правила обязательно для публичных и непубличных компаний.

Публикации подлежат квартальные, годовые, бухгалтерские отчеты, этапы развития, аффилированные лица, а также прочая информация, которая может повлиять на стоимость активов.

Солидные публичные эмитенты с удовольствием раскрывают информацию о себе, поднимая доверие потенциальных акционеров с целью успешной реализации ценных бумаг.

Функция банка-эмитента

Функции банка-эмитента отличаются от функций эмитента остальных активов. Банк, как любая иная организация, наделен полномочиями эмитента. Он также выпускает активы (облигации, депозитные и сберегательные сертификаты, акции).

Но банк осуществляет еще выпуск денежной массы в обращение (банк первого уровня – центральный банк), а также банковских платежных карточек (банк второго уровня – сберегательный/коммерческий банк).

Банк-эмитент, если сказать простыми словами, – это финансовая компания, которая выпускает в обращение ценные бумаги, деньги и другие активы, используемые для расчетов и платежей.

При работе с банковскими платежными карточками банк выполняет следующие функции:

Как происходит эмиссия банковских карт

В процессе эмиссии и использования карта проходит несколько этапов:

Эмиссия включает следующие особенности:

Центральный банк как крупнейший эмитент

Деньги могут изыматься из обращения в зависимости от экономической ситуации в стране. Полномочия на принятие соответствующего решения принадлежат Министерству финансов.

Центральный банк тесно связан с государством, однако они не выполняют обязательств друг друга по обязательствам с третьими лицами. Поэтому он в вопросах развития наделен частичной независимостью.

Заключение

Итак, дорогой читатель, я ознакомил вас с понятием «эмитент». Постарался кратко изложить информацию обо всем, что связано с эмиссией.

Благодарю вас за прочтение статьи. Надеюсь, информация была полезна. Подписывайтесь на нас и делитесь информацией в соцсетях. До встречи!