Что такое внутренний счет сбербанка

Как узнать номер расчетного счета Сбербанка, все способы

Расчетный счет Сбербанка — банковский аккаунт для проведения безналичных операций, хранения и применения средств в решении финансовых задач. Правила оформления, срок и пакет документов регламентируется внутренними правилами кредитной организации. Номер расчетного счета Сбербанка — «ключ» к аккаунту, позволяющий идентифицировать пользователя, производить снятие, пополнение и переводы средств. Это число создается автоматически после регистрации клиента и внесения о нем данных в базу АБС.

Как узнать номер расчетного счета? Применительно к Сбербанку и другим кредитным организациям выделяется ряд способов :

Как узнать номер расчетного счета Сбербанка в документах?

Способ с получением данных из документов наиболее простой, но найти договор в кипе документов удается не всегда. Как еще узнать интересующую информацию?

Call-центр

Для выяснения информации требуется :

PIN-конверт

Все больше банков отказываются от выдачи ПИН-конвертов, отдавая предпочтение персональной установке кода сразу после оформления карты. Как узнать номер расчетного счета с помощью такого способа? Требуется найти 20-значный числовой код на конверте. Не стоит путать его с номером карточки из 16 цифр, ведь это разные вещи.

Личное посещение

Этого достаточно для перечисления денег или получения переводов от юрлиц.

Сбербанк-онлайн

Посмотреть номер расчетного счета онлайн можно так:

Особенность в том, что информация по зарплатному или кредитному «пластику» не высвечивается.

Получить данные можно и через мобильное приложение по аналогичному принципу (только через телефон).

Реквизиты сбербанка-скачать PDF

Через сайт

Банкомат (терминал)

Чтобы узнать информацию через банкомат требуется :

Как видно из статьи, способов выяснит номер р/с достаточно. Остается выбрать подходящий вариант и следовать инструкции.

Как узнать расчетный счет карты Сбербанка: 6 способов получения номера и 5 вариантов его использования

До сих пор некоторые владельцы карт Сбербанка теряются при ответе на вопрос о номере счета или называют набор цифр на лицевой стороне карты. Для всех, кто не знал, забыл или просто раньше не задумывался, расскажу, как узнать расчетный счет карты Сбербанка и зачем это надо.

Что такое р/с и для чего нужен

Вы уже имеете банковскую карту Сбербанка или только собираетесь ее завести. Напомню, что вы можете получить дебетовую, на которой будут храниться ваши личные деньги, или кредитную, с помощью которой можно расплачиваться заемными средствами. И в том и в другом случае вы не только обзаведетесь пластиковым кошельком, но и собственным расчетным счетом. И это не то же самое, что цифры на лицевой стороне карточки.

Расчетный счет – это 20-значный номер, который присваивается при оформлении договора на обслуживание в банке. Причем справедливо как для юридических лиц, так и для физических. Для последних он еще называется лицевым.

Счет может быть открыт в разной валюте, к нему привязывается одна или сразу несколько банковских карт. Там хранится вся история денежных операций: поступления зарплаты, соцвыплат, уплата налогов и прочих платежей, покупка товаров и услуг и т. д.

Не путайте с номером банковской карты. Ведь цифр на карточке всего 16, а не 20, и их легко можно увидеть на лицевой стороне пластика. А вот чтобы найти р/с, надо совершить несколько несложных действий, о которых и пойдет речь в статье.

В 20-значном наборе цифр р/с зашифрована следующая информация: вид счета, валюта, контрольный ключ, код отделения банка и непосредственно сам номер р/с.

Если вы владеете дебетовой или кредитной карточкой, но не знаете свой р/с, значит, до сих пор не было ситуаций, когда бы он мог вам понадобиться. Вот несколько жизненных примеров, когда р/с потребуется:

Способы получения

Способов, где посмотреть свой р/с, несколько:

Сбербанк Онлайн

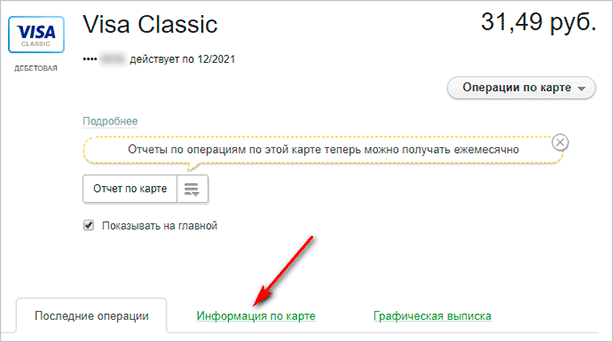

Это специальный ресурс, на котором стоит зарегистрироваться, чтобы совершать необходимые операции не только с мобильного телефона или путем визита в банк. После регистрации надо войти в личный кабинет и выбрать в нем свою карточку.

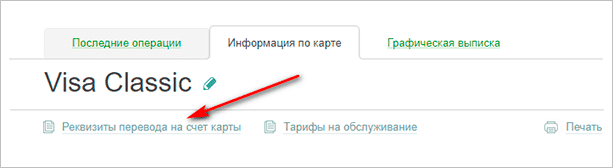

Потом нажать “Информация по карте”.

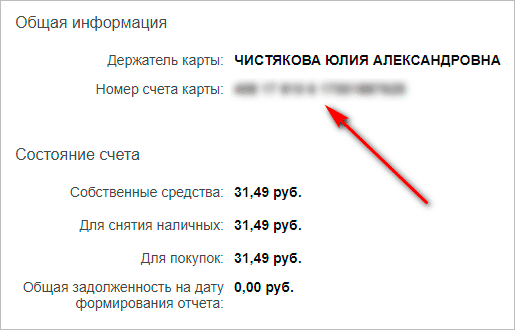

В открывшемся окне появится общая информация, в том числе и заветные 20 цифр р/с.

Часто только номера р/с недостаточно, требуются полные реквизиты: БИК, КПП, ИНН, Банк получателя и пр. Они находятся там же, в окне “Реквизиты перевода”.

Мобильное приложение

Аналогично личному кабинету на сайте работает и мобильное приложение от Сбербанка. Предварительно его необходимо скачать и установить на телефон. Делается это абсолютно бесплатно и быстро. Вход только по паролю.

Дальнейший порядок действий по поиску реквизитов такой же, как и в “Сбербанк Онлайн”:

Другие варианты

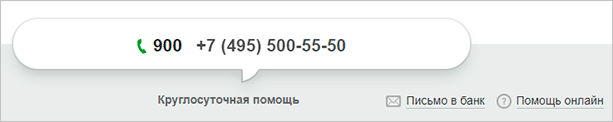

В личном кабинете в самом низу страницы есть контактные телефоны и адрес электронной почты для связи с банком. Вот как это выглядит.

При звонке на горячую линию будьте готовы ответить на вопросы сотрудника, которые необходимы для вашей проверки и идентификации вас как владельца карточки: Ф. И. О., кодовое слово.

Внимание! Банковский работник не имеет права спрашивать вас о коде безопасности (3 цифры на оборотной стороне пластиковой карточки). Сразу вешайте трубку, если получили такой вопрос. Скорее всего, вы попали на мошенников, а не на горячую линию Сбербанка.

Во-первых, это конверт с ПИН-кодом, который вы получили при оформлении банковской карточки. На его лицевой стороне указан р/с. Во-вторых, в договоре на банковское обслуживание, который вы в обязательном порядке подписываете, тоже есть номер, к которому привязана ваша карта.

В любом банкомате Сбербанка можно узнать свой счет. Вставьте карточку, введите ПИН-код и выберите из меню вкладку “Информация и сервис”. На экране появится вся необходимая информация, ее можно распечатать как обычный чек.

Заключение

Чтобы каждый раз не вспоминать, где и как посмотреть расчетный счет банковской карты Сбербанка, воспользуйтесь одним из способов в статье и распечатайте себе реквизиты для хранения в надежном месте. Они не очень часто нужны, но без них невозможно совершить некоторые операции. Особенно это касается взаимодействия с государственными органами. Будьте во всеоружии.

С 2000 года преподаю экономические дисциплины в университете. В 2002 году защитила диссертацию на присуждение ученой степени кандидата экономических наук.

Обладаю врожденной способностью планировать и управлять личными финансами. С 2017 года повышаю финансовую грамотность других людей, перевожу сложные термины на человеческий язык.

Расчетный счет в сбербанка: проверить счета в сбербанке + узнать данные о счете, запрос, информация

Узнать данные о счете в Сбербанке не так просто, как может показаться на первый взгляд. Особенно, если вы хотите узнать о держателе счёта в банке. Это персональные данные, и в чужие руки (а уж тем более посторонним лицам) эта информация попадать не должна. Однако, не все так просто, как может показаться поначалу. Сегодня мы поговорим о банковских счетах, и разберемся с их структурой на примере Сбербанка. Однако, общая теория будет актуальна практически для любого банка. Кроме той части, где будут даваться конкретные способы и инструкции. Давайте начинать.

Введение

Банковским счетом называют своеобразную единицу, идентифицирующую отдельного клиента. Это счет, который открывает банковская организация, для компании, организации или физического лица. Счет этот открывается для того, чтобы все могли участвовать в безналичном обороте денег. А также для других целей:

Если опираться исключительно на российскую практику, то у нас используют исключительно 20-значные счета. Т.е. банковский счет на территории России не может быть меньше 20 знаков. Это правило было введено в 1998 году. Кстати, многие ошибочно считают, что номер счета это понятие математическое. Но это не совсем так. Фактически, номер это составная группа чисел и разделить любой счет можно по нескольким частям.

В частности, у нас применяется 5 составных частей для каждого счета. Фактически, банковский счет у нас является числовой кодификацией, которая содержит в себе массу информации и свойств.

1 часть кода является 5-разрядной. Она позволяет определиться с балансовым счетом. Определение балансового счёта разбирать пока не будем, потому что это сложная для понимания обывателя тема. Скажем лишь о том, что счета могут быть не только балансовыми. Но ещё и забалансовыми. А сам балансовый счет предусматривает отражение показателей в балансе бухгалтерии.

Сам по себе балансовый счет в этом контексте будет раскрывать назначение. Иными словами, у частного вклада будет один номер. При этом, даже сам характер вклада находит отражение в банковском коде. Например для нерезидентов, открывающих вклад на определенное время (до 12 месяцев), будет один кодификатор. А для других случаев кодификатор поменяется. Если мы говорим о юридическом лице, то номер счета будет совершенно другой. Сам балансовый счет (2 порядок) будет разделяться еще на несколько составных частей, но углубляться в это мы сегодня не будем.

Далее у нас идёт вторая составная часть. Она отражает валюту, в которой счет был открыт. Естественно, существуют и мультивалютные счета, поэтому есть целый классификатор. А сама составная часть будет содержать в себе сразу 3 цифры. 3 составная часть это ключ для счёта. Этот ключ будет рассчитан на базе уже давно раскрытого алгоритма. Это всего 1 цифра, но рассчитывается она на базе всех остальных составных частей.

В 4 составной части определяется подразделение банка. Порядок расчета этого блока определяется специальной учетной политикой банковской организации. Кстати, для банков без филиалов предусмотрен свой кодификатор, и это 4 нуля. Ну последняя группа обозначает ваш лицевой счет. Тут есть своё внутреннее деление и структура, но это уже зависит от балансового счета, учетная политика банковской организации тут уже никак не влияет.

Классификация банковских счетов

Итак, обычному гражданину доступны лишь определенные виды банковского счёта. Стоит понимать, что в этом контексте мы говорим о физических лицах. Такая трактовка будет более правильной, ведь иностранцы тоже могут открывать счета в российских банках, хоть и с ограничениями. Итак, банковские счета для физических лиц бывают:

Если мы говорим о стандартном счете, то это инструмент, который позволяет вам получать заработную плату. А заодно и любой другой доход. У индивидуальных предпринимателей тоже есть свои счета, для ведения бизнеса. Разумеется, такой счет вы можете открыть и самостоятельно, никто не помешает вам это сделать. При этом, текущий счет немного отличается от зарплатного. Потому что обычно текущие счета предполагают наличие системы быстрых переводов. Т.е. любая операция будет совершена практически мгновенно. Текущий счёт позволяет:

При этом текущий счет может дополняться зарплатным проектом, вернее картой. Разумеется, если работодатель заключил соответствующий договор с банковской организацией. Если мы говорим о расчетных счетах, то это специальная или особая категория. В контексте физических лиц, тут уместно будет привести пример с индивидуальным предпринимателем. Как раз такой предприниматель может открыть себе расчетный счет. И уже через этот счет предприниматель будет оплачивать:

Естественно, всё это в контексте ведения собственного бизнеса. При этом, никто не обязывает вас открывать отдельный расчетный счет. И все-таки, если у вас достаточно много волокиты с бухгалтерией, лучше вести отдельный расчетный счет. Чтобы не пришлось потом отделять собственные расходы от предпринимательских. А это, можете не сомневаться, крайне затруднительная процедура. Именно поэтому мы не рекомендуем работать с ИП через свою карту. Лучше завести отдельный расчетный счет.

Естественно, доступен физическому лицу и обычный кредитный счет. При этом, кредитный счет обычно предполагает наличие карты. На карте денежные средства ограничиваются конкретным лимитом по средствам. Кстати, не стоит путать карту рассрочки с кредиткой. Дело в том, что на карте рассрочки обычно денег вообще нет. Иными словами, она не хранит деньги сама по себе, как кредитка.

С кредиткой система интереснее. Дело в том, что обычно кредитку привязывают к соответствующему счёту. В это контексте будет стандартный счет (но кредитный). И вместе с тем, не все кредитные счета будут ассоциированы с карточкой. Дело в том, что нередко кредитный счет создается и для других программ. Например, вы берёте потребительский кредит в своей банковской организации. И для того чтобы вы могли гасить его, банк создает специальный кредитный счет. На этот кредитный счет и будут перечисляться взносы.

Кредитные счета могут быть и валютными, если мы говорим о соответствующей программе кредитования. Но углубляться в это сегодня не будем, иначе придётся разворачивать всю структуру. Существуют еще и бюджетные счета. Они же социальные. Дело в том, что некоторые граждане могут претендовать на различные пособия и пенсии. В этом случае заводится специальный социальный счет. Кстати, в нынешний момент владельцев таких счетов в принудительном порядке переводят на карты под управлением НПС Мир.

Существуют и депозитные, они же сберегательные счета. Это называется вкладом. Этот счет будет хранить определенную сумму денег. А на нее банковская организация будет начислять процент. Тут важно понимать, что сберегательный счет заметно отличается от расчетного. Дело в том, что по некоторым вкладам установлено ограничение на снятие денежных средств. Более того, по некоторым депозитным счетам не предусмотрено пополнения. Потому что программа вклада не предусматривает такой возможности.

О других разновидностях счетов

Специальные счета обычно создаются для особых целей. Традиционно, специальные счета создаются для:

Например для государственных закупок (для участия) наличие специального счёта будет обязательным. Потому что получение данных о наличии счетов уже давно реализовано в автоматическом режиме. Если у вас отсутствует специальный счёт, то вас попросту не допустят к торгам. Естественно, специальные счета открываются для организаций, а не для отдельных физических лиц. Впрочем, категория специального счёта может распространяться и на физическое лицо. Но об этом мы поговорим как-нибудь в следующий раз.

Ну и для юридических лиц предусмотрены расчетные счета. Если мы говорим о том, что для ИП это правило действует не всегда, потому что можно использовать личную карту, то вот с ООО это исключено. Компании (полноценные) должны работать с расчетными счетами. Это регламентировано законодательством, которое регулирует вопрос юридических лиц.

Юридическим лицам не ограничивают фактическое количество расчетных счетов. Т.е. у каждой компании их может быть с десяток. И никаких проблем не возникнет.

Посредством расчетных счетов компании осуществляют всю свою деятельность. Это и принятие выручки или любого другого дохода. Это и оплата различных отчислений, взносов, сборов и налогов. Если есть какое-то решение суда, то компания будет оплачивать штраф или компенсации через расчетный счет. Аналогичным образом осуществляются взыскания со стороны судебных приставов. Получать инвестиции компания будет тоже на расчетный счет. А заодно будет осуществлять погашение различных кредитов и займов. Рассчитываться со своими поставщиками, покупателями и контрагентами компания будет тоже через расчетные счета. Даже рассчитываться со своими сотрудниками компания будет через расчетный счет. Несмотря на то, что сотрудники получают заработную плату уже на собственные счета.

Опять-таки, ситуация с расчетными счетами юридических лиц не такая простая, как может показаться на первый взгляд. Дело в том, что для подразделений могут заводить отдельные расчетные счета. В этой ситуации все операции будут учитываться по конкретному субъекту. Кроме того, существуют еще и субрасчетные счета. Операции в этом случае будут отражаться в контексте 1 единственного счёта. Но всю информацию можно будет детализировать в контексте структуры компании.

Для компаний существуют и другие типы счетов. Они могут быть аккредитивными и бюджетными. А еще текущими и субрасчетными. Ну и основной вид счета, который используется практически везде, это расчетный. О том, как его применяют мы уже рассказали выше. Кстати, обо всех своих счетах юридические лица обязаны уведомлять налоговиков в течение 10 суток. Зато бюджетным организациям и учреждениям делать этого не нужно. Потому что этим занимается отдельная структура, которая ведет учет таких счетов. С этим разобрались, теперь поговорим о способе проверки счета.

Расчетный счет Сбербанка: как узнать?

Итак, расчетным счетом называются реквизиты, которые позволяют хранить денежные средства. Компании, как мы уже выше выяснили, используют расчетные счета для своих нужд. В общих чертах, расчетным счетом называется вообще что угодно. Расчетные счета используют:

Естественно, такой счет есть практически у любой компании, а у крупной корпорации их могут быть десятки и сотни.

Если вам нужен собственный расчетный счет, то нужно найти его в документации, которую вам выдал банк. Дело в том, что в этих документах будет указан номер расчетного счёта. Если у вас есть карта и нужен ее счет, то сделать это можно через Сбербанк-онлайн.

Для этого нужно вызвать контекстное меню на конкретной карте или на вкладе. После чего найти строчку «показать платежные реквизиты». Готово, вы попадете на страницу, где отображаются все реквизиты вашего счёта. Если мы говорим о расчетных счетах карты, то называются они по другому. Ищите строчку с наименованием «карточный счет». Вот в этой строчке и будет отображаться нужный вам реквизит.

Кстати, в документах может и не оказаться расчетного счёта. Если вы нашли только побочную документацию, а не сам договор. В этом случае уместно использовать конверт, в котором вы получали карту. Дело в том, что на конверте будет указан 20-символьный номер счета. Если же и конверт утерян, то придётся обращаться за помощью в контактный центр Сбербанка. Если же вам недоступен и контактный центр, то придётся отправляться в ближайшее отделение Сбербанка.

Но для компаний этот способ может и не подойти.

Как искать расчетный счет контрагента?

Вот тут не все так просто, как может показаться поначалу. Дело в том, что открытые данные о клиентских счетах это нонсенс. И дело не в том, что существует банковская тайна о клиентах. Ее у нас в России уже давно нет, банковская тайна это формальность, которая обходится всеми желающими. А государством так и вовсе игнорируется, в этом контексте даже швейцарские банки уже давно утратили свою репутацию. Дело в том, что проверить расчетный счет не получится:

Да, на сайте налоговиков есть поисковой сервис для контрагентов. Однако, там отсутствуют прямые банковские реквизиты организации или компании.

А вот через бизнес-кабинет Сбербанка можно получить реквизиты. Для этого у вас должен быть такой кабинет. Если он у вас есть, а интересующая вас компания действительно имеет счет в Сбере, то проблем не возникнет. Проверка счетов через банк осуществляется по ИНН и наименованию компании. Если совпадение есть, то система предоставит вам всю необходимую информацию. Если же совпадения нет, то придётся искать счет в другом месте.

Если у вас есть установленный комплекс 1С, то через пакет Бухгалтерии в теории можно найти организацию и ее банковские реквизиты. Чтобы найти компанию, вам нужно использовать её ИНН или просто название. Номер счета будет спрятан в карте юридического лица. Если же нет ничего вышеописанного, то в теории, можно просто воспользоваться ресурсом компании. Дело в том, что иногда реквизиты счета указываются в контактном разделе. Важно подчеркнуть, что это не универсальное правило. Поэтому, реквизиты могут и отсутствовать.

Пристальное внимание обращайте на различную документацию. Дело в том, что некоторые компании указывают свои реквизиты в этих документах. Правда искать придётся долго, так как не всегда документы представлены в текстовом формате. Иногда они размещены в виде изображения. Если поиск по PDF еще работает, то с распознаванием изображения могут возникнуть проблемы. Поэтому искать придётся информацию собственноручно.

О нелегальных методах поиска счетов

А теперь кратко о том, как могут найти все ваши данные. Наверняка вы знаете о том, что судебные приставы могут добраться до ваших счетов. При этом, сами счета они не видят, а получают лишь побочную информацию у банка. А вот у сотрудников банка есть вся техническая информация о каждом клиенте. И если найдется желающий вас «проверить», то проблем с получением информации не появится. Вообще никаких проблем не возникнет. Злоумышленник может получить не только номер счета в банке, но и массу другой информации:

Более того, иногда злоумышленники даже продают доступ к счетам. Традиционно, страдают от этого физические лица. Компании лучше защищены от таких нападок, ведь банки не рискнут терять репутацию перед представителями бизнеса. А вот репутация среди физических лиц их волнует в меньшей степени. И опять-таки, человеческий фактор играет на руку мошенникам. Так что в теории, злоумышленники могут получить реквизиты любого вашего счёта. Разумеется, за отдельную плату.

Важно! По всем вопросам, если не знаете, что делать и куда обращаться:

Звоните 8-800-777-32-63.

Бесплатная горячая юридическая линия.

Расчетный счет Сбербанка

У каждой кредитной организации должны быть обязательные реквизиты. Они необходимы для проведения межбанковских операций и некоторых внутрибанковских транзакций, и платежей. Среди основных реквизитов фигурирует расчетный счет – индивидуальный и никогда не повторяющийся номер, по которому в отношении банка совершаются определенные операции.

Далее на Бробанк.ру будет разобрано понятие расчетного счета, и как его можно узнать в Сбербанке.

Что такое расчетный счет

Расчетный счет является стандартной учетной записью – номером счета, на котором хранятся денежные средства. Данная учетная запись не предназначена для накопления денежных средств. Это не вклад и не депозит, поэтому размещая средства на расчетном счете, его владелец не получает никакой прибыли.

Счет в основном используется для оперативного управления денежной массой. Организации используют его для совершения сделок и для выплаты заработной платы сотрудникам. Индивидуальные предприниматели и физические лица с его помощью также заключают сделки и расплачиваются по своим обязательствам с контрагентами.

У одной организации, индивидуального предпринимателя или физического лица может быть несколько расчетных счетов. Но в этом нет острой необходимости, так как одного счета будет вполне достаточно для нормального взаимодействия с контрагентами.

При этом понятие «расчетный счет» относится скорее к юридическим лицам и индивидуальным предпринимателям. Такие счета не предназначены для получения пассивного дохода. Владельцы счетов могут в оперативном режиме зачислять и снимать с них средства, а также проводить любые операции без каких-либо ограничений. Именно поэтому такие счета еще называются счетами до востребования.

По действующему российскому законодательству каждое юридическое лицо обязано иметь расчетный счет в любой кредитной организации страны. Эта же самая обязанность вводится и для кредитных организаций, которые в своей системе для самих себя открывают внутренний расчетный счет.

При этом важно дополнить, что ИП или юридическое лицо в принципе могут работать и без расчетного счета. Но в этом случае максимальная сумма по одной транзакции не будет превышать 100 000 рублей. Поэтому открыть счет в банке решают практически все участники рынка.

Следовательно, расчетный счет предназначен для проведения дистанционных расчетов. Счет до востребования – термин, смежный с расчетным счетом. Фактически это одно и то же.

Расчетный счет Сбербанка

Кредитные организации, учитывая объемы совершаемых операций, обязаны иметь собственные расчетные счета. К примеру, средства, которые выдаются клиенту в виде кредита, а также средства, которые размещаются на кредитных картах, изначально хранятся на внутреннем расчетном счете банка. Он же используется банком в следующих целях:

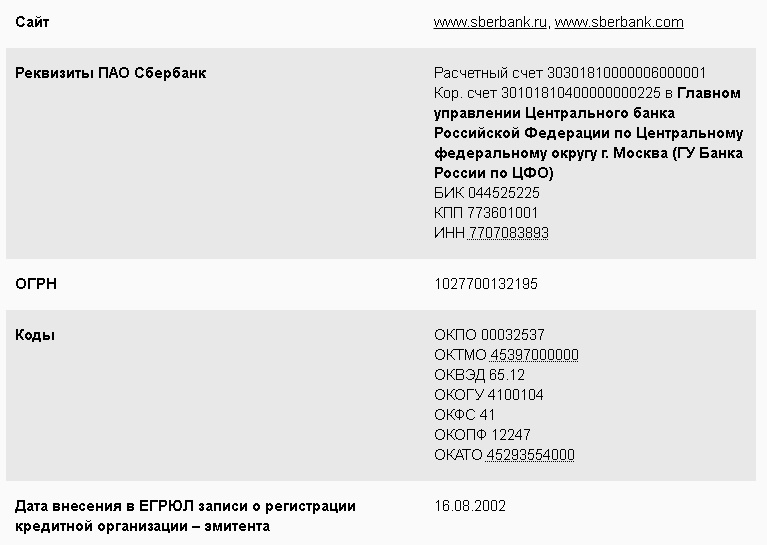

У Сбербанка тоже имеется свой расчетный счет. Его актуальный номер – 30301810000006000001. Этот реквизит указывается при совершении большинства межбанковских операций.

Его не стоит путать с корреспондентским счетом. Это две совершенно разные учетные записи, которые используются в определенных целях. Корреспондентский счет также является важнейшим из реквизитов кредитной организации. Но используется он намного реже, чем расчетный счет.

Перед тем, как узнать расчетный счет Сбербанка и все остальные реквизиты для совершения какой-либо операции, следует учесть, что они (реквизиты) обязательно вывешиваются кредитными организациями на официальных сайтах. Для их уточнения достаточно перейти на титульную страницу официального сайта и спуститься в самый низ.

Там должен быть одноименный раздел со всей обязательной информацией. Уточнять ее рекомендуется каждый раз, так как эта информация может изменяться.

Расчетный счет в Сбербанке физическим лицам

Помимо организаций и предпринимателей, нередко потребность в расчетном счете возникает у физических лиц. Цели для этого могут быть самые разные. К примеру, физическое лицо активно сотрудничает с какой-либо компанией.

По своим внутренним правилам данная компания оплачивает услуги физического лица не на карту, а только на расчетный счет. Поэтому для сотрудничества с данной компанией физическому лицу придется открыть такой счет в любом кредитном учреждении.

По правилам, физические лица открывают не расчетные счета, как, к примеру, организации, а лицевые или текущие счета. По сути, эти понятия считаются смежными.

По аналогии с расчетными счетами, текущие счета используются физическими лицами для оперативного проведения расчетов с контрагентами. При этом, такие счета имеют несколько важных особенностей:

Помимо этого, текущие счета в некоторых банках могут приносить еще и пассивный доход. К примеру, в Сбербанке действует условие, в соответствии с которым на остаток по текущему счету банк начисляет проценты в размере 0,01% годовых. По банковским меркам это немного, но хоть какие-то начисления обладатель счета все равно получает.

Как открыть текущий счет в Сбербанке

Ранее текущие счета для физических лиц открывались дистанционно. С клиентом подписывался электронный договор, после чего он получал на почту реквизиты счета и ключи к личному кабинету.

Сейчас для открытия счета потребуется лично посетить любое отделение Сбербанка для подписания договора на бумажном носителе. Далее клиент просит оплату, после чего получает реквизиты для пользования счетом. Условия текущего счета в Сбербанке:

Помимо этого, текущие счета в Сбербанке не имеют срока действия. Они закрываются по первому требованию владельца счета. Активация производится сразу после первого зачисления денежных средств на баланс.

Счета физическим лицам в Сбербанке открываются совершенно бесплатно. Чтобы счет оказался активным, его нужно пополнить. Минимальная сумма пополнения – 10 рублей.

Существует ряд посреднических ресурсов, предлагающих открыть счет в Сбербанке за определенную плату. Такие предложения не должны привлекать внимание потенциальных клиентов, так как за открытие текущих счетов банк не взимает никакой платы.

Как узнать расчетный счет в Сбербанке

Если клиента интересует именно расчетный счет, принадлежащий Сбербанку, то уточнить этот реквизит он сможет на официальном сайте кредитной организации. На титульной странице в самом низу его можно просмотреть в соответствующем разделе.

Если клиента интересует собственный счет – текущий или расчетный, то уточнить его получится несколькими способами. Первый – в личном кабинете. При открытии счета каждому клиенту выдаются ключи доступа к личному кабинету. Он предназначен для оперативного управления денежными средствами. Здесь клиент может посмотреть всю необходимую информацию и реквизиты.

Второй вариант – связь с оператором Сбербанка. Дело в том, что сам номер счета не представляет никакой конфиденциальной информации. Следовательно, назвав свои персональные данные, клиент в голосовом режиме получает необходимую информацию от оператора банка.

Что такое расчетный счет карты Сбербанка

У банковских карт не бывает расчетного счета. Такой пользовательский запрос изначально ошибочен. Расчетный счет открывается клиентами отдельно, и привязывается к карте в виде самостоятельной опции. То есть, банковская карта и расчетный счет являются двумя совершенно разными банковскими продуктами. Поэтому в совокупности они рассматриваться не могут. С другой стороны, у любой банковской карты есть три основных реквизита. Без них карта не может считаться рабочей или действующей. Наименование этих реквизитов:

Номер банковской карты располагается на лицевой стороне физического носителя. Это открытая информация, сама по себе не представляющая никакой ценности. Если даже номер карты попадет в руки мошенников, то они не смогут что-либо предпринять с его помощью. cvc2/cvv2 представляют собой скрытую информацию. Они располагаются также на физическом носителе, но с его обратной стороны.

Человек может видеть только последние 3 цифры этого кода, которые предназначены для проведения операций. Остальная часть кода скрыта под магнитной лентой: на этом месте владелец карты ставит свою роспись для последующей быстрой идентификации. Такая схема используется на кредитных и дебетовых картах.

Номер карточного счета пользователи часто путают с расчетным счетом карты. Это два совершенно разных понятия, никак не связанных друг с другом. Номер карточного счета является банковским реквизитом. Он не располагается на карте и не указывается в пользовательском соглашении. Это счет, на котором хранятся средства пользователя в банке. А карта служит своеобразным инструментом для оперативного управления счетом и деньгами.

Посмотреть карточный счет своей личной карты можно простым и быстрым способом. Для этого необходимо войти в систему Сбербанк онлайн (на сайте или через приложение). Далее следует кликнуть на отображение карты: как правило, в Сбербанк онлайн видно только последние 4 цифры номера карты. После нажатия на отображение номера, нужно пройти по вкладке «реквизиты».

В реквизитах должен фигурировать двадцатизначный номер. Это и есть номер карточного счета, который следует использовать при пополнении карты Сбербанка с карты другой кредитной организации, либо при любых других операциях, когда в них участвует любой внешний источник. Номер карточного счета никогда не повторяется. Это уникальное значение, при помощи которой идентифицируется счет зачисления или списания средств.