Что такое ввоз и вывоз капитала

Что такое ввоз и вывоз капитала

Ключевые слова: международное движение капитала, миграция капитала, вывоз капитала, ввоз капитала

Международное движение капитала, его активная миграция между странами является важнейшей составной частью и формой современных международных экономических отношений.

Движение капитала существенно отличается от движения товаров. Внешняя торговля, как правило, сводится к обмену товарами как потребительными стоимостями. Вывоз капитала (зарубежное инвестирование) представляет собой процесс изъятия части капитала из национального оборота в данной стране и перемещение его в товарной или денежной форме в производственный процесс и обращение другой страны.

Поначалу вывоз капитала был свойственен для небольшого числа промышленно развитых стран, осуществлявших экспорт капитала на периферию мирового хозяйства. Развитие мирового хозяйства существенно раздвинуло рамки этого процесса: вывоз капитала становится функцией любой успешно, динамично развивающейся экономики. Капитал вывозят и ведущие промышленно развитые страны, и развивающиеся, в особенности, Китай, Россия, Бразилия и Индия.

Основной причиной и предпосылкой вывоза капитала является относительный избыток капитала в данной стране, его перенакопление. В целях получения предпринимательской прибыли или процента он переводится за границу. Характерно, что экспорт капитала может осуществляться и при дефиците капитала для внутреннего инвестирования (например, несмотря на недостаток инвестиций в российской экономике, по итогам 2011 года отток капитала из страны составил 84,2 млрд. долларов).

В мире образовались огромные массы резервного капитала, ищущего прибыльного применения. Страховые компании, пенсионные фонды, трастовые, инвестиционные и другие фонды аккумулируют эти средства.

Со второй половины XX века вывоз капитала непрерывно растет. Экспорт капитала опережает по темпам роста как товарный экспорт, так и валовой внутренний продукт промышленно развитых стран. На фоне резкого возрастания масштабов вывоза капиталов усиливается его международная миграция.

В рамках международной миграции капитала различают экспорт, или вывоз капитала, и импорт, или ввоз капитала. Каждая сторона в международной миграции капитала старается извлечь свои выгоды от экспорта или импорта капитала.

Экспортёр капитала старается получить большую норму прибыли на вложенный капитал в другой стране или получить другие экономические или политические выгоды.

Причинами экспорта капитала также могут быть:

· получение дополнительных прибылей;

· получение доступа к новейшим технологиям;

· экономия на фискальных платежах;

· установление контроля над другими субъектами;

· неравномерность накопления капитала в различных странах и появление относительного избытка капитала на некоторых национальных рынках;

· невозможность эффективного вложения капитала или вложение его по высокой норме прибыли;

· наличие таможенных барьеров, которые препятствуют экспорту товара, что приводит к замене экспорта товаров экспортом капитала для проникновения на товарные рынки;

· приближение производителей к источникам сырья;

· приближение производства к новым рынкам сбыта;

Импортер капитала также может преследовать экономические (привлечение капитала для развития определённых отраслей и производств, освоения природных ресурсов, повышении занятости населения, создания предпосылок для дальнейшего экономического роста) или политические выгоды.

В частности причинами импорта капитала могут быть:

· привлечение дополнительных валютных и инвестиционных ресурсов;

· ввоз капитала из-за рубежа открывает возможности для развития новых производств, модернизации и расширения производства продукции, которая имеет значительный спрос;

· внедрение мировых научно-технических достижений;

· расширение или увеличение количества рабочих мест;

Важнейшими причинами вывоза капитала ( стимулами для предпринимателей-собственников капитала ) ради большей прибыли являются:

1. Несовпадение спроса на капитал и его предложение в различных звеньях мирового хозяйства.

2. Появление возможности освоения местных товарных рынков. При этом капитал экспортируется для того, чтобы проложить дорогу экспорту товаров, стимулировать спрос на собственную продукцию. В этих целях не только осваиваются имеющиеся рынки, но и создаются новые.

3. Наличие в странах, куда экспортируется капитал, более дешевого сырья и рабочей силы. Так, к примеру, немецкий рабочий в обрабатывающей промышленности «стоит» в 4 раза выше тайваньского, в 9 раз выше бразильского или мексиканского.

4. Стабильная политическая обстановка и в целом благоприятный инвестиционный климат в принимающей стране, льготный инвестиционный режим в специальных (свободных) экономических зонах.

6. Стремление окольным путем проникать на рынки третьих стран, установивших высокие тарифные или нетарифные ограничения на продукцию той или иной международной корпорации. Например, Израиль и Южная Корея ввели запрет на импорт автомобилей из Японии. Однако, такой запрет не распространяется на ввоз автомобилей, производимых в филиалах японских фирм, функционирующих в США.

На практике необходимость инвестирования определяется комплексом причин, включающих все составные части инвестиционного климата, а также принципом сравнительного преимущества отдельных рынков.

К числу факторов, способствующих и стимулирующих вывоз капитала, можно отнести:

1. Растущая взаимосвязь и взаимоувязка национальных экономик, являющихся движущей силой, активизирующей вывоз капитала. Интернационализация производства оказывает огромное воздействие на международное движение капиталов, способствуя его ускорению.

2. Международная промышленная кооперация, вложения транснациональных корпораций в дочерние компании. Так, отдельные юридически самостоятельные предприятия из разных стран в рамках одной международной корпорации устанавливают тесное сотрудничество в области отраслевой, технологической, подетальной специализации.

3. Экономическая политика промышленно развитых стран, направленная на привлечение значительных объемов капитала для поддержания темпов экономического роста, уровня занятости, развития передовых отраслей промышленности.

4. Экономическое поведение развивающихся стран, стремящихся с помощью привлечения иностранного капитала дать существенный импульс для своего экономического посредством использования научно-технических достижений развитых стран.

5. Важными стимуляторами являются международные финансовые организации, направляющие и регулирующие поток капиталов.

6. Международные соглашения об избежании двойного налогообложения доходов и капиталов между странами способствуют развитию торгового, научно-технического сотрудничества, привлечению инвестиций.

На развитие процесса международного движения капитала оказывают влияние следующие факторы:

1) развитие производства и поддержание темпов экономического роста;

2) глубокие структурные сдвиги как в мировой экономике, так и в экономике отдельных стран;

3) углубление международной специализации и кооперации производства;

4) рост транснационализации мировой экономики;

5) рост интернационализации производства и интеграционных процессов;

6) либерализация мировой торговли;

7) либерализация экспорта/импорта капитала;

8) политика «индустриализации» развивающихся стран;

Финансовая сфера

Отток капитала из России

Главная причина оттока капитала из страны — это вовсе не плохой инвестиционный климат, опасения девальвации рубля и экономические риски, а высокий уровень коррупции в государственном и корпоративном секторах. Самая стабильная часть оттока — это так называемые «сомнительные операции», объем которых за последние 10 лет мог составить до 500 млрд долларов, при этом их подавляющая часть приходится на компании-однодневки

Исполнительный директор — главный аналитик блока «Финансы»

О масштабах выводимых денежных средств

В последнее время обострилась дискуссия относительно утечки капитала из России. В самом деле, последние несколько лет Россия показывает стабильный отток, который каждый год составляет от 50 до 80 млрд долларов. За последние 13 лет, прошедшие с кризиса 1998 года, накопленный отток капитала, оцениваемый как отрицательное сальдо операций с капиталом и финансовыми инструментами, составил 277 млрд долларов. В этот период было всего три года, а именно: 2003, 2006 и 2007 годы, когда наблюдался приток капитала, составивший 87 млрд долларов, из которых 84,5 млрд (более 97%) пришлось на 2007 год (см. рисунок 1).

При этом почти вся сумма приходится на период с 2008 по 2011 год. Таким образом, хотя само по себе такое явление для России привычно, но такой масштаб необычен и нуждается в специальном осмыслении.

Стоит отметить, что для России иметь отрицательное сальдо капитала совсем не означает оказаться в плохой компании. Лидерами по величине отрицательного сальдо счета операций являются страны — крупнейшие экспортеры мира. В частности, на первом месте по величине отрицательного сальдо счета финансовых и капитальных операций стоит Германия, затем — Китай, Саудовская Аравия и Япония, замыкает пятерку — Россия (см. таблицу 1).

Таблица 1

Страны — лидеры по оттоку капитала

Сальдо текущего счета

Сальдо счета финансовых и капитальных операций*

Ошибки и пропуски

Рост резервов **

Приток капитала

ОиП в % от текущего счета

Причина этого явления заключается в следующем. Платежный баланс представляет собой тождество, где приток через счет текущих операций плюс приток или отток через сальдо капитальных операций равняется изменению резервов. Таким образом, если ЦБ не увеличивает золотовалютные резервы, то, естественно, растет счет капитальных операций. Единственное исключение, с которым сталкивалась и Россия, — это особая ситуация двойного профицита, когда и счет текущих операций, и счет капитальных операций, без учета золотовалютных резервов, оказываются положительными.

В таком случае, чтобы тождество соблюдалось, требуется массированное увеличение золотовалютных резервов на сумму профицита как текущего, так и капитального счета. В настоящий момент двойным профицитом могут похвастаться Китай, Япония, Швейцария, Малайзия и Алжир. В России такая ситуация наблюдалась только в 2006 и 2007 годах.

О дефиците текущего счета

С другой стороны, группа лидеров по притоку капитала представляет собой довольно незавидное зрелище, хотя к ней и относятся страны с самыми развитыми экономиками. Возглавляют список стран с притоком капитала США, далее следуют Италия, Франция, Турция, Индия, Испания. Обращает на себя внимание тот факт, что все страны — лидеры по притоку капитала имеют сальдо с крупным дефицитом счета текущих операций, фактически, в этой группе нет ни одной страны, которая характеризовалась бы обратным. Очень часто в такой ситуации наблюдается также уменьшение золотовалютных резервов страны (см. таблицу 2).

Таблица 2

Страны — лидеры по притоку капитала

Сальдо текущего счета

Сальдо счета финансовых и капитальных операций*

Ошибки и пропуски

Рост резервов **

Приток капитала

ОиП в %

от текущего счета

В этой группе также есть некоторые исключения, это, в частности, Бразилия и Мексика, у которых, при отрицательном счете текущих операций, наблюдается настолько большой приток капитала, что ЦБ может позволить себе в большом объеме наращивать золотовалютные резервы.

О причинах оттока

В экспертной дискуссии получила признание идея бухгалтерского объяснения отрицательного сальдо капитальных операций в России, смысл которой состоит в том, что пока ЦБ будет отказываться от регулирования валютного курса рубля и, соответственно, от массированной скупки долларов в золотовалютные резервы, положительное сальдо текущих операций будет сочетаться с отрицательным сальдо счета капитала. Более того, можно сказать, что чем больше будет расти чистый экспорт, тем больше будет наблюдаться и отток капитала.

Безусловно, если поставить задачу снизить отток капитала, то самый простой способ ее решения — наращивание ЦБ золотовалютных резервов (ЗВР). Как только будут наращиваться ЗВР, в страну будут вбрасываться лишние рубли, будет расти инфляция, зато будет отмечен приток капитала.

Чем больше будет расти чистый экспорт, тем больше будет наблюдаться и отток капитала

Альтернативой, не связанной с эмиссией рублей, является другая бухгалтерская хитрость — стимулировать банки к размещению валютных средств не на счетах в иностранных банках, а на долларовых депозитах в ЦБ. Банк России, в свою очередь, будет размещать эти средства в резервы за рубежом. При такой ситуации будут расти резервы, не будет эмиссии рубля но содержательно, да и количественно, ситуация изменится незначительно. Так, например, в 2011 году прирост иностранных активов банков составил порядка 32 млрд долларов, притом что совокупная величина отрицательного сальдо капитальных операций составила 76 млрд долларов. Таким образом, такая мера позволит снизить бегство капитала только в два раза, но оставит его на довольно высоком уровне — порядка 40 млрд долларов.

Несмотря на то, что бухгалтерское объяснение является, безусловно, верным (поскольку речь идет о тождестве), это не означает, что нет простора для дополнительного анализа структуры бегства капитала, с целью выяснить его реальные причины.

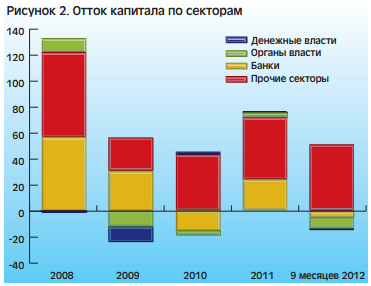

Если распределить объем оттока капитала по различным секторам экономики, то мы увидим, что и Минфин, и ЦБ, и коммерческие банки не всегда выступали источником оттока капитала (см. рисунок 2). Но существует один единственный сектор — корпоративный (в терминологии платежного баланса — это «прочие сектора»), который каждый год генерирует большой отток капитала. Причем нужно отметить, что этот отток капитала почти не зависит от положения дел в экономике, он велик и в 2008 году, и в 2011 году и составляет ежегодно порядка 50 млрд долларов.

Если говорить о банках, то они, действительно, значительно способствовали оттоку капитала в кризисном 2008 году. Но главной причиной этого были обычные банковские операции, связанные, прежде всего, с погашением долгов перед иностранными банками, а также с необходимостью поддерживать открытую валютную позицию, когда клиенты размещали в банках больше депозитов в валюте или прекращали конвертировать экспортную выручку в рубли. В такой ситуации банки были вынуждены копить иностранные активы, что с точки зрения методологии платежного баланса эквивалентно бегству капитала. Однако, в долгосрочной перспективе, банки скорее привлекают капитал в страну, чем способствуют его оттоку.

О прямых инвестициях

В частности, за десять лет, с 2003 года по третий квартал 2012 года, совокупный приток капитала через банки составил 2,7 млрд долларов (см. таблицу 3). При этом отмечались как периоды крупного притока — в 2006, 2007 годах, так и периоды значительно оттока — в 2008, 2009 годах.

Таблица 3

Переток капитала через банки

Банки

2003

2004

2005

2006

2007

2008

2009

2010

2011

9М 2012

за 10 лет

Обязательства

169,3

Активы

–166,6

Сальдо

С прочими секторами ситуация более интересная. Обращает на себя внимание тот факт, что самую большую статью притока и оттока капитала составляют так называемые прямые инвестиции (см. таблицу 4).

Таблица 4

Переток капитала: прочие сектора

Прочие

2003

2004

2005

2006

2007

2008

2009

2010

2011

9М 2012

Обязательства

143.8

552.5

Активы

-164.1

-110.2

-738.1

Прямые и портфельные инвестиции (с 2012 года — только прямые)

Наличная иностранная валюта

Торговые кредиты и авансы

Задолженность по поставкам на основании межправительственных соглашений

Сальдо

-185.7

Они держатся на уровне 30–40 млрд долларов в год — это очень большие иностранные инвестиции, и, если бы такие средства реально ежегодно привлекались в Россию, то Россия не могла бы этого не заметить. Однако распространено мнение, которое подтверждается географическим анализом как российских прямых инвестиций за рубеж, так и прямых инвестиций в Россию, что большая часть этих инвестиций приходит из офшорных центров, в частности, 62% инвестиций в Россию, за период с 2007 года по первый квартал 2012 года, пришлись на офшорные центры. Российские инвестиции за тот же период почти на 2/3 представляют собой инвестиции в офшорные центры

Таблица 5

Российские прямые иностранные инвестиции по странам, млрд долларов

2007

2008

2009

2010

2011

1Q2012

2007–1Q2012

Всего по странам

275,9

100,0%

Страны дальнего зарубежья

258,7

Прочие офшорные зоны *

Офшорные центры (*)

180,1

Неофшорные центры

Часто этот факт объясняется тем, что это якобы репатриация «убежавшего» из-за плохого инвестиционного климата из России капитала, который, переждав за границей, начинает возвращаться обратно, с Кипра. Кстати, на Кипр приходится 22% накопленных за пятилетний период инвестиций. На самом деле, это не совсем так. Дело в том, что это вовсе не вывод средств в офшоры с обратной их репатриацией. Это некая методология платежного баланса, которая таким образом отражает формирование иностранного холдинга (см. таблицу 6).

Таблица 6

Прямые иностранные инвестиции в Россию по странам, млрд долларов

2007

2008

2009

2010

2011

1Q2012

2007–1Q2012

Всего по странам

275,9

100,0%

Страны дальнего зарубежья

258,7

Прочие офшорные зоны *

Офшорные центры (*)

180,1

Неофшорные центры

Когда российский резидент, владеющий предприятием в России, решает сформировать холдинговую компанию на Кипре, в платежном балансе это отражается как российские инвестиции на Кипр и встречные инвестиции с Кипра в российскую компанию. Более того, если в следующем году эта компания заработает прибыль, и эта прибыль не будет выплачена за границей в виде дивидендов, то эта, не выведенная за границу прибыль, по методологии платежного баланса будет отражена как увеличение прямых иностранных инвестиций в Россию с соответствующим зеркальным увеличением российских иностранных инвестиций за рубеж. Коэффициент корреляции между прямыми инвестициями в Россию и из России поквартально, в период с 1999 года по второй квартал 2012 года, составляет 77%, — это одна и та же операция, что очень хорошо доказывает именно бухгалтерский характер данных операций.

Если проанализировать реальную ситуацию с прямыми инвестициями в Россию, вычистив оттуда бухгалтерские операции, то можно оценить, что за последние десять лет объем реальных инвестиций российских компаний в другие страны составил порядка 170 млрд долларов, из которых около 20 млрд долларов приходится на страны СНГ. Приток прямых инвестиций в Россию за тот же период составил порядка 120 млрд долларов. Нужно отметить, что в данную сумму прямых инвестиций часто входят не только акционерные средства, но и кредиты, предоставленные дочерним компаниям либо в России, если речь идет об иностранном резиденте, либо из России.

О других составляющих перетока

Что касается других составляющих перетока капитала, то обращает на себя внимание большой приток средств в Россию, в виде портфельных инвестиций, в период до кризиса 2008 года с последующим оттоком этих средств. Интересно, что иностранные инвесторы на МФЦ в Москве заработали больше, поскольку сальдо ввода и вывода средств составило порядка 16 млрд долларов. Однако за этот же период, через каналы IPO, российские резиденты, согласно платежному балансу, привлекли порядка 30 млрд долларов из-за рубежа. Таким образом, в платежном балансе отражается, в частности, продажа российскими резидентами каких-то иностранных ценных бумаг. Как правило, это и есть владение российскими резидентами ценными бумагами иностранного холдинга, которые они в дальнейшем продают. Это, в частности, могут быть как акции иностранного холдинга, так и депозитарные расписки, выпущенные на российские акции иностранным банком.

Другая крупная составляющая притока капитала — кредиты. Кредиты являются второй по величине статьей в разделе притока капитала и существенно, на порядок, превышают объем кредитов, выданных российскими резидентами иностранным резидентам. Собственно говоря, кредиты являются главным источником притока капитала, накопленного за период с 2003 года, и составляют порядка 250 млрд долларов. Однако за последние несколько лет доступность иностранных ссуд резко уменьшилась, в связи с международным и российским экономическим кризисом. Поэтому, с 2009 по 2010 год, ссуды преимущественно погашались, но с 2011 года приток кредитов возобновился.

Прочие активы, приобретаемые российскими резидентами, в значительной степени состоят из инвестиций в недвижимость, и проблемы на рынке недвижимости иностранных государств привели к тому, что объем оттока средств по этой статье резко сократился (см. таблицу 7).

«Сомнительные операции»

Самой же выдающейся статьей российского платежного баланса выступают, безусловно, так называемые сомнительные операции, объем которых за период с 2003 года составил 276 млрд долларов. Если убрать двойной счет в сфере прямых инвестиций, именно статья «сомнительные операции» является самой большой статьей платежного баланса и существенно превышает накопленный отток через сальдо капитала за тот же период. Совокупный отток составил всего 185 млрд долларов, из них 276 млрд долларов приходится на сомнительные операции. Это означает, что все остальные операции в целом способствовали притоку капитала в Россию.

Таблица 7

Рекомпозиция структуры капитальных операций по типам с 2003-го по 2012 год (9 месяцев)

Показатель

млрд долларов

Сальдо ПИИ (из России)

Неполученная экспортная выручка

Прочее (включая иностранную недвижимость)

Итого

–185,5

Анализ сомнительных операций — вещь достаточно интересная. Именно сомнительные операции представляют собой то самое «бегство капитала». Если к этим 276 млрд долларов добавить еще статью «ошибки и пропуски», то, в совокупности, за период с 2003 года получится сумма в 350 млрд долларов (См. рисунок 3). Это более половины золотовалютных резервов России, значительная часть российского годового ВВП.

Структура сомнительных операций в платежном балансе раскрывается, и за последние годы ЦБ достиг большого прогресса в методологии оценки данных операций. Самая древняя из этих операций — это так называемая «своевременно не полученная экспортная выручка», являющаяся стандартным, известным еще с 90-х годов, методом вывода капитала. Крупные оттоки по данной статье стали наблюдаться со второй половины 2000-х годов. Это связано не столько с изменением ситуации в экономике, сколько с накоплением ЦБ опыта по отслеживанию таких операций и классификации их как «сомнительные».

Позже, с 2001 года, в качестве «сомнительных операций» стали классифицироваться неполученные услуги по экспортным контрактам, осуществлялась реклассификация, в случае приобретения других активов, работающих, скорее, как приток капитала. С 2002 года к сомнительным операциям добавились переводы по фиктивным операциям с ценными бумагами. К этой категории относится, например, ситуация, когда российский резидент покупает некий вексель за 1 доллар, а потом продает его за 10 долларов. Такое различие в ценах, безусловно, может вызвать вопросы у ЦБ. То же самое касается кредитов, предоставленных сомнительным путем и других счетов резидентов за рубежом, которые стали более или менее активно использоваться с 2010 года.

Все это означает, что сама методология идентификации сомнительных операций очень существенно продвинулась. Так, по методологии, которая действовала с 1995 по 2000 год, отток капитала за 2011 год через категорию «сомнительные операции» составил бы всего 8 млрд долларов, по методологии 2001 года, за тот же период, — уже 16 млрд, а по методологии, действующей с 2002 года, — 28 млрд, и, наконец, по методологии, действующей с 2010 года, фактически отраженной в платежном балансе, — 32 млрд долларов. То есть, в четыре раза разнятся оценки объема сомнительных операций, в зависимости от методологии их идентификации. Это не означает, что раньше таких операций было меньше, напротив, позволяет предположить, что та сумма, которую мы обсуждаем (порядка 280 млрд долларов), на самом деле, за этот же период, могла бы быть оценена, по действующей сегодня методологии, как минимум в 500 млрд долларов.

Если посмотреть на весь чистый отток, то на 60% это именно сомнительные операции в совокупном оттоке средств через корпоративный сектор.

Ключевой вопрос состоит в том, что представляют собой данные сомнительные операции не с бухгалтерской, а с сущностной точки зрения, кто их проводит и при каких ситуациях. Из описания этих операций видно, что они представляют собой существенный налоговый риск с точки зрения российского резидента. Если посмотреть, кто же проводит данные операции, окажется, что это отнюдь не крупные холдинги, импортеры, компании, имеющие большой бизнес. Сомнительные операции проводят, как правило, так называемые фирмы-однодневки. В результате этих операций происходит следующее: денежные средства, заработанные российским бизнесом в ходе традиционных операций, превращаются в средства, полученные где-то кем-то в офшорах по весьма сомнительным операциям. Даже с точки зрения западных юрисдикций, такие средства не представляют собой абсолютно чистые денежные средства, хотя и не относятся к категории «отмытых», поскольку значительная часть этих средств оформляется как уход от налогов.

В реальности, главный результат операции — не то, что капитал покидает Россию по тем или иным причинам, а то, что средства, в процессе операции, меняют владельца. При этом российский резидент, проводящий данную операцию, утрачивает всякую связь с приобретенным в результате нее активом, расположенным за рубежом. Ближайшим аналогом такой операции в России является так называемое отмывание средств через обналичку, с которым уже несколько лет борется Банк России. В рамках этих операций происходит не отмывание, а «загрязнение» денежных средств, перевод их из легального оборота в черный. Лица, получающие данные средства, всячески стараются скрыть факт их получения.

Фактически, имеют место операции, в результате которых некоторые (скорее всего, российские резиденты) получают средства от других российских резидентов, ведущих легальный бизнес и получающих средства законным путем. В дальнейшем, в результате очень сомнительных операций, эти средства покидают Россию.

Ежегодная сумма оттока — порядка 1 трлн рублей, как ни странно, совпадает с озвученной премьер-министром Дмитрием Медведевым суммой средств, которая разворовывается по госконтрактам. Именно эта сумма определяет и стабильность оттока капитала и то, что никакие изменения в инвестиционном климате, не связанные с борьбой с коррупцией, в виде снижения налогов, не влияют на размеры оттока средств. Для бизнесмена, ведущего легальный бизнес и недовольного инвестиционным климатом в России, есть большое число легальных способов вывести капитал за границу, что видно в платежном балансе в разделе прямых иностранных инвестиций в размере 170 млрд долларов, что почти в четыре раза ниже средств, ушедших из России через сомнительные операции.

Похоже, что главная причина большого оттока нелегального капитала из России та же, что и причина распространенности операций по обналичиванию денежных средств, а именно: высокий уровень коррупции в государственном и корпоративном секторах. Менеджеры крупных компаний, получающие откаты за закупки и тому подобные сделки, также являются участниками данной операции и не хотят, чтобы стало известно, что они являются владельцами каких бы то ни было крупных активов. Поэтому средства покидают Россию. Для обслуживания черного оборота внутри страны существует фактор обналички.

Фактор часто обсуждаемого плохого инвестиционного климата в данном случае играет второстепенную роль. Для участника подобной операции издержки загрязнения капитала могут быть значительно выше выгоды от неуплаты налогов в России. Особенно учитывая высокий уровень налогов в других странах.

Улучшение инвестиционного климата действительно будет способствовать сокращению бегства капитала, но несколько парадоксальным образом: в случае улучшения климата, не только бизнесмены перестанут бежать из России от коррупции, но и сам отток капитала утратит свой источник в виде коррупционных доходов.

Главный резон использования офшоров и фирм-однодневок при сомнительных операциях — это вовсе не налоговая оптимизация, а сокрытие бенефициаров данных операций.

На самом деле, офшоры уже перестали быть достаточной преградой для раскрытия бенефициаров. В мире почти не осталось «черных» офшоров: налоговые органы стран ЕС, Северной Америки, других развитых и развивающихся стран уже подписали соглашения о раскрытии информации большинством офшоров. Из крупных стран только Россия не предприняла таких попыток, что также многое говорит о характере российского бегства капитала.

В случае оттока российских прямых инвестиций и притока иностранных инвестиций в Россию офшоры играют совсем другую роль. Это, опять же, не столько налоговая оптимизация, сколько, прежде всего, юридическая защита бизнеса и снижение налогов, но не налогов на текущий бизнес (что очень часто считается главной причиной), а снижение налогов при наследовании и продаже бизнеса. Вот эту роль играют офшоры, и эти операции мы видим по совершенно другой статье платежного баланса, а именно: прямые иностранные инвестиции.

Если бы каким-то чудом удалось победить коррупцию в России, то, при прочих равных, сальдо капитала сохранит отрицательное значение из-за большого положительного счета текущих операций. Бухгалтерское объяснение верно, как верно любое тождество.

Радикальное отличие должно состоять в том, что в такой ситуации бегство капитала будет сопровождаться соответствующим ростом чистых иностранных активов российских резидентов. В настоящее время это не наблюдается, так как бегство капитала не приводит к формированию соответствующих иностранных активов в корпоративном секторе, а только в банковском, осуществляющем более прозрачные операции.

В результате, иностранные активы российских резидентов растут сейчас втрое медленнее, чем могли бы расти, если бы оттока капитала через сомнительные операции не было. Именно рост легальных иностранных активов российских резидентов при бегстве капитала и должен быть главной задачей политики властей в области борьбы с бегством капитала, а не его минимизация как таковая.