Что такое банки в новое время

Что такое банки в новое время

Жизнь современника невозможно представить без банков – государственных, муниципальных, коммерческих. Что такое банк? Это финансовое учреждение, аккумулирующее деньги, ценные бумаги, драгоценные металлы, а также проводящее кредитно-расчётные операции с юридическими и физическими лицами.

Кто придумал банки? Где возник первый банк? Что входило в сферу деятельности банков раньше — столетия и тысячелетия назад? Предлагаем исторические данные о становлении банковской системы.

Где и когда появились первые банки

Народы Междуречья в XXIII веке до н.э. активно торговали с близлежащими государствами. В это время в стране действовали торговые артели, которые кроме своей основной работы, получали прибыль от выдачи ссуд проверенным людям. Очень похоже на кредитную сферу банковской деятельности, не так ли? А вот возникновение «кредитных операций» произошло в VI веке до н.э.

В переводе с итальянского языка «банк» обозначает «стол». На больших площадях Древнего Рима бойкая торговля шла за такими столами. Отметим, что в то время рынок был не только экономическим центром любого древнеримского города, но также и политическим.

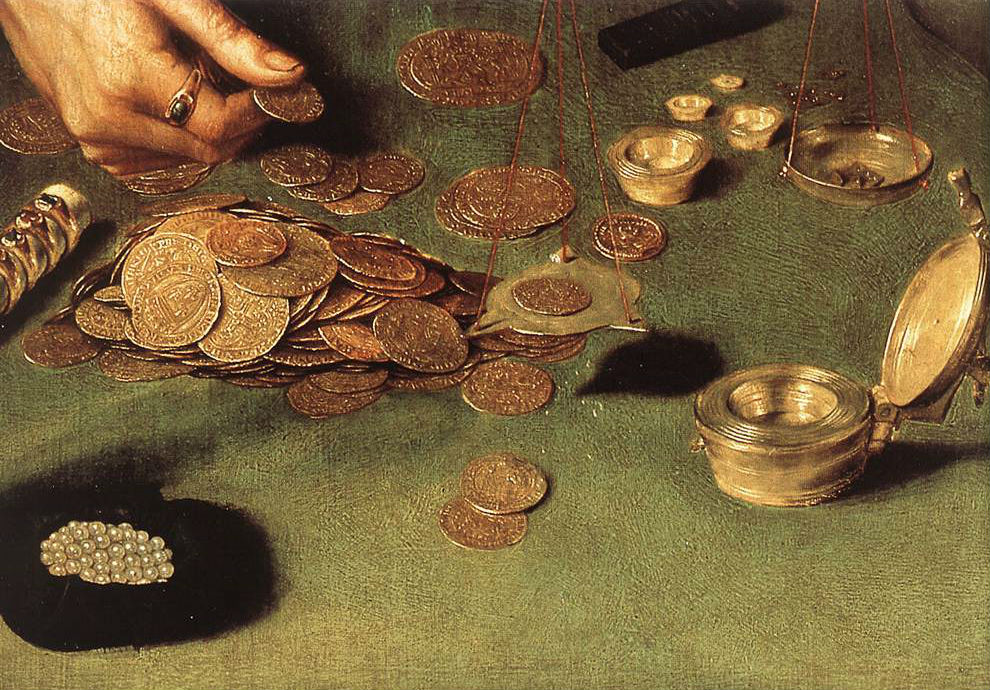

Ассортимент рыночного товара был разнообразным, но и плата за товар тоже была разной, кто расплачивался монетами государственной чеканки, а кто платил монетами города, в котором он проживал. Единой государственной валюты не существовало. Даже монеты были разной формы, а их цена была часто меньше номинала самих монет. В древних государствах царил денежный хаос. А чтобы совершить покупку или продать товар и не прогадать с отданными или полученными деньгами, торговцы обращались к услугам «первобытных банковских» специалистов – к менялам.

Именно менялы сидели за «банками»- столами на рыночных площадях и давали советы о «курсе» тех или иных монет относительно друг друга.

Банки в Древней Греции

В Древней Греции были свои банкиры, но их называли трапезитами. Древнегреческие менялы, в отличие от своих древнеримских собратьев, сидели за столами, которые назывались — trapeza.

Дело этих древних менял стало основой первых банков, которые обменивали деньги разных стран и городов. Но в этой работе отсутствуют кредитные операции, поэтому некоторые учёные считают, что становление первых банков происходило в более поздние периоды истории. Также эта группа исследователей придерживается мнения, что обмен денег является неотъемлемой частью товарооборота того времени.

Если рассматривать банк как кредитное учреждение, то время возникновения первых банков нужно отнести к периоду экономического развития, в котором появились мировые деньги (это деньги, используемые при международных сделках). Но сохранение денег – операция более древняя, чем предоставление кредитов, и именно эта сфера банковской деятельности даёт понимание сущности банка.

Развития банковских услуг в Древнем Мире

Кроме, кредитных операций древние банки постепенно стали производить работы по вкладам. При этом денежные средства переводились с одного счёта на другой. Что представлял из себя древний счёт? Это была таблица – банковский документ с именем клиента. Когда клиент отдавал свои деньги банку на хранение, то банкир осуществлял всю операцию и платежи.

Достоинства системы привлекли к банковским услугам большинство хватких и деловых людей. И со временем банки взяли на себя роль доверенных лиц при составлении клиентских договоров, роль посредников на разных сделках. Доверие к банкам привело к тому, что для упрощения расчётов выпускались банковские билеты, ценность которых приравнивалась к ценности денежных средств. Может в Древнем мире банки и не выпускали векселя, но сохранились документы, которые эксперты оценивают как письма, обращённые к банкиру с просьбой оплаты платежа.

Можно сказать, что современный банк имеет очень древнюю историю.

Самый первый банк в Мире – история создания

Первое упоминание в истории о создании банка датируется 1407 годом. Именно в начале 15 столетия в итальянской Генуе, небольшая группа менял решила объединиться в союз. Ими было создано особое товарищество под названием «Сан-Джорджо». Власти Генуи, предоставили право товариществу — выдавать ссуды, принимать деньги во вклады, осуществлять переводы в другие страны. Все операции отражались в специальных журналах и бухгалтерских книгах. Так, начал функционировать первый кредитный банк в мире.

Когда появились первые банки в России

Что касается России, то первые банки появились в только в 18 веке. Так, 1754 году по Указу Императрицы Елизаветы был основан первый банк – Дворянский заёмный банк. Основной функцией банка было предоставление ссуд представителям дворянства. В том же году, по предложению графа Петра Шувалова был создан Коммерческий банк для купечества, который начал предоставлять дешёвые кредиты крупным российским купцам, которые занимались экспортом российских товаров. Постепенно появлялись все новые банки.

История банков Нового времени

Династии Фуггеров 15-16 вв.

В начале 15-го века Медичи были крупнейшей банковской династией Европы, в истории банков этого периода. Но их политическая власть позже отвлекает их от высоко сфокусированного бизнеса по зарабатыванию денег. После правления Лоренцо Великолепного финансы банка находятся в опасном состоянии.

Позже Медичи торжествуют как герцоги Флоренции. Но их роль ведущих банкиров узурпирована немецкой династией Фуггеров. Подобно Медичи, Фуггеры накапливают огромные богатства, массируя финансы папства и великих князей.

Переход европейской власти к Габсбургам в конце 15-го века является основой богатства Фуггера. Семья происходит от Аугсбургских ткачей, и их первое состояние находится в текстиле. Они делают свой первый кредит эрцгерцогу Габсбургов в 1487 г., принимая в качестве обеспечения интерес к серебряным и медным рудникам в Тироле — начало широкого участия семьи в добыче полезных ископаемых и драгоценных металлов. В 1491 году Максимилиану был предоставлен заем, последующий за ним заем в 1505 г. (к этому времени Максимилиан стал императором Священной Римской Империи) был обеспечен феодальными правами на два австрийских графства.

Но самый крупный проект Фуггера был предпринят в 1519 году по поручению внука Максимилиана, Карла.

Карл полон решимости сменить своего деда на посту германского короля и императора Священной Римской Империи, но этот пост связан с выборами, и есть соперничающий кандидат — французский король Франциск I. Карл обращается к семье Фуггеров за своими избирательными расходами. Из огромного количества 852 000 флоринов, которые должны были быть потрачены на подкуп семи избирателей, Фуггеры дают почти две трети (544 000 флоринов). Кампания проходит успешно. Кандидатом избран Карл V.

Процентные ставки в то время никогда не были меньше 12% годовых. И когда кредит должен быть срочно поднят, банкир 16-го века часто может договориться о ставке до 45%. Банковское дело для императоров выгодно.

Непрерывная война и другие государственные расходы постоянно истощают казну Карла. Как и любой правитель того времени, его расходы опережают источники дохода. Кредиты от банкиров заполняют этот пробел, и они часто погашаются арендой на источники королевского дохода.

Таким образом, Фуггеры получают в 1525 году доходы от испанских рыцарских орденов, а также доходы от ртутных и серебряных рудников. Банкиры становятся в некотором смысле и собирателями доходов, и управляющими государственными активами. Но их высокие процентные ставки могут нанести ущерб королевству, которое вовлечено в слишком много невыгодных войн.

Фуггеры ответственно используют свое богатство, как это можно увидеть в фуггерее — общине для бедных, построенной в Аугсбурге в 1519 г. (год имперских выборов) и все еще используемой сегодня. К концу 16-го века семья уходит от финансового риска, после некоторых катастрофических предприятий, и проживает в более обычном аристократическом существовании, которое обеспечивает их богатство.

Будут и другие такие же исключительные династии, в первую очередь Ротшильды. Но к началу XVII века банковское дело начинает существовать и в его современном понимании. Развивается история банков нового времени, и это коммерческая услуга для клиентов, а не королей.

Банки и чеки с 16-го века

В 1587 году Банк Пьяцца ди Риальто был открыт в Венеции по инициативе государства. Его цель — выполнение важной функции хранения денежных средств торговцев на безопасном депозите и обеспечение возможности совершения финансовых операций в Венеции и других местах без физического перевода монет.

Это была принятая часть торговли Древней Греции, но там она осуществлялась отдельными ростовщиками с высоким риском банкротства. Венецианская инициатива, с расходами, порожденными государством, является попыткой обеспечить меру безопасности в этом Центральном аспекте рискованного бизнеса торговли.

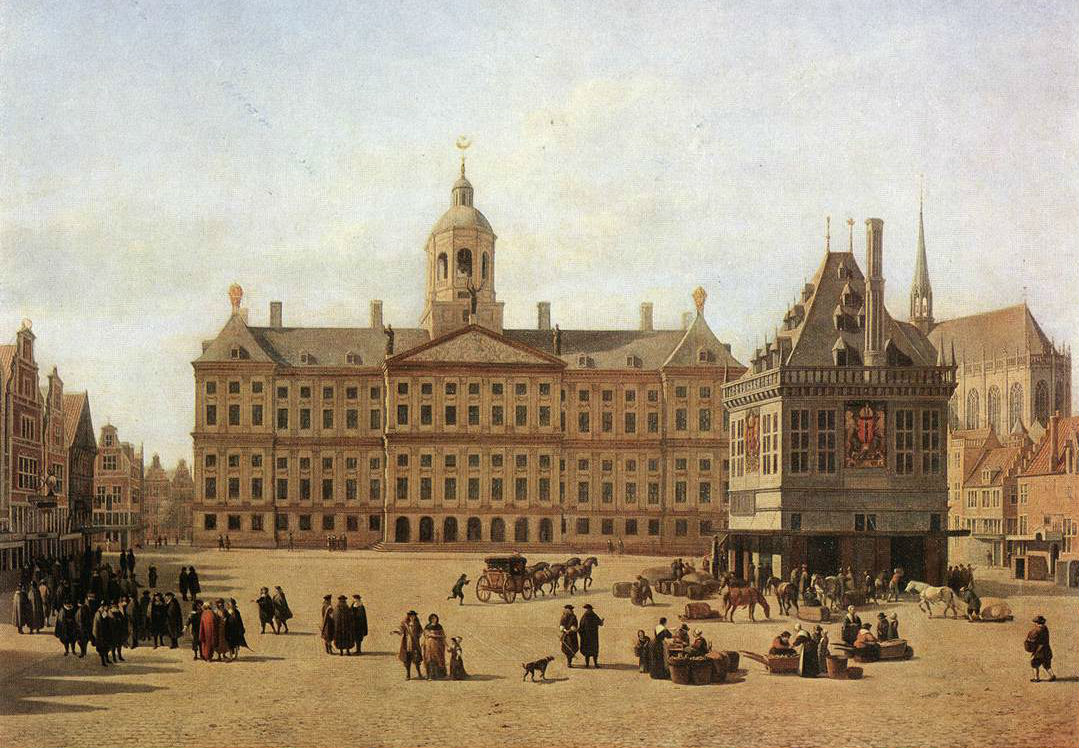

Другие средиземноморские торговые центры (в частности, Барселона и Генуя), возможно, сделали этот шаг раньше Венеции, и вскоре он последовал в северных городах — Амстердаме в 1609 г., Гамбурге в 1619 г., Нюрнберге в 1621 г.

С этим связано развитие чека — устройства, которое зависит от существования банков как признанных учреждений. Вексель, оригинальный способ перевода денег без использования монет, представляет собой сложный договор между частными лицами и одним или несколькими ростовщиками. Чек — это переводной вексель между банками, подлежащий оплате одним из банков тому, кто держит и представляет чек.

Эта значительно упрощенная версия векселя медленно получает признание с конца 17-го века. В то же время понятно, что банковский процесс имеет свой собственный встроенный потенциал получения прибыли, который может с лихвой покрыть затраты на обработку чеков и перевод денег.

Общая сумма денег, оставленных на депозите клиентами банка, является большой суммой, только часть, которой обычно требуется для снятия средств. Часть оставшейся суммы можно ссудить под проценты, принося банку прибыль. Когда клиенты позже осознают эту скрытую ценность своих неиспользованных средств, прибыль банка становится разницей между процентными ставками, выплачиваемыми вкладчикам и требуемыми от должников.

Переход от ростовщиков к частным банкам происходит постепенно в течение 17-го и 18-го веков. В Англии это достигается различными семьями ювелиров, которые в начале периода принимают деньги на депозит исключительно для сохранности. Затем они начинают давать часть денег взаймы. Наконец, к 18-му веку они делают банковское дело своим бизнесом вместо первоначального ремесла.

Поскольку частный банкинг является частью структуры коммерческой жизни, следующим этапом в этой истории является развитие национальных банков.

Национальные банки 17-18 век

Венеция, став, возможно, первым городом, основавшим банк для хранения денег на депозитах и выдачи чеков, также является пионером в привлечении банка к государственным финансам. В 1617 году Banco Giro был создан для решения проблем, с которыми столкнулся более ранний Banco della Piazza di Rialto, который попал в беду из-за необеспеченных кредитов.

Среди его должников — Венецианское правительство. Банк Джиро основан на принципе, что кредиторы правительства принимают оплату в виде кредита с Новым банком. В решении существующей проблемы это также открывает новые возможности. В Венеции сейчас действует механизм привлечения государственных финансов на основе гарантированного кредита.

Логическим продолжением этой концепции является Национальный банк, созданный в той или иной форме партнерства с государством. Самый ранний пример — банк Швеции, основанный в 1668 г. и сегодня являющийся старейшим сохранившимся банком в мире. За ним следует до конца столетия Банк Англии, первоначально акционерное общество, которое начинает свое существование в 1694 г., организовав ссуду правительству в размере 1 200 000 фунтов стерлингов.

В течение 18-го века Банк Англии постепенно берет на себя многие из задач, теперь связанных с Центральным банком. Он организует продажу государственных облигаций, когда необходимо привлечь средства. Он действует как клиринговый банк для правительственных ведомств, облегчая и обрабатывая их ежедневные операции.

Банк Англии также становится банкиром для других лондонских банков, а через них и для гораздо более широкого банковского сообщества. Лондонские банки выступают в качестве агентов в столице для многих небольших частных подобных организаций, которые открываются по всей стране во второй половине 18-го века.

Все эти банки используют Банк Англии в качестве источника кредита в условиях кризиса. Для этого Национальному банку необходим большой запас золота, который он накапливает до тех пор, пока в его хранилищах не будет храниться почти весь запас слитков нации.

Банкноты 1661-1821 гг.

Бумажные деньги впервые появились на европейском континенте в семнадцатом веке. Швеция в этом плане является родоначальницей.

В 1656 г. Йохан Палмструх открывает Стокгольмский банк. Это частный банк, но он имеет прочные связи с государством (пятьдесят процентов его прибыли выплачивается королевской казне). В 1661 г., по договоренности с правительством, Палмструх выпускает кредитные банкноты, которые обмениваются, по предъявлении их банку, на указанную сумму серебряных монет.

Заметки Палмструха (с 1666 г.) представляют собой впечатляющие на вид восемь листов печатной бумаги с рукописными подписями на каждом. Если достаточное количество людей доверяет им, эти банкноты являются подлинной валютой, они могут быть использованы для покупки товаров на рынке, если каждый владелец банкноты остается уверенным, что он действительно может обменять ее на обычные монеты.

Но проклятие бумажной валюты погубит проект. Палмструх печатает больше купюр, чем в его банке серебряных монет. К 1667 г. он находится под следствием, ему грозит смертная казнь (в дальнейшем замененная тюремным заключением) за мошенничество.

Проходит пятьдесят лет, перед тем как в Европе выпускаются очередные банкноты, опять-таки от дальновидного финансиста, чьи схемы сводятся на нет. Джон Лоу, основатель парижского банка Générale в 1716 г. (а позже и злополучной схемы Миссисипи) выпускает банкноты с января 1719 г. Доверие общества к этой системе неизбежно пошатнется, когда правительственный указ в мае 1720 г. вдвое уменьшит ценность банкнот.

На протяжении восемнадцатого века неоднократно повторяются эксперименты с банкнотами, вытекающие из признанной необходимости расширить предложение валюты за пределы доступности драгоценных металлов.

Постепенно доверие общества к бумажным деньгам растет, особенно когда они печатаются национальными банками при поддержке государственных резервов. При таких обстоятельствах даже становится приемлемым, что правительство должно наложить временный запрет на право держателя банкноты обменять ее на серебряную монету. Такое ограничение успешно вводилось в Англии во время Наполеоновских войн. Это ограничение длится с 1797 по 1821 гг.

Когда правительства выпускают банкноты, присущая им опасность — это уже не банкротство, а инфляция. Когда период ограничения заканчивается, в 1821 г., английское правительство принимает меры предосторожности по введению золотого стандарта.

Династия Ротшильдов 1801-1815 гг.

Вильгельм IX, правитель немецкого государства Гессен и обладатель огромного состояния, в течение нескольких лет консультировался в частном порядке со своим другом Майером Амшелем Ротшильдом, еврейским банкиром и купцом из Франкфурта. Он ценит советы Ротшильда, как по финансовым вопросам, так и по пополнению своей коллекции произведений искусства. В 1801 году он официально назначает его своим придворным агентом и поощряет его предлагать свои финансовые навыки другим европейским принцам в эти беспокойные годы, когда Наполеон тревожит континент.

Ротшильд энергично откликается на эту возможность. К 1803 году он в состоянии одолжить датскому правительству 20 миллионов франков.

Датский заем — первая из многих подобных сделок от имени правительств, которые быстро сделали семью Ротшильдов самыми влиятельными банкирами Европы, поднявшись до уровня, сравнимого с Медичи и Фуггером в более ранние века.

Семья вскоре будет представлена во всех важных центрах континента. У Майера Амшеля пятеро сыновей. Он держит старшего, Ансельма Майера, рядом с собой, чтобы унаследовать Франкфуртский банк. Четверо младших сыновей основывают филиалы в других местах: Соломон в Вене, Натан Майер в Лондоне, Карл в Неаполе и Якоб в Париже.

Семья Ротшильдов делает большие ставки на возможное поражение Наполеона. Все их займы — его врагам (удивительно, что Наполеон позволяет Якобу, действующему из Парижа, собирать деньги для изгнанных Бурбонов). Их сеть контактов позволяет перемещать деньги по Европе даже в условиях военного времени. Известным примером, но только одним из многих, является перевод Натаном больших сумм денег из Лондона в Португалию для оплаты британских войск в войне на полуострове.

К концу войны семья Ротшильдов приобрела широкую известность среди союзников и тесное участие в государственных финансах многих стран.

Качества, которые прочно подкрепляют их удачу, в дополнение к несомненному финансовому таланту, заключаются в том, что они заслуживают доверия и очень хорошо информированы.

Примером первого является состояние, оставшееся на попечении Майера Амшеля Ротшильда, когда его покровитель бежал из Гессена после победы Наполеона под Йеной в 1806 г. По тем временам это составляло около полумиллиона фунтов стерлингов. Несмотря на все попытки агентов Наполеона заставить отдать финансы, Ротшильд хранит их в безопасности и возвращает, с процентами, владельцу в 1815 г.

Что касается достоверных сведений, то самый известный инцидент относится к тому же самому 1815 г. 20 июня утром Натан Майер Ротшильд обращается к правительству в Лондоне с поразительной хорошей новостью. Герцог Веллингтон, сообщает он чиновникам, поначалу несколько недоверчивым, двумя днями ранее одержал решительную победу над Наполеоном при Ватерлоо.

Подтверждение приходит в тот же день по собственным каналам правительства. Сеть коммуникаций Ротшильда включает, как известно, использование почтовых голубей. Но в данном случае их успех объясняется тем, что один из их курьеров ждал в гавани Остенде первых известий.

История банковского дела

История банковского дела начинается с VII века до нашей эры. Принято считать, что уже тогда в Вавилоне существовали ростовщики. И даже первые банковские билеты – гуду (hudu), имевшие обращение наравне с золотом.

Уже в II веке до нашей эры в ряде мегаполисов, таких как Фивы, Гермонтис, Мемфис и Сиена, существовали так называемые царские банки, где накапливались средства от сбора налогов, доходы от государственных предприятий. А расходовались деньги на общественные нужды, например выплату жалованья солдатам.

В Древнем Риме банковской деятельностью занимались менсарии (mensarii) и аргентарии (аrgentarii). Первые специализировались на обмене монет. Вторые – на привлечении средств и выдаче кредитов, а также денежных переводах между городами.

Одним из первых банков принято считать созданное в Генуэзской республике товарищество, которому была передана функция по сбору определенных налогов для того, чтобы финансировать войны в Алжире и Тунисе в 1147 году. Оно просуществовало до 1816-го и, помимо прочих услуг, принимало вклады частных лиц. А первым государственным банком стал Вanco della Piaza de Rialto, созданный по решению сената Венецианской республики в 1584 году.

В 1609-м был открыт Амстердамский банк. Он известен тем, что ввел такое понятие, как «банковский флорин» – денежная единица, приравненная к определенному весу чистого серебра, в которую переводились все принимаемые монеты. Англичанин Вильям Петерсон, изучая деятельность Амстердамского банка, сделал открытие: банку необязательно иметь реальные стопроцентные запасы драгметалла для покрытия собственных обязательств. По проекту Петерсона в 1694 году создан первый в современном понимании эмиссионный банк, отвечающий за выпуск бумажных денег, – Банк Англии. Его капитал размещался в государственных ценных бумагах, которые были обеспечением выпускаемых банкнот.

Глава 3 Кредит и банки в Новое время

Глава 3 Кредит и банки в Новое время

Тогда-то возникла идея создания публичного банка. При обсуждении проекта в венецианском сенате, однако, сделан был ряд возражений против него. Находили, что государству не приличествует заниматься коммерческими операциями, что торговцам банк даст мало, так как вся суть заключается для них в получении кредита, наконец, что правительство никогда не сумеет воздержаться от попыток воспользоваться помещенными в банке суммами; это будут, вероятно, скрывать, но едва ли тайна сохранится надолго; в особенности в критические моменты, например в случае войны, она легко обнаружится.

В защиту проекта выступил сенатор Контарини. Он восхваляет способ производства платежей, существующий в Венеции. В отношении развития торговли с Венецией могут сравняться только два города – Лион и Антверпен. В Лионе производится компенсация счетов, так что только разница уплачивается наличными. В Антверпене расчет совершается путем вручения «ассигнаций» на своих должников, которые часто, не располагая валютой, расплачиваются в свою очередь такими же «ассигнациями». «Во сколько раз совершеннее, – восклицает Контарини, – система трансферта, практикуемая в Венеции и освобождающая от необходимости уплачивать звонкой монетой нередко низкого достоинства и всегда в виде монет разнообразного чекана. Центральный банк еще более усовершенствует эту систему».

К этому он прибавляет, что трудно заставить частные банки отказаться от открытия клиентам кредитов, превышающих их вклады, от помещения последних в рискованных операциях, наконец, от пускания в обращение плохой монеты, вывозя в то же время монету высоких сортов. Всего этого можно будет избежать в случае учреждения публичного банка.

В 1587 г. был основан Banco di Rialto, которому запрещено было пользоваться вкладами для торговых операций, как и открывать кредиты сверх помещенных ценностей. Все векселя должны были предъявляться к уплате в банке. В 1619 г. был учрежден и второй публичный банк в Венеции – Banco del Giro – для регулирования расчетов между государством и его кредиторами. Однако у него имелось металлическое покрытие лишь незначительной части выданных ссуд. Позже оба банка были слиты вместе, а в 1637 г. Banco di Rialto был формально упразднен. Banco del Giro просуществовал до конца XVIII в.[71]

В ордонансе 1609 г. об учреждении Амстердамского банка указывалось в первую очередь на необходимость создания его в целях устранения монетного хаоса. Последний был действительно велик, так как не только каждая из семи нидерландских провинций имела свой монетный двор (провинция Голландия даже два), но и шесть городов заявляли о своем праве чеканки монеты. Это право сдавалось на откуп частным монетчикам, которые усиленно выпускали низкопробную монету разнообразного чекана. К ней присоединялись обращавшиеся в большом количестве многочисленные виды иностранных монет, также нередко низкого качества. Вследствие этого высокопробная монета (риксдалер, экю и дукат), чеканка которой была обязательна для всех монетных дворов, ходила с лажем, и возникли своего рода арбитражные операции, из которых извлекали наибольшую выгоду менялы и так называемые кассиры, удерживая наиболее полноценную монету. Лаж этот понизил ценность счетной единицы в виде флорина, которого в обращении не было.

Причину всей этой неурядицы усматривали, как обычно в те времена, в действиях менял и кассиров. С учреждением публичного банка (значительно позже такие же банки были основаны в Миддельбурге, Дельфте и Роттердаме) и те и другие были упразднены. Банку предоставлялась монополия размена, он же являлся общим кассиром для всех амстердамских коммерсантов. Всякий мог помещать в банке монету любого сорта, как и благородные металлы в слитках, и ему открывался кредит в пределах его депозита (он не мог быть менее 300 флоринов), но ни в коем случае не свыше его, причем, по желанию, либо суммы выдавались наличными, либо же производился трансферт по книгам банка. Первоначально это делалось бесплатно, с 1683 г. из небольшого процента. Некоторую сумму банк выручал и на размене монет и на покупке слитков, передаваемых им на монетные дворы для чеканки (упомянутых выше) высокопробных монет, запас которых он должен был всегда иметь для нужд внешней торговли. По примеру Венецианского банка и Амстердамскому предоставлено было исключительное право оплаты обращавшихся в Амстердаме векселей. Город Амстердам принимал на себя ответственность по всем обязательствам банка.

В дальнейшем банк отказался от торговли золотом и серебром, как и от снабжения монетных дворов металлом, предоставив эти операции частным коммерсантам. Он сократил и операцию размена, ограничиваясь, в сущности, выдачей лицам, помещавшим у него золото и серебро, авансов по их счетам в банковской монете – в виде монет, иногда и в слитках, на полгода из 1 / 4— 1 / 2%. Банк выдавал и квитанции на депозиты, которые могли передаваться без всяких формальностей; они имели обращение на бирже.

Учета векселей банк не производил. По уставу он не должен был выдавать и непокрытых ссуд, но на самом деле он снабжал в виде исключения средствами Нидерландскую Ост-Индскую компанию и город Амстердам. Первая (правление банка и правление компании частью состояли из тех же лиц) первоначально, обладая крупными средствами, прибегала лишь к краткосрочным ссудам, необходимым ей в момент отправки судов в Индию; позже выдаваемые ей ссуды значительно возросли, но компания все же старалась их погашать по мере возможности. Ссуды, получаемые казначейством г. Амстердама, были совсем безобидны, так как им соответствовали прибыли банка, из которых образовался запасный капитал: так как банк являлся городским, то город, в сущности, мог располагать этим фондом. Впоследствии город покрыл большую часть занятых им сумм за счет этого фонда, а с начала XVIII в. почти ежегодно брал в свою пользу прибыли банка.

Положение Амстердамского банка пошатнулось лишь к концу XVIII в., когда ему пришлось выдавать крупные ссуды и Ост-Индской компании (ее дела в это время сильно ухудшились), и городу, и учрежденной последним ссудной кассе, причем эти ссуды не возвращались обратно. Тогда счетная единица (банковская монета) – флорин – упала ниже ценности находившегося в обращении флорина (последний уже раньше стал и ходячей монетой, но был всегда на 5% ниже банковского флорина), почему коммерсанты стали производить платежи помимо банка. В 1819 г. банк был закрыт. Наследником его стал Гамбургский банк, усиленно развивающий с конца XVIII в. ту самую операцию трансферта, которую прежде столь успешно производил Амстердамский банк, но к которой уже перестали прибегать амстердамские коммерсанты[72].

В Англии первоначально, уже с XVI в., перевод платежей в видах устранения необходимости пользования испорченной звонкой монетой производился через посредство золотых дел мастеров. Последние одновременно с производством ювелирных изделий занимались разменом монеты, причем они отбирали более полноценные монеты и переплавляли их в слитки и только худшие монеты вновь пускали в обращение; нередко они сами обрезывали монету. Но они принимали вклады и уплачивали за них проценты, благодаря чему в их руках уже в начале XVII в. сосредоточилось большое количество денег. При этом они выдавали удостоверения относительно помещенных у них вкладов под названием goldsmith-notes (т.е. билеты золотых дел мастеров), позже banker’s notes (билеты банкиров), ибо с середины XVII в. их стали называть «банкирами». В случае уплаты части помещенной суммы на билете делалась соответствующая пометка, и он являлся действительным на оставшуюся сумму вклада. Впоследствии взамен одного такого свидетельства золотых дел мастера стали выдавать несколько более мелких билетов, равнявшихся в сумме величине вклада, и, возвращая билеты, вкладчик получал обратно соответствующую часть вклада. При платежах же за товары или услуги вкладчик взамен никуда не годной монеты передавал другому лицу эти билеты, и ввиду печального состояния монеты их брали охотно. Благодаря этому в Англии еще до учреждения Банка Англии население в широких размерах обходилось без пользования монетой, заменяя ее банкнотой.

В других странах упомянутые выше банки (Амстердамский, Гамбургский и т.д.) освобождали от этой необходимости лишь известную группу купцов, входивших в состав вкладчиков банка, давая им возможность производить платежи друг другу через посредство банка переводом денег со счетов одного на счет другого. В Англии же билеты банкиров принимались при платежах и лицами, не имевшими у них вкладов и не состоявшими в сношениях с ними; эти билеты брал всякий, ибо знал, что при предъявлении их ему будет уплачена банкиром указанная на билете сумма. Эти билеты получили широкое обращение в качестве платежного средства, заменяющего монету. В 1666 г. имелось в обращении билетов на 1?200?000 фунтов стерлингов, выпущенных одним только золотых дел мастером. Конечно, ни один из них не имел монеты, соответствующей сумме выпущенных им билетов; последние стали банкнотами, или банковскими билетами в полном смысле слова, доставляя беспроцентный кредит выпускавшим их банкирам. Банкиры благодаря этому получали возможность выдавать ссуды торговцам и приходить на помощь государству, когда оно нуждалось в средствах, – к ним обращался даже Кромвель. Эти банкиры ввели в употребление и другое новшество – чеки (bankers draft), т.е. поручение вкладчиков своим банкирам уплатить предъявителю известную сумму, помещенную у банкира на текущем счету. «Прошу уплатить мистеру Томасу Дикенсону или его приказу сумму в 30 фунтов за счет вашего друга Уичкотта» (приложена печать последнего), – гласит чек 1683 г. В течение XVIII в. чеки в Лондоне столь широко распространились, что в 1775 г. лондонские банкиры учредили расчетную палату для погашения чеков путем компенсации (зачета).

Учреждение возникшего в 1694 г. Банка Англии было обусловлено нуждой государства в кредите: привилегия на учреждение банка выдается тому, кто даст казне необходимую сумму. Уже в этом отношении Английский банк отличается от прочих упомянутых выше банков, хотя фактически и суммами венецианского Banco del Giro, и вкладами Амстердамского банка в XVIII в. пользовалось правительство, как это ни противоречило их уставам. Но еще большее различие заключается в том, что, приходя на помощь казне, Английский банк в то же время ставит своей целью и содействие развитию торговли (что отчасти делалось уже и золотых дел мастерами): он принимает денежные суммы не на хранение, а для пользования ими, для собственных активных операций, – для учета векселей и для выдачи ссуд под товары и земли. Наконец, Банк Англии в отличие от прочих банков не обязывал своих клиентов производить платежи в определенной монете или переводом по книгам банка, но выпускаемые им банковские билеты находили себе еще более широкое распространение, чем билеты золотых дел мастеров, и стали фактически среди населения платежным средством, заменявшим монету, ибо они принимались при платежах казначействами. Подобно билетам золотых дел мастеров, они первоначально были писаные, а не печатные, и первоначально можно было обменять на монету и часть указанной на билете суммы (такой билет от 1699 г. сохранился на сумму в 555 фунтов стерлингов, причем отмечено, что сначала выплачено по этому билету 131 фунт стерлингов, позже – 360 фунтов стерлингов); впоследствии же выдавались взамен этого билеты на небольшие круглые суммы.

Маколей следующим образом изображает возникновение банков в Англии и учреждение национального банка.

Еще при Вильгельме III (т.е. в конце XVII в.) старики вспоминали о тех временах, когда в лондонском Сити не существовало ни одного банкира; каждый торговец держал кассу у себя дома, и, когда ему предъявляли векселя, он платил наличными. Но затем установилась новая мода, образовался и новый класс агентов, хранивших кассы коммерсантов; это были золотых дел мастера, в подвалах которых могло храниться большое количество слитков золота и серебра, не подвергаясь опасности от пожара или ограбления. Это нововведение вызвало много шума и протестов. Купцы старого покроя горько жаловались на то, что люди, которые еще 30 лет тому назад ограничивались своей профессией и выручали хорошие барыши на изготовлении кубков и чаш, на вделывании в оправу бриллиантов для красивых женщин и на продаже пистолей и талеров путешественникам, отправлявшимся на континент Европы, теперь стали казначеями почти всего Сити. Эти ростовщики ведут опасную игру тем, что другие добыли своим прилежанием и накопили благодаря своей бережливости. В случае удачи ловкий кассир становится альдерменом, при проигрыше же обманутый, наполняющий его кассу, оказывается банкротом. Но другие настаивали на выгодности новой системы, сберегающей труд и деньги: два клерка в одной конторе при новой системе исполняют то же, что прежде делали двадцать в двадцати разных конторах; билет золотых дел мастера в течение одного утра переходит десять раз из рук в руки, и благодаря этому сто гиней, лежащие под его замком поблизости от биржи, исполняют ту же функцию, что прежде тысяча гиней, разбросанных по разным ящикам. В результате даже те, кто кричал громче всех, вынуждены были подчиниться новому обычаю. Дольше всех сопротивлялся известный экономист Дедлей Норт. Вернувшись после продолжительного отсутствия в 1680 г. в Лондон, он был особенно поражен и возмущен новым обычаем производить платежи через посредство банкиров. Он жаловался на то, что не может идти на биржу без того, чтобы его не преследовали золотых дел мастера, с глубокими поклонами прося его о чести быть ему полезными. С большим трудом друзья убедили его поместить свои деньги у одного из людей Ломбард-стрит, как их называли. К несчастью, этот человек обанкротился, и хотя Дедлей Норт потерял всего 50 фунтов, но этот случай еще более убедил его в правильности его взглядов. Но борьба его была бесплодна, ибо люди не желали отказаться от выгод, соединенных с новой системой, на том основании, что возможны отдельные несчастные случаи, так же как они не имели намерения прекратить постройку домов ввиду опасности пожара или сооружения кораблей вследствие опасности морских бурь.

Когда банковское дело стало самостоятельной и важной отраслью, возник вопрос о необходимости учреждения национального банка по примеру двух известных банков – Св. Георгия в Генуе и Амстердамского. Указывали на то, что банк Св. Георгия существует в течение трех веков, что он начал принимать вклады и выдавать займы прежде, чем Колумб переехал через Атлантический океан, чем Васко да Гама объехал мыс Доброй Надежды, тогда, когда еще христианский король сидел в Константинополе и магометанский султан в Гранаде, когда Флоренция была республикой, а Голландия – наследственной монархией. Все это с тех пор изменилось: новые моря были открыты, в Константинополе правил турок, а в Гранаде кастилец, Флоренция стала наследственной монархией, а Голландия республикой, но банк Св. Георгия по-прежнему принимал вклады и по-прежнему выдавал ссуды. Амстердамский банк существовал в течение всего 80 лет, но выдержал успешно много испытаний; даже в эпоху ужасного 1672 г., когда все устье Рейна находилось в руках французов и на ратуше развевались белые флаги, среди всего смятения и паники было лишь одно место, где все время господствовало спокойствие и порядок, и этим местом являлся банк. Почему бы и лондонскому банку не процветать так же, как и эти банки?

Возник ряд проектов национального банка, из коих одни предлагали учредить его под руководством короля, другие – поставить во главе его лорд-мэра, альдерменов и общинный совет столицы. Некоторые проекты напоминали скорее детский лепет или бред горячечного больного. Двое из таких фантазеров, постоянно толпившихся в передней палаты общин, утверждали, что лучшим средством против всякой болезни государства является земельный банк и что учреждение его создаст чудеса, каких не испытали даже израильтяне, – большие чудеса, чем манна небесная. Не будет более податей, и все же казначейство будет ломиться от денег, исчезнут сборы в пользу бедных, ибо не будет бедных; доходы каждого землевладельца удвоятся, барыши каждого купца увеличатся – словом, Англия станет раем небесным. Пострадают лишь банкиры, эти злейшие враги нации, доставившие ей больше несчастий, чем могло бы нанести вторжение французской армии в Англию. К счастью, подобного рода проекты остались без рассмотрения, и страна избегла несчастья, «по сравнению с которым понесенные Вильгельмом в Нидерландах поражения и уничтожение английского флота французским в 1693 г. были бы благословением». Однако, говорит Маколей, не все изобретатели проектов этого бойкого времени были столь абсурдны. Один из них, Уильям Паттерсон, был талантливый, хотя и не всегда умный спекулянт. Относительно его прошлого было известно только, что он по рождению шотландец и что он жил в Вест-Индии, причем друзья его утверждали, что он ездил туда в качестве миссионера, а враги говорили, что он был пиратом.

Проект Паттерсона, под названием tonnage-act, т.е. билля о потонном сборе, встретил в парламенте сочувствие. Правительству нужны были деньги, и оно проектировало выдать из потонного сбора с судов и лодок вознаграждение тому, кто ссудит его суммой в 1,5 млн фунтов стерлингов. Паттерсон и предлагал учредить банк в форме акционерной компании, который заключит с казной заем на эту сумму.

Но и у Паттерсона было много противников, и, когда план его стал известен, началась война на бумаге, не менее ожесточенная, чем борьба между конформистами и нонконформистами или между старой и новой Ост-Индской компанией. Авторы отвергнутых проектов набросились как сумасшедшие на своего счастливого соперника; золотых дел мастера и содержатели ссудных касс подняли разъяренный вой; недовольные тори предсказывали падение монархии, ибо банки являются республиканскими учреждениями – банк процветает в Венеции, Генуе, Амстердаме и Гамбурге, но слыхал ли кто-либо о французском или испанском банке? Напротив, некоторые виги говорили о гибели английских свобод: банк – орудие тирании, ужаснее звездной палаты, страшнее армии Кромвеля; все имущество страны будет находиться в руках «тоннажного» банка – таково было презрительное название его, – «тоннажный» банк будет в руках монарха. Наконец, в верхней палате некоторые лорды заявляли, что весь план имеет в виду лишь обогащение ростовщиков за счет дворянства и джентри; люди, имеющие сбережения, предпочтут помещать их в банк под проценты, чем ссужать их под залог земель.

Деньги нужны были правительству – иначе Англия рисковала остаться без флота в Ла-Манше, – и билль был принят. Билль разрешает открытие подписки на 1,2 млн фунтов стерлингов, причем подписавшиеся (каждое лицо на сумму не свыше 20 тыс. фунтов стерлингов) образуют акционерное общество под названием «губернатор (директор) и компания Английского банка». Общество передает весь свой капитал правительству, которое обязуется уплачивать ему 8% с этой суммы, – кредит для того времени не дорогой.

С учреждением Банка Англии последнему не была предоставлена монополия, он даже не пользовался исключительной привилегией в области выпуска банкнот. Только законом 1708 г. запрещен был выпуск банкнот компаниям, учреждаемым в количестве более 6 человек, т.е. акционерным банкам. Такое запрещение считалось равносильным запрещению учреждать банки вообще, и действительно других банков (учрежденных компаниями) в Англии долго не возникало. Банкноты могли выпускать по-прежнему только отдельные банкиры; но в Лондоне это скоро прекратилось, ибо с появлением всесильного Английского банка роль банкиров там надолго свелась к минимуму. В провинции же, где до середины XVII в. Банк Англии не имел отделений, возникали небольшие банки. Первоначально это были торговцы, которые рядом с торговлей давали ссуды своим покупателям; они же принимали у последних вклады. Так возникали банки в провинции до середины XVIII в.; в 1755 г. впервые был сразу основан банк в отличие от этих постепенно возникающих банков. Но еще в 1759 г. насчитывалось в Англии всего 12 банков, и лишь в 1776 г. число их достигло 150, а в 1790 г. увеличилось до 300[73]. Они выпускали банкноты, которыми производили учет векселей, так что в провинции в отличие от Лондона банкноты являлись не столько свидетельствами о помещенных вкладах, сколько средством кредитования, ибо депозитная операция была в провинции еще мало развита и без выпуска банкнот банкиры не в состоянии были бы кредитовать своих клиентов[74].

Иное положение находим на континенте Европы. Публичные банки, которые здесь существовали, как мы видели, не занимались торгово-промышленным кредитом, частных же банков почти не было. Марпергер в своем «Описании банков» (1716 г.) называет банкиром купца или менялу, который имеет много дел с векселями на иностранные рынки. Ради вексельных операций (производства и получения платежей посредством векселей) купцы обращались к «ярмарочному» или «иностранному» банкиру, производившему свои операции в одном из крупных центров – Амстердаме, Милане, Франкфурте-на-Майне, – и только к концу XVIII в. стали для этого прибегать и к услугам местного банкира – до того времени они производили платежи, обходясь и без него. Во всяком случае, банкир, по общему правилу, лишь инкассировал их векселя, но самостоятельно их не снабжал кредитом. Лишь с начала и в особенности с середины XVIII в. возникают в отдельных местах ломбарды, выдающие купцу ссуду под товары, как, например, в Брюнне (Австрия) в 1751 г., в Санкт-Галлене в 1752 г., где купец помещал свой холст до поездки на ярмарку и получал под него ссуду для производства дальнейших операций[75]. Лудовици рассказывает о существовании таких «ленбанков», или ломбардов, не только в Италии, Англии и Голландии, но и в Гамбурге и Берлине[76].

В Австрии еще в 1785 г. на предложение группы лиц устроить публичный банк последовал отказ Иосифа II «решительно и навсегда». Но два года спустя датский банкир Баргум и группа местных оптовых торговцев все-таки сумели добиться патента на открытие «коммерческого, ссудного и вексельного» банка, капитал которого в значительной мере создавался из средств высшей австрийской аристократии; этим-то и объясняются успешные результаты ходатайства. Банку предоставлено было право производить все виды оптовой торговли, вексельные операции в пределах страны и за границей, учет и ломбардирование товаров. Ломбардная и учетная операции удачно развивались, но Баргум стал составлять подложные векселя, и когда это раскрылось, бежал (в 1790 г.), после чего привилегия, выданная ему, была аннулирована. Два года спустя представителям высшей аристократии (кн. Шварценберг, кн. Коллоредо, гр. Ностиц и др.) удалось снова выхлопотать привилегию на открытие банка, причем они ссылались на то, что за короткое время своего существования банк успел повести успешную борьбу с ростовщичеством (хотя административные органы это отрицали). Однако теперь ломбардная операция исчезает; напротив, банк занимается усиленно торговлей и учреждением промышленных предприятий. После банкротства государства и он вынужден был прекратить свою деятельность[77].

Вообще коммерческий кредит был на континенте Европы еще весьма мало распространен и в XVIII в.

Обширные торговые операции таких крупных фирм XVI в., как Фуггеры, Вельзеры, Гохштеттеры и др., обходились еще почти без кредита. Это были обыкновенно семейные полные товарищества, в которых каждый из членов не только нес риск, но и принимал нередко участие в общем предприятии. Правда, членам, выходившим из состава товарищества, разрешалось в виде особой льготы оставить свой капитал целиком или частью в предприятии в качестве депозита, т.е. как вклад, с которого они получали определенные проценты, независимо от прибылей или убытков товарищества. Однако эти капиталы принадлежали родственникам, которым оказывалась таким образом особая льгота. К посторонним лицам не желали обращаться, и они не могли помещать своих капиталов у компаний. 5%-ные депозиты были известны в XVI в. – у итальянских фирм, как мы видели, помещались депозиты уже раньше, – германские торговые дома и товарищества их принимали, а имперские чины уже в 1522 г. запрещали их, требуя, чтобы компании пользовались одним собственным капиталом. Но они составляли исключение. В начале XVI в. в Аугсбурге, крупном торговом центре того времени, депозиты были еще мало распространены, и летописец с удивлением рассказывает, что у Амброзия Гехштеттера князья, графы, дворяне, городские жители, крестьяне, батраки и служанки помещали то, что имели, из 5%; даже поденщики, которые имели не более 10 гульденов, отдавали их его компании, так что он по временам имел до 10 тыс. вкладов – никто не знал, что у него было столько. Позже Эк защищал contractus trinus и такой процент (contractus quinque de centum), ссылаясь на то, что в Аугсбурге он в течение свыше 40 лет применяется пользующимися почетом гражданами, женскими монастырями, учеными людьми[78].

К концу XVI в. компания суконщиков в Иглау вынуждена была «в стране и за пределами ее добиваться ссуд», обращаясь к купцам Праги, Штейра и других городов, а компания по сбыту олова в Амберге принимала вклады с правом взятия их обратно лишь по истечении 5 лет, тогда как компания могла ежегодно, с предупреждением за 3 месяца, отказаться от них. Это последнее право – освободиться от вкладов в любой момент – было весьма существенно для компании. В 1614 г. наряду с внесенной участниками суммой в 25 тыс. (117 лиц, в размере от 25 до 450 гульденов), имелось вкладов на 12 тыс. в размере от 250 до 5 000 гульденов (наибольшую сумму поместил курфюрст)[79]. Известная торгово-промышленная вюртембергская компания, центром деятельности которой являлся г. Кальв, в начале XVIII в. уже пользовалась в значительных размерах не только вкладами участников, которые обязаны были помещать известную часть прибылей у компании из 6% годовых (независимо от прибылей, получаемых ими в качестве членов), но и капиталами посторонних лиц; компания делала займы у частных лиц, правительственных касс, местных чиновников и центральной администрации вплоть до высших ступеней и уплачивала 4 или 5% Однако этим путем компания не столько имела в виду расширить свои операции, сколько заинтересовать население, в особенности же чиновников, в успехах предприятия и привлечь их на свою сторону. Когда же положение ее упрочилось, компания начала выплачивать обратно помещенные у нее капиталы, усматривая в них обузу, от которой нужно освободиться как можно скорее[80]. Этот факт крайне характерен. Он ярко выражает условия того времени, когда предприятия вовсе не стремились к расширению своих операций и всячески избегали обращаться к кредиту для этой цели.

С другой стороны, и помещать свои капиталы в предприятиях соглашались лишь весьма немногие; слишком рискованны были такого рода операции[81]. Банкротства представляли собой в то время, как видно из романов XVIII в. и статистических данных, приводимых Баашем, и из описаний деятельности отдельных предприятий, явления весьма частые[82]. Коммерческая деятельность ведь была соединена с большим риском: постоянные войны, опасности, сопряженные с мореплаванием (пиратство, кораблекрушения, отсутствие попутного ветра, задерживавшее суда), валютный хаос и т.д. легко приводили к гибели торговца, а тем самым разоряли и его кредиторов. Поэтому, кто имел лишние деньги, обычно держал их у себя или же приобретал на них землю. Взаймы давали только родственникам или знакомым или, в крайнем случае, при помощи объявлений во вновь появившихся газетах искали верного помещения денег, однако не в области торговли и промышленности, а в форме земельного кредита. В Пруссии к концу XVII в. была учреждена земская кредитная касса (Churm?rkische Landschaft), созданная в интересах дворянского землевладения, которая принимала вклады и платила за них 6%, но она скоро обанкротилась, и хотя продолжала и впоследствии свою деятельность, но этот печальный опыт весьма пугал людей, не решавшихся после этого помещать в этом учреждении свои сбережения. В начале XVIII в. король сам стал помещать там свои деньги, и касса в частных вкладах не нуждалась[83].

Однако этот пробел заполняется как безвозвратными пособиями, так и ссудами, выдаваемыми в особенности промышленникам государством[84]. Во Франции, например, государство приходит на помощь промышленности и торговле не только безвозвратными пособиями, но и ссудами. Одно из учреждений – касса полупроцентного сбора (это был дополнительный к 3%-ному сбору, взимаемому с товаров, привозимых с Антильских островов), позже переименованная в Caisse de commerce, – выдало из своих средств (они первоначально были предназначены для борьбы с контрабандой в этих областях) 1,3 млн ливров (за пятидесятилетие 1739—1789 гг.). Ссуды были, однако, либо беспроцентные, либо с весьма низким процентом (не свыше 5), выдавались они на срок 1—6, редко более лет, иногда за поручительством, чаще же без него, почему много сумм (около четверти) не возвращалось[85].

С середины XVIII в. в Пруссии появляются небольшие группы лиц, у которых накопились некоторые суммы и которые стараются их поместить под проценты. Это придворные, дворянство, чиновники, в особенности же вдовы и сироты, всякого рода богоугодные заведения, монастыри. Эти последние категории особенно нуждались в помещении своих денег под проценты, так как обычно не имели других доходов и им пришлось бы для своего существования или для содержания учреждения расходовать самый капитал.

Упомянутая земская касса и другие учреждения дворянского поземельного кредита, а также учрежденный к концу XVIII в. королевский банк и его провинциальные отделения, наконец, государственная торговая компания (Seehandlung) принимали свободные суммы в качестве депозитов, но в крайне ограниченном количестве. Активные операции их были столь ограничены, что они не в состоянии были найти приложение даже для той небольшой суммы вкладов, которая им предлагалась. Им приходилось периодически производить возврат излишних накопившихся у них вкладов, причем это делалось обыкновенно в определенной очереди, в том порядке, в котором они были внесены, так что возвращались каждый раз наиболее давно помещенные суммы. Позже богоугодные заведения в качестве особой льготы добились того, что их вклады вовсе не возвращались, выплачивались же только суммы, принадлежавшие частным лицам. Последние также нередко обращались к королю с жалобами на то, что им некуда поместить свои сбережения, и просили о том, чтобы он приказал земской кассе или банку принять их вклады. Такие прошения подавались военными, отставными чиновниками, духовными лицами. Одни заявляли, что у них нет других источников дохода, другие ссылались на продолжительную и беспорочную службу на пользу государства, иммигранты указывали на то, что при самом вызове их из-за границы им было обещано принять их вклады. При этом они готовы были ввиду верности помещения довольствоваться 5%, которые эти учреждения уплачивали. Король часто отдавал приказание принять суммы определенных лиц (в особенности министров) или учреждений, и тогда приходилось возвращать вклады другим. В 1786 г. среди депозитов, находившихся у бранденбургской земской кассы на 3 1 / 2 млн талеров, 227 тыс. принадлежало королевской фамилии, 1,4 млн учреждениям и богоугодным заведениям, 800 тыс. вдовам и сиротам и всего 1,1 млн прочим частным лицам[86].

И другие кредитные учреждения страдали от такого несоответствия между активными и пассивными операциями. Учрежденный в 1765 г. Прусский банк не сумел развить ни эмиссионную операцию (право ему было предоставлено), ни жировую, а ограничивался вексельной, ломбардной и депозитной. Но и кредитование (путем учета векселей и под товары) производилось, за отсутствием спроса, в ограниченных размерах, тогда как депозиты (судебных мест, опекунских учреждений, церквей, благотворительных установлений) быстро росли; временно приходилось приостанавливать их прием. Ввиду изобилия их банк стал кредитовать государство и землевладельцев, что привело его к несостоятельности. Характерно, что при создании в 1780 г. в Ансбахе банка, превратившегося впоследствии в Нюрнбергский банк, в качестве одной из основных задач его выдвигалось «всяческое оказание помощи той части подданных, которые часто находятся в затруднительном положении, не имея возможности немедленно поместить поступившие капиталы и наличные деньги». А в то же время купцы заявляли, что в кредитном учреждении, которое давало бы им ссуды, они не нуждаются, и когда некоторым из них банк предлагал ссуды для расширения предприятия, то они отказывались, ссылаясь на то, что от этого пострадал бы их кредит. «Активные операции» развивались медленно, тогда как вклады обильно притекали и никому нельзя было отказать[87].

Гораздо более, чем коммерческий мир, прибегала к кредиту поместная аристократия, землевладельческие классы, но только это был кредит потребительный, а не производительный. И в Шотландии в XVIII в., и во Франции накануне революции весьма велика была задолженность дворянства, которое вынуждено было закладывать и перезакладывать свои имения, а чтобы избавиться от долгов, продавать их по частям и даже целиком. В Германии находим сильную задолженность землевладельцев уже к концу XVI в.; в эпоху Тридцатилетней войны задолженность дворянства настолько увеличилась, что «долги его на много тысяч гульденов превышают имущество, и даже между состоятельными дворянскими семьями трудно найти такие, земля которых не была бы обременена крупными долгами[88].

Так, в Баварии во время Тридцатилетней войны дворянство настолько пострадало и от врагов, и от «враждебных друзей», что ему ничего не оставалось, как «жить долгами», ибо «не могло же оно работать или жить подаянием, как другие сословия». После заключения мира 1648 г. произошла крупная перемена в области земельной собственности – задолженные земли стали переходить в другие руки; только военачальники сумели обогатиться во время войны, в эпоху всеобщего обеднения. От старого дворянства земли переходят к церквам и монастырям или к новому дворянству, homines novi, состоявшему из иностранцев и из лиц, получивших дворянское звание благодаря гражданской или военной службе.

Было бы ошибочно предполагать, что в эту эпоху отсутствовала задолженность крестьянских земель; предположение, что это наступило лишь с отменой крепостного права и не могло иметь места до тех пор, пока крестьяне не могли свободно распоряжаться землей, не соответствует действительности. Артур Коген, подробно исследовавший вопрос о задолженности крестьян в Баварии в 1598—1745 гг., пришел к выводу, что в эту эпоху отчуждение, залог и продажа за долги крестьянских земель составляли обычное явление. Если крестьянин вынужден был заложить землю, то помещик не мог помешать этому; еще менее он мог воспрепятствовать продаже с публичного торга заложенной земли, которая переходила независимо от его согласия к тому, кто предлагал высшую цену. На основании инвентарей 30 крестьянских имений получается задолженность в среднем в размере 23% ценности имущества, причем более крупные хозяйства менее задолженны, чем мелкие хозяйства. Долги вызывались как уплатой податей, сеньориальных оброков и повинностей, так и платежами при переходе двора по наследству, дефицитом при ведении хозяйства, наконец, пожарами, наводнениями, войнами. Невозможность уплаты долгов приводила к тому, что они переходили из рода в род, ложась с самого начала тяжелым бременем на нового хозяина. Из 60 случаев заключения крестьянами кредитных сделок, приводимых Когеном, в 54 кредит получен под залог всего имущества или его части; кредиторами являются и в этом случае, как и в отношении дворян, преимущественно церкви и монастыри; если же они отказывали в ссуде, то крестьянин обращался к частным лицам, нередко к односельчанам; существовали, по-видимому, семьи, которые занимались выдачей ссуд как профессией[89].

Наиболее важную форму кредита составлял, однако, и теперь кредит публичный, который сохранил еще много характерных особенностей предыдущей эпохи. Это был по-прежнему кредит не государственный, а государей – даже в Англии долг был признан национальным впервые в 1716 г. Еще в 1665 г. император Леопольд I не признал сделанных его предшественником долгов и лишь «по доброй воле» согласился уплачивать по ним проценты в течение трех лет[92]. В Баварии даже в 60-х гг. XVIII в. обсуждался вопрос о том, обязан ли государь уплачивать заключенные его предшественником займы[93]. Кредит выражался и теперь в краткосрочных займах под отдельные источники доходов или ожидаемые в будущем поступления налогов. Домены по-прежнему отдаются в залог при заключении займов, причем они и теперь переходят во владение к кредиторам; последние в лице дворянства отказываются вернуть заложенные им земли. Фридрих Великий вынужден был прекратить вызванные этим многочисленные процессы между казной и дворянством. Но и Людовик XIV не в состоянии был выкупить заложенные за небольшую сумму королевские домены[94]. Широко распространены были, в особенности в XVI в., ссуды королям и герцогам под добычу принадлежащих им рудников – серебряных, медных, ртутных, свинцовых, – как и под другие товары, которыми ссуда выплачивалась кредитору: янтарь, жемчуг из Америки (ссуда Карлу V), перец из Индии (ссуды антверпенских купцов португальскому королю)[95]. Займы заключались у иностранных банкиров – итальянцев, южногерманских купцов – на Амстердамской бирже. В середине XVI в. представитель английской королевы Грешэм вынужден был заключать займы в Антверпене с уплатой 10—12 и даже 12—14%, причем обязательства, кроме королевы (она обязывается «своим королевским словом за себя и за наследников»), подписаны членами Тайного совета и приложено поручительство «мэра и жителей Лондона». Последние солидарно ручаются лично и всем своим имуществом и находящимися в Англии и за пределами ее товарами, и не допускаются никакие возражения с их стороны. Или же производились принудительные займы у собственных подданных. Во Франции находим целый ряд случаев принудительных займов в XVI и XVII вв., особенно у города Лион; в Англии принудительные займы имели место при Елизавете, при Якове I в 1625 г.; в Испании применялся захват королем американского серебра, принадлежащего частным лицам, взамен чего им выдавались долговые обязательства; в Англии в XVII в. рассылались privyseals всем знатным лицам для получения у них денег; в Пруссии Великий курфюрст распределял нужные ему суммы между состоятельными офицерами и чиновниками; в Австрии еще в XVIII в. богатая аристократия перед каждым походом получала такие собственноручно подписанные императором просьбы о кредите с указанием крайней нужды государства и с требованием определенной суммы.

Для уплаты займов нередко не хватало средств, и доходы, предназначенные на уплату процентов и погашение (по частям) займов, употреблялись на иные цели, в особенности на дальнейшие войны. Государь, ссылаясь нередко на ростовщический характер займа – как это бывало в Средние века, – объявлял себя банкротом: кредиторы лишались обещанных им доходов, например американского серебра, и долг превращался в 5%-ную вечную ренту, которая стояла гораздо ниже нарицательной цены. Так это делалось в особенности в Испании, где в XVI—XVII вв., как и в следующие века, такие банкротства происходили каждые 20 лет. Во Франции они частью принимали такую же форму, частью просто прекращались платежи и не возобновлялись, несмотря на требования кредиторов, как это было, например, в 1557 г.; частью процент насильственно понижался или часть займа объявлялась несуществующей; так это было при Сюлли; нечто подобное произошло и в 1664 г. при Кольбере[96]. В немецких государствах земские чины уже с конца XV и начала XVI вв. принимают на себя ответственность за заключенные государем займы, но «разделение ответственности обозначало лишь уменьшение ее и увеличение путаницы». Проценты не уплачиваются, займы не погашаются, договор нарушается, заключаются новые соглашения с сокращением долга, и в результате в эпоху Тридцатилетней войны Бранденбург, Бавария, Вюртемберг близки к банкротству. При Великом курфюрсте не уплаченные в течение многих десятилетий и поэтому сильно возросшие проценты были аннулированы и самая капитальная сумма настолько уменьшена, что кредиторы казны получали не более 20—25% первоначальной суммы займа[97]. Подобным же образом поступали и другие немецкие государства в XVII в., только Бавария и Саксония ограничились уничтожением процентов, не сокращая капитала. Принудительное понижение процентов и прекращение уплаты старых долгов производилось и в XVIII в.[98] В 60-х годах XVII в. австрийский император никак не мог получить нужных ему средств; даже голландские купцы отказывались дать ему деньги под будущие доходы от земель или таможенных пошлин, а португальские евреи, которые согласились бы открыть кредит под бриллианты, отказывались это сделать, когда речь шла «о короле или знатном князе», ибо в этом случае невозможно наложить арест на имущество должника[99]. Исключение среди всех этих государств составляли лишь Нидерланды и Англия, где правительство с начала XVIII в. добросовестно выполняло свои обещания.

Данный текст является ознакомительным фрагментом.

Продолжение на ЛитРес

Читайте также

Глава 2 Денежное обращение и цены в Новое время

Глава 2 Денежное обращение и цены в Новое время Влияние открытия Америки на хозяйственную жизнь Европы обнаружилось не только в изменении торговых путей и образовании океанской торговли, но и в чрезвычайном увеличении в Европе запаса золота и серебра, привозимого из

ГЛАВА 8 «Новое земля и новое небо»: российская банковская система в условиях восстановительного этапа экономического роста (1999–2003 гг.)

ГЛАВА 8 «Новое земля и новое небо»: российская банковская система в условиях восстановительного этапа экономического роста (1999–2003 гг.) После девальвации рубля в течение 1998-99 гг. в пять раз многие секторы российской промышленности — пищевая, легкая, частично

Кредит на покупку квартиры (дома) или ипотечный кредит

Глава 8 Деньги в банки (коммерческие)

Глава 8 Деньги в банки (коммерческие) С деньгами не шутят. Без них тем более. Неизвестный финансист Денежки не рожь: и зимой растут. Народно-инвестиционная мудрость Незнание экономических законов не освобождает от ответственности. С. Цыпин, юморист Кредитно-финансовые

Глава 21 Новое начало

Глава 21 Новое начало Джон приходит работать к брокеру, втайне от него ведущего грязную игруВ первые дни работы в «Джеймисон Пэйн» общая атмосфера в дилерской комнате оказалась расслабленной.– Вам пока нечего продавать, – сказал Ронни. – Но звоните своим клиентам.

79. В последнее время появилось множество моделей маркетинга: «творческий», «атакующий», «креативный»… Это действительно нечто новое или просто рекламный трюк?

79. В последнее время появилось множество моделей маркетинга: «творческий», «атакующий», «креативный»… Это действительно нечто новое или просто рекламный трюк? В маркетинге есть основа и есть надстройки, разные дополнительные теории. Иногда это новая серьезная полезная

Книга II. Новое время и отрицание антихрупкости (Прокрустово ложе)

Книга II. Новое время и отрицание антихрупкости (Прокрустово ложе) Глава 5. Две различные категории случайности на примере биографий двух братьев. Почему Швейцария не контролируется сверху. Разница между Среднестаном и Крайнестаном. Преимущества городов-государств и

Книга II Новое время и отрицание антихрупкости

Книга II Новое время и отрицание антихрупкости Как сказано в печальном стихотворении Бодлера про альбатроса, тот, кто создан для полета, ступает по земле неуклюже; здесь он обречен на несчастную жизнь. Более чем символично то обстоятельство, что слово «переменчивость»

Книга II. Новое время и отрицание антихрупкости

Книга II. Новое время и отрицание антихрупкости Города-государства. Мощные доводы в поддержку движения за полуавтономные города: Benjamin Barber, Long Now Foundation Lecture (2012), Khanna (2010), Glaeser (2011). Мэры справляются со сбором мусора лучше, чем президенты, – и вряд ли втянут нас в войну. Также Mansel