Что такое беспроцентный период по кредитной карте

Как пользоваться кредитной картой

Рассказываем, как не платить проценты, не допускать просрочек и пользоваться картой с удовольствием

Зачем нужна кредитная карта

Кредитная карта выручает, когда срочно нужны деньги. На ней лежит сумма, которую можно тратить на покупки в магазинах и в интернете, оплачивать коммуналку, связь и другие услуги. А можно ничего не тратить и просто держать про запас.

Не платите проценты

Главное преимущество кредитной карты — вы можете пользоваться деньгами банка бесплатно. При условии, что вернёте задолженность до конца беспроцентного периода.

Какой беспроцентный период бывает

120 дней

50 дней

Как работает беспроцентный период

Посмотрите короткое видео, чтобы узнать, что такое льготный период, как он работает и как никогда не платить проценты за использование денег на кредитной карте.

Для карт с беспроцентным периодом 120 дней

Для карт с беспроцентным периодом 50 дней

Как узнать, сколько и когда платить

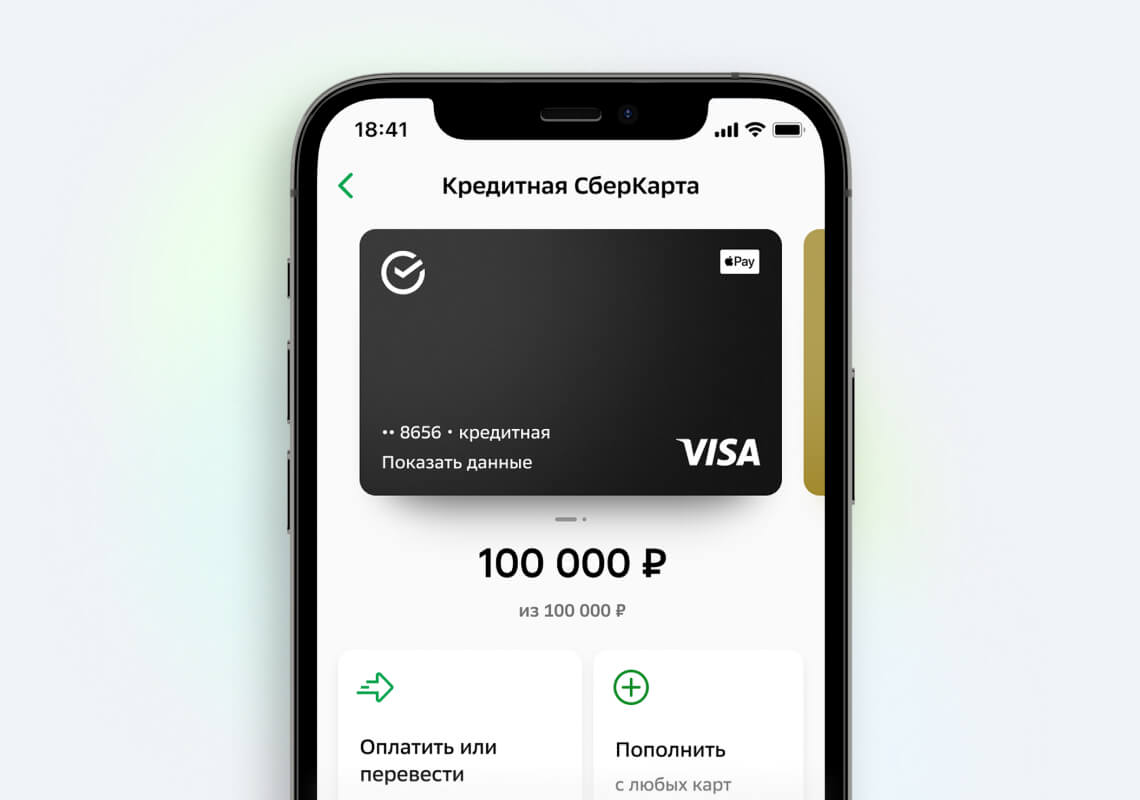

В СберБанк Онлайн нажмите на кредитную карту → «Подробнее о задолженности». Там вы увидите сумму долга на сегодня, задолженность по льготному периоду и когда нужно внести обязательный платёж.

Там же вы увидите доступный лимит по карте и даты текущего отчётного периода.

Оформите кредитную СберКарту с беспроцентным периодом 120 дней

У вас всегда будут под рукой бесплатные деньги, а времени хватит на то, чтобы вернуть задолженность.

Что такое беспроцентный период

101 день, для того чтобы использовать деньги банка и не платить проценты.

Вы совершили первую операцию по карте

Беспроцентный период начинается в день списания и длится 101 день. Дата списания — это дата операции плюс несколько дней. Сначала деньги блокируются на счёте, потом списываются

Дату окончания беспроцентного периода можно уточнить в ВТБ-Онлайн.

Беспроцентный период распространяется на все операции: покупки, снятие наличных, переводы. В первый месяц ничего платить не нужно. Первый платёж нужно внести до 20 числа следующего месяца

Вам необходимо внести минимальный платёж

Минимальный платёж вносится до 20 числа каждого месяца и составляет 3% от задолженности. 3% рассчитывается от задолженности за предыдущий месяц. Точную сумму минимального платежа можно посмотреть в ВТБ-Онлайн

Максимальный размер платежа не ограничен — вы можете полностью погасить задолженность, не дожидаясь 101 дня.

Если пропустить минимальный платёж, беспроцентный период не действует. Платёж должен поступить на ваш счёт не позднее 18:00 по московскому времени

Погасите остаток задолженности, чтобы не платить проценты

Как только вы полностью погасите задолженность, начнётся новый беспроцентный период. 101 день отсчитывается с даты списания первой операции после полного погашения задолженности

Можно не вносить всю сумму задолженности, а продолжать платить минимальными платежами. В этом случае будут начислены проценты за весь период.

Как не платить проценты по кредитной карте

Совет 1. Возвращайте долг до конца беспроцентного периода

Беспроцентный период длится до 50 дней после покупки, которую вы оплатили кредитной картой. Это время, когда банк не берёт проценты за использование денег. Если вернуть долг позже, банк начислит проценты, поэтому важно возвращать потраченную сумму вовремя.

Проверяйте задолженность в СберБанк Онлайн

Чтобы не пропускать беспроцентный период, проверяйте сумму задолженности в приложении. Здесь вы сможете увидеть, какую сумму и до какого числа вам нужно погасить, чтобы не платить проценты.

Банк напомнит в СМС

Забываете проверять задолженность в приложении? Не беда: незадолго до конца беспроцентного периода банк пришлёт напоминание о сумме и сроке платежа в СМС-сообщении.

Обязательный платёж

Если не успеваете вернуть долг до конца беспроцентного периода, достаточно погасить хотя бы обязательный платеж, чтобы не образовалась просрочка и не пострадала ваша кредитная история.

Учитывайте, что оплата обязательного платежа не освобождает от начисления процентов за покупки: если вы не успели погасить долг в течение беспроцентного периода, проценты будут начислены, начиная со дня покупки.

Совет 2. Старайтесь оплачивать крупные покупки кредитной картой в начале беспроцентного периода

Этот совет поможет вам дольше пользоваться деньгами с карты без процентов. Погасить долг за крупную покупку с одной зарплаты бывает непросто, поэтому лучше рассчитать дату покупки так, чтобы беспроцентный период был как можно длиннее. Максимального беспроцентного периода — до 50 дней — можно добиться, если сделать покупку в самом начале отчётного периода по карте.

Отчётный период длится ровно месяц, и в конце каждого такого периода банк подводит итоги и рассчитывает сумму долга по карте. По окончании отчетного периода рассчитывается ваша задолженность, после чего у вас есть ещё 20 дней для её погашения без процентов. Отчетный период + 20 дней — это и есть беспроцентный период. Дата начала отчетного периода у каждого клиента своя. Узнать дату начала своего отчетного периода можно также в разделе «Задолженность» в СберБанк Онлайн.

Как пользоваться кредитной картой с льготным периодом?

Льготный (он же грейс) период – отрезок времени, в продолжении которого не уплачиваются проценты от суммы займа, как это обычно бывает при пользовании кредитными средствами. До окончания грейс-периода можно вернуть ровно ту сумму, которая была взята.

Льготный срок может иметь место при любой форме кредита, но если «классический» единовременно выдаваемый заем предполагает однократный грейс-период и выгоду клиента, то кредитные карты с овердрафтным кредитованием обещают пользователю постоянный бонус.

В чем выгода банков от льготного периода?

Назначение грейс-периода имеет целью привлечение банком новых клиентов. Прямой выгоды в том чтобы передавать свои средства в бесплатное пользование у кредитного учреждения быть не может. Но и работать в убыток себе банк также не может.

Это не следует забывать, невзирая на самые яркие рекламные обещания.

Но если интересы и поведение заемщика выглядят понятными – пользоваться кредитом и не платить за это, то положение банка представляется более сложным – ему нужно привлечь клиента выгодным для него займом, но заработать на этом.

Сколько может быть льготный период?

Чаще всего грейс-период составляет около 50 дней.

Что как раз позволяет человеку с ежемесячным доходом погашать сравнимые с зарплатой займы. Если это не удается, то на сумму непогашенного остатка назначаются банковские проценты, обычно несколько большие, чем по займам без льгот, т.е. кредитная карта без процентов, превращается в обычную до момента возврата средств.

Кто-то может предлагать кредитные карты с льготным периодом 100, и даже 200 дней. Это особенно вероятно при выходе на рынок нового продукта или кредитного учреждения. Но это условие может не быть постоянным или распространяться не на всех, а только на ограниченный срок или оформивших отношения с банком в течение определенного периода.

И еще один важный момент – рассматривая и сравнивая льготные кредитные карты, следует уточнять: «льготный период в N дней» или «льготный период до N дней»?

На каких условиях банки выдают кредитные карты с льготным периодом?

Условия могут различаться, но обычно совпадают в одном:

Заемщик имеет возможность воспользоваться кредитными средствами без процентов, как рассрочкой, если будет строго исполнять установленные правила.

В противном случае он выйдет за пределы льготных условий, и вынужден будет платить и за себя, и за того, кто выполнил все и процентов не платит.

Несмотря на негативные отзывы, банки не склонны к прямому обману заемщиков, но часто выстраивают кредитные условия так, чтобы среднестатистический клиент (т.е. не каждый, а в общей массе) платил за пользование кредитом столько, чтобы предложение оказывалось в конечном итоге выгодно кредитному учреждению.

По этой причине полные условия кредитования по карте оказываются обширнее и сложнее чем в рекламных проспектах.

Именно последнее представляет главную опасность для неподготовленного или недисциплинированного заемщика.

Когда назначается льготный период?

Это зависит от правил конкретного банковского учреждения.

Поясним это на конкретных примерах:

Льготный период назначается на все операции

Льгота не действует при получении наличных

Грейс-период не применяется при снятии наличных, переводах, коммунальных и некоторых других платежах

Нет льготы при выдаче наличных и платежах по системе рассрочки

Льготный период не действует при выдаче наличных и переводах

Узнавать наличие или отсутствие дополнительных комиссий лучше из кредитного договора, также полезным будет прямо спросить об этом консультанта в банке.

Обычно комиссии назначаются на:

Но самым сложным моментом при пользовании кредитной картой с грейс-периодом обычно становится механизм его расчета.

Рассмотрим этот момент подробнее.

Как рассчитывается грейс-период по кредитной карте?

Каждый банк выдвигает на этот счет свои правила. Посмотрим, как это делают некоторые наиболее известные:

В рекламе кредитных карт может говориться об очень длительном льготном периоде — иногда 100 и 200 дней. Внимательно читайте условия! Часто речь идет о единственном льготном периоде после оформления карты, затем его продолжительность может измениться.

Есть три широко применяемых способа расчета начала и продолжительности грейс-периода:

Простой и честный в глазах заемщика вариант. У каждой покупки идет свой беспроцентный срок. Погасить задолженность необходимо до конца этого срока.

Этот способ применяется не особенно часто.

Тут ситуация выглядит так:

От даты первой покупки с расчетом кредитной картой начинается льготный период. Все следующие заимствования должны быть погашены в этот же срок.

Пример:

Способ более распространенный, очевидно потому, что дает банку практическое преимущество, не все клиенты способны планировать даты покупок.

Самый сложный способ. Проиллюстрируем его на примере ПАО «Сбербанк».

Его официальный сайт приводит такую наглядную схему:

Суть метода в том, что:

Обратим внимание, что следующий отчетный период, т.е. время новых беспроцентных трат, наступает сразу после окончания прошлого отчетного периода, а не периода погашения.

Кредитные карты банков с льготным периодом, рассчитываемым этим методом, оказываются особенно сложны для использования неподготовленными клиентам. Для помощи им «Сбербанк» предлагает сервис помощник, дает разъясняющие материалы. Потому нельзя подозревать Банк в обмане потребителей, но можно предположить, что не умеющие организовывать личные траты заемщики платят достаточно, чтобы обеспечить Банку желаемую выгоду от льготных кредитных карт.

Как пользоваться льготным периодом кредитной карты?

Практические советы. Их может быть много, в зависимости от конкретных условий и ситуации. Но несколько универсальных все же есть:

Схема льготного периода работает так:

Разыскивается кредитка с длинным и понятным льготным периодом

Погодите, а что такое беспроцентный период?

Беспроцентный период по кредитной карте (его называют также «грейс-период» или «льготный период») это несколько недель или месяцев, когда вы пользуетесь деньгами банка, а он не просит за это никаких процентов.

То есть это время, когда у вас в распоряжении условно бесплатный кредит. «Условно» — потому что многие кредитки имеют стоимость годового обслуживания.

А зачем нужен длинный беспроцентный период?

Чем он длиннее, тем счастливее владелец карты. Ему не приходится возвращать сразу всю сумму долга с ближайшей зарплаты: он может разбить выплату на несколько частей и заплатить без процентов и стрессов. В порядке и личный бюджет, и нервная система. Давайте посмотрим, какие типичные предложения есть на банковском рынке.

Кредитка Банка № 1 с беспроцентным периодом до 55 дней

Сумму, которую потратите по этой кредитке в течение месяца, надо вернуть примерно за полтора месяца. С виду всё хорошо.

Что не так?

55 дней у вас есть не всегда. Это максимальный срок — и действует он только для покупок в самом начале отчётного периода (который начинается каждый месяц в дату подписания договора и длится ровно месяц). Если ваша покупка была ближе к концу этого периода, то времени останется в два раза меньше.

Пример

Допустим, 1 июля вы купили смартфон и оплатили его кредиткой Банка № 1. Причём этот день совпал с началом отчётного периода. Долг за смартфон вам надо вернуть до 25 августа, когда истекут 55 дней. Вы не волнуетесь, потому что за это время успеете два раза получить зарплату — кредитка просто поможет «растянуть» трату во времени.

А вот если вы промедлили и приобрели смартфон только 31 июля (в самом конце отчётного периода), то у вас останется всего 26 дней — придётся возвращать всю сумму с одной зарплаты. Это уже труднее 🤔

Кредитка Банка № 2 с беспроцентным периодом до 100 дней

На использование карты для покупок и других операций без процентов здесь дают три с лишним месяца — неплохо.

Что не так?

Пока вы не погасите полностью задолженность за первую покупку, финальная дата выплаты долга будет действовать и для других покупок.

Другими словами, Банк № 2 хочет, чтобы через 100 дней после первой покупки вы погасили свою задолженность не только за первую, но и за все остальные покупки, которые сделали в этот стодневный период.

То есть для ваших платежей, начиная со второго, беспроцентный период уже вовсе не длится 100 дней — это могут быть и 50, и 10 дней. И даже всего 1 день. Иначе — проценты. И только когда долг будет равен нулю, новые 100 дней начнутся с новой покупкой.

Пример

1 июля вы купили смартфон, но на этот раз оплатили его кредиткой Банка № 2. С этого момента у вас есть ровно сто дней для выплаты долга без процентов. Выходит, задолженность нужно вернуть до 9 октября. Успеем!

Но весь июль, август и сентябрь вы оплачивали той же картой в супермаркете продукты, а 8 октября оплатили ремонт машины. С 8 октября тоже нужно отсчитать 100 дней? Нет.

Проблема в том, что пока не погашена ваша задолженность по всем платежам за 100 дней начиная с покупки смартфона, дедлайн остаётся прежним — 9 октября. То есть вернуть долг за ремонт машины придётся буквально на следующий день. 1 день — так себе грейс. 😞

Кредитка Банка № 3 с беспроцентным периодом до 110 дней

Здесь дают больше трёх с половиной месяцев на возврат долга без процентов — это здорово.

Что не так?

Дней в беспроцентном периоде здесь на 10 больше, чем у Банка 2 и ровно в два раза больше, чем у Банка 1, но проблема осталась: реальная длина грейс-периода может оказаться сильно меньше. Если в момент покупки отчётный период по карте будет завершаться, то на возврат долга без процентов у вас останется 21 день — это в пять раз меньше заявленных 110 дней!

Пример

Вы купили смартфон 1 июля. С убойным грейсом в 110 дней у вас есть время до 20 октября. Но в августе вы отправились в отпуск и в поездке много и часто тратили с карты, а вернувшись, часто оплачивали кредиткой обеды на работе.

К 27 сентября (концу отчётного периода) вы накопили большой долг, но оставшихся 22 дней не хватило, чтобы выплатить всю сумму. В итоге на весь накопленный долг начислились проценты 😵

Кредитная СберКарта с беспроцентным периодом до 120 дней

Если сделать покупку в самом начале отчётного периода, на возврат долга без процентов у вас будет три с лишним месяца. А если купите ближе к концу отчётного периода, дней будет меньше, но никак не меньше 91 дня.

Поэтому беспроцентный период по Кредитной СберКарте получается действительно самым длинным: когда бы вы ни делали покупки, у вас есть гарантированный минимальный грейс в три месяца. И вам не приходится задумываться о датах своих покупок — не только первой, но и всех остальных.

Кроме того, грейс по Кредитной СберКарте работает очень прозрачно и понятно: начиная с 1-го числа каждого месяца вы делаете покупки, а накопленный за месяц долг возвращаете за 3 следующие месяца.

То, что для выполнения условий беспроцентного периода достаточно погашать задолженность, накопленную за один месяц (а не за 3 с лишним месяца, как в примерах выше) — это большой плюс. Потому что чем меньше долга вы успеваете накопить, тем больше у вас шансов вовремя его погасить.

Пример

Вы вооружились Кредитной СберКартой и вернулись в прошлое (снова в 1 июля), чтобы снова купить тот же смартфон. На возврат долга до конца октября у вас есть 4 месяца — это целых 123 дня.

Но даже если вы купите смартфон в самом конце июля, у вас всё равно будет 91 день на возврат долга без процентов.

Но самое приятное в том, что 1 августа льготный период «обновится» для ваших новых покупок: всё, что вы купите в июле, надо будет вернуть уже до конца ноября 😊