Что такое дата фискализации фн

Что такое дата фискализации фн

Как заменить фискальный накопитель в онлайн-кассе

Разобрались, что такое фискальный накопитель, когда его нужно менять и как это делать

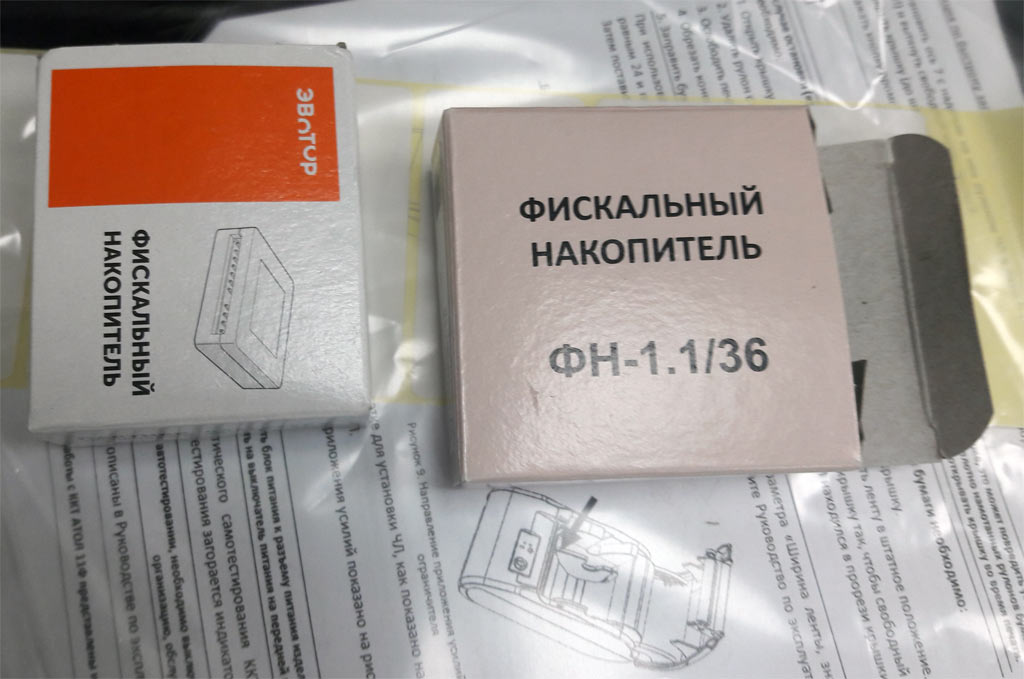

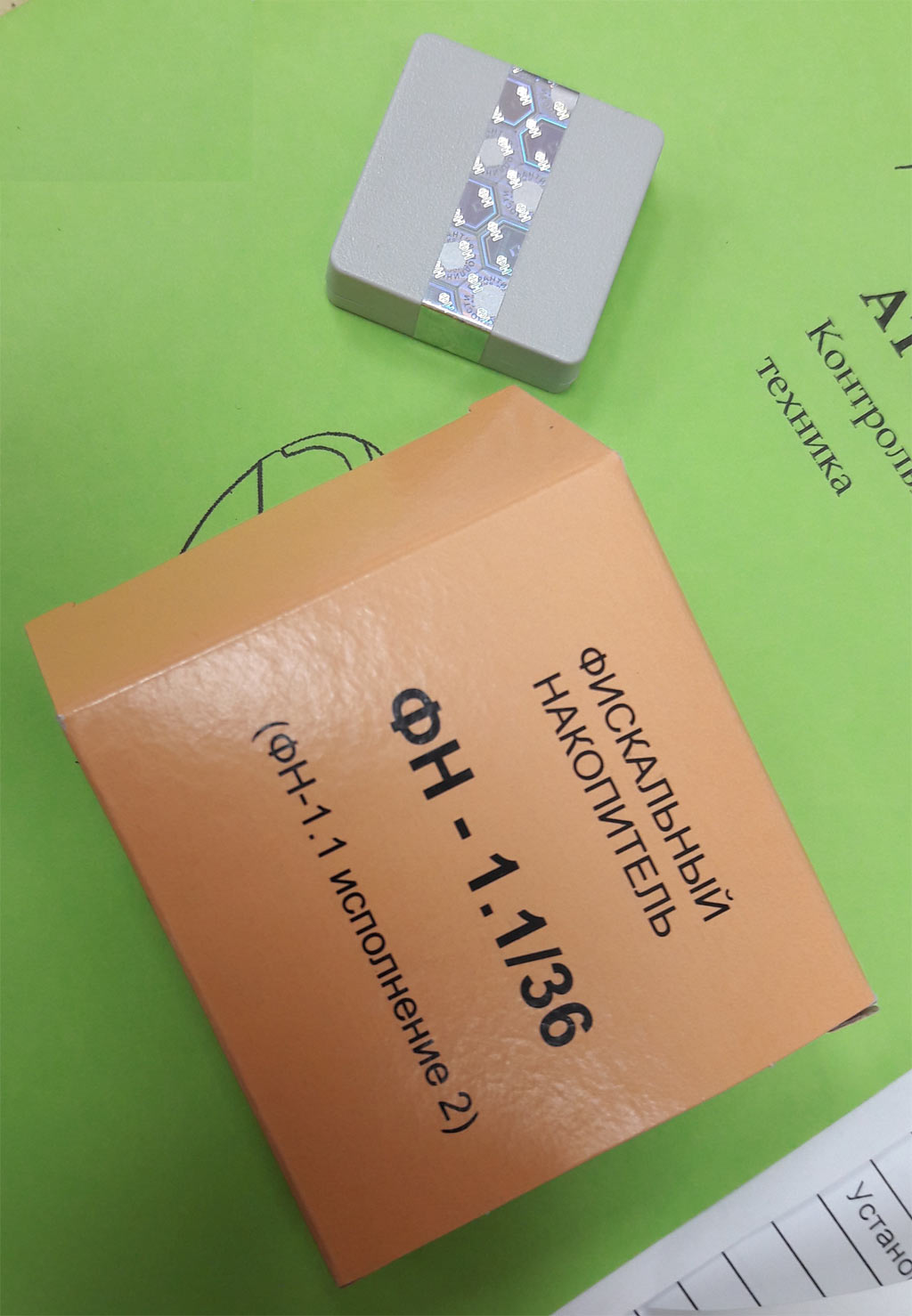

Что такое фискальный накопитель

Фискальный накопитель (ФН) — это главное запоминающее устройство в контрольно-кассовой технике. Оно хранит все кассовые чеки и шифрует сохранённые данные для проверки. С помощью фискального накопителя предприятие может взаимодействовать с налоговой службой в режиме онлайн.

Согласно ФЗ-54, все субъекты, занимающиеся торговлей и услугами, обязаны пользоваться онлайн-кассами с фискальным накопителем, а также самостоятельно отвечать за замену ФН (ст. 5 п. 2 54-ФЗ).

Причины для замены фискального накопителя

Истёк срок службы

Срок действия ФН, указанный в техническом паспорте, может быть 13, 15 или 36 месяцев. Выбор накопителя зависит от особенностей работы предприятия и режима налогообложения.

Если вы применяете общую систему налогообложения (ОСНО), нужно использовать накопитель на 13 или 15 месяцев.

Если работаете на УСН, ЕНВД, патенте или ЕСХН, то нужен фискальный накопитель сроком на 36 месяцев.

Если торгуете подакцизными товарами, можно использовать все ФН, но любой из них прослужит только 410 дней — потом потребуется замена.

Если работаете сезонно на спецрежиме, можно выбрать ФН с любым сроком действия без ограничений. Но если начнёте продавать подакцизные товары, максимальный срок службы ФН сократится до 410 дней.

Если касса работает автономно и не отправляет сведения оператору фискальных данных (ОФД), допустимо использовать накопитель и на 13, и на 15, и на 36 месяцев. Но последний проработает не больше 560 дней. А при продаже подакцизных товаров — не более 410.

Закончилось место

На микрочип, установленный в накопителе, записывается вся информация о платёжных операциях. «Очистить корзину» на ФН невозможно. Накопитель на 13 месяцев вмещает 175 – 190 тысяч документов, на 15 месяцев — 200 – 220 тысяч, на 36 месяцев — 500 тысяч. Уровень заполнения памяти можно отслеживать в сервисном меню кассового аппарата или по номеру чека. В современных кассах есть функция оповещения: техника сама напоминает владельцу за 2 месяца, что скоро придётся менять фискальный накопитель.

Блокировка кассы

Техника блокируется, если:

Фискальный реквизит на чеке в таких ситуациях не проставляется, а значит, отправка документа в ФНС невозможна.

Технические сбои

Окислились контакты, произошло короткое замыкание или возникли программные неисправности — нужно приобрести и установить новый фискальный накопитель или обратиться к продавцу за гарантийным обслуживанием.

Сменился собственник

По ФЗ-54 только один налогоплательщик может использовать фискальный накопитель: в настройках кассы указывается ИНН владельца. При передаче онлайн-кассы другому собственнику ФН нужно менять и заново регистрировать аппарат в налоговой. Но если онлайн-касса передаётся в филиал компании, менять ФН не нужно: у фирмы единый ИНН.

Ошибки при регистрации или установке.

При вводе номера ИНН на кассовом аппарате нужно быть очень аккуратным: ошибка хотя бы в одной цифру обяжет компанию менять ФН. Кроме того, если установка произведена неверно, поставщик не компенсирует стоимость покупки, а сам ФН, возможно, придётся менять заново.

Старый ФН нельзя выбрасывать в течение 5 лет. Контролирующие органы могут в любой момент потребовать его для проверки

Как менять фискальный накопитель

Предприятию даётся 30 дней на замену фискального накопителя. Кассу в течение этого времени можно использовать в автономном режиме, печатать чеки без фискального реквизита и не передавать их в ОФД. Но если за 30 дней ФН не будет переустановлен, придётся платить штраф: ИП — от 1500 до 3000 рублей, ООО — от 5000 до 10 000 рублей (ст. 14.5 КоАП РФ).

Лучше менять фискальный накопитель до того, как закончится срок его эксплуатации, чтобы сформировать на кассе чеки и произвести инкассацию. Можно обратиться в центр технического обслуживания онлайн-касс, но закон не запрещает предпринимателю менять фискальный накопитель самостоятельно.

Что нужно сделать для замены:

Закройте архив

Чеки должны быть сформированы и отправлены оператору (ОФД), количество непереданных фискальных данных должно равняться нулю. Смена должна быть закрыта. Только после этого можно зайти в меню онлайн-кассы и выбрать пункт «Закрыть архив». Кассовая техника сформирует отчёт об операции и распечатает его, а электронную версию направит в ОФД.

Пока документ не передан оператору и на экране кассового аппарата не появилось подтверждение отправки, накопитель вынимать нельзя.

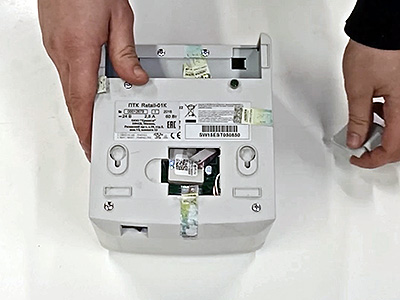

Установите новый ФН

Сначала выясните, где расположен отсек для накопителя. Он может находиться в нижней части аппарата или в ёмкости для хранения чековой ленты.

Отключите аппарат от сети электропитания, откройте отсек накопителя, извлеките старый, затем установите новый ФН и подключите кассовый аппарат к сети.

Перерегистрируйте ККТ

На кассовом аппарате в меню программы регистрации нужно выбрать пункт «Перерегистрация» и синхронизировать время начала эксплуатации нового ФН с компьютером. Выберите причину перерегистрации «Замена ФН» и сверьте данные. После этого, следуя инструкциям на экране аппарата, сформируйте отчёт «Об изменении параметров фискализации» и распечатайте его.

Перерегистрируйте кассу в налоговой службе

Перерегистрация кассы в ФНС после замены накопителя обязательна. Это можно сделать онлайн через сайт nalog.ru в разделе «Учёт ККТ» не позднее чем через 1 день после переустановки (п. 4 ст. 4.2 Закона № 54-ФЗ).

Кликнув на регистрационный номер нужной ККТ, выберите пункт «Перерегистрировать». Нужно ввести номер кассы, реквизиты отчётов по закрытию архива и установке устройства, затем выбрать название своего кассового аппарата, ввести его заводской номер и отправить онлайн-заявку на рассмотрение, поставив свою электронную подпись.

Если вы правильно выбрали модель кассового аппарата и предоставили полную информацию по реквизитам и отчётам, в течение 5 рабочих дней налоговая служба пришлёт новую карточку в личный кабинет руководителя на сайте ФНС.

Завершите процесс

Прежде чем приступить к работе с обновленной онлайн-кассой, проверьте новую электронную карточку в личном кабинете на nalog.ru. ФНС могут отказать в проведении перерегистрации на основании п. 17 ст. 4.2 54-ФЗ, если вы предоставили информацию не в полном объёме или ввели данные неверно.

Если вы получили электронную карточку о перерегистрации ККТ, нужно кликнуть на строку «Карточка регистрации получена», а затем нажать «Завершить перерегистрацию». Если этого не сделать, отчёты о работе онлайн-кассы с новым фискальным накопителем могут не передаваться в ОФД, и предпринимателю могут выписать штраф, как если бы он не переустановил ФН.

Если бизнес меняет адрес использования онлайн-кассы или заключает договор с другим ОФД, ККТ можно перерегистрировать в налоговой без замены фискального накопителя. Ознакомьтесь с техпаспортом ФН, чтобы узнать, сколько раз можно перерегистрировать кассу без замены накопителя

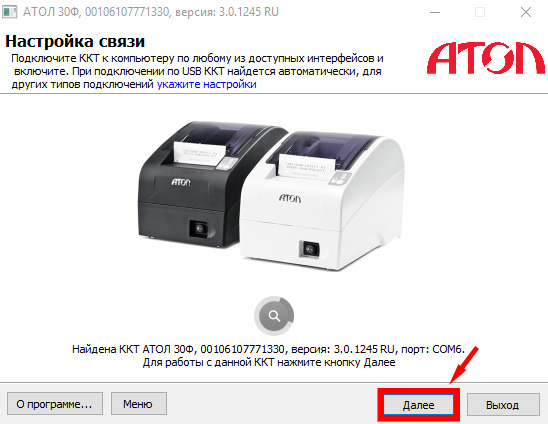

Фискализация ФН

Посмотрите видео пример фискализации. Учтите, что в видео используется тестовая касса и подключается к тестовому ОФД, при этом в кассу установлен МГМ ФН (масса-габаритный макет фискального накопителя для тестирования). В вашем случае, если вы используете купленный ФН предназначенный для регистрации вместе с кассой в ФНС, то вся процедура фискализации должна быть выполнена в точности так же, за исключением шага ввода регистрационного номера ККТ, на этом шаге вы должны вставлять свой регистрационных номер ККТ из личного кабинета ФНС. Так же обращаем внимание, что в видео на шаге настройка ОФД и на шаге сетевые настройки ОФД использовались данные для подключения к тестовому серверу Такском. В вашем случае вы должны использовать данные вашего ОФД. Подробнее про ОФД можно почитать тут.

Опишем все шаги подключения фискального накопителя (далее ФН) в кратце и разберем подробно:

Для начала процедуры подключения ФН к ККТ, вам необходимо ФН фискализировать используя программное обеспечение ККТ. Для этого запустите интерфес фискального севриса FN Core Interface.

После того как откроется FN Core Interface необходимо зайди в раздел меню «Обслуживание ФН»

В меню раздела «Обслуживание ФН» необходимо перейти в раздел «Фискализация» для осуществления процедуры фискализации ФН.

Будьте внимательны! Неверно указанный регистрационный номер ККТ навсегда сохраняется в ФН и его невозможно изменить! Если вы ввели неверный регистрационный номер ККТ и нажали сохранить, вам придется купить новый ФН.

После того как вы ввели все данные по пунктам вам необходимо фискализировать ФН. Для этого нажмите кнопку «Сохранить» и введенные вами данные запишутся в ФН, после чего, произойдет обращение к ОФД для регистрации вашей кассы в ОФД. и Будьте внимательны!

В личном кабинете ФНС вам необходимо указать следующие данные:

Все эти данные есть в распечатанном отчете о регистрации ККТ. Вы так же можете их распечатать повторно зайдя в

Будьте внимательны! Вам следует использовать только данные из вашего распечатанного отчета о регистрации ККТ, ни в коем случае не используйте информацию из отчета о регистрации ККТ представленную в видео или на фотографиях этой страницы!

На скриншоте ниже указан пример ввода даных в личном кабинете ФНС из распечатанного отчета о регистрации ККТ.

Ссылки на ресурсы для разработчиков

ОФД что же это?

Новое законодательство «54-ФЗ» определяет обязательное требование к кассовым аппаратам – передача электронной версии фискальных чеков в ОФД. Трансляция осуществляется с помощью онлайн-кассы и фискального накопителя (ФН), о выборе которого рассказано в статье по ссылке.

ОФД – это организация, которая осуществляет функцию сбора и хранения фискальных данных и имеет на это соответствующие лицензии. После совершения продажи касса в автоматическом режиме формирует фискальный чек и направляет его ОФД. В свою очередь ОФД проводит проверку фискального признака и высылает подтверждение о получении данных клиенту. Далее ОФД осуществляет обработку и передачу информации в федеральную налоговую службу России (ФНС).

Иными словами, ОФД выступает информационным посредником между ФНС и бизнесом. Передача данных напрямую невозможна, это обозначено в законодательстве.

Что необходимо для работы с ОФД?

Заключить договор на обработку фискальных данных с ОФД можно в любой момент, но для начала полноценной работы Вам необходимо убедиться, что вы выполнили следующие условия:

Если Вы выполнили все условия смело можно активировать ККТ в личном кабинете ОФД! Наши специалисты помогут Вам провести регистрацию кассы и заключить договор с ОФД.

Схема работы ОФД

Разберем процесс с самого начала – момента продажи товара или оказанию услуги покупателю. Покупатель приобретает набор товаров в точке продаж. Кассир осуществляет сканирование штрих-кода товара с помощью сканера, либо производит ручной ввод, в зависимости от комплектации кассы. Программное обеспечение кассы формирует чек, а ФН осуществляет подпись чека фискальным признаком (ФП). После этого информация с ФН автоматически отправляется в ОФД.

ОФД осуществляет проверку чека и обратную отправку квитанции с ФП на онлайн-кассу. Завершающим этапом является регистрация ФП в ФН Вашей кассы. Все это проходит в автоматическом режиме и не отнимает Ваше время. Дальнейшая работа с данными и передача их в ФНС – работа ОФД. В свою очередь, вы в момент продажи выдаете чек, соответствующий новым требованиям, своему клиенту.

Какая информация должна быть обязательно в чеках нового образца?

По существующим требованиям чек должен содержать ИНН и наименование продавца, систему налогообложения, адрес торговой точки, данные о смене, индивидуальный номер чека, данные кассира, дату и время операции, наименование товаров и услуг, НДС и ставку налога, форму расчета (наличный/безналичный расчет), адрес сайта для проверки факта подлинности расчета, регистрационный номер ККТ, номер ФН, номер фискального документа, наименование ОФД, сайт ОФД.

Чек потребителю должен быть предоставлен в электронном или бумажном виде, по требованию.

На чеке обязательно наличие QR-кода, который является ссылкой на сайт для проверки законности проведения операции и оформления в советующем порядке.

Регистрация в ОФД может показаться сложным процессом, поэтому наши специалисты предоставляют консультационные услуги по заключению договора с ОФД, регистрации и активации новой кассовой техники, а также подбор и продажу ФН, ККТ и прилагаемого ПО.

Мы возьмем на себя обязанность по организации процесса расчетов Вашей компании!

2) Приблизительный срок окончания действия функционирования ФН в составе ККМ мы можем увидеть в личном кабинете ОФД.

3) А так же посмотрев дату регистрации, и отчитав соответственно 13-15 или 35 месяцев от даты регистрации, но обратно же это будет достаточно приблизительно. Точной даты блокировки ФН в онлайн кассе таким способом вы не установите.

По факту я лично встречал фискальные накопители которые приходили с одной партией, но при этом работали как ровно 13 месяцев, так и 13 и две недели.

Тоже самое с 15 месячными, некоторые стандартные 15 месяцев + две недели, другие на несколько десятков дней меньше. А большинство накопителей что 15 месячных что 36 месячных при работе с подакцизными товарами и вовсе практически сразу сокращают срок работы до 410 дней и 15 и те немногие 36 месячные что способны работать с ОСН (по крайне мере в паспортах всех фискальных накопителей что мне попадалась от разных производителей другой даты при работе с подакцизными товарами я не встречал.)

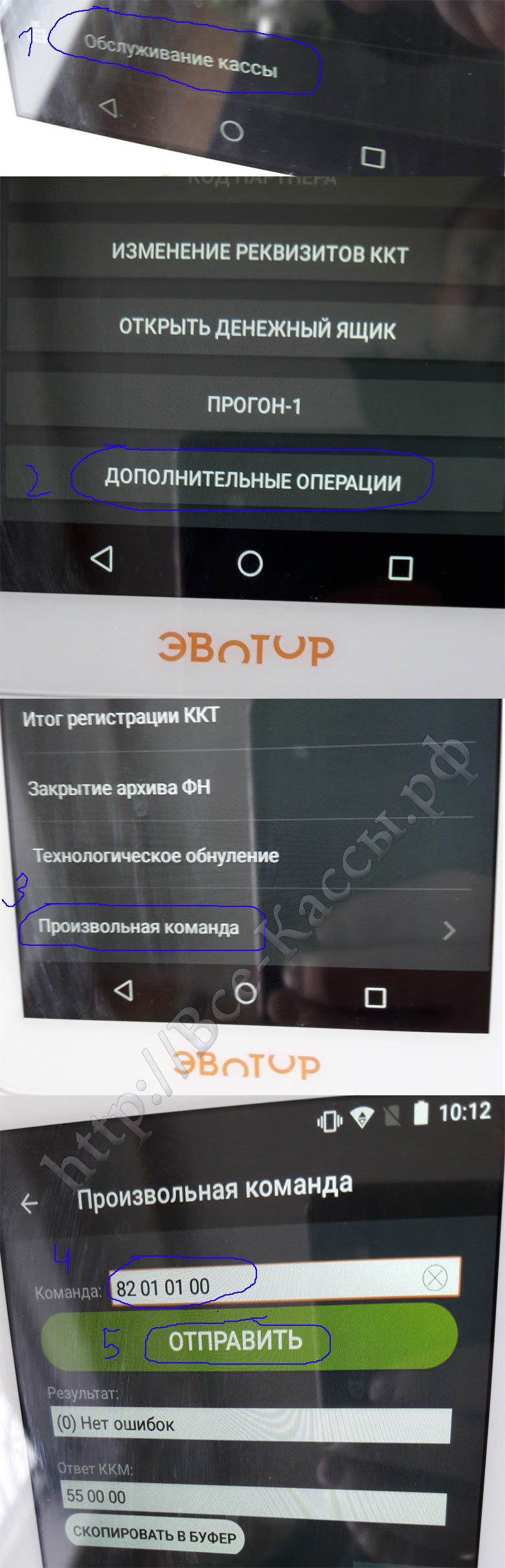

К сожалению, в ряде кассовых аппаратов онлайн это казалось бы одна из самых востребованных функций часто реализовано абсолютно не дружелюбно, вплоть до вода специальных команд в битах.

Так же хотелось бы отметить что если вы превысите дату работы ФН в составе ККМ и ФН заблокируется по причине превышения срока его работы (и в большинстве случаев это происходит при открытой смене), то вы не сможете в большинстве случаев самостоятельно поменять накопитель с последующей перегистрацией по причине «Замена ФН», так как кроме простой замены блока шифровального(криптографического) средства защиты фискальных данных вам придется обнулять кассу (данная процедура в ряде моделей касс имеет кучу нюансов и возможных последствий) – так как при заблокированном ФН и открытой смене вы не сможете перевести дату на последний работоспособный день ФН в составе кассы.

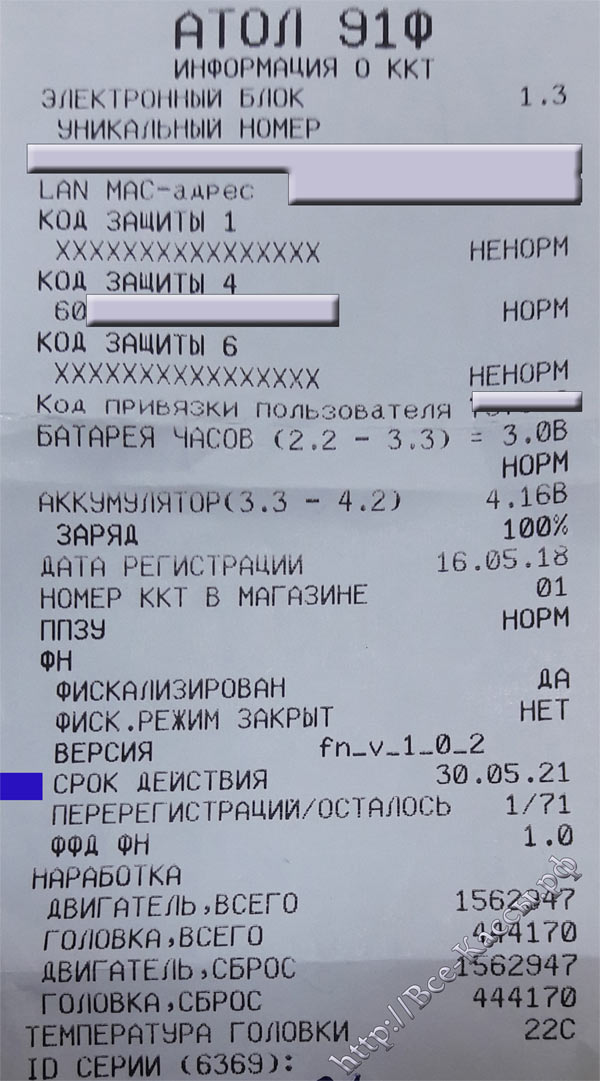

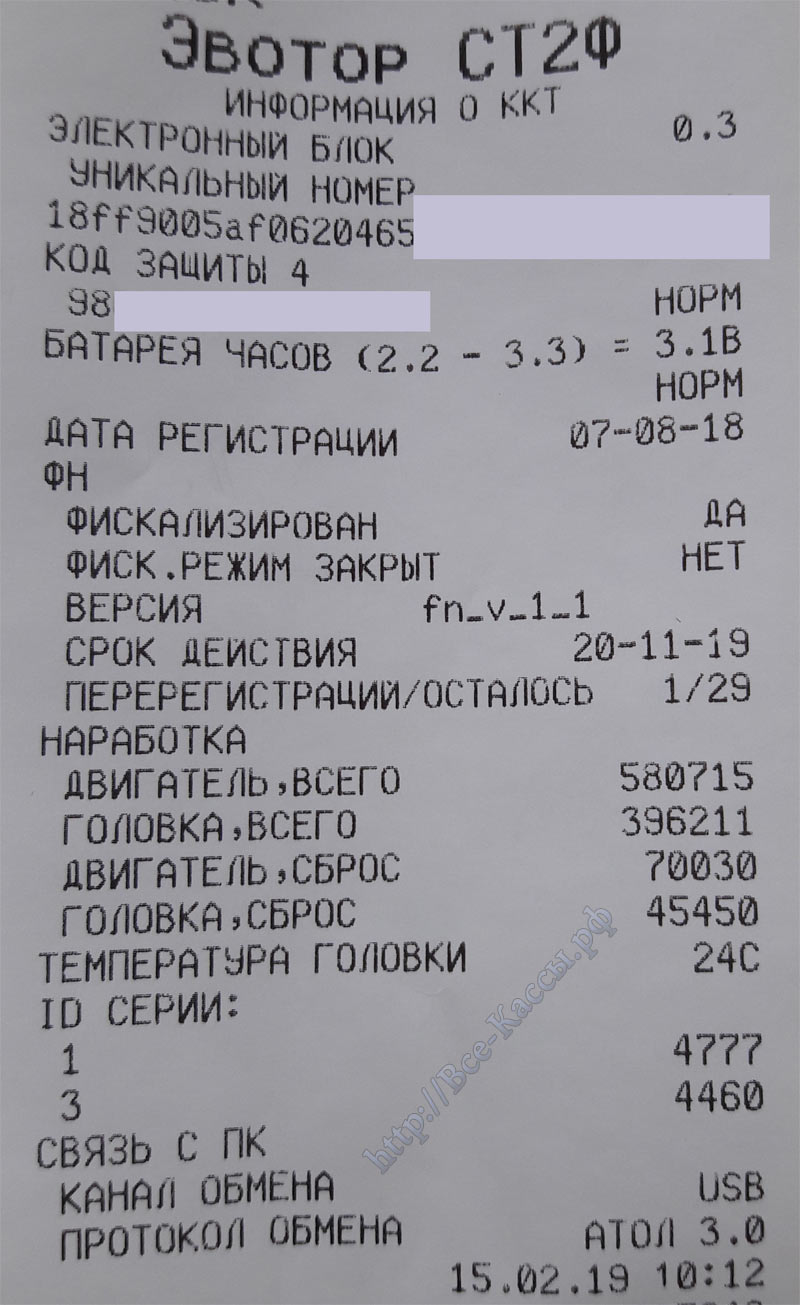

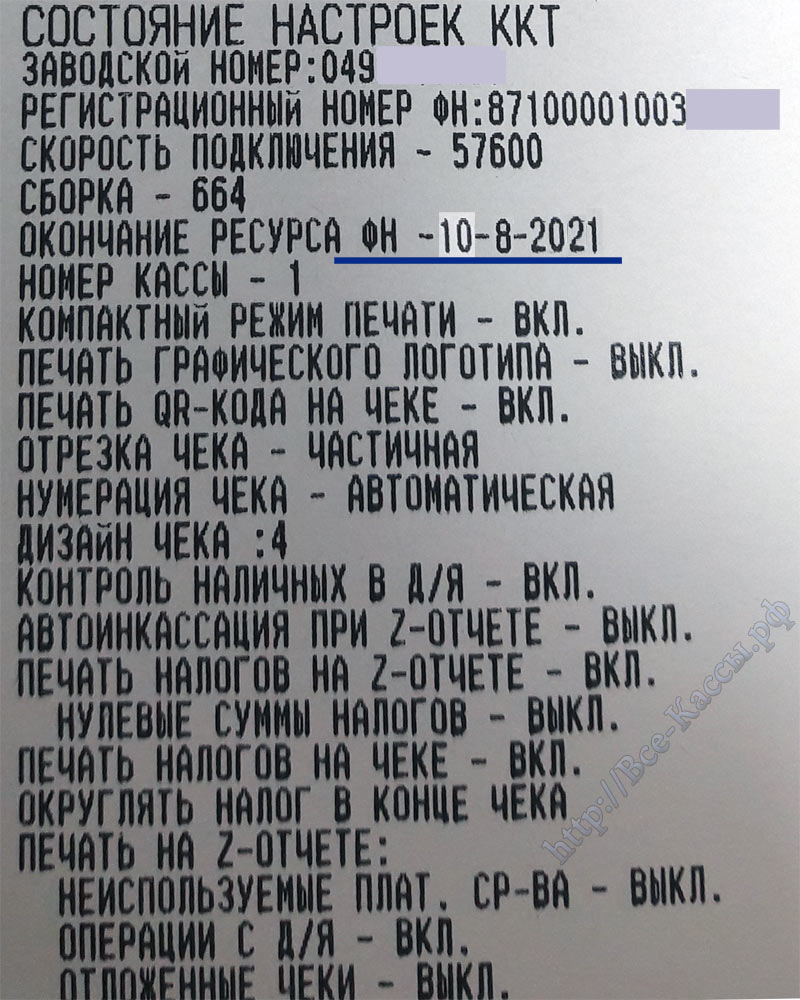

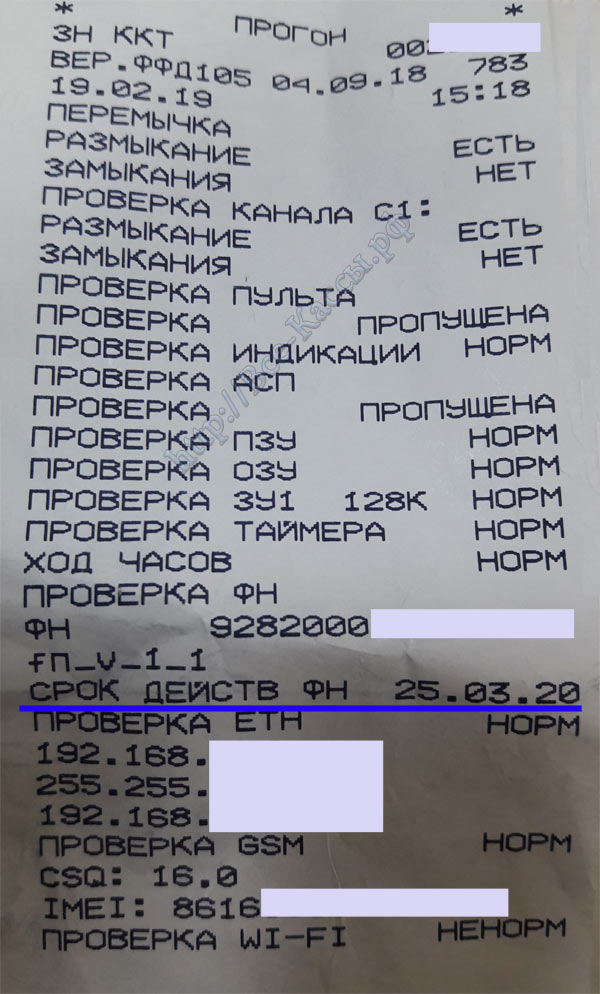

Точный 100% срок окончания работы – действия ФН в ККМ атолл можно узнать следующими 3 способами:

Внимание отталкивается от даты регистрации в данном чеке нельзя. Дата регистрации – является датой последней перегистрации – например при смене адреса установки или смены ФФД – сменится и дата регистрации на дату проведения последней перегистрации ККТ.

|  |

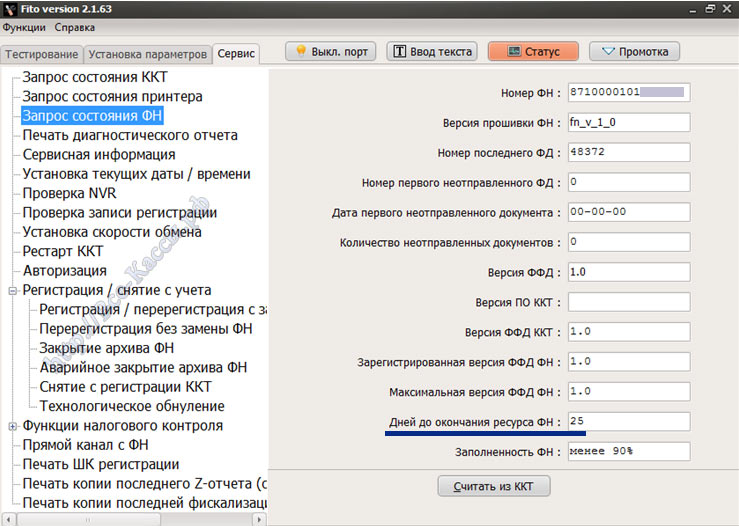

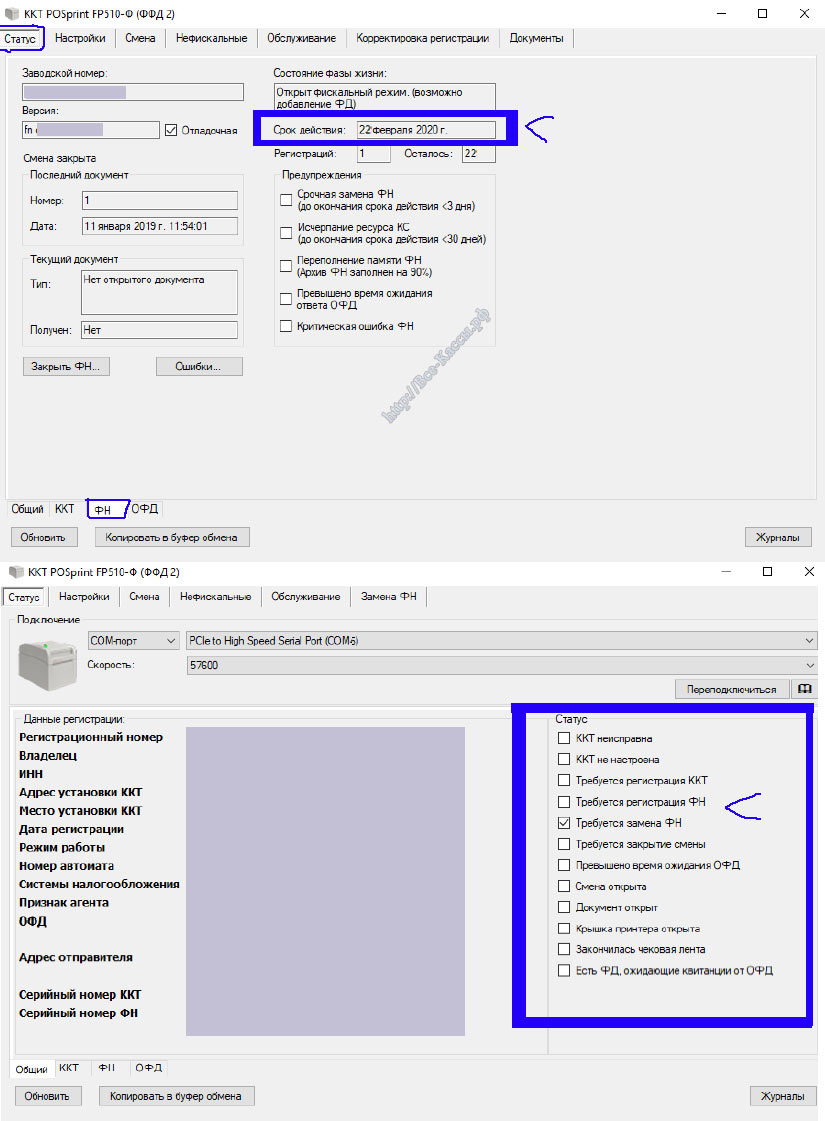

Заходим на вкладку «Статус» (см. вверху слева) в любой версии сервисной утилиты FW16Adm.exe и считываем дату окончания работы ФН в ККТ на под вкладке «ФН» (см внизу слева), видим справа «Состояние фазы жизни ФН», и «Срок действия:».

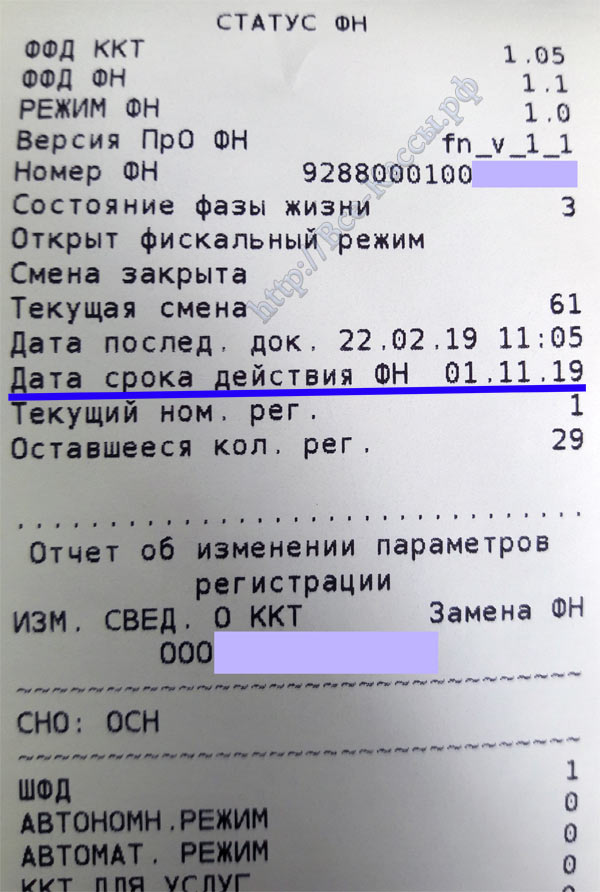

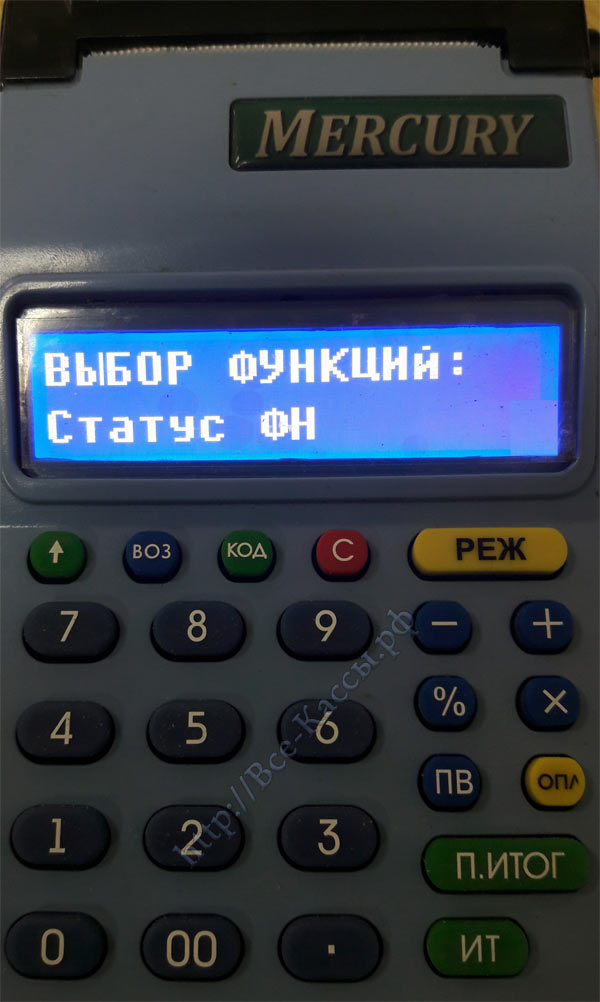

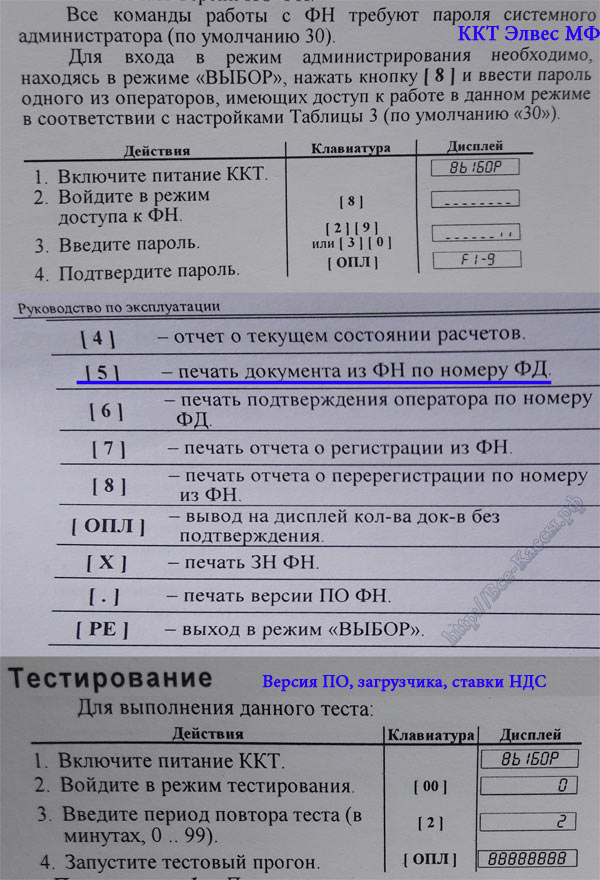

Узнаем срок действия ФН в ККТ Меркурий 180ф 115ф 185ф 130ф (дата срока действия ФН)

Во всех клавишных кассовых аппаратов данного производителя действия аналогичны.

После чека на чеке распечатается чек «Статус ФН» с точным сроком действия ФН в составе данной ККТ.

|  |

Все очень просто в обоих аппаратов меню очень похожи, и действия одинаковы.

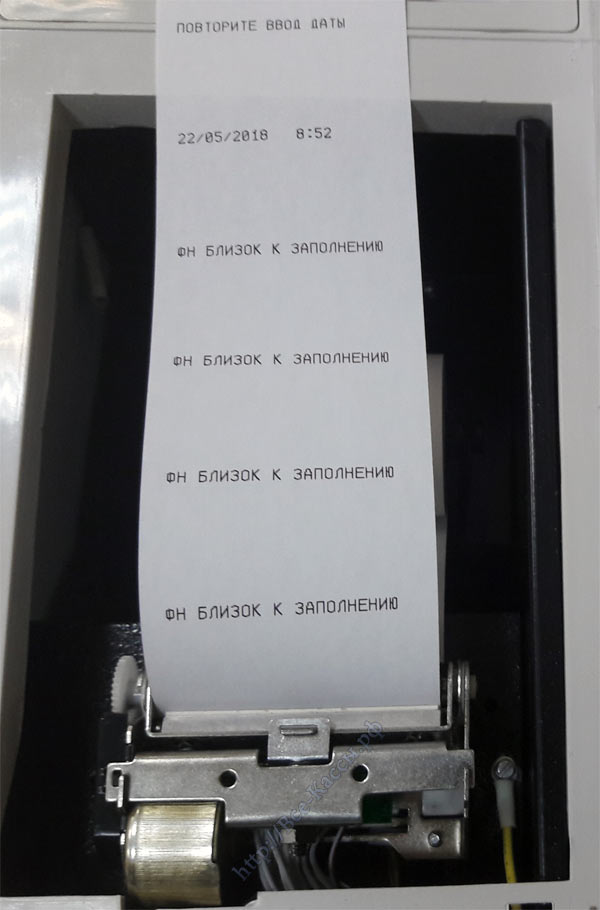

За 2 недели до окончания срока работы ФН ККТ обычно печатает при закрытии смены следующее сообщение «ФН близок к заполнению».

|  |

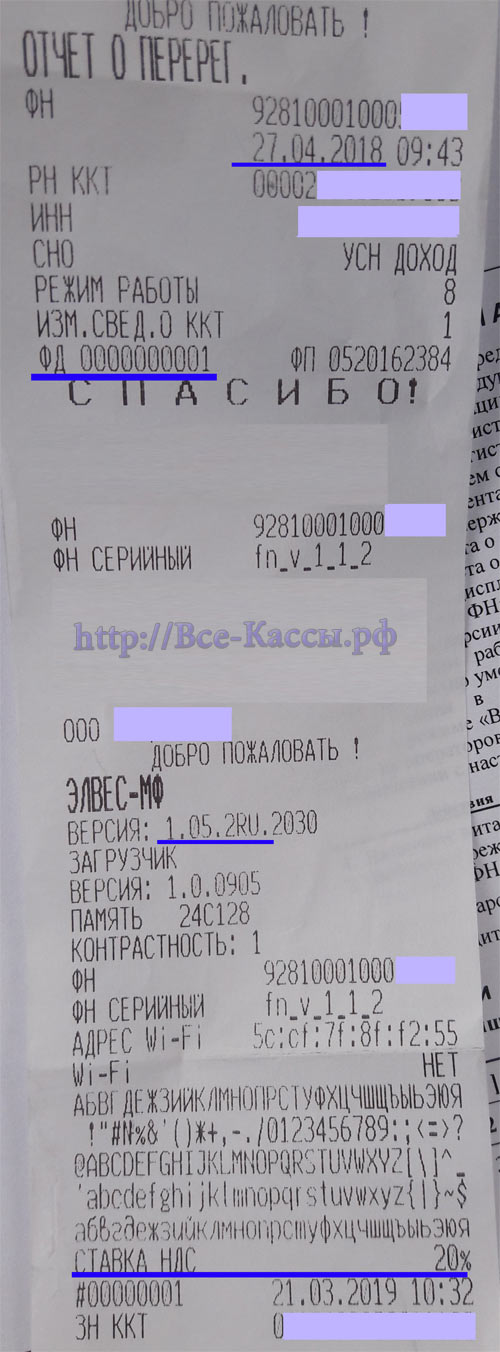

Как узнать срок действия ФН Элвес МФ?

В настоящий момент точного способа я так и не нашел (из всех касс), возможно плохо искал, но пока это факт (надеюсь что в следующей прошивки данный момент ребята проработают). Здесь я делаю так:

|  |

На какой срок покупать фискальный накопитель:

Как правило действует следующее разграничение по возможности выбора 15 или 36 месячных фискальных накопителей:

15 месячные ФН ставятся:

36 месячные ставятся во всех остальных случаях

Подакцизными товарами признаются (ст. 181 НК РФ):

За какой срок от даты блокировки нужно менять фискальный накопитель – ФН в ККТ?

Не говоря уже о проблемах ЭЦП (электронная цифровая подпись) – просроченной, потерянной, сломанной, не настроенным входом в личный кабинет ИФНС, техническими проблемами при непосредственной замене ФН на кассовом аппарате как то:

На самом деле всего перечислить просто не получиться …

В итоге стандартная операция в легкую может растянутся на 5-7 рабочих дней. Когда они есть в запасе, все решается стандартно и просто, когда их нет – то все может закончится элементарной блокировкой работы кассы на сроки устранения технических и финансовых затруднений владельца кассы.

Что такое фискализация онлайн-кассы, чека и платежей

Фискализация — один из самых емких терминов в финансовом праве. В некоторых случаях его определения встречаются в нормативных актах. Но их дополняют иные сложившиеся на практике трактовки.

Что такое фискализация

Термин «фискализация» может пониматься по-разному. Распространены 3 варианта его трактовки:

Так, в общем случае данные сведения впоследствии используются в рамках налогового контроля (при проверке деклараций) или иным способом, который предусмотрен регламентами работы ФНС и дополняет налоговый контроль.

В данном случае понятие «фискализации» мы вправе соотнести с термином «фискальный» — то есть, имеющий отношение к деятельности государственного органа, связанной с обеспечением интересов бюджета, казны. ФНС собирает налоги (контролирует их уплату) — и, соответственно, сопоставляет их с выручкой (или расходами) хозяйствующего субъекта, что влияют на его налоговую базу. Данное сопоставление осуществляется в интересах казны — оно «фискальное». Поэтому, образует «фискализацию» в рассматриваемой трактовке.

На практике такая фискализация может быть осуществлена по выручке:

То же — и по расходам, которые могут фиксироваться тем или иным образом. Получается, что фискализация в рассматриваемой трактовке может пониматься очень широко — в том числе как процедура, не имеющая отношение к контролю над кассовыми операциями вообще. Если даже ФНС не смотрит на «кассы», то она продолжает выполнять — при контроле выручки и расходов, фискальную функцию, а значит проводит фискализацию.

В случае с современными кассами речь будет идти о фискальных накопителях (ФН) — высокотехнологичных устройствах, которые обеспечивают хранение данных в защищенном режиме (когда их нельзя видоизменить без нарушения целостности работы накопителя). Ранее использовалась фискальная память с ЭКЛЗ, до нее — иные технические средства, которые подлежали вводу в эксплуатацию в установленном порядке.

Понятие фискализации как процедуры ввода ККМ в эксплуатацию (которая может называться по-разному — например, как «активация фискального режима») закреплено в ряде нормативных актов. Например — в Технических требованиям к фискальной памяти ККМ (утверждены Решением ГМЭК от 23.06.1995, протокол № 5/21-95). В Законе № 54-ФЗ подобного соответствия нет, но содержание данного акта по существу позволяет говорить о том, что законодатель предусматривает фискализацию как такую процедуру — схожую с той, что проводилась в периоды применения указанных Технических требований (и сопутствующих им документов, что регламентируют использование ККТ).

Таким образом, с одной стороны, правомерно говорить о том, что фискализация по закону — это строго ввод ККТ в эксплуатацию. С другой — это определение закреплено в нормативах, которые:

В свою очередь, в федеральных законах ничего не сказано о том, что фискализация — это только ввод ККТ в эксплуатацию. Поэтому, правомерно не ограничиваться закрепленной в ряде технических нормативов трактовкой — и понимать термин «фискализация» шире.

Так или иначе, все 3 приведенные трактовки связаны между собой. Для проведения «фискализации» выручки (по кассе с ККМ) нужна «фискализация» ККМ и чека. В свою очередь, вторая и третья процедуры в принципе проводятся ради первой (и обязательно, таким образом, предваряют ее).

Рассмотрим то, каким образом осуществляются приведенные сценарии фискализации на практике.

Платежей (выручки и расходов)

Итак, первая трактовка фискализации соответствует процедуре, при которой ФНС получает сведения о платежах (выручке и расходах), что образовались вследствие осуществления хозяйствующим субъектом тех или иных расчетов по кассе или вне ее.

В случае с фискализацией по кассе с ККМ эти сведения налоговики получают:

Посредником между ФНС и хозяйствующим субъектом выступает специализированная организация — Оператор фискальных данных. С ним у предприятия должен быть заключен договор. Кассы, стоящие на предприятии, должны быть в установленном порядке подключены к серверам ОФД.

Такой сценарий возможен, если предприятие вправе использовать кассы в режиме без передачи фискальных данных. Такое право появляется у хозяйствующих субъектов, расположенных в отдаленных от сетей связи местностях. Таковыми признаются населенные пункты с численностью населения не более 10 тыс. человек (приказ Минкомсвязи России от 05.12.2016 № 616 — ССЫЛКА ).

Предполагается, таким образом, что торговое предприятие будет использовать кассу, соответствующую требованиям Закона № 54-ФЗ — то есть, оснащенную фискальным накопителем, но без договора с ОФД (поскольку технически подключение к серверам Оператора осуществляться не будет). Как следствие, данные с накопителя передаются в ФНС без использования интернета в установленном порядке.

Так, в соответствии с пунктом 14 статьи 4.2 ( ССЫЛКА ) предприятие, владеющее кассой, в случае ее перерегистрации в связи с заменой фискального накопителя (или снятия ККМ с регистрации) обязаны осуществить:

На практике «осуществление считывания» может быть произведено в представительстве ФНС: фискальный накопитель нужно отнести туда, и работники ведомства сами считают нужные данные с устройства (письмо ФНС России от 16.02.2018 № АС-4-20/3107@ — ССЫЛКА ). Поскольку заявление на перерегистрацию в данном случае будет, скорее всего, бумажным — то визит в ФНС, так или иначе, предполагается, и схему со считыванием силами ее работников можно рассматривать в качестве основной.

На практике фискализация по кассе без ККМ осуществляется в рамках различных мероприятий налогового контроля, при которых проверяющие, как правило, смотрят:

Отдельная процедура — фискализация выручки, отраженной на расчетном счете хозяйствующего субъекта. Она предполагает получение проверяющими доступа к данному счету либо направление в их адрес документации, отражающей операции по счету (выписок, квитанций) — в соответствии с запросами ФНС в рамках проверок. Но эта процедура в принципе не имеет отношения к организации работы касс хозяйствующим субъектом — хотя и выступает частью «фискализации» (понимаемой в широком смысле).

Кассового аппарата

Следующая интерпретация понятия фискализации соответствует технической процедуре, при которой ККМ с фискальным накопителем — по которой ФНС будет получать данные о выручке и расходах (онлайн или офлайн — в зависимости от режима пользования кассой), в установленном порядке вводится в эксплуатацию.

В общем случае фискализация онлайн-кассы осуществляется в рамках более масштабной процедуры — регистрации ККМ в ФНС. Данная процедура проводится по следующему алгоритму:

Отметим, что если имеется подпись для налоговой отчетности, то в общем случае она подойдет.

В этих целях в ФНС направляется заявление на регистрацию по установленной форме. Если онлайн-касса используется в режиме с передачей данных (то есть, при наличии контракта с ОФД), то заявление подается через Личный кабинет хозяйствующего субъекта на сайте Налоговой службы.

Нужно войти в ЛК, затем выбрать «Учет ККТ». Далее — нажать на «заполнить параметры вручную», после чего — ввести требуемые сведения. В их числе — модель ККМ и накопителя, их заводские номера. Также необходимо указать наименование ОФД.

После ввода всех данных нужно нажать на «Подписать и отправить». В течение нескольких минут регистрационный номер ККМ, присвоенный Налоговой службой, должен отобразиться в разделе «Учет ККТ».

Для этого задействуется программа от производителя ККМ. То, как установить ее и запустить, необходимо узнавать у конкретного поставщика кассы. В программе нужно указать ряд ключевых сведений — которые затем будут прописаны к подключенной к компьютеру кассе. В их числе — регистрационный номер. Только при условии его наличия фискализация накопителя будет возможна.

Видео — фискализация кассы Эвотор 5:

По завершении активации накопителя «фискализированная» ККМ напечатает тестовый кассовый чек. Его реквизиты пригодятся на завершающем этапе регистрации кассового аппарата в ФНС. Чтобы его начать, нужно зайти в раздел «Учет ККТ» в ЛК, а затем — нажать на ссылку «РН ККТ».

На открывшей странице будет пункт «Завершение регистрации». Нужно выбрать его, а затем указать в открывшемся окне требуемые реквизиты тестового чека. Также потребуется указать его номер — 1. По завершении ввода данных нажать на «Подписать» и отправить.

После ККМ будет считаться введенной в эксплуатацию в соответствии с установленными законом алгоритмами взаимодействия хозяйствующего субъекта и ФНС.

Видео — фискализация ККТ семейства Атол:

На практике эти алгоритмы, как правило, дополняет ряд иных — связанных с обеспечением функционирования онлайн-кассы в режиме обмена данными с ОФД. В этих целях касса, зарегистрированная в ФНС, подлежит интеграции с серверами Оператора. Данная процедура осуществляется в соответствии с правилами конкретного ОФД — необходимо узнать о них у самого оператора.

Отметим, что у многих ОФД (например, ЗДЕСЬ ) есть готовые интерфейсы для регистрации ККТ в ФНС. Или же — есть услуга по осуществлению такой регистрации. О специфике применения обоих механизмов, позволяющих зарегистрировать кассы в ФНС — то есть, фискализировать их с точки зрения обеспечения ввода ККТ в эксплуатацию, также следует узнавать при непосредственном взаимодействии с представителями Оператора фискальных данных.

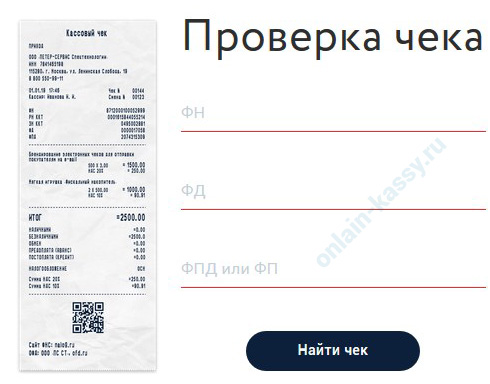

Чека онлайн-кассы

«Фискализация» как процедура сбора данных о выручке на кассе (при условии предварительной фискализации — как этапа введения ККМ в эксплуатацию) на практике осуществляется в рамках «фискализации» как установленного порядка создания и обработки кассового чека.

Кассовый чек может быть:

При расчетах в обычном магазине в бумажном виде формируется обязательно, в электронном — по желанию покупателя. При расчетах в интернете — только в электронном. Обе разновидности чека должны включать реквизиты, предусмотренные:

Кассовый чек — основной носитель сведений о выручке (расходах), которые интересны ФНС. И именно он, а не какой-либо другой документ, передается из ОФД налоговикам. Для этого и используются унифицированные форматы — так, чтобы отправленный чек был полностью распознан получателем, а до того — сформирован на кассе так, чтобы его можно было передать Оператору при условии его последующего корректного распознавания.

Таким образом, фискализацию кассового чека по сути составляют 3 процедуры:

Отметим, что в рамках обмена данными между хозяйствующим субъектом, ОФД и ФНС может осуществляться оборот, в принципе, довольно широкого спектра фискальных документов (чек — лишь частный их случай). Например — отчетов о закрытии и открытии смены. Но, так или иначе, именно чек — основной источник данных для ФНС по выручке. Именно его «фискализация» — обязательное условие «фискализации» как процедуры, направленной на обеспечение интересов государственной казны.

Электронные копии чеков во всех случаях хранятся на серверах ФНС (как правило, и ОФД тоже). Доступ к ним при необходимости может осуществить любой заинтересованный человек — если у него на руках есть ключевые идентификаторы оригинального чека. Во всех случаях они зашифрованы в QR-коде, что размещается на рассматриваемом фискальном документе (и считается одним из обязательных его реквизитах).

Если есть изображение QR-кода (как вариант, сфотографированное камерой смартфона), то по нему можно загрузить полноценный электронный чек из базы данных ФНС с помощью приложения «Проверка кассового чека» (читайте подробнее как выполняется проверка чека по QR-коду).

Если нет возможности загрузить электронный чек по QR-коду, то его можно проверить на подлинность по другим реквизитам — используя, в свою очередь, ресурсы от ОФД. Как правило в их число входят (на примере сервиса проверки чеков ОФД.ру — ССЫЛКА ):

Все они доступны на оригинальном чеке.

В случае, если заинтересованное лицо — например, покупатель товара, обнаружит, что полученный им в магазине чек не прошел проверку — то он может сообщить об этом в ФНС. Как результат — такой человек станет одним из субъектов процедуры фискализации чека.

Резюме

По букве закона фискализация кассового аппарата — это процедура его ввода в эксплуатацию в соответствии с законодательством. Она входит в состав более масштабной процедуры — регистрации ККТ в ФНС (которая, в свою очередь, представляет собой совокупность отдельных процедур — например, фискализации фискального накопителя). После «фискализации» как ввода онлайн-кассы в эксплуатацию ФНС может осуществлять фискализацию как процедуру получения данных о выручке и расходах по кассе хозяйствующего субъекта. Эта процедура, в свою очередь, осуществляется на практике в рамках фискализации кассовых чеков — основных носителей таких данных.

Фискализация платежей (выручки и расходов) хозяйствующего субъекта ФНС может быть осуществлена и вне контекста процедур обмена между ним и ведомством данными, что отражены в фискальных документах по Закону № 54-ФЗ (как и кассовых документах вообще). Возможна, таким образом, существенно более широкая трактовка понятия «фискализации» — как любого действия уполномоченного государственного органа, направленного на обеспечение интересов исполнения государственного бюджета и положений законодательства, что регулируют использование казны и устанавливают правомочия ведомств в рамках реализации бюджетной политики страны. «Фискальные» действия в соответствии с такими правомочиями могут образовывать самые разные виды фискализации.

Прочитав ЭТУ СТАТЬЮ, узнаете в чем преимущества онлайн-кассы с эквайрингом.

Облачный сервис МойСклад https://onlain-kassy.ru/ispolzovanie/obzor/moj-sklad.html выполняет большое количество полезных функций и будет хорошим помощником любому предпринимателю.

Видео — фискализация кассы Эвотор 7.2:

Порядок замены фискального накопителя в кассовом аппарате и перерегистрации ККТ. Важные моменты, на которые следует обращать особое внимание

Как зарегистрировать кассу в налоговой для ИП и юридических лиц: какие нужны документы и общий порядок действий по регистрации ККТ

В каких случаях нужна перерегистрация ККТ в Налоговой службе и как она производится. Где взять бланк заявления о перерегистрации ККТ и как его заполнить