Что такое денежная эмиссия простым языком

Сколько денег в российской экономике. Кто и как часто их печатает

Деньги нужны всегда – почему же государство не может напечатать достаточное количество, чтобы хватило всем и на все? От чего зависит объем денег в экономике, и как происходит процесс эмиссии? Рассмотрим эти непростые вопросы.

💡 Определяемся с понятием

Эмиссия – это увеличение денежной массы в обороте путем выпуска наличных денег и безналичных средств (ценных бумаг, кредитов и т. п.).

Эмиссия наличных и безналичных денег

Каждое государство имеет свой порядок эмиссии денег. В России печать банкнот находится в монополии у Центрального Банка РФ, по заказу которого непосредственным выпуском занимается государственная компания «Гознак». Монеты чеканятся на монетных дворах, расположенных в Москве и Санкт-Петербурге.

Центробанк полностью контролирует эти деньги, обеспечивая их всеми своими активами. Именно наш финансовый регулятор прогнозирует, сколько денежных средств понадобится для экономики страны, и исходя из этого еще до печати указывает, сколько банкнот необходимо, какого номинала и в какие регионы страны они будут отправлены.

Если говорить о безналичной эмиссии, то безналичные деньги могут создаваться не только Центробанком, но еще и Министерством финансов РФ (например, выпуск облигаций федерального займа – ОФЗ), и в частном порядке. Последнее касается коммерческих банков.

Обычно это выглядит следующим образом. Эмиссия безналичных средств происходит на основе банковского мультипликатора. Банковский мультипликатор – это числовой коэффициент, показывающий, во сколько раз вырастет или уменьшится денежная масса по сравнению с первоначальным вкладом в результате увеличения или уменьшения вкладов в денежно-кредитную систему на одну единицу. Проще говоря, банковский мультипликатор характеризует рост денег в обороте за счет кредитных операций.

Коммерческие банки под контролем Центробанка запускают процесс в работу – обычно это происходит во время выдачи кредитов предприятиям или физическим лицам. Финансы увеличиваются, переходя с депозитного счета одного коммерческого банка к другому. Каждый банк наращивает привлеченные ресурсы, таким образом высвобождая часть денежных средств. И эти дополнительные средства выдаются в качестве кредита под процент.

При этом объем межбанковских переводов ограничен размером безналичных средств на корреспондентском счете банка плательщика. Если средств не хватает, банки обычно используют рефинансирование. Центробанк выступает гарантом выдачи краткосрочных безналичных займов по цене ставки рефинансирования. Этот эффект и называется банковским мультипликатором – увеличение денег в обороте за счет выдачи кредитов.

Но это не единственный возможный вариант эмиссии безналичных средств. Например, если при расчете за товары или услуги используется вексель, то он начинает играть роль дополнительно эмитированных денег. Центробанк может также заниматься скупкой валюты или ценных бумаг у коммерческих банков. Снова появляются свободные деньги, которые выдаются под кредит.

От чего зависит количество денег в экономике

Не существует точного значения, сколько именно денег должно быть в экономике страны. Это зависит от темпов экономического роста, сжатия объема денег и других показателей. Центробанк внимательно следит за количеством денег, стараясь не допускать переизбытка. Если темпы роста денежной массы превышают прогноз и реально необходимый объем, возможно резкое увеличение инфляции.

На количество денег в экономике влияет множество факторов. Среди них:

Популярность наличных денег постепенно снижается, особенно в городах. Пропорционально возрастает спрос на банковские карты и смартфоны с функцией бесконтактной оплаты.

Когда нужно печатать деньги

Выпуск новых денег должен происходить в двух случаях – когда нужно заменить старые банкноты на новые или когда нужно достигнуть тех или иных экономических целей (например, если в бюджете значительные дыры, которые нужно как-то закрыть, или банкам не хватает ликвидности).

Включение печатного станка так или иначе приводит к девальвации, старые и уже вновь напечатанные деньги обесцениваются. При непродуманной эмиссии экономический рост замедляется, растут инфляция и цены. К выпуску денег нужно подходить очень осторожно, поскольку иногда это может сработать во вред.

В идеале денежная масса должна работать сама по себе, ее не нужно специально уменьшать или увеличивать, поскольку это естественная задача экономики.

💸 Виды эмиссии

Эмиссию денежных средств можно разделить на несколько видов:

Что такое эмиссия денег, кто и зачем ее проводит

Простой вопрос о том, почему нельзя напечатать столько денег, сколько нам всем нужно, имеет совсем непростой ответ. Давайте разбираться, что такое эмиссия денег простыми словами, кто ее осуществляет и зачем, какие проблемы могут возникнуть в экономике, если не контролировать работу печатного станка.

Понятие и цели

Эмиссия не то же самое, что выпуск (хотя именно так и переводится с латинского).

Выпуск денег – это непрекращающийся ежедневный процесс введения наличных и безналичных денег в оборот. Например, выдача и погашение кредитов, обмен изношенных банкнот на новые и пр. Все это не сопровождается увеличением денежной массы в экономике.

Эмиссия денег означает прирост денежной массы, который сопровождается увеличением наличности в обращении и безналичных средств на счетах коммерческих банков. Бесконтрольное ее проведение может привести к серьезным последствиям для государства, поэтому такая деятельность жестко регулируется со стороны государственных финансовых структур.

Цели денежной эмиссии:

В России главным регулятором и эмитентом денег является Банк России. Основной его целью является защита и обеспечение устойчивости нашей национальной валюты – рубля. Для ее достижения ЦБ РФ разрабатывает денежно-кредитную политику и следит за ее исполнением.

Принципы денежной эмиссии в РФ:

Сам процесс производства денежных средств состоит в печати банкнот и чеканке монет. Он полностью осуществляется на территории нашей страны, на двух Монетных дворах – Московском и Санкт-Петербургском. Заказчиком выступает государство в лице Госзнака. Процесс жестко регламентируется, чтобы не допустить появления излишнего объема. Госзнак также разрабатывает дизайн купюр и монет, внедряет технологии защиты от подделки. Монетные дворы чеканят еще медали, памятные и инвестиционные монеты из драгоценных металлов.

Виды денежной эмиссии

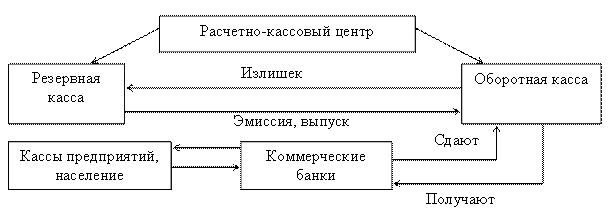

Различают два вида денежной эмиссии – наличную и безналичную. Первая осуществляется только Центробанком РФ через свои региональные расчетно-кассовые центры (РКЦ). Вторая – Центробанком и коммерческими банками.

Наличная

Сопровождается увеличением объема денежной наличности (купюр и монет) в хозяйственном обороте. Основные факторы, которые вызывают необходимость проведения наличной эмиссии:

В этом случае главным остается правильно определить необходимый объем. ЦБ РФ делает это после тщательного финансового анализа и построения прогнозов.

По данным ЦБ РФ на 1.04.2021 объем наличной денежной массы в обращении составил 13,336 трлн руб., что на 99,3 млрд руб. меньше, чем месяц назад. В 2020 г. произошел рост на 2,8 трлн руб. по сравнению с годом ранее. А самый пик пришелся на 2-й квартал, когда ввели ограничения из-за пандемии. Это еще раз доказывает, что спрос на наличность возрастает в периоды кризисов.

Безналичная

Это основа всей денежной эмиссии страны. Ее могут проводить, как ЦБ РФ через кредитование коммерческих банков по ключевой ставке, так и коммерческие банки через кредитование предприятий, друг друга, население. Безналичная эмиссия значительно больше наличной. Сопровождается увеличением денег на банковских счетах.

Безналичные деньги легко превращаются в наличные и наоборот. Например, клиент банка открывает депозит и вносит на него наличность – происходит трансформация наличных средств в безналичные. Через какое-то время он решает снять некоторую сумму – обратная трансформация.

По заявлению Э. Набиуллиной в 2020 г. выросла доля безналичных платежей в России на 6 % по сравнению с 2019 г. и достигла 70 %. И в этом случае катализатором стал коронавирус и связанные с ним ограничения.

Механизм проведения

Посмотрим, как происходит эмиссионный процесс в нашей стране. Первичным является именно безналичный вид и только потом он переводится в наличный:

Организация наличного денежного обращения регулируется Федеральным законом “О Центральном Банке Российской Федерации (Банке России)” от 10.07.2002. Размер наличной эмиссии определяется через потребность в ней коммерческих банков, а та в свою очередь определяется потребностью физических и юридических лиц.

Центробанк выступает главным эмитентом. Чтобы в регионах всегда был запас наличности, ЦБ создал в каждой области расчетно-кассовые центры, где обслуживаются коммерческие банки.

Процесс наличной эмиссии проходит так:

Заключение

Как бы было замечательно, если бы Центробанк проводил эмиссию по первому требованию коммерческих банков. Довольны банки, что могут выдать много кредитов. Довольны клиенты, что могут получить деньги на свои нужды. Но так не бывает.

Чрезмерная эмиссия опасна для экономики. Большой поток свободных денег делает их доступнее. В результате, повышается спрос на товары, работы и услуги. Повышение спроса приводит к повышению предложения. Но, если предложение не может удовлетворить спрос, то происходит увеличение цен. Необеспеченная товарами эмиссия денег может привести к инфляции и всем вытекающим из нее последствиям: снижению реальных доходов населения, замедлению роста экономики, росту социальной напряженности в обществе и пр.

Следовательно, эмиссия должна быть контролируемой и обоснованной экономическими исследованиями, а проводится – в условиях стабильного роста производства.

Что такое эмиссия денег простыми словами

Эмиссия денег – что это такое простым языком?

Прежде чем рассмотреть понятие «денежная эмиссия», определимся, что же собой представляют деньги.

В экономической теории деньги – это эквивалент, который является мерой стоимости каких-либо товаров или услуг. При осуществлении сделки купли-продажи предметы, вещи обмениваются на деньги.

В настоящее время без денег невозможно существование такой сферы, как хозяйственный оборот. Деньги появились еще в древние времена. Но они имели не привычную нам форму бумажных банкнот или монет.

В некоторых странах в форме денег выступал мех животных, то есть деньги имели натуральную форму. В настоящее время каждая страна имеет свою национальную валюту.

Например в США – это американский доллар, в России – российский рубль, в Украине – гривна, в странах Европейского Союза – евро.

Эмиссия денег – определение

Слово «emissio» в переводе с латинского означает выпуск. Под денежной эмиссией понимают увеличение денежной массы в обороте путем выпуска банкнот, акций, облигаций, прочего. Такой вид эмиссии также называют фидуциарная. Но, стоит отметить, что существуют и такие виды эмиссии:

Отметим, что право на эмиссию денег имеют только преимущественно некоммерческие государственные организации, например, это банки с государственным капиталом, или же казначейства.

Например, банк осуществляет выпуск кредитной массы, а казначейство осуществляет эмиссию денежных знаков и монет. Печатью монет и банкнот занимаются же специализированные предприятия – монетные дворы.

Если обратиться к истории первый монетный двор в Санкт-Петербурге был создан при Петре I. Находился он на территории Петропавловской крепости.

Этот двор осуществлял чеканку советских монет. Также сегодня в России действует еще один монетный двор, который расположен в столице – городе Москва.

Он называется Московский монетный двор. Здесь чеканят не только те монеты, которые ходят в настоящее время в обращении, но вводимые в действие по особому случаю, так называемые, юбилейные, а также ордена.

Каждое отдельное государство имеет свой порядок эмиссии денег. К примеру в России это эмиссионная система государства, согласно которой печать банкнот находится в монополии у Центрального Банка, национальной валютой выступает российский рубль, который имеет хождение по всей территории страны, отсутствует обязательное обеспечение национальной валюты золотым запасом, прочие моменты.

Во многих европейских государствах, как правило, рост безналичного объема денежных средств сопровождается с аналогичным снижением наличности.

Очень часто основной причиной эмиссии денег является необходимость изъятия из сферы обращения старых и изношенных банкнот.

Также эмиссия денег оправдана в условиях роста объемов производства или дефицита бюджета. Но стоит отметить, что объем денежной эмиссии должен обеспечивать инфляцию не более чем от 2 до 4% в год.

Суть и последствия эмиссии наличных и безналичных денег

Посредством выпуска наличных увеличивается объемы денежных средств обороте. Если эмиссия бесконтрольная, то она неминуемо приведет к росту объема денег, а, следовательно, цен и показателя инфляции.

Поэтому обычно эмиссия проводится только после соответствующих исследований и прогнозов.

Но в настоящее время все чаще при расчете за товары и услуги мы слышим о безналичном расчете. Отметим, что эмиссия безналичных денег также существует. Но стоит отметить, что данный вид эмиссии является первичным, то есть перед тем как пустить наличные в оборот, необходимо увеличить их объемы в безналичной форме.

Например, довольно распространена депозитно-чековая эмиссия, которая сегодня в разы превышает традиционную денежную эмиссию. Еще одним примером безналичной эмиссии является оформление кредитов.

Следовательно, на основе всего вышесказанного можно сделать вывод, что осуществлять выпуск безналичных денежных средств могут и банковские организации.

В силу того, что деньги в процессе обращения могут переходить из одной формы в другую, то имеется и довольно-таки тесная связь между эмиссией наличных и безналичных.

Эмиссия ценных бумаг: основные моменты

Данная форма эмиссии предполагает выпуск акций, облигаций, а также прочих ценных бумаг. Основной целью такой эмиссии является привлечение дополнительного капитала, иными словами это своего рода дополнительные инвестиции.

Обычно такая эмиссия проводиться в рамках одной компании или предприятия. Отметим, что эмиссию ценных бумаг может проводить, как государство, так и коммерческие организации.

Но, не смотря о каком виде эмиссии идет речь, обязательным является соблюдение всех требований действующего законодательства относительно выпуска денежных средств, монет, ценных бумаг прочего.

Словарь

Что на самом деле является ценной бумагой

Чаще всего необязательно приносить физически бумагу, которая подтверждает права владельца, достаточно информации, засвидетельствованной в реестре владельцев бумаг.

Важно понимать, что у ценной бумаги, как у юридического документа, есть свои критерии. Необходимо соблюдение несколько требований:

Интересно. Экономисты считают ценные бумаги представителями капитала. Юристы же считают ценные бумаги титулом имущественного права.

Основными документами, которые регулируют выпуск и обращение ценных бумаг в России являются:

Ценные бумаги классифицируются по нескольким признакам. Самый основной — это базовое деление на:

Также можно выделить ценные бумаги, которые имеют обращение на бирже, и те которые можно купить только напрямую — биржевые и внебиржевые бумаги. В России официальные торги проходят на Московской и Санкт-Петербургской бирже, куда они попадают через процедуру листинга. Там признаются долевые бумаги, облигации, расписки и деривативы, а вот индивидуализированные бумаги, такие как чеки, не котируются.

Еще одна важная характеристика ценной бумаги, по которой они делятся, — это принадлежность владельцу. Здесь можно выделить именные бумаги (в которых буквально прописан владелец), на предъявителя (их достаточно показать, владельцем является тот, кто держит бумагу на руках) и ордерные (их может предъявить как владелец, так и уполномоченный им человек).

И наконец, физическая форма бумаги также может различаться. Бездокументарные отличаются тем, что их учетом и фиксированием передачи прав на них занимается специальная организация, которая заносит информацию в реестр.

Эмитирование ценных бумаг, этапы эмиссии

Ценные бумаги не возникают из воздуха, компании необходимо их выпустить и зарегистрировать. Процедура это называется эмитированием или эмиссией. Она строго регламентирована и имеет несколько ключевых этапов.

В проспекте эмиссии, документе, сопровождающем выпуск ценных бумаг, должны быть указаны все данные: кто эмитент и андеррайтер, тип ценной бумаги, особенность ее погашения (для долговых бумаг), номинал, права владельца по ней, порядок хранения, кто является регистратором, порядок оплаты и направление использования денег от размещения, применяемые налоги. Также проспект эмиссии должен обеспечить представление инвесторов о рисках, поэтому должен содержать информацию об эмитенте и его деятельности, а также финансовую отчетность.

Размещение на биржах является не бесплатным: помимо вступительного взноса, эмитент платит ежегодную абонентскую плату. Поэтому несмотря на то, что ничто не запрещает эмитентам размещать свои ценные бумаги на любых биржах, чаще всего они ограничиваются одной или двумя.

Депозитарии (хранение ценных бумаг)

Учетом обращения именных ценных бумаг на рынке занимаются регистраторы — профессиональные участники рынка. На основании договора с эмитентом они ведут реестр ценных бумаг и учитывают переход право собственности. Ценные бумаги могут менять владельца буквально каждый день, такая ситуация распространена на срочном рынке. При этом кто-то должен фиксировать каждого нового владельца бумаги и хранить ее. Для этого существует депозитарий. Депозитарий действует на основании договора с владельцами бумаг.

Он называется «договор о счете депо» и в нем владелец бумаги выступает депонентом. Депозитарий может, при соответствующем договоре с эмитентом, выступать в роли регистратора и заниматься ведением реестра. В России такая функция закреплена только за Центральным депозитарием, которым выступает Национальный расчетный депозитарий. В реестрах Центральный депозитарий выступает как номинальный держатель бумаг.

Покупка ценной бумаги и приобретение прав происходит так: покупатель заявляет свое желание приобрести ценную бумагу или пакет, брокер совершает сделку, и после этого ценная бумага попадает на счет покупателя в депозитарий, где она размещается до момента ее следующей продажи, и где фиксируется принадлежность прав по ней.

Кроме непосредственного хранения в электронном или физическом виде бумаг (например, закладные, депозитные, сберегательные сертификаты или векселя), депозитарий осуществляет расчеты по сделкам и выплачивает дивиденды.

Основная обязанность депозитариев — охранять права на ценные бумаги, распоряжаться самими ценными бумагами он не может. Фактически, попадая в депозитарий, ценные бумаги оказываются в надежном сейфе, защищенном от рисков банкротства или мошенничества со стороны других участников рынка.

Контролирует и регулирует работу депозитариев Центральный банк.

Работу депозитариев регулируют:

Как купить ценные бумаги

Покупка ценных бумаг многими рассматривается как инвестиция, то есть вложение своих средств с целью в будущем получить прибыль или застраховать финансовые риски.

Поскольку ценные бумаги в основной массе своей делятся на биржевые и внебиржевые, то купить их можно либо на бирже, либо напрямую у эмитента или другого держателя.

Если раньше биржевые сделки сопровождались определенными сложностями: необходимо было открывать физический счет, проходить сложную идентификацию и быть на связи с брокером, то сейчас задача значительно упростилась. Ценные бумаги сейчас чаще всего ничто иное как строчки на электронном табло.

Но даже на внебиржевых площадках представлены не все ценные бумаги, часть можно купить только напрямую у эмитента. Например, паи ПИФов покупаются напрямую в паевых фондах и лишь малая часть из них торгуется на бирже. При прямой сделке между покупателем и эмитентом заключается договор купли-продажи.

Как получить доход от ценной бумаги

Основными видами начисляемого дохода являются дивиденды и купоны. Дивиденды — это выплаты части прибыли компании держателям долей, то есть акций. Выплата и размер дивидендов зависят от ряда факторов, в том числе от успешности компании. Поэтому покупая акции, следует учитывать, что такой источник дохода не гарантирован.

Спекулятивный доход является самым непредсказуемым на рынке. Существует несколько способов вычисления перспективных ценных бумаг, которые могут вырасти в цене. Инвесторы, придерживающиеся спекулятивной инвестиционной стратегии, стараются купить акции дешевле, а продать их в пик их цены, чтобы получить максимальную разницу. Однако, гарантировать рост стоимость акций на рынке не может никто.

При исчислении доходности ценной бумаги следует учитывать траты на комиссии брокерам, депозитарию и налоги. Доход от ценных бумаг в Российской Федерации облагается подоходным налогом в размере 13% для физических лиц. Следует отметить, что на доход с ценных бумаг распространяются налоговые вычеты.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Цифровые деньги: мобильная фиатная валюта, валюта виртуальных миров, валюта корпоративного значения, криптовалюта и национальная криптовалюта

Закон.Ру – официально зарегистрированное СМИ. Ссылка на настоящую статью будет выглядеть следующим образом: Рожкова М.А. Цифровые деньги: мобильная фиатная валюта, валюта виртуальных миров, валюта корпоративного значения, криптовалюта и национальная криптовалюта [Электронный ресурс] // Закон.ру. 2019. 7 октября. URL: https://zakon.ru/blog/2019/10/7/cifrovye_dengi_mobilnaya_fiatnaya_valyuta_valyuta_virtualnyh_mirov_valyuta_korporativnogo_znacheniya

Начать представляется верным начать с нескольких цитат.

Часть 1 ст. 75 Конституции РФ устанавливает: «Денежной единицей в Российской Федерации является рубль. Денежная эмиссия осуществляется исключительно Центральным банком Российской Федерации. Введение и эмиссия других денег в Российской Федерации не допускаются». Статья 27 Федерального закона от 10.07.2002 № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» (далее – Закон о Банке России) закрепляет: «Официальной денежной единицей (валютой) Российской Федерации является рубль… Введение на территории Российской Федерации других денежных единиц и выпуск денежных суррогатов запрещаются». Пунктом 1 ст. 140 ГК РФ, именуемой «Деньги (валюта)», предусмотрено: «Рубль является законным платежным средством, обязательным к приему по нарицательной стоимости на всей территории Российской Федерации. Платежи на территории Российской Федерации осуществляются путем наличных и безналичных расчетов».

Наличные деньги и безналичные денежные средства

В ст. 128 ГК РФ в качестве объектов гражданских прав упоминаются как наличные деньги, так и безналичные денежные средства, поэтому в п. 1.2 разд. III проекта Концепции совершенствования общих положений Гражданского кодекса Российской Федерации[1] указывалось следующее: «Оборот рассматривает в качестве законных платежных средств, выполняющих одинаковые экономические функции, два различных по юридической природе объекта – деньги (находящиеся в обращении банкноты и монеты Банка России, т.е. вещи) и денежные средства на банковских счетах (объект, имеющий обязательственно-правовую природу). Эти объекты многократно, хотя и бессистемно, упоминаются в тексте ГК РФ. Однако в ст. 140 ГК РФ назван только один из этих объектов – деньги. Отсутствие в главе об объектах гражданских прав четкого указания на деньги и денежные средства в качестве отдельных объектов негативно влияет на юридическую практику, так как приводит к недостаточному учету различий между ними и провоцирует споры, основанные на игнорировании этих различий. В частности, различны моменты исполнения денежного обязательства с использование денег, с одной стороны, и денежных средств, с другой. Различны риски лиц, которым принадлежат описываемые объекты, и соответственно различными должны быть правила, направленные на устранение этих рисков. Важно и то, что эмитировать деньги может только Банк России (ст. 75 Конституции РФ), а эмитировать денежные средства может любой коммерческий банк».

Как известно, обозначенная проблема нечеткого разграничения в Кодексе денег и безналичных денежных средств на сегодняшний день разрешена путем внесения изменений в ст. 128 ГК РФ. В действующей редакции этой статьи присутствует указание на: (1) наличные деньги (находящиеся в обращении бумажные банкноты и металлические монеты Банка России), прямо отнесенные к вещам и, следовательно, допускающие установление на них права собственности, и (2) безналичные денежные средства (денежные средства на банковских счетах и депозитах), прямо причисленные к имущественным правам.

Далее нужно уделить некоторое внимание получившему широкое распространение выражению «фиатная валюта» («фиатные деньги»).

Прежде всего надо отметить, что в отечественных публикациях термины «фиатная» (от лат. fiat – декрет, приказ, указание) и «фидуциарная» (от лат. fiducia – доверие) применительно к валюте нередко используются как синонимы. Вместе с тем в англоязычной литературе ведется дискуссия об отличиях “fiat money” и “fidutiary money“. Вследствие этого в настоящей статье будет употребляться термин «фиатная валюта», который традиционно используется для обозначения национальной валюты, которая не обеспечена запасом благородных металлов, а номинальная стоимость которой устанавливается и гарантируется государством вне зависимости от стоимости материала, из которого эти деньги изготовлены.

В отечественных публикациях подчеркивается: «Фиатные деньги фактически не имеют собственной ценности, но приобретают ее благодаря тому, что они выполняют свои функции. А кроме того, их стоимость базируется на том, что государство признает их законным средством платежа на своей территории и принимает в качестве уплаты налогов»[2]. Обозначенные свойства создали предпосылки для того, чтобы фиатную валюту именовали «символическими деньгами».

Иными словами, фиатная валюта принципиально отличается от товарных (натуральных) денег (англ. commodity money), которые сами по себе являются товаром и могут выступать в качестве эквивалента стоимости товаров (в этом качестве традиционно рассматривали, например, слитки или украшения из благородных металлов, драгоценные камни, мех, соль) и репрезентативных денег (англ. full-bodied money), под которыми понимаются полноценно обеспеченные деньги (например, золотые или серебряные монеты, чей номинал соответствует стоимости содержащегося в них металла, либо золотые или серебряные сертификаты, подтверждающие право собственности на слитки соответствующих металлов).

Характеризуя относящуюся к фиатной российскую валюту (рубль) в форме бумажных банкнот и металлических монет, нужно подчеркнуть следующие ее отличительные черты: ее эмиссией занимается исключительно государство в лице Центрального банка России; она имеет номинальную стоимость и принимается по этой стоимости; она обязательна к принятию на всей территории Российской Федерации, используется в качестве законного платежного средства, а также для создания накоплений и сбережений. При этом важно обратить внимание на то, что определяя меру стоимости всех товаров и услуг, национальная валюта по общему правилу не имеет собственной ценности (потребительской стоимости) – государство централизованно устанавливается номинальную стоимость национальной валюты, сущность и ценность которой заключена не в ее «материально-вещественной форме, а в той сумме, которая этой формой выражается»[3]. Отчасти это объясняет отнесение наличных денег к числу особых объектов гражданских прав.

Применительно к национальной валюте в форме безналичных денежных средств на банковских счетах и депозитах, которые также относятся к фиатной валюте[4], необходимо процитировать следующее замечание: «В этом случае деньги существуют не вещественной форме, а виде записей на счетах, расчеты производятся путем изменения указанных записей и именуются безналичными. Запись о находящейся на счете определенной денежной сумме, по существу, подтверждает наличие обязательственного права владельца счета по отношению к банку, в которых счет открыт»[5]. То есть в отличие от наличных денег, признаваемых вещью[6] и допускающих установление в отношении них права собственности (абсолютных прав), безналичные денежные средства в отечественной доктрине рассматриваются только в контексте относительных прав, а за кредитором-правообладателем денежных средств признается лишь право требования в рамках соответствующего обязательства[7]. При этом сегодня фиксация записей на счетах осуществляется, разумеется, не на бумажных носителях вручную, а в электронной форме. Поэтому неудивительно, что сначала возникли «электронные деньги», а затем начали говорить о «цифровых деньгах» (хотя на мой взгляд, между понятиями «электронный» и «цифровой» вполне можно ставить знак равенства[8]).

Какую же характеристику должны получить цифровые деньги?

Цифровые деньги

Изначально надо оговориться об определенной условности самого наименования «цифровые деньги». Это связано с тем, что, как указывалось выше, термин «деньги» (наличные деньги) может употребляться применительно к вещам материальным – бумажным банкнотам и металлическим монетам, тогда как цифровую (электронную) форму могут иметь только безналичные денежные средства.

Кроме того нельзя игнорировать и то обстоятельство, что обобщающим понятием «цифровые деньги» охватываются различные по своей сути явления, которые в различных публикациях классифицируются и характеризуются по-разному. Например, в одной статей[9] цифровые деньги было предложено разграничивать на мобильную фиатную валюту, валюту виртуальных миров, валюту корпоративного значения и криптовалюту, что на мой взгляд представляется верным при условии дополнения этой классификации еще одной разновидностью – национальной криптовалютой. Но эти разновидности должны быть разобраны по порядку.

Мобильная фиатная валюта.

По сути, в этом понятии акцентируется внимание даже не самой разновидности денежных средств – это та же самая фиатная национальная валюта в форме безналичных денежных средств – а на инновационных технических решениях (технологиях) хранения этих денежных средств и осуществления платежей, которые позволяют пользователям (без открытия банковского счета) осуществлять транзакции посредством использования различных гаджетов, в том числе (и, наверное, прежде всего) с помощью мобильного телефона. К таким техническим решениям в литературе относят, в частности, системы «электронных кошельков» (например, Pay Pal, Яндекс.Деньги), включая специальные мобильные приложения, рассчитанные исключительно на мобильные телефоны (например, M-Pesa), а также выпускаемые банками и небанковскими учреждениями предоплаченные смарт-карты (пластиковые карты со встроенным микропроцессором, куда записан эквивалент денежной стоимости, которая заранее оплачена организации-эмитенту, например, карты систем VisaCash и Mondex, транспортные карты)[10].

В российском праве мобильная фиатная валюта регламентируется Федеральным законом от 27.06.2011 № 161-ФЗ «О национальной платёжной системе» (далее – Закон о национальной платежной системе), в котором используется другое понятие – «электронные денежные средства» (что представляется совершенно оправданным с учетом указанного выше). В п. 18 ст. 3 Закона сформулировано определение электронных денежных средств, а в Памятке Банка России «Об электронных денежных средствах» дается более упрощенное понятие, согласно которому под «электронными денежными средствами» понимаются «безналичные денежные средства в рублях или иностранной валюте, учитываемые кредитными организациями без открытия банковского счета и переводимые с использованием электронных средств платежа (далее – ЭСП)»[11], а в свою очередь ЭСП – «в частности, так называемые «электронные кошельки«, доступ к которым может осуществляться с использованием компьютеров, мобильных устройств, в том числе посредством устанавливаемого на этих устройствах специального программного обеспечения, а также банковские предоплаченные карты»[12]. Иными словами, по смыслу Закона о национальной платежной системе электронные денежные средства – это безналичные денежные средства, для хранения и осуществления которых используются новые технологии: «электронные кошельки» и банковские смарт-карты.

По-иному определены электронные деньги в европейском законодательстве. В частности, в ст. 2 Директивы 2009/110/EC Европейского парламента и Совета Европейского Союза «Об учреждении и деятельности организаций, эмитирующих электронные деньги, о пруденциальном надзоре за их деятельностью, а также об изменении Директив 2005/60/EC и 2006/48/EC и об отмене Директивы 2000/46/EC»[13] (далее – Директива 2009/110/EC) указывается: «электронные деньги» означает хранимую в электронном виде, в том числе и на магнитном носителе, представленную в виде требований к эмитенту стоимость в денежном выражении, эмитируемую при получении денежных средств для проведения платежных трансакций, определение которых приведено в статье 4(5) Директивы 2007/64/ЕС, и принимаемую физическими или юридическими лицами, отличными от эмитента электронных денег»[14]. Иными словами, по смыслу Директивы электронные деньги – это денежная сумма, (1) которая представляет собой денежное обязательство эмитента, (2) запись о которой фиксируется и хранится на электронном носителе, доступ к которому есть у пользователя, и (3) которая принимается как средство платежа третьими лицами.

В литературе отмечается, что в отличие от Европейского союза, в праве которого электронные деньги трактуются как денежную стоимость, в США они понимаются как новый тип денежных услуг, в связи с чем в США обращение электронных денег подпадает под регулирование соответствующих правил для банковских и платежных систем, принятых на федеральном уровне и на уровне штатов[15]. На федеральном уровне, в частности, действуют Правила «Об электронном переводе средств» (Electronic Funds Transfers (Regulation E)[16], 61 Fed. Reg. 19, 696 (1996); далее – Правила Е), которые применяются к финансовым институтам, предоставляющим электронные платежные услуги (к ним относятся как банки, так и небанковские организации). В Правилах Е под устройством доступа понимается карта, код и другие способы доступа к счету пользователя или любую комбинацию из них, которая может быть использована для перевода электронных денег, однако Правила не распространяются на предоплаченные смарт-карты (включая транспортные, магазинные подарочные и телефонные).

Валюта виртуальных миров (игровая валюта)

Является ли игровая валюта деньгами с правовой точки зрения? Бесспорно нет, причем не только потому что это не наличная и не государственная валюта.

Поясняя, прежде всего должна указать, что в любом случае «хождение» игровой валюты ограничено рамками соответствующей игры: эта валюта предназначена только для целей данной игры, только для пользователей данной игры – вне данной игры ее просто не существует (как и иного виртуального имущества). Причем игровой валютой (средством платежа в игре и средством обращения в игре) может стать любой виртуальный «предмет» – это могут быть не только серебряные монеты, но и волшебные кристаллы, и золотые орлы, и зубы дракона, и проч. в зависимости от предпочтений разработчиков и целей самой игры.

Накопление игровой валюты позволяет аватару (персонажу) приобретать виртуальное имущество и повышать свой уровень, открывает для него больше возможностей в достижении игровых задач, что в конечном счете улучшает игровой процесс для пользователя. С позиций понимания игры как информационного продукта подобные улучшения расширяют для пользователя функционал игры, что и представляет для него ценность как потребителя информационного продукта (а не абстрактное «обрастание» виртуальным имуществом, которое может быть утрачено, например, в случае закрытия игры).

С учетом сказанного можно сделать следующий вывод: как не является аватар (персонаж) игры реальным субъектом права, так и игровая валюта в правовом смысле не может рассматриваться в качестве денег. Это связано с тем, что имущественную ценность виртуальное имущество имеет не само по себе, а только в контексте соответствующего информационного продукта.

Валюта корпоративного значения

Валюта корпоративного значения – это привычные для всех вознаграждения клиентов за лояльность к компании (это, например, бонусы или баллы за каждую покупку, которые можно тратить при следующих покупках, либо скидка в виде возврата части стоимости покупки (кешбек) в виде бонусов или денежных средств на банковскую карту, либо накопленные мили, которые могут быть учтены при приобретении билета, и т.п.), поощрения сотрудников компании в системе обучения и мотивации (это, например, баллы или фишки, которые могут быть обменены на неденежные бонусы (дополнительный день отпуска или выходной) либо потрачены на товары в корпоративном магазине, оплату услуг салона красоты или фитнеса и т.д.), поощрения социальной сетью своих пользователей (в виде «кредитов» на покупку игр и приложений и т.п.).

Как и предыдущая, рассматриваемая «валюта», конечно, не может признаваться деньгами. Но, выступая во многих случаях заменителем законного платежного средства, валюта корпоративного значения должна быть причислена к денежным суррогатам, выпуск которых, как указывалось выше, прямо запрещен ст. 27 Закона о Банке России.

Применительно к проблематике денежных суррогатов в целом специалисты обращают внимание на следующее. Во-первых, несмотря на прямой запрет введения денежных суррогатов закон не предусматривает ответственность за его нарушение[18]. Во-вторых, в публикациях подчеркивается отсутствие в законе дефиниции понятия «денежный суррогат», что создает неопределенность в отношении того, что же подпадает под это понятие. В-третьих, характеризуя денежные суррогаты, юристы акцентируют внимание на негативном характере данного явления со ссылками на то, что, например, в 1993-1994 г. оно имело массовый характер, когда предприятия ввиду своей неплатежеспособностью вводили денежные суррогаты для расчетов со своими работниками.

Учитывая, что введение валюты корпоративного значения обусловлено исключительно маркетинговыми целями – изучением рынка, прогнозированием предпочтения клиентов, поддержкой связи с ними, предоставлением соответствующих спросу товаров и услуг и т.д. – за этой «валютой» нет негативного шлейфа, она представляет собой один из обычных инструментов ведения бизнеса. С учетом этого в 2016 г. было предложено исключить валюту корпоративного значения из числа денежных суррогатов посредством включения в ст. 27 Закона о Банке России абзаца второго, содержащего следующее положение: «Не признаются денежными суррогатами объекты имущественных прав, возникающие в результате исполнения сторонами обязательств по договорам гражданско-правового характера и используемые в целях стимулирования приобретения товаров, работ, услуг» (проект Федерального закона «О внесении изменений в отдельные законодательные акты Российской Федерации»). Однако упомянутый законопроект, подготовленный Минфином России так и не был внесен Государственную Думу.

Криптовалюта

Криптовалюта сходна с фиатной национальной валютой в том, что она тоже не имеет реального обеспечения, вследствие чего также заслуживает наименование «символические деньги». Но на этом сходство между ними заканчивается.

Как указывалось ранее, эмиссией фиатной национальной валюты в форме бумажных банкнот и металлических монет занимается государство в лице Центрального банка; фиатная валюта имеет номинальную стоимость и принимается по этой стоимости; она обязательна к принятию на всей территории государства, используется в качестве законного платежного средства, а также для создания накоплений и сбережений. Совсем другие характеристики имеет криптовалюта, изначально отнесенная в России к числу запрещенных законом денежных суррогатов[19]. Но выявление ее черт следует предварить разграничением типов блокчейна, что предопределяет различия в сущности основанных на них криптовалют.

Блокчейн представляет собой технологию хранения и передачи данных на основе определенного алгоритма. Это технология предполагает объединение множества транзакций в блок, который после его проверки (валидации) связывается к предыдущими блоками, образуя цепочку, что и объясняет название технологии (англ. block chain – цепочка блоков). В рамках настоящей статьи значение имеет градация блокчейна на два основных типа – публичный и частный (приватный)[20].

Публичный блокчейн общедоступен – любое лицо имеет доступ к данным, записанным в блоки, и вправе записывать данные о транзакциях, которые будут объединяться в новые блоки. Он прозрачен – все данные в блоках открыты, все транзакции публичны. Этот тип блокчейна децентрализован: во-первых, он не имеет единого места хранения – поддержанием его работоспособности занимаются все его участники, дублирующие данные, во-вторых, он не имеет единого центра (органа) управления – совершаемые транзакции собираются в блоки, каждый из которых проверяется узловыми компьютерами – нодами, равными между собой. Безопасность блокчейна объясняется его неизменностью: данные блоков, уже включенных в цепочку, изменены быть не могут.

Самой известной криптовалютой на базе публичного блокчейна является, разумеется, биткоин. Собственно, сама технология блокчейн (являющаяся разновидностью технологии распределенных реестров, разработанной еще в 1970 г.) получила известность с момента публикации в сети интернет статьи с описанием протокола и принципами работы именно системы биткоин. Эта статья – «Bitcoin: A Peer-to-Peer Electronic Cash System» [21] – была опубликована под авторством Сатоши Накомото в октябре 2008 г., а уже в начале 2009 г. была запущена первая версия биткойн-кошелька и сеть биткойн.

Таким образом возникла первая глобальная децентрализованная электронная платежная система, использующая собственные цифровые монеты (англ. coin — монета). Эта система цифровых переводов и расчетов не требовала привлечения посредников (в лице банков или иных финансовых организаций), поэтому она рассматривается как альтернатива традиционным платежным системам и исключает возможность национального правового регулирования: в различных правопорядках могут лишь решаться вопросы допустимости использования такой криптовалюты в качестве средства платежа, налогообложения деятельности, связанной с оборотом криптовалюты и проч.

Вследствие сказанного криптовалюта на базе публичного блокчейна, являясь в полном смысле цифровыми деньгами, представляет собой альтернативу фиатной национальной валюте (и вследствие этого не может рассматриваться в качестве иностранной валюты[22]). Примечательно то, что подобная криптовалюта во многих случаях имеет контролируемый и ограниченный запас, тогда как наличные фиатные деньги могут выпускаться в любых количествах в зависимости от экономических потребностей соответствующего государства.

В рамках настоящей статьи важным является то, что система биткоин рассматривается сегодня как первое поколение блокчейна, первый этап его развития. Мелани Свон, выделяющая три этапа в развитии блокчейн-технологии, обозначила эту ступень как Блокчейн 1.0. – валюта (криптовалюта)[23]. На следующих этапах происходило последовательное расширение сферы применения блокчейна.

Так, на втором этапе развития технологии, обозначенном М. Свон как Блокчейн 2.0. – контракты (смарт-контракты), блокчейн становится основой для осуществления разнообразных транзакций, а не только проведения расчетов, вследствие чего технология начала активнее использоваться в различных сегментах бизнеса. Ярким представителем второго поколения блокчейн признается децентрализованная платформа эфириум (англ. ethereum), позволяющая не только осуществлять платежи, но и, в частности, совершать смарт-контракты, автоматизировать инвестирование, регистрировать сделки с имущественными активами и проч.

Частный (приватный) блокчейн получил развитие именно на втором этапе развития технологии. Характеризуя его, прежде всего надо обратить внимание на то, что это сеть, управляемая или контролируемая одной организацией. Иными словами, частный блокчейн не является децентрализованным. В связи с этим в литературе нередко отмечается, что частный блокчейн – это и не блокчейн вовсе, а всего лишь централизованная база данных, в которой используется технология распределенного реестра. Само наименование этого типа блокчейна и отсутствие децентрализации в управлении подтверждают ограниченность в доступе к сети: в работе этой сети могут участвовать только идентифицированные участники с согласия контролирующей организации, а доступ к данным может иметь различные уровни для разных групп участников/пользователей. Важным отличием от публичного блокчейна является и то, что в частном блокчейне используется специальная система валидации, решения принимаются назначенными группами администраторов и т.д.

Таким образом, частные (приватные) блокчейны – это не глобальная децентрализованная электронная система, а электронные информационные системы, использующие технологию распределенных реестров для решения конкретных задач. Причем разрешаться с использованием этого типа блокчейна могут как государственные задачи (и самым ярким примером здесь, вероятно, будет Эстония, в которой технология блокчейн нашла практическое применение в медицине, банковском секторе, биржевой торговле, нотариате и т.д.), так и иные, и прежде всего бизнес-задачи.

Примечательно, что развитие частного (приватного) блокчейна способствовало новой ступени развития технологии – Блокчейн 3.0. – приложения. Этот этап характеризуется развитием разнообразных приложения, область применения которых выходит за рамки денежных расчетов, финансов и рынков. Сферой их применения становятся совершенно различные сферы, а основными характерными чертами, отличающими его от двух предшествующих поколений, признается быстрота и возможность саморазвития.

Значимым моментом, характерным для частного (приватного) блокчейна, является использование токенов (англ. token — жетон, знак, символ), которые в ГК РФ поименованы как «цифровые права» (см. ст. 128, 141.1). Не углубляясь в анализ сущности токена, явно требующий самостоятельного глубокого исследования, и значительно упрощая, можно охарактеризовать токены как запись в электронной (цифровой) форме, удостоверяющую вещные, обязательственные и иные имущественные права или иное, в том числе нематериальное благо, представляющее интерес для держателя токена.

В публикациях, посвященных проблематике блокчейна, нередко отмечается, что частный блокчейн не должен иметь свою криптовалюту. Вместе с тем проекты, основанные на частном блокчейне, предпочитают выпускать «собственную криптовалюту», которая на самом деле обычно предназначена выполнять роль не средства платежа, а инструмента инвестирования, т.е., по сути, это – токен, лишь именуемый «цифровой монетой» (coin). В тех случаях, когда «собственная криптовалюта» частного блокчейна используется как платежное средство, по смыслу отечественного права она, действительно, может быть отнесена к денежному суррогату – подобно рассмотренной выше валюте корпоративного значения.

Национальная криптовалюта

Национальная криптовалюта принципиально отличается от рассмотренной выше криптовалюты. Национальная криптовалюта есть фиатная национальная валюта в форме безналичных денежных средств, предполагающая использование технологии блокчейн для хранения этих денежных средств и осуществления платежей.

Национальная криптовалюта основывается не на публичном блокчейне, поэтому анонимность здесь исключена, сама платежная система регулируется и управляется государством, совершаемые транзакции легко контролируются (что позволяет в соответствующих случаях заблокировать как счета отправителя/получателя, так и саму транзакцию), а данные о проведенных транзакциях сохраняются и не подлежат изменению. Из очевидных плюсов национальной криптовалюты (ввиду избавления от посредников в лице банков и небанковских организаций) называют быстроту транзакций по перевод денежных средств при низкой комиссии.

В настоящее время национальные криптовалюты довольно активно разрабатываются. Например, в октябре 2017 г. правительство Дубая запустило Emcash – национальную криптовалюту, которая может быть использована для оплаты государственных и иных услуг, включая коммунальные платежи, плату за обучение и др. Эстония планировала запустить национальную криптовалюту Estcoin, но впоследствии приостановила проект и теперь в публикациях говорится лишь о том, что эта валюта не будет официальным платежным средством, а будет иметь хождение в рамках определенных проектов. Швеция планирует запустить E-Krona – цифровой эквивалент шведской кроны, а в Японии к 2020 ожидается выход J-coin – национальной криптовалюты, поддерживаемой государством.

Таким образом, национальная криптовалюта на сегодняшний день представляет собой денежные средства в цифровой форме, которые признаются выпустившим их государством в качестве законного платежного средства и используются для оплаты товаров и услуг внутри страны.

P.S. лента новостей IP CLUB в сфере права интеллектуальной собственности и цифрового права (IP & Digital Law) в:

[1] Одобрена решением Совета при Президенте РФ по кодификации и совершенствованию гражданского законодательства от 07.10.2009.

[3] Гражданское право: Учебник. T.1 / Под ред. О.Н. Садикова. М.: КОНТРАКТ, Инфра-М, 2006. С. 163 (автор главы – И.Ш. Файзутдинов).

[4] См., например, Bernard Merdrignac, André Chédeville. Les Sciences annexes en histoire du Moyen âge. Presses universitaires de Rennes, 1998. P. 77.

[5] Гражданское право: Учебник. T.1 / Под ред. О.Н. Садикова. С. 162-163 (автор главы – И.Ш. Файзутдинов).

[6] Наличные деньги по общему правилу относят к движимым, родовым, заменимым, делимым вещам. В некоторых случаях денежные купюры или монеты могут становится предметом коллекционирования или вещественным доказательством, и тогда они становятся неделимыми и незаменимыми вещами.

[7] Впрочем, такую позицию поддерживают не все правоведы. Например, Р.С. Бевзенко, не соглашаясь с мнением Л.А. Новоселовой, характеризующей безналичные денежные средства как «права на деньги», пишет, что при безналичных расчетах «банк выполняет, скорее, техническую, учетную функцию, в чем-то сходную с деятельностью депозитария, учитывающего права на бездокументарные ценные бумаги» (Гражданское право: актуальные проблемы теории и практики / Под общ. ред. В.А. Белова. М.: Юрайт-Издат, 2007. С. 332 (автор очерка – Р.С. Бевзенко)).

[8] Не вдаваясь в детальный анализ, явно выходящий за рамки настоящей работы, нельзя не отметить, что «цифровизация» стала следствием изменений, обусловленных широким распространением информационно-коммуникационных технологий, всеобъемлющим проникновением интернета практически во все сферы жизни, массовым использованием различных коммуникативных устройств. При этом цифровизация предполагает прежде всего изменение формата или формы: самым тривиальным здесь будет пример перехода организации с бумажного документооборота на электронный, требующий применения информационных технологий.

[10] В литературе неоднократно высказывалась позиция, что предоплаченные одноцелевые карты (подарочная карта, топливная карта, телефонная карта и т.д.) не относятся к электронным деньгам. Это объясняется следующим: «Использование такого платежного инструмента не означает осуществления нового платежа. Реальный платеж осуществляется в момент покупки или пополнения такой карты. Ее использование не порождает новых денежных потоков и является простым обменом информацией о потребленных товарах или услугах» (Ковалева О.А. Роль банковских электронных денег в современной экономике // Социально-экономические явления и процессы. 2013. № 1(047). С. 76).

[13] Платежные и расчетные системы. Международный опыт. М.: Центральный банк Российской Федерации. 2011. Выпуск 25. С. 12. // URL: https://www.cbr.ru/Queries/UniDbQuery/File/48362/68

[14] В Директиве 2009/110/EC подчеркивается, что определение электронных денег должно охватывать все ситуации, когда провайдер платежных услуг в обмен на денежные средства эмитирует предоплаченную хранимую стоимость в денежном выражении, которая может использоваться для совершения платежа, так как она принимается третьими лицами в качестве оплаты (п. 7 преамбулы). При этом специально отмечается, что определение электронных денег должно включать электронные деньги, которые хранятся как на платежном устройстве, находящемся в собственности держателя электронных денег, так и удаленно, на сервере, и управляются держателем электронных денег посредством особого счета для электронных денег (п. 8 преамбулы).

[15] См. об этом, например, Аксенов В.С., Захарова Н.В. Государственное регулирование обращения электронных денег в зарубежных странах // URL: https://cyberleninka.ru/article/v/gosudarstvennoe-regulirovanie-obrascheniya-elektronnyh-deneg.

[17] Рожкова М.А. Об имущественных правах на нематериальные объекты в системе абсолютных прав (часть четвертая – об относительных правах на игровое имущество и абсолютных правах на доменные имена) [Электронный ресурс] // Закон.ру. 2019. 26 марта. URL: https://zakon.ru/blog/2019/03/26/ob_imuschestvennyh_pravah_na_nematerialnye_obekty_v_sisteme_absolyutnyh_prav_chast_chetvertay

[18] Есаков Г.А. Денежные суррогаты и ответственность за хищение // Уголовное право. 2015. № 1 (СПС «КонсультантПлюс»).

[19] Например, в письме Департамента налоговой и таможенной политики Минфина России от 2 октября 2017 г. № 03-11-11/63996 «О регулировании выпуска и оборота криптовалют» указывалось: «…в настоящее время федеральными органами исполнительной власти и Банком России осуществляется мониторинг обращения денежных суррогатов (в том числе криптовалют), а также с учётом зарубежного опыта проводится дополнительный анализ рисков их возможного использования в противоправных (преступных) целях». Впрочем, судьба криптовалюты не решена до сих пор: на рассмотрение вынесено три возможных варианта – полностью легализовать криптовалюту, полностью запретить оборот криптовалют или разрешить его, но под надзором Центрального Банка Российской Федерации // URL: https://pravo.ru/news/213563/?desc_news_14=

[20] В целях настоящей работы не имеют принципиального значения иные разновидности блокчейна, как правило вбирающие в себя черты публичного или приватного блокчейна, поэтому они не будут здесь рассматриваться.

[22] Что уже нашло подтверждение в российской судебной практике: см. Налоговая и суды подтвердили законность оплаты счёта в ресторане биткоинами // URL: https://vc.ru/crypto/81365-nalogovaya-i-sudy-podtverdili-zakonnost-oplaty-scheta-v-restorane-bitkoinami

[23] Свон М. Блокчейн: Схема новой экономики (пер. с англ.). М.: Олимп-Бизнес, 2017. С. 20.