Что такое денежные фонды

Денежные фонды

Денежные фонды представляют собой часть денежных средств государства и предприятия (организации, учреждения).

Денежные фонды могут быть в виде:

Фонд потребления подразделяется на:

Источником этих фондов является себестоимость, издержки и прибыль.

Фонд заработной платы – оплата за отработанное рабочее время по тарифам или тарифным ставкам, в процентах от выручки, премии и вознаграждения, единовременные поощрительные выплаты, материальная помощь и т.д.

Фонды социального характера формируются за счет чистой прибыли.

Примечания

Литература

Полезное

Смотреть что такое «Денежные фонды» в других словарях:

ДЕНЕЖНЫЕ ФОНДЫ — специально выделенные, относительно обособленные части денежных средств, предназначенные для определенных целей, выполняющие определенную функцию. Например, денежные средства, выделенные для выплаты пенсий, образуют пенсионный фонд, а… … Экономический словарь

Денежные Фонды — См. Фонды денежные Словарь бизнес терминов. Академик.ру. 2001 … Словарь бизнес-терминов

денежные фонды — специально выделенные, относительно обособленные части денежных средств, предназначенные для определенных целей, выполняющие определенную функцию. Например, денежные средства, выделенные для выплаты пенсий, образуют пенсионный фонд, а… … Словарь экономических терминов

Денежные фонды — внебюджетные денежные средства, предназначенные для улучшения питания и культурно бытового обслуживания солдат, матросов, курсантов, сержантов и старшин. Д.ф. военной части создается за счет средств, поступающих от экономии хлеба, чая, кофе,… … Пограничный словарь

ДЕНЕЖНЫЕ ФОНДЫ — специально выделенные, относительно обособленные части денежных средств, предназначенные для определенных целей, выполняющие определенную функцию. Например, денежные средства, выделенные для выплаты пенсий, образуют пенсионный фонд, а… … Энциклопедический словарь экономики и права

Целевые государственные и муниципальные денежные фонды — это форма формирования, распределения и использования денежных средств, выделяемых для целевого финансирования отдельных направлений деятельности государства и муниципальных образований. Различают фонды: по территориальному уровню; признаку… … Большой юридический словарь

Фонды социалистического предприятия — в СССР, совокупность материальных ценностей и денежных средств, используемых для обеспечения производственно хозяйственной деятельности и экономического стимулирования работников. Подразделяются на 2 группы: производственные фонды,… … Большая советская энциклопедия

ФОНДЫ ДЕНЕЖНЫЕ — (см. ДЕНЕЖНЫЕ ФОНДЫ) … Энциклопедический словарь экономики и права

Что такое фонды денежного рынка?

Что такое фонд денежного рынка? Если судить по названию, то кажется, что это фонд, который держит средства своих инвесторов в наличности. Однако в таком случае непонятен смысл — зачем иметь отдельный фонд, если наличность (кеш) и без того можно держать на брокерском счете?

Дело в том, что несмотря на название, фонд денежного рынка – это не совсем деньги. В зарубежной практике денежные фонды это чаще всего краткосрочные государственные облигации со сроком погашения от нескольких недель до года (в среднем 2-3 месяца). Такие облигации называются казначейскими векселями. Кроме казначейских векселей, сюда могут входить и краткосрочные депозитные сертификаты коммерческих банков. Казначейские векселя являются дисконтными — т.е. они не платят купонный доход, однако продаются дешевле номинала.

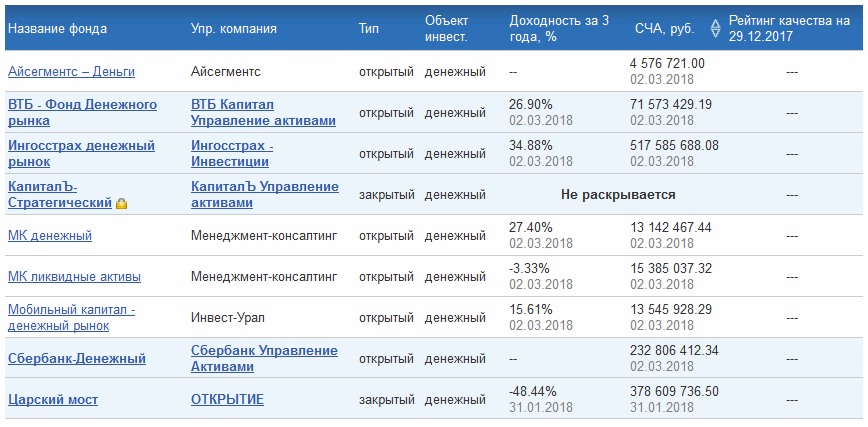

Как известно, краткосрочные облигации США — один из самых надежных рыночных активов. Многие называют их «тихой гаванью» и используют для «парковки» средств. В российской практике фонды денежного рынка мало распространены — на момент статьи их насчитывается всего девять:

Есть высокая вероятность, что они будут заметно менее волатильны, чем указанные выше ПИФ.

Биржевые денежные фонды

Итак, мы выяснили, что зарубежные денежные фонды очень похожи на обычную валюту, но тем не менее позволяют получить маленькую доходность. В каких случаях они могут быть полезны? На мой взгляд по крайней мере в двух.

Во-первых, инвестор может держать в них деньги, ожидая подходящего момента (просадки) для покупки какого-то актива. Однако подходящая ситуация может не появляться достаточно долго. В этом случае можно «припарковать» внесенную сумму и терять меньше средств в результате инфляции. Когда нужный актив становится достаточно привлекателен, фонд денежного рынка превращается в наличность.

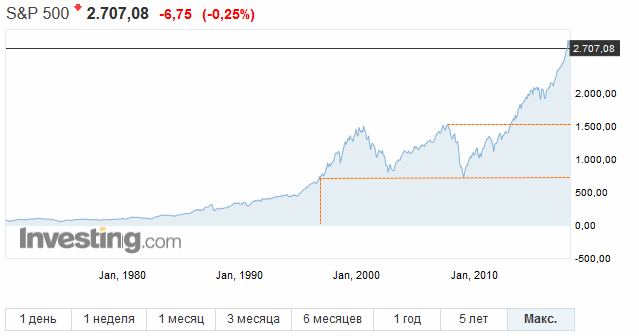

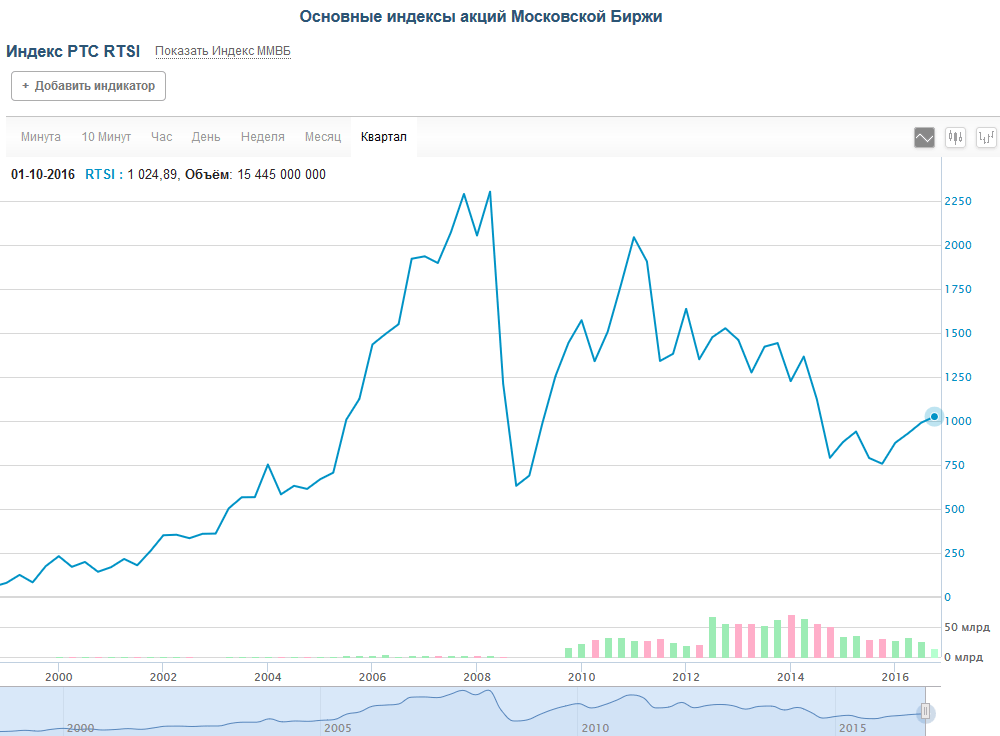

Но более важным случаем на мой взгляд может быть использование фондов денежного рынка для плавного завершения инвестиционного процесса. Известно, что стандартный инвестиционный портфель предполагает примерно равное количество акций и облигаций. Однако если бы планируемый выход инвестора из рынка пришелся на весну 2009 года, то в результате кризиса накопленный капитал мог бы просесть на несколько десятков процентов. В этот момент рынок откатился на уровень начала 1997 года:

Избежать такой ситуации можно следующим образом. Скажем, за пять лет до планируемого окончания инвестиций 50% средств переводятся в стабильный фонд денежного рынка. За 4 года до конца — 60% и так далее. Чем больший срок вы инвестировали до этого, тем большая доходность будет накоплена. Хотя сознательное урезание доходности может быть психологически трудным — ведь не исключено, что в последние 5 лет ваших инвестиций рынок будет вполне неплох и вы недополучите заметную сумму. Особенно если вспомнить правило сложного процента.

С другой стороны ждать, скажем, еще два года (после чего перевести в фонд денежного рынка 70% капитала) довольно опасно. Выход из кризиса может занимать много лет. В последний кризис 2008-09 годов рынок восстановился за 4 года — но бывало и больше. После кризиса середины 60-х годов американский рынок восстановился только через 15 лет, к началу 80-х. Российский индекс РТС в мае 2008 года показывал почти 2450 пунктов, а на сегодня (почти через 10 лет) стоит почти в два раза меньше. Есть и знаковый пример японского рынка.

Плюсы и минусы денежных фондов

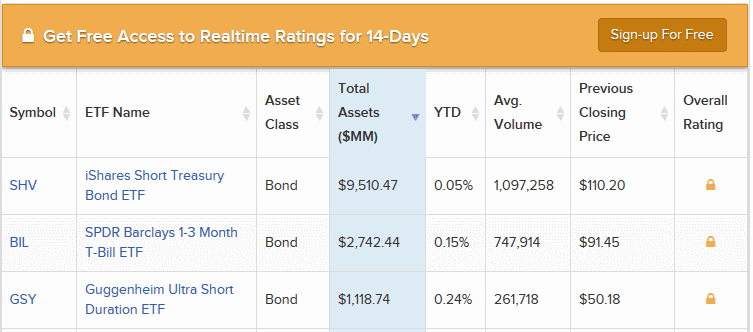

Примеры зарубежных фондов денежного рынка

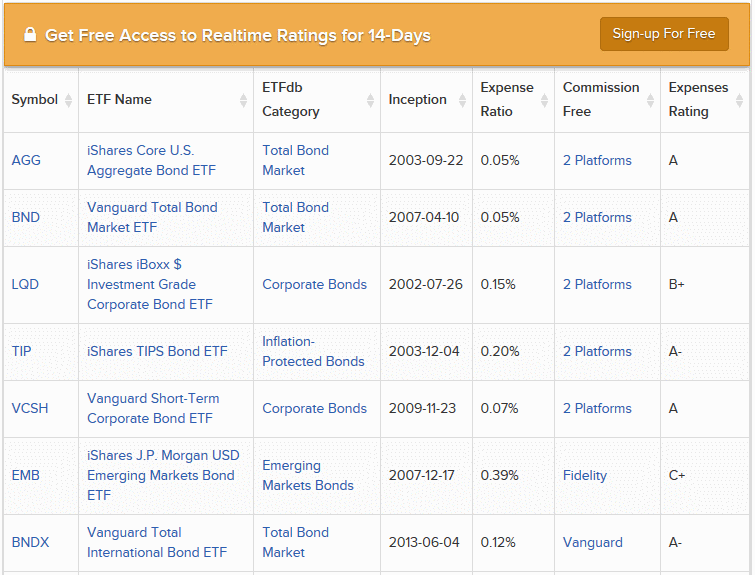

Щелчком по соседней вкладке можно убедиться в верной категории фонда (Money Market), а также увидеть комиссии:

В первых двух фондах векселя США составляют 100%, в последнем фонде — только 70% ценных бумаг (остальное фонд держит в виде наличности). Как вели себя три найденных фонда в последние 10 лет, т.е. с учетом мирового финансового кризиса? Согласно графикам, за десять лет даже с учетом кризиса колебания фондов не выходили за рамки 2%. Все три варианта обладают хорошей ликвидностью, два первых — достаточно низкими комиссиями. Средняя текущая цена 100 долларов за акцию ETF.

Сравнение с фондами облигаций широкого рынка

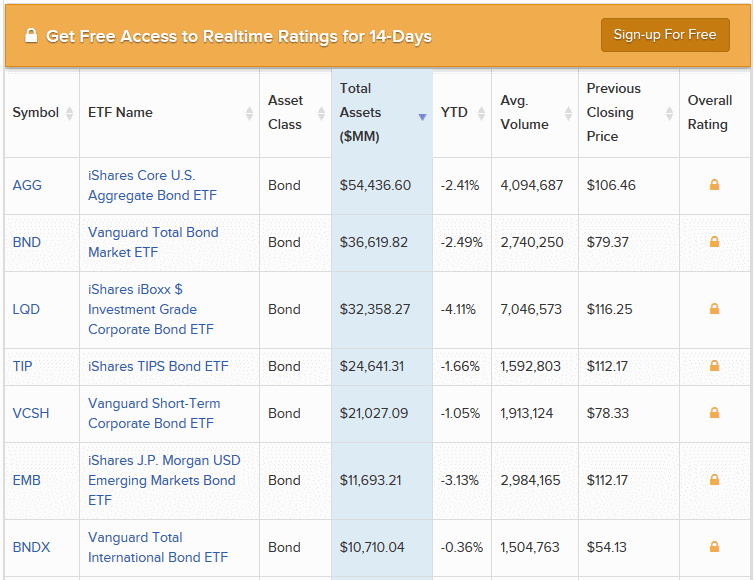

Интересно сравнить полученные результаты фондов денежного рынка с фондами облигаций. Найти их можно в том же разделе скринера по ключу All-Term и отсортировать по капитализации:

Выберем из них фонды облигаций широкого рынка (Total Bond Market):

Первые два фонда содержат около 90% среднесрочных долгов США, причем наряду с государственными облигациями высшего кредитного рейтинга тут немало и корпоративных бумаг. Фонд BNDX содержит 2/3 европейских долговых обязательств и только четверть американских.

Что можно сказать о возможных результатах? При инвестировании в данные фонды можно получить более высокую доходность, однако и размах колебаний в их случае заметно сильнее. Так, на текущем рынке 2% потенциальной прибыли от купонов предполагают около 10-15% колебаний котировок в зависимости от рыночного спроса и процентных ставок.

Выводы

Фонды денежного рынка – это почти что деньги с минимальной текущей доходностью в валюте около 1% в год. Однако она может заметно вырасти при росте процентной ставки, как было в конце 1970-х. Наличность на брокерском счету может находиться как в виде кеша, так и в виде таких фондов: либо как консервативная часть портфеля, либо в ожидании благоприятной возможности для инвестиций. Фонды очень ликвидны, так что в последнем случае их легко продать даже в кризис и сделать покупку.

Фонды широкого рынка облигаций более волатильны, чем фонды денежного рынка, однако не так сильно, как фонды высокодоходных облигаций с потенциальным падением в 20-30% и даже выше. В кризис 2008 года фонды AGG и BND упали всего на 5-7% и быстро восстановились. В зависимости от склонности к риску, они вместе с фондами денежного рынка вполне могут найти применение у инвестора, особенно на стадии подготовки выхода из рынка.

Много яиц, много корзин. Как работают биржевые фонды

Что это такое и какие ETF есть на Московской бирже

В статье «Дать денег Минфину» я рассказал, как инвестировать в государственные облигации.

Помимо гособлигаций на бирже есть много других инструментов, часто более интересных. Однако следить за каждым и покупать каждую ценную бумагу сложно и дорого. Сегодня поговорим о том, как снизить риск и пользоваться множеством инструментов одновременно.

Не держите яйца в одной корзине

Финансисты часто говорят про диверсификацию. В обычной жизни то же самое называют «не класть все яйца в одну корзину».

Допустим, вы вложили деньги в пять компаний. Это безопасно? Нет: при разорении одной из пяти компаний вы потеряете 20% капитала. Ценные бумаги — это не застрахованные вклады: если компания разоряется, вы теряете все вложенные деньги, а не только недополученный доход.

Решение на поверхности: раскладывать деньги по разным местам. На фондовом рынке это значит вкладывать в акции и облигации, в разные компании и желательно на разных рынках и в разных странах. Чем шире рассредоточены ваши деньги, тем меньше риска.

Но чем больше бумаг, тем больше работы они требуют. Вам нужно будет постоянно искать на рынке интересные компании, в которые стоит вложить. А еще следить за всеми бумагами, которые вы уже купили: держать их или продавать. Также растет требование к капиталу: вы вряд ли сможете купить много разных акций по одной. Их будут продавать десятками и сотнями, каждая может стоить по несколько тысяч рублей. В итоге минимальный порог входа на несколько рынков сразу потребует капитала в несколько миллионов.

ETF вместо отдельных бумаг

ETF — это набор ценных бумаг. Покупая акцию фонда, вы как бы становитесь владельцем небольшой части этого набора.

Представим, что есть некий фонд, в котором лежат два типа акций: половину занимают акции «Газпрома», вторую половину — акции Сбербанка. Покупая одну акцию такого фонда, вы как бы в равных пропорциях покупаете акции «Газпрома» и Сбербанка.

Более реальная ситуация: в фонде в некоторых пропорциях есть акции 50 компаний. Покупая одну акцию фонда, вы как бы покупаете акции всех 50 компаний в тех же пропорциях.

Инвестиции — это несложно

Индексные ETF

На финансовом рынке существует понятие индекса. Индекс — это умозрительный портфель каких-то ценных бумаг, которые биржа или какая-нибудь компания считает эталонным. Например, я могу составить «Индекс Куроптева» и перечислить в нем 100 компаний, чьи ценные бумаги буду считать важными. Или 50 компаний с зеленым логотипом. Или 42 компании, названия которых рифмуются с моим именем. Критерий может быть любой. И это будет моим индексом.

Значение индекса — это виртуальное число, которое нужно для оценки изменения цен акций внутри индекса. Оно высчитывается сложным образом, но само по себе не так важно. Важно, как значение индекса меняется со временем.

Пример из жизни. Есть индекс РТС : в него входят акции 50 наиболее крупных и ликвидных российских компаний. Индекс РТС отражает усредненное состояние всего российского рынка. Если значение индекса РТС снижается, значит, на российские акции в целом нет спроса и они дешевеют. Если растет, значит, акции интересны инвесторам.

Абсолютное значение индекса обычно не имеет значения, важно лишь его изменение во времени. На начало 2016 года значение РТС составляло 749,28, и это значит, что за прошедший год российский рынок акций вырос на 40%.

Индекс — это информационный продукт, его нельзя купить на бирже. Представьте, что индекс — это рецепт супа: в нем написано, что нужно купить, чтобы получилось вкусно. Так же и в индексе: он говорит, какие бумаги нужно купить, чтобы получился какой-то правильный портфель. Но если вы хотите пообедать, то вам нужен не рецепт, а сам суп.

Вы можете взять индекс и купить все акции из него самостоятельно. Это очень сложно и дорого, но чисто теоретически возможно. Представьте, что вам нужно приготовить суп из 500 ингредиентов, каждый из которых продают только на оптовой базе и только от 10 килограммов. То же самое здесь: в индекс S&P 500 входят 500 компаний, акции которых могут стоить от нескольких сотен до нескольких тысяч рублей, еще и не каждую можно будет купить в единичном экземпляре.

Другой вариант — сходить в кафе и заказать суп там. Шеф-повар уже купил все нужные ингредиенты и сварил огромный котел с супом. Вам нальют одну тарелку из этого общего котла. То же самое в индексном фонде: специальная управляющая компания уже купила все нужные ценные бумаги индекса и «сварила» из них готовый фонд. Вам продают долю в этом фонде — такого размера, какого захотите.

Цена акции индексного фонда будет повторять динамику индекса — так же, как цена супа будет повторять динамику цен на отдельные продукты. Если индекс вырос на 10%, то и цена акции фонда должна вырасти на 10%.

В чем сила ETF

Помимо диверсификации инвестиции через фонд снимают с инвестора часть рутинных задач — например реинвестирование.

В статье про корпоративные облигации на Московской бирже я говорил, что рассчитываемая биржей доходность облигации подразумевает реинвестирование купонов. То есть при каждой выплате купонов нужно заново покупать на них облигации.

Инвестиции через фонд снимают с инвестора часть рутинных задач

Каждая покупка — это дополнительное действие для инвестора. Теперь представьте, что в фонде 50 ценных бумаг, у каждой свои даты купонных выплат, за каждой нужно следить. Облигационный ETF делает все сам.

Например, цена одной акции фонда еврооблигаций может составлять около 6000 рублей, а самостоятельное формирование такого же набора еврооблигаций — сотни миллионов рублей. Некоторые ETF предоставляют возможности, которые недоступны инвестору с капиталом в несколько сотен тысяч рублей.

Благодаря фондам вы также можете инвестировать в портфели акций и облигаций разных стран, проводя расчеты в рублях. Через фонды становятся доступны инструменты денежного рынка и товары.

Конечно, всё это счастье достается не бесплатно. Существует комиссия за управление фондом — это могут быть цифры в районе 0,5–1% в год и в эту сумму не входит комиссия биржи, брокера или депозитария. Плата за управление уменьшает стоимость акций фонда, отдельно ее платить не надо.

Откуда берется цена акции ETF

Цена одной акции фонда — это результат деления стоимости всего, что есть в фонде, на количество выпущенных акций.

Если в фонде будет одна акция «Газпрома» и одна Сбербанка, по 150 рублей каждая, то стоимость активов фонда — 300 рублей. Обычно применяется термин СЧА — стоимость чистых активов.

Если сам фонд выпустил 100 акций, то стоимость активов, приходящихся на одну акцию, составляет 300 ÷ 100 = 3 рубля. Это расчетная цена акции, или СЧА на акцию. Зная расчетную цену, мы знаем справедливую цену акции.

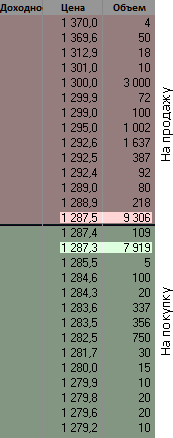

Рыночная цена акции фонда на бирже может отличаться от расчетной из-за баланса спроса и предложения. Теоретически она может быть любой, хоть 1% от расчетной цены, хоть 1000%. Но дело в том, что при больших отклонениях от цены эти акции не будут покупать или продавать. Чтобы этого не было, кто-то из участников торгов будет выступать на бирже в качестве маркетмейкера.

Маркетмейкер — это такой участник торгов, которому самому акции не нужны, но он всегда готов купить, если вы хотите продать, и продаст, если вы хотите купить. Его задача — делать так, чтобы цены на акции фонда держались в районе расчетной цены и никто не паниковал. Обычно маркетмейкингом занимаются брокерские компании, но бывают и специализированные организации.

На иллюстрации маркетмейкер дает лучшую цену продажи. А его заявка на покупку всего на 20 копеек хуже лучшей цены:

Маркетмейкер — это как перекупщик на авторынке. Если он видит, что кто-то продает бумагу сильно дешево, он ее покупает и перепродает по нормальной рыночной цене. Если же вы хотите купить, то маркетмейкер даст вам нормальную цену.

ETF на Московской бирже

Фонды устроены таким образом, что за покупку, продажу и хранение имущества, а также за аудит фондов отвечают разные организации — администратор фонда, попечитель фонда и аудитор фонда. Попечителем и администратором фондов «Финэкс» является «Бэнк-оф-нью-йорк-меллон», аудитором — «Прайс-ватерхаус-куперс». Это крупные и известные финансовые институты. Такое сложное хозяйство нужно, чтобы фонды работали честно.

Фонды «Финэкс» можно разделить на несколько групп: фонды денежного рынка, облигаций, акций и товарные фонды. Про некоторые из фондов я расскажу подробнее.

Фонд денежного рынка FXMM : откладывать свободные деньги

FXMM — это фонд денежного рынка. Его поведение проще всего описать как рублевый депозит сроком на одну ночь, у которого проценты начисляются каждый день.

Это единственный инструмент на Московской бирже, позволяющий частному инвестору с небольшим капиталом получить доход на деньги, не занятые в акциях или облигациях. Входной билет на настоящий денежный рынок начинается примерно от 10 000 000 рублей, а одна акция FXMM стоит около 1000 рублей.

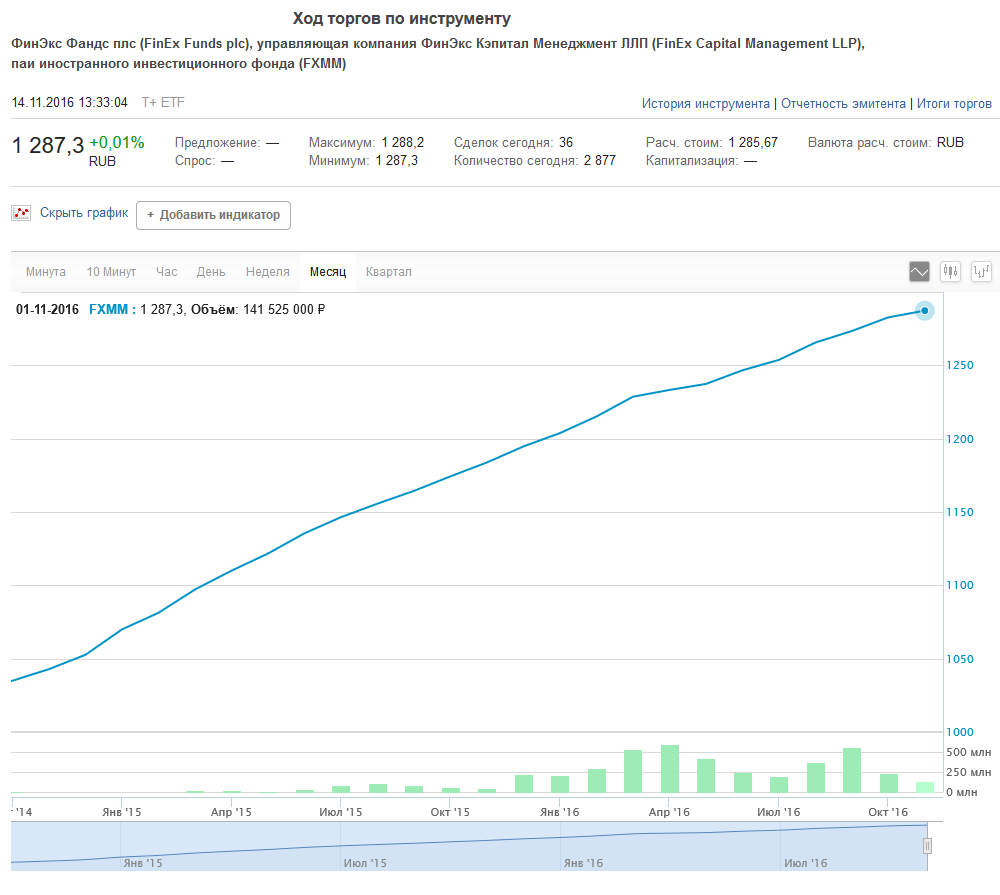

FXMM — это самый предсказуемый фонд. Цена акции просто растет на одну-две копейки каждый день:

Цена одной акции FXMM в рублях, Московская биржа

Для торговли на Московской бирже

Доходность FXMM находится на уровне короткого рублевого депозита в банке. За 2015 год она составила 8,25%. Не забывайте, что, в отличие от депозитов, никаких страховок ваших сбережений тут нет.

Фонды облигаций FXRU и FXRB : инвестировать в еврооблигации

Фонды FXRU и FXRB — это фонды валютных еврооблигаций российских компаний, таких как «Газпром», Сбербанк, ВЭБ и другие.

Оба фонда содержат один и тот же набор ценных бумаг из индекса «Барклайс» и сочетают в себе высокую валютную доходность российских еврооблигаций и их высокий по мировым стандартам риск.

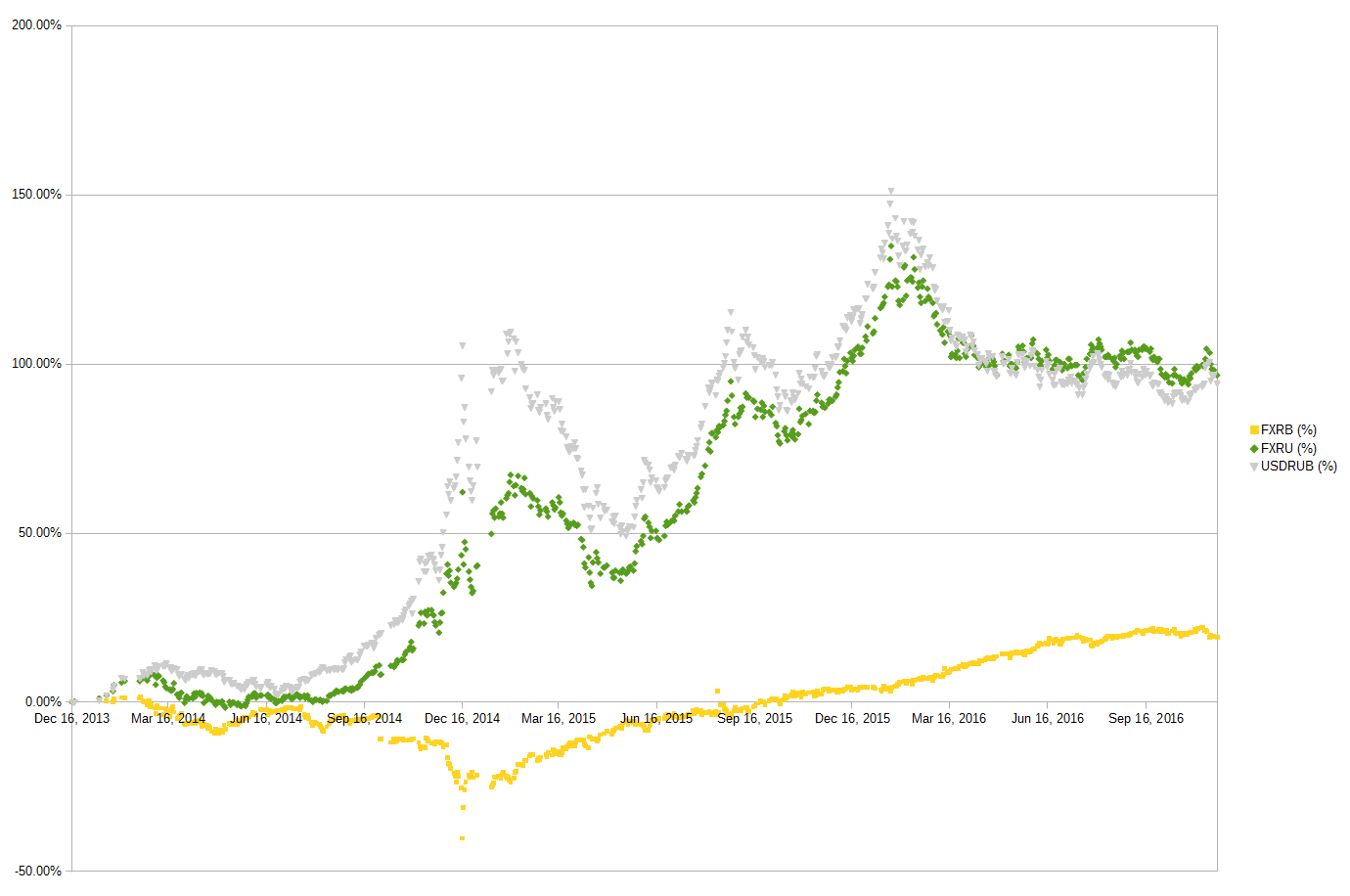

Рублевая цена акций FXRU сильно зависит от курса доллара. При росте доллара акции FXRU растут в цене, а при снижении — падают.

FXRB — это тот же портфель еврооблигаций, но с защитой от изменения курса рубля к доллару и более высокой рублевой доходностью. Изменение курса не влияет на рублевую цену акции.

На графике видно, что цена акций FXRU близко повторяет курс доллара. FXRB на курс не реагирует, а его падение в декабре 2014 связано с падением цены портфеля облигаций.

Изменение рублевой цены акций FXRU и FXRB в процентах, изменение курса доллара в процентах

Текущая доходность портфеля облигаций FXRU к погашению составляет около 3,5% годовых в валюте. Однако стоит учитывать, что НДФЛ при продаже вы заплатите с рублевой разницы между покупкой и продажей.

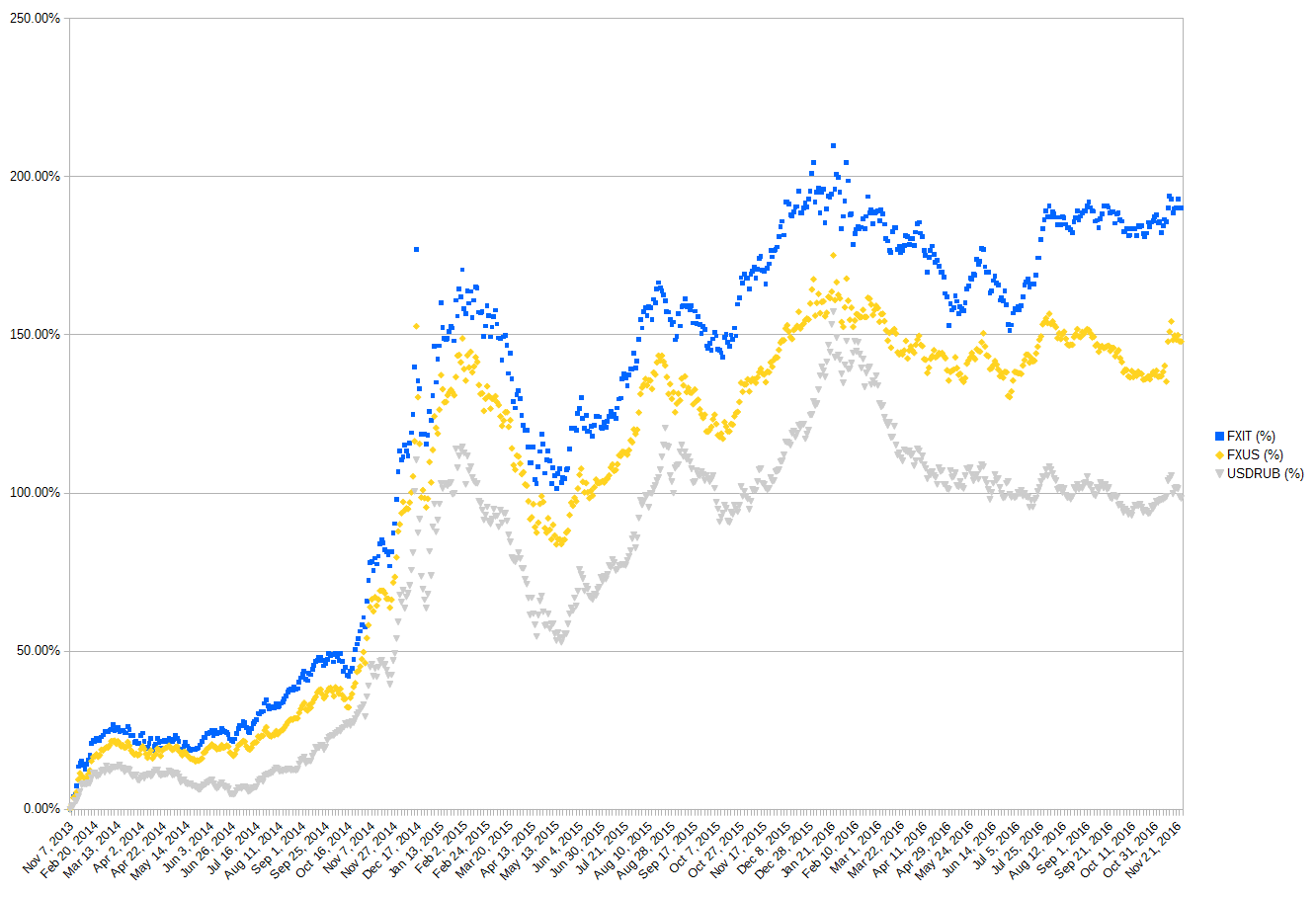

Фонды акций FXIT и FXUS : инвестировать в американские акции

С помощью акций фондов «Финэкс» вы можете инвестировать в акции Германии, Японии, Соединенного Королевства, Австралии, Китая, США и России.

Еще один фонд на американском рынке — FXUS — состоит из более широкого набора акций. В FXUS входят акции таких известных компаний, как «Эксон-мобил», «Джонсон и Джонсон», «Кока-кола», «Дисней».

Расчеты при покупке и продаже FXIT и FXUS идут в рублях. Для понимания можно представить, что при покупке вы отдаете рубли, на них покупается валюта и на эту валюту — американские акции. При продаже процесс идет в обратную сторону: акции как бы продаются за валюту, она конвертируется в рубли, рубли возвращают вам. Налогом облагается рублевая разница между покупкой и продажей.

Фонды FXIT и FXUS интересны тем, что позволяют даже с небольшим капиталом легко инвестировать в американский рынок — один из основных мировых рынков акций, доходность которого гораздо выше российского.

Изменение рублевой цены акций FXIT и FXUS в процентах, изменение курса доллара в процентах

Финансы предприятий и организаций

Денежные фонды организации. Активы и пассивы

Финансы предприятий являются не просто составной частью, а исходной основой финансовой системы страны. Здесь создается национальное богатство и национальный доход — основные источники финансовых ресурсов государства.

Финансы предприятий представляют собой совокупность экономических отношений, возникающих в процессе производства и использования совокупного общественного продукта, национального богатства и национального дохода, и связанных с образованием, распределением и использованием валового дохода денежных накоплений и финансовых ресурсов.

Все отношения, определяющие сущность финансов предприятий, опосредованы в денежной форме.

Содержание финансов предприятий выражают денежные отношения, возникающие в процессе расширенного воспроизводства:

Финансы предприятий выполняют те же функции, что и государственные финансы: распределительную и контрольную, — однако сфера их деятельности шире. Если государственные финансы выполняют свои функции на стадии вторичного распределения и перераспределения национального дохода, то финансы предприятий начинают свою деятельность еще на стадии образования национального дохода.

Посредством распределительной функции происходит формирование и увеличение уставного капитала предприятий, определяются пропорции в распределении получаемых доходов, обеспечивается сочетание интересов государства, субъектов хозяйствования и отдельных работников.

Основой контрольной функции является стоимостной учет затрат на производство и реализацию продукции и услуг, формирование денежных фондов. Финансы объективно отражают состояние экономики предприятия, а значит могут активно воздействовать на их деятельность и контролировать ее: от эффективности производства, рационального использования финансовых ресурсов зависит финансовая устойчивость предприятия.

Основой организации финансов предприятий является наличие финансовых ресурсов в размерах, достаточных для осуществления производственной и коммерческой деятельности. Финансовые отношения предприятий строятся на ряде общих и специфических принципов.

К принципам финансовых отношений предприятий в первую очередь следует отнести:

На организацию финансов предприятий влияют организационно-правовая форма хозяйствования и отраслевые технико-экономические особенности.

Финансовая деятельность организации, независимо от формы хозяйствования, основывается на наличии финансовых ресурсов, формирующих денежные фонды.

Финансовые ресурсы — это совокупность собственных денежных средств и поступлений извне, находящихся в распоряжении хозяйствующего субъекта и предназначенных для выполнения его финансовых обязательств, финансирования текущих затрат и затрат, связанных с расширением производства.

Наличие финансовых ресурсов в необходимых размерах и эффективное их использование во многом предопределяют финансовое благополучие предприятия.

В рамках финансовой терминологии финансовые ресурсы хозяйствующих субъектов принято группировать на собственные и заемные, внутренние и внешние (рис. 10.1).

Прибыль — это основной показатель деятельности предприятия, представляющий собой чистый доход, созданный в сфере материального производства.

Амортизационные отчисления — внутренний источник финансовых ресурсов предприятия — денежное выражение стоимости износа основных средств и нематериальных активов.

Дополнительная эмиссия ценных бумаг — внешний источник формирования собственных финансовых ресурсов предприятия; с ее помощью происходит увеличение акционерного капитала предприятия, а также привлечение дополнительного складочного капитала путем дополнительных взносов средств в уставный фонд.

Безвозмездная финансовая помощь —внешний источник формирования собственных финансовых ресурсов: бюджетные ассигнования на безвозвратной основе, они выделяются для финансирования государственных заказов, отдельных общественно значимых инвестиционных программ или в качестве государственной поддержки предприятий, производство которых имеет общегосударственное значение.

Прочие источники финансовых ресурсов — бесплатно передаваемые предприятиям материальные и нематериальные активы, включаемые в состав их баланса.

Финансовые ресурсы объединяются в денежные фонды. Их создание служит важной стороной финансовой деятельности, а процесс формирования начинается с момента организации предприятия. При помощи различных денежных фондов осуществляется обеспечение хозяйственной деятельности требуемыми денежными средствами.

Денежные фонды, создаваемые в организации, можно разбить на четыре группы:

I группа — фонды собственных средств включают: средства уставного капитала, добавочный и резервный капитал, инвестиционный и валютный фонд; II группа — фонды привлеченных средств охватывают фонды потребления, расчеты по дивидендам, доходы будущих периодов, создаваемые резервы предстоящих расходов и платежей;

III группа — фонды заемных средств — кредиты банков, коммерческие кредиты, факторинг, лизинг и прочие заемные средства. Специфика деятельности предприятия состоит в том, что оно не может обойтись без привлечения заемных средств;

IV группа — оперативные фонды: фонды выплаты заработной платы, дивидендов, платежей в бюджет и прочие.

Кроме перечисленных, на предприятии создается ряд других фондов денежных средств: для погашения кредитов банков, освоения новой техники, научноисследовательских работ, отчислений вышестоящей организации.

Все денежные фонды группируются в активы и пассивы и отражаются в балансе организации.

Активы — совокупные имущественные ценности, используемые в хозяйственной деятельности с целью получения прибыли.

Пассивы — источники образования хозяйственных средств, имеющиеся у предприятия, их назначение, принадлежность и обязательства по платежам.

По экономическому содержанию активы представляют собой имущество предприятия, а пассивы — денежные средства, используемые в формировании этого имущества.

Активы организации классифицируются по различным признаками, основная группировка с позиций финансового менеджмента — по форме функционирования актива.

1. Форма функционирования актива:

2. По характеру участия в производственном цикле:

3. В зависимости от источников формирования:

4. В зависимости от права собственности на них предприятия:

5. По степени ликвидности:

Между активами и пассивами должно соблюдаться равновесие: активы и пассивы каждого предприятия всегда равны. Такое равенство называется балансовым равновесием. В бухгалтерском учете активы и пассивы отражаются в первой форме баланса, составляющегося на определенный календарный период.

В балансе активы располагаются в последовательности нарастания ликвидности, а пассивы — в порядке срочности вовлечения в оборот (табл. 10.1)

| Актив | Пассив |

|---|---|

| I. Внеоборотные активы II. Оборотные активы III. Убытки | IV. Капитал и резервы V. Долгосрочные пассивы VI. Краткосрочные пассивы |

| Баланс | Баланс |

Для оценки стоимости активов в финансовой практике применяется несколько методов оценки совокупной стоимости активов.

Метод балансовой оценки осуществляется на основе данных последнего отчетного баланса и имеет ряд разновидностей.

Общий недостаток этих методов — они не отражают непосредственных результатов хозяйственной деятельности, генерируемых этими активами. Результат хозяйственной деятельности может быть отрицательным даже при высокой стоимости активов в целом и производительных активов в частности.

Метод оценки стоимости замещения (затратный метод) сводится к определению стоимости затрат, необходимых для воссоздания имущественного комплекса в современных условиях в разрезе отдельных его элементов с учетом реального износа каждого из них. Этот метод имеет следующие разновидности:

К недостаткам этого метода следует отнести то, что он оперирует стабильными среднеотраслевыми показателями прибыльности и рентабельности, что в реальных условиях нашей страны пока недостижимо.

Метод оценки рыночной стоимости основан на рыночных индикаторах цен покупки-продажи аналогичной совокупности активов. Оценка в этом случае может осуществляться:

Метод оценки предстоящего чистого денежного потока определяет стоимость имущественного комплекса суммой реального чистого дохода, который может быть получен инвестором (покупателем) в процессе его эксплуатации.

Метод совершенно не привязан к балансовым оценкам, составу и качественным характеристикам активов, поэтому его использование наиболее эффективно.

Предстоящий чистый денежный поток определяется посредством приведения будущих доходов организации к сегодняшнему времени с помощью суммы прибыли и нормы капитализации чистого денежного потока (нормы прибыли на капитал или ставки ссудного процента).

Потоки денежных средств организации

Одно из направлений управления финансами предприятия — это эффективное управление потоками денежных средств.

Существуют такие понятия, как «движение денежных средств» и «поток денежных средств».

Движение денежных средств — это все валовые денежные поступления и платежи предприятия.

Движение денег является первоосновой, в результате чего возникают финансы, то есть финансовые отношения, денежные фонды, денежные потоки (рис. 10.2).

Поток денежных средств представляет собой разницу между всеми поступившими и выплаченными предприятиями денежными средствами за определенный период.

В мировой практике поток денежных средств обозначается понятием «кэш фло» (cash flow — поток наличности). Денежный поток, в котором оттоки превышают притоки, называется «негативный кэш фло» (negative cash flow), в обратном случае это «позитивный кэш фло» (positive cash flow).

Управление потоками денежных средств предполагает анализ этих потоков, учет движения денежных средств по видам деятельности, разработку плана движения денежных средств.

Анализ денежных потоков связан с выяснением причин, повлиявших на:

Для анализа и оценки эффективности управления денежным потоком все его разновидности делят по видам деятельности: основная, инвестиционная, финансовая (табл. 10.2.).

Существует два метода расчета потока денежных средств.

1. Прямой метод расчета потоков осуществляется на основе счетов бухгалтерского учета предприятия.

В результате при прямом методе предприятие получает ответы на вопросы относительно притоков и оттоков денежных средств и их достаточности для обеспечения всех платежей.

2. Косвенный метод расчета потоков — на основе показателей Баланса предприятия (Ф-1) и Отчета о финансовых результатах (Ф-2).

Косвенный метод показывает взаимосвязь различных видов деятельности предприятия, а также влияние на прибыль изменений в активах и пассивах предприятия.

При косвенном методе основа для расчета — нераспределенная прибыль, амортизация, а также изменения активов и пассивов предприятия. Здесь увеличение активов уменьшает денежные средства предприятия, а увеличение пассивов — увеличивает, и наоборот.

| Виды деятельности | Приток денежных средств | Отток денежных средств |

|---|---|---|

| Основная деятельность: | – выручка от реализации продукции, работ, услуг; – поступления дебиторской задолженности; – поступления от продажи материальных ценностей, бартера; – авансы покупателей. | – платежи поставщикам; -выплата заработной платы; – платежи в бюджет и внебюджетные фонды; – погашение кредиторской задолженности; – выплаты по фонду потребления. |

| Инвестиционная деятельность: | – продажа основных фондов нематериальных активов; – поступление средств от продажи долгосрочных финансовых вложений; – дивиденды, проценты от долгосрочных финансовых вложений. | – капитальные вложения; – долгосрочные финансовые вложения. |

| Финансовая деятельность: | – краткосрочные кредиты и займы; – долгосрочные кредиты и займы; – поступления от продажи векселей и оплаты их должниками; – поступления от эмиссии акций; – целевое финансирование. | – погашение краткосрочных обязательств; – погашение долгосрочных кредитов и займов; – выплата дивидендов; – оплата векселей. |

Анализ денежного потока важен в случае осуществления судозаемных операций, он выступает как способ оценки кредитоспособности клиента коммерческого банка, в основе которого лежит использование фактических показателей, характеризующих оборот средств у клиента в отчетном периоде.

Модель анализа денежного потока построена на группировке элементов в бюджете денежных средств по сферам управления предприятием. Этим сферам в модели анализа денежного потока могут соответствовать следующие блоки:

При выдаче ссуды анализ денежного потока делается как минимум за три последние года.

Элементы притока и оттока средств для анализа кредитоспособности представлены в табл. 10.3.

Разница между притоком и оттоком средств определяет сальдо общего денежного потока.

Сложившаяся средняя положительная величина общего денежного потока (превышение притока над оттоком средств) может использоваться как предел выдачи кредитов.

На основе соотношения величины общего денежного потока и размера долговых обязательств определяется класс кредитоспособности заемщика:

Долговые обязательства представляют собой совокупность заемных средств. Краткосрочные обязательства — это задолженность предприятия, которая должна быть погашена в течение года. Прежде всего, это задолженность кредиторам, краткосрочные кредиты и займы, полученные авансы.

Долгосрочные обязательства — это задолженность предприятия, которая должна быть погашена в течение периода, превышающего один год, включают в себя долгосрочные кредиты и займы.

Нормативные уровни коэффициента кредитоспособности:

Анализ денежного потока позволяет сделать вывод о слабых местах управления предприятием (табл. 10.3.).

Целевой остаток денежных средств должен быть предусмотрен организацией, его величина устанавливается с учетом следующих обстоятельств:

Для управления денежными потоками применяются следующие методы:

1. Синхронизация денежных потоков. Обеспечивая высокую точность прогнозов и соблюдая график выплат и поступлений, предприятие может сократить текущий остаток на счете до минимума. Предприятия договариваются с поставщиками о перечислении сумм, подлежащих выплате, а с покупателями — о получении задолженности в соответствии с «платежными календарем».

3. Ускорение денежных поступлений. Скорость осуществления расчетов зависит от способа ведения банковских операций. Относительно новым направлением в развитии систем перевода платежей является электронный депозитный перевод, который существенно ускоряет денежные поступления.

4. Контроль выплат — важная сторона деятельности финансовой деятельности, контролю за денежными выплатами способствует централизация расчетов с кредиторами и дебиторами.

Финансирование затрат на производство и реализацию продукции

При создании хозяйствующих субъектов источником приобретения производственных фондов и оборотных средств является уставный капитал.

В процессе производства создается новая стоимость, результатом реализации которой становится выручка от реализации, зачисляемая на расчетный счет.

При расширенном воспроизводстве предприятие должно авансировать в оборот больше средств, чем позволяет ранее полученная выручка, поэтому дополнительные средства могут быть получены либо путем приращения собственных средств, либо различными способами заимствования.

Поступающая на расчетный счет предприятия выручка от реализации продукции и услуг служит не только источником возмещения затрат, но и источником накопления средств. Предприятие в процессе деятельности совершает материальные и денежные затраты, наибольшая доля которых приходится на затраты на производство, которые группируются по элементам затрат в соответствии с «Положением о составе затрат, включаемых в себестоимость продукции. ».

Величина затрат на реализацию продукции обычно не совпадает с объемом затрат на производство продукции за счет остатков нереализованной продукции на начало и конец года и внепроизводственных расходов, которые полностью относятся на реализованную продукцию. Размер затрат на реализуемую продукцию определяют с помощью формулы:

Планирование затрат осуществляется в зависимости от характера выпускаемой продукции, либо в абсолютной величине в расчете на единицу изделия, либо в копейках в расчете на 1 рубль товарной продукции.

Важной составляющей затрат на производство являются амортизационные отчисления.

Амортизационные отчисления представляют собой денежную форму перенесенной на продукт труда части стоимости основных фондов.

Амортизация начисляется на нормативный срок службы основных фондов тремя возможными методами:

Выбор метода зависит от вида деятельности, вида основных фондов и характеристик предприятия: метод ускоренной амортизации используется преимущественно на малых предприятиях.

Поступление выручки от реализации на расчетный счет продукции и услуг свидетельствует о завершении кругооборота средств предприятия. От обоснованности расчета плановой выручки зависит реальность основного источника поступления денежных средств.

Выручку планируют методом прямого ассортиментного счета на основе плана выпуска товарной продукции, с учетом остатков нереализованной продукции на складе на начало и конец года.

Использование выручки от реализации характеризует начальную стадию распределительных процессов. Из полученной выручки прежде всего:

Прибыль представляет собой часть денежных накоплений или чистый доход общества или прибавочного продукта в денежной форме.

Большая часть денежных накоплений реализуется в форме прибыли, которая имеет двойственную принадлежность:

Как финансовая категория прибыль выполняет некоторые функции:

На величину прибыли предприятия оказывают влияние многочисленные факторы, как связанные, так и не связанные с его деятельностью (рис. 10.3)

Роль прибыли в хозяйственном и финансовом механизме предприятие определяет и необходимость достоверного исчисления плановой прибыли.

Прибыль планируется раздельно по видам:

Наибольшая доля прибыли принадлежит прибыли от реализации товарной продукции.

Традиционно она планируется двумя методами: прямого счета и аналитическим.

Метод прямого счета основан на расчете плановой прибыли:

П = Σ В* (Ц – С) (8)

где П — плановая прибыль; В — выпуск товарной продукции плановом периоде в натуральном выражении; Ц — цена единицы продукции без учета НДС и акцизов; С — полная себестоимость единицы продукции; i — число видов выпускаемой продукции.

Метод счета по базовой рентабельности используется по сравнимой реализуемой продукции на основании следующих формул:

Распределение прибыли базируется на двух принципах:

Фонд накопления формируется для финансирования затрат на разработку и освоение новых видов продукции, технологических процессов, структур и методов управления, на затраты по модернизации, техническому перевооружению и реконструкции.

Фонд потребления расходуется на социальное развитие коллектива и материальное стимулирование работников.

Источники финансирования основных и оборотных средств организации

Основные фонды и нематериальные активы — материальнотехническая основа процесса производства любого хозяйствующего субъекта.

Основные фонды представляют собой средства труда, которые неоднократно участвуют в процессе производства, сохраняя свою вещественную форму, а их стоимость переносится на стоимость готовой продукции частями по мере изнашивания.

Особенностью основных фондов является их длительное участие в стоимости и постепенный перенос стоимости на стоимость готовой продукции.

Нематериальные активы — это объекты, которые не обладают физическими свойствами, однако дают возможность получения дохода в течение длительного периода времени или постоянно.

К ним относятся: стоимость права пользования природными ресурсами, землей, права на изобретение, авторского права, патентов, товарных знаков, прав на «ноу-хау», торговых марок, приобретенных брокерских мест или прав пользования брокерским местом.

Кругооборот фондов и активов в производственном процессе включает в себя несколько стадий:

Пополнение основных производственных фондов осуществляется несколькими путями:

Пополнение нематериальных активов может осуществляться:

Процесс воспроизводства основных фондов и нематериальных активов может осуществляться в двух формах, как простой, так и расширенной.

Простое воспроизводство означает производство, строительство и приобретение основных фондов и нематериальных активов в размерах, соответствующих начисленной сумме износа по действующим основным производственным фондам и нематериальным активам.

Расширенное воспроизводство предполагает обновление в размерах, превышающих начисленную сумму износа.

К источникам финансирования затрат по расширенному воспроизводству относят:

Вопрос о выборе источников финансирования воспроизводства основных производственных фондов требует учета многочисленных факторов:

Источником финансирования среднего и капитального ремонтов является ремонтный фонд, как составная часть себестоимости, а затраты на текущие ремонты относят на статью себестоимости «затраты на содержание и эксплуатацию оборудования».

Оборотные средства — это важная составляющая имущества предприятия, необходимая для производства продукции и представляющая собой денежные средства, авансированные в оборотные производственные фонды и фонды обращения.

Оборотные средства обслуживают текущие потребности предприятия, не расходуясь, а авансируясь в различные материальную, производственную, товарную формы, возвращаясь по окончании производственно-реализационного цикла к исходной денежной форме.

При этом они выполняют функции:

Для расчета необходимого уровня оборотных средств организации используются нормы и нормативы.

Норма оборотных средств — относительная величина, соответствующая минимальному, экономически обоснованному объему запасов товарно-материальных ценностей, устанавливаемая обычно в днях. При неизменных экономических условиях норма не требует изменений.

Норматив оборотных средств — минимально необходимая сумма денежных средств, определяемая как произведение величины однодневного расхода или выпуска на норму оборотных средств по видам. Нормативы оборотных средств рассчитываются на конкретный период.

Известно несколько методов нормирования оборотных средств:

Наиболее часто применяют метод прямого счета, достоинством которого является достоверность. При использовании этого метода рассчитывают ряд частных нормативов и совокупный норматив как сумму частных.

К универсальным нормативам оборотных средств организации относятся:

Норматив оборотных средств, авансированных в производственные запасы, определяется по формуле:

Норма запаса в производственных запасах рассчитывается в днях и состоит из пяти элементов:

Специфика нормирования каждого элемента производственных запасов дополнительно обусловливается их особенностями.

Норматив оборотных средств в незавершенном производстве должен обеспечивать ритмичность процесса производства и равномерное поступление готовой продукции на склад. Он выражает стоимость начатых, но не законченных производством изделий, находящихся на различных стадиях производственного процесса и рассчитывается по формуле:

Норматив оборотных средств в расходах будущих периодов рассчитывается путем алгебраического сложения переходящих сумм этих расходов на начало и конец планируемого года и расходов планируемого года по сметам.

Норматив оборотных средств в готовой продукции рассчитывается по формуле:

Норма оборотных средств в готовой продукции зависит от:

Структура источников формирования и пополнения оборотных средств в значительной мере определяет эффективность их использования.

Первоначальное формирование оборотных средств происходит в момент организации предприятия, их источником служит уставный фонд, созданный за счет инвестиций учредителей.

В дальнейшем собственным источником пополнения оборотных средств служат прибыль, заемные и привлеченные средства.

Источники формирования оборотных средств отражаются в пассиве баланса предприятия и подразделяются на собственные, заемные и привлеченные.

К источникам формирования собственных оборотных средств относят собственный капитал предприятия.

Величина собственных оборотных средств (СОС) определяется как часть собственного капитала, направляемая на приобретение оборотных средств:

СОС = Атек – КО (14)

где СОС — собственных оборотных средств; Атек — текущие активы; КО — краткосрочные обязательства.

Положительное значение величины собственных оборотных средств ( СОС > 0 ) свидетельствует о том, что у предприятия достаточно долгосрочных финансовых ресурсов для финансирования внеоборотных активов. Излишек ресурсов идет на покрытие потребностей предприятия в оборотном капитале.

Если после привлечения в качестве источников финансирования долгосрочных заемных обязательств величина собственных оборотных средств остается отрицательной, то для финансирования оборотных активов предприятие использует краткосрочные заемные и привлеченные средства.

К заемным источникам формирования оборотных средств относятся краткосрочные кредиты и займы. Это банковские и коммерческие кредиты, инвестиционный налоговый кредит. Краткосрочные банковские ссуды предоставляются коммерческими банками на основе кредитных договоров на создание сезонных запасов сырья, материалов, временное восполнение недостатка собственных оборотных средств, осуществление расчетов.

К привлеченным источникам формирования оборотных средств относится кредиторская задолженность. При этом для целей финансирования оборотных активов из состава кредиторской задолженности используются в первую очередь устойчивые пассивы, а затем и другие элементы.

Устойчивые пассивы — это средства, не принадлежащие предприятию, но постоянно находящиеся в его обороте: минимальная задолженность по заработной плате и отчислениям во внебюджетные фонды, резерв предстоящих платежей, авансы заказчиков, минимальная задолженность перед бюджетом по налогам.

Управление финансами организации

Организация управления финансами на конкретных предприятиях и в организациях зависит от форм собственности, организационно-правового статуса, отраслевых и технологических особенностей, характера производимой продукции (оказываемых работ, услуг), размеров (масштабов) бизнеса и др.

Финансовая служба организации может быть представлена:

На крупных предприятиях структура финансовой службы более сложная. В наиболее общем виде в ней выделяют два подразделения: планово-аналитическое и учетно-контрольное:

В крупных организациях структура финансовой службы может быть представлена финансовым департаментом со следующими структурными подразделениями: бухгалтерией, аналитическим отделом, отделом финансового планирования, отделом оперативного управления, инвестиционным отделом.

Финансовая бухгалтерия занимается ведением бухгалтерского учета и формированием публичной финансовой отчетности в соответствии с установленными стандартами и требованиями.

Аналитический отдел занимается анализом и оценкой финансового состояния организации, выявляет резервы повышения эффективности производственно-хозяйственной и финансовой деятельности и разрабатывает мероприятия по улучшению финансового состояния предприятия.

Отдел финансового планирования осуществляет планирование финансовой деятельности организации на предстоящий период, разрабатывает финансовую стратегию финансирования организации, составляет отчеты о выполнении планов финансовой деятельности организации, осуществляет налоговое планирование.

Отдел оперативного управления производит сбор накладных, счетов, отслеживает их оплату, а также своевременность и полноту получения причитающихся организации средств от предприятий-контрагентов, страховых организаций.

Отдел по работе с инвестициями занимается разработкой общей инвестиционной политики организации, осуществляет анализ и отбор инвестиционных предложений, проводит анализ эффективности инвестиционных проектов.

Управление финансами является неотъемлемой частью общей системы управления предприятием. Управление финансами в организации представляет собой изыскание и распределение финансовых ресурсов, необходимых для обеспечения результативной и эффективной деятельности организации.

В условиях рыночных отношений финансовый менеджмент, как составная часть процесса управления, приобретает приоритетное значение.

Финансовый менеджмент представляет собой систему рационального управления движением денежных потоков, возникающих в процессе хозяйственной деятельности предприятия в целях достижения текущих и стратегических целей.

Цель финансового менеджмента — это максимизация цены предприятия, путем наращивания капитализированной стоимости предприятия.

Для достижения этих целей в финансовом менеджменте принимаются решения по следующим направлениям исследования:

В соответствии с целями и задачами финансовый менеджмент как наука и практическая деятельность включает следующие основные разделы.

Финансовый анализ и планирование:

Управление активами предприятия:

Управление источниками средств:

Управление финансовыми инвестициями:

Как любая система управления, финансовый менеджмент состоит из двух подсистем: управляемой (объект управления) и управляющей (субъект управления) (рис. 10.4).

Объектом управления в финансовом менеджменте являются финансовые ресурсы в виде денежного оборота хозяйствующего субъекта, представляющего собой постоянный поток денежных поступлений и выплат.

Каждому направлению расходования денежных средств соответствуют источники: к таким источникам можно отнести собственный капитал и пассивы, которые инвестируются в производство и приобретают форму активов.

Финансовый менеджмент как наука имеет в своей основе базовые теоретические положения — концепции, позволяющие понять его суть, цели, задачи, роль в деятельности предприятия и пути совершенствования.

Концепция текущей стоимости описывает закономерности деловой активности предприятия и объясняет механизм приращения капитала. Каждый предприниматель, вкладывая свой первоначальный капитал, рассчитывает получить новый капитал, чтобы через некоторый промежуток времени возместить ранее инвестированный и получить определенную долю его приращения. Эффективность операций определяется посредством диагностики информации, содержащейся в бухгалтерском учете. На основе данных учета не всегда возможно определить эффективность будущих операций, поэтому необходимо дополнительно оценивать будущие операции с позиций текущего времени.

Концепция предпринимательского риска позволяет объяснить важность и связь финансового риска с показателями деятельности предприятия. Каждое предприятие вынуждено составлять прогнозы. Однако объективность текущей оценки по прогнозам экономических выгод зависит от того, насколько точно составлен прогноз. Основываясь на статистических измерениях колебаний, прогноз ожидаемых экономических выгод составляется, как правило, в виде примерной оценки текущей стоимости, а не однозначной величины.

Концепция потоков денежной наличности посвящена вопросам привлечения финансовых ресурсов, организации их движения, поддержания в определенном качественном и количественном состоянии. Размер денежного остатка предприятия должен быть оптимальным. Он должен давать ему возможность финансировать текущие непредвиденные расходы, краткосрочные финансовые вложения, обеспечивать неснижающийся остаток денежных средств на счете.

Расчеты финансового менеджмента строятся на некоторых предпосылках, условиях, которые учитываются в расчетах.

1) Теория идеальных рынков капитала. Многие теории финансов основываются на понятии идеального, или совершенного, рынка капитала. Определение такого рынка включает следующие условия:

Очевидно, что большинство из этих условий на практике не соблюдается. Но, несмотря на это, концепция идеальных рынков капитала часто весьма полезна при выработке финансовых решений.

2) Теория стоимости финансовых активов (например, акций, облигаций)

непосредственно зависит от потоков денежных средств, ожидаемых в результате использования этих активов.

Анализ дисконтированного денежного потока представляет собой оценку будущих денежных потоков и основан на понятии временной ценности денег, которая предполагает, что рубль сегодня имеет большую ценность по сравнению с рублем, который должен или может быть получен спустя некоторое время.

3) Теория структуры капитала Модильяни и Миллера.

Теория структуры капитала Модильяни и Миллера, лауреатов Нобелевской премии по экономике, первоначально предполагала, что стоимость любого предприятия определяется исключительно его будущими доходами.

В дальнейшем учет влияния налога на прибыль согласно этой теории привел к выводу о том, что стоимость акций предприятия должна непрерывно возрастать по мере роста доли заемного капитала. Модифицированная теория утверждает:

4) Теория портфеля и модель оценки доходности финансовых активов.

Согласно этой теории совокупный уровень риска может быть снижен за счет объединения рисковых активов в портфели. Основная причина снижения риска заключается в отсутствии положительной связи между доходностью большинства видов активов.

Теория портфеля приводит к следующим выводам:

5) Эффективность рынка и соотношение между риском и доходностью.

Гипотеза эффективности рынков является одной из важнейших для финансовых менеджеров теорий. Под эффективностью здесь понимается информационная эффективность, где эффективный рынок — это такой рынок, в ценах которого находит отражение известная информация о ситуации на рынке.

Гипотеза эффективных рынков рассматривает три формы эффективности: Слабая форма эффективности подразумевает, что вся информация, содержавшаяся в прошлых изменениях цен, полностью отражена в текущих рыночных ценах.

Умеренная форма эффективности предполагает, что текущие рыночные цены отражают не только изменение цен в прошлом, но и всю остальную общедоступную информацию. Таким образом, если на фондовом рынке существует умеренная форма эффективности, то не имеет смысла изучать финансовые отчеты предприятий, так как любая общедоступная информация немедленно отражается на ценах акций.

Сильная форма эффективности предполагает, что в текущих рыночных ценах отражена вся информация — и общедоступная, и доступная лишь отдельным лицам.