Что такое денежные переводы

Денежные переводы

Денежный перевод представляет собой способ переправки денег из одной точки в другую. При переправке может использоваться Интернет, почтовая или банковская система. В любом случае, система денежных переводов включает в себя три звена: это отправитель, получатель и посредник, который за свои услуги берет определенную плату. На современном рынке выделяют два вида денежных переводов:

Как отправить денежный перевод

Отправить деньги можно несколькими способами:

Где получить денежный перевод

Ответ на вопрос, где получить денежный перевоз зависит от того, каким именно способом воспользовался отправитель при пересылке денег.

Денежные переводы: тарифы

Система денежных переводов, помимо отравителя и получателя, включает также еще одно звено — посредник, который обеспечивает процесс передачи денег, и который за свои услуги берет определенный процент. Как правило, процент этот не слишком большой, но нужно учитывать некоторые нюансы.

Например, при переводах денег посредством электронных систем, помните, что минимальный процент действует только в рамках одной системы, но если, к примеру, вы решите перевести деньги с кошелька в системе Яндекс.Деньги на кошелек WebMoney, сумма процентов за транзакцию вас может неприятно удивить. Кроме того, не забывайте о процентах за обналичивание денег.

В случае с почтой и платежными системами можно уточнить информацию о тарифах на официальных сайтах или у операторов — тарифы могут зависеть от многих факторов, начиная от скорости перевода и заканчивая пунктом назначения.

Отслеживание денежных переводов

Так как переводы через платежные интернет-системы и через системы переводов занимают несколько секунд/минут, отслеживать их нет необходимости. Но могут возникнуть ситуации, когда деньги задерживаются.

Причина может скрываться в медлительности оператора, отправляющего перевод, в большом объеме переводов, в чрезмерной нагрузке на систему и так далее. Понять, в чем заключается причина, вы сможете отследив статус денежного перевода:

Узнать необходимую информацию о статусе перевода вы можете у оператора, который отправил деньги, или на официальном сайте платежной системы, через которую вы отправляете перевод.

Системы денежных переводов

На российском рынке существует немало систем денежных переводов. Среди наиболее известных можно выделить:

Некоторые банки смогут предложить вам другие системы денежных переводов, но прежде чем остановить свой выбор на любой из них, убедитесь, что в том месте, куда деньги должны поступить, есть выбранный вами тип системы переводов, в противном случае получатель просто не сможет забрать свои деньги.

Сколько идет денежный перевод

Сегодня, когда время является одним из самых ценных человеческих активов, любые операции с деньгами проводятся в кратчайшие сроки. Так, если раньше перевод вполне мог занимать несколько суток, то сегодня среднее время доставки денег отнимает в большинстве случаев всего несколько минут.

Впрочем, многое зависит от выбранной системы денежного перевода, а также от пункта конечного назначения денег. Но, как правило, время перевода денег не занимает более одного-двух рабочих дней. При необходимости вы можете заказать срочный перевод и быть уверенным в том, что деньги будут доставлены практически мгновенно.

Как работают денежные переводы с карты на карту

Несмотря на то, что популярность данного вида переводов с каждым годом растёт все больше, в интернете очень мало информации о том как они работаю «изнутри» и в этой статье я простым языком расскажу что такое p2p-переводы, какие они бывают и как они устроены.

Переводы с карты на карту (они же p2p, card2card, c2c) – это способ перевода денег в Интернете между физическими лицами с использованием реквизитов банковских карт. Для перевода необходимо иметь свою банковскую карту (и желательно деньги на ней) и знать номер карты получателя.

Перевести деньги с карты на карту можно практически в любом интернет-банкинге, но если у вашего банка такой функции нет, то можно воспользоваться сторонними сервисами (гуглим «переводы с карты на карту»).

Виды p2p-переводов

Внутренние — переводы с банковской карты, выпущенной в российском банке на банковскую карту, выпущенную в российском банке.

Трансграничные — переводы с банковской карты, выпущенной в российском банке на банковскую карту, выпущенную в зарубежном банке (например, в Украине). Немногие банки предоставляет такую услугу, комиссия при переводе за границу как правило намного выше (в среднем 2% + 150 RUB и плюс еще валютная конвертация), а лимиты на переводы ниже.

При трансграничных переводах деньги списываются с вашей карты в рублях, конвертируются по курсу международной платежной системы VISA\Mastercard (как правило курсы МПС не сильно отличаются от ЦБ, узнать точные курсы МПС можно воспользовавшись калькуляторами: Mastercard VISA) в валюту платежной системы (евро или доллар), после чего происходит еще одна конвертация в местную валюту по курсу банка выпустившего карту получателя (тут уже вы где-то 0.5% потеряете, но можете и больше, все зависит от жадности банка). Например, при переводе с российской карты на украинскую будет две конвертации — RUB->USD\EUR->UAH.

Совершать перевод на российских сервисах с использованием карты отправителя выпущенной за границей нельзя. Также нельзя совершать перевод с российской карты на карты локальных платежных систем, таких как белорусская «Белкарт» или китайская «UnionPay», т.е. карта получателя должна быть либо VISA либо Mastercard.

Как это работает?

Для начала давайте рассмотрим участников процесса:

Банк-эмитент карты отправителя и карты получателя, т.е. тот банк который выпустил карту.

Банк-эквайер — банк осуществляющий прием реквизитов банковских карт и осуществляющий процессинг перевода — взаимодействие с платежными системами, проверку на мошенничество и тд. Банк-эмитент и банк-эквайер могут быть одним и тем же банком.

Платежная Система. Когда мы совершаем перевод с карты на карту и вводим реквизиты карт отправителя и получателя, банк-эквайер не знает, что это за карты и каким банкам они принадлежат и обращается в ПС (т.к. у ПС есть юридические взаимоотношения со всеми банками членами ПС и вся информация о том какие карты какими банками были выпущены).

Также ПС выполняет функции клиринга и т.к. деньги фактически приходят на счет в банке только на следующий день — является гарантом того, что деньги точно придут, что позволяет зачислять деньги на карту физ. лицам мгновенно не ожидая завершения расчетов.

ПС бывают международные (VISA, Mastercard и т.д.) и локальные (Белкарт, Элкарт и тд).

Сервис-провайдеры (IPSP). Представьте, что вы не очень крупный банк и хотите предоставить своим клиентам возможность переводить деньги с карты на карту у себя в интернет-банкинге. Для этого вам потребуется:

Верхнеуровнево процесс перевода выглядит следующим образом:

1. Отправитель вводит реквизиты перевода (данные карт, сумму и т.д.)

2,3. Реквизиты передаются в банк-эквайер (либо напрямую, либо через сервис-провайдера)

4. Банк-эквайер инициирует перевод обращаясь в платежную систему и пересылая ей реквизиты перевода

5. Платежная система определяет по номеру карты банк-эмитент карты отправителя и отправляет в банк запрос на перевод

6. Банк-эмитент проводит авторизацию – перенаправляет отправителя на страницу ввода 3DS (смс или push-уведомление с кодом)

7. Отправитель вводит проверочный код

8. Банк-эмитент карты отправителя отправляет ответ в платежную систему о том, что авторизация проведена успешно

9. Платежная система отправляет запрос в банк-эмитент карты получателя на зачисление денежных средств на карту получателя

10. Банк-эмитент карты получателя зачисляет деньги на расчетный счет получателю

Когда вы увидели надпись об успешном переводе (и у вас деньги списались, а получателю начислились), на самом деле деньги еще никуда не ушли, успешно прошла только авторизация. Деньги уйдут на следующий день, после того как в конце операционного дня ПС проведет клиринг и сообщит банку-эмитенту карты отправителя, что ему необходимо отправить деньги в банк-эмитент карты получателя, а также выставит отдельный счет для оплаты комиссии в пользу ПС. Именно поэтому иногда переводы задерживаются, так как некоторые банки ждут завершения фактических расчетов, которые происходят только на следующий день.

Банковский клиринг — это взаимозачет, выглядит следующим образом:

Юридические артефакты

Оферта — это договор между физическим лицом и банком-эквайером на совершение p2p-перевода. Когда вы совершаете перевод вы проставляете галочку о том, что соглашаетесь с условиями оферты (иногда она бывает проставлена по умолчанию). Если у вас возникнут проблемы с переводом, то де-юре вам нужно обращаться в банк-эквайер по реквизитам указанным в оферте. Де-факто первым делом лучше попробовать воспользоваться контактами техподдержки сервиса в котором вы совершали перевод.

Обращаю внимание что если вы переводите деньги, например, на сайте банка «А» то в оферте, особенно у маленьких банков и у финансовых сервисов может быть указан другой банк — «Б», и юридически вы предъявить в банк «А» ничего не сможете, так как услугу по переводу вам оказывал в данном случае банк «Б».

ФЗ-161 «О национальной платежной системе» — этот ФЗ, который должны соблюдать все банки-эквайеры, следит за соблюдением данного закона ЦБ РФ. Если вас как физ.лицо обидел какой-то банк, например, вы совершили перевод с карты на карту и он не дошел в течении 5 календарных дней до получателя и деньги не вернулись (это максимальный срок по данному ФЗ), а банк отказывается вам помогать в решении данного вопроса, то вы можете написать жалобу в ЦБ — это может помочь.

За что мы платим комиссию

Комиссия за p2p-перевод состоит из:

На комиссии также можно сэкономить, воспользовавшись Системой Быстрых Платежей, но это уже тема для отдельной статьи.

Банковский перевод: что это такое и как сделать платеж

У большинства россиян открыты банковские счета, на которые им поступает заработная плата, пенсия, стипендия и другие средства. С этих счетов граждане также проводят различные расходные операции: оплачивают услуги ЖКХ, сотовых операторов, переводят деньги друг другу, рассчитываются за товары и услуги. По российскому законодательству расчетные счета открыты также всем юридическим лицам. Без банковского счета компаниям запрещено заниматься какой-либо финансовой деятельностью.

Но что такое банковский перевод, как его сделать и какой при этом происходит процесс списания и зачисления для большинства остается непонятным. Безналичные способы оплаты проходят внутри банка, и остаются скрытыми для обывателя. Бробанк собрал информацию о том, что же это такое, а также как происходят межбанковские и внутрибанковские расчеты между клиентами.

Что такое реквизиты и перевод в банке

При открытии банковского счета любому физическому или юридическому лицу присваиваются уникальные реквизиты. Они не повторяются больше нигде и никогда. Нет двух клиентов с одинаковыми номерами счетов, это отслеживает АБС — автоматизированная банковская система. Также и сам банк при регистрации в Центробанке России получает уникальные реквизиты.

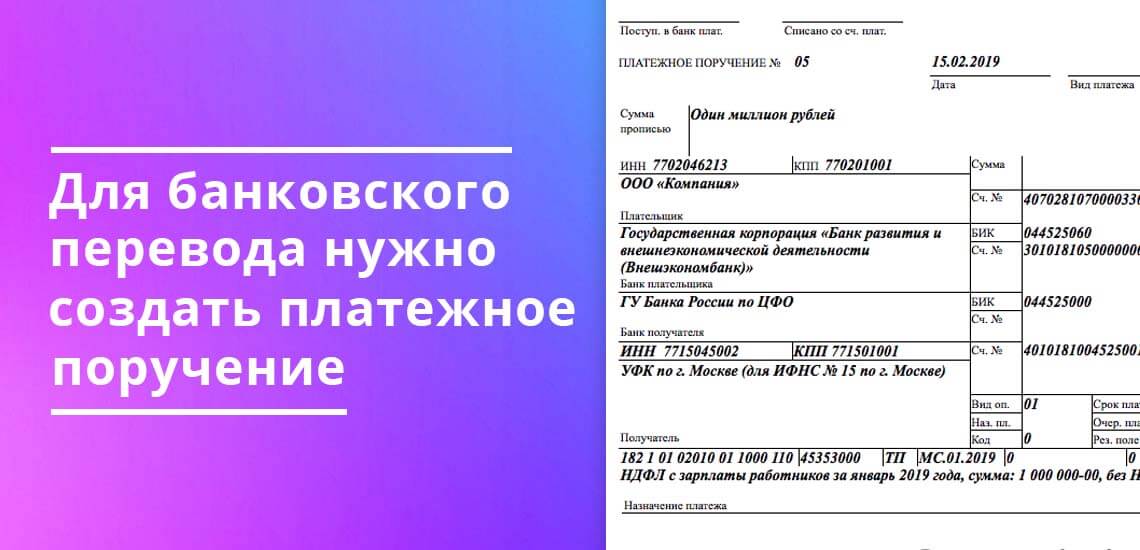

Для совершения банковского перевода отправитель средств создает платежное поручение. Такие документы при безналичных расчетах формируют как физические, так и юридические лица.

Для этого клиенты используют два варианта передачи распоряжения банку:

Платежное поручение — это распоряжение банку на отправку денег с текущего счета плательщика на счет другого лица. Счет получателя денег может быть открыт в том же финансовом учреждении или любом другом. Как в внутри РФ, так и за пределами страны банка-отправителя.

Банковские переводы проводят все пользователи безналичных расчетов. Это такие виды операций:

В платежке на банковский перевод полностью указаны реквизиты двух обслуживающих банков, а также данные плательщика и получателя. Банк, который исполняет пересылку средств, принимает расчетный документ в безоговорочном порядке и исполняет его, если на расчетном счете отправителя достаточная сумма для проведения платежа.

Банковские переводы по платежкам

Перед исполнением платежного поручения банк отправителя проверяет правильность заполнения таких реквизитов:

Если банк-отправитель выявляет какие-то ошибки в платежном поручении, то он вправе не исполнять его. Сотрудники кредитной организации обязаны вернуть клиенту электронный документ или бумажную платежку для устранения неточностей в реквизитах или назначении платежа.

Межбанковские переводы и корсчета

Когда перечисление средств происходит между разными банками, но внутри территории одного государства — это называется межбанковским переводом. Чтобы операция могла быть произведена, каждому банку присваивается корреспондентский счет, который регистрируется в Банке России. Корсчета бывают двух видов:

Для понимания того, как проходит процедура перевода денег между банковскими учреждениями, рассмотрим такой пример:

Отправитель А дает поручение банку ХХХ направить деньги получателю В, которому открыт счет в банке YYY. По платежке банк А списывает, указанную сумму со счета клиента А. Посредством транзитного счета деньги попадают на корсчет в Центробанк России, где банковский перевод подлежит проверке на соответствие действующему законодательству РФ. Если все данные верны, то средства зачисляют на транзитный счет банка YYY. Банк-получатель YYY проверяет наличие вписанного в платежке номера расчетного счета и имени клиента в своей базе данных.

Если такой клиент В не найден, то платеж возвращается в Центробанк, а оттуда и в банк отправителя А с указанием о том, что данный получатель не найден или указанный расчетный счет не существует. Банк ХХХ обязан внести изменения в сформированное платежное поручение или вернуть деньги отправителю В. Банк отправителя ХХХ, при этом, не несет ответственности за допущенные ошибки в платежном поручении, он только исполняет распоряжение, данное ему владельцем счета А.

Как информируют при поступлении денег на счет

Когда платежное получение приобретает статус «Исполнено», вернуть деньги по инициативе отправителя нельзя. Средства, переведенные через банки, зачисляются на счета получателей до 3-х рабочих дней.

О том зачислены средства получателю или нет, может проинформировать только владелец счета.

Банк получателя не имеет права давать такую информацию никому кроме самого лица, которому открыт данный счет. Поэтому бессмысленно звонить в банк контрагента и пытаться получить ответ на вопрос дошли деньги или нет.

Если, по утверждению получателя, деньги так и не поступили на его расчетный счет можно заказать банковское расследование. Для этого отправителю средств потребуется обратиться в свой обслуживающий банк и указать номер документа, дату операции и сумму «потерянной» платежки. Здесь же понадобится подать заявление на розыск банковского перевода.

Пока не истекли 3 дня с даты отправки средств заказывать поиск бессмысленно. Иногда бывает и так, что спустя отведенное время деньги «самостоятельно» возвращаются отправителю. Это происходит при обнаружении ошибок в данных клиента-получателя или реквизитах банка-получателя.

Внутрибанковские переводы

Переводы средств между разными филиалами одного банка происходят в разы быстрее, чем межбанковские. Для внутрибанковских переводов не задействуются корсчета. Все операции проходят внутри одного кредитно-финансового учреждения.

Еще быстрее происходит расчет между клиентами, если отправитель и получатель обслуживаются в одном филиале. В этом случае денежные средства списываются напрямую с дебета счета плательщика и зачисляются на кредит счета получателя. Транзакция фиксируется мгновенно, как только специалист банка вводит в систему платежное поручение или подтверждает операцию, проведенную в Банк-Клиенте, интернет-банке или мобильном приложении.

Межгосударственные банковские переводы

Для проведения международных банковских переводов создана система SWIFT и другие подобные ей способы передачи данных. По сути, СВИФТ не переводит деньги, а только передает информацию об операции. В системе поддерживается один из типов сообщений МТ103, который позволяет одному банковскому учреждению давать распоряжение другому на перечисление денег между счетами клиентов этих банков. При этом сама система контролирует действия всех банков-участников перевода, чтобы средства были списаны и зачислены быстро и безопасно.

Не все транзакции межгосударственного перечисления проходят по прямому пути. Гораздо чаще у международного перевода длинная цепочка переходов между банками, у которых открыты взаимные корреспондентские счета. Чем больше банков-участников перевода средств, тем дороже обходится банковский перевод отправителю.

Процедура перечисления международного банковского перевода выглядит так:

Такая пересылка между банками в разных государствах длиться до 7-ми банковских дней. Систему СВИФТ переводом используют и для внутригосударственных переводов. С ее помощью проходят расчеты как между контрагентами юридическими лицами, так и между физическими.

Как перевести деньги: все о денежных переводах

Делать денежные переводы не так страшно, как думает старшее поколение. Есть много способов, с которыми не надо бояться процентов за операции. Из нашей статьи вы узнаете, как можно быстро отправить деньги и не потерять на комиссии.

Не так далеко мы ушли от тех времен, когда для перевода денег родным и близким нужно было идти в отделение банка или на почту. Отстоять очередь, заполнить гору бланков и ждать несколько часов, а то и дней, чтобы адресат их получил.

Чтобы сегодня поделиться определённой суммой, можно даже не вставать с дивана. Обязательно покажите эту статью старшему поколению, если они все еще пользуются старым способом денежного перевода.

Что такое денежный перевод

Несмотря на то, что денежный перевод — операция приватная, участвуют в ней три лица: отправитель, получатель и посредник — тот, кто доставляет деньги. Это может быть банк или платежная система.

Быстрее всего деньги можно отправить с помощью мобильного приложения, через сайт или платежные системы. Обычно денежный перевод доходит мгновенно, но на эту операцию выделяется до трех рабочих дней.

Если вы хотите перевести средства тому, у кого карта числится не в том же банке, что и у вас, то за это может взиматься комиссия. Обычно это 1-1,5% от суммы перевода. Некоторые банки устанавливают лимит на перевод средств в месяц, и это тоже нужно учитывать.

Оформите онлайн кредит на карту до 3 000 000 рублей в два клика. Заполните заявку онлайн, специалисты банка ее рассмотрят и перечислят одобренную сумму сразу на ваш счет. А удобный калькулятор позволит вам рассчитать ежемесячный платеж.

Какие виды денежных переводов бывают

Деньги можно отправить в двух форматах.

Достаточно знать номер карты получателя и его имя (будет отображаться в мобильном приложении) или номер телефона.

Для этого нужно сходить в отделение банка или Почты России. Средства отправляют по номеру счета или по паспортным данным получателя.

По номеру счета

Перевод по номеру счета, или по реквизитам — это классический способ. Можно сделать его как онлайн, так и офлайн — прийти в отделение банка с паспортом, заполнить бланк с реквизитами получателя и номером счета. Тот, кому вы отправили деньги, может их получить практически мгновенно.

Как правило, комиссия за внутрибанковские переводы не взимается, и сумма может быть любой. Некоторые банки устанавливают лимит на бесплатные переводы (например, до 600 тысяч рублей в месяц), сверх этой суммы будет браться комиссия.

Если переводить деньги из одного банка в другой, то придётся раскошелиться на комиссионные, и в некоторых случаях они могут составить до 6%, а сам перевод — идти до трех рабочих дней.

Некоторые банки берут фиксированную плату за перевод по номеру счета, что выгодно при крупных переводах. Например, в Совкомбанке такая комиссия составляет всего 50 рублей, независимо от суммы, которую нужно отправить.

С карты на карту

Самый простой и популярный способ переводов – с карты на карту. Не нужно забивать голову лишней информацией, достаточно только знать номер дебетовой карты получателя.

Если отправитель просит у вас информацию о сроке действия карты и CVR-код с оборота, то это повод бить тревогу — возможно, вы имеете дело с мошенниками.

Повторим: для перевода с карты на карту нужно указать лишь цифры с ее внешней стороны.

Делать такой перевод удобнее всего через мобильное приложение своего банка (вкладка «По номеру карты»).

За внутрибанковские переводы комиссия не взимается, а за перевод на карту другого банка нужно будет заплатить комиссию (обычно не более 1,5% от суммы). Но в последнее время многие банки отказываются от этого и не берут проценты за перевод.

По номеру телефона

Перевести деньги по номеру телефона так же легко, как и по номеру карты – достаточно в мобильном приложении указать номер получателя. И на экране сразу же отобразится название банка и имя того, кому необходимо отправить деньги.

Через мобильное приложение

Мобильное приложение банка поможет решить многие ситуации – не только отправить деньги, но и следить за своими финансами.

Приложения доступны для установки на все смартфоны, они постоянно обновляются и совершенствуются. Они удобны еще и тем, что всегда под рукой, в буквальном смысле. Но некоторые из них настолько мудреные, что найти нужную вкладку с первого, а то и со второго раза не получится.

Мобильное приложение Совкомбанка интуитивно понятное и простое в использовании: лёгкая навигация, управление счетом, много удобных и понятных функций. Даже бабушка разберется, будьте уверены.

Практически каждый банк берёт плату за оповещения в виде СМС или Push-уведомлений. Вы можете отказаться от этой услуги и сэкономить до 600 рублей в год.

Но в таком случае вы не будете получать информацию о совершаемых операциях в режиме реального времени и рискуете потерять контроль над своими финансами. В любом случае решать только вам.

С компьютера

Раньше сделать денежный перевод с компьютера было довольно сложно: сначала нужно было получить пароль в банкомате, ввести его на сайте, затем пройти двухшаговую проверку, и только потом совершить операцию. Сейчас ситуация изменилась.

Например, на сайте Совкомбанка вы можете совершать денежные операции без регистрации. Делать это могут абсолютно все, даже те, кто не является клиентом банка.

На вкладке «Платежи» достаточно выбрать функцию «Переводы с карты на карту», ввести данные и совершить платёж. Вы можете не переживать, все операции защищены и строго конфиденциальны.

Рассмотрим ситуацию. Артём уехал зимовать в Таиланд на 7 месяцев. Деньги работодатель перечислял ему на карту, с которой тот оплачивал коммунальные платежи в России и кредиты через личный кабинет на сайте банка.

Перед поездкой Артём получил пароль от личного кабинета в банкомате банка, прошел проверку на сайте, и каждый раз вводил его, заходя в личный кабинет.

Проблемы начались после того, как срок действия пароля истёк — через 2 месяца. Артём не смог заходить в личный кабинет и оплачивать счета, а нужных банкоматов в чужой стране не было. Банк дистанционно не мог помочь, и в итоге образовались просрочки по кредитам за 3 месяца и долг по коммуналке.

Вывод: перед длительным путешествием проверяйте свою финансовую защищённость. И устанавливайте приложение банка на смартфон, чтобы доступ был в любой момент.

Через банки и платёжные системы

Перевод денег через банк подразумевает личный визит. Нужно заполнить бланк, указать свои данные, ФИО получателя, название банка и его реквизиты. Деньги дойдут мгновенно, и человек сможет их получить в кассе при предъявлении паспорта.

Внутрибанковские переводы не облагаются комиссией, а за перевод в другой банк нужно будет заплатить. Размер самого перевода безграничен.

Система быстрых платежей

В 2019 году в России заработала Система быстрых платежей (СБП). В неё входят несколько десятков банков, внутри которых можно совершать переводы до 100 тысяч рублей без комиссии, сверх этой суммы нужно будет доплатить 0,5%.

Нужно чтобы банки, между которыми вы переводите деньги, входили в СБП. Переводить нужные суммы можно по номеру телефона из мобильного приложения любого банка.

Всегда перед отправкой денег несколько раз проверяйте введенную информацию — одна неверная цифра может «растворить» перевод в неизвестности, и потом долго придется его искать.

Перед тем, как воспользоваться услугами платёжной системы, проверьте ее на сайте Банка России — она должна быть в реестре, иначе вы рискуете потерять свои деньги.

Если вам нужно отправить деньги в населенный пункт, где есть только Почта России, то придется вернуться к старому проверенному способу. Отделения почты есть в самых далёких и глухих уголках страны, значит, и деньги вы сможете туда отправить. Вот только идти перевод будет примерно два дня.