Что такое гамма сквиз

Что такое Гамма сквиз или как “нагибают” маркет мейкеров

Гамма сквиз это то, что происходило параллельно с шорт сквизом на таких акциях как AMC и GME (Game Stop), и это то, что в значительной степени объясняет рост акций Tesla в последнее время. Давайте разберемся (будет непросто, но очень интересно, а если понравится текст, не забудьте подписаться на мой Telegram канал в конце статьи), что это такое и причем тут маркет мейкеры.

Вначале немного теории:

1. Опцион — это контракт, дающий право совершить сделку с базовым активом. Опцион Кол дает право купить, опцион Пут — продать. Цена, по которой будет совершена сделка, называется страйк опциона.

5. Но, как мы поняли из тезисов выше, влияние цены базового актива не перманентно, и меняется в зависимости от того, насколько далеко или близко к текущей цене находится страйк опциона. И изменение этого влияния (изменение дельты) показывает следующий грек, который называется Гамма.

Вот мы плавно (но, видимо, не очень просто) подошли к тому, что же такое Гамма сквиз. На спокойном рынке, даже если акции растут, у маркет мейкера достаточно ликвидности, чтобы управлять своей позицией и не оказывать значительного влияние на стоимость акций. Но, когда на рынок приходит большое число покупателей, которые покупают как акции, так и опционы Кол, то это приводит к тому, что маркет мейкеру необходимо много акций, для того, чтобы захеджировать эти опционы. А по мере роста цен на акции, акций для хеджа нужно все больше и больше.

И т.к. в рынке и так много покупателей, то действия маркет мейкера приводят к замкнутому циклу: нужно хеджировать опционы — покупаю акции — цена на акции растет из-за этих покупок — дельта опционов растет и нужно больше акций для хеджа — идем на рынок и вновь покупаем акции, двигая их стоимость вверх своими действиями — растет дельта опционов и акций нужно еще больше.

Это то, что мы наблюдаем на акциях Tesla в последнее время. Рост цен на акции привел к всплеску активности на опционах, и как следствие, к появлению такого феномена как Гамма сквиз у маркет мейкера.

А вот и мой Telegram канал, в котором вы найдете больше полезной и интересной информации об инвестициях и финансовых рынках.

Гамма-сжатие устроенное братьями Хант

Авторы: Michael Lebowitz и Jack Scott

«Лучше, чем бумажные деньги, может быть почти всё что угодно… Любой дурак может запустить печатный станок». — Нельсон Банкер Хант

Год назад фраза «гамма-сжатие» застала бы врасплох многих самых проницательных инвесторов Уолл-стрит. Сегодня и традиционные и социальные сети всё чаще повторяют эту фразу. Пройдёт немного времени и уже чистильщик обуви расскажет президенту банка о своих подвигах по гамма-сжатию.

Гамма-сжатие — это всего лишь последнее нововведение за столетия схем манипулирования рынком. Учитывая, что эта активность является источником значительной волатильности и нестабильности, её стоит изучить.

Чтобы представить исторический контекст манипулирования рынком, мы решили заглянуть в прошлое. В 1970-х братья Хант: Нельсон, Ламар и Уильям, владели обширными активами в нефти, недвижимости, крупного рогатого скота и сахара. Обеспокоенные последствиями того, что они считали небрежной денежно-кредитной и фискальной политикой, а также рисками недавно сформированного нефтяного картеля (ОПЕК), они решили хеджировать свой бизнес и активы. Поскольку владение золотом для частных инвесторов по-прежнему было незаконным, они предпочли хеджировать физическим серебром.

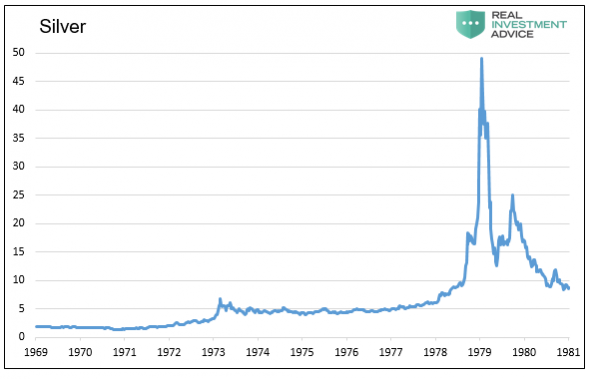

К 1979 году их деятельность способствовала оживлению деятельности Торговой биржи товарными фьючерсами (CFTC) и Чикагской товарной биржи (COMEX). Обе организации стремились ограничить свои покупки и провести вынужденную ликвидацию активов. Серебро почти достигло 50 долларов за унцию в середине января 1980 года, а затем упало до 10 долларов за унцию к концу марта. В этот момент маржин коллы по фьючерсным контрактам и займам под существующие запасы серебра истощили все денежные средства Хантов. Они были вынуждены закрыть сделки по серебру для покрытия задолженности по ссудам с маржей.

Первоначально Ханты использовали физическую поставку серебра, не используя левередж. Однако со временем они осознали силу использования своего серебра в качестве залога для покупки ещё большего количества серебра. Покупка фьючерсов на серебро с маржей означала, что они могли влиять на цену, используя только долю от суммы. Такое кредитное плечо позволило им увеличить свою покупательную способность и повысить цены на серебро. Единственным требованием от Ханта было наличие достаточного количества денег для адекватного финансирования своего фьючерсного маржинального счёта.

Федеральная Резервная Система США, как и CFTC и COMEX, все сыграли свою роль в разгроме братьев Хант. Председатель ФРС Пол Волкер резко поднял процентные ставки в январе 1980 года с 11.75% до 20.0%, что сделало займы для Хантов намного более дорогостоящими и затратными. Через неделю после того, как Ханты прекратили свою деятельность на рынке серебра, Волкер начал снижать процентные ставки.

Кредитное плечо позволило Хантам исказить цену серебра, но также погубило их схему. Они потеряли более 1.1 миллиарда долларов на торговле. Они также проиграли гражданские иски, что привело их к объявлению частичного банкротства.

В рекламе Tiffany на картинке ниже описывается экономический эффект, который оказала компания Хантов на различные отрасли.

Схема Хантов провалилась, потому что они полагались на левередж. Гамма-сжатие также зависит от левереджа и желания важных участников рынка. Если стоимость левереджа вырастет или посредники в сделке не станут проявлять активность, тогда музыка гамма-торговли стихнет.Как только Ханты начали использовать левередж, они вернули «игру» под контроль верхушки, банков и Рокфеллеров. Как и в случае с братьями Хант, ограничение гамма торговли зависит от потери денег банками. Не стоит делать ставку против верхушки, банков и тех, кто их спонсирует (ФРС, Казначейство и т. д.).Цены на акции и оценки потеряли всякую связь с экономической реальностью. Гамма-всплески — ещё один пример ложной основы рынка. Игнорирование присущих ему рисков может быть приятным, когда рынок растёт, но в то же время растёт нестабильность. Мы настоятельно рекомендуем вам взглянуть на график серебра, чтобы понять, что происходит, когда всё встаёт на свои места.

Мы также переводим непубличные статьи из MyEWI, где публикуется более детальная информация. Подписывайтесь>>>

Как работает «гамма-сквиз» акций на примере истории с GameStop

В случае с GameStop произошла не просто битва «лонгов» мелких рыбёшек против «шорта» крупной акулы WallStreet.

Это был «гамма-сквиз», завязанный на опционах.

Я сделал картинку, которая объясняет принцип работы этого «выноса» цены акции на примере акций «Амазона». Она закреплена вверху этого поста.

Начнём с того, что определим, что такое «опцион».

Опцион — это такие ставки для инвесторов (финансовый дериватив), когда покупатель договаривается, что при желании (если ему будет выгодно) купит у продавца через определённое время базовый актив (например, акцию «Амазона») по заранее оговорённой цене.

И за эту возможность покупатель платит продавцу комиссию. Продавцом часто выступает крупная финансовая структура. Например, «маркетмейкер».

Выше описан механизм работы так называемого call-опциона. Есть и другие, но мы будем рассматривать именно этот. Слово «call» означает возможность купить базовый актив в будущем.

Стоимость опциона зависит от двух параметров:

— «страйка», то есть цены акции, которую прописали в договоре опциона (по этой цене покупатель сможет в будущем купить акцию у продавца);

— времени до истечения срока опциона.

Чем больше разница между текущей ценой акции и «страйком», тем дороже опцион (ведь тем больше опцион принесёт денег при исполнении).

И всё это пересекается со сроком. Если срок опциона истекает завтра, а разница между «страйком» и текущей ценой акции — 50%, то этот опцион будет очень дорогим, поскольку он даст огромную прибыль владельцу. Если же разница в цене такая же, но срок истекает только через месяц, то опцион будет значительно дешевле (за месяц многое может измениться).

Таким образом, цена опциона определяется вероятностями, которые зависят от его срока и изменения цены его базового актива (акции).

При этом в опцион «зашито» так называемое «плечо»: то есть покупатель платит продавцу, в среднем, лишь 10% от настоящей цены базового актива, который заложен в этот опцион. Поэтому, если цена актива вырастет более, чем на 10%, «маркетмейкер» понесёт большие убытки.

За счёт вероятностной оценки стоимости опциона и «зашитого» «плеча» появляются такие параметры, как дельта и гамма.

Дельта показывает, как изменится стоимость опциона при изменении цены базового актива. Например, если акция вырастет на 50%, то опцион подорожает на 25%. То есть дельта равна 0,5.

Также дельта показывает коэффициент хеджирования. То есть сколько «маркетмейкер» должен докупать акций из базового актива себе на баланс, чтобы не потерять деньги на своём опционе. Если цена акции выросла на 100%, то при дельте 0,5 «маркетмейкер» будет вынужден докупить 50 акций компании.

Гамма — это скорость изменения дельты опциона с изменением цены базового актива.

Знаю, довольно сложно. Но суть в том, что если дельту опциона начать быстро изменять в одну из сторон, то гамма будет нелинейно расти вслед за ней.

Таким образом получается, что если в очень короткий промежуток времени перед окончанием срока опциона поднять цену акций базового актива, допустим, на 300%, то это спровоцирует «маркетмейкера» сделать огромную закупку для хеджирования своей позиции по опциону (остаться дельта-нейтральным), что подтолкнёт акции ещё выше. И так до бесконечности, пока «маркетмейкер» не разорится, либо торги не будут остановлены.

Именно такую ситуацию и называют «гамма-сквизом» или «гамма-сжатием».

Теперь, когда разобрались с определением, можно рассмотреть картинку с примером.

Вопрос про покупку и продажу торговых систем.

В этой теме говорится не о HFT и не о тех системах, где требуется очень быстрый интернет.

Понятно, что есть лохотронщики, которые подогнали нужные индикаторы под нужные когды, после чего продают всем желающим.

Таких в этой теме рассматривать не будем.

Бывает, что человеку срочно нужны деньги, а за короткое время даже на хорошей системе с его брокерским счётом быстро не заработаешь нужной суммы, такие люди тоже в этой теме не рассматриваются.

Наверное, есть ещё какие-то отклонения от нормы, которые также не стоит учитывать.

Кто может тогда продавать?

Фирмы — вряд ли, потому что не хотят передавать кусок пирога конкурентам.

Разве что за суммы, сравнимые с теми, которые фирма при своём капитале может заработать за 20 — 50 лет.

Люди, у которых есть системы, которые намного лучше продаваемой и которые с ней не коррелируют.

Но зачем? Вдруг более прибыльные системы перестанут зарабатывать?

Иногда говорят, что денег у создателя системы недостаточно для загрузки на полные объёмы, вот и решил за вознаграждение поделиться с одиночками, у которых для полной загрузки тоже недостаточно денег.

Понимает ли он, что условный Вася скорее всего расскажет условному Пете о своей находке и поделится с ней, возможно, бесплатно.

Условный Петя поделится с близкими, а те — с кем-то ещё, так может и предел загруженности наступить.

То же касается и написания ботов, когда полностью, без сокрытия критических условий передают систему постороннему человеку, который не только получает деньги за выполненное техзадание, но и сам в дальнейшем имеет возможность пользоваться наработками.

Какие ещё объяснения можно придумать для поведения тех, кто продаёт курицу, несущую золотые яйца?

Знаете ли вы людей, купивших подобный продукт?

Есть ли там сложные расчёты?

Довольны ли они покупкой?

Система — это чёткий набор правил входа и выхода.

Если самому надо разбираться, когда её надо включать, а когда отключать, причём нет уверенности в том, правильно влючил или нет, и нет чётких понятных правил включения и отключения — это уже не система, а помощник. Да, он может быть полезным, но всё же это не система.

гамма-сквиз на IronNet: очередная «жертва» reddit

IronNet – компания занимающаяся кибербезопасностью 👨💻

27 августа IronNet завершила поглощение LGL Systems Acquisition Corp. («LGL»). Эта новость обрадовала инвесторов. Акции объединенной компании выросли почти на 30%, и торги были приостановлены из-за волатильности.

После этого резкого скачка акция часто обсуждалась на форуме reddit как новая цель для гамма-сквиза.

📋 Технология гамма-сквиза довольно простая. Много трейдеров покупают много дешевых колл-опционов. Маркет-мейкер или другой участник рынка, который продает эти опционы, начинает хэджироваться, покупая акции. Покупая акции, он сам же повышает цену. Повышение цены акции увеличивает риск по колл-опционам. Повышение риска вынуждает продавца опционов ещё больше покупать акции. Получается самоподдерживающийся процесс постоянного повышения цены.

Я считаю, что процесс гамма-сквиза ещё не закончен, и можно попробовать поучаствовать в очередном скачке роста.

В качестве простого варианта можно просто купить акции. Более сложное и менее рисковое решение я описал в своем телеграм-канале.