Что такое оборотные активы простыми словами

Что такое оборотные активы в бухгалтерском балансе

В активной части бухгалтерского баланса отображается имущество компании, к которому причисляются внеоборотные и оборотные активы. Вторая группа — оборотные активы — подразумевает под собой материальные ценности, непосредственно используемые для осуществления производственного процесса, а также находящиеся в сфере обращения. Применение оборотных активов предполагает прохождение ими трех стадий одного процесса, при котором активы меняют свое экономическое выражение:

1. Денежная стадия, предполагающая превращение наличных и безналичных денежных средств в производственные резервы.

2. Производственная стадия, характеризующаяся как процесс изменения качественных характеристик оборотных средств и переноса их стоимости на производимую продукцию. Употребление оборотных активов в производстве является однократным, то есть они вводятся в технологический процесс единожды.

3. Товарная стадия, предполагающая обращение готовой продукции в сфере реализации.

Анализ оборотных активов, отображаемых в бухбалансе, позволяет выявить обеспеченность производственного цикла необходимыми ресурсами, на основе которой выстраивается политика формирования оборотных средств предприятия по группам. Грамотная оптимизация состава и структуры данного вида активов предполагает наличие высоколиквидного имущества, которое может быть использовано в производственной деятельности либо переведено в денежную форму.

Какие финансовые показатели можно рассчитать, зная величину оборотных активов предприятия, узнайте в КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Подробнее о том, какими активами может располагать предприятие, читайте в материале «Активы в бухгалтерском учете — это. ».

Состав и классификация оборотных активов, отраженных в балансе

Оборотные активы предприятия включают:

В зависимости от того, какие именно признаки применяются в качестве классификационных, все оборотные активы подразделяются на следующие группы:

1. По источникам образования:

2. По степени управляемости:

Возможна классификация и по другим признакам.

Более подробно об оборотных активах предприятия читайте в статье «Оборотные активы предприятия и их показатели (анализ)».

Бухучет приобретения оборотных активов и отражение их в строках баланса

Для фиксации стоимости оборотных активов в бухбалансе используется специальный раздел «Оборотные активы». При этом каждая их группа имеет собственную строку — начиная с 1210 и заканчивая 1260. Общая величина оборотных активов компании отображается по строке 1200.

Общую информацию о бухбалансе и его статьях вы можете получить из материала «Бухгалтерский баланс (актив и пассив, разделы, виды)».

Бухгалтерский учет оборотных активов фиксируется проводками с использованием счетов учета соответствующих активов.

С его особенностями вы можете ознакомиться в следующих статьях:

Итоги

Состав и функции оборотных активов

Оборотные активы – это активы организации, которые регулярно возобновляются.

Необходимы для обеспечения деятельности компании. Являются одним из показателей ликвидности, эффективности управленческой деятельности. Базовым признаком мобильных активов является их однократная или многократная оборачиваемость в течение года или производственного цикла. Отличаются повышенной скоростью оборота.

Вопрос: Как отразить в учете затраты на приобретение специальной оснастки и ее передачу в эксплуатацию, если в бухгалтерском учете специальная оснастка учитывается в порядке, предусмотренном для учета оборотных активов, а в налоговом учете признается амортизируемым имуществом?

Спецоснастка приобретена за 240 000 руб. (в том числе НДС 40 000 руб.) и передана в эксплуатацию в месяце приобретения. Срок полезного использования спецоснастки, относящейся ко второй амортизационной группе, в бухгалтерском и налоговом учете установлен равным 25 месяцам.

Согласно учетной политике для целей бухгалтерского учета погашение стоимости спецоснастки, учитываемой в составе оборотных активов, осуществляется линейным способом начиная с месяца передачи в эксплуатацию. Промежуточная бухгалтерская отчетность составляется на последнее число каждого календарного месяца.

Для целей налогового учета доходы и расходы учитываются методом начисления, начисление амортизации производится линейным методом.

Посмотреть ответ

Состав оборотных активов

Знание о мобильных активах отвечает управленческим целям предприятия. Менеджер должен иметь информацию о показателях деятельности компании, коэффициентах. Источником получения данных сведений является бухгалтерская отчетность. Большая часть счетов ее посвящена операциям, связанным с оборотными средствами. Рассмотрим состав мобильных активов:

Мобильные активы отражаются во втором разделе бухгалтерского баланса.

Для чего требуется анализ мобильных активов?

Показатели ОА используются при расчете некоторых важнейших показателей:

Вопрос: Как рассчитать величину собственных оборотных средств и коэффициент обеспеченности ими на основании бухгалтерского баланса?

Посмотреть ответ

Мобильные средства позволяют получить представление о деловой активности компании. В рамках анализа используются динамические показатели. Получить их можно из отчетности. Финансовая устойчивость определяется исходя из коэффициентов. Проверка мобильных активов производится при помощи аудита отчетности.

Показатели оборотных активов играют важную роль при наличии следующих обстоятельств:

Оборотные активы требуются менеджеру предприятия. Показатели являются основой составления плана развития компании. Они позволяют своевременно отследить все финансовые проблемы в организации.

Коэффициент оборотных активов

Коэффициент позволяет определить количество переводов мобильных активов в денежные средства и обратно. Выглядит он следующим образом:

В формуле фигурируют следующие значения:

Среднюю стоимость также желательно рассчитать для получения точных результатов. Расчет проводится по следующей формуле:

ССОА = (СОА0 / 2 + СОА1 + СОА / 2) / (N – 1)

В формуле фигурируют следующие показатели:

Данный метод обеспечивает учет сезонных изменений остатков, а также воздействие внешних и внутренних обстоятельств.

ВНИМАНИЕ! Полученный коэффициент отражает лишь общее состояние предприятия. Более точные значения можно получить, только обладая дополнительными данными: динамика коэффициентов, сравнение с нормативными показателями.

Пример расчетов

Предприятие получило выручку за год в размере 1 500 000 рублей. Средняя стоимость мобильных активов составляет 100 000 рублей. Для расчета требуется выручку разделить на среднюю стоимость. В результате мы получаем коэффициент, равный 15.

Расчет оборачиваемости в днях

Оборачиваемость в днях обеспечивает большую информативность. Для расчета можно использовать следующую формулу:

В формуле используются следующие значения:

Полученные показатели следует сравнить с нормативными значениями. Последние могут устанавливаться предприятием самостоятельно. Определяются они на основании следующих факторов: договорные условия с партнерами, особенности сферы, в которой работает компания, территориальное расположение.

Пример

Рассмотрим данные из примера, приведённого ранее. Анализируемый период составляет 300 дней. Количество дней делится на коэффициент 15. В результате мы получаем коэффициент оборачиваемости, равный 20.

Что делать с полученными коэффициентами?

О рентабельности предприятия свидетельствует коэффициент, превышающий единицу. Чем больше будет данное значение, тем большую рентабельность имеет компания. Увеличить коэффициенты можно при помощи следующих мер:

Для повышения показателей важно проводить работу на всех этапах деятельности предприятия. Задача менеджера – повысить коэффициент до максимума. Важно ежегодно определять значение, сравнивать его с прошлогодними показателями. Отслеживание динамики обеспечивает получение объективных данных о развитии компании. Коэффициенты можно также сравнивать со средними значениями в интересующей отрасли.

Структура мобильных активов

Структура оборотных активов – это соотношение между суммой оборотных средств и основными объектами. Ее формирование зависит от следующих факторов:

Рассмотрим пример. Компания занимается указанием юридических услуг. Для их исполнения не требуется наличия оборудования и прочих материальных объектов. Поэтому мобильные активы будут состоять, в основном, из дебиторской задолженности.

ВАЖНО! Нормативы дебиторских долгов определяются в зависимости от размера кредиторских задолженностей.

Что в итоге.

Мобильные активы постоянно изменяются. Это динамические показатели, которые предполагают проведение регулярного расчета. Коэффициенты незамедлительно реагируют на внешние и внутренние перемены. Они позволяют отследить эффективность предприятия в интересующий момент. Формулы для их расчета довольно просты. Оборотные активы отличаются разной структурой, определяемой политикой и деятельностью предприятия. В одной компании большую часть будут составлять задолженности, в другой – оборудование. Они представляют интерес не только для менеджера, но и для банков, налоговых органов.

Что такое активы и пассивы в бухгалтерском учёте

Если считаете, что активы — это просто имущество и не задумывались о том, почему активы равны пассивам, стоит прочитать!

Всем привет! С вами Алексей Иванов — директор по знаниям интернет-бухгалтерии «Моё дело» и автор телеграм-канала «Переводчик с бухгалтерского». Каждую пятницу в нашем блоге на Клерке.ру я рассказываю о бухгалтерском учёте. Начал с азов, потом перейду к более сложным материям. Тем, кто только готовится стать бухгалтером, это поможет поближе познакомиться с профессией. Матёрым главбухам — взглянуть на привычные категории под другим углом. Сегодня разберемся с понятиями активов и пассивов.

Что такое активы и в чем их отличия от имущества

Часто на бухгалтерских курсах и даже в университетах преподаватели говорят, что активы (Assets) — это имущество компании. С этим пониманием бухгалтер и живет до самой пенсии. На самом деле, у любой сложной проблемы есть лёгкое неправильное решение. И это тот самый случай. Активы и имущество – это пересекающиеся множества, но вовсе не синонимы.

Определение активов содержится в Концепции бухгалтерского учёта в рыночной экономике России. В МСФО схожее определение можно найти в Концептуальных основах финансовой отчётности. Активами считаются хозяйственные средства, контроль над которыми организация получила в результате свершившихся фактов ее хозяйственной деятельности и которые должны принести ей экономические выгоды в будущем. Звучит сложно? Сейчас переведу.

Ключевая характеристика имущества — право собственности. Для активов главное — способность приносить компании экономические выгоды. Такая способность есть в четырех случаях.

Часто имущество тождественно активу. В примерах с мукой это так. Но могут быть случаи, когда имущество не является активом, и когда актив не является имуществом.

У вас есть старый гнилой сарай в лесной глуши. Пользы от него никакой: даже на дрова уже не разобрать, не то что хранить в нем ценности. При этом право собственности зафиксировано в «зелёнке». Это имущество, но не актив. Экономических выгод оно не принесёт. Скорее, наоборот, сгенерирует расходы, связанные с демонтажом, когда вы решите использовать землю под ним для какой-нибудь деятельности.

Вы взяли в аренду торговый центр, который сдаете в субаренду владельцам магазинчиков. Право собственности на торговый центр осталось у его владельца, но вы получаете экономические выгоды от наличия контроля. Пока действует договор аренды, торговый центр — ваш актив, но не имущество. В новом ФСБУ 25/2018 «Бухгалтерский учёт аренды» для таких ситуаций введён новый класс активов – право пользования активом.

Как видите, наличие имущества для компании не всегда полезно. Гораздо важнее иметь активы.

Оборотные и внеоборотные активы

В бухгалтерском учёте активы подразделяются на внеоборотные и оборотные. Первые используются больше года, вторые обычно за год полностью потребляются. Это достаточно условное разделение: сущностно разграничение между внеоборотными и оборотными активами основано на двух признаках.

1. Разный характер включения в себестоимость продукта.

Внеоборотные активы — средства труда, с помощью которых производится конечный продукт бизнеса: продукция, товары, работы или услуги. Внеоборотные активы используются для производства многих единиц продукта, поэтому их стоимость «размазывается» на себестоимость этих единиц. Механизм такого «размазывания» называется амортизацией.

Оборотные активы — предметы труда, из которых производят конечный продукт. Стоимость оборотных активов полностью включается в его себестоимость.

Вы владеете лесопилкой. Покупаете брёвна и распиливаете их на доски. Раз в два года приходится приобретать новую пилу для замены старой. Пила стоит 120 тыс. руб. Значит, эту сумму нужно списать на себестоимость досок за два года. Пила — внеоборотный актив. Для каждой новой партии досок нужны новые бревна. Брёвна — оборотные активы.

2. Разный уровень ликвидности.

Ликвидность характеризует скорость продажи актива. Чем быстрее его можно продать по рыночной цене, тем он более ликвиден. Наиболее ликвидны деньги. Наименее ликвидны незаконченные нематериальные активы. Но это средняя температура по палате. В каждом конкретном случае ликвидность нужно оценивать отдельно.

К внеоборотным активам обычно относят:

К оборотным активам обычно относят:

Есть и более сложные категории активов. Например, отложенные налоговые активы или расходы будущих периодов. До них тоже дойдём, но пока остановимся на этом «джентльменском наборе». В ближайших выпусках бухгалтерского ликбеза я расскажу о каждом из них.

Что такое пассивы и как они связаны с активами

Теперь разберёмся откуда берутся активы. Каждый из них появляется у компании из какого-то источника. Эти источники в бухучёте называются пассивами (Stockholders Equity and Liabilities). В отличие от активов, пассивы нельзя потрогать или взвесить. Их можно только измерить в рублях. Пассивы — это оценка величины карманов компании, из которых достаются активы. Таких карманов два.

Первый — это собственный капитал (Stockholders Equity). Величина собственного капитала показывает сколько денег инвестировали в компанию её собственники, и сколько прибыли она заработала за всё время существования. В действующем законе «О бухгалтерском учёте» №402-ФЗ этот вид пассивов назван источниками финансирования деятельности экономического субъекта. Но я считаю этот термин некорректным, так как деятельность компании финансируется не только за счет собственных, но и за счет заёмных источников — об этом ниже. В структуре капитала обычно выделяют:

Второй карман — обязательства (Liabilities). Это долги компании её кредиторам. Величина обязательств показывает сколько денег компании придётся отдать в будущем за уже используемые активы. Обязательства в бухучёте подразделяются на долгосрочные и краткосрочные. До погашения первых остаётся больше года, вторых – меньше. Обязательства обычно делят на:

О каждом виде пассивов тоже расскажу в ближайших выпусках бухгалтерского ликбеза. Есть и более сложные пассивы, например, отложенные налоговые обязательства или доходы будущих периодов. О них тоже поговорим, но попозже.

Важно понимать, что сумма активов равна сумме пассивов. Нарушение этого равенства означало бы, что у вас есть актив из ниоткуда или источник ничего. Невыполнение закона сохранения материи в отдельно взятой компании. Закон сохранения для бухучёта описывается капитальным уравнением:

Активы = Собственный капитал + Обязательства.

Такая запись означает, что любой актив профинансирован либо собственными, либо заёмными пассивами. Больше активам взяться неоткуда. Если вы купили актив – возникнет кредиторская задолженность, которую необходимо будет оплатить. Если получили от учредителей — увеличится сумма уставного капитала. Даже если актив получен в подарок, в пассиве его стоимость будет записана в прибыль.

Подписывайтесь на наш блог, скучно не будет!

Как управление оборотным капиталом может спасти ваш бизнес и что для этого нужно знать

Когда масштабы бизнеса и его существование в режиме «выживания» требуют исключительно режима «ручного» управления, предприниматели не задумываются о пользе формализации структуры и типа управления оборотного капитала.

А между тем именно правильное понимание структуры и соотношений показателей оборотного капитала позволяет смоделировать варианты последствий возможных решений, увидеть причинно-следственные связи финансового и экономического управления, а через модель в виде показателей оборотного капитала позволяет вести мониторинги структуры оборотного капитала, своевременно выявлять, реагировать и управлять финансовыми рисками.

Понятие и структура оборотных активов

Как известно, оборотные активы — это активы, которые служат или погашаются в течение 12 месяцев, либо в течение нормального операционного цикла организации (если он превышает 1 год).

Многие оборотные активы используются одномоментно при отпуске их в производство (например, сырье и материалы).

Оборотные активы являются одной из двух групп активов организации (вторая — внеоборотные активы). Еще их называют текущими активами.

Состав оборотных активов

В соответствии с формой бухгалтерского баланса, в состав оборотных активов входят:

Дебиторская задолженность и финансовые вложения относятся к оборотным активам только в том случае, если срок их погашения менее 1 года, либо срок превышает 1 год, но организация уверена в высокой ликвидности данных активов, способности быстро и без потерь обратить их в денежную форму (т.е. продать).

Оборотные активы в принципе обладают более высокой степенью ликвидности, чем внеоборотные. А деньги, как часть оборотных активов, имеет абсолютную ликвидность.

В своем движении оборотные активы проходят последовательно три стадии кругооборота: денежную, производительную и товарную.

Первая стадия кругооборота оборотных средств — денежная. На этом этапе происходит превращение денежных средств в форму производственных запасов.

Вторая стадия — производительная. На этой стадии продолжает авансироваться стоимость создаваемой продукции, но не полностью, а в размере использованных производственных запасов; авансируются затраты на заработную плату, а также перенесенная часть основных фондов.

На третьей стадии кругооборота продолжает авансироваться продукт труда (готовая продукция). И лишь после того, как товарная форма вновь созданной стоимости превратится в денежную, авансированные средства восстанавливаются за счет части поступившей выручки от реализации продукции.

И цикл начинается заново.

Оборотный капитал — наиболее подвижная часть капитала предприятия, которая в отличие от основного капитала является более текучей и легко трансформируемой в денежные средства.

К оборотному капиталу принято относить денежную наличность, легкореализуемые ценные бумаги, материально-производственные запасы, нереализованную готовую продукцию, краткосрочную задолженность.

Собственный оборотный капитал или собственные оборотные средства это величина оборотных активов, остающаяся в распоряжении предприятия после полного, единовременного погашения краткосрочной задолженности предприятия.

На сегодняшний день термины «оборотные активы» и «оборотный капитал» часто используются как синонимы. Вместе с тем, между этими понятиями есть определенная разница:

они находятся по разные стороны бухгалтерского баланса;

оборотные активы (актив баланса) формируются за счет средств оборотного капитала (пассива баланса), источники которого могут быть как собственные, так и заемные, как правило, с целью получения положительного экономического эффекта или другими целями что в конечном итоге диктует требования к организации системы управления оборотными активами.

Чистый оборотный капитал равен разнице между оборотными активами и краткосрочными пассивами (обязательствами).

То есть под чистым оборотным капиталом (ЧОК) понимается разность между величиной текущих активов (ТА) и величиной текущих обязательств.(без долгосрочных текущих обязательств) (ТО) организации по состоянию на отчетную дату:

ЧОК = ТА — ТО

Чистый оборотный капитал является суммой собственных средств предприятия, направленных на финансирование операционной деятельности. Как правило, это ликвидные средства предприятия, которые легко могут быть обращены в денежные средства.

Величина чистого оборотного капитала может принимать нулевое, положительное и отрицательное значение.

Положительный чистый оборотный капитал:

Положительный чистый оборотный капитал уменьшает величину чистого денежного потока и указывает на сумму покрытия текущих нужд долгосрочными источниками финансирования.

Отрицательный чистый оборотный капитал:

Отрицательный оборотный капитал увеличивает величину чистого денежного потока, так как максимально вовлекает во внутрихозяйственный оборот средства кредиторов.

Нулевой чистый оборотный капитал:

Считается, что с точки зрения оценки финансовых потребностей предприятия чистый оборотный капитал представляет собой оценку потребности в оборотном капитале.

Текущими активами для целей расчета величины чистого оборотного капитала (ЧОК) выступают следующие статьи бухгалтерского баланса:

Текущими обязательствами для целей расчета величины чистого оборотного капитала (ЧОК) являются следующие статьи бухгалтерского баланса:

Чистый оборотный капитал можно разделить на операционный и инвестиционный.

Операционный — чистый оборотный капитал, относящийся к операционному циклу.

При этом под операционным циклом принято понимать совокупность стадий:

Величина чистого оборотного капитала операционного складывается из следующих элементов:

ЧОКопер. = ОА — ДС — ФВ — ВХОоа — (КО — КК —КЗинв. — ВХОко ДОпр.)

ОА — оборотные активы;

ДС — денежные средства;

ФВ — финансовые вложения сроком до 12 мес.;

ВХОоа — внутрихозяйственные обороты в части оборотных активов

КО — краткосрочные обязательства;

КК — краткосрочные кредиты и займы;

КЗ инв. — кредиторская задолженность по инвестиционной деятельности;

ВХОко — внутрихозяйственные обороты в части краткосрочных обязательств

ДО пр. — прочие долгосрочные обязательства.

Чистый оборотный капитал инвестиционный — показывает вклад средств в расчетах по инвестиционным договорам в чистый оборотный капитал компании:

ЧОК инв. = АВинв. — КЗинв.

АВинв. — авансы выданные по инвестиционной деятельности;

КЗинв. — кредиторская задолженность по инвестиционной деятельности.

Также нужно сказать об оценке величины чистого оборотного капитала платежного, который отражает вклад средств в расчетах в чистый оборотный капитал компании.

ЧОК пл. = ДЗ — КЗ

ЧОК пл. — чистый оборотный капитал платежный;

ДЗ — дебиторская задолженность;

КЗ — кредиторская задолженность.

Этот показатель можно наряду с другими применять для управления ликвидностью и платежеспособностью.

Также различают постоянную потребность в оборотном капитале и сезонную потребность.

Постоянная потребность определяется как минимальная неснижаемая величина (уровень) оборотного капитала, сезонная потребность является изменяющейся величиной оборотного капитала в связи с действием сезонных факторов и деловой активности.

Контрольные показатели и прогнозная модель

Теперь о системе контрольных показателей эффективности для анализа состояния оборотного капитала на предприятии.

Их много, назовем лишь основные.

Коэффициент оборачиваемости оборотных активов

Период оборота оборотных активов

Период оборота запасов сырья, материалов и других аналогичных ценностей

Период оборота дебиторской задолженности по продажам в разрезах учета

Период оборота авансов полученных по продажам в разрезах учета

Период оборота кредиторской задолженности перед поставщиками и подрядчиками в разрезах учета

Доля просроченной кредиторской задолженности в общем объеме кредиторской задолженности

Доля просроченной дебиторской задолженности

Доля неликвидных запасов

Отдельно скажем про каждый.

1. Коэффициент оборачиваемости оборотных активов — это количество оборотов, которые совершают за анализируемый период оборотные активы.

Коб.ак. = (Доходы за период) / (Оборотные активы на конец периода)

2. Период оборота оборотных активов — длительность одного оборота, которые совершают оборотные активы, в днях.

Поб.ак. = (Оборотные активы на конец периода * Длительность отчетного периода) / (Доходы за период)

3. Период оборота запасов сырья, материалов и других аналогичных ценностей показывает, через сколько дней в среднем происходит их полное списание в производство.

Поб.зап. = (Запасы на конец периода * Длительность отчетного периода) / (Списано в производство за период)

4. Период оборота дебиторской задолженности по продажам всего показывает, через сколько дней в среднем происходит погашение дебиторской задолженности.

5. Период оборота авансов, полученных по продажам, показывает, через сколько дней в среднем происходит зачет полученных авансов.

Поб.ап.= (Авансы, полученные на конец периода * Длительность отчетного периода) / (Доходы за период)

Помимо расчета оборачиваемости дебиторской задолженности и авансов, полученных по продажам, данные показатели могут оцениваться в различных разрезах — по видам деятельности или группам продукции, по группам контрагентов и т.д.

6. Период оборота кредиторской задолженности перед поставщиками и подрядчиками показывает, через сколько дней в среднем происходит погашение кредиторской задолженности.

Поб.кз = (Кредиторская задолженность на конец периода * Длительность отчетного периода) / (Затраты за период)

Помимо расчета оборачиваемости кредиторской задолженности, данный показатель оценивается отдельно в разрезе задолженности по операционной и по инвестиционной деятельности.

7. Доля просроченной кредиторской задолженности в общем объеме кредиторской задолженности показывает степень своевременности оплаты поставщикам за поставленную продукцию либо оказанные услуги.

Расчет данного показателя особенно значим при реализации агрессивной политики управления оборотным капиталом, т.к. высокая доля просроченной кредиторской задолженности несет в себе риск необходимости одновременного погашения существенного объема обязательств.

К пр.кз.= (Просроченная кредиторская задолженность на конец периода) / (Кредиторская задолженность на конец периода)

8.Доля просроченной дебиторской задолженности — показывает степень своевременности оплаты покупателями за поставленную продукцию или оказанные услуги. Необходимо контролировать данный показатель и своевременно реагировать при возникновении положительного значения.

К пр.дз.= (Просроченная дебиторская задолженность на конец периода)/(Дебиторская задолженность на конец периода)

9. Доля неликвидных запасов — показатель, влияющий на ликвидность компании. Данный коэффициент особенно важно контролировать при реализации консервативной политики управления чистым оборотным капиталом.

К нел.зап.= (Объем неликвидных запасов на конец периода) / (Объем запасов на конец периода)

Показатели оборачиваемости оборотных активов и их отдельных элементов, а также качество задолженности оказывают непосредственное влияние на уровень ликвидности. При этом различают ликвидность активов и ликвидность компании.

Под ликвидностью активов понимают способность активов к быстрому вовлечению в денежный оборот. Любая статья активов имеет различный уровень ликвидности. Наиболее ликвидными считаются денежные средства и денежные эквиваленты, а также краткосрочные финансовые вложения. Минимальной ликвидностью обладают материально-производственные запасы, внеоборотные активы.

Ликвидность компании — достаточность имеющихся в распоряжении компании денежных средства для осуществления своей операционной, инвестиционной и финансовой деятельности. Другими словами, ликвидность компании — это ее способность в срок и полностью рассчитаться по своим обязательствам.

Для оценки уровня ликвидности компании используют, как правило, следующие показатели:

К тек.ликв. = (Оборотные активы) / (Краткосрочные обязательства)

К сроч.ликв. = (Оборотные активы — Запасы — НДС) / (Краткосрочные обязательства)

К абс.ликв. = (Денежные сроедства и денежные эквиваленты) / (Краткосрочные обязательства)

Каждый из приведенных выше показателей эффективности управления оборотным капиталом необходимо рассматривать в динамике (за несколько прошедших периодов) и принимать управленческие решения исходя из тенденций их изменения.

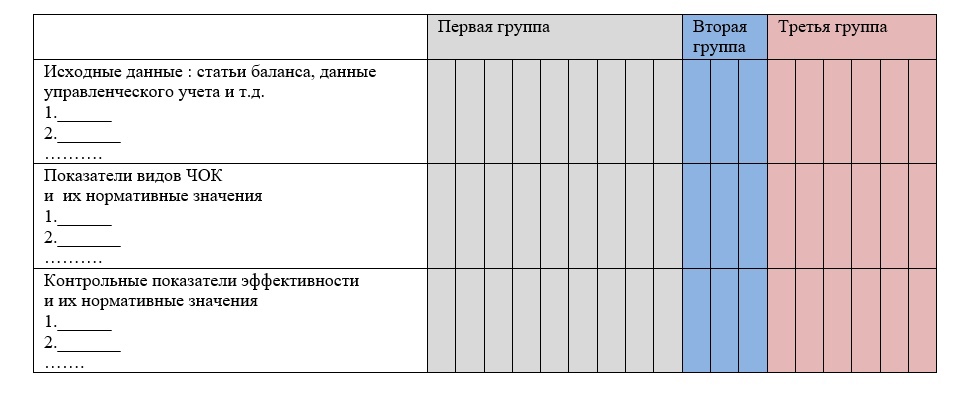

Общий вид расчетных таблиц для мониторинга может быть следующим:

Первая группа — значения за прошлые периоды, например, за два последних года, поквартально.

Вторая группа — текущий период, отклонение от прогнозного значения, оценка тенденции изменения.

Третья группа — ожидаемое (прогнозное) или плановые значения показателей на перспективные периоды. Это может быть квартал, год и т.д.

Выводы

Данную таблицу, построенную для автоматического расчета ЧОК и показателей эффективности, а также автоматического расчета отклонений от нормативных и плановых значений, можно реализовать через Excel либо в других программах. Взаимосвязи исходных данных в виде показателейц статей бухгалтерского баланса, данных управленческого учета и любых других данных преобразуемых через алгоритмы расчета в показатели ЧОК и показатели эффективности формируют модель.

Задавая прогнозные значения исходных данных, возможно получить прогнозные значения показателей ЧОК и показателей эффективности, определить критические значения, оценить риски.

Перечень показателей для анализа состояния оборотного капитала может быть существенным образом расширен огромным выбором показателей для финансового анализа, а также за счет анализа других показателей, формируемых на данных управленческого учета. Перечень и назначение таких показателей не является предметом данного рассмотрения, с ними можно познакомиться в многочисленных статьях по финансовому анализу.

Следует понимать, что многообразие показателей может иметь ценность, только если организация определила для каждого из них собственные индивидуальные (контрольные или нормативные) значения. Эти значения показателей должны быть определены для различным уровней комфортности и успешности функционирования предприятия. Как правило, таких уровней должно быть не менее трех-четырех: высокий, средний, приемлемый и критический.

Постоянный мониторинг уровней показателей позволяет выявить направление тенденций, моделирование отдельных составляющих показателей позволяет выявить приемлемые риски и принять решения по методам управления оборотным капиталом.

ВНИМАНИЕ!

Завтра на «Клерке» стартует обучение на онлайн-курсе повышения квалификации для получения удостоверения, которое попадет в госреестр. Тема курса: управленческий учет.

Повысьте свою ценность как специалиста в глазах директора. Смотреть полную программу