Что такое обороты по счету в банке

Что такое дебет и кредит простыми словами

Выражение «свести дебет с кредитом» знакомо, наверное, каждому. При этом многие даже примерно не понимают, что это значит. Поэтому ниже попытаемся как можно проще объяснить, что же такое дебет и кредит.

У любого действия в организации должно быть 2 операции — приходная и расходная.

Чтобы было легче вести такой учет, были введены понятия «дебет» и «кредит». В переводе с латыни языка «дебет» означает «должен он», а «кредит» — «должен я».

Таким образом, каждый счет делится на две половинки:

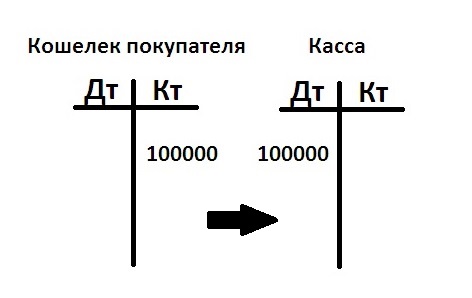

Чтобы было понятнее, рассмотрим простой пример. Представьте, что вы идете в магазин(назовем «Касса», достаете из кошелька 100 000 рублей и покупаете платье. В этом случае сумма уходит из кредита счета «Кошелек покупателя» и приходит дебету счета «Касса». Чтобы отразить это в бухгалтерском учете, надо взять оба этих счета и записать 100 000 рублей 2 раза:

Обратите внимание, что стоимость всегда уходит из кредита счета, а попадает в дебет. Такой перевод стоимости называется двойной проводкой.Следовательно:

Дебет – это часть бухгалтерской проводки, указывающая на получателя средств. КрЕдит показывает источник, откуда поступили эти средства.

Что такое дебетовое и кредитовое сальдо

Итак, вы решили открыть торговую точку по продаже теплиц. Дело было осенью. При этом, чтобы нам было проще, ни денег, ни долгов, ни даже самих теплиц у вашей организации пока нет. Но зато уже есть покупатель, который хочет купить у вас три теплицы на общую сумму 100 000 рублей и оставить их (теплицы) у вас на хранение до весны.

На этом первый месяц вашей работы закончился и пора подводить итоги.

Кредитовый и дебетовый оборот

В конце месяца необходимо подсчитать дебетовые и кредитовые обороты.

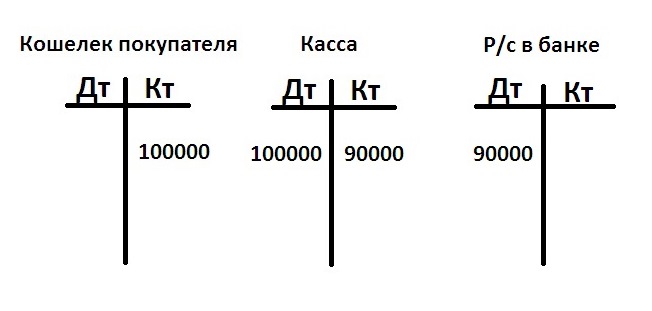

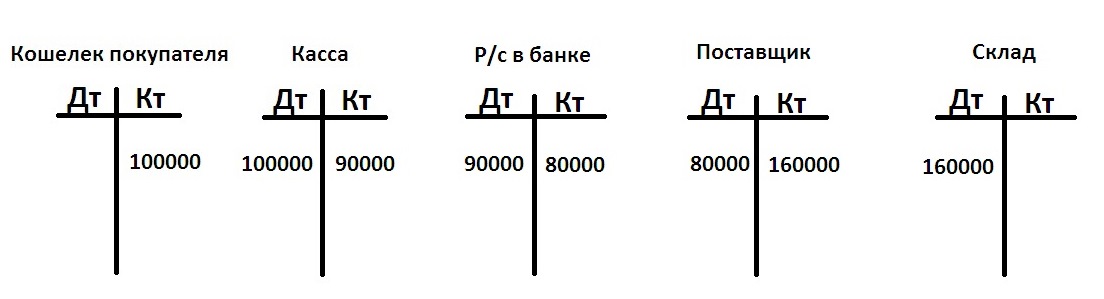

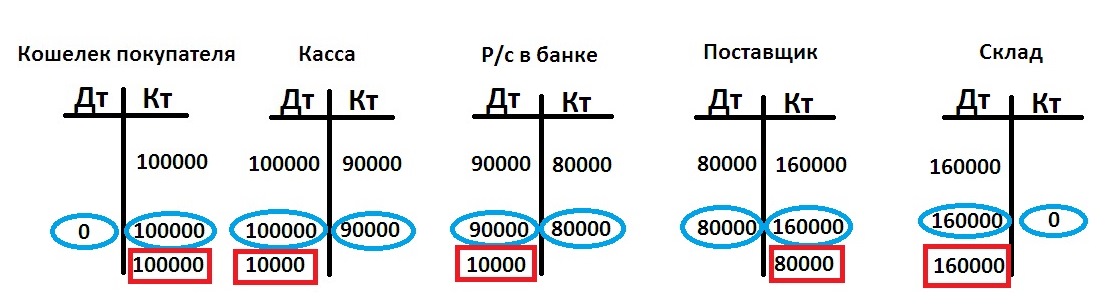

Для счета «Кошелек покупателя» кредитовый оборот составил 100 000 рублей, а дебетовый — 0.

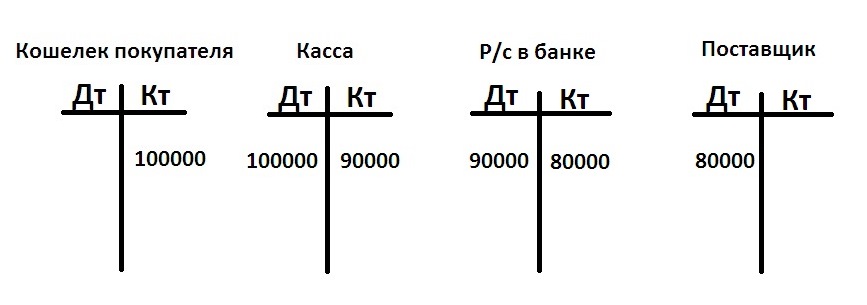

«Касса»: дебетовый оборот — 100 000 рублей, кредит — 90 000 рублей.

«Р/с в банке»: дебетовый оборот — 90 000 рублей, кредит — 80 000 рублей.

«Поставщик»: дебетовый оборот — 80 000 рублей, кредит — 160 000 рублей.

«Склад»: дебетовый оборот — 160 000 рублей, кредит — 0.

Что такое дебетовое сальдо

Теперь остается вывести остаток, который получился по всем счетам. Эта величина будет называться «Итоговое сальдо». Чтобы посчитать сальдо, надо из большего оборота минусовать меньший.

Рассмотрим для примера «Р/с в банке». Оборот по дебету составляет 90 000 рублей, а по кредиту — 80 000. Первая сумма больше, значит, сальдо здесь дебетовое: 90 000–80 000=10 000 рублей. Запишем его в дебетовой части счета и заключим в красный прямоугольник.

Теперь обратите внимание на счет «Поставщик»: здесь сальдо по дебету 80 000 рублей, а по кредиту — 160 000. В данном случае сальдо получилось кредитовым: 80 000 – 160 000 = 80 000 рублей (также в красном прямоугольнике).

То же самое проделываем и с остальными счетами. В итоге у нас получается такой результат:

Разберем, что означает сальдо по каждому из этих пяти счетов.

По счету «Кошелек покупателя» сальдо кредитовое и оно напоминает, что весной вы должны отдать покупателю теплицы на сумму 100 000 рублей.

Сальдо на счете «Касса» дебетовое. Оно означает, что в кассе вашей организации лежит 10 000 рублей.

Дебетовое сальдо по третьему счету показывает, что на счете в банке у вас есть еще 10 000 рублей.

По четвертому счету получилось кредитовое сальдо, которое не даст забыть, что вы должны производителю 80 000 рублей.

Ну и последний счет с дебетовым сальдо рассказывает о том, что на вашем складе лежат теплицы на сумму 160 000 рублей.

Что дальше?

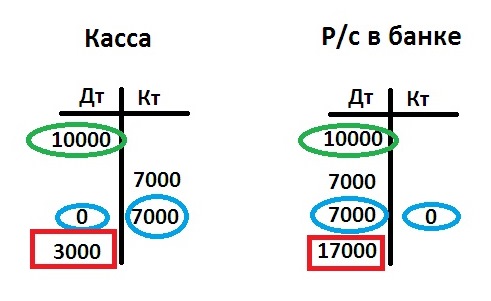

Вы продолжаете работать, и в балансе надо отражать последующие операции. Но вначале необходимо перенести конечные сальдо прошлого периода на начало нового. Такие сальдо будут называться входящими, записывать их надо в соответствующую колонку: дебетовое сальдо — в левую, кредитовое — в правую.

Вернемся к примеру. Вы решили перечислить из кассы на расчетный счет еще 7 000 рублей. Задействуются два счета. Сначала не забываем перенести по ним входящие остатки (на рисунке ниже обведены зеленым), затем записываем проводку на 7 000 (в Кт «Касса» и в Дт «Р/с»).

Больше никаких действий за этот период по счетам не проводилось.

В конце 2-го месяца сначала вычисляем обороты, при этом на входящее сальдо внимание пока не обращаем (обороты обведены голубым). Затем считаем итоговое сальдо (в красном прямоугольнике), уже учитывая входящий остаток. Получается следующая картина:

Конечно, это довольно примитивные примеры. На деле в бухгалтерском учете все гораздо сложнее. Но получить базовые понятия, что такое дебет, кредит и сальдо, из этой статьи вполне можно.

Выручка и оборот — это одно и то же? Разбираемся в финансовых показателях компании

Начальник управления по работе с малым бизнесом в «Райффайзенбанке»

Путаетесь в определении таких терминов, как выручка, прибыль, доход и оборот? Денис Скоков, начальник управления по работе с малым бизнесом в «Райффайзенбанке», максимально кратко объясняет, в чем между ними разница.

Недавно мы провели исследование и выяснили, что больше 50% наших клиентов в малом и микробизнесе ведут бухгалтерию самостоятельно. Плюсы очевидны — экономия. Минусов может и не быть, если предприниматель разбирается в финансовом и бухгалтерском учетах. Иногда это критично.

Вот случай из реальной практики, хорошо иллюстрирующий важность финансовой грамотности предпринимателя. Однажды при заполнении бухгалтерского баланса собственник бизнеса указал остаток денежных средств на счете, стоимость товаров, величину дебиторской и кредиторской задолженности, а в основных средствах написал словами: «Ниссан».

Как думаете, сошлись у предпринимателя активы с пассивами, и что на это сказала бы налоговая?

Путаница в терминах может привести к переплатам или недоимкам, которые грозят налоговыми штрафами. Каждый должен хорошо понимать и уметь отличать друг от друга основные показатели финансовой деятельности: выручку, прибыль, доход, оборот и товарооборот.

Выручка, доход и валовая прибыль

Выручка – объем денежных средств, полученных от реализации товаров, работ, услуг. Может определяться методом «по отгрузке», то есть в момент фактической отгрузки товара или оказания услуги, а может «кассовым» методом, то есть в момент получения оплаты. Кроме средств, полученных непосредственно за продажу товаров и услуг, она может также включать доходы от продажи ценных активов и другие поступления.

В соответствии с положением по бухгалтерскому учету «доходами организации признается увеличение экономических выгод в результате поступления активов (денежных средств, иного имущества) и (или) погашения обязательств, приводящее к увеличению капитала этой организации, за исключением вкладов участников (собственников имущества)».

Выручка — это показатель финансового благосостояния и отправная точка для расчета прибыли предприятия. Она может быть нулевой или положительной величиной, но никогда – отрицательной.

Понятия «выручка» и «оборот» в общем случае тождественны. При этом зачастую «оборот» может быть использован для обозначения безналичного оборота компании, то есть поступлений денежных средств на расчетный счет за реализованные товары, работы и услуги.

В любом случае и выручка, и доход, и оборот — «валовые» характеристики, не учитывающие издержки (расходы) компании.

Валовая прибыль равна разнице между выручкой и расходами (издержками) по основному виду деятельности (себестоимостью проданных товаров или услуг). Финансовый результат, учитывающий расходы по всем направлениям деятельности компании, называется чистой прибылью (положительный финансовый результат) или чистым убытком (отрицательный).

Оборот компании, оборот торговли и выручка

Часто путаница возникает в понятиях «оборот» и «товарооборот». Мы уже выяснили, что оборот компании – это деньги, которыми располагает предприятие, этот термин относится к экономике. Товарооборот – понятие из области бухучета, им обозначают объем средств, вырученный от продажи товаров или услуг.

Товарооборот следует отличать от выручки – помимо непосредственного дохода от торговли, она может включать другие виды поступлений и доходы от реализации имущества. Таким образом, выручка может быть либо больше товарооборота, либо равна ему.

Кроме того, важно, каким образом вы рассчитываете выручку – по методу начисления или кассовым методом. Как было сказано ранее, в первом случае доход или расход учитываются в том периоде, к которому они относятся, во втором – когда они непосредственно оплачены. Если продажа оформляется в рассрочку или отложенным платежом, то, в случае расчета кассовым методом, выручка и товарооборот также могут различаться.

Отличие прибыли от оборота

Если в том, что вы назовете выручку оборотом, нет ничего страшного, то отличать прибыль от оборота очень важно, например, чтобы не переплачивать налог на прибыль.

Отличие очень простое. Чтобы рассчитать прибыль, нужно из выручки (оборота) отнять все возможные издержки и расходы организации, включая налоги, зарплаты, аренду и так далее.

Таким образом, понятие «оборот» характеризует, каким объемом средств компания располагает в принципе, а прибыль — это то, сколько денег компания может вложить в собственное развитие.

Отличие расхода от убытка

Расходы – это все деньги, которые компания тратит на производство и продажу своего продукта. К ним относятся материальные издержки, зарплаты и прочие выплаты сотрудникам, расходы на ремонт оборудования и помещений, арендная плата, налоги.

Когда расходы превышают доходы компании, образуется убыток.

Кредитовый оборот по расчетному счету: понятие чистого оборота

Кредитовый оборот по расчетному счету является важным показателем финансово-хозяйственной деятельности предприятия. Этот термин повсеместно применяется бухгалтерами, аудиторами и банкирами. Однако для частных предпринимателей и начинающих бизнесменов его содержание часто является не вполне понятным. При выяснении его смысла нужно отталкиваться от общей категории.

Оборот по расчетному счету: понятие

В самом общем виде обороты по расчетному счету – это совокупность всех транзакций, произведенных за определенный период (день, месяц, квартал, полугодие, год) и отображенных в банковской выписке. С точки зрения владельца р/с он может быть разделен на две составляющие:

Все это просто и очевидно до того момента, пока клиент впервые не получил на руки банковскую выписку, в которой оплата налога фигурирует по дебету, а зачисление финансовой помощи от учредителя – по кредиту. Кроме того, по результатам банковского дня виден отрицательный остаток на счете.

Нужно уяснить, что выписка – это документ бухучета финансового учреждения, а не владельца р/с. Поскольку банк принял во владение чужие средства, формально он становится должником клиента. Соответственно, поступление средств на счет увеличивает его долг (кредит банка), а перечисление денег вовне, наоборот – уменьшает (дебет банка).

Природа кредитового оборота

Как уже было сказано, кредитовый оборот по расчетному счету – это совокупность всех расходных операций. Об их перечне и содержании можно судить исходя из плана счетов бухучета. По кредиту активного счета 51 р/с отображаются следующие действия:

Чистые показатели

Очищенные обороты по расчетному счету – это:

Не углубляясь в терминологию и финансовые премудрости, можно считать, что обороты по р/с – показатель активности, а чистые обороты – показатель успешности предприятия. По этой причине последняя категория активно используются:

Обороты по р/с определяются как разница между поступлениями и расходами за интересующий аналитика период (от одного дня до нескольких лет). В свою очередь, при расчете очищенных оборотов принимаются во внимание не все поступления, а только те, которые прямо связаны с операционной хозяйственной деятельностью. Не подлежат учету:

Чистые обороты по расчетному счету организации отображают ее валовой доход и позволяют:

Требования для предоставления овердрафта

Этот показатель важен для предоставления овердрафта. Относительно него большинство банков выдвигают такие требования:

Могут ли кредитовые обороты по расчетному счету превышать дебетовые

С оборотами по р/с тесно связана категория «сальдо» – остаток средств на счету по окончании банковского дня:

Классический договор обслуживания учетной записи в банке предполагает наличие исключительно собственных средств. Такая ситуация:

Таким образом, договор банковского счета в чистом виде не предполагает возможности отрицательного сальдо. Если денег нет, банк просто не выполняет поручения клиента о произведении выплат и формирует из них некую последовательность. Платежки и другие распорядительные бумаги попадают в картотеку и выполняются на основании предписаний ст. 855 ГК РФ в такой очередности:

В такой ситуации кредитовые обороты по расчетному счету могут существенно превышать дебетовые. Как уже было сказано, овердрафт лимитирован. Кроме того, за пользование средствами банка владелец счета выплачивает ему оговоренное вознаграждение.

Все знакомы с выражением «свести дебет с кредитом». Но для многих остается загадкой, что означают данные понятия. Поэтому в данной статье рассмотрим, что такое дебет и кредит, а также кредитовые и дебетовые обороты.

Функции бухгалтерского учета

При помощи бухучета выполняется анализ деятельности предприятия, учитывается его имущество, капитал, обязательства. Можно легко понять, прибыльный ли бизнес или убыточный. Поэтому, когда поступают денежные средства, списываются материальные ценности или происходит расчет с поставщиками, это фиксируется в бухгалтерском учете в денежном выражении.

Что представляют собой дебет и кредит?

Дебет и кредит – это понятия, используемые при ведении бухгалтерского учета для анализа всех процессов предприятия. Бухгалтерских счетов множество, и все они были созданы, чтобы отражать хозяйственные операции. Каждый из счетов имеет свое собственное название и номер.

Итак, давайте проведем сопоставление дебетового и кредитового оборотов.

Дебет представляет собой все имеющиеся активы, которые принадлежат организации. То есть, это та собственность, которая имеется у фирмы на данный момент. Под собственностью могут пониматься:

Соответственно, чем большим размером активов располагает предприятие, тем более успешным оно считается. Источником формирования активов может выступать уставный капитал.

Где применяются дебетовый и кредитовый обороты?

Если имущество предприятия увеличивается или возникают права требования, то оборот дебета повышается по активным и активно-пассивным счетам. И наоборот, если имущество уменьшается, то происходит увеличение кредитового оборота.

Хозяйственные операции по пассивным счетам имеют обратное отображение. В основном, эти счета используются для того, чтобы видеть, откуда произошли поступления средств на предприятие.

Конечное сальдо

В конце каждого отчетного периода необходимо суммировать отдельно все обороты дебета и кредита. В итоге образуется конечное сальдо. В том случае, если происходит полное совпадение по суммам в дебетовых и кредитовых оборотах по счету, то можно произвести закрытие счета. Существуют такие счета, которые на конец периода имеют автоматически нулевой остаток. Как правило, это счета, на которые происходит списание расходов.

Для того чтобы посчитать остаток средств на расчетном счете вычитают из объема дебетового оборота (сумму поступивших средств) объем кредитового оборота (это сумма израсходованных средств). Входящий остаток необходимо прибавить. Это на активных счетах.

Если счет пассивный, то для определения конечного сальдо прибавляют кредитовый оборот (это сумма поступивших средств) и вычитают дебетовый (это сумма израсходованных средств). В активно-пассивных счетах дебетовое и кредитовое сальдо определяется по данным аналитического учета.

Что такое двойная запись?

Понятия кредит и дебет отображает так называемая двойная запись. То есть, предполагается, что каждую хозяйственную операцию нужно записывать, используя два счета. Получается, по одному счету стоимость операции уходит в дебет, а по второму – в кредит. В итоге должно образоваться равновесие. То есть, баланс должен сходиться каждый раз. В том случае, если возникает ситуация, в которой общий дебетовый оборот не перекрывает общий кредитовый оборот, то можно сделать вывод о том, что при учете операций была допущена бухгалтерская ошибка.

Понятие оборота по расчетному счету предприятия

В зависимости от того, с какой целью используют счета, они делятся на следующие виды:

Собственно, вне зависимости от типа счета, все они отображают всего лишь два вида операций:

Обороты по расчетному счету

Вся совокупность транзакций, совершенных по счету за конкретный временной период (день, месяц, год), а также отраженных в выписке банка, представляет собой общее понятие оборотов по расчетному счету. Такой счет условно может быть разделен на две части:

С первого взгляда все очевидно. Однако все так просто только до того момента, пока владелец банковского счета в первый раз не получит выписку из банка. Она показывает, что операция оплаты налога отображена по дебету, получение денежных средств в качестве материальной помощи от учредителя отображена по кредиту. Помимо всего прочего, в банковской выписке отображается отрицательный остаток по счету на конец банковского дня.

Важно запомнить, что выписка банка в существе своем является документом бухгалтерского учета банка, а не владельца расчетного счета. Получается, что раз банк принимает во временное владение сторонние денежные средства, то, формально, он – должник своего клиента. А поступления денежных средств на расчетный счет, соответственно увеличивают сумму его долга. А вот отчисление средств со счета в банке как раз уменьшает задолженность банка перед его клиентом.

Природа кредитового оборота

Какими могут быть операции по расчетному счету?

Понятие чистых показателей

Очищенные обороты расчетного счета представляют собой:

Показатель эффективности деятельности организации, а также индекс финансового благосостояния.

Понятие, используемое в бухгалтерском сленге. То есть не используется в законодательстве, не фигурирует в договорах.

Если не сильно углубляться в финансовую и бухгалтерскую терминологию, то можно принять за правило, что обороты по расчетному счету представляют собой индекс активности, а чистые обороты – индекс успешности организации. Именно поэтому, вторая категория достаточно часто используется:

Банковские операции, не подлежащие учету

Собственно, обороты по расчетному счету могут быть определены как несоответствие между дебетовым и кредитовым оборотами денежных средств и их фактическим расходом за определенный период. Однако стоит заметить, что при вычислении очищенных оборотов по счету могут учитываться не все операции поступления, а лишь те, которые напрямую связаны с осуществлением деятельности предприятия.

Таким образом, из данной статьи мы узнали, что такое дебет и кредит, каким образом совершается учет операций. Также рассмотрели понятия дебетового и кредитового оборотов за отчетный период.

Как рассчитать среднемесячный оборот по расчетному счету – пример

Как правильно рассчитать среднемесячный оборот по расчетному счету

Каждый месяц расчётный счет предпринимателя осуществляет приходные и расходные операции с деньгами. Оборот среднемесячный состоит из совокупности приходных операций (дебет) и расходных операций (кредитовых). Рассмотрим подробней условия происхождения финансового оборота предпринимателя.

Что такое оборот

Оборот денежных средств малого предприятия или ИП ─ основной показатель, который определяет окупаемость вложенных средств за определенный временной интервал. Как рассчитать среднемесячный оборот по расчетному счету, станет понятно, когда предприниматель понимает, какие показатели влияют на него. Любой производственный процесс нуждается в оборотных средствах, которые затем закладываются в стоимость продукции.

Предпринимательская деятельность всегда подразумевает применение оборотных средств, это :

производственные запасы готовой продукции;

количество отправленной продукции;

финансовое состояние расчетного счета.

Каждый день оборотные средства могут проходить через этапы применения их, а именно :

Финансовый этап, когда деньги направляются на приобретение материалов, ГСМ, исходного сырья для продукции, других нужд предпринимательской деятельности.

Этап производственной деятельности, это ранее заготовленное сырье преобразовывается в продукцию для торговли.

Этап товарного применения характеризуется получением из готовой продукции финансовых средств.

Среднемесячный оборот предпринимательской деятельности, предполагает баланс ─ равновесие между активами и пассивами предпринимателя. Необходимо рассматривать обороты по приходным операциям (дебит), и расходным операциям (кредит) за выбранный промежуток времени, а именно:

дебетовый оборот ─ поступление денег от покупателей, клиентов за оказанные услуги на расчетный счет предпринимателя;

кредитовый оборот ─ траты предпринимателя на нужды собственного производства: налоговые отчисления, заработная плата наемных работников, оплата поставщикам за сырье.

Начинающему предпринимателю всегда понятны все определения до тех пор, пока он не столкнётся с банковской выпиской, где налоговые отчисления по какой-то причине указаны в дебет, а инвестиции зачислены в кредит, да еще и минусовый баланс на расчетном счете.

Дебет и кредит, что это

Дебет предпринимательской деятельности ─ это все активы владельца предприятия на конкретную дату, к ним можно отнести:

положительный баланс на р/с предпринимателя;

наличные деньги в торговых точках;

стоимость всего нереализованного товара;

стоимость основных средств (купленного помещения под производство, оборудования, сырья);

Кредит предпринимательской деятельности ─ задолженность бизнесмена, а также источник, из которого формируется актив предприятия, а именно :

невыплаченная заработная плата наемным работникам;

ваши долги поставщикам сырья;

невыплаченный лизинг оборудования;

неуплаченные проценты по инвестициям;

источник для формирования актива, это уставной капитал предприятия.

Как применяется дебетовый и кредитовый оборот

Не знаете, как рассчитать среднемесячный оборот по расчетному счету ─ тогда рассмотрим, для чего применяют дебит и кредит. Записи по оборотам в расчетном счете ведутся раздельно :

в левой стороне расчетного счета указывается дебет предпринимателя;

правая сторона счета отводится для кредитового оборота.

Смотря, какую операцию, проводит предприниматель, это соответственно отражается в той или другой стороне его счета. Сальдо (разницу между приходом и расходом) по счету, также делят по видам, это :

Когда в р/с происходит в дебетовых оборотах увеличение значения, это говорит об имущественном расширении предприятия или увеличении реализации от торговли, соответственно уменьшение этих параметров характеризует кредит предпринимателя.

Баланс по дебиту и кредиту обычно бухгалтерия малого бизнеса проводит раз в год, или же поквартально, когда выводится сальдо по отчетному периоду. Когда сальдо равно нулю ─ колонка дебита равняется колонке кредита, счет обнуляется.

Как сделать расчет среднемесячного оборота

Как рассчитать среднемесячный оборот по расчетному счету, и для каких целей это необходимо, ─ а также когда рекомендуется рассчитывать обороты малого предприятия, это станет понятно, когда предприниматель проводит анализ этапов прохождения денежных средств через собственный бизнес.

Надо просчитать, как оборачиваются ваши активы, а также, какое время занимает один оборот. Для этого надо полученную прибыль разделить на среднемесячную стоимость актива предпринимателя. Это отражается в формуле: К (оборота)= среднемесячная прибыль/стоимость актива. Результат показывает, сколько оборотов окупает вложенные активы, если с каждым расчетом показатель увеличивается, это означает увеличение активности продаж компании.

Продолжительность одного оборота можно определить делением временного интервала выбранного вами на К (оборотов). Здесь хорошим показателем будет уменьшение значения, что говорит о меньшем времени окупаемости средств.

Также надо посчитать коэффициент, который показывает закрепленность активных средств, для этого надо средний параметр участвующих в обороте активов делить на получаемую прибыль за анализируемый интервал времени. Этот коэффициент показывает предпринимателю, сколько оборотных средств понадобилось для получения одного рубля прибыли.

Необходимо также рассчитать операционный цикл, который равен сумме: как долго сырье и материалы находятся в обороте, как долго реализуется продукция, сколько осталось на исследуемый период незаконченной продукции и какая задолженность перед предпринимателем от контрагентов. Регулярно проводя этот расчет, предприниматель может отследить момент, когда увеличение показателя, покажет начало уменьшения деловой активности собственного производства. В этот же период станут медленней оборачиваться средства предприятия.

Определяем длительность финансовой цикличности. Необходимо для получения этого показателя из вычисленного операционного цикла отнять длительность оборота не возвращенных предпринимателю долгов. Чем меньше этот показатель, тем успешней ведет собственное дело бизнесмен.

Может ли кредит быть больше дебита

Каждый день проводится банком операция определения разницы между дебитом и кредитом предпринимателя по его расчетному счету, по результату определяют :

когда разница имеет положительный результат, ─ говорит, что дебит больше кредита;

если результат отрицательный, то это кредит больше дебита.

Обычный банковский договор по обслуживанию расчетного счета человека ведущего предпринимательскую деятельность подразумевает, что :

клиент всегда имеет доступ к собственным средствам;

предприниматель должен пользоваться собственными средствами.

Из условий описанных выше можно заключить, что банк не предполагает работать с отрицательным результатом (сальдо). Получается, что когда нет на счету денег, банк просто может не выполнять никаких обязательств о выплате зарплаты и других поручений предпринимателя, что постепенно формирует цепочку из документов и предписаний в такой последовательности:

Требования судебных представителей к предпринимателю по возмещению нанесенного ущерба в случае своей деятельности гражданам РФ, а также взысканию сборов по обязательству перед несовершеннолетними детьми.

Документация о периодичности выплат заработной платы, а также всех средств уволенным сотрудникам предприятия, а также людям, работающим по договорам.

Чтоб не было такой ситуации предпринимателю рекомендуется с банком заключать два вида договоров ─ договор на обслуживание и кредитный договор. По текущему счету предпринимателя банком устанавливается кредитное ограничение ─ овердрафт. Это когда на счету предпринимателя нет денег, он может кратковременно использовать банковские средства для проведения обязательных расчетов.

Специалисты рекомендуют

Для чего надо предпринимателю знать, как рассчитать среднемесячный оборот по расчетному счету ─ для правильного применения оборотных средств. В этом помогает нормирование на производстве, что обозначает правильное распределение по применению материалов и сырья, это даст стабильную работу предприятию. Для этого используют все данные полученные в процессе проведения среднемесячного расчета оборота.

Среднемесячный расчет как показатель деятельности предприятия важен для налоговой инспекции и потенциальных инвесторов.

Специалисты рекомендуют для проведения анализа движения средств, который необходим для предпринимательской деятельности, использовать показатель «чистый оборот», ─ когда отделяются приходные операции от денег, полученных в качестве благотворительности.

Для определения чистых средств находящихся в обороте предпринимательской деятельности для конкретного предприятия используются такие показатели как: масштабность деятельности, а также, какая потребность предприятия и особенности направления вида деятельности.