Что такое обратное репо сша

Блог компании Tickmill | Взрывной рост спроса на обратное репо ФРС. QE вообще работает?

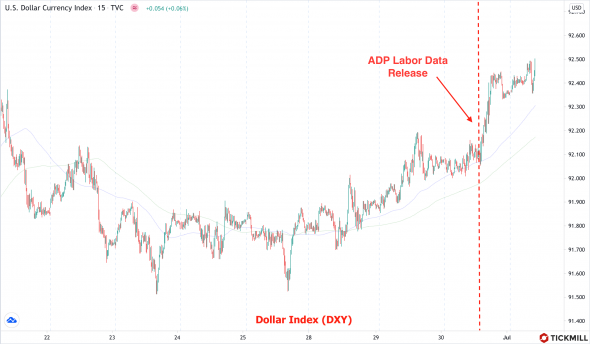

Доллар резко укрепился вчера против основных валют после публикации отчета ADP:

Индекс доллара, который отслеживает обменный курс доллар против шести основных валют, вырос с 92 до 92.40 пунктов и пытается развить бычий моментум сегодня.

Агентство ADP оценило рост рабочих мест в 692 тысячи, при прогнозе в 600 тысяч. Рост рабочих мест уже второй месяц подряд превышает прогноз. В большинстве случаев релиз ADP проходит бесследно для валютного рынка, но в мае и в июне он становился спусковым крючком для повышенной волатильности. Все дело в том, что рынок видит трудовую статистику за июнь как ключевую недостающую деталь от паззла ФРС. Говоря конкретней, рынок по всей видимости полагает, что, если динамика роста рабочих мест и оплаты труда в июне окажется сильней ожиданий, можно будет ожидать что ФРС перейдет к сокращению стимулов раньше тех же Банка Англии и ЕЦБ.

Последние заседания, которые провели два главных Европейских ЦБ, разочаровали инвесторов, ожидавших больше информации по повышению ставок. Сократив подачу ликвидности, ФРС повысит реальную краткосрочную процентную ставку, что оправдывает массивный приток иностранных инвесторов в инструменты денежного рынка США. Это в свою очередь влияет на обменный курс доллара.

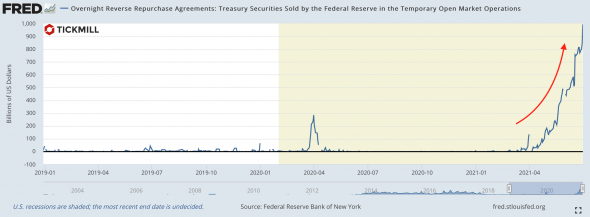

ФРС возможно пора сворачивать QE не только по причине макроэкономических успехов. Последние данные показывают, что банковский сектор, который ФРС насыщает ликвидностью, скупая облигации, не знает куда припарковать деньги в краткосрочном периоде. Начиная с апреля у участников рынка резко вырос спрос на обратное репо – возможность выдать краткосрочный залоговый заём Федрезерву:

Обеспечением сделки при этом выступают Трежерис. Можно посмотреть на обратное репо и под другим углом – это ФРС кредитует участников рынка только не деньгами, а ценными бумагами. Обратное репо, по сути, есть временное количественное ужесточение, ведь первая часть сделки («выдача займа») происходит как спот продажа ценной бумаги участнику рынка. Участник рынка «получает залог», ФРС «получает кредит».

Сейчас процентная ставка по этим вложениям – 0%, но это не останавливает участников рынка. Значит либо в банковском секторе слишком много денег, либо не хватает облигаций на рынке. Две стороны одной монеты. Ситуацию на рынке усугубило снижение темпов заимствований со стороны казначейства начиная с февраля 2021. То есть, на рынок стало поступать меньше облигаций.

Из этого следует, что эффект QE становится все более сомнительным. Чем больше ФРС насыщает банковский сектор ликвидностью, тем больше получает ее обратно. Взрывной рост спроса на репо усиливает ожидания рынка, что ФРС наконец учтет этот момент и перейдет к сокращению темпов скупки активов уже в ближайшее время. Сильный отчет по рынку труда, скорей всего приблизит этот момент.

Разбираем сделки обратного репо и ситуацию на рынке подробнее в сегодняшнем видеообзоре.

Артур Идиатулин, рыночный обозреватель Tickmill UK

Понравилась статья и считаете данный материал полезным? Вы можете отблагодарить меня нажав лайк или сделав репост. Спасибо!

Репо и обратное репо: в чем разница?

Опубликовано 30.06.2021 · Обновлено 30.06.2021

Репо и обратное репо: обзор

Соглашение репо (репо или RP) и соглашение обратного репо (RRP) – два ключевых инструмента, используемых многими крупными финансовыми учреждениями, банками и некоторыми предприятиями.Эти краткосрочные соглашения предоставляют возможности временного кредитования, которые помогают финансировать текущие операции.Федеральная резервная система также использует репо и RRP как метод контроля денежной массы.

По сути, репо и обратное репо – это две стороны одной медали, или, скорее, транзакция, отражающая роль каждой из сторон. Репо – это соглашение между сторонами, по которому покупатель соглашается временно приобрести корзину или группу ценных бумаг на определенный период. Покупатель соглашается продать те же активы обратно первоначальному владельцу по несколько более высокой цене, используя RRP.

Части контракта, предусматривающие как обратную, так и обратную покупку, определяются и согласовываются в начале сделки.

Ключевые выводы

Выкуп соглашение (РП) является краткосрочный кредит, когда обе стороны согласны с продажей и будущего выкупа активов в течение указанного срока действия договора. Продавец продает казначейский вексель или другую государственную ценную бумагу с обещанием выкупить их обратно в определенную дату и по цене, включающей выплату процентов.

Соглашения об обратной покупке обычно представляют собой краткосрочные сделки, часто буквально в одночасье. Однако некоторые контракты открыты и не имеют установленной даты погашения, но обратная сделка обычно происходит в течение года.

Дилеры, покупающие контракты репо, обычно привлекают денежные средства для краткосрочных целей. Управляющие хедж-фондами и другими счетами с использованием заемных средств, страховые компании и паевые инвестиционные фонды денежного рынка входят в число тех, кто участвует в таких сделках.

Обеспечение репо

Репо – это форма кредитования под обеспечение. Корзина ценных бумаг выступает в качестве залога по ссуде. Право собственности на ценные бумаги переходит от продавца к покупателю и возвращается первоначальному владельцу по завершении контракта. Обеспечение, наиболее часто используемое на этом рынке, состоит из ценных бумаг Казначейства США. Однако любые государственные облигации, агентские ценные бумаги, ценные бумаги с ипотечным покрытием, корпоративные облигации или даже акции могут быть использованы в соглашении об обратной покупке.

Стоимость залога обычно превышает покупную цену ценных бумаг. Покупатель соглашается не продавать залог, если продавец не выполнит свои обязательства по соглашению. В указанную в контракте дату продавец должен выкупить ценные бумаги, а также согласованные проценты или ставку репо.

В некоторых случаях базовое обеспечение может потерять рыночную стоимость в течение периода действия соглашения репо. Покупатель может потребовать от продавца пополнить маржинальный счет, на котором компенсируется разница в цене.

Как ФРС использует соглашения РЕПО

В США стандартные соглашения и соглашения обратного репо являются наиболее часто используемыми инструментами операций на открытом рынке для Федеральной резервной системы.

Центральный банк может увеличить общую денежную массу, покупая казначейские облигации или другие государственные долговые инструменты у коммерческих банков. Это действие наполняет банк наличностью и увеличивает его резервы наличности в краткосрочной перспективе. Позже Федеральная резервная система перепродает ценные бумаги обратно банкам.

Когда ФРС хочет сократить денежную массу, исключив деньги из денежного потока, она продает облигации коммерческим банкам, используя репо.Позже они выкупят ценные бумаги через обратное репо, вернув деньги системе.

Недостатки репо

Соглашения репо имеют профиль риска, аналогичный любой сделке по кредитованию ценными бумагами. То есть, это относительно безопасные транзакции, поскольку они представляют собой ссуды с обеспечением, обычно с использованием третьей стороны в качестве хранителя.

Реальный риск операций репо заключается в том, что торговая площадка для них имеет репутацию иногда работающей на быстрой и беспорядочной основе без тщательной проверки финансовой устойчивости вовлеченных контрагентов, поэтому некоторый риск дефолта является неотъемлемым.

Также существует риск того, что ценные бумаги обесценится до наступления срока погашения, и в этом случае кредитор может потерять деньги по сделке. Этот риск времени является причиной того, что самые короткие сделки обратного выкупа приносят наиболее благоприятную прибыль.

Обратное репо

Договор обратного репо (RRP) – это покупка ценных бумаг с намерением вернуть или перепродать те же активы обратно в будущем с прибылью. Этот процесс – обратная сторона медали по отношению к соглашению об обратной покупке. Для стороны, продающей ценную бумагу с соглашением о ее выкупе, это соглашение о обратной покупке. Для стороны, покупающей ценную бумагу и согласной продать ее обратно, это соглашение обратного РЕПО. Обратное репо – это заключительный шаг в соглашении об обратной покупке, заключающийся в закрытии контракта.

В соглашении об обратной покупке дилер продает ценные бумаги контрагенту с соглашением выкупить их обратно по более высокой цене в более поздний срок. Дилер привлекает краткосрочные средства по выгодной процентной ставке с небольшим риском потери. Сделка завершена обратным репо. То есть контрагент продал их обратно дилеру в соответствии с договоренностью.

Контрагент получает проценты по сделке в виде более высокой цены продажи ценных бумаг обратно дилеру. Контрагент также получает временное пользование ценными бумагами.

Краткий обзор

Хотя договор обратного выкупа предполагает продажу активов, он рассматривается как ссуда для целей налогообложения и бухгалтерского учета.

Особые соображения

Хотя целью репо является заимствование денег, технически это не является ссудой: право собственности на ценные бумаги фактически передается между участвующими сторонами. Тем не менее, это очень краткосрочные сделки с гарантией обратного выкупа.

В результате соглашения репо и обратного репо называются обеспеченным кредитованием, поскольку группа ценных бумаг – чаще всего государственные облигации США – обеспечивает (выступает в качестве залога) краткосрочное кредитное соглашение. Таким образом, в финансовой отчетности и балансах соглашения репо обычно указываются в столбце «задолженность или дефицит» как ссуды.

Об обратном РЕПО. Первый шаг к началу сворачивания стимулов?

В СМИ все чаще появляются сообщения о том, что объем средств, которые ФРС принимает от финансовых учреждений в рамках обратного РЕПО, бьет все новые и новые рекорды.

Объясню, почему это важно и, главное, как это отразится на финансовом рынке.

Это говорит об огромном избытке ликвидности в финансовой системе США. Банки очень хотят куда-то деть свои деньги на короткий срок даже без доходности.

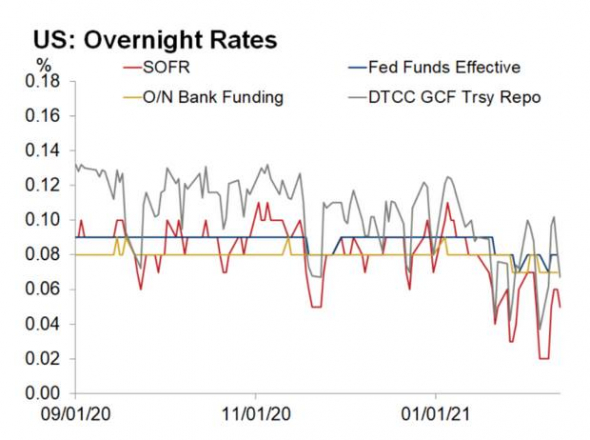

ФРС в ответ на рост избыточной ликвидности у банков подняла ставку по соглашению об обратном РЕПО овернайт на 5 базисных пунктов до 0,05% с 17 июня и ставку по избыточным резервам — на 5 базисных пунктов до 0,15%. В переводе на русский: ФРС стала больше платить банкам за то, что они несут избыток денег именно в ФРС. Это сделано, чтобы абсорбировать лишнюю ликвидность из банковской системы. В частности, чтобы финансовые учреждения не начали ссужать друг другу деньги под нулевой или даже отрицательный процент. Им нет смысла этого делать, если ФРС теперь готова платить 0,05% под залог UST и 0,15% в качестве депозита.

Вывод:

1. У банков так много свободных денег, что они готовы все большие суммы ссужать ФРС под низкий процент.

2. ФРС этого опасается и начинает постепенно абсорбировать лишнюю ликвидность из банковской системы.

3. Хотя действия ФРС многие называют технической корректировкой, как мне кажется, это первый шаг к началу сворачивания стимулов. Еще одно подтверждение того, что QE начнут снижать уже в этом году.

Друзья, рекомендую вам обратить на этот пост особенное внимание. Многие ожидают сворачивания монетарных стимулов ФРС, но, в какой-то степени, оно уже начинается через аккуратное повышение ставок по обратному РЕПО и избыточным резервам. Не говорите, что не предупреждал.

РЕПО в США

На основании статьи в MarketWatch о состоянии рынка РЕПО в США отчетливо видится разрушительная роль монетарных властей США в обеспечении финансовой стабильности.

Сначала несколько моих субъективных рассуждений. Помните события сентября 2019 г., когда на межбанковском рынке в США ставки по сделкам РЕПО внезапно взлетели до 9% без какого-то явного повода. А сами «финансово-стабильные» крупные банки оказались не в состоянии успокоить рынок. Это был позор рынка саморегулирования! В ситуацию пришлось вмешиваться ФРС, которая еще за несколько месяцев до пандемии «откупорила бутылку» QE. Парадокс тех странных дней был объяснен позднее. Оказалось, что гайки в пруденциальном надзоре за системно-значимыми банками были затянуты столь сильно, что в сложной ситуации они не рискнули использовать запасы денежных средств и государственных бумаг для купирования временного кризиса на межбанке. Очевидно, нужна была реформа банковского регулирования, на которую, впрочем, монетарные власти США как-то забили… А что сейчас происходит на рынке РЕПО? Вроде все нормально. Ставки поползли в отрицательную зону. Но решилась эта проблема, увы, не реформированием системы банковского надзора, а заливаниями экономики деньгами. Это как, например, вместо того, чтобы тушить локальный пожал в лесу, нерадивые «спасатели» решили бы просто затопить эту территорию.

MarketWatch пишет о том, чем ситуация отличается сейчас и почему действуют очень низкие ставки РЕПО (это о многом показательно).

1. Сейчас проблема заключается в отрицательных ставках РЕПО по займам из-за большого количества наличных денег и меньшего количества доступных краткосрочных казначейских ценных бумаг для залога, что приводит к снижению ставок по займам до ниже нуля.

2. Еще одним ключевым фактором сегодняшнего рынка РЕПО является дефицит ценных бумаг.

По данным BofA Global, предложение краткосрочных казначейских векселей будет отрицательным в первом и втором кварталах этого года, погашения превысят размещения. 3. Больше денег уходит в погоню за меньшим количеством ценных бумаг, в результате чего ставки РЕПО на короткое время становятся отрицательными.

4. Многие участники прямо сейчас шортят на рынке казначейских облигаций. Интерес к коротким позициям сместился в сторону более долгосрочных казначейских облигаций после внезапного скачка доходности на прошлой неделе (иными словами, в ожидании роста ставок).

5. Многие ожидают повышения ставок РЕПО. По мнению, BofA Global Research отрицательные ставки «к маю» могут побудить ФРС принять меры для сохранения ставки денежного рынка выше нуля.

Таким образом, в чем могут быть проблемы у банков, так это не в ликвидности (регулятор дал денег всем). Денег больше, чем бумаг. А то, что краткосрочные ставки перестают выполнять функцию рыночных индикаторов и становятся предметом отчаянных спекуляций почти как с GameStop… Это уже никого не волнует. Решили проблему внезапных пожаров.

© текст Александр Абрамов

ФРС запускает внешние и внутренние механизмы постоянного РЕПО

Как много намекали в июньском протоколе FOMC, несколько минут назад в дополнение к своему слегка голубоватому заявлению FOMC ФРС Нью-Йорка сообщила, что в конце концов он создает две постоянные репо: одну для внутренних контрагентов, а другую — для иностранных и международных монетарных властей (репо-объект FIMA). Внутренняя линия постоянного репо будет иметь минимальную ставку 0,25 процента и совокупный лимит операций в размере 500 миллиардов долларов США, клиринг и расчеты по которой будут проводиться на платформе трехстороннего репо. Это во многом копия существующей репо. Что еще более важно, ФРС также запускает механизм репо овернайт за рубежом, который будет предлагать репо овернайт по ставке 0,25% иностранным центральным банкам и международным счетам в счет их авуаров казначейских ценных бумаг, находящихся на хранении в ФРС Нью-Йорка, лимит контрагента в размере 60 миллиардов долларов.

Как добавляет ФРС Нью-Йорка, эти механизмы будут служить опорой на денежных рынках для поддержки эффективного осуществления денежно-кредитной политики и бесперебойного функционирования рынка. Другими словами, в будущем любые учреждения, которые сталкиваются с нехваткой финансирования, могут предоставить любое обеспечение, которое они имеют, перед ФРС и мгновенно получить ликвидность. Это должно существенно устранить риск серьезных кризисов долларового финансирования в будущем. Более подробная информация от ФРС Нью-Йорка:

Механизм постоянного РЕПО

В рамках SRF FOMC поручил Open Market Trading Desk в Федеральном резервном банке Нью-Йорка проводить операции репо овернайт с минимальной ставкой 0,25 процента и с совокупным операционным лимитом в 500 миллиардов долларов, начиная с 29 июля, 2021. Как и в случае с существующими операциями репо Департамента, SRF будет клиринговаться и рассчитываться на трехсторонней платформе репо. Казначейские обязательства, долговые обязательства агентств и ценные бумаги, обеспеченные ипотекой агентств, будут по-прежнему приниматься. Все остальные условия будут такими же, как и для существующих операций репо «овернайт». Первичные дилеры останутся контрагентами по операциям репо в рамках SRF. Контрагенты SRF будут расширены за счет включения дополнительных депозитных организаций. Первоначально будут установлены критерии для эффективного управления привлечением заинтересованных депозитных учреждений. В соответствии с обязательством ФРС Нью-Йорка обеспечить, чтобы его политика в отношении контрагентов способствовала созданию справедливого и конкурентного рынка, эти критерии со временем будут корректироваться, чтобы расширить права депозитных учреждений. Первоначальные критерии позволят депозитным учреждениям с авуарами казначейства, агентского долга и агентских ипотечных ценных бумаг более 5 миллиардов долларов США по состоянию на 30 июня 2021 года или с совокупными активами более 30 миллиардов долларов США объявлять проценты начиная с 1 октября 2021 года. Все контрагенты должны иметь возможность совершать сделки на платформе трехстороннего репо. Дополнительную информацию о SRF можно найти на странице соглашений репо и обратного репо или в разделе «Часто задаваемые вопросы».

В рамках механизма репо FIMA FOMC поручил Управлению предлагать операции репо овернайт по ставке 0,25 процента иностранным центральным банкам и международным счетам в счет их авуаров казначейских ценных бумаг, находящихся на хранении в ФРС Нью-Йорка, с учетом лимит каждого контрагента в 60 миллиардов долларов. Приемлемыми контрагентами являются иностранные официальные учреждения со счетами депо в ФРС Нью-Йорка, одобренные Подкомитетом по иностранной валюте FOMC.

И не забывайте подписываться на мой телеграм-канал и YouTube-канал