Что такое оплата прямым дебетом

Прямое дебетование

Содержание

Что такое прямое дебетование

Прямое дебетование (Direct Debit) — форма безналичных расчетов между плательщиком (владельцем банковского счета) и кредитором (поставщиком товаров, работ, услуг), с помощью которой денежные переводы можно осуществлять без участия дебитора (плательщика).

Такой метод взимания оплаты используется сторонами, если платежи между двумя контрагентами носят регулярный характер (арендная плата, коммунальные платежи, стоимость поставляемой продукции и проч.).

Стороны, которые берут участие в операции прямого дебетования:

1) Плательщик – физическое или юридическое лицо, которое имеет расчетный счет в банке.

2) Бенефициар – получатель платежей на счет в банке.

3) Банковские учреждения со стороны дебитора и кредитора – это может быть один и тот же банк.

В России порядок осуществления расчетов в форме прямого дебетования определен в соответствии с Положением Банка России № 383-П «О правилах осуществления перевода денежных средств».

Процедура прямого дебетования

Это форма платежей, с помощью которой кредитор имеет возможность списывать со счета плательщика – клиента банка, необходимую сумму денег, не обращаясь каждый раз к своему контрагенту для совершения денежного перевода. Платежные требования и прочие документы, которые подтверждают право денежного требования, кредитор предоставляет в банк плательщика.

Для этого клиент банка предварительно должен акцептовать возможность такой процедуры, сформировав банку долгосрочное поручение на проведение таких операций – то есть, дав свое предварительное согласие относительно того, что его контрагент может списывать со счета деньги, самостоятельно рассчитывая принадлежащую ему сумму. То есть, при дебетовом банковском переводе инициатором платежа выступает бенефициар (поставщик).

Поручение клиента банку на совершение прямого дебетования выглядит как дополнительный договор или заявления, где оговорены условия и сроки проведения подобных операций для каждого отдельного кредитора. Поручение на прямое дебетование составляется в трех экземплярах:

За предоставление подобных услуг и формирование отчетности для клиента банк может взыскивать дополнительные платежи.

Разница между прямым дебетованием и безакцептным списанием

Следует различать эти две возможности списывать деньги со счета без участия плательщика. Безакцептное списание – это резервный (дополнительный) способ для безналичных расчетов, к которому кредитор прибегает только при условии ненадлежащего выполнения плательщиком своих финансовых обязательств. Обычно возможность безакцептного списания – это гарантия платежеспособности контрагента.

Прямое дебетование – это единственный и основной способ безналичных расчетов, которые имеют регулярный характер, без участия плательщика. Клиент уполномочивает банк дебетовать свой текущий счет при получении платежного требования от указанного кредитора, при условии, что денег на счету достаточно для совершения операции.

Ссылки

Это заготовка энциклопедической статьи по данной теме. Вы можете внести вклад в развитие проекта, улучшив и дополнив текст публикации в соответствии с правилами проекта. Руководство пользователя вы можете найти здесь

Что такое дебет и кредит простыми словами

Выражение «свести дебет с кредитом» знакомо, наверное, каждому. При этом многие даже примерно не понимают, что это значит. Поэтому ниже попытаемся как можно проще объяснить, что же такое дебет и кредит.

У любого действия в организации должно быть 2 операции — приходная и расходная.

Чтобы было легче вести такой учет, были введены понятия «дебет» и «кредит». В переводе с латыни языка «дебет» означает «должен он», а «кредит» — «должен я».

Таким образом, каждый счет делится на две половинки:

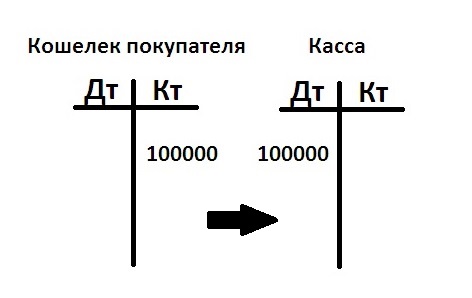

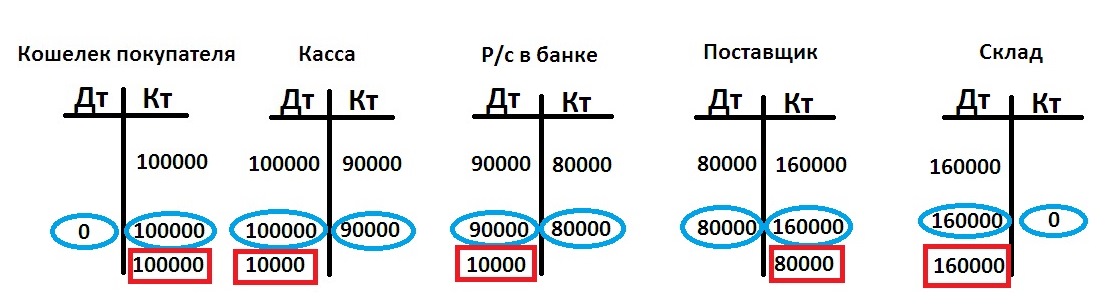

Чтобы было понятнее, рассмотрим простой пример. Представьте, что вы идете в магазин(назовем «Касса», достаете из кошелька 100 000 рублей и покупаете платье. В этом случае сумма уходит из кредита счета «Кошелек покупателя» и приходит дебету счета «Касса». Чтобы отразить это в бухгалтерском учете, надо взять оба этих счета и записать 100 000 рублей 2 раза:

Обратите внимание, что стоимость всегда уходит из кредита счета, а попадает в дебет. Такой перевод стоимости называется двойной проводкой.Следовательно:

Дебет – это часть бухгалтерской проводки, указывающая на получателя средств. КрЕдит показывает источник, откуда поступили эти средства.

Что такое дебетовое и кредитовое сальдо

Итак, вы решили открыть торговую точку по продаже теплиц. Дело было осенью. При этом, чтобы нам было проще, ни денег, ни долгов, ни даже самих теплиц у вашей организации пока нет. Но зато уже есть покупатель, который хочет купить у вас три теплицы на общую сумму 100 000 рублей и оставить их (теплицы) у вас на хранение до весны.

На этом первый месяц вашей работы закончился и пора подводить итоги.

Кредитовый и дебетовый оборот

В конце месяца необходимо подсчитать дебетовые и кредитовые обороты.

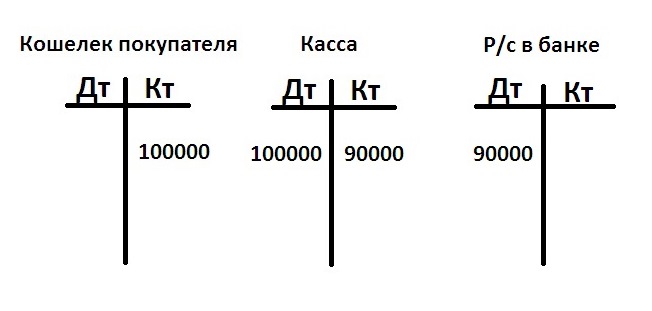

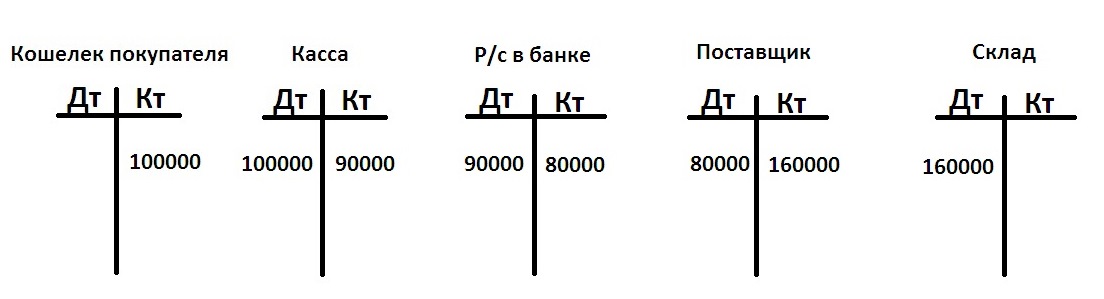

Для счета «Кошелек покупателя» кредитовый оборот составил 100 000 рублей, а дебетовый — 0.

«Касса»: дебетовый оборот — 100 000 рублей, кредит — 90 000 рублей.

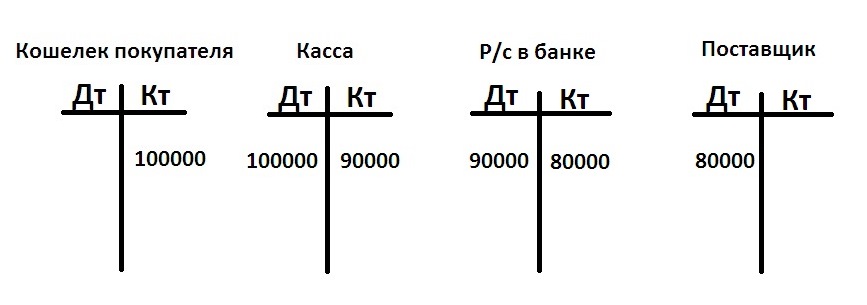

«Р/с в банке»: дебетовый оборот — 90 000 рублей, кредит — 80 000 рублей.

«Поставщик»: дебетовый оборот — 80 000 рублей, кредит — 160 000 рублей.

«Склад»: дебетовый оборот — 160 000 рублей, кредит — 0.

Что такое дебетовое сальдо

Теперь остается вывести остаток, который получился по всем счетам. Эта величина будет называться «Итоговое сальдо». Чтобы посчитать сальдо, надо из большего оборота минусовать меньший.

Рассмотрим для примера «Р/с в банке». Оборот по дебету составляет 90 000 рублей, а по кредиту — 80 000. Первая сумма больше, значит, сальдо здесь дебетовое: 90 000–80 000=10 000 рублей. Запишем его в дебетовой части счета и заключим в красный прямоугольник.

Теперь обратите внимание на счет «Поставщик»: здесь сальдо по дебету 80 000 рублей, а по кредиту — 160 000. В данном случае сальдо получилось кредитовым: 80 000 – 160 000 = 80 000 рублей (также в красном прямоугольнике).

То же самое проделываем и с остальными счетами. В итоге у нас получается такой результат:

Разберем, что означает сальдо по каждому из этих пяти счетов.

По счету «Кошелек покупателя» сальдо кредитовое и оно напоминает, что весной вы должны отдать покупателю теплицы на сумму 100 000 рублей.

Сальдо на счете «Касса» дебетовое. Оно означает, что в кассе вашей организации лежит 10 000 рублей.

Дебетовое сальдо по третьему счету показывает, что на счете в банке у вас есть еще 10 000 рублей.

По четвертому счету получилось кредитовое сальдо, которое не даст забыть, что вы должны производителю 80 000 рублей.

Ну и последний счет с дебетовым сальдо рассказывает о том, что на вашем складе лежат теплицы на сумму 160 000 рублей.

Что дальше?

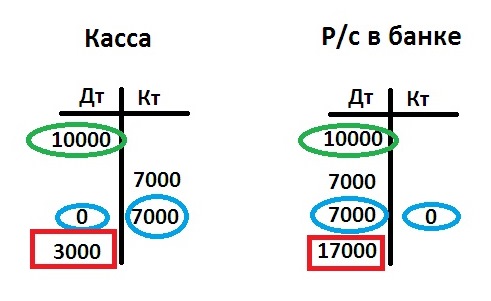

Вы продолжаете работать, и в балансе надо отражать последующие операции. Но вначале необходимо перенести конечные сальдо прошлого периода на начало нового. Такие сальдо будут называться входящими, записывать их надо в соответствующую колонку: дебетовое сальдо — в левую, кредитовое — в правую.

Вернемся к примеру. Вы решили перечислить из кассы на расчетный счет еще 7 000 рублей. Задействуются два счета. Сначала не забываем перенести по ним входящие остатки (на рисунке ниже обведены зеленым), затем записываем проводку на 7 000 (в Кт «Касса» и в Дт «Р/с»).

Больше никаких действий за этот период по счетам не проводилось.

В конце 2-го месяца сначала вычисляем обороты, при этом на входящее сальдо внимание пока не обращаем (обороты обведены голубым). Затем считаем итоговое сальдо (в красном прямоугольнике), уже учитывая входящий остаток. Получается следующая картина:

Конечно, это довольно примитивные примеры. На деле в бухгалтерском учете все гораздо сложнее. Но получить базовые понятия, что такое дебет, кредит и сальдо, из этой статьи вполне можно.

Как работает система безналичных расчетов Direct Debit

По данным РОМИР, платежи за обязательные услуги среднестатистической российской семьи составляют 17,5% ее бюджета, или около 5 тыс. руб. в месяц. Основная часть этих выплат осуществляется наличными, что создает неудобство и для самих плательщиков, и для получателей платежей. Существенно упростить данную процедуру могло бы внедрение системы Direct Debit.

Если спросить у отечественных банкиров, какой, по их мнению, вид безналичных расчетов населения в 2004 году составил 53% общего объема безналичных розничных платежей в Испании, 38% — в Германии и 30% — в Австрии, варианты будут следующие: чеки, карточки, почтовые или банковские переводы… И ни один не будет верным.

Речь идет о банковской операции, именуемой Direct Debit (DD). Этот не известный нашему рынку вид банковских операций не только захватил такую ошеломляющую долю рынка в указанных (и не только!) странах, но и постоянно развивается и совершенствуется.

Достаточно сказать, что в Великобритании объем операций DD за последние 10 лет увеличился в четыре раза, достигнув 2,5 млрд трансакций в год; и сейчас около 50% регулярных счетов оплачиваются 35 млн жителей страны посредством именно этого платежного инструмента. Для сравнения: на долю банковских чеков в Великобритании в 2004-м приходилось 16% расчетов, на наличные — 11%, на кредитные карты- 4%.

Областью применения DD являются регулярные платежи населения. Это прежде всего расчеты текущего и обязательного характера: за коммунальные услуги, фиксированную и мобильную связь, кабельное телевидение и т. п. Посредством DD также оплачиваются обязательства по ипотечным, потребительским и револьверным кредитам, страховым взносам и даже налогам. При этом периодичность расчетов может носить не только ежемесячный, но и ежеквартальный и ежегодный характер.

По сути Direct Debit — это предавторизованный плательщиком дебет его счета, инициированный кредитором. Вступая в договор с кредитором о погашении задолженности на регулярной основе, плательщик предоставляет право кредитору взыскивать причитающиеся ему суммы в обусловленные сроки с банковского счета плательщика в безакцептном порядке. Причем, как правило, суммы платежа не фиксируются на момент заключения соответствующего договора, поскольку они определяются фактическими расходами плательщика за обусловленный период времени.

С точки зрения плательщика, это прежде всего удобно. Не нужно куда-то идти, получать наличные, стоять в очередях, звонить, писать — все делается автоматически. Один раз оформил поручение на DD, и все.

Даже при смене банка это поручение переместится в другой банк, вслед за клиентом. Главное, чтобы в момент списания на счете были средства. Кстати, зачастую плательщик имеет право сам установить дату платежа. Например, привязав ее к дате поступления зарплаты.

Прошли все обязательные платежи, и владелец счета знает, сколько он может потратить до следующей зарплаты.

Во-вторых, это безопасно.

Если средства были списаны по ошибке, система DD гарантирует их немедленное восстановление на счете. Кроме того, плательщик может отозвать свое разрешение на DD в любой момент. Мошенничества же в данном виде операций, по сравнению с чеками, карточками или переводами, практически не существует.

Наконец, это экономично.

Ине только потому, что операции DD ничего не стоят плательщику. В Великобритании, например, коммунальные конторы предоставляют скидки до 15% в случае оплаты счетов посредством DD. Потому что эти организации не несут сопоставимых затрат на обработку платежной информации, как в случае расчетов чеками, карточками или наличными. Кроме того, значительно повышается уровень администрирования платежей и эффективность сбора задолженности.

Выгодна схема DD, конечно же, и банкам. Во-первых, банки имеют возможность диверсифицировать пакет клиентских услуг, причем не только для частного вкладчика, но и для сервисных организаций.

Во-вторых, средства с банковских счетов не «выгребаются» через банкоматы для оплаты услуг наличными, а, наоборот, аккумулируются к дате предстоящего списания. Соответственно, снижается потребность в развертывании и модернизации банкоматного парка, кассовых, инкассаторских и прочих служб. В-третьих, стоимость проводки DD через специализированную клиринговую палату несравненно дешевле, чем если бы аналогичный перевод осуществлялся через национальный РКЦ.

Бурное развитие DD в Европе за последние десятилетия и постоянное совершенствование технологий этих операций привели, по крайней мере, к двум значимым результатам.

Очевидные сервисные и финансовые преимущества данной услуги по сравнению с традиционными банковскими переводами уже побудили организации-перевододатели отправлять средства на счета клиентов, используя механизм DD.

Таким образом, Direct Debit «породил» Direct Credit (DC), который не только органично, но и весьма эффективно дополняет DD. В отличие от России, где зарплатные схемы «привязывают» работника к банку, избранному работодателем, граждане многих стран свободны в выборе банка, в котором они намерены открыть текущий счет. И организациям получается намного выгоднее вместо направления (и оплаты) десятков платежных поручений в десятки различных банков сформировать одно сводное поручение DC, которое банк этой организации проведет через ту самую специализированную клиринговую палату. Очевидно, что механизм DC, помимо перечислений зарплаты с успехом обслуживает выплаты пенсий и иные регулярные переводы.

Еще один результат- выход DD на международный уровень. Известно, что в настоящее время Европейский Союз формирует единое платежное пространство SEPA (Single European Payment Area). И в числе важнейших программ, находящихся в ведении Европейского центрального банка и направленных на унификацию платежных инструментов и гармонизацию трансграничных расчетных механизмов, значится программа реализации Всеевропейской системы прямого дебета (Pan — European Direct Debit System).

Совершенно очевидно, что в неменьшей степени, чем банкам и их корпоративным и частным клиентам, система DD выгодна и государству. Direct Debit не только эффективно способствует снижению налично-денежного оборота, но и максимально содействует концентрации розничных платежей именно в банковском секторе, делая их доступными, низкозатратными и абсолютно прозрачными. Не эта ли тема так бурно дебатируется в настоящее время на всех уровнях и в нашей стране?

Игорь ЛИПАНОВ, специально для газеты «Бизнес»

\n \n\t\t\t \n\t\t\t \n\t\t \n\t»,»content»:»\t\t

Что такое прямое дебетование и как работает этот метод платежа

Разобрались в том, что такое прямое дебетование, для чего оно используется и как выглядит процедура прямого дебетования

Прямое дебетование — это метод оплаты, с помощью которого предварительно авторизованное соглашение позволяет одной организации списывать деньги с банковского счета другого лица или организации. Прямое дебетование производится автоматически и на регулярной основе.

Прямое дебетование часто используется для периодических платежей, таких как:

Стороны, участвующие в операции прямого дебетования:

Процедура прямого дебетования

Это форма платежей, с помощью которой кредитор имеет возможность списывать со счета плательщика-клиента банка необходимую сумму денег, не обращаясь каждый раз к своему контрагенту для осуществления денежного перевода. Документы, подтверждающие право денежного требования, кредитор предоставляет в банк плательщика.

Для этого клиент банка предварительно должен сформировать банку долгосрочное поручение на проведение таких операций, то есть, дать свое предварительное согласие на то, что его контрагент может списывать со счета деньги, самостоятельно рассчитывая причитающуюся ему сумму. Таким образом, при прямом дебетовании инициатором платежа выступает бенефициар (поставщик).

Поручение клиента банка на осуществление прямого дебетования выглядит как дополнительный договор или заявление, где оговорены условия и сроки проведения подобных операций для каждого отдельного кредитора. Доверенность на прямое дебетование составляется в трех экземплярах:

За предоставление подобных услуг и формирования отчетности для клиента банк может взимать дополнительные платежи.

Некоторые компании могут сделать платежи прямым дебетованием обязательным условием подписки на их продукт или услугу. Прямой дебет может быть полезным способом управления вашими платежами, особенно если вы забывчивы или очень заняты. Данный способ снижает риск возникновения просроченных платежей. Некоторые коммунальные службы и организации также предлагают скидки при оплате прямым дебетом.

Преимущества прямого дебетования

Независимо от того, используете ли вы прямой дебет для оплаты домашних счетов или коммерческих расходов, преимущества данного метода стоят нескольких минут, необходимых для настройки процедуры:

Распределяет расходы. Оплата регулярных счетов или коммерческих расходов с помощью прямого дебетования позволяет распределить расходы на период, согласованный с организацией, которой вы платите.

Гарантия. Платежи методом прямого дебетования сопровождаются гарантией:

Экономия денег. Многие компании считают, что прямое дебетование — удобный и эффективный способ внесения платежей. По этой причине многие предлагают скидки при оплате своих услуг данным способом.

Душевное спокойствие. Прямой дебет — один из самых безопасных и надежных способов оплаты счетов. Платежи производятся автоматически, поэтому выставленные счета никогда не забываются, не теряются и не задерживаются на почте, нет риска взимания платы за просрочку платежа. К тому же, организации, использующие схему прямого дебета, должны пройти тщательный процесс проверки.

Как отменить прямое дебетование?

Отменить прямое дебетование достаточно просто — достаточно уведомить свой банк за 24 часа до наступления срока платежа. Что действительно важно, так это сообщить организации, услугами которой вы пользуетесь, что вы больше не собираетесь платить им прямым дебетом. Но (и это важный момент) это не то же самое, что отказаться от услуг организации, вы просто меняете способ оплаты.

Прямое дебетование устраняет большую часть хлопот, связанных с оплатой счетов, и избавляет от очередей в банке. Вам будет легче оплачивать счета, и вы будете точно знать, сколько денег уходит на это каждый месяц. Для предприятий оплата прямым дебетом также означает сокращение рабочей нагрузки и бумажной волокиты для финансового отдела.

Как настроить платежи прямого дебета?

При настройке платежей прямого дебета Вы даете компании разрешение регулярно списывать определенную сумму с Вашего счета. Вы можете использовать платежи прямого дебета для оплаты ежемесячной подписки, например, в тренажерный зал, или для оплаты Вашего телефона или счета за электроэнергию.

Найдите свои банковские реквизиты Wise

Чтобы найти реквизиты в приложении:

Перейдите на страницу Старт

Выберите баланс в верхней части экрана – на данный момент Вы можете настроить платежи прямого дебета только для AUD-, GBP-, EUR- и USD-балансов

Чтобы найти реквизиты на веб-сайте Wise:

Перейдите на страницу Старт

Выберите баланс, с которого Вы бы хотели производить оплату – на данный момент Вы можете настроить платежи прямого дебета только с AUD-, GBP-, EUR- и USD-балансов

В настоящее время платежи прямого дебета с USD-баланса доступны только резидентам США.

Мы не поддерживаем платежи прямого дебета в EUR по схеме SEPA B2B (SDD B2B Scheme).

Предоставьте эти банковские реквизиты компании, которой Вы хотите отправлять регулярные платежи

Чтобы настроить платеж прямого дебета, предоставьте Ваши банковские реквизиты Wise той компании, которой Вы хотите заплатить. Они могут попросить Вас заполнить специальную форму лично или онлайн, или попросить Вас сообщить Ваши банковские реквизиты по телефону.

Как только Вы предоставите компании Ваши реквизиты, им потребуется пара дней, чтобы настроить платежи прямого дебета. Убедитесь, чтобы компания настроила платежи прямого дебета в электронном виде – если форма будет отправлена в Wise по почте, мы не сможем ее принять.

Если у Вас нет средств в необходимой валюте, Вы все равно можете настроить платежи прямого дебета. Мы осуществим автоматическую конвертацию средств с баланса с самой низкой комиссией за конвертацию.

Мы отправим Вам эл. письмо с уведомлением после осуществления оплаты. Если же Вы не получите от нас письмо в течение 2 дней, рекомендуем Вам связаться напрямую с компанией, для которой оформляются платежи прямого дебета.

Платежи прямого дебета бесплатны – если только Вы не платите в другой валюте, тогда мы взимаем нашу обычную комиссию за конвертацию. Мы не взимаем комиссии за отклоненные платежи.