Что такое опционы колл

Опцион пут и колл простыми словами

Что такое пут-опцион

При возникновении неблагоприятной ситуации (прогнозов о предстоящем удешевлении ценных бумаг) трейдер имеет право продать контракт ранее оговоренной даты. Решение о продаже финансового инструмента принимается исключительно его владельцем и может зависеть от текущих настроений на бирже. При этом покупатель обязан приобрести опцион, даже если ему это в данный момент невыгодно.

Что такое колл-опцион

В интересах покупателя подорожание актива до окончания периода действия контракта. Если ситуация складывается неблагоприятным образом, трейдер вправе изменить свое решение и отказаться от приобретения базового инвестиционного инструмента. При этом продавец не имеет права выбора. Он обязан продать актив по первому запросу покупателя.

Внимание! Ущемление прав продавца при совершении сделки компенсируется безотзывной премией. Определенная сумма выплачивается владельцу ценных бумаг еще в процессе заключения договора и не подлежит возврату независимо от того, будет ли соглашение исполнено в оговоренный срок или вторая сторона сделки передумает покупать актив.

Отличие пут- от колл-опциона

Основные различия контрактов пут и колл:

Внимание! Несмотря на множество существенных различий между данными инвестиционными инструментами, убыток от сделок с обоими видами контрактов ограничен размером уплаченной премии.

Где используются эти опционы

Часто опционы используются в стратегиях спекулятивной торговли. Но в связи с тем, что данный инструмент отличается высокой сложностью и сопряжен с неравномерным распределением рисков между продавцом и покупателем, многие трейдеры отдают предпочтение фьючерсам.

Если инвестор желает застраховать свои вложения от роста цены на базовые активы, он занимает длинную позицию (заключает опционный договор колл). Аналогичным образом работает пут-опцион для хеджирования рисков понижения стоимости финансовых инструментов.

Внимание! Ликвидность опционных договоров на российском рынке низкая, особенно по сравнению с показателями американских бирж.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Основы торговли опционами

Опционы — это уникальный инструмент, позволяющий, с одной стороны, эффективно сокращать риски по имеющимся позициям как на срочном, так и на фондовом рынке. А с другой стороны, это актив, дающий возможность зарабатывать не только на направленном движении биржевых инструментов (на повышении при покупке и на снижении при продаже), но и на движении в любом направлении, нахождении рынка в боковике, или даже на невыходе цены к определенным уровням.

Начинать обучение торговле опционами нужно с момента покупки первой акции (или фьючерса), так как опционы помогают контролировать риск во многом эффективнее стоп-приказов, а успех в биржевых торгах зависит от того, насколько трейдер способен минимизировать риски.

По своей сути опцион напоминает страховку. Представьте, что, покупая акции, вы можете заключить биржевой договор сроком на месяц о возможности продать обратно ваши акции по заранее оговоренной цене (цене страйк), если цена акций, например, не будет расти. Причем стоимость подобного договора в среднем составит 3-3,5% от стоимости акций. Если же цена акций вырастет, то образуется прибыль по акциям, за вычетом стоимости опциона (так как исполнение продажи по более низкой цене нецелесообразно). Приблизительно подобную роль «биржевой страховки» и выполняют опционы, кстати, их стоимость может быть и ниже.

Организация торговли опционами

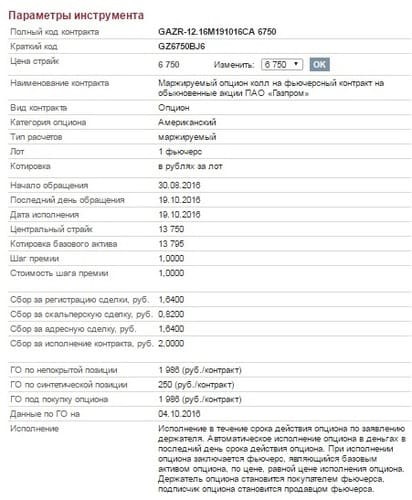

Торговля опционами на бирже проходит на срочном рынке, где также торгуются фьючерсные контракты. Образование прибыли/убытка по опционам происходит по принципу начисления/списания вариационной маржи в 19:00, а сделки заключаются путем резервирования гарантийного обеспечения (ГО), так же, как и при торговле фьючерсными контрактами. Торги опционами тоже проходят с 10:00 до 23:50 по расписанию срочного рынка.

Опцион — это право осуществления сделки с базовым активом по оговоренным заранее условиям (согласно спецификации) до определенной даты в будущем (даты экспирации).

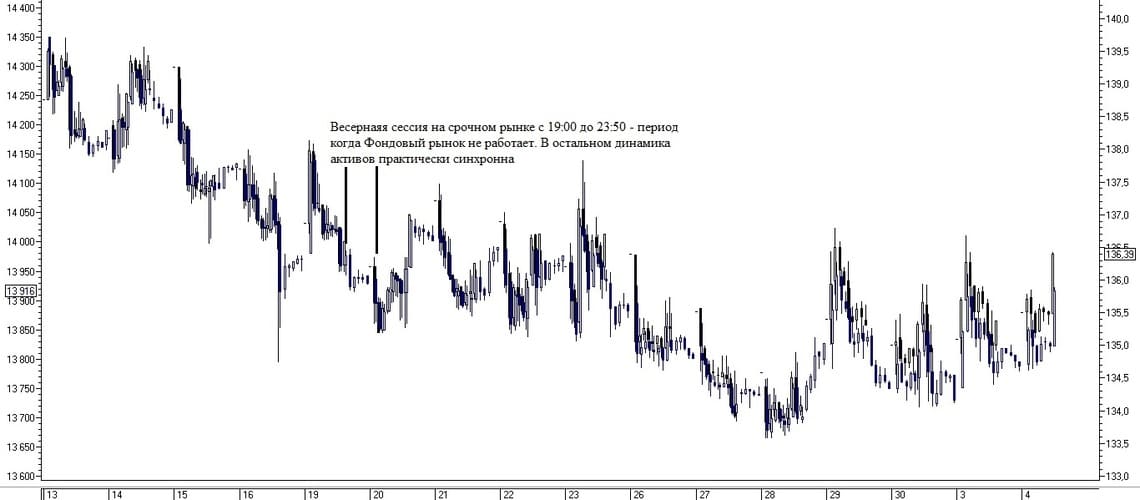

Базовым активом на опционы как раз и выступают фьючерсы. На срочном рынке опционы представлены на те же активы, что и фьючерсы: на биржевые индексы, валюту, товары и наиболее ликвидные акции. А так как разницы между динамикой акций и фьючерсов на эти акции почти нет, то опционом на фьючерс можно страховать позиции по акциям.

Виды опционов и варианты их использования

Опционы бывают двух видов: call (колл) и put (пут). Опцион колл — это контракт на право покупки актива до определенной даты в будущем по цене и количеству, определенным в текущий момент. Опцион пут — это контракт на право продажи актива до определенной даты в будущем по цене и количеству, определенным в текущий момент.

Т.е. если вы купили фьючерс или акцию, и цена актива пошла вниз, то, обладая опционом пут (правом на продажу), можно списать имеющийся подешевевший актив по цене, оговоренной в опционе — так называемой цене «страйк».

Аналогично, обладая короткой позицией по активу и опционом колл (правом на покупку), вы можете при негативном движении цены проданного актива закрыть позицию по цене страйк.

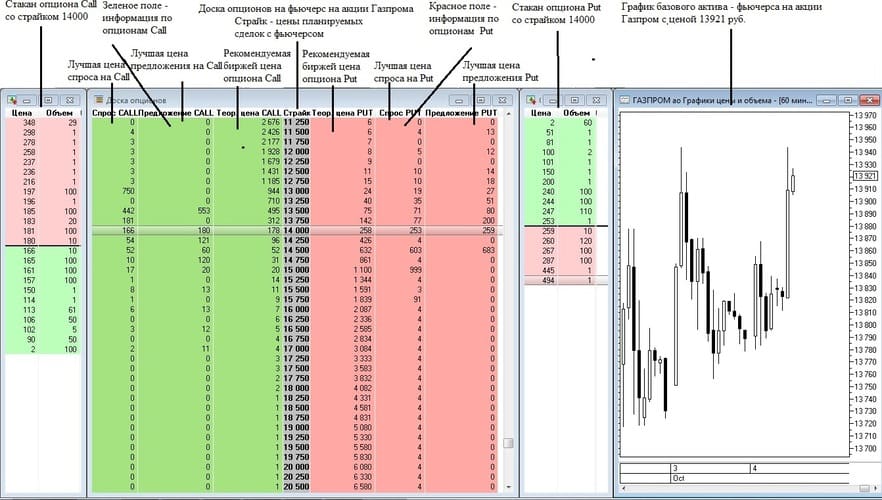

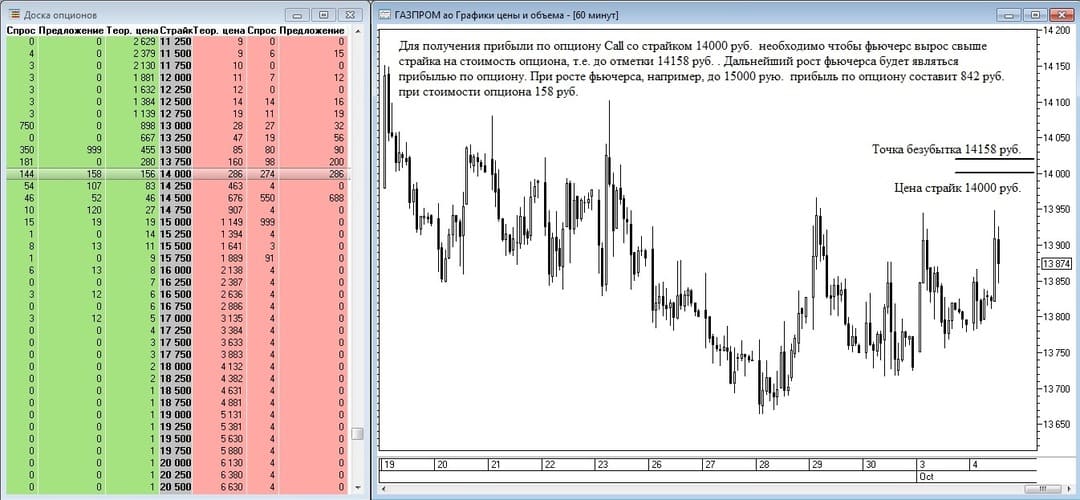

Информация по опционам представляется в форме опционных десков, где по центру представлены цены страйк (по которым будут совершаться сделки с фьючерсом); в зеленом поле слева — опционы call; в красном поле справа — опционы put. И напротив, для каждого страйка представлены цены опционов: теоретическая цена (рекомендуемая биржей), спрос (лучшая цена спроса) и предложение (лучшая цена предложения). Остальные цены (не только лучшие, с указанием объемов) можно посмотреть в стакане соответствующего опциона.

Покупка опционов. Стоит сказать, что торговать опционами можно и без базового актива. В этом случае прибыль от опциона колл образуется при росте цены базового актива выше цены страйк на значения выше стоимости самого опциона. Насколько цена превысит приведенное значение, это и будет являться прибылью по коллу (у вас будет право купить актив по стоимости ниже, чем текущая). Причем нет особой разницы, каким именно образом цена вырастет. Цена может сперва падать как угодно глубоко или сразу увеличиваться. Нужно, чтобы цена выросла до окончания срока действия опциона (до даты экспирации).

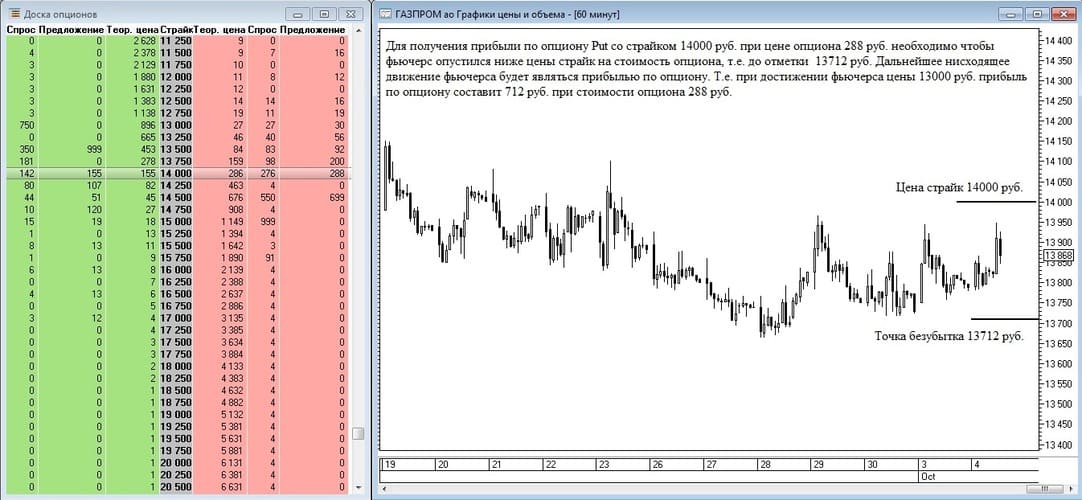

Для получения прибыли по опциону пут (право на продажу актива), нужно, чтобы цена базового актива опустилась ниже цены страйк на стоимость самого пута. Снижение больше обозначенного будет являться прибылью по опциону (у вас будет возможность продать дороже, чем актив стоит в моменте). И нет особой разницы, каким образом будет происходить это снижение, нужно чтобы цена снизилась до завершения срока действия опциона.

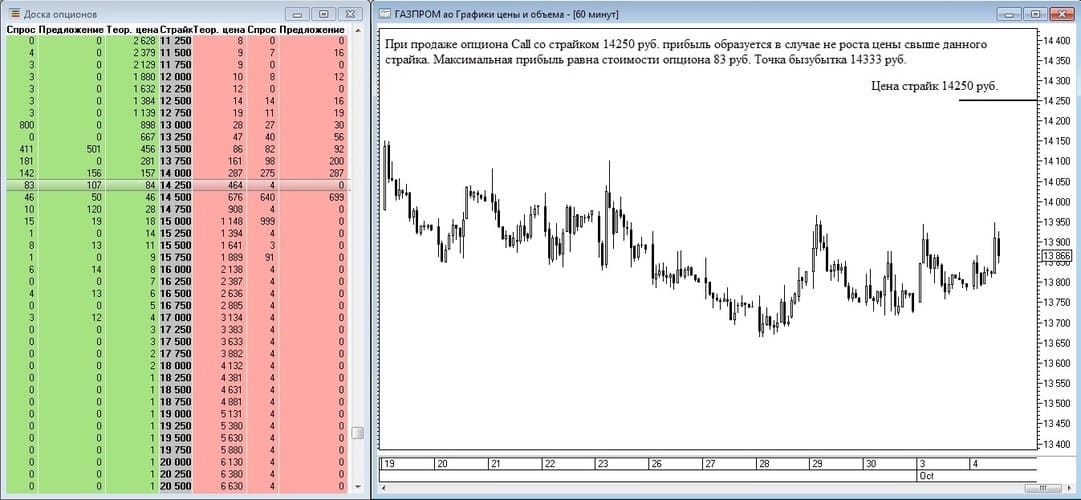

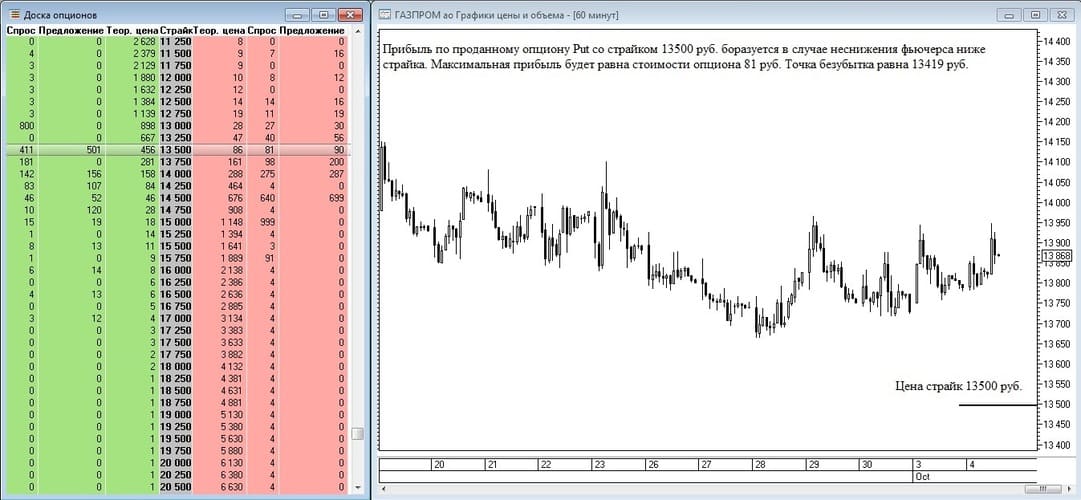

Продажа опционов. Опционы можно не только покупать, но и продавать, тем самым зарабатывая на недвижении актива до цены страйк. Если вы считаете, что рынок не вырастет выше определенного уровня (уровни можно брать выше текущей цены) до даты экспирации, то сможете заработать, продав опцион колл с соответствующим страйком. Если вы считаете, что актив не упадет в цене ниже определенного уровня до даты экспирации, то можно заработать, продав опцион пут с соответствующим страйком (цену страйк можно брать ниже рынка).

Прибыль/риск покупателей/продавцов опционов. Таким образом, получается, что покупатель и продавец опционов находятся в разных правах и возможностях. Если покупатель опциона имеет право на исполнение своего контракта (он может воспользоваться этим правом, а может и не воспользоваться, например, при нецелесообразности), то продавец опциона за сумму, уплаченную покупателем, должен по требованию покупателя исполнить свои обязательства.

Риск покупателя опционов — полная потеря стоимости опциона при нецелесообразности исполнения (если цена не вышла за страйк на стоимость опциона).

Риск продавца опциона — в необходимости исполнения требования покупателя по невыгодной цене (если цена опциона вышла за страйк на стоимость самого опциона).

Таким образом, покупатель имеет безграничный потенциал прибыли при движении стоимости базового актива сверх указанного страйка в направлении опциона, но 100% риск при нереализации этого движения до даты экспирации. (Но если вы видите, что движение вряд ли пойдет, то сможете продать имеющийся опцион, сократив свой риск).

Продавец опциона имеет ограниченный стоимостью самого опциона доход (сумма, уплачиваемая покупателем), но безграничный риск, если цена базового актива выйдет за цену страйк на сумму, превышающую стоимость опциона. Но вероятность получения прибыли продавцом выше, так как продавцу достаточно либо движения актива в противоположную цене страйк сторону, либо недвижении актива в принципе. Покупатель же получает прибыль в случае движения актива в сторону цены страйк.

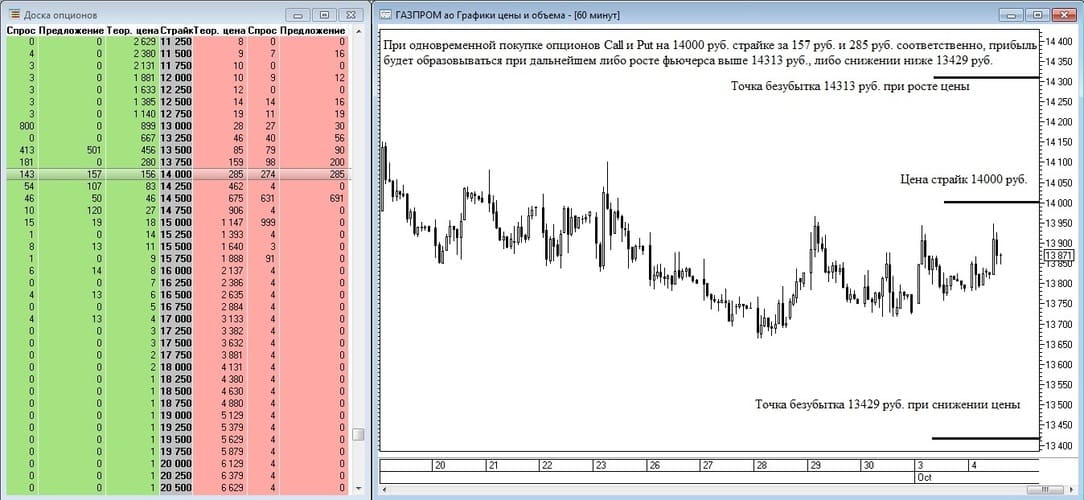

Пример заработка на возрастании волатильности. Опционы можно покупать не только по отдельности, но и комплексно, образуя портфель опционов, который будет приносить доход более нелинейным способом. Так, например, если купить одновременно и колл, и пут на одном и том же страйке, то прибыль может образоваться при любом движении базового актива хоть в случае роста, хоть в случае падения цены на сумму, превышающую стоимость приобретения обоих опционов. Это происходит потому, что в случае роста опцион пут обесценивается, а колл — дорожает. И как только колл поднимется в цене выше стоимостей пута и колла, образуется прибыль. Аналогично, если стоимость базового актива снижается, то стоимость колла обесценивается, а стоимость пута повышается. И как только пут подорожает выше стоимости обоих опционов — образуется прибыль. Такого рода опционные конструкции называются покупкой волатильности.

Для ведения успешных биржевых торгов обучение торговле опционами крайне желательно, так как опционы помогают контролировать риски. Но помимо рисков можно зарабатывать на абсолютно нелинейных вариациях ценовых движений, выстраивая различные опционные конструкции, но это будет требовать большего опыта.

Напоминаем, что любые вопросы, предложения и пожелания можно и нужно озвучивать нам через форму обратной связи. Нам важно ваше мнение — вместе мы сделаем «Открытый журнал» ещё лучше!

Что такое колл опцион по облигациям и его риски для инвестора

Считается, что облигации – очень простой инвестиционный инструмент. Они имеют установленный срок службы, в течение которого по ним выплачивается определенный процент. Облигации предсказуемы и безопасны. Но только не в случае колл-опциона, когда инвестору предстоит иметь дело с близкой родственницей классической облигации – хотя и более привлекательной, но зато немного опасной.

Что такое колл-опцион по облигациям

Колл-опцион, часто просто обозначаемый как «колл», представляет собой контракт между покупателем и продавцом на покупку в будущем оговоренного количества ценных бумаг – в данном случае облигаций (или другого базового актива) в определенное время и по фиксированной цене, которая называется «страйк-цена». Покупатель колл-опциона имеет право на покупку, но не обязан совершать ее. В отличие от продавца, который обязан продать товар (или финансовый инструмент), если покупатель примет решение о покупке.

За свое право на такое решение покупатель платит продавцу так называемую премию. Если цена базового актива к моменту покупки вырастет, то покупатель колл-опциона оказывается в прибыли.

Термин «колл» (одно из значений английского слова call – отзыв) означает возможность досрочного погашения облигаций эмитентом в одностороннем порядке. Предложение о досрочном погашении по заранее установленной цене называется офертой, а такие облигации часто называют отзывными.

Справка. Специалисты часто говорят, что отзывные облигации «ведут двойную жизнь». Имеется в виду, что они, в отличие от стандартных облигаций, малопредсказуемы и требуют большего внимания со стороны инвесторов.

Главное преимущество колл-опционов: поскольку из-за отсутствия гарантий процентных платежей на полный срок они менее востребованы, эмитенты, чтобы привлечь инвесторов, платят более высокие процентные ставки. И потом – эмитенты далеко не всегда решают отзывать отзывные облигации. По многим из них проценты выплачиваются в течение всего срока – к радости инвестора, чьи ожидания прибыли оправдались.

Пример колл-опциона по облигациям

Представим инвестора, который покупает опцион на покупку облигаций с ценой исполнения 950 рублей. При этом номинальная стоимость базовой облигационной ценной бумаги составляет 1000 рублей. Представим также, что в течение срока действия контракта процентные ставки снижаются, и цена облигации выросла, скажем, до 1100 рублей. Естественно, что в этом случае держатель опциона воспользуется своим правом на покупку облигации за 950 рублей.

И наоборот, если бы процентные ставки выросли, уронив стоимость облигации ниже цены исполнения, покупатель, скорее всего, предпочел бы, чтобы срок действия опциона на облигацию истек.

Таким образом, покупатель колл-опциона на вторичном рынке ожидает снижения процентных ставок и роста цен на облигации. Если процентные ставки снижаются, инвестор может использовать свое право на покупку ценных бумаг. Ну и, конечно, нужно помнить, что существует обратная зависимость: когда процентные ставки растут, цены на облигации снижаются.

Возможные риски для инвестора

Для эмитента такой тип оферты весьма желателен, потому что дает возможность снизить долговую нагрузку, а в случае снижения процентных ставок – снизить также и стоимость заимствования. Однако отзывные облигации могут быть довольно рискованными для инвестора, так как, если процентные ставки снижаются, эмитент объявляет оферту, и покупателю не остается ничего другого, как реинвестировать в другие инструменты и уже под другой – более низкий – процент.

Внимание! Это только на первый взгляд покупка отзывной облигации может показаться не более рискованной, чем приобретение любой другой ценной бумаги. Стремясь достичь максимального уровня безопасности, инвестор фиксирует желанный процент, но тут, реагируя на снижение процентной ставки, эмитент досрочно погашает облигацию, и инвестор теряет не только потенциальную прибыль, но и несет убытки в процессе реинвестирования.

Простой пример. Представим, что федеральная резервная система снижает процентные ставки, и текущая ставка по 15-летним облигациям с рейтингом ААА (облигации, считающиеся абсолютно надежными и защищенными от возможного дефолта) падает до 2 процентов. В этом случае эмитент может принять решение погасить выпущенные под 4 процента старые облигации и перевыпустить их под те же 2 процента.

Инвестор, конечно, вернет базовую стоимость облигации, но ему будет трудно (а скорее всего – невозможно) реинвестировать ее в соответствии с первоначальными ожиданиями дохода в 4 процента. Ему останется или купить облигацию с более низким рейтингом, чтобы получить желаемую доходность, либо купить другую облигацию с рейтингом ААА и согласиться на доход в 2 процента, то есть в два раза ниже ожидаемого при первоначальной покупке.

И все-таки, даже несмотря на более высокую стоимость для эмитентов (которые платят более высокую процентную ставку в качестве компенсации за неопределенность) и повышенный риск для инвесторов, эти облигации могут быть очень привлекательными для любой из сторон.

Важно! Инвесторы любят их, потому что они дают более высокую, чем обычно, норму прибыли, по крайней мере, до тех пор, пока не отозваны. И наоборот: отзывные облигации привлекательны для эмитентов, поскольку они позволяют им снизить процентные расходы в будущем, если ставки снизятся.

Могут ли отзывные облигации быть хорошим дополнением к портфелю инвестора?

Да, могут. Но при условии, что инвестор помнит об их специфических качествах и учитывает их при формировании диверсифицированного портфеля.

Как известно, бесплатных обедов не бывает, и более высокие процентные ставки, предлагаемые эмитентами, объясняются рисками реинвестирования и потери значительной части ожидаемой прибыли. Это делает колл-опционы по облигациям хоть и рискованным, но привлекательным инструментом для инвесторов, желающих добиться оптимального распределения активов.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Как торговать опционами на Московской бирже

Не путайте с бинарными

Снова поговорим о срочном рынке, спекуляциях и обо всем том, о чем обычно не говорим.

Мы уже касались срочного рынка в статье про фьючерсы — если вы ее еще не читали, рекомендую начать с нее: так будет проще понять суть.

Сегодня поговорим про опционы и начнем с абстрактного примера.

Предположим, вы покупаете лотерейный билет. Вы рискуете только той суммой, что за него заплатили, но при этом потенциально можете получить прибыль, которая в тысячи раз превышает стоимость этого билета.

Примерно так же обстоят дела с торговлей опционами: при покупке опциона вы можете получить потенциально неограниченную прибыль, если цена опциона пойдет в нужном для вас направлении. А при худшем сценарии потеряете только фиксированный платеж, который внесли за этот опцион.

Разница между опционами и лотереей в том, что в лотерее можно быть только покупателем. А вот на срочном рынке вы легко можете стать продавцом опционов — и тогда ситуация для вас станет обратной: вы получаете от покупателей фиксированный платеж за проданный опцион. Но если цена опциона пойдет в нужном покупателю направлении, то именно из вашего кармана будет оплачиваться его потенциально неограниченная прибыль.

Понимаю, пока сложно. Давайте разбираться.

Аккуратнее: это не про долгосрочные инвестиции

Обычно в Тинькофф-журнале мы рассказываем о разумном инвестировании и долгосрочных инвестициях: как сделать правильный выбор, вложить деньги надолго, обогнать инфляцию и стать богаче на дистанции в несколько лет.

Эта статья — о другой стороне фондовых рынков: о краткосрочных сделках, трейдинге и спекуляциях. Выпуск статьи не означает, что мы призываем читателей спекулировать на бирже и рисковать. Но читатели задают много вопросов об опционах, поэтому считаем своим долгом подробно рассказать, что это и зачем. А пользоваться инструментом или нет — решать вам.

Что такое опцион

Прежде всего, опцион — это производный инструмент фондового рынка, в его основе всегда лежит какой-то базовый актив. То есть не может быть просто опциона, но может быть опцион на конкретные акции, на индекс, на золото.

Опцион — это контракт между покупателем и продавцом, в нем оговорена цена и срок, по истечении которого этот контракт начнет действовать. У опциона две действующие стороны: покупатель и продавец.

Покупатель опциона платит продавцу фиксированную сумму и получает право совершить сделку с базовым активом по оговоренной цене и через оговоренный срок. Тут важно то, что покупатель получает право, а не обязанность. Это ключевое отличие от фьючерса. Покупатель опциона может отказаться совершать сделку по истечении срока контракта. В случае с фьючерсом у него такого права нет. Мы разберем это подробно в следующем разделе.

Опционы на Московской бирже

Базовый актив всех опционов на Московской бирже — фьючерсы: на акции, на индекс, на валюту. Вот список всех доступных опционов на Московской бирже.

Продавец опциона получает фиксированную сумму и дает обязательство совершить в будущем сделку с покупателем — если покупатель решит воспользоваться своим правом.

Сделка с колл-опционом

Сделка с пут-опционом

Как инвестировать в акции и не прогореть

Как все это выглядит на бирже

Перейдем к реальному примеру.

Это список опционов по Сбербанку с датой экспирации, то есть завершения, 20.11.2019. Давайте сразу упрощать: таблица зеркальна относительно столбцов «Страйк» и IV. В левой части таблицы сверху мы видим приписку Call, а в правой — Put.

Таким образом, мы уже отсекли половину таблицы: разобравшись с одной частью, мы сразу поймем и вторую.

Центральный столбец «Страйк» — главный. Страйк — это цена, по которой в итоге пойдет сделка по базовому активу, то есть цена, которую вы фиксируете сейчас, а заключать сделку по ней будете потом.

Возможно, сейчас ничего не понятно, но вот примеры, после которых все должно встать на свои места.

Теперь можно сделать некоторые выводы.

Объясню, откуда берутся цены в столбце «Страйк», ведь они совсем непохожи на цены акций Сбербанка. Дело в том, что базовый актив по опционам не акции Сбербанка, а фьючерс на эти акции. Один фьючерсный контракт Сбербанка эквивалентен 100 акциям Сбербанка. При этом цена фьючерса чуть выше цены акций. Почему так происходит, я писал в статье про фьючерсы.

На механику опционов это не влияет совершенно никак, просто звучит немного сложнее и запутаннее: опцион на фьючерс на акции Сбербанка.

Сделали небольшое отступление, теперь можно вернуться к исходному примеру и еще немного его дополнить. Напомню суть.

Во всех этих примерах мы говорим «Вася купил», «Петя купил» — а по какой цене купил? Страйк-цена относится только к базовому активу и, возможно, будущей сделке, а не к опциону и сделке, которая происходит именно с ним. У опциона есть своя цена, которую мы платим за него здесь и сейчас.

Теоретическая цена — это, можно сказать, справедливая идеальная цена конкретного опциона, к которой должен стремиться рынок. Эта цена рассчитывается по сложной формуле, завязанной на количество дней до экспирации опциона, безрисковую ставку и т. п. Не будем сейчас разбираться, это неважно. Нам, обычным людям, нужно только понимать, что данная цена — ориентир.

Представьте, что перед походом на Савеловский рынок за новым Айфоном вы зашли на «Яндекс-маркет» и посмотрели, какая вообще средняя цена у этого Айфона. Вы эту цену запомнили — и теперь на Савеловском рынке будете использовать ее как некий ориентир, так что продать вам что-то втридорога уже не получится. Похожим образом работает теоретическая цена опциона.

Расчетная цена, общими словами, это теоретическая цена с поправкой на заданную волатильность базового актива. Волатильность определяет величину разброса в цене. Чем разброс выше, тем больше волатильность. Откровенно говоря, я не нашел на сайте Московской биржи ни одного упоминания методики вычисления расчетной цены опциона. Но в любом случае этот столбец можно игнорировать.

Самые важные столбцы — покупка и продажа.

Покупка и продажа — это уже данные из привычного нам торгового стакана. Вы посмотрели на теоретическую цену опциона, а затем открыли стакан и увидели там доступные в реальности цены покупки и продажи. Именно эта цена, по которой вы фактически в стакане купите или продадите опцион, будет ценой самого опциона, или его премией.

Теперь дополним наш исходный пример.

Давайте добавим пару переводов и для стороны продавца.

Внутренняя стоимость опциона, столбец IV

Согласно теории, премия опциона складывается из внутренней и временной стоимости. Внутренняя стоимость — столбец IV в таблице — это разница между текущей ценой базового актива (Цб) и страйк-ценой (Цс).

Для колл-опциона внутренняя стоимость равна Цб минус Цс, для пут-опциона — Цс минус Цб. Внутренняя стоимость не может быть отрицательной. Либо она есть и больше нуля, либо ее нет — то есть она равна нулю.

Временная стоимость тем больше, чем дальше срок экспирации опциона и чем выше волатильность, то есть неопределенность. При уменьшении времени до экспирации временная стоимость также уменьшается и в конечном счете становится равной нулю.

Теперь, когда мы разобрали все столбцы нашей таблицы опционов, кроме столбца «Код», я вынужден сказать, что упрощения на этом не закончились.

Есть еще два типа категоризации опционов, о которых вам нужно знать и которые немного меняют порядок расчетов по сделкам с опционами.

Маржируемые и немаржируемые опционы

Для обычных инвесторов это разделение принципиально ничего не меняет. Что такое вариационная маржа и как она работает, мы уже разбирали на примере фьючерсов. Здесь процесс примерно такой же.

Маржируемый тип опционов определяет несколько иной порядок расчетов.

Главное отличие в том, что при продаже опциона продавец не получает сразу себе на счет премию, а покупатель ее не платит. Вместо этого биржа замораживает необходимые средства на счетах клиентов и ежедневно делает промежуточный перерасчет на основе того, куда движется цена. Это сделано для того, чтобы лучше контролировать сделки и снизить риски их неисполнения.

Через расчет маржи биржа следит за состоянием ваших открытых позиций и контролирует, чтобы у вас всегда хватало средств заплатить по всем своим обязательствам. Все опционы на Московской бирже — маржируемые.

Американские и европейские опционы

Здесь просто: европейские опционы можно исполнить только в дату их экспирации, а американские можно исполнить в дату экспирации или в любой день до нее.

Приведу пример: Вася купил европейский колл-опцион на фьючерс Сбербанка по страйк-цене 24 000 Р с премией 530 Р и датой экспирации 20.11.2019.

Петя же купил аналогичный опцион, но американского типа — а значит, 1 ноября он имеет возможность его исполнить и получить свою прибыль: американский опцион можно исполнить в любой день до экспирации.

Тип опциона можно найти в его спецификации на Московской бирже. Вот спецификация опциона Сбербанка из примера. Но это не особенно важно: все опционы на Московской бирже — американские.

Поставочные опционы

Наконец, все опционы на Московской бирже — поставочные. Механика здесь та же, что и у фьючерсов: если вы купили или продали опцион и додержали его до дня экспирации, то биржа не произведет между вами и контрагентом взаиморасчет деньгами, а именно исполнит сделку с базовым активом.

То есть при исполнении опциона заключается сделка с фьючерсом — базовым активом опциона — по цене, равной цене исполнения опциона.

Здесь же я отмечу еще одно важное следствие: большинство опционов не доживает до экспирации, а закрывается раньше через обратные сделки. Закрытие опционной позиции через обратную сделку — самый простой способ зафиксировать полученную прибыль или убыток. Поясню, что это такое.

Для обратной сделки вам нужно иметь нового контрагента в стакане заявок для того же самого опциона. Если сначала вы покупали опцион, то затем вы через стакан должны его продать. Учитывая, что цены в стакане следуют за теоретической ценой, а та зависит от цены базового актива, ваша обратная сделка и принесет вам примерно ту доходность, что вы можете получить при исполнении.

Если же вы хотите именно исполнить, а не закрыть опцион и сделать это до дня экспирации, вам нужно позвонить своему брокеру. К такому варианту вам, возможно, придется прибегнуть, если в стакане заявок не будет контрагентов для обратной сделки.

Бонус от Московской биржи — код опциона

На нашей доске опционов осталось только одно поле, которое мы не разобрали: код опциона. Польза кодов опционов в том, что в них зашифрована вся ключевая информация по опциону — нужно только понять, как ее расшифровать. И биржа нам в этом помогает.

Буква W в конце кода — это дополнительный символ, который биржа ввела в 2017 году для недельных опционов. Это те же опционы, только с более коротким сроком действия: всего две недели. Доступны такие опционы только для фьючерса на индекс РТС.

Разберем наши примеры со Сбербанком. Вот некоторые коды опционов:

А зачем продавать опционы?

Зачем покупать опционы — понятно: чтобы снизить риск, имея при этом возможность получить высокую доходность. Но зачем их продавать? Кто хочет брать на себя такие обязательства — и зачем?

Ответ — премия опциона. Бытовой пример — это страховой бизнес. Компания берет с вас небольшую сумму и гарантирует, что при наступлении страховой ситуации возместит убытки, которые могут быть в сотни раз больше. Тем не менее страховой бизнес успешно работает.

Прибыль = Цена для всех на дату экспирации − Цена для вас по опциону − Премия за покупку

А вот прибыль продавца:

300 − (24 700 − 24 500) = 100 Р

Если перенести позиции продавца и покупателя опционов на график, получим такую картину.

По графикам видно, что продавец имеет запас прочности перед покупателем и находится в прибыли еще некоторую часть графика, даже когда цена базового актива идет не в его сторону.

Отсюда же вытекает важность размера премии, которую вы платите или получаете. Чем премия больше, тем больший запас у вас есть как у продавца и тем сложнее вам получить прибыль как покупателю.

Запомнить

Опционы — это сложный инструмент срочного рынка, который может иметь множество применений: от хеджирования своих позиций до всевозможных спекуляций. Мы разобрали только механику работы данного инструмента, не касаясь всевозможных стратегий его использования.

Вы можете попробовать этот инструмент в своих спекуляциях, однако я ни в коем случае не рекомендовал бы вам занимать сторону продавца в торговле опционами, так как эта позиция несет очень большие риски.